Kiểm nghiệm z=3.97;p – value(Sig) của X11( kntk_ts)=.0000<5%. Từ đó có thể kết luận rằng có mối tương quan giữa nhân tố khả năng thanh khoản trên tài sản và NLTC của NHTM Việt Nam. Như vậy khả năng thanh khoản trên tài sản thật sự có ảnh hưởng đến NLTC của NHTM Việt Nam (X11 có ý nghĩa thống kê);

Giả thuyết 12: khả năng thanh khoản ngắn hạn có ảnh hưởng đến NLTC của NHTM Việt Nam hay không?

Kiểm nghiệm z=3.89;p – value(Sig) của X12( kntk_nh)=.0000<5%. Từ đó có thể kết luận rằng có mối tương quan giữa nhân tố khả năng thanh khoản ngắn hạn và NLTC của NHTM Việt Nam. Như vậy khả năng thanh khoản ngắn hạn thật sự có ảnh hưởng đến NLTC của NHTM Việt Nam (X12 có ý nghĩa thống kê);

Giả thuyết 13: Hệ số đảm bảo tiền gửi có ảnh hưởng đến NLTC của NHTM Việt Nam hay không?

Kiểm nghiệm z=3.75;p – value(Sig) của X13( hesodambaotg)=.0000<5%. Từ đó có thể kết luận rằng có mối tương quan giữa nhân tố hệ số đảm bảo tiền gửi và NLTC của NHTM Việt Nam. Như vậy hệ số đảm bảo tiền gửi thật sự có ảnh hưởng đến NLTC của NHTM Việt Nam (X13 có ý nghĩa thống kê);

Giả thuyết 14: dư nợ cho vay trên tiền gửi có ảnh hưởng đến NLTC của NHTM Việt Nam hay không?

Kiểm nghiệm z=2.54;p – value(Sig) của X14( duno_tiengui)=.011<5%. Từ đó có thể kết luận rằng có mối tương quan giữa nhân tố dư nợ cho vay trên tiền gửi và NLTC của NHTM Việt Nam. Như vậy dư nợ cho vay trên tiền gửi thật sự có ảnh hưởng đến NLTC của NHTM Việt Nam (X14 có ý nghĩa thống kê).

2.3.4.Thảo luận kết quả hồi quy

2.3.4.1.Về các nhân tố ảnh hưởng đến năng lực tài chính của các Ngân hàng thương mại Việt nam

Thông qua việc tổng luận cơ sở lý thuyết về NLTC và các nhân tố ảnh hưởng đến NLTC của các NHTM Việt Nam, nghiên cứu đã tổng lược được 14 nhân tố có ảnh hưởng đến NLTC đó là: Quy mô vốn CSH (vcsh); Đòn bẩy tài chính (dfl); Tỷ lệ an toàn vốn tối thiểu (car); Dư nợ/tổng tài sản có (duno_ts); Nợ xấu/Tổng dư nợ (noxau_duno); ROA; ROE; NIM; NNIM Chỉ số CPHĐ; Tỷ lệ thanh khoản tài sản; Hệ

số đảm bảo tiền gửi; Hệ số thanh khoản ngắn hạn; Dư nợ cho vay/ Tiền gửi. Bằng kỹ thuật phân tích hỗn hợp giữa định tính và định lượng, nghiên cứu đã xác định nhân tố NNMIN có sig=0.967>5%, như vậy biến này không có ý nghĩa thống kê.

2.3.4.2. Về mức độ ảnh hưởng của các nhân tố đến NLTC của các NHTM Việt Nam

Kết quả hồi quy Probit cho thấy mô hình nghiên cứu bị chi phối bởi 13 nhân tố, tuy nhiên theo kết quả ước lượng chuẩn hóa mô hình lý thuyết chính thức, thì 13 yếu tố này chỉ giải thích được 65.35% biến thiên của NLTC. Kết quả kiểm định mối quan hệ nhân quả giữa các khái niệm trong mô hình lý thuyết chính thức (chuẩn hóa) cho thấy tỷ lệ vị thế (tầm quan trọng) của các yếu tố ảnh hưởng đến NLTC của các NHTM Việt Nam là rất khác nhau, cụ thể là nhân tố vốn chủ sở hữu, nhân tố nợ xấu trên dư nợ, nhân tố Roa, nhân tố chỉ số chi phí hoạt động. Tuy vậy, mô hình 13 nhân tố chỉ mới phản ánh được 65.35% vấn đề nghiên cứu. Vì thế, sẽ còn có những yếu tố khác có thể có ảnh hưởng đến NLTC của các NHTM Việt Nam nhưng chưa được nghiên cứu này bao quát hết trong mô hình nghiên cứu hiện tại. Qua kết quả hồi quy chứng tỏ vai trò của các yếu tố trong việc góp phần nâng cao NLTC được phân định thứ bậc rõ rệt. Vì thế, giải pháp xây dựng để nâng cao NLTC cho các NHTM phải dựa vào kết quả kiểm định của các nhân tố ảnh hưởng đến NLTC của các NHTM Việt Nam nhưng cần điều chỉnh qua thời gian khi tỷ lệ của các nhân tố trên có sự thay đổi theo thời gian, không gian

2.4. ĐÁNH GIÁ CHUNG VỀ NĂNG LỰC TÀI CHÍNH CỦA NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.4.1. Những kết quả đạt được

Qua hơn 35 năm đổi mới, hệ thống các NHTM Việt Nam đã đạt được nhiều thành tựu quan trọng góp phần thúc đẩy tiến trình đổi mới và phát triển của nền kinh tế thị trường định hướng xã hội chủ nghĩa trong thời kỳ quá độ. Sự an toàn, ổn định của hệ thống các NHTM đóng vai trò quyết định đối với sự ổn định hệ thống tài chính và là một trong những yếu tố quan trọng ổn định kinh tế vĩ mô. Hệ thống các NHTM cung cấp một khối lượng vốn to lớn cho quá trình công nghiệp hóa, hiện đại hóa, thúc đẩy đầu tư, tăng trưởng kinh tế nhanh, tạo công ăn việc làm và góp phần thực hiện các chính sách xã hội của Nhà nước trong những năm qua. Đồng thời, ngân hàng cũng là

một trong những ngành đi tiên phong về mở cửa thị trường và hội nhập quốc tế. Một số thành tựu chủ yếu đạt được như sau:

- Hệ thống ngân hàng 2 cấp với sự đa dạng về sở hữu (nhà nước, tập thể, liên doanh, 100% vốn nước ngoài, cổ phần), loại hình ngân hàng thương mại, ngân hàng phát triển, ngân hàng chính sách, chi nhánh ngân hàng nước ngoài, ngân hàng 100% vốn nước ngoài, công ty tài chính, công ty cho thuê tài chính, quỹ tín dụng nhân dân (QTDND), tổ chức tài chính vi mô) và quy mô (lớn, vừa và nhỏ/vi mô). Từ một hệ thống ngân hàng một cấp thực hiện cả chức năng NHTM và chức năng NHTW, một hệ thống ngân hàng một cấp thực hiện cả chức năng NHTM và chức năng NHTW, đến cuối những năm 80 của thế kỷ trước, hệ thống ngân hàng hai cấp đã được hình thành với sự tách bạch chức năng ngân hàng Trung ương (Ngân hàng nhà nước) với chức năng ngân hàng thương mại (tổ chức tín dụng). Số lượng các NHTM tăng lên nhanh chóng từ chỗ ban đầu chỉ có 4 Ngân hàng thương mại Nhà nước (NHTMNN) với quy mô tài chính và dịch vụ nhỏ bé. Đến nay, hệ thống các NHTM đã phát triển rất nhanh về số lượng NHTM, quy mô tài chính và hoạt động, bao gồm: 1 ngân hàng chính sách xã hội, 5 NHTMNN,và 4 HNTM cổ phần chi phối của Nhà nước, 37 ngân hàng thương mại cổ phần (NHTMCP), 50 chi nhánh ngân hàng nước ngoài, 5 ngân hàng 100% vốn nước ngoài, 5 ngân hàng liên doanh, 18 công ty tài chính, 12 công ty cho thuê tài chính, 1 QTDND Trung ương, hơn 1000 QTDND cơ sở và 1 tổ chức tài chính vi mô. Sự tồn tại của nhiều loại hình NHTM với quy mô khác nhau đã tạo điều kiện đáp ứng nhu cầu đa dạng về dịch vụ ngân hàng. Đặc điểm đa dạng của hệ thống các NHTM phù hợp với đặc điểm của nền kinh tế đang chuyển đổi tồn tại nhiều thành phần kinh tế, đa sở hữu, đa ngành nghề và các nhóm đối tượng phục vụ khác nhau (doanh nghiệp FDI, công ty xuyên quốc gia, doanh nghiệp nhỏ và vừa, doanh nghiệp nhà nước, tập đoàn kinh tế và tổng công ty, cá nhân, hộ gia đình,…). Tính chất đa dạng về nhu cầu dịch vụ ngân hàng và đối tượng khách hàng là cơ sở quy định tính đa dạng của hệ thống các NHTM Việt Nam. Trong đó, các NHTM Việt Nam đóng vai trò chi phối với thị phần tín dụng 90,7% toàn hệ thống.

Bảng 2.29: Thống kê thị phần tín dụngcủa các Ngân hàng

Thị phần (%) | |

NHTMNN | 50,84 |

NHTMCP | 35,63 |

Công ty cho thuê tài chính | 2,22 |

QTDND | 1, 39 |

Ngân hàng liên doanh | 6.18 |

Ngân hàng nước ngoài hoạt động tại Việt Nam | 3.82 |

Có thể bạn quan tâm!

-

Tỷ Lệ Thanh Khoản Trên Tài Sản Của Các Nhtm Việt Nam 2003- 2012

Tỷ Lệ Thanh Khoản Trên Tài Sản Của Các Nhtm Việt Nam 2003- 2012 -

Tỷ Lệ Chi Phí Hoạt Động Trên Tài Sản Bình Quân Của Hệ Thống Nhtm Việt Nam Từ 2003- 2012

Tỷ Lệ Chi Phí Hoạt Động Trên Tài Sản Bình Quân Của Hệ Thống Nhtm Việt Nam Từ 2003- 2012 -

*noxau_Duno + 5.5922*duno_Ts + 1.6646*roe + 61.1711*roa + 26.32157*nim - 52.7437*chisocphd+ 0.67128*hesodambaotiengui + 6.0108*kntt_Ts - 5.1573*kntt_Nh - 1.2167*duno_Tg

*noxau_Duno + 5.5922*duno_Ts + 1.6646*roe + 61.1711*roa + 26.32157*nim - 52.7437*chisocphd+ 0.67128*hesodambaotiengui + 6.0108*kntt_Ts - 5.1573*kntt_Nh - 1.2167*duno_Tg -

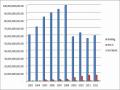

So Sánh Nguồn Vốn Chủ Sở Hữu Của Hệ Thống Nhtm Việt Nam Với Nhnng-Nhld Từ 2003-2012

So Sánh Nguồn Vốn Chủ Sở Hữu Của Hệ Thống Nhtm Việt Nam Với Nhnng-Nhld Từ 2003-2012 -

So Sánh Dư Nợ Cho Vay Trên Tiền Gửi Của Việt Nam So Với Một Số

So Sánh Dư Nợ Cho Vay Trên Tiền Gửi Của Việt Nam So Với Một Số -

Dựa Vào Các Tồn Tại Hiện Nay Của Các Ngân Hàng Thương Mại Việt Nam

Dựa Vào Các Tồn Tại Hiện Nay Của Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 188 trang tài liệu này.

Nguồn: Báo cáo thường niên NHNN đến năm 2012[19]

- Về tốc độ tăng quy mô vốn chủ sở hữu là rất tốt, năm sau tăng hơn năm trước bình quân trên 35%.

- Về chất lượng tài sản cơ bản các ngân hàng đảm bảo được theo quy định khung an toàn CAMEL

- Các NHTM Việt Nam đã phát huy được ưu thế việc sử dụng đòn bẩy trong cấu trúc vốn của mình.

- Năng lực tài chính và quy mô hoạt động của các NHTM tăng nhanh: 1Tổng dư

nợ tín dụng của hệ thống các NHTM cho nền kinh tế tăng trưởng bình quân 29,4%/năm trong giai đoạn 2000 – 2012 và đến cuối năm 2012 tương đương khoảng 116%GDP. Tổng dư nợ tín dụng của các NHTM đến cuối tháng 12/2012 đạt gần 3,05 triệu tỷ đồng, gấp 15 lần so với năm 2000. Tổng vốn huy động được một khối lượng vốn khổng lồ để cấp tín dụng cho nền kinh tế. Tổng vốn huy động từ nền kinh tế đến cuối tháng 12/2012 đạt gần 3,49 triệu tỷ đồng, gấp 14 lần năm 2000. Hàng ngàn tỷ đồng vốn tín dụng được đầu tư cho phát triển hạ tầng kinh tế - xã hội và cho vay nông nghiệp, nông thôn, xuất khẩu, doanh nghiệp nhỏ và vừa. Do đó, hệ thống các NHTM đóng vai trò quan trọng trong việc cung cấp vốn cho đầu tư phát triển kinh tế - xã hội, đặc biệt là quá trình công nghiệp hóa, hiện đại hóa, phát triển cơ sở hạ tầng, xóa đói giảm nghèo, cải thiện an sinh xã hội. Với quy mô và vai trò quan trọng như vậy, sự an

1 Tổng hợp từ báo cáo tài chính của các NHTM đến năm 2012

toàn, lành mạnh và hiệu quả của hệ thống các NHTM là nhân tố quan trọng đối với sự ổn định hệ thống tài chính quốc gia và kinh tế vĩ mô.

- Năng lực cạnh tranh và cung ứng dịch vụ ngân hàng ngày càng được cải thiện đáp ứng tốt hơn nhu cầu của nền kinh tế: Hệ thống công nghệ và quản trị ngân hàng đang từng bước được đổi mới theo các thông lệ, chuẩn mực quốc tế. Dịch vụ ngân hàng không còn chỉ giới hạn trong phạm vi các dịch vụ huy động vốn và cấp tín dụng mà còn có nhiều loại dịch vụ ngân hàng hiện đại đã triển khai và ngày càng phổ thông như thẻ thanh toán, dịch vụ ngân hàng điện tử, kinh doanh ngoại tệ, nghiệp vụ ngân hàng đầu tư,…. Mạng lưới ngân hàng mở rộng khắp nơi trong cả nước đã tạo điều kiện cho người dân và doanh nghiệp tiếp cận thuận lợi tới các dịch vụ ngân hàng. Bên cạnh kênh phân phối dưới hình thức hiện diện vật lý như điểm giao dịch, chi nhánh, phòng giao dịch thì các kênh phân phối điện tử cũng đang phát triển nhanh.

- Tăng cường mở cửa thị trường và hội nhập quốc tế trong lĩnh vực ngân hàng: Thị trường dịch vụ ngân hàng của Việt Nam đã được tự do hóa đáng kể, có độ mở tương đối cao và mức độ thâm nhập của ngân hàng nước ngoài lớn. Các ngân hàng của Việt Nam từng bước gia nhập thị trường tài chính quốc tế và khu vực. Đến nay, hầu hết các ngân hàng lớn trên thế giới đã hiện diện thương hiệu tại Việt Nam và một số ngân hàng của Việt Nam đã hiện diện ở nước ngoài (Lào, Campuchia, Myanma, Trung Quốc, Đức).

2.4.2. Hạn chế và nguyên nhân

Qua số liệu phân tích từ 2003-2012 cho thấy, hệ thống các NHTM phát triển nhanh và góp phần quan trọng đối với phát triển kinh tế - xã hội của Việt Nam. Tuy nhiên, hệ thống các NHTM đã bộc lộ nhiều yếu kém, rủi ro gây mất an toàn hoạt động và đe dọa sự ổn định kinh tế vĩ mô.

Rủi ro trong hoạt động ngân hàng rất lớn, đặc biệt rủi ro tín dụng của các NHTM Việt Nam: Tín dụng cho nền kinh tế tăng nhanh nhưng chất lượng tín dụng của các NHTM thấp. 2Theo kết quả từ báo các tài chính của các NHTM, đến tháng 12/2012

2 Tổng hợp từ BCTC của các TCTD đến năm 2012

nợ xấu của toàn hệ thống là 112.700 tỷ đồng tương đương 4,31% tổng dư nợ cho nền kinh tế.

Theo số liệu giám sát đến tháng 12/2012 của Cơ quan Thanh tra, giám sát ngân hàng, tỉ lệ nợ xấu thực tế của hệ thống các NHTM hiện nay là 8,62% tổng dư nợ tín dụng. Nếu phân loại nợ theo chuẩn mực quốc tế thì tỉ lệ nợ xấu của hệ thống các NHTM có thể lên tới 2 chữ số (Tổ chức xếp hạng Fitch Rating đánh giá ở mức 13%), khi đó trích lập dự phòng đầy đủ thì nhiều NHTM của Việt Nam bị lỗ, thậm chí không còn vốn tự có.

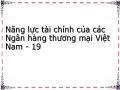

Bảng 2.30: So sánh tỷ lệ nợ xấu của NHTMVN với NHNNg-NHLD hoạt động tại Việt Nam giai đoạn 2003-2012

NOXAU_DUNO (%) | |||

NHNNg | NHLD | NHTM VN | |

2003 | 4.85 | 2.11 | |

2004 | 3.35 | 2.27 | |

2005 | 3.18 | 0.68 | 1.98 |

2006 | 2.89 | 0.49 | 2.49 |

2007 | 2.77 | 0.55 | 2.00 |

2008 | 2.51 | 0.89 | 3.07 |

2009 | 2.56 | 0.93 | 2.39 |

2010 | 1.52 | 1.07 | 2.37 |

2011 | 0.91 | 1.55 | 2.17 |

2012 | 1.03 | 2.04 | 4.30 |

Nguồn: Tác giả tính toán từ BCTC của các NHTM Việt Nam_NHLD-NHNNg[22,23]

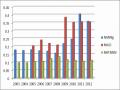

Biểu đồ 2.16: So sánh tỷ lệ nợ xấu của NHTMVN với NHNNg-NHLD hoạt động tại Việt Nam từ 2003- 2012

Nguồn: Tác giả tính toán từ BCTC của các NHTM Việt Nam_NHLD-NHNNg[22,23]

Qua số liệu bảng 2.30 và biểu đồ 2.16 cho thấy tỷ lệ nợ xấu trung bình của các ngân hàng nước ngoài giảm qua các năm và ở mức 1,03% năm 2012; NHLD tăng qua các năm và ở mức 2,04% trong năm ; NHTMVN có xu hướng tăng qua các năm và đặc biệt tăng mạnh ở năm 2012 là 4,3%. Như vậy khả năng mất vốn của các NHTMVN là ở mức cao nhất, chất lượng tín dụng của các NHTMVN kém hơn các NHLD, NHNNg. Các NHTMVN cần phải nâng cao chất lượng tín dụng, để cạnh tranh tốt với các NHLD, NHNNg trong quá trình hoạt động.

Trong khi đó, dự phòng rủi ro không được trích lập đầy đủ tương xứng với mức độ rủi ro. Đến ngày 31/12/2012, dự phòng rủi ro (dự phòng cụ thể và dự phòng chung) sẵn có chi tương đương 47,85% nợ xấu (theo số liệu nợ xấu của NHTM báo cáo) hay tương đương 26,67% nợ xấu (theo nợ xấu của Cơ quan Thanh tra, giám sát ngân hàng), thấp hơn so với nhiều nước.

Bảng 2.31: So sánh tỷ lệ trích lập dự phòng của Việt Nam và một số nước

Mức lập dự phòng so với nợ xấu (%) | |

Hàn Quốc | 112.2 |

Slovak | 72.7 |

Slovenia | 69.4 |

Bungari | 71.2 |

Hungary | 55.3 |

Lavia | 64.1 |

Balan | 56.1 |

Rumania | 58.6 |

Belarus | 78.9 |

Geogia | 52.2 |

Kazakhstan | 118.6 |

Nga | 103.8 |

Ucraina | 70.1 |

Trung Quốc | 230.2 |

Indonesia | 57.1 |

Pakistan | 66.7 |

Philippines | 98.7 |

Thailand | 119.7 |

Achentina | 160 |

Braxin | 167.1 |

Mexico | 181.5 |

Peru | 146 |

Venezuela | 202.7 |

Nguồn: Báo cáo ngân hàng thế giới năm 2012[21]

Qua số liệu cho thấy tỉ lệ này của các NHTM Việt Nam là rất thấp và còn thấp hơn nhiều nếu phân loại nợ theo tiêu chuẩn quốc tế. Rủi ro của hệ thống các NHTM cao là do:

(1) Hệ thống khách hàng tiềm ẩn nhiều rủi ro và phụ thuộc nhiều vào vốn của hệ thống các NHTM, nhất là hệ thống doanh nghiệp nhà nước, tập đoàn kinh tế, tổng công ty nhà nước có tình hình tài chính kém lành mạnh, kinh doanh kém hiệu quả;

(2) Đạo đức của một bộ phận cán bộ ngân hàng thoái hóa, biến chất, cấu kết với khách hàng vi phạm pháp luật, trục lợi cá nhân;

(3) Chuẩn mực, điều kiện cấp tín dụng thiếu chặt chẽ; Trình độ, năng lực thẩm định, đánh giá, quản lý tín dụng của các NHTM còn nhiều yếu kém;