Với những nỗ lực trong thời gian qua năng lực cạnh tranh của NHTMVN đã có bước cải thiện đáng kể nhưng vẫn chưa đủ mạnh để cạnh tranh bình đẳng với các NHNNg, cụ thể:

- Quy mô vốn chủ sở hữu

Mặc dù tổng tài sản tăng trưởng nhanh nhưng qui mô vốn của các NH Việt Nam vẫn nhỏ hơn nhiều so với các nước trong khu vực. Bảng 2.3 cho thấy mối quan hệ so sánh về quy mô vốn của một NHTM trung bình và lớn trong khu vực.

Bảng 2.3: Quy mô vốn điều lệ của một số NHTM của các quốc gia trong khu vực

Đơn vị: Triệu USD

Vốn | Quốc gia | Vốn | |

INDONESIA | MALAYSIA | ||

Bank Mandiri | 2.122 | Maybank | 4,102 |

Bank BNI | 1.499 | Public bank (PBB) | 2,382 |

Bank central Asia | 1.304 | Commerce Asset - Holding | 1,695 |

Bank Rakyat Indonesia | 1.070 | AMMB Holding | 1,476 |

Bank Danamon Indonesia | 807 | RHB Bank Berhad | 1,179 |

Panin Bank | 363 | Hong Leong Bank | 1,128 |

VIETNAM | THAILAND | ||

Vietinbank | 577 | Bangkok Bank | 3,178 |

BIDV | 824 | Siam Commercial Bank | 2,189 |

Vietcombank | 621 | Kasikornbank | 1,996 |

Agribank | 1062 | Krung Thai Bank | 1,837 |

Sacombank | 344 | Siam City Bank | 853 |

ACB | 401 | Thai Military Bank | 802 |

Techcombank | 355 | Bank of Ayudhya | 771 |

PHILIPINES | SINGAPORE | ||

Bank of Philippine Islands | 975 | DBS Bank | 9,623 |

Metropolitan Bank Et Trust Company | 704 | United overseas Bank | 6,297 |

Equitable PCI Bank | 464 | Oversea - Chinese Banking Corporation | 5,589 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Quốc Tế Về Sử Dụng Mô Hình Phân Tích Năng Lực Cạnh Tranh Và Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam

Kinh Nghiệm Quốc Tế Về Sử Dụng Mô Hình Phân Tích Năng Lực Cạnh Tranh Và Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Tình Hình Hoạt Động Của Hệ Thống Ngân Hàng Thương Mại Việt Nam

Tình Hình Hoạt Động Của Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Hoạt Động Huy Động Nguồn Vốn Và Sử Dụng Vốn Của Các Nhtm

Hoạt Động Huy Động Nguồn Vốn Và Sử Dụng Vốn Của Các Nhtm -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa -

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay -

Mô Hình Khái Niệm Về Phân Tích Năng Lực Cạnh Tranh Theo Nghiên Cứu Của Mohammad Bakhtiar Nasrabadi

Mô Hình Khái Niệm Về Phân Tích Năng Lực Cạnh Tranh Theo Nghiên Cứu Của Mohammad Bakhtiar Nasrabadi

Xem toàn bộ 173 trang tài liệu này.

(Nguồn: www.thebanker.com/top1000) [71]

Tính đến thời điểm 31/12/2012, mới chỉ có 8 NHTMVN có vốn điều lệ vượt

10.000 tỷ đồng (tương đương gần 500 triệu USD), còn lại tất cả các NHTMCP có vốn điều lệ từ 3000 tỷ đồng trở lên (tương đương gần 160 triệu USD).

Những ngân hàng có quy mô vốn lớn nhất toàn hệ thống như Agribank, Vietinbank, BIDV hay Vietcombank đã đạt được 1,1 đến 1,2 tỷ USD, thấp xa so với những ngân hàng lớn của một số quốc gia trong khu vực (như Ngân hàng Băng Cốc Thái Lan: hơn 3 tỷ USD, Ngân hàng DBS của Singapore hơn 9 tỷ USD, Ngân hàng Mandiri của Indonesia hơn 2 tỷ USD, Ngân hàng Maybank của Malaysia hơn 4 tỷ USD và Ngân hàng Philippines hơn 900 triệu USD). Hiện nay, mức vốn bình quân của 10 ngân hàng lớn của Philipines cũng đã vào khoảng hơn 400 triệu USD; Indonesia hơn 800 triệu USD; Malaysia và Thái Lan khoảng hơn 1000 triệu USD.Điều này phản ánh hệ thống ngân hàng Việt Nam hiện nay là số lượng ngân hàng quá lớn, trong khi quy mô của từng ngân hàng là nhỏ, nếu so sánh về quy mô trung bình của nhóm các ngân hàng lớn ở các quốc gia phát triển nhất trong khu vực như Thái Lan, Malaysia và Singapore và Indonesia [47] [68].

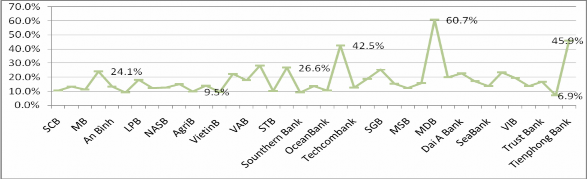

- Hệ số an toàn vốn tối thiểu (CAR)

Trước năm 2006, hệ số an toàn vốn của các NHTM nhà nước đều không đạt mức yêu cầu 8% theo quyết định 457/QĐ-NHNN*1, tuy nhiên tính đến cuối 2012, tất cả các NHTMVN đều đã đạt được mức an toàn vốn tối thiểu CAR ≥ 9% theo qui định tại Thông tư 13/TT/NHNN-2010**2 trừ ngân hàng dầu khí toàn cầu GB Bank hệ số CAR mới chỉ đạt 6.9%.

Biểu đồ 2.6: Hệ số CAR 2012 của một số NH

(Nguồn: Báo cáo thường niên của các NHTM, tác giả tổng hợp) [2]

1 (*) Basel 1

2 (**) Basel 2

Đối với các NHTM cổ phần, hệ số an toàn vốn đều vượt tỷ lệ quy định 9%, thậm chí có nhiều ngân hàng có hệ số an toàn vốn lên đến trên 30%. Trong đó, chỉ có NHTMCP dầu khí toàn cầu có hệ số an toàn vốn tối thiểu dưới 9%.

Ngoài việc tăng quy mô vốn, nhiều ngân hàng còn đẩy mạnh việc thực hiện cơ cấu lại tài chính như tăng vốn tự có, xử lý nợ xấu, cơ cấu lại tổ chức và hoạt động. Việc tuân thủ các quy định đảm bảo an toàn, phân loại nợ và trích lập dự phòng rủi ro cùng với việc tăng vốn chủ sở hữu đã giúp các NHTM giải quyết triệt để vấn đề nợ xấu phát sinh từ nhiều năm trước, chất lượng tài sản được cải thiện đáng kể. Cụ thể, tỷ lệ nợ xấu/tổng dư nợ của khối NHTM cổ phần dưới 1%, của các NHTM nhà nước dưới 5%.

Hệ số an toàn tối thiểu (CAR) của toàn hệ thống Ngân hàng Việt Nam cũng là một vấn đề lớn được nhiều chuyên gia tài chính đề cập đến khi mà tính đến 31/12/2012, chỉ số này vào khoảng 18,6% vẫn xếp vào loại thấp so với một số nước trong khu vực như Thái Lan và Malaysia.

2.2.2.2. Thực trạng năng lực hoạt động

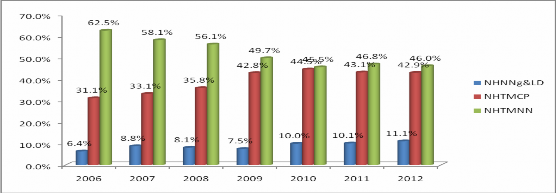

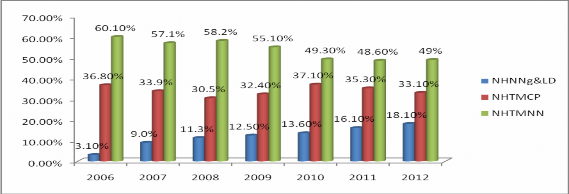

- Hoạt động huy động vốn: Ngành NH tăng trưởng nhanh cả về số lượng và qui mô tài sản trong giai đoạn 2006 - 2012. Thị phần huy động của khối NHTMNN vẫn dẫn đầu, tuy nhiên sụt giảm mạnh do sự chiếm lĩnh của khối NHTMCP trong 5 năm trở lại đây. Trong khi đó, khối NH nước ngoài được dỡ bỏ hạn chế về huy động và bắt đầu tham gia cuộc cạnh tranh thực sự bình đẳng với các NHTM trong nước kể từ đầu 2011.

Mặc dù chưa có mạng lưới rộng và thương hiệu mạnh và chưa được người dân biết đến nhiều, nhưng tốc độ tăng trưởng về huy động vốn của các NHTMCP có sự bứt phá mạnh, thị phần đã tăng lên 42,9% năm 2012 so với 31,1% năm 2006, khiến cho thị phần của các NHTMNN giảm đáng kể từ 62,5% năm 2006 xuống còn 46% năm 2012. Nhìn vào biểu đồ 2.7, ta thấy thị phần huy động của khối NHNNg và liên doanh không có nhiều biến động là do khối NHNNg bị hạn chế về huy động vốn trên mức vốn được cấp. Thị phần huy động của nhóm ngân hàng này trong năm 2010 là 9,95%. Bắt đầu từ năm 2011, hạn chế về huy động tiền gửi được xóa bỏ nên khối ngân hàng này đã thay đổi miếng bánh thị phần năm 2011 và 2012 tương ứng

là 10,08% và 11,06%. Tuy nhiên, thị phần của khối ngân hàng này còn rất nhỏ so với các NHTM trong nước do vấn đề tương quan qui mô mạng lưới của các NHNNg với các NHTMVN.

Biểu đồ 2.7: Thị phần vốn huy động của các NHTM

(Nguồn: Tác giả tự tổng hợp)[2]

Hoạt động cho vay và đầu tư: Do vấn đề trình độ nhận thức của khách hàng ảnh hưởng đến nhu cầu dịch vụ tài chính còn hạn chế, đồng thời do qui mô vốn còn nhỏ, trình độ công nghệ ngân hàng còn lạc hậu nên hầu hết các ngân hàng chỉ tập trung khai thác các sản phẩm ngân hàng truyền thống nên cạnh tranh trên thị trường ngân hàng trở nên rất khốc liệt. Các NHTM trong nước có lợi thế về truyền thống và mạng lưới nên chiếm thị phần cho vay chủ yếu, khối các NHNNg và Liên doanh cũng dần tăng được thị phần cho vay (xem biểu đồ số 2.8 dưới đây) khi các rào cản đối với các tổ chức tín dụng nước ngoài theo lộ trình cam kết WTO dần được dỡ bỏ.

Biểu đồ 2.8: Thị phần tín dụng của các NHTM

(Nguồn: Báo cáo số 49/BC-NHNN năm 2009 của NH Nhà nước về việc rà soát 10 năm thực hiện Luật các TCTD) [7]

Qui mô và tốc độ tăng trưởng tài sản:

Quy mô ngành Ngân hàng Việt Nam đã mở rộng đáng kể trong những năm gần đây. Tổng tài sản ngành NH tăng gấp đôi trong giai đoạn 2006-2011 từ 1097 nghìn tỷ đồng (52,4 tỷ USD) lên 4103 nghìn tỷ đồng (198,2 tỷ USD). Con số này tính đến cuối năm 2012 là 4999 nghìn tỷ đồng (241.5 tỷ USD). Việt Nam cũng nằm trong danh sách 10 quốc gia có tốc độ tăng trưởng tài sản ngành ngân hàng nhanh nhất trên thế giới theo thống kê của The Banker, đứng vị trí thứ 2 (chỉ sau Trung Quốc). Trong đó, Eximbank là NH duy nhất của Việt Nam nằm trong tốp 25 NH tăng trưởng nhanh nhất về tài sản trong 2010, đứng ở vị trí thứ 13.

Biểu đồ 2.9: Top 10 tăng trưởng tài sản ngành ngân hàng

(Nguồn: WWW.thebankerdatabase.com) [72]

Bảng 2.4: Tỷ trọng tổng tài sản của các NHTM so với toàn hệ thống (%)

2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

NHTM Nhà nước | 55,3 | 53,6 | 51,5 | 49,4 | 46,2 | 42,2 | 42,1 |

NHTM cổ phần | 29.8 | 30,3 | 32,5 | 33,2 | 38,7 | 42,4 | 42,0 |

Chinhánh NHNN, LD | 8,4 | 9,2 | 11,5 | 12,8 | 15,1 | 15,4 | 15,9 |

(Nguồn: Báo cáo số 49/BC-NHNN năm 2009 của NH Nhà nước về việc rà soát 10 năm thực hiện Luật các TCTD và tính toán của tác giả) [7]

Nhìn vào bảng số liệu trên ta thấy khi môi trường kinh doanh dịch vụ tài chính ngân hàng càng tiệm cận với thời điểm dỡ bỏ hoàn toàn những rào cản, hạn chế đối với NHNNg đảm bảo lộ trình gia nhập WTO của Việt Nam thì cơ hội mở ra cho hoạt động của các NHNNg và Liên doanh. Điều này được thể hiện ở tỷ trọng tổng tài sản của khối các NHTMNN trên toàn ngành đang có xu hướng giảm dần qua các năm và thay vào đó là sự tăng lên của khối NHTMCP, NHNNg và NHLD.

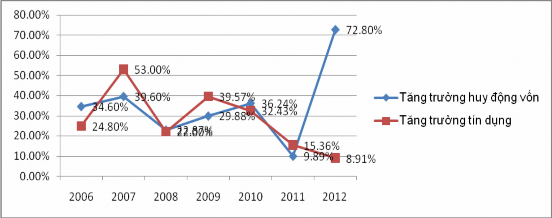

Trong những năm gần đây do những biến động phức tạp của nền kinh tế vĩ mô trong và ngoài nước kết hợp với chất lượng quản lý tín dụng của các ngân hàng thương mại không tốt là nguyên nhân chính dẫn đến việc gia tăng của nợ xấu trong thời gian qua. Mặc dù NHNN đã yêu cầu các NHTM hạn chế tăng trưởng tín dụng quá cao, nhưng tỷ lệ tăng trưởng tín dụng và huy động vốn của các NHTMVN luôn ở mức cao trên 20%. (Biểu đồ 2.10)

Biểu đồ 2.10: Tăng trưởng huy động vốn và tăng trưởng tín dụng ở VN

Nguồn: [9]

Với đặc trưng của một nền kinh tế mới nổi, tốc độ tăng trưởng tín dụng và huy động vốn của Việt Nam luôn ở mức cao trên 20% trong suốt giai đoạn 2006-2010, tỷ lệ này giảm xuống còn 15,36% năm 2011 và 8,91% năm 2012 do ảnh hưởng của kinh tế vĩ mô. Tốc độ tăng trưởng trung bình của hoạt động tín dụng và huy động trong giai đoạn này lần lượt là 35,1% và 28%. Đặc biệt trong năm 2007, tăng trưởng tín dụng trở nên quá nóng khi đạt tốc độ tăng 53% và huy động vốn là 39,6% do nhu cầu tín dụng trong nền kinh tế tăng cao trong đó bao gồm cả nhu cầu vốn đầu tư chứng khoán và bất động sản.

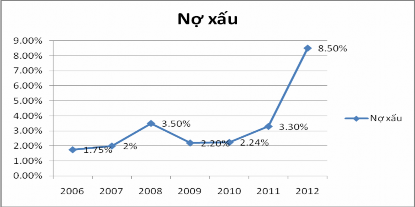

Nợ xấu

Từ năm 2006 trở lại đây, nợ xấu có xu hướng tăng trở lại và trở thành vấn đề cấp thiết cần ưu tiên giải quyết trong quá trình tái cấu trúc ngành ngân hàng. Tăng trưởng tín dụng nóng và quản lý tín dụng không hiệu quả được cho là nguyên nhân chính dẫn đến sự gia tăng của nợ xấu trong thời gian qua. Ngoài ra, trong năm 2011 và 2012, việc các khoản vay thương mại chủ yếu được thế chấp bằng bất động sản

và thị trường này đang đóng băng trong một thời gian dài, kèm theo đó là tình trạng khó khăn trong kinh doanh ở nhiều doanh nghiệp làm cho nợ khó đòi tăng mạnh.

Biểu đồ 2.11. Nợ xấu

(Nguồn: SBV) [9]

Đến thời điểm hiện tại, ngoài con số nợ xấu được NHNN chính thức công bố, còn có những con số của các TCTD và tổ chức nước ngoài đánh giá. Theo những chuẩn mực khác nhau (VAS và IAS) thì con số sẽ khác nhau. Tuy nhiên một điều dễ dàng nhận thấy là tỷ lệ đều đang có xu hướng tăng lên đáng kể.Cơ cấu nợ xấu cũng là một vấn đề đáng quan tâm nhưng cũng không có một thống kê chính thức nào cho việc này. Theo WB, hiện nay dư nợ của các doanh nghiệp nhà nước đang chiếm tới 60% tín dụng của các ngân hàng và TCTD. Trong tổng số nợ

415.000 tỷ đồng vào cuối năm 2011, chiếm hơn một nửa số tiền này là khoản vay của các Tập đoàn, Tổng công ty như Tập đoàn dầu khí VN: 72.300 tỷ đồng, Tập đoàn điện lực Việt Nam - EVN: 62.800 tỷ đồng, Tập đoàn Công nghiệp Than và Khoáng sản VN: 20.500 tỷ đồng, Vinashin: 19.600 tỷ đồng…

Theo báo cáo của 8 ngân hàng niêm yết, tổng số nợ xấu các ngân hàng này hiện đạt 20.726 tỷ đồng. Trong đó, nợ nhóm 5 - nợ có khả năng mất vốn, chiếm tới 40%. Cũng trong nhóm này, nợ xấu của hai ngân hàng lớn là Vietcombank và Vietinbank chiếm tỷ lệ cao nhất. Vietinbank và Sacombank cũng là hai ngân hàng có tốc độ gia tăng nợ xấu cao nhất so với với thời điểm từ đầu năm đến quý II. Nợ xấu của Vietinbank tăng hơn 3 lần, từ hơn 2.000 tỷ lên tới gần 7.000 tỷ. Nợ xấu của Sacombank tăng từ 500 tỷ lên 1000 tỷ cùng thời điểm. Tuy nhiên cũng cần lưu ý

rằng những ngân hàng có quy mô lớn hơn thì tỷ lệ nợ xấu cao hơn. Ngoài ra những ngân hàng lớn thường phải chịu gánh nặng nợ từ những doanh nghiệp nhà nước làm ăn không hiệu quả.

Theo tác giả, nếu áp dụng đúng chuẩn mực quốc tế trong việc ghi nhận Nợ dưới chuẩn NPLs, thì tỷ lệ thực của hệ thống ngân hàng Việt Nam trong bối cảnh khủng hoảng kinh tế hiện nay là một ẩn số lớn.

Để thử sức đề kháng (stress test) của các ngân hàng, giả sử nếu như NPLs của hệ thống tăng thêm 5% (từ mức 8,5% theo số liệu của NHNN tại 31/12/2012 lên 13,5%) và giả sử phải lập dự phòng đầy đủ (100% cho tất cả nợ nhóm 2 đến nhóm 5) thì mức chi phí sẽ tăng thêm khoảng 11 tỷ USD. Khi đó, vốn chủ sở hữu của hệ thống ngân hàng Việt Nam sẽ chỉ còn 4 tỷ USD.

Tuy nhiên, trong năm 2012 các NHTM đã rất tích cực tham gia xử lý nợ xấu bằng nhiều giải pháp khác nhau. Các TCTD đã tự nỗ lực trong việc cơ cấu lại

284.000 tỷ đồng nợ, tương đương gần 10% tổng dư nợ cho nền kinh tế và doanh nghiệp. Các ngân hàng cũng tự trích lập DPRR và xử lý nợ xấu bằng nguồn trích lập này, riêng trong năm 2012 đã xử lý gần 70.000 tỷ đồng nữa.

2.2.2.3. Thực trạng năng lực quản trị điều hành

Đội ngũ ban lãnh đạo các NHTM Việt Nam hiện nay phần lớn là những người có trình độ thạc sỹ trở lên và có nhiều kinh nghiệm trong lĩnh vực ngân hàng. Trong điều kiện hội nhập và sự xuất hiện ngày càng nhiều của các NHNNg&LD, các nhà lãnh đạo của các NHTMVN đã bắt đầu có ý thức rõ rệt hơn về áp lực cạnh tranh. Tư tưởng trì trệ, thụ động trước đây đã từng bước được thay thế bằng những nỗ lực chủ động trong việc đổi mới nâng cao năng lực cạnh tranh của mỗi ngân hàng. Những quyết định về đầu tư công nghệ, về đổi mới phương thức quản lý và tổ chức ngân hàng trong thời gian gần đây là minh chứng rõ nét cho sự thay đổi này. Đây là tiền đề quan trọng để mỗi ngân hàng tiếp tục đổi mới và cải tiển năng lực cạnh tranh của mình trong thời gian tới. Các NHTM nhà nước đã có sự tái cơ cấu trong tổ chức điều hành, sắp xếp lại các phòng, ban, chi nhánh phù hợp với yêu cầu mới, nâng cao quyền tự chủ của các đơn vị. Nhiều ban quan trọng đã được thành lập và hoạt động với ý nghĩa hơn, ví dụ Ủy ban ALCO quản lý tài sản nợ - Tài sản có