Tiếp theo đó là sử dụng phần mềm thống kê SPSS thực hiện phân tích nhân tố thông qua việc tách nhân tố và xoay nhân tố để tìm ra được mô hình chấm điểm năng lực cạnh tranh tổng thể cho từng ngân hàng. Việc xác định trọng số của mỗi chỉ số và phân tích chi tiết các vấn đề của ổn định cạnh tranh là một chuỗi đo lường cơ bản có được dựa trên sự kết hợp với những điều kiện thực tế của các ngân hàng thương mại Trung Quốc và giữ được sự phát triển liên tục một cách mạnh mẽ.

Qua nghiên cứu này, chúng ta thấy tác giả đã có cái nhìn toàn diện về một phương pháp phân tích thống kê dùng để rút gọn một tập hợp gồm nhiều biến quan sát có mối tương quan với nhau thành một tập hợp biến (gọi là nhân tố) ít hơn để chúng có ý nghĩa hơn nhưng vẫn chứa đựng hầu hết nội dung thông tin của tập hợp biến ban đầu (Hair & ctg, 1998). Đây được gọi là phương pháp phân tích nhân tố để đánh giá và phân tích sự cạnh tranh của các ngân hàng thương mại Trung Quốc.

3.1.1.2. Mohammad Bakhtiar Nasrabadi (2010)

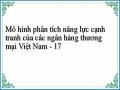

Đã nghiên cứu xây dựng mô hình hệ thống với 27 chỉ số đánh giá toàn diện NLCT của các ngân hàng thương mại Iran dựa trên 5 nhóm nhân tố chính i/ năng lực tài chính, ii/thị phần, iii/vốn nhân lực, iv/ hoạt động quốc tế, iv/ công nghệ thông tin như sau (sơ đồ 3.1):

Nghiên cứu này vừa sử dụng phương pháp phân tích nhân tố tìm kiếm (EFA- Exploratory Factor Analysis),vừa sử dụng phương pháp phân tích nhân tố thực chứng (CFA-Confirmatory Factor Analysis) và kỹ thuật TOSIS để phân tích đánh giá xếp hạng NLCT của các ngân hàng Iran.Những biến số được sử dụng trong mô hình hồi quy xem xét ảnh hưởng của các nhân tố đến năng lực cạnh tranh của các ngân hàng trong các nghiên cứu này lại chỉ tập trung chủ yếu ở một số chỉ tiêu như quy mô vốn, tổng dư nợ, tổng tài sản,.... Chỉ số năng lực cạnh tranh được ước lượng từ phương pháp phân tích nhân tố nhìn chung đầy đủ và toàn diện hơn so với phương pháp phân tích định tính truyền thống và điểm số xếp hạng NLCT chủ yếu là do đóng góp của năng lực tài chính của ngân hàng đó quyết định.

Sơ đồ 3.1: Mô hình khái niệm về phân tích năng lực cạnh tranh theo nghiên cứu của Mohammad Bakhtiar Nasrabadi

Hơn nữa, qua thực tiễn tổng kết các nghiên cứu ở nước ngoài về mô hình phân tích năng lực cạnh tranh của các ngân hàng thương mại và phân tích các biến số ảnh hưởng đến NLCT của các ngân hàng thương mại có thể rút cho luận án một số gợi ý trong việc lựa chọn các biến đầu vào trong mô hình đánh giá hiệu quả của ngành ngân hàng và tạo cơ sở cho việc xây dựng mô hình Tobit đánh giá các nhân tố ảnh hưởng đến hiệu quả kỹ thuật, cụ thể là:

- Về mặt lý thuyết: qua tổng kết các nghiên cứu đi trước, luận án đã thấy được những điểm mạnh của các cách tiếp cận phân tích định lượng, cũng như một số hạn

chế của phương pháp này. Đồng thời qua đó cũng là cơ sở để nhận thức lý thuyết một cách hoàn thiện, đầy đủ trong lĩnh vực nghiên cứu.

- Về mặt thực nghiệm: chính việc tổng kết các nghiên cứu trên thế giới về phân tích nhân tố (Factor Analysis) đã giúp luận án không những hiểu sâu sắc về mặt lý thuyết mà còn qua đó có thể vận dụng một cách nhuần nhuyễn mô hình điểm số vào phân tích năng lực cạnh tranh của các NHTM tại Việt Nam. Đặc biệt là trong việc hình thành những kiểm định thống kê trong việc lựa chọn các biến đầu vào, đầu ra của các ngân hàng cho phù hợp nhất với nghiên cứu của luận án để có thể thu được các kết quả thực nghiệm có ý nghĩa.

Vốn

Tài sản

Thị phần

Dư nợ

Năng lực tài chính

CAR

Năng lực kinh doanh

3.1.2. Căn cứ vào mô hình nghiên cứu của luận án

Mạng lưới

Phạm vi hoạt động

Sản phẩm kinh doanh

ROA

NIM

Nguồn nhân lực

Trình độ quản lý

Trình độ công nghệ

ROE

Năng lực cạnh tranh của NHTM

Sơ đồ 3.2. Mô hình nghiên cứu của luận án [33]

Căn cứ vào cơ sở lý thuyết, kết quả của các nghiên cứu trước và tình hình thực tế của hệ thống Ngân hàng Việt Nam, tác giả đã xây dựng mô hình nghiên cứu và các khái niệm để phân tích năng lực cạnh tranh của các Ngân hàng thương mại Việt Nam như trên. Mô hình nghiên cứu của luận án cho thấy năng lực cạnh tranh của các NHTM chịu ảnh hưởng của 5 nhân tố: năng lực tài chính, năng lực kinh doanh (khả năng tổ chức và hoạt động), trình độ quản lý, nguồn nhân lực và trình độ công nghệ.

Tóm tắt: Dựa trên cơ sở 5 nhóm yếu tố ảnh hưởng đến năng lực cạnh tranh của các ngân hàng thương mại, mô hình nghiên cứu đề xuất với 5 giả thuyết từ H1 đến H5. Trong đó, các nhóm yếu tố được giả thuyết H1 đến H5 là các biến độc lập định lượng tác động trực tiếp đến biến phụ thuộc là năng lực cạnh tranh của các ngân hàng thương mại.

3.1.3. Căn cứ vào hạn chế của mô hình đang áp dụng tại Việt Nam

Căn cứ vào những hạn chế của việc sử dụng mô hình SWOT trong phân tích đánh giá năng lực cạnh tranh của các ngân hàng thương mại Việt Nam trong chương 2 như:

- Thông tin bị hạn chế khi bị sắp xếp với xu hướng giản lược trên khung ma trận SWOT. Điều này làm cho việc sử dụng kết quả phân tích gặp nhiều khó khăn hoặc dễ bị nhầm lẫn giữa hai thái cực S-W và O-T.

- Phân tích SWOT mất nhiều thời gian, công sức khi áp dụng trên phạm vi rộng, cần có sự so sánh của nhiều ngân hàng.

- Mô hình SWOT không đánh giá và xếp hạng năng lực cạnh tranh được các ngân hàng vì thiếu cơ sở định lượng.

- Phân tích SWOT tạo ra một danh mục những điểm mạnh, điểm yếu,cơ hội và thách thức của các ngân hàng thương mại nhưng chỉ là yếu tố mang tính định tính

- Hạn chế lớn nhất của việc sử dụng mô hình phân tích SWOT xảy ra khi tổ chức cần đưa ra quyết định đó là không chắc chắn được là liệu quyết định đó có sáng suốt hay không, vì quyết định chỉ dựa trên phân tích cho việc lập kế hoạch.

Căn cứ vào 3 cơ sở lựa chọn mô hình ở trên tác giả mạnh dạn đề xuất xây dựng thêm một mô hình điểm số sử dụng phương pháp phân tích nhân tố tìm kiếm EFA để bổ sung vào các công cụ phân tích năng lực cạnh tranh của các ngân hàng thương mại Việt Nam. Cách thức tiếp cận nghiên cứu là nghiên cứu định lượng trên

cơ sở thu thập các thông tin định tính và định lượng, sau đó sử dụng các thuật toán xấp xỉ để lượng hóa các biến định tính nhằm tiết kiệm thời gian và chi phí bỏ ra so với việc tổ chức lấy phiếu điều tra, sau đó đồng nhất chạy mô hình thống kê SPSS cùng với thông tin bằng số thu thập được từ các báo cáo tài chính.Phương pháp nghiên cứu này chủ yếu là kiểm định lý thuyết, sử dụng mô hình khoa học tự nhiên thực chứng, phương pháp nghiên cứu định lượng có thể chứng minh được trong thực tế và theo chủ nghĩa khách quan.

3.2. Xây dựng mô hình phân tích nhân tố

3.2.1. Cơ sở chọn biến đưa vào phân tích nhân tố

Từ những kết quả của các nghiên cứu trước và mô hình nghiên cứu như đã đề cập ở trên, luận án đã xây dựng được một số chỉ tiêu đánh giá các nhân tố ảnh hưởng đến năng lực cạnh tranh toàn bộ của ngân hàng thương mại ở Việt Nam, cũng như lựa chọn được mô hình ước lượng thích hợp nhất (mô hình Tobit) để phân tích ảnh hưởng của các nhân tố này đến năng lực cạnh tranh toàn bộ của 40 ngân hàng thương mại ở Việt Nam năm 2012.

Bảng 3.1: Các biến được đưa vào để đánh giá năng lực cạnh tranh của các ngân hàng

Tên biến | Biến | |

1 | Tổng tài sản | X1 |

2 | Tỷ lệ tăng trưởng tài sản | X2 |

3 | Tỷ lệ tăng trưởng nguồn vốn huy động | X3 |

4 | Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) | X4 |

5 | Tỷ suất sinh lời trên tổng tài sản (ROA) | X5 |

6 | Tỷ lệ thu nhập lãi ròng (NIM) | X6 |

7 | Tỷ lệ an toàn vốn tối thiểu (CAR) | X7 |

8 | Tỷ lệ nợ xấu (NPLs) | X8 |

9 | Tỷ lệ trích lập dự phòng rủi ro tín dụng | X9 |

10 | Tỷ lệ chi phí trên thu nhập | X10 |

11 | Tỷ lệ cho vay trên VHĐ | X11 |

12 | Thị phần huy động vốn | X12 |

13 | Thị phần cho vay | X13 |

14 | Vốn điều lệ | X14 |

15 | Cho vay | X15 |

16 | Mức độ đổi mới hoạt động kinh doanh | X16 |

17 | Nguồn nhân lực | X17 |

18 | Quản trị ngân hàng | X18 |

Có thể bạn quan tâm!

-

Quy Mô Vốn Điều Lệ Của Một Số Nhtm Của Các Quốc Gia Trong Khu Vực

Quy Mô Vốn Điều Lệ Của Một Số Nhtm Của Các Quốc Gia Trong Khu Vực -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa -

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay -

Phân Tích Thực Nghiệm Và Kết Quả Xếp Hạng Năng Lực Cạnh Tranh Của Các Ngân Hàng Thương Mại Việt Nam

Phân Tích Thực Nghiệm Và Kết Quả Xếp Hạng Năng Lực Cạnh Tranh Của Các Ngân Hàng Thương Mại Việt Nam -

Ma Trận Xoay Nhân Tố Đã Loại Trừ Các Biến Quan Sát Không Đủ Điều Kiện

Ma Trận Xoay Nhân Tố Đã Loại Trừ Các Biến Quan Sát Không Đủ Điều Kiện -

Xếp Hạng Năng Lực Cạnh Tranh Của Các Nhtmvn Năm 2012

Xếp Hạng Năng Lực Cạnh Tranh Của Các Nhtmvn Năm 2012

Xem toàn bộ 173 trang tài liệu này.

Trong số các biến ở trên thì có 15 biến từ X1 - X15 đều là bằng số, còn 3 biến cuối cùng không tồn tại dưới dạng số liệu của các ngân hàng vì thế tác giả luận án phải dùng các thuật toán để đo lường như sau:

(i) Quản trị ngân hàng được đo bằng hiệu quả chung. Để xác định hiệu quả chung của mỗi ngân hàng, chúng ta sử dụng mô hình DEA-Solver, mô hình siêu hiệu quả với hiệu quả không đổi theo qui mô để tìm ra mối quan hệ giữa các đầu ra (thu nhập từ lãi và các khoản thu nhập tương tự, thu nhập từ hoạt động khác, tổng dư nợ) với các đầu vào hàng năm của mỗi ngân hàng, ta xây dựng mô hình DEA về điểm hiệu quả có thể được phác họa. Cho trước ma trận đầu vào N.J (chi phí tiền lương, chi phí trả lãi và các chi phí tương tự, chi phí khác, số lượng cán bộ công nhân viên, thu nhập bình quân, tổng tài sản, nguồn vốn huy động, số chi nhánh và phòng giao dịch trong nước, số máy ATM).

Minp

,z

s..t.

I

I

y jm zi yim

i1

, m 1,2,...,M

(1)

zixin x jn , n 1,2,...,N

i1

zi 0

Trong đó:

θp = đo hiệu quả chung của DMU/Ngân hàng thứ p đang được đánh giá n = số lượng đầu vào

m = số lượng đầu ra

i = 1 to I (Số lượng DMU/Ngân hàng)

yim

= lượng sản phẩm m được tạo ra bởi DMU/Ngân hàng thứ i

xin = lượng đầu vào n được sử dụng bởi DMU/Ngân hàng thứ i

zi : Các biến đối ngẫu

(ii) Mức độ đổi mới hoạt động kinh doanh được đo bằng hiệu quả kỹ thuật thuần. Đã có nhiều nghiên cứu chỉ ra có tương quan cao giữa hiệu quả kỹ thuật thuần và đổi mới hoạt động kinh doanh.Sử dụng mô hình DEA-Solver, mô hình siêu

hiệu quả với hiệu quả biến đổi theo qui mô để xác định hiệu quả chung của mỗi ngân hàng, chúng ta tìm ra mối quan hệ giữa các đầu ra (thu nhập từ lãi và các khoản thu nhập tương tự, thu nhập từ hoạt động khác, tổng dư nợ) với các đầu vào hàng năm của mỗi ngân hàng, ta xây dựng mô hình DEA về điểm hiệu quả có thể được phác họa như sau.Cho trước ma trận đầu vào N.J (chi phí tiền lương, chi phí trả lãi và các chi phí tương tự, chi phí khác, số lượng cán bộ công nhân viên, thu nhập bình quân, tổng tài sản, nguồn vốn huy động, số chi nhánh và phòng giao dịch trong nước, số máy ATM), và véc tơ quy mô z; hiệu quả kỹ thuật của đơn vị DMU thứ j (j = 1, 2,...J) trong mối tương quan với đơn vị chuẩn i (i = 1,2,... I) (trong đó i

j) với điều kiện hiệu quả thay đổi theo quy mô là lời giải của bài toán sau:

Minp

,z

s.t.

I

I

y jm zi yim

i1

, m 1,2,...,M

zi xin x jn , n 1,2,...,N

i1

z 0

I

(2)

zi 1

i1

Trong đó:

θp = đo hiệu quả kỹ thuật tổng thể của DMU/Ngân hàng thứ p n = số lượng đầu vào

m = số lượng đầu ra

i = 1 to I (Số lượng DMU/Ngân hàng)

yim

= lượng sản phẩm m được tạo ra bởi DMU/Ngân hàng thứ i

xin = lượng đầu vào n được sử dụng bởi DMU/Ngân hàng thứ i

zi : Các biến đối ngẫu

(iii) Biến thể hiện chất lượng nguồn nhân lực được đo bằng thu nhập bình quân đầu người.

∑ chi phí trả lương nhân viên/∑ số nhân viên

3.2.2. Mô tả thống kê số liệu mẫu nghiên cứu

Nguồn số liệu được sử dụng trong các mô hình ước lượng các độ đo hiệu quả được thu thập từ bảng cân đối tài sản và báo cáo thu nhập & chi phí của 40 ngân hàng thương mại Việt Nam (bao gồm 5 ngân hàng thương mại nhà nước, 35 ngân hàng thương mại cổ phần) thời kỳ 2006-2012. Dựa trên nguồn số liệu hiện có và những gợi ý từ kết quả nghiên cứu của các tác giả trên thế giới về lĩnh vực mà luận án nghiên cứu cũng như thực tế hoạt động của các ngân hàng thương mại ở Việt Nam, luận án đã lựa chọn 18 biến đầu vào như đã đề cập tới trong bảng 3.1 ở trên cho mô hình phân tích nhân tố và các biến đầu vào cho mô hình biến xấp xỉ để tính cho 3 biến định tính gồm: tổng tài sản cố định ròng (K) tính bằng triệu đồng, được lấy xấp xỉ bằng tổng tài sản trừ đi các khoản cho vay và các khoản đầu tư, chi cho nhân viên (L) tính bằng triệu đồng; tổng vốn huy động từ khách hàng (DEPO) tính bằng triệu đồng và các đầu ra bao gồm: thu từ lãi phí và các khoản tương đương (Y1) tính bằng triệu đồng, thu ngoài lãi và các khoản tương đương (Y2) tính bằng triệu đồng; hai biến đầu ra này đã được lựa chọn trong nghiên cứu của Cevdet A. Denizer and Mustafa Dinc (2000), Matthews, C. and Tripe, D (2002), Richard S. Barr, Kory A. Killgo, and Thomas F. Siems (1999), Thomas, F Siems. and Richard, S Barr (1998)... Ngoài ra để tính được hiệu quả chi phí, hiệu quả phân bổ chúng ta cần biết giá của các đầu vào. Giá của các đầu vào được xấp xỉ như sau: giá của tư bản (W1) = Chi về tài sản/tổng tài sản cố định ròng, giá của lao động (W2) = Chi cho nhân viên/tổng số nhân viên và giá của vốn huy động (W3) = chi trả lãi và các khoản chi tương đương/Vốn huy động.

Hơn nữa, kết quả nghiên cứu chỉ ra một mô hình phân tích nhân tố được xây dựng trên cơ sở phân tích nhân tố tìm kiếm (EFA- Exploratory Factor Analysis) EFA khám phá dữ liệu và cung cấp cho nhà nghiên cứu thông tin về việc cần có bao nhiêu nhân tố để đại diện tốt nhất cho dữ liệu.Trong EFA, tất cả các biến quan sát liên hệ với tất cả các nhân tố bằng một hệ số tải nhân tố (factor loading estimate). Cấu trúc giản đơn đạt được khi mỗi biến quan sát có hệ số tải cao chỉ ở một nhân tố và có hệ số tải thấp ở các nhân tố khác (tức là hệ số tải loadings < 0,5). Đặc điểm nổi bật của EFA là các nhân tố được rút ra từ kết quả thống kê, không phải từ lý thuyết,