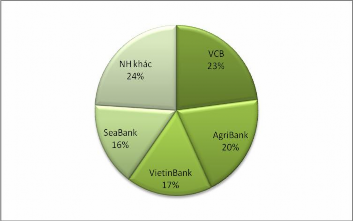

Số lượng thẻ tín dụng và ghi nợ được phát hành cũng đã tăng lên gấp đôi trong giai đoạn 2006-2012 đạt 37,2 triệu thẻ. Bên cạnh đó, hoạt động thanh toán thẻ cũng có tốc độ tăng trưởng khá nhanh, trong số các NHTM, VCB có tốc độ tăng trưởng lớn. Tuy nhiên, xét về hiệu quả hoạt động sử dụng thẻ, VCB tiếp tục khẳng định vị trí dẫn đầu về doanh số thẻ các loại, chiếm 23% tổng doanh số thẻ của ngành. NHNNo&PTNT vươn lên vị trí thứ 2 với 20% thị phần, doanh số tăng gấp 3 lần so với năm 2009. Tiếp theo là Vietinbank và SEAB chiếm lần lượt là 17% và 16% thị phần.

Biểu đồ 2.4: Thị phần doanh số thẻ năm 2012

(Nguồn: Hội thẻ Ngân hàng Việt Nam) [1]

Thống kê của Hiệp hội Thẻ Việt Nam cho thấy, năm 2012 hơn 83% các giao dịch qua thẻ ATM là rút tiền, 16,3% chuyển khoản và chỉ có 0,5% dùng thẻ để thanh toán.Nhiều NHTM chỉ tập trung vào một nhóm đơn vị POS thay vì mở rộng đối tượng, dẫn đến tình trạng dịch vụ POS chỗ thừa, chỗ thiếu và thực tế doanh số thanh toán qua ATM của các NHTM vẫn chiếm tỷ lệ nhỏ. Đặc biệt là còn một tỷ lệ lớn các thẻ không được sử dụng bởi những chủ sở hữu thẻ do hiện tượng các ngân hàng khoán doanh số mở phát hành thẻ cho nhân viên và để đạt chỉ tiêu thì buộc họ phải nhờ người thân, bạn bè đăng ký mở thẻ cho dù họ không có nhu cầu sử dụng thẻ hoặc chưa từng sử dụng thẻ vào mục đích thanh toán hoặc rút tiền.

Sự phát triển của hệ thống thanh toán điện tử liên ngân hàng có vai trò quan trọng trong việc nâng cấp cơ sở hạ tầng cho dịch vụ phát triển. Tài khoản cá nhân có

mức tăng trưởng hàng năm cao: 150% xét về số tài khoản và 120% xét về số dư. Số lượng các tài khoản cá nhân đã tăng từ 135.000 năm 2000 lên khoảng 5,3 triệu vào năm 2006, 20 triệu vào cuối năm 2010, 24 triệu vào cuối năm 2011 và 28 triệu vào

năm 2012.

Sự phát triển ngày càng đa dạng phong phú các sản phẩm dịch vụ ngân hàng điện tử như chuyển tiền điện tử - EFTPOS, ATM, Mobie banking, Phone banking, Internet banking, SMS banking...với tính năng và tiện ích cao nên đã thu hút được nhiều khách hàng sử dụng góp phần tạo thói quen thanh toán không dùng tiền mặt cho người dân. Tỷ lệ tiền mặt trong tổng thanh toán có xu hướng giảm, từ 20,3% năm 2006 xuống còn 14,3% năm 2010, 14,1% năm 2011 và 13,9% năm 2012.

Ngoài các nghiệp vụ ở trên thì sản phẩm dịch vụ ngân hàng luôn được hoàn thiện và bổ sung mới. Một số ngân hàng lớn như BIDV, Vietinbank, Vietcombank, Agribank, BaoViet Bank, ... với định hướng phát triển thành tập đoàn tài chính đã có định hướng phát triển mảng nghiệp vụ Ngân hàng đầu tư như môi giới, tư vấn, bảo lãnh phát hành và các nghiệp vụ chứng khoán phái sinh thông qua việc thành lập các Công ty chứng khoán trực thuộc Ngân hàng.

Về chất lượng dịch vụ NH

Các dịch vụ mà các NHTMVN đang cung cấp hiện nay, dù đã được đa dạng hoá nhưng vẫn đơn điệu, chủ yếu vẫn là các sản phẩm truyền thống. Các dịch vụ ngân hàng hiện đại chưa phát triển hoặc phát triển nhưng không đồng bộ. Rất nhiều dịch vụ phát triển chưa xứng với tiềm năng, đặc biệt là các dịch vụ bán lẻ, dịch vụ dành cho khách hàng thượng lưu, dịch vụ quản lý tài sản, tư vấn và hỗ trợ tài chính, trung gian tiền tệ, trao đổi công cụ tài chính, cung cấp thông tin tài chính và dịch vụ chuyển đổi. Hoạt động ngân hàng đầu tư và kênh phân phối điện tử đã tăng trưởng nhanh chóng nhưng tính tiện tích và hiệu quả kinh tế chưa cao. Các hoạt động tiền tệ, lãi suất, công cụ tỷ giá, công cụ phái sinh ngoại hối, đầu tư vẫn trong giai đoạn đầu.

Thị trường dịch vụ ngân hàng vẫn phát triển dưới mức tiềm năng, các mô hình cạnh tranh còn đơn giản. Mức độ đáp ứng nhu cầu xã hội đối với dịch vụ ngân hàng chưa cao do những hạn chế về số lượng, chất lượng và khả năng tiếp cận.

Cạnh tranh bằng chất lượng dịch vụ, công nghệ và thương hiệu chưa phổ biến, nên dễ dẫn tới sự bất ổn của thị trường dịch vụ, do đó dễ tạo ra sự cạnh tranh về giá (lãi suất) để lôi kéo khách hàng của nhau. Nếu dịch vụ ngân hàng không được cải tiến mạnh mẽ, phát triển dịch vụ chưa theo định hướng nhu cầu của khách hàng, thì hệ thống ngân hàng trong nước sẽ khó duy trì thị phần của mình, nhất là trong điều kiện cạnh tranh hiện nay khi sự phân biệt giữa NHTM trong nước và nước ngoài căn bản được xóa bỏ từ 1/1/2011. Lợi thế về truyền thống và mạng lưới sẽ khó giúp các ngân hàng trong nước phát triển các dịch vụ mới và các dịch vụ phi tín dụng - những dịch vụ cần công nghệ và kỹ năng khai thác của các cán bộ ngân hàng. Báo cáo của HSBC VN cho thấy: doanh thu từ thanh toán quốc tế chiếm 1/3 tổng doanh thu của ngân hàng. Cách đây 3 năm khách hàng là các công ty Việt Nam chỉ chiếm 3%, thì nay đã lên tới 60% trên tổng số khách hàng của HSBC. Dự đoán con số này tiếp tục tăng lên.

Thời điểm tự do hóa hoàn toàn thị trường dịch vụ ngân hàng của Việt Nam đã đến, nhưng so với các phương thức cung cấp dịch vụ trong GATS, các dịch vụ ngân hàng chủ yếu được cung cấp ở trong nước. Việc cung cấp dịch vụ qua biên giới, hiện diện thương mại và hiện diện của thể nhân còn hạn chế. Tổng doanh thu từ xuất khẩu dịch vụ tài chính của Việt Nam chỉ chiếm tỷ lệ nhỏ trong tổng doanh thu xuất khẩu dịch vụ của Việt Nam.

2.1.2.3. Tình hình phát triển hệ thống phân phối

Bên cạnh việc mở rộng các kênh phân phối truyền thống ở thành phố, thị xã với các chi nhánh, phòng giao dịch, các ngân hàng còn tập trung vốn lắp đặt các máy ATM và POS. Vì thông qua các thiết bị này thì các dịch vụ tiện ích đi kèm ngày càng được đa dạng hóa như thẻ mua xăng dầu, thẻ mua hàng qua mạng, thanh toán tiền điện thoại, tiền điện nước…

Theo số liệu thống kê, số lượng ATM của các NHTM tăng lên mạnh mẽ từ 1900 năm 2006 lên 11700, máy POS là 28.100 chiếc năm 2012. Trong đó, ATM được coi là một kênh bán lẻ có hiệu quả của các NHTM, nó không chỉ đơn thuần để rút tiền mặt, mà còn dùng để thanh toán và thực hiện các giao dịch điện tử khác.

2.1.2.4. Hoạt động huy động nguồn vốn và sử dụng vốn của các NHTM

Hệ thống ngân hàng đã huy động và cung cấp một lượng vốn khá lớn cho nền kinh tế, ước tính hàng năm chiếm khoảng 16-18% GDP, gần 50% vốn đầu tư toàn xã hội. Tốc độ tăng trưởng huy động vốn qua các năm ở mức 22 - 47%. Từ tăng trưởng trong huy động vốn đã góp phần mở rộng hoạt động đầu tư và cho vay. Đến cuối năm 2012, tổng huy động vốn đạt 3.318 nghìn tỷ đồng cuối năm 2011, tổng huy động vốn đạt 2.585 nghìn tỷ đồng, tăng 103% so với cuối 2008, trong đó, tốc độ huy động vốn năm 2009: 29,88%; 2010 tăng 36,24%; năm 2011 mức tăng chậm lại còn 9,89% và năm 2012 là 28,35%. Tuy nhiên, ở chiều cấp tín dụng lại còn tăng mạnh hơn cả về con số tuyệt đối và tương đối. Trước đây từ năm 2006- 2011, tăng trưởng tín dụng thường cao hơn huy động, ngân hàng thường cho vay nhiều hơn số vốn huy động được nhưng chiều hướng tăng trưởng của huy động vốn và cho vay năm 2012 ngược hoàn toàn các năm trước. Lượng vốn các ngân hàng huy động được tăng trưởng lại gấp hơn 10 lần đà tăng trưởng của tín dụng. Nguyên nhân là các ngân hàng không thể đẩy được vốn ra nền kinh tế do doanh nghiệp chưa giải quyết được hàng tồn kho cũng như nợ xấu.

Sự căng thẳng thanh khoản có nhiều yếu tố nhưng nổi lên trong đó là hệ số sử dụng vốn luôn xấp xỉ bằng 100% hoặc vượt quá. Tỷ lệ cấp tín dụng VNĐ/vốn huy động VNĐ như sau: năm 2006: 92,8% ,năm 2007: 113.8%, năm 2008: 101%;

2009: 112%; 2010: 102%; 2011: 98,6% và năm 2012: 88,8%. Tình hình thanh

khoản của các ngân hàng dần bớt căng thẳng do nhu cầu tín dụng của nền kinh tế đang suy yếu.

2.1.2.5. Cơ cấu thu nhập chưa đa dạng, chủ yếu phụ thuộc vào hoạt động tín dụng.

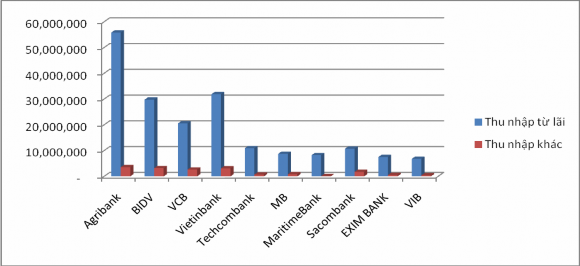

Nguồn thu nhập từ hoạt động tín dụng vẫn chiếm tỷ trọng lớn trong cơ cấu thu nhập của hầu hết các NHTM trong nước. Năm 2012, tỷ trọng trung bình thu nhập lãi trong tổng thu nhập của 10 NH hàng đầu Việt Nam là 76,8%. Đối với một số NH có qui mô nhỏ hơn, tỷ trọng này thậm chí còn lên tới hơn 90% (Liên Việt: 92,2%, Đại Dương: 103,5%, Nam Việt: 93,1%, Phát triển Mê Kông: 98,8%). Điều này cho thấy cơ cấu thu nhập của hệ thống ngân hàng Việt Nam chưa có sự đa dạng,

phụ thuộc nhiều vào hoạt động tín dụng, kéo theo rủi ro về chất lượng tín dụng. Đồng thời, khi tăng trưởng tín dụng bị hạn chế như tình hình hiện tại, thu nhập của các ngân hàng sẽ bị ảnh hưởng nặng nề.

Biểu đồ 2.5: Cơ cấu thu nhập 2012 của 10 NH lớn

(Nguồn: Báo cáo thường niên của các NHTM, tác giả tổng hợp) [2]

Một NHTM được coi là tiên tiến khi thu nhập từ các hoạt động dịch vụ ngân hàng chiếm không dưới 30% tổng thu nhập. Với các NHTM Việt Nam, tỷ lệ thu phí dịch vụ còn chiếm tỷ lệ thấp, hoạt động tín dụng vẫn là nguồn thu nhập chính của các ngân hàng. Tỷ trọng thu nhập từ dịch vụ và thu khác (không tính thu từ hoạt động tín dụng) của các NHTM Việt Nam năm 2012 lần lượt là: VCB: 19,4%; BIDV: 12%; Vietinbank: 10%; VBAR&D: 8%; Sở dĩ tỷ trọng thu nhập từ dịch vụ và thu nhập khác của VCB cao là do VCB có thế mạnh hàng đầu trong thanh toán quốc tế và mạng lưới ngân hàng đại lý rộng khắp toàn cầu. Thu nhập từ hoạt động dịch vụ ngân hàng phụ thuộc vào tính đa dạng của hệ thống sản phẩm dịch vụ, giá cả dịch vụ và chất lượng dịch vụ.

Như vậy, nhìn chung việc đáp ứng dịch vụ ngân hàng đối với nền kinh tế ở Việt Nam vẫn còn hạn chế bởi các sản phẩm, dịch vụ của hệ thống ngân hàng Việt Nam còn đơn điệu (Thu nhập phi lãi/Tổng thu nhập chỉ chiếm khoảng hơn 5%). Trong chiến lược phát triển sản phẩm, các ngân hàng trong nước vẫn chỉ tập trung chủ yếu ở các lĩnh vực tín dụng. Các dịch vụ khác, nếu có, cũng chỉ dừng lại ở

dịch vụ thẻ rút tiền, các hoạt động thanh toán qua tài khoản (ATM, POS), dịch vụ quản lý tài sản cho cá nhân thu nhập cao, quản lý két sắt, quản lý thấu chi... vốn đã phổ biến trên thế giới lại chưa được sử dụng rộng rãi ở Việt Nam.

2.2. Thực trạng mô hình phân tích năng lực cạnh tranh của các ngân hàng thương mại Việt Nam

2.2.1. Khảo sát việc sử dụng mô hình trong phân tích năng lực cạnh tranh của các ngân hàng thương mại Việt Nam

Theo nghiên cứu của Ths. Phạm Quốc Khánh (2010) “hoàn thiện hoạt động phân tích đối thủ cạnh tranh” [17], việc khảo sát tại 12 NHTMCP, gồm 8 NHTMCP có vốn điều lệ trên 3.000 tỷ đồng; 10 NHTMCP thành lập từ những năm 90 của thế kỷ trước, 2 NHTMCP thành lập trong 5 năm trở lại đây về hoạt động phân tích đối thủ cạnh tranh trên nhiều nội dung liên quan đến cách thức triển khai và những tác động mang lại từ hoạt động phân tích đối thủ cạnh tranh trong bối cảnh kinh doanh hiện nay. (Xem bảng 2.1)

Bảng 2.1: Hoạt động triển khai cụ thể về phân tích đối thủ cạnh tranh

NHTMCP có vốn điều lệ từ 3000 tỷ trở lên | Toàn bộ NHTMCP được khảo sát | |

Tỷ lệ (%) | Tỷ lệ (%) | |

Đối tượng phân tích chính là những ngân hàng được lựa chọn gồm: | ||

NHTM Nhà nước | 100 | 100 |

NHTMCP | 100 | 100 |

Chi nhánh ngân hàng nước ngoài | 87,5 | 66,7 |

NHTM cùng địa bàn | 87,5 | 91,7 |

NHTM có ưu thế về sản phẩm dịch vụ | 75 | 50 |

NHTM có cùng khách hàng mục tiêu | 100 | 91,7 |

Nội dung chính trong phân tích đối thủ cạnh tranh: | ||

Mục tiêu trong tương lai của đối thủ | ||

Có thể bạn quan tâm!

-

Mô Hình Phân Tích Nhân Tố (Factor Analysis)

Mô Hình Phân Tích Nhân Tố (Factor Analysis) -

Kinh Nghiệm Quốc Tế Về Sử Dụng Mô Hình Phân Tích Năng Lực Cạnh Tranh Và Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam

Kinh Nghiệm Quốc Tế Về Sử Dụng Mô Hình Phân Tích Năng Lực Cạnh Tranh Và Bài Học Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Tình Hình Hoạt Động Của Hệ Thống Ngân Hàng Thương Mại Việt Nam

Tình Hình Hoạt Động Của Hệ Thống Ngân Hàng Thương Mại Việt Nam -

Quy Mô Vốn Điều Lệ Của Một Số Nhtm Của Các Quốc Gia Trong Khu Vực

Quy Mô Vốn Điều Lệ Của Một Số Nhtm Của Các Quốc Gia Trong Khu Vực -

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa

Tỷ Suất Sinh Lời Trên Tổng Tài Sản Roa -

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay

Điểm Mạnh, Điểm Yếu, Cơ Hội Và Thách Thức Của Các Ngân Hàng Thương Mại Việt Nam Hiện Nay

Xem toàn bộ 173 trang tài liệu này.

100 | 100 | |

Xem xét ưu tiên trong mục tiêu của đối thủ | 100 | 100 |

Quan điểm của đối thủ về rủi ro | 0 | 0 |

Về chiến lược kinh doanh hiện tại của đối thủ | ||

Cách thức cạnh tranh của đối thủ | 100 | 100 |

Chiến lược đáp ứng những thay đổi trong cạnh tranh | 0 | 0 |

Đánh giá thực lực của đối thủ | ||

Thực hiện phân tích SWOT | 62,5 | 47,1 |

So sánh điểm mạnh, điểm yếu của đối thủ | 100 | 100 |

Báo cáo phân tích đối thủ cạnh tranh được sử dụng: | ||

Các cấp | 0 | 0 |

Sử dụng cho lãnh đạo các cấp | 87,5 | 91,7 |

Một số đơn vị | 87,5 | 83,3 |

Báo cáo sử dụng cho những việc: | ||

Lập và triển khai kế hoạch kinh doanh | 100 | 100 |

Phát triển sản phẩm dịch vụ | 87,5 | 83,3 |

Điều hành và tác nghiệp của NHTM | 87,5 | 66,7 |

Thực hiện đánh giá hiệu quả của phân tích đối thủ cạnh tranh: | ||

Có | 50 | 41,7 |

Không | 50 | 58,3 |

NHTM đánh giá hiệu quả phân tích đối thủ cạnh tranh trên những tiêu chí: | ||

Góp phần thành công xây dựng và triển khai chiến lược | 50 | 41,7 |

Góp phần thành công trong chính sách cạnh tranh | 12,5 | 8,3 |

Góp phần có được chỉ đạo kịp thời trong kinh doanh | 50 | 41,7 |

Hiệu quả kinh tế mang lại | 0 | 0 |

(Nguồn [17])

Qua bảng số liệu cho thấy có tới 47,1% các NHTMCP được khảo sát trong nghiên cứu đánh giá thực lực của đối thủ cạnh tranh bằng phân tích SWOT. Tuy nhiên, tần suất sử dụng kỹ thuật phân tích SWOT để đánh giá năng lực cạnh tranh

của đối thủ chiếm tới 82,6% trong đó, các ngân hàng thường xuyên sử dụng mô hình SWOT là 47.8% và 34,8% các ngân hàng được hỏi cho rằng thỉnh thoảng sử dụng kỹ thuật này. (Xem bảng 2.2)

Bảng 2.2: Ví dụ tần suất sử dụng kỹ thuật đánh giá đối thủ cạnh tranh

Thường xuyên (%) | Thỉnh thoảng (%) | Tổng (%) | |

Phân tích SWOT | 47,8 | 34,8 | 82,6 |

Phân tích ngành | 28,1 | 37,5 | 65,6 |

Phân đoạn khách hàng | 29,9 | 34,1 | 64 |

Hệ số, tỷ lệ tài chính | 27,5 | 32,4 | 59,9 |

Phân tích giá trị khách hàng | 22,1 | 31,4 | 53,5 |

Phân tích bối cảnh giả định | 16,2 | 33,6 | 49,8 |

Phân tích vấn đề | 20,9 | 27,9 | 48,8 |

Phân tích nhóm chiến lược | 16,7 | 29,9 | 46,6 |

Phân tích tăng trưởng bền vững | 18,1 | 28,5 | 46,6 |

Chu kỳ sống của sản phẩm | 16,5 | 29,8 | 46,3 |

Hồ sơ về năng lực quản trị | 13,8 | 31,1 | 44,9 |

(Nguồn: State of the Art: Competitive Intelligence. D. Fehringer, B. Hohhof, & T. Johnson http://www.scip.org/pdf/f_060608_stateofart_sum.pdf.) [17]

Qua kết quả nghiên cứu và bảng số liệu trên đây, cho thấy mô hình phân tích SWOT được sử dụng chủ yếu trong hoạt động phân tích năng lực cạnh tranh của bản thân ngân hàng và các đối thủ cạnh tranh của các NHTM ở Việt Nam hiện nay.

2.2.2. Kết quả phân tích năng lực cạnh tranh của các ngân hàng thương mại Việt Nam bằng mô hình SWOT

2.2.2.1. Thực trạng năng lực tài chính

Về năng lực tài chính: Quy mô vốn của các NHTM đã được tăng lên đáng kể. Theo quy định tại Nghị định số 141/2006/NĐ-CP ngày 22/11/2006 của Chính phủ về ban hành danh mục mức vốn pháp định của các TCTD, các ngân hàng phải có vốn điều lệ ít nhất là 1000 tỷ VNĐ và đến năm 2010 là 3000 tỷ VND, đến nay, đã có nhiều ngân hàng đạt mức trên 1000 tỷ đồng đến 3000 tỷ đồng, đến nay đã có 10 NHTMCP có đối tác chiến lược là ngân hàng nước ngoài với tỷ lệ sở hữu ≤ 30%.