tố này để có các chính sách phù hợp.

Thứ ba, Nghiên cứu từ Vietinbank cho thấy: Cần phân loại KH gửi tiền từ đó đưa ra chính sách chăm sóc KH gửi tiền phù hợp, đặc biện chú ý tới đối tượng KH gửi tiền lớn là các doanh nghiệp trong mọi thành phần kinh tế - hướng tới các đối tượng KH này sẽ vừa giúp NH huy động được lượng tiền gửi lớn, song cũng giúp NH giảm thiểu chi phí huy động nguồn. Bài học này cũng rất đáng chú ý đối với các nhà quản lý của NH bởi mạng lưới của Agribank bao trùm khắp cả nước với KH rất đa dạng, nếu NH chú ý phát triển các KH doanh nghiệp thì sẽ giúp NH tăng nhanh được lượng tiền gửi với chi phí được giảm thiểu.

Chương 3

THỰC TRẠNG HUY ĐỘNG VỐN TẠI NGÂN HÀNG

NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

3.1. KHÁI QUÁT CHUNG VỀ NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

3.1.1. Lịch sử hình thành và phát triển

Năm 1986, Đại hội Đảng lần thứ VI khởi xướng đường lối đổi mới, xác định đổi mới hệ thống ngân hàng là khâu then chốt. Ngày 26/03/1988, Hội đồng Bộ trưởng (nay là Chính phủ) ban hành Nghị định 53/HĐBT thành lập các ngân hàng chuyên doanh, trong đó có Ngân hàng Phát triển Nông nghiệp Việt Nam - tiền thân của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) ngày nay. Thời điểm này được xem như dấu mốc quan trọng, đánh dấu sự ra đời của Agribank.

Trong hành trình cùng sự lớn mạnh và phát triển của nền kinh tế đất nước, nông nghiệp, nông thôn được xác định là “mặt trận” hàng đầu. Agribank đảm trách nhiệm vụ chính trị trọng yếu trên thị trường tín dụng nông nghiệp nông thôn.

Với xuất phát điểm mới thành lập có tổng tài sản chưa tới 1.500 tỷ đồng; tổng nguồn vốn 1.056 tỷ đồng, trong đó vốn huy động chỉ chiếm 42%, còn lại 58% phải vay từ Ngân hàng Nhà nước; Tổng dư nợ 1.126 tỷ đồng trong đó 93% là ngắn hạn; tỷ lệ nợ xấu trên 10% [63]; Khách hàng là những doanh nghiệp quốc doanh và các hợp tác xã phần lớn làm ăn thua lỗ, thiếu việc làm và luôn đứng trước nguy cơ phá sản, đến nay, Agribank đã trở thành Ngân hàng thương mại Nhà nước hàng đầu Việt Nam về tổng tài sản, nguồn vốn, dư nợ, mạng lưới, đội ngũ nhân viên và số lượng khách hàng...

Trong giai đoạn tái cơ cấu, mặc dù còn nhiều khó khăn nhưng

Agribank vẫn luôn bảo đảm đủ vốn với lãi suất ưu đãi phục vụ cho nông nghiệp, nông dân và nông thôn. Hiện Agribank có hơn 4 triệu khách hàng đang vay vốn thuộc 5 lĩnh vực ưu tiên, 7 chính sách tín dụng, 02 chương trình mục tiêu quốc gia về xây dựng nông thôn mới và giảm nghèo bền vững theo chỉ đạo của Chính phủ, NHNN.

Đến 31/12/2016, Agribank tiếp tục duy trì vị trí dẫn đầu các NHTM trong Bảng xếp hạng 500 doanh nghiệp lớn nhất Việt Nam năm 2016 (VNR

500) với quy mô tổng tài sản cán mốc trên 01 triệu tỷ đồng, nguồn vốn huy động 924 nghìn tỷ đồng, tổng dư nợ tín dụng 795 nghìn tỷ đồng, trong đó cho vay nông nghiệp nông thôn chiếm 70%/tổng dư nợ cho vay của Agribank và 51% tổng dư nợ cho vay của toàn ngành ngân hàng đầu tư cho lĩnh vực này; nợ xấu 1,89% tại thời điểm 31/12/2016 [56].

Agribank đã thiết lập quan hệ với gần 1000 ngân hàng tại gần 100 quốc gia và vùng lãnh thổ, là đối tác truyền thống của các tổ chức tài chính uy tín trên thế giới như Ngân hàng thế giới (WB), Ngân hàng Phát triển châu Á (ADB), Cơ quan phát triển Pháp (AFD), Ngân hàng Đầu tư châu Âu (EIB)…; là thành viên Hiệp hội Tín dụng Nông nghiệp Nông thôn Châu Á Thái Bình Dương (APRACA), Hiệp hội Tín dụng Nông nghiệp Quốc tế (CICA) và Hiệp hội Ngân hàng Châu Á (ABA). Agribank đã mở Văn phòng đại diện tại Thủ đô Phnômpênh từ năm 2005 và ký kết thỏa thuận hợp tác với nhiều đối tác Campuchia. Hiện Agribank đang xúc tiến triển khai sự hiện diện tại thị trường Lào, Cuba, với mong muốn thiết lập “cầu nối” thị trường tài chính – ngân hàng giữa Việt Nam với các quốc gia.

Trong lộ trình thực hiện Đề án chiến lược kinh doanh giai đoạn 2016- 2020, tầm nhìn năm 2030. Mục tiêu được Agribank đề ra là giữ vững vị trí Ngân hàng Thương mại hàng đầu Việt Nam, hoạt động theo mô hình NHTM cổ phần do Nhà nước nắm cổ phần chi phối; Có nền tảng công nghệ, mô hình

quản trị hiện đại, tiên tiến và năng lực tài chính cao; hoạt động kinh doanh an toàn, hiệu quả, phát triển ổn định và bền vững; Giữ vững vai trò chủ lực trong đầu tư, hỗ trợ phát triển và cung cấp các dịch vụ tài chính, tín dụng cho khu vực nông nghiệp, nông thôn.

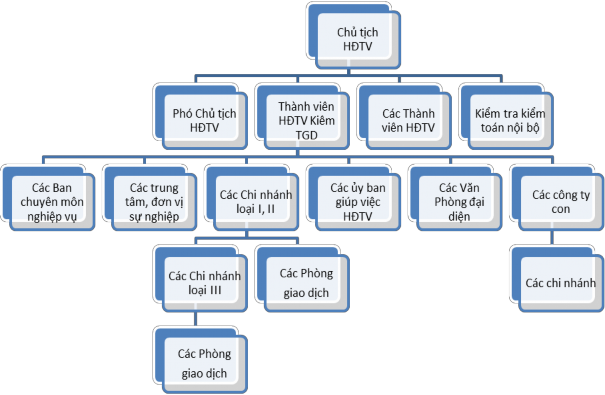

3.1.2. Cơ cấu tổ chức và hoạt động của AGRIBANK

Mô hình tổ chức của AGRIBANK được mô tả khái quát tại Sơ đồ 3.1:

Sơ đồ 3.1: Mô hình tổ chức và hoạt động của Agribank

Nguồn: [45].

Đứng đầu là Hội đồng thành viên với cơ cấu gồm 1 Chủ tịch và 1 Phó chủ tịch và 9 thành viên hội đồng. Dưới Hội đồng thành viên là Ban Tổng Giám đốc. Hoạt động theo mô hình công ty TNHH một thành viên do Nhà nước là chủ sở hữu 100%, hoạt động theo luật các TCTD và chịu sử quản lý

trực tiếp của NHNN.

Thời điểm 31/12/2016, hệ thống Ban chuyên môn nghiệp vụ: Bao gồm 21 Ban chuyên môn nghiệp vụ

Văn phòng Đại diện: Gồm Văn phòng Đại diện miền Trung, Văn phòng đại diện miền Nam. Văn phòng đại diện Tây Nam bộ.

Về hệ thống Chi nhánh: Gồm 87 Chi nhánh loại I, 58 Chi nhánh loại II,791 Chi nhánh loại III, 1332 Phòng Giao dịch và 01 Chi nhánh tại Vương quốc Căm pu chia (mở năm 2010).

Về hệ thống NH đại lý: Nhằm đáp ứng mọi yêu cầu thanh toán xuất, nhập khẩu của KH trong và ngoài nước, Agribank luôn chú trọng mở rộng quan hệ NH đại lý trong khu vực và quốc tế. Hiện nay, AGRIBANK có quan hệ NH đại lý với 1.043 NH tại trên 100 quốc gia và vùng lãnh thổ. AGRIBANK đã tiến hành ký kết thỏa thuận với NH Phongsavanh (Lào), NH ACLEDA (Campuchia), NH Nông nghiệp Trung Quốc (ABC), NH Trung Quốc (BOC), NH Kiến thiết Trung Quốc (CCB), NH Công thương Trung Quốc (ICBC) triển khai thực hiện thanh toán biên mậu, đem lại nhiều ích lợi cho KH cũng như các bên tham gia.

Các công ty con: AGRIBANK hiện có 9 công ty con, đó là: Tổng Công ty Vàng Agribank (AJC) - CTCP, Công ty Trách nhiệm hữu hạn một thành viên Dịch vụ NH Nông nghiệp Việt Nam (ABSC), Công ty Cổ phần chứng khoán NH Nông nghiệp (Agriseco), Công ty Trách nhiệm hữu hạn một thành viên Vàng bạc đá quý TP Hồ Chí Minh - NH Nông nghiệp Việt Nam (VJC), Công ty Cổ phẩn Bảo hiểm NH Nông nghiệp (ABIC), Công ty cho thuê Tài chính I (ALC I), Công ty cho thuê Tài chính II (ALC II), Công ty Trách nhiệm hữu hạn một thành viên Thương mại và đầu tư phát triển Hải Phòng, Công ty quản lý nợ và khai thác tài sản Agribank.

3.1.3. Kết quả một số hoạt động kinh doanh chính

3.1.3.1. Huy động vốn

Bảng 3.1: Diễn biến huy động tiền gửi tại AGRIBANK giai đoạn 2011-2016

Đơn vị: Tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | |

Tổng vốn huy động | 434.331 | 474.941 | 554.792 | 657.028 | 740.893 | 852.791 |

Theo kỳ hạn | ||||||

- Không kỳ hạn | 88.491 | 90.921 | 80.743 | 100.837 | 126.114 | 151.623 |

- Dưới 12 tháng | 214.524 | 258.601 | 328.028 | 321.046 | 394.358 | 413.687 |

- 12 tháng trở lên | 131.316 | 125.419 | 146.021 | 235.145 | 220.421 | 287.481 |

Theo đối tượng KH | ||||||

- Tiền gửi dân cư | 200.211 | 251.269 | 306.709 | 395.038 | 462.442 | 540.821 |

- Tiền gửi tổ chức | 234.120 | 223.672 | 248.083 | 261.990 | 278.451 | 311.970 |

Theo loại tiền | ||||||

- VND | 377.667 | 422.383 | 458.277 | 516.830 | 705.270 | 827.321 |

- Ngoại tệ, vàng qui đổi | 56.664 | 52.558 | 96.515 | 140.198 | 35.623 | 25.470 |

Có thể bạn quan tâm!

-

Quản Lý Huy Động Vốn Của Ngân Hàng Thương Mại

Quản Lý Huy Động Vốn Của Ngân Hàng Thương Mại -

Qui Trình Kiểm Tra, Đánh Giá Công Tác Huy Động Vốn Của Ngân Hàng Thương Mại

Qui Trình Kiểm Tra, Đánh Giá Công Tác Huy Động Vốn Của Ngân Hàng Thương Mại -

Các Nhân Tố Tác Động Đến Huy Động Vốn Của Ngân Hàng Thương Mại

Các Nhân Tố Tác Động Đến Huy Động Vốn Của Ngân Hàng Thương Mại -

Kế Hoạch Huy Động Vốn Của Agribank Giai Đoạn 2011-2016

Kế Hoạch Huy Động Vốn Của Agribank Giai Đoạn 2011-2016 -

Tổ Chức Bộ Máy Điều Hành Huy Động Vốn Tại Agribank

Tổ Chức Bộ Máy Điều Hành Huy Động Vốn Tại Agribank -

Thị Phần Huy Động Vốn Tiền Gửi Của Agribank Giai Đoạn

Thị Phần Huy Động Vốn Tiền Gửi Của Agribank Giai Đoạn

Xem toàn bộ 112 trang tài liệu này.

Nguồn: [51]; [52]; [53]; [54]; [55]; [56].

Bảng 3.1 cho thấy: Nguồn vốn huy động của AGRIBANK trong giai đoạn 2011-2016 có sự tăng trưởng khá ổn định, mặc dù trong giai đoạn này thị trường tài chính Việt Nam có những diễn biến khá phức tạp. Cụ thể: năm 2012 tăng trưởng nguồn vốn huy động đạt 9,35%; năm 2013 tăng trưởng đạt 16,8 %, (giai đoạn này dư nợ cho vay của các tổ chức TD có mức tăng trưởng cao, nhu cầu vốn cho vay lớn dẫn đến LS huy động tăng, đặc biệt tại khối NHTM CP, trong khi LS huy động của Agribank luôn duy trì ở mức thấp theo đúng sự chỉ đạo của NHNN) ; năm 2014 đạt 18,13%; Năm 2015 HĐV của Agribank có tốc độ tăng trưởng khoảng 12,7%, trong khi đó cho vay của NH gặp khó khăn trong năm 2015 do nhu cầu vay TD của KH sụt giảm đáng kể, đồng thời, AGRIBANK cũng chủ trương thắt chặt TD để tái cấu trúc danh

mục tài sản; Năm 2016, tình hình HĐV của AGRIBANK có sự tăng trưởng đáng kể, đạt tới 852.791 tỷ đồng, tăng 15% so doanh số HĐV của năm 2015.

3.1.3.2. Cho vay

Bảng 3.2: Tình hình cho vay tại AGRIBANK

Đơn vị: Tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | |

Tổngdưnợ | 354.112 | 414.755 | 493.476 | 540.453 | 626.312 | 744.606 |

1. Dưnợtheoloạitiền. | ||||||

- Cho vaybằngVNĐ | 326.373 | 379.407 | 459.157 | 508.734 | 599.362 | 721.292 |

- Cho vaybằngngoại tệ | 27.739 | 35.348 | 34.319 | 31.719 | 26.950 | 23.314 |

2.Theođối tượngKH | ||||||

Cánhân | 183.472 | 211.636 | 94.082 | 108.755 | 308.115 | 429.369 |

Tổ chứckinhtế | 170.640 | 203.119 | 399.394 | 431.698 | 318.197 | 315.237 |

3.Theothờigian. | ||||||

- Cho vayngắn hạn | 213.416 | 253.585 | 331.396 | 369.892 | 369.830 | 447.826 |

- Cho vaytrung, dàihạn | 140.696 | 161.170 | 162.080 | 170.561 | 256.482 | 296.780 |

4.Theo khu vựckinhtế | ||||||

Nôngnghiệpnôngthôn | 241.858 | 241.387 | 351.608 | 380.075 | 456.523 | 550.577 |

Phi nôngnghiệp | 112.254 | 173.368 | 141.868 | 160.378 | 169.789 | 194.029 |

Nguồn: [51]; [52]; [53]; [54]; [55]; [56].

Bảng 3.2 cho thấy diễn biến dư nợ tại AGRIBANK trong giai đoạn 2011-2016. Ta thấy rằng, tăng trưởng dư nợ trong giai đoạn này không ổn định. Cụ thể: Nếu như năm 2012 tăng trưởng dư nợ đạt tới 17%, năm 2013, tăng trưởng đạt 19%, thì năm 2014 tỷ lệ tăng trưởng dư nợ sụt giảm đáng kể còn hơn 9% so với năm 2013; Năm 2015 tích cực hơn, tăng trên 15% so năm 2014; Năm 2016 tiếp tục tăng đáng kể, đạt mức trên 18%. Như vậy có thể thấy rằng mức tăng trưởng dư nợ của AGRIBANK những năm qua không ổn định, đặc biệt là năm 2014 dư nợ tăng trưởng rất thấp. Nguyên nhân chủ yếu là do nợ xấu của AGRIBANK những năm gần đây diễn biến tương đối phức tạp và đòi hỏi NH phải tập trung xử lý nợ xấu.

Đi sâu xem xét thì thấy rằng:

Nếu xét theo loại tiền trong cho vay thì AGRIBANK chủ yếu cho vay bằng VND với tỷ trọng đạt khoảng 97% của năm 2016.

Nếu xét theo đối tượng KH thì thấy rằng đang có xu thế AGRIBANK hướng về cho vay KH cá nhân. Cụ thể: Nếu như năm 2011 cho vay KH cá nhân chiếm tỷ trọng 51,81% thì đến năm 2013 tỷ trọng này sụt giảm rất mạnh chỉ đạt 19%. Năm 2014 tỷ trọng cho vay KH cá nhân tiếp tục ở mức thấp, khoảng 20%. Tuy nhiên, năm 2015 tỷ trọng cho vay KH cá nhân của NH tăng vọt, đạt tới 48% và năm 2016 đạt tới 58% [51]; [55].

Xét theo kỳ hạn dư nợ thì AGRIBANK chủ yếu cho vay kỳ hạn ngắn, chiếm khoảng 60% của năm 2016 [56].

Xét theo khu vực kinh tế thì dư nợ chủ yếu hướng vào phân khúc NoNT với tỷ trọng đạt khoảng 74,3% của năm 2016.

Xét về thị phần cho vay thì AGRIBANK vẫn chiếm thị phần cho vay chủ yếu (16,8%), tiếp theo là các NHTM khác, như: BIDV: 11,6%; Vietinbank: 11,6%; Vietcombank: 8,4%; MB: 2,6%; Techcombank: 2,4%... [90].

3.1.3.3. Kinh doanh ngoại tệ và thanh toán quốc tế

Bảng 3.3: Một số chỉ tiêu về kinh doanh ngoại tệ và thanh toán quốc tế

Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | |

1. Thanh toán quốc tế | 7.734 | 7.324 | 7.675 | 8.135 | 9.303 | 10.809 |

Xuất khẩu (Tr. usd) | 3.869 | 3.664 | 4.388 | 4.638 | 5.186 | 5.834 |

Nhập khẩu (Tr. usd) | 3.865 | 3.659 | 3.287 | 3.497 | 4.117 | 4.975 |

2. Kinh doanh ngoại tệ | 12.550 | 14.684 | 16.278 | 13.360 | 15.018 | 42.551 |

Doanh số mua (quy tr. usd) | 6.238 | 7.298 | 8.195 | 6.690 | 7.534 | 21.229 |

Doanh số bán (quy tr. usd) | 6.267 | 7.386 | 8.083 | 6.670 | 7.483 | 21.321 |

3.Thanh toán biên mậu(tỷ vnd) | 36.312 | 43.752 | 29.145 | 23.756 | 20.646 | 40.693 |

4.Chuyển tiền kiều hối (tr.usd) | 1.086 | 1.261 | 1.286 | 1.350 | 1.343 | 1.386 |

Nguồn: [51]; [52]; [53]; [54]; [55]; [56].

Về hoạt động thanh toán quốc tế: Bảng 3.3 cho thấy doanh số hoạt

động thanh toán quốc tế của AGRIBANK giai đoạn 2011-2014 có mức tăng trưởng thấp các năm. Cụ thể: năm 2012 giảm 5% so với năm 2011; năm 2013 tăng 5% so năm 2012 và năm 2014 tăng 6% so doanh số của năm 2013. Sự tăng trưởng thấp này cả từ phía doanh số thanh toán hàng xuất lẫn doanh số thanh toán hàng nhập. Nguyên nhân của tình trạng này do hầu hết các KH xuất nhập khẩu của AGRIBANK giai đoạn này có khó khăn, nên kim ngạch XNK bị sụt giảm. Tuy vậy, bắt đầu từ năm 2015 doanh số thanh toán quốc tế đã có sự cải thiện đáng kể, đạt tới 9.303 triệu USD, tăng 14% so với năm 2014 và năm 2016 doanh số tiếp tục được cải thiện, đạt tới 10.809 triệu USD, tăng 16% so năm 2015.

Về hoạt động kinh doanh ngoại tệ: Doanh số mua bán ngoại tệ có xu hướng tăng lên, nhưng không ổn định. Cụ thể: Năm 2012 doanh số tăng 17% so năm 2011, năm 2013 tăng 11% so doanh số năm 2012 nhưng đến năm 2014, doanh số giảm tới 18% so năm 2013. Năm 2015 doanh số lại tăng trưởng 12% so năm 2014 và năm 2016 tiếp tụng tăng ấn tượng, đạt 42.551 triệu USD, tăng 183% so doanh số của năm 2015 [51]; [56]. Nguyên nhân của sự tăng giảm không định này là do cung cầu của KH về ngoại tệ thay đổi, nhưng mặt khác ở giai đoạn này AGRIBANK thắt chặt hoạt động kinh doanh ngoại tệ để tập trung vào vấn đề tái cơ cấu danh mục tài sản của NH vốn đang tiềm ẩn nhiều rủi ro.

Bảng 3.3 cũng cho thấy rằng doanh số mua bán ngoại tệ của AGRIBANK qua từng năm tương đối cân bằng.

Về hoạt động thanh toán biên mậu

Doanh số thanh toán biên mậu của AGRIBANK có sự tăng trưởng khá ấn tượng những năm qua. Cụ thể:

Năm 2011 đạt trên 36.312 tỷ đồng với thị phần chiếm trên 50% đối với thị trường Trung Quốc và gần 100% đối với thị trường Lào, Campuchia.

Năm 2012 doanh số đạt 43.752 tỷ VND, tăng 20% so với năm 2011. Năm 2013 đạt 29.145 tỷ đồng, giảm 30% so năm 2012. Trong năm 2014 tiếp tục sụt giảm 19 % so năm 2013. Năm 2015 giảm tiếp 13 % so năm 2014. Nguyên nhân chủ yếu tại thị trường Trung Quốc và thị trường Lào doanh số thanh toán hàng xuất nhập khẩu đều giảm [51]; [55].

Năm 2016: Hoạt động thanh toán biên mậu được mở rộng và phát triển. tăng 97% so năm 2015. Tăng trưởng chủ yếu do thị trường Trung Quốc, Lào khởi sắc cả về hoạt động xuất và nhập khẩu [56].

Về hoạt động chuyển tiền kiều hối

Những năm gần đây dịch vụ chuyển tiền kiều hối của Agribank đạt được những kết quả nhất định. Tuy nhiên tăng trưởng hàng năm còn ở mức thấp. Cụ thể: Nếu như năm 2011 doanh số chuyển tiền kiều hối đạt 1.086 tỷ đồng; năm 2012 doanh số tăng 16% và đạt 1.261 tỷ đồng thì từ năm 2012 đến nay mức tăng trưởng hàng năm không đáng kể từ 2-5%/ năm [56].

Nguyên nhân chủ yếu do công tác nghiên cứu, phân tích xu hướng thị trường, thị hiếu của khách hàng còn yếu, chưa nhanh nhạy, chưa đáp ứng được yêu cầu cạnh tranh hiện nay. mặt khác một số chi nhánh, điểm giao dịch chưa quan tâm đúng mức đến giao dịch kiều hối dẫn đến việc quảng bá, chiếm lĩnh thị phần còn hạn chế.

3.1.3.4. Kết quả các loại hình dịch vụ khác

- Thanh toán trong nước

Bảng 3.4: Doanh số thanh toán trong nước của AGRIBANK

Đơn vị: Tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | |

Doanh số thanh toán | 1.584.124 | 2.639.006 | 6.545.702 | 7.000.586 | 6.410.284 | 7.630.148 |

Nguồn: [51]; [52]; [53]; [54]; [55]; [56].

Bảng 3.4 cho thấy: doanh số thanh toán trong nước của AGRIBANK trong giai đoạn khảo sát 20011-2016 có sự tăng trưởng khá ấn tượng. Cụ thể: năm 2012 doanh số tăng 66,59% so năm 2011. Năm 2013, doanh số thanh toán có sự tăng vọt, gấp 2,48 lần so doanh số của năm 2012. Năm 2014 và năm 2015 doanh số có sụt giảm nhẹ, Tuy vậy, đến năm 2016 thì doanh số thanh toán lại có sự tăng trưởng rất ấn tượng, tăng tới trên 19% so năm 2015 . Đạt được kết quả trên là do Agribank đã tăng cường đầu tư công nghệ, đa dạng hóa kênh cung ứng sản phẩm dịch vụ, đáp ứng nhu cầu ngày càng cao của khách hàng, các sản phẩm dịch vụ thanh toán trong nước đã dần dịch chuyển từ kênh cung ứng tại quầy sang các kênh điện tử (internetbanking, mobile bankking, ATM), mặt khác Agribank có lợi thế về màng lưới, cơ sở dữ liệu khách hàng lớn (tính đến 31/12/2016 Agribank có 12 triệu khách hàng sử dụng sản phẩm huy động vốn, số lượng tài khoản thanh toán đạt 9,5 triệu tài khoản). Đây là những điều

kiện tốt để Agribank phát triển mạnh dịch vụ thanh toán trong nước.

- Hoạt động thanh toán thẻ

Những năm gần đây, hoạt động phát hành và thanh toán thẻ trong hệ thống NH Việt Nam có sự cạnh tranh khá quyết liệt, bởi đây là cách khá hiệu quả để quảng bá thương hiệu các NHTM nhưng quan trọng hơn là thông qua việc đẩy mạnh phát triển dịch vụ thanh toán thẻ giúp các NHTM mở rộng huy động nguồn cũng như tăng trưởng TD trong bối cảnh thị trường TD tại Việt Nam đang gặp rất nhiều khó khăn cả về huy động nguồn lẫn cho vay. Bảng

1.5 phản ánh thực trạng phát hành và thanh toán thẻ tại AGRIBANK một số năm gần đây:

Bảng 3.5: Một số chỉ tiêu về hoạt động thanh toán thẻ tại AGRIBANK

Năm 2011 | Năm 2012 | Năm 2013 | Năm 2014 | Năm 2015 | Năm 2016 | |

Số lượng phát hành (tr.thẻ) | 4,3 | 6,4 | 8,4 | 10,6 | 12 | 15,1 |

Doanh số sử dụng thẻ (tỷ đ) | 78.496 | 85.000 | 122.009 | 153.731 | 212.074 | 237.107 |

Nguồn: [51]; [52]; [53]; [54]; [55]; [56].

Bảng 3.5 cho thấy: Về số lượng thẻ phát hành: có sự tăng trưởng đều qua các năm: Năm 2012 tăng 49%; năm 2013 tăng 32%, năm 2014 tăng 26%;

năm 2015 tăng 13,4%; năm 2016 tăng 26%

Về doanh số thanh toán thẻ: Có sự tăng trưởng khá ấn tượng: năm 2012 tăng trưởng đạt 8,29%; năm 2013 đạt 43,54%; năm 2014 đạt 26%; năm 2015 đạt xấp xỉ 38%. Tuy vậy, năm 2016 tăng trưởng doanh số sử dụng thẻ tại NH có sự suy giảm nhẹ, chỉ còn đạt 12% [51]; [56].

3.2. PHÂN TÍCH THỰC TRẠNG HUY ĐỘNG VỐN TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

3.2.1. Thực trạng xây dựng chiến lược huy động vốn của Agribank

Việc xây dựng chiến lược HĐV của AGRIBANK thực chất là quá trình đi tìm câu trả lời cho các câu hỏi lớn sau đây:

(i) Vị thế của NH trên thị trường: Là một NHTMNN hàng đầu, AGRIBANK luôn chiếm thị phần HĐV hàng đầu tại Việt Nam (Bảng 3.12). Tuy vậy, các tư liệu từ bảng này cũng cho thấy rằng thị phần HĐV của AGRIBANK đang bị sụt giảm khá nhanh những năm gần đây – điều này có nghĩa rằng vị thế của NH trong công tác HĐV đang bị suy giảm dưới các áp lực cạnh tranh HĐV ngày càng gia tăng do sự hiện diện của các định chế tài chính trên thị trường trong HĐV.

(ii) Mục tiêu của công tác HĐV trong tương lai: Trả lời câu hỏi này thực chất Agribank phải bám sát mục tiêu hoạt động kinh doanh trong tương lai. Với tư cách một NHTMNN hoạt động chủ yếu trong NoNT gắn với thực