Số HSKH | Dư nợ tín dụng Triệu Kíp | Dư nợ tín dụng Triệu Bat | Dư nợ tín dụng Triệu USD | |

2005 | 1.905 | 110.040 | 26 | 6 |

2006 | 3.255 | 181.909 | 229 | 59 |

2007 | 5.625 | 10.805 | 1.342 | 565 |

2008 | 6.547 | 518.756 | 717 | 758 |

2009 | 8.129 | 1.484.320 | 2.753 | 584 |

2010 | 11.630 | 2.079.894 | 9.514 | 6.479 |

2011 | 65.645 | 6.694.806 | 9.276 | 18.029 |

2012 | 27.829 | 8.009.830 | 13.970 | 7.593 |

2013 | 42.130 | 6.591.216.871 | 5.198.372 | 1.873.663 |

2014 | 119.831 | 16.917.177.885 | 15.007.527 | 1.956.826 |

Có thể bạn quan tâm!

-

Kinh Nghiệm Phát Triển Ngành Báo Cáo Tttd Ở Trung Quốc

Kinh Nghiệm Phát Triển Ngành Báo Cáo Tttd Ở Trung Quốc -

Quá Trình Hình Thành Và Phát Triển Hệ Ngân Hàng Cộng Hòa Dân Chủ Nhân Dân Lào

Quá Trình Hình Thành Và Phát Triển Hệ Ngân Hàng Cộng Hòa Dân Chủ Nhân Dân Lào -

Giai Đoạn Mở Rộng Nghiệp Vụ Thông Tin Tín Dụng Cho Đến Nay

Giai Đoạn Mở Rộng Nghiệp Vụ Thông Tin Tín Dụng Cho Đến Nay -

Hoàn thiện hệ thống thông tin tín dụng trong hệ thống ngân hàng Cộng Hòa Dân Chủ Nhân Dân Lào - 15

Hoàn thiện hệ thống thông tin tín dụng trong hệ thống ngân hàng Cộng Hòa Dân Chủ Nhân Dân Lào - 15 -

Việc Áp Dụng Công Nghệ Thông Tin Đối Với Hệ Thống Thông Tin Tín Dụng

Việc Áp Dụng Công Nghệ Thông Tin Đối Với Hệ Thống Thông Tin Tín Dụng -

Tồn Tại Của Hệ Thống Thông Tin Tín Dụng

Tồn Tại Của Hệ Thống Thông Tin Tín Dụng

Xem toàn bộ 206 trang tài liệu này.

Nguồn: Báo cáo tổng kết hàng năm của Trung tâm TTTD

Theo kết quả trên cho thấy số hồ sơ khách hàng mà Trung tâm TTTD

thu thập được kể từ

khi đi vào hoạt động chính thức tại Vụ

quản lý các

ngân hàng cho đến nay ngày càng tăng lên, nếu năm 2008 mới chỉ thu thập được là 6.547 hồ sơ khách hàng, thì đến năm 2010 có 11.630 hồ sơ khách hàng tăng lên so với năm 2008 là 77%, năm 2010 tăng so với năm 2009 là 43%, dư nợ tín dụng bằng đồng Kíp tăng 40,1% so với năm 2009, bằng đồng Bạt cũng tăng 3,4 lần so với năm 2009, bằng đồng USD cũng tăng 11 lần so

với năm 2009. Sau khi áp dụng công nghệ tin học và chương trình phần

mềm vào hoạt động thu thập thông tin cho thấy (riêng năm 2011 số liệu là trong thời gian thí điểm và thực tiễn khi mới áp dụng chương trình phần mềm) vào năm 2013 và năm 2014 số hồ sơ khách hàng tăng rõ rệt, điều đó chứng tỏ rằng hoạt động TTTD đang từng bước đi lên và phát triển, đáp ứng nhu cầu thông tin của các TCTD.

Chất lượng thông tin cững tăng lên do các TCTD đã áp dụng kỹ thuật tin học báo cáo thông tin bằng file, chiết xuất số liệu từ dữ liệu kế toán giao dịch, hạn chế việc báo cáo thủ công nên đã tránh được nhiều sai sót.

Kho dữ liệu TTTD ngân hàng CHDCND Lào thực sự đang là một cơ sở dữ liệu lớn trong hệ thống ngân hàng và có thông tin sẵn sàng để cung cấp các báo cáo thông tin theo yêu cầu.

Xử lý, phân tích thông tin: mới chỉ xử lý kiểm tra thông tin trước khi ghi nhập thông tin vào máy tính và tổng hợp theo số tiêu thức, xử lý tổng hợp thông tin theo đúng mã khách hàng, theo mã (ID) TCTD (hoặc chi nhánh TCTD). Việc phân tích thông tin chưa được đẩy mạnh, nên thông tin cung cấp ra chưa phong phú, chưa thực sự hấp dẫn đối với người sử dụng.

Kho dữ

liệu của Trung tâm TTTD đang là một cơ

sở dữ

liệu quan

trọng trong hệ thống ngân hàng và sẵn sàng cung cấp các báo cáo thông tin phục vụ công tác chỉ đạo, điều hành của NHNN và cung cấp cho các TTTD theo yêu cầu. Tình hình dư nợ của các TCTD đang được quản lý tại kho dữ

liệu của Trung tâm TTTD đến năm 2014 được thể đây:

hiện

ở hình 2.1 dưới

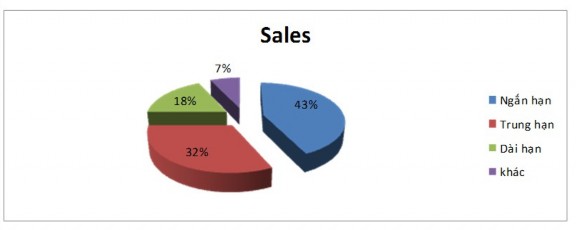

Hình 2.1: Dư nợ tín dụng của các TCTD tại Trung tâm TTTD

Nguồn thông tin: Trung tâm thông tin tín dụng

Theo hình 2.1 cho thấy, dư nợ ngắn hạn được quản lý tại kho dữ

liệu Trung tâm TTTD chiếm tỷ trọng lớn, điều đó chứng tỏ dư nợ cho vay ngắn hạn tại các TCTD chiếm tỷ trọng lớn trong tổng dư nợ cho vay của

các TCTD, số liệu này giúp cho Trung tâm TTTD đưa ra đánh giá phân tích chất lượng tín dụng tại từng TCTD đối với việc quyết định cho các doanh nghiệp vay quá mức vốn tự có của các TCTD, đây là một trong những yêu cầu bắt buộc đối với các TCTD phải thực hiện thông qua quá trình nghiên cứu và phân tích của Trung tâm TTTD.

2.2.1.3. Cung cấp thông tin

a) Đối tượng được sử dụng thông tin

Theo quy định hiện hành của Thống đốc NHNN, đối tượng được sử

dụng thông tin của hệ thống TTTD ngân hàng bao gồm: Ban lãnh đạo

NHNN, Các vụ, Cục NHNN; các chi nhánh NHNN; các TCTD; chi nhánh

TCTD; các tổ

chức khác nằm dưới sự

quản lý của NHNN với mục tiêu

góp phần đảm bảo an toàn hoạt động trong hệ thống ngân hàng. Các đối tượng này trước khi được sử dụng thông tin bắt buộc phải đăng ký thành

viên của Trung tâm TTTD mới được quyền khai thác sử với Trung tâm TTTD.

b) Quy trình khai thác thông tin

dụng thông tin

Quy trình khai thác các sản phẩm TTTD đã được đề cập tại quy

chế hoạt động TTTD của Trung tâm TTTD trong ngành ngân hàng. Theo đó, các TCTD, chi nhánh TCTD có thể thực hiện khai thác thông tin trong 2 cách sau đây:

Khai thác thông qua mạng kết nối giữa Trung tâm TTTD và các TCTD

Khai thác thông qua văn bản hoặc Fax

Tuy nhiên, để đảm bảo an toàn và thông tin được đầy đủ, chính xác và kịp thời, Trung tâm TTTD khuyến khích các TCTD nên khai thác tra cứu thông tin bằng văn bản trực tiếp đến Trung tâm TTTD.

Nội dung văn bản đề

nghị

tra cứu thông tin với Trung tâm TTTD

phải bao gồm các yếu tố chính sau đây:

Tên, chức danh người xin cung cấp thông tin, số điện thoại, fax để có thể liên lạc khi cần thiết;

Nội dung thông tin cần cung cấp, nếu cần thông tin về một doanh

nghiệp thì phải nghi rõ đầy đủ tên doanh nghiệp đó, địa chỉ trụ sở chính, số điện thoại, họ tên giám đốc doanh nghiệp, quyết định thành lập, đăng ký kinh doanh;

Mục đích sử dụng thông tin.

c) Nội dung thông tin cung cấp

Nội dung thông tin cung cấp được thực hiện theo quy định và quy

chế

hoạt động TTTD của Trung tâm TTTD, chủ

yếu bao gồm hai loại

thông tin: Thông tin chi tiết và thông tin tổng hợp.

Thông tin chi tiết về từng khách hàng

Bao gồm báo cáo thông tin tổng hợp về khách hàng (chia ra pháp nhân và thể nhân), thông tin về quan hệ tín dụng, thông tin về tài sản bảo đảm tiền vay, thông tin về tình hình tài chính doanh nghiệp.

Nội dung của các báo cáo như sau:

Báo cáo thông tin tổng hợp về doanh nghiệp

Báo cáo này gồm 4 mục: Mục 1 nêu khái quát về doanh nghiệp, bao gồm các thông tin như: Tên khách hàng; địa chỉ; điện thoại; quyết định

thành lập; cơ

quan quản lý trực tiếp; loại hình kinh tế

của khách hàng;

ngành kinh tế; giấy chứng nhận đăng ký kinh doanh; ngành nghề kinh

doanh; tổng giám đốc (giám đốc); tổng số lao động nếu có. Mục 2 nêu chi tiết về tình hình quan hệ tín dụng của doanh nghiệp vay tại TCTD. Mục 3 tình hình tài chính của doanh nghiệp. Mục 4 nêu các thông tin khác do cán

bộ Trung tâm TTTD nhân xét khái quát về doanh nghiệp. Đây là báo cáo

thông tin chủ dụng TTTD.

yếu mà Trung tâm TTTD đang cung cấp cho các đơn vị sử

Báo cáo thông tin tổng hợp về thể nhân

Báo cáo này gồm 3 mục: Mục 1 nêu khái quát về thể nhân, bao gồm các thông tin như: Tên khách hàng; địa chỉ; điện thoại; chứng minh thư nhân

dân; đăng ký kinh doanh; ngành nghề

kinh doanh; tên vợ

(chồng). Mục 2

nêu chi tiết về quan hệ tín dụng của khách hàng vay tại TCTD. Mục 3 nêu các thông tin khác do cán bộ Trung tâm TTTD đánh giá một cách tổng quát.

Hiện nay các NHTM chủ

yếu hoi tin tổng hợp về

thể

nhân, Trung tâm

TTTD đang cung cấp cho các TCTD, chi nhánh TCTD.

Báo cáo thông tin về quan hệ tín dụng

Báo cáo này rất quan trọng, cho biết khách hàng hiện đang có quan hệ với những TCTD, chi nhánh TCTD nào, tổng dư nợ bao nhiêu (Kíp, Bạt và USD), trong đó chia ra trong hạn, quá hạn (quá hạn 180 ngày, quá hạn 360 ngày, khó đòi); ngày báo cáo. Các chi tiêu này được phản ánh chi tiết theo từng khách hàng. Do các khoản vay của khách hàng tại ngân hàng diễn biến thường xuyên, cho nên khi trả lời tin cho các TCTD, cán bộ Trung tâm

TTTD thường kiểm tra số liệu của khách hàng theo biểu báo cáo đã quy

định để trả lời tin về dư nợ của khách hàng được cập nhật mới nhất.

Báo cáo thông tin về tài chính doanh nghiệp

Hiện nay, ngoài việc các TCTD gửi báo cáo tài chính doanh nghiệp cho Trung tâm TTTD, Trung tâm TTTD còn thu thập lấy các báo cáo tài chính doanh nghiệp từ các cơ quan như Tổng cục thống kê, số liệu báo cáo tài chính này được tổng hợp vào kho dữ liệu và cung cấp cho các đối tượng sử dụng khi có yêu cầu. Nội dung bản báo cáo thông tin tài chính gồm: tên khách hàng; địa chỉ; điện thoại; quyết định thành lập; giấy chứng nhận

đăng ký kinh doanh; tổng giám đốc (giám đốc); toàn bộ nội dung của bản cân đối tài chính do doanh nghiệp cung cấp. Thông tin này rất hữu ích cho người sử dụng khi phân tích tình hình tài chính của doanh nghiệp, đặc biệt đối với việc thẩm định dự án của các NHTM.

Báo cáo thông tin về tài sản đảm bảo tiền vay

Khi các TCTD có nhau cầu hỏi tin về tài sản đảm bảo tiền vay

(TSĐBTV), Trung tâm TTTD cung cấp thông tin về TSĐBTV của khách

hàng. Nội dung gồm: Tên khách hàng; Địa chỉ; Điện thoại; Giám đốc và toàn bộ nội dung mà cán bộ Trung tâm TTTD thu thập được về các khoản thế chấp của khách hàng ở tại từng TCTD. Thông tin này giúp các TCTD thận trọng khi cho vay đối với khách hàng đã dùng một tài sản để thế chấp cho nhiều khoản vay. Trường hợp này đã xảy ra nhiều trong thực tế. Ví dụ: Ông Thoongsavanh và Bà Vikeo Suliyamath, nguyên là Ban giám đốc Công ty Công nghiệp chế biến gỗ thuộc Bộ Nông nghiệp & Phát triển nông

thôn dùng TSĐBTV là giấy chứng nhận quyền sử dụng đất để

thế

chấp

tại 3 ngân hàng. Cả 3 ngân hàng đều không có thông tin về khách hàng này, do vậy đã cho vay vốn, dẫn đến rủi ro. Hiện nay, các TCTD hỏi tin về TSĐBTV của các khách hàng ngày càng nhiều (chủ yếu đối với khách hàng là thể nhân). Điều này cho thấy các TCTD đã quan tâm nhiều hơn đến vấn đề tư nhân đã và đang dùng tài sản gì để thế chấp cho khoản vay của mình tại ngân hàng.

Thông tin tổng hợp về doanh nghiệp:

Các báo cáo tổng hợp không đi vào những nội dung thông tin cụ thể về một khách hàng, mà được tổng hợp theo các nội dung, ý nghĩa khác nhau để phục vụ cho những yêu cầu khai thác khác nhau, cụ thể là:

Báo cáo khách hàng có quan hệ tín dụng theo địa bàn tỉnh, thành phố

Báo cáo này liệt kê toàn bộ danh sách khách hàng có quan hệ tín dụng trên địa bàn một tỉnh, thành phố đến một thời điểm mà người sử dụng lựa

chọn. Người sử

dụng cũng có thể

lựa chọn riêng khách hàng là doanh

nghiệp hay khách hàng là tư nhân, cũng như toàn bộ khách hàng có quan hệ tín dụng theo từng tỉnh. Nội dung thông tin bao gồm: Tên khách hàng; Địa chỉ trụ sở chính; Số TCTD, chi nhánh TCTD quan hệ. Nội dung thông tin giúp cho người sử dụng thống kê được số HSKH đang có tại kho dữ liệu của Trung tâm TTTD đến thời điểm báo cáo.

Báo cáo khách hàng có quan hệ nhánh TCTD

tín dụng theo từng TCTD và chi

Báo cáo này liệt kê toàn bộ danh sách khách hàng có quan hệ tín dụng

tại các TCTD và chi nhánh TCTD. Người sử

dụng có thể

lựa chọn riêng

khách hàng là doanh nghiệp hay khách hàng là tư

nhân hay toàn bộ

khách

hàng có quan hệ tín dụng theo từng TCTD, chi nhánh TCTD. Nội dung thông

thông tin bao gồm: Tên khách hàng; Địa chỉ

trụ

sở chính; Số

TCTD, chi

nhánh TCTD quan hệ. Nội dung thông tin giúp người sử dụng thống kê được số lượng HSKH hiện có tại các TCTD, chi nhánh TCTD tại thời điểm báo cáo.

Thông tin khách hàng quan hệ với nhiều TCTD

Báo cáo này sẽ

liệt kê toàn bộ

những khách hàng có số

chi nhánh

TCTD quan hệ lớn hơn hoặc bằng số quan hệ mà người sử dụng lựa chọn, giúp cho người sử dụng biết được tại thời điểm báo cáo, khách hàng này có quan hệ tín dụng với bao nhiêu TCTD, để từ đó quan tâm đến những khách hàng có quan hệ với nhiều ngân hàng. Nội dung thông tin gồm: Tên khách hàng; Địa chỉ; Số TCTD quan hệ. Trong cơ chế thị trường khách hàng có thể vay nhiều ngân hàng, chính vì thế các nhà quản lý ngân hàng rất cần thông tin về quan hệ của khách hàng với các ngân hàng khác. Thông tin này

vừa phục vụ công tác quản lý, vừa phục vụ công việc kinh doanh của ngân hàng.

Thông tin về khách hàng có nợ quá hạn lớn Báo cáo thông tin này cung cấp cho người sử

dụng toàn bộ

khách

hàng có nợ quá hạn lớn hơn hoặc bằng mức mà người sử dụng lựa chọn, được sắp xếp theo địa bàn tỉnh, thành phố và theo TCTD. Nội dung báo cáo thông tin gồm: Tên khách hàng; Địa chỉ; Số TCTD quan hệ. Nợ quá hạn là một chỉ tiêu thông tin thể hiện chất lượng hoạt động tín dụng không tốt. Chính vì vậy việc theo dõi các khoản nợ quá hạn để đánh giá, phân loại và đưa ra biện pháp thu hồi nợ là công việc cần thiết của các TCTD phục vụ cho công tác quản lý, kinh doanh của mình.

Thông tin về khách hàng có dư nợ lớn

Báo cáo thông tin này cung cấp cho người sử

dụng toàn bộ

khách

hàng có mức dư nợ lớn hơn hoặc bằng mức mà người sử dụng lựa chọn, được sắp xếp theo địa bàn tỉnh, thành phố và theo TCTD. Nội dung báo cáo thông tin gồm: Tên khách hàng; Địa chỉ; Số TCTD quan hệ. Người sử dụng có thể lựa chọn theo loại khách hàng là doanh nghiệp hay tư nhân, việc đưa ra báo cáo này, giúp cho các cấp Lãnh đạo của NHNN và các TCTD theo dõi và cảnh báo đối với các khoản vay có tiềm ẩn rủi ro.

Thông tin khách hàng có dư nợ ngoại tệ lớn

Nội dung của báo cáo gồm các chỉ tiêu thông tin: Tên khách hàng; Địa chỉ; Số TCTD quan hệ. Trong bản báo cáo thông tin các loại ngoại tệ thống nhất quy đổi USD theo tỷ giá tại thời điểm báo cáo nhằm mục đích đơn giản tiện lợi khi sử dụng. Việc theo dõi khách hàng có vay ngoại tệ lớn là

rất cần thiết giúp cho người sử dụng quản lý những khách hàng này sử

dụng vốn vay đúng mục đích, NHNN có chính sách vĩ mô về quản lý ngoại hối.