Phòng khách hàng doanh nghiệp: là nơi tiếp xúc với khách hàng trong các giao dịch cho vay ngắn hạn, trung hạn, dài hạn bằng đồng nội tệ và ngoại tệ, đảm nhận chức năng kinh doanh tín dụng, cung ứng vốn cho các đối tượng khách hàng, thẩm định các món tiến vay của doanh nghiệp.

Các phòng Giao dịch: là nơi trực tiếp tiếp xúc với khách hàng và thực hiện

các giao dịch với khách hàng.

2.1.3. Tình hình lao động của Vietcombank – CN Huế

Tổng số lao động của ngân hàng tính đến cuối năm 2017 là 186 người. Như vậy, tổng số lao động của Vietcombank – CN Huế tăng lên không đáng kể qua 3 năm. Có được điều này là do việc bố trí lại sơ đồ tổ chức của bộ máy hoạt động của ngân hàng, nâng cao hiệu quả hoạt động của các phòng ban.

Bảng 2.1: Tình hình lao động Vietcombank – CN Huế giai đoạn 2015 – 2017

ĐVT: Người

Năm So sánh

Chỉ tiêu 2015 2016 2017 2016/2015 2017/2016

SL | % | SL | % | SL | % | +/- | % | +/- | % | |

TỔNG SỐ LAO ĐỘNG | 181 | 100 | 184 | 100 | 186 | 100 | 3 | 1,7 | 2 | 1,1 |

Phân theo giới tính | ||||||||||

Nam | 62 | 34,3 | 63 | 34,2 | 64 | 34,4 | 1 | 1,6 | 1 | 1,6 |

Nữ | 119 | 65,7 | 121 | 65,8 | 122 | 65,6 | 2 | 1,7 | 1 | 0,8 |

Phân theo trình độ | ||||||||||

Trên đại học | 17 | 9,4 | 33 | 17,9 | 34 | 18,3 | 16 | 94,1 | 1 | 3,0 |

Đại học | 155 | 85,6 | 142 | 77,2 | 145 | 78,0 | -13 | -8,4 | 3 | 2,1 |

Cao đẳng, trung cấp | 4 | 2,2 | 5 | 2,7 | 1 | 0,5 | 1 | 25,0 | -4 | -80,0 |

Lao động phổ thông | 5 | 2,8 | 4 | 2,2 | 6 | 3,2 | -1 | -20,0 | 2 | 50 |

Có thể bạn quan tâm!

-

Khái Niệm Cho Vay Dự Án Đầu Tư Ngân Hàng Thương Mại

Khái Niệm Cho Vay Dự Án Đầu Tư Ngân Hàng Thương Mại -

Thẩm Định Kế Hoạch Kinh Doanh Và Dòng Tiền Hằng Năm Của Dự Án

Thẩm Định Kế Hoạch Kinh Doanh Và Dòng Tiền Hằng Năm Của Dự Án -

Các Nhân Tố Ảnh Hưởng Đến Công Tác Thẩm Định Dự Án Đầu Tư Tại Ngân Hàng

Các Nhân Tố Ảnh Hưởng Đến Công Tác Thẩm Định Dự Án Đầu Tư Tại Ngân Hàng -

Các Bước Thẩm Định Dự Án Đầu Tư Tại Vietcombank – Cn Huế

Các Bước Thẩm Định Dự Án Đầu Tư Tại Vietcombank – Cn Huế -

Doanh Số Cho Vay Các Dự Án Đầu Tư Tại Ngân Hàng Vietcombank – Cn Huế Giai Đoạn 2015- 2017

Doanh Số Cho Vay Các Dự Án Đầu Tư Tại Ngân Hàng Vietcombank – Cn Huế Giai Đoạn 2015- 2017 -

Giới Thiệu Thông Tin Về Dự Án Đầu Tư Dây Chuyền Kéo Sợi

Giới Thiệu Thông Tin Về Dự Án Đầu Tư Dây Chuyền Kéo Sợi

Xem toàn bộ 130 trang tài liệu này.

Nguồn: Phòng hành chính nhân sự Vietcombank – CN Huế [7] [8] [9]

Xét về cơ cấu giới, có thể thấy rằng, qua cả ba năm thì tỷ lệ lao động nữ của ngân hàng luôn nhiều hơn lao động nam. Số lượng lao động nữ nhiều hơn lao động nam là một ưu thế của ngân hàng, bởi vì ngân hàng hoạt động chủ yếu là cung cấp các dịch vụ phục vụ khách hàng nên nữ giới chiếm ưu thế hơn về cách cư xử, tiếng nói, ngoại hình…trong giao dịch trực tiếp với khách hàng. Do đó, góp phần phục vụ các khách hàng tốt hơn.

Xét về trình độ học vấn của lực lượng lao động, có sự ổn định về tỉ lệ học

vấn qua 3 năm. Vietcombank – CN Huế không ngừng nâng cao chất lượng lao động

nhằm gia tăng chất lượng của ngân hàng: nhân viên có được trình độ chuyên môn nghiệp vụ tốt, khả năng xử lý công việc tốt, đồng thời khả năng nắm bắt những vấn đề mới nhanh nhạy.

2.1.4. Kết quả hoạt động kinh doanh của Vietcombank – CN Huế giai đoạn 2015 – 2017

Hoạt động kinh doanh của Vietcombank – CN Huế luôn đạt thu nhập khá cao liên tục 3 năm liền.

Bảng 2.2: Kết quả hoạt động kinh doanh của Vietcomabnk - CN Huế

Đơn vị tính: Tỷ đồng

2016 | 2017 | ||

I - Thu từ lãi | 394,92 | 442,31 | 480,73 |

1- Thu lãi cho vay | 160,33 | 179,57 | 203,63 |

2- Thu lãi tiền gửi | 229,84 | 257,43 | 268,15 |

3. Thu khác về hoạt động tín dụng | 4,75 | 5,32 | 3,19 |

II - Chi trả lãi | 234,31 | 262,43 | 340,94 |

1- Chi trả lãi tiền gửi | 234,31 | 262,43 | 340,41 |

III - Thu nhập từ lãi (I-II) | 160,61 | 179,89 | 139,79 |

IV - Thu ngoài lãi | 25,67 | 29,52 | 33,44 |

V - Chi phí ngoài lãi | 104,79 | 125,75 | 109,83 |

1- Chi khác về hoạt động huy động vốn | 13,25 | 15,90 | - |

2- Chi về dịch vụ thanh toán và ngân quỹ | 1,08 | 1,30 | 0,37 |

5- Chi về hoạt động khác | 0,91 | 1,09 | 1,03 |

6- Chi nộp thuế | 5,51 | 6,61 | 0,74 |

7- Chi nộp các khoản phí, lệ phí | 0,04 | 0,04 | 0,02 |

8- Chi phí cho nhân viên | 44,74 | 53,69 | 38,47 |

9- Chi hoạt động quản lý và công cụ | 12,10 | 14,52 | 14,17 |

10- Chi khấu hao cơ bản TSCĐ | 5,02 | 6,03 | 8,98 |

11- Chi khác về tài sản | 15,25 | 18,30 | 7,90 |

13- Chi nộp phí bảo hiểm | 2,95 | 3,54 | 4,69 |

14- Chi bất thường khác | 3,94 | 4,73 | 33,43 |

VI - Thu nhập ngoài lãi (IV-V) | -79,12 | -96,23 | -76,38 |

VII - Thu nhập trước thuế (III+VI) | 81,49 | 83,65 | 63,41 |

IX - Thu nhập sau thuế (VII-VIII) | 81,49 | 83,65 | 63,41 |

Nguồn: Phòng Kế toán, Vietcombank – CN Huế [7] [8] [9]

Sự sụt giảm về thu nhập sau thuế năm 2017 có thể lý giải, khi mà thu nhập từ lãi năm 2017 chỉ đạt 139,79 tỷ đồng, thấp hơn rất nhiều mốc thu nhập 179,89 tỷ đồng của năm 2016. Điều này thể hiện việc kinh doanh của chi nhánh đang ngày càng khó khăn, sự cạnh tranh của các ngân hàng trên địa bàn đối với chi nhánh Huế ngày càng gay gắt, dẫn đến biên độ chênh lệch giữa lãi suất cho vay và lãi suất huy động ngày càng thu hẹp. Muốn giữ và tăng lợi nhuận, Vietcombank – CN Huế phải tăng trưởng tín dụng, đồng thời duy trì mức thu dịch vụ.

Về chi phí. Chi phí chiếm tỷ trọng lớn nhất trong hoạt động kinh doanh của ngân hàng là chi trã lãi tiền gửi. Năm 2015, chi trả lãi tiền gửi của ngân hàng đạt 234,31 tỷ đồng, đến năm 2016 đạt 262,43 tỷ đồng và tăng lên đến 340,94 tỷ đồng vào năm 2017. Trong khi đó, đối với các khoảng mục chi phí ngoài lãi, chi phí nhân viên chiếm tỷ trọng lớn nhất (lên đến 55,69 tỷ đồng vào năm 2016, sau đó sụt giảm còn 38,47 tỷ đồng vào năm 2017). Bên cạnh đó, chi phí bất thường khác có sự gia tăng đột biến, từ mốc 4,73 tỷ đồng vào năm 2016 lên mốc 33,43 tỷ đồng vào năm 2017, đây là điều mà ngân hàng cần lưu ý trong thời gian tới.

2.2. Quy trình và tổ chức lực lượng thẩm định tại ngân hàng Vietcombank –

CN Huế giai đoạn 2015 – 2017

2.2.1. Quy trình cho vay tại ngân hàng Vietcombank – CN Huế giai đoạn 2015

– 2017

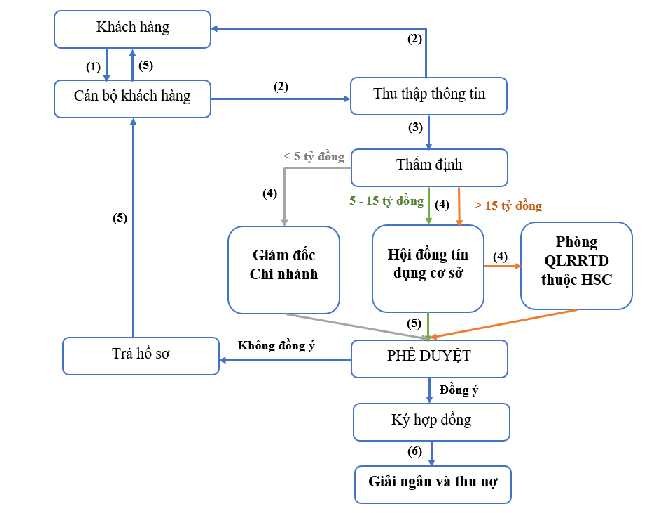

Công tác cho vay dự án đầu tư tại Vietcombank – CN Huế do Phòng khách hàng thực hiện. Cán bộ khách hàng chịu trách nhiệm thực hiện thẩm định dự án đối với các đơn vị khách hàng vay vốn mà mình được phân công phụ trách. Các bước thẩm định dự án vay vốn tại Ngân hàng Vietcombank – CN Huế:

Bước 1: Cán bộ khách hàng nhận hồ sơ và kiểm tra hồ sơ vay vốn từ khách hàng. Xem xét các nội dung như tính hợp lệ về hình thức của hồ sơ, hướng dẫn khách hàng lập hồ sơ vay vốn và bổ sung các giấy tờ liên quan.

Bước 2: Cán bộ khách hàng tiến hành thu thập thông tin và hồ sơ tài liệu trực tiếp từ khách hàng và các nguồn thông tin khác. Cán bộ khách hàng phải cập nhật những thay đổi của dự án của doanh nghiệp so với thời điểm được xác định

giới hạn tín dụng và những thông tin về phương án kinh doanh, trả nợ, biện pháp đảm bảo tiền vay…và tiến hành đánh giá, cho điểm tín dụng, xếp hạng đối với những doanh nghiệp mới quan hệ tín dụng với Ngân hàng lần đầu.

Biểu đồ 2.2: Quy trình cho vay dự án đầu tư của ngân hàng Vietcombank –

CN Huế

Nguồn: Ngân hàng Vietcombank – CN Huế [10]

Bước 3: Cán bộ khách hàng tiến hành thẩm định sự phù hợp của việc cấp tín dụng so với các quy định của pháp luật và chính sách quản lí rủi ro hiện hành của Ngân hàng. Tính khả thi, hiệu quả và mức độ rủi ro liên quan đến phương án kinh doanh của khách hàng. Thẩm định khả năng trả nợ và biện pháp đảm bảo tín dụng của khách hàng. Trên cơ sở thẩm định, cán bộ khách hàng lập báo cáo thẩm định và đề xuất cấp tín dụng.

Bước 4: Cán bộ khách hàng trình đề xuất tín dụng và báo cáo thẩm định lên trưởng phòng khách hàng. Trưởng phòng khách hàng xem xét lại nội dung báo cáo và có ý kiến đồng ý hoặc không đồng ý với đề xuất của Cán bộ khách hàng. Nếu không đồng ý hoặc có ý kiến thì cần phải nêu rõ lí và nội dung ý kiến. Nếu đồng ý thì của Cán bộ khách hàng trình giám đốc chi nhánh phê duyệt đối với trường hợp giới hạn tín dụng dưới 5 tỷ đồng, nếu giới hạn tín dụng từ 5- 15 tỷ đồng thì trình lên cấp hội đồng tín dụng cơ sở để phê duyệt, nếu giới hạn tín dụng trên 15 tỷ đồng thì trình lên phòng quản lí rủi ro tín dụng thuộc Hội sở chính để phê duyệt.

Bước 5: Cán bộ khách hàng lập thông báo gửi đến khách hàng về việc đồng ý hay không đồng ý khoản vay của khách hàng, các điều kiện kèm theo và các hồ sơ khách hàng cần bổ sung. Các khoản vay được chấp thuận sẽ được ký kết hợp đồng.

Bước 6: Tiến hành giải ngân theo các điều kiện đã ký. Cán bộ khách hàng sẽ tiến hành kiểm tra việc sử dụng vốn và theo dõi các hoạt động của khách hàng. Ban Kiểm soát và Hỗ trợ kinh doanh chi nhánh sẽ lưu giữ hồ sơ, theo dõi, đôn đốc thu hồi nợ gốc và lãi vay.

Ngân hàng Vietcombank - CN Huế luôn xem trọng uy tín, đảm bảo an toàn và hiệu quả trong đầu tư nên công tác thẩm định luôn được Ngân hàng xem trọng và ưu tiên làm nền tảng cho quá trình vay vốn của khách hàng. Quy trình thẩm định dự án được Ngân hàng xây dựng một cách khoa học chặt chẽ, các bước tiến hành thẩm định được thống nhất, làm nền tảng để các bước tiếp theo đánh giá, hoàn thiện công tác thẩm định dự án. Thêm vào đó là cách thức tổ chức quản lý của Ngân hàng hợp lí, có sự phân cấp rõ ràng khoa học từng nhiệm vụ, quyền hạn cho các phòng ban và các cấp để đưa ra quyết định chính xác nhất trong đầu tư.

Từ quy trình thẩm định DAĐT của Vietcombank – CN Huế, ta có một số

nhận xét như sau:

Thứ nhất, công tác tổ chức thẩm định DAĐT của Vietcombank – CN Huế đảm bảo tính khoa học, khách quan, chặt chẽ và không khó để thực hiện.

Thứ hai, Công tác tổ chức thẩm định được đánh giá cao, khi số lượng dự án không đảm bảo chất lượng thường rất ít. Mặc dù vậy, một số dự án không triển khai thành công cho thấy một số hạn chế và thiếu sót trong công tác này. Thực tế cho thấy không phải lúc nào, trong dự án nào các cán bộ thẩm định cũng tuân thủ theo đúng quy trình đã đưa ra mà có thể linh động bỏ một số giai đoạn nhỏ để tránh mất thời gian và công sức của khách hàng cũng như ngân hàng. Chính điều này một phần làm cho khách hàng hài lòng hơn với chi nhánh nhưng cũng thường gây nên sự chủ quan trong công tác tổ chức thẩm định và hậu quả có thể đánh đổi là một số dự án chưa triển khai thành công.

2.2.2. Tổ chức lực lượng thẩm định

2.2.1.1. Phân công nhiệm vụ

Phòng Quản lý rủi ro tín dụng thuộc Hội sở chính là đơn vị chuyên môn quản lý thực hiện hoạt động cho vay đầu tư dự án của ngân hàng Vietcombank. Trong công tác thẩm định dự án đầu tư, Phòng Quản lý rủi ro tín dụng thuộc Hội sở chính có các nhiệm vụ như sau:

- Trực tiếp thẩm định các dự án vay vốn theo quyết định của Tổng giám đốc ngân hàng Vietcombank, Hội đồng quản trị ngân hàng. Phòng Quản lý rủi ro tín dụng thuộc Hội sở chính phải thẩm định trực tiếp, chỉ đạo về chi nhánh của ngân hàng Vietcombank để thực hiện giải ngân và theo dõi thu nợ.

- Tái thẩm định đối với các dự án vay vốn vượt mức ủy quyền phán quyết

cho vay của các chi nhánh ngân hàng Vietcombank.

Tại các chi nhánh của ngân hàng Vietcombank, trong đó có ngân hàng Vietcombank – CN Huế, công tác thẩm định dự án đầu tư được phân công cụ thể như sau:

- Phòng Khách hàng chủ động thu thập thông tin và hồ sơ tài liệu trực tiếp từ khách hàng, từ các nguồn có liên quan, kiểm tra tính đầy đủ, cập nhật của hồ sơ và hoàn tất Báo cáo thẩm định và đề xuất giới hạn tín dụng lần đầu, trình lên các cấp để phê duyệt giới hạn tín dụng.

- Việc phê duyệt tín dụng được thực hiện theo các cấp như sau:

+ Tại cấp Giám đốc/Phó Giám đốc chi nhánh: Cấp tín dụng theo giới hạn tín dụng đã duyệt. Trường hợp trong phạm vi giới hạn tín dụng, nhưng cấp phê duyệt yêu cầu cần trình lên cấp cao hơn thì thực hiện theo yêu cầu.

+ Tại cấp Hội đồng tín dụng cơ sở: Cấp tín dụng thuộc thẩm quyền. Trường hợp vượt thẩm quyền, chuyển hồ sơ đến phòng Quản lý rủi ro thuộc Hội sở chính.

+ Tại cấp Phòng Quản lý rủi ro: Báo cáo rà soát rủi ro và phải nêu rõ các ý kiến: (1) Có đồng ý với kết quả thẩm định rủi ro của Chi nhánh? Trường hợp không nhất trí hoặc không hoàn toàn nhất trí, cán bộ rủi ro phải nêu rõ các lý do/căn cứ; (2) Có đồng ý với nội dung đề xuất cấp tín dụng của Chi nhánh? Trường hợp không nhất trí, CBRR phải nêu rõ; (3) Căn cứ Báo cáo rà soát rủi ro cấp tín dụng/ĐTDA và các hồ sơ liên quan, Lãnh đạo Phòng QLRR xem xét phê duyệt theo quy định.

2.2.1.2. Đội ngũ cán bộ thực hiện

Trình độ, năng lực của cán bộ thẩm định đóng vai trò quan trọng mang tính chất quyết định đến chất lượng thẩm định dự án. Kết quả thẩm định dự án là kết quả của quá trình đánh giá dự án về mọi mặt theo nhận định chủ quan của cán bộ thẩm định. Chính cán bộ thẩm định là chủ thể trực tiếp sử dụng phương pháp, kỹ thuật để thẩm định dự án.

Dựa vào bảng số liệu cho thấy số lượng cán bộ thẩm định tại Ngân hàng có sự thay đổi qua các năm, năm 2015 có 25 cán bộ thẩm định, đến năm 2017 tăng lên 29 cán bộ. Số lượng cán bộ phân theo độ tuổi, từ 25-40 chiếm tỷ trọng lớn nhất trong tổng số cán bộ thẩm định năm 2015, 2016, 2017 lần lượt là 64%, 65,38%, 58,62%. Cán bộ thẩm định ≥ 41 tuổi chiếm 32%, 30,77% và 27,58% qua các năm. Còn lại là cán bộ dưới 25 tuổi. Đội ngũ cán bộ trẻ là một điểm mạnh của Ngân hàng vì họ có tinh thần, nhiệt huyết, ham học hỏi nhưng đây lại là điểm yếu khi đội ngũ cán bộ trẻ kinh nghiệm tham gia thẩm định còn hạn chế điều này có thể dẫn đến chất lượng thẩm định không cao.

Bảng 2.3: Số lượng cán bộ thẩm định của Vietcombank – CN Huế giai đoạn

2015 - 2017

+/ - | % | +/ - | % | ||||

Tổng lao động | 25 | 26 | 29 | 1 | 4 | 3 | 11,54 |

1.Phân theo giới tính | |||||||

- Nam | 14 | 15 | 17 | 1 | 7,14 | 2 | 13,33 |

- Nữ | 11 | 11 | 12 | 0 | - | 1 | 9,09 |

2.Phân theo độ tuổi | |||||||

<25 tuổi | 6 | 6 | 9 | 0 | - | 3 | 50 |

25- 40 tuổi | 16 | 17 | 17 | 1 | 6,25 | 0 | - |

≥ 41 tuổi | 8 | 8 | 8 | 0 | - | 0 | - |

3.Phân theo trình độ | |||||||

- ĐH và trên ĐH | 25 | 26 | 29 | 1 | 4 | 3 | 11,54 |

- Cao đẳng- Trung cấp | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

4.Phân theo thâm niên công tác | |||||||

1-3 năm | 12 | 13 | 15 | 1 | 8,33 | 2 | 15,38 |

> 3 năm | 13 | 13 | 14 | 0 | - | 1 | 7,69 |

Chỉ tiêu 2015 2016 2017 2016/2015 2017/2016

Nguồn: Phòng Hành chính nhân sự Vietcombank – CN Huế (2017)

Phân loại theo trình độ cho thấy 100% cán bộ thẩm định đều có trình độ đại học và trên đại học. Qua bảng số liệu cho thấy, số lượng cán bộ có thời gian công tác từ 1-3 của năm 2015 chiếm 48% tổng số cán bộ, năm 2017 thì điều chỉnh còn 51,7%. Bên cạnh đó, số cán bộ nhóm từ 1-3 năm kinh nghiệm tăng từ 12 lên 15 cán bộ. Điều này cho thấy Ngân hàng đã tăng thêm đội ngũ cán bộ để thực hiện công tác thẩm định nhưng đội ngũ này lại gặp không ít khó khăn trong công tác thẩm định vì để đánh giá một dự án đầu tư không chỉ dựa vào các chỉ tiêu mà còn dựa vào khả năng phán đoán, phân tích tình hình mà việc làm này đòi hỏi bản thân cán bộ thẩm định phải có kinh nghiệm lâu năm trong công tác thẩm định, khả năng phân tích nhạy bén. Các cán bộ thẩm định có thâm niên công tác trên 3 năm vẫn chiếm tương đương 50% tổng lượng cán bộ trong giai đoạn này.