phần của tỷ lệ thu nhập ngoài lãi cận biên hoặc tỷ lệ thu nhập lãi cận biên trong điều kiện các tác động của các nhân tố khác không đổi, luận án thực hiện thêm mô hình ngưỡng mở rộng, để phát hiện ngưỡng quy mô theo đó tác động của hai tỷ lệ trên đồng thời thay đổi (ceteris paribus), để cho thấy sự thay đổi mức độ quan trọng giữa chúng trong mô hình kinh doanh theo quá trình tăng trưởng quy mô của các NHTM. Theo hiểu biết của tác giả, chưa có nghiên cứu nào thực hiện phân tích theo cách tiếp cận này đối với các NHTM Việt Nam.

Sự thay đổi tác động của vốn chủ sở hữu đến hiệu quả tài chính của các nhóm quy mô NHTM tại Việt Nam và hiệu ứng ngưỡng theo quy mô.

Đa số các nghiên cứu chưa chỉ rõ sự khác biệt trong tác động của vốn chủ sở hữu tới hiệu quả tài chính của NHTM theo quy mô hoặc giữa các thời kỳ khủng hoảng và không có khủng hoảng (Berger và Bouwman, 2013).

Một số nghiên cứu chỉ ra rằng vốn chủ sở hữu có vai trò quan trọng hơn đối với các NHTM quy mô nhỏ vì khả năng tiếp cận thị trường vốn liên NHTM của chúng khó khăn hơn các NHTM quy mô lớn, cũng chính vì lý do đó, các NHTM quy mô nhỏ thường xuyên phải duy trì tỷ lệ vốn chủ sở hữu cao hơn để đảm bảo an toàn trong hoạt động của mình. Trong khi đó, các NHTM quy mô lớn có thể dễ dàng tiếp cận đa dạng các nguồn vốn khác nhau để tài trợ, chúng cũng có lợi thế về quy mô và sự hỗ trợ ngầm của chính phủ, vì thế thường duy trì tỷ lệ vốn chủ sở hữu thấp hơn, nói cách khác sử dụng đòn bẩy tài chính cao hơn. Tuy vậy, chưa có nhiều nghiên cứu phân tích về sự khác biệt trong vai trò cũng như mức độ ảnh hưởng của vốn chủ sở hữu đến hiệu quả tài chính giữa các NHTM quy mô lớn và các NHTM quy mô nhỏ tại Việt Nam hoặc giữa các nhóm NHTM thuộc các cơ chế giữa ngưỡng quy mô.

Sự thay đổi tác động của rủi ro thanh khoản đến hiệu quả tài chính của các nhóm quy mô NHTM tại Việt Nam và hiệu ứng ngưỡng theo quy mô.

Các NHTM quy mô lớn chiếm tỷ trọng chủ yếu về sản lượng thanh khoản tạo ra của hệ thống NHTM. Tuy nhiên chúng cũng có mạng lưới rộng hơn, giúp chúng có thể duy trì nguồn vốn huy động ổn định và dồi dào hơn so với các NHTM quy mô nhỏ. Nói cách khác, trạng thái thanh khoản giữa các NHTM quy mô lớn và quy mô nhỏ có thể khác nhau. Điều này sẽ tác động khác nhau đến quyết định kinh doanh của chúng, đồng thời tác động của sự thay đổi trạng thái thanh khoản đến lợi nhuận của chúng cũng khác nhau. Tuy nhiên, chưa có nhiều các nghiên cứu về sự khác biệt trong tác động của rủi ro thanh khoản giữa các NHTM quy mô lớn và quy mô nhỏ hoặc giữa các nhóm NHTM thuộc các cơ chế giữa các ngưỡng quy mô tại Việt Nam.

CHƯƠNG 2 PHƯƠNG PHÁP NGHIÊN CỨU

2.1. Lựa chọn cách tiếp cận

Có thể bạn quan tâm!

-

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6 -

Bằng Chứng Thực Nghiệm Về Tác Động Không Thuần Nhất Của Một Số Nhân Tố Đến Hiệu Quả Tài Chính Giữa Các Nhóm Quy Mô Ngân Hàng Thương Mại

Bằng Chứng Thực Nghiệm Về Tác Động Không Thuần Nhất Của Một Số Nhân Tố Đến Hiệu Quả Tài Chính Giữa Các Nhóm Quy Mô Ngân Hàng Thương Mại -

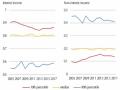

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản -

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2:

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2: -

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data)

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data) -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12

Xem toàn bộ 248 trang tài liệu này.

Chương 1 đã giới thiệu tổng quan các thước đo hiệu quả tài chính cho doanh nghiệp nói chung và NHTM nói riêng. Đặc điểm chung của cách tiếp cận cấu trúc (hiệu quả hoạt động) dù sử dụng phương pháp tham số hay phi tham số đã trình bày đều hướng đến xây dựng đường biên sản xuất hiệu quả cho NHTM.

Đối với các phương pháp tham số như SFA, DFA, TFA, sử dụng cách tiếp cận cấu trúc về hiệu quả hoạt động của NHTM và theo cách tiếp cận sản xuất (production approach) thường không tính tới nhân tố rủi ro, vốn là một trong những nhân tố trung tâm trong lý thuyết trung gian tài chính hiện đại, do đó cách tiếp cận sản xuất phù hợp hơn khi sử dụng với các doanh nghiệp phi tài chính (non-financial firms). Ngay cả khi theo cách tiếp cận trung gian tài chính (intermediation approach) và mô hình được kiểm soát nhân tố rủi ro, cách tiếp cận này cũng không thể hiện đầy đủ mối quan hệ đánh đổi giữa rủi ro và lợi nhuận kỳ vọng của NHTM bởi vì sự cứng nhắc khi chỉ định dạng hàm sản xuất (Hughes và Mester, 2013b). Cụ thể, nếu kiểm soát rủi ro như phương sai (moment bậc 2) của lợi nhuận, sẽ không tính tới các moment bậc cao hơn như độ xiên (skewness – moment bậc 3), độ nhọn (kurtosis – moment bậc 4), phương sai của rủi ro hay các đặc điểm rủi ro khác, trong khi chúng hoàn toàn có thể được sử dụng để xây dựng mô hình tối ưu hóa khác. Các phương pháp phi tham số như DEA, FDH có ưu điểm không cần sử dụng một dạng hàm cụ thể, và có thể xếp hạng hiệu quả hoạt động của các NHTM trong mẫu, tuy nhiên không giúp ước lượng tác động của các nhân tố đến hiệu quả tài chính của NHTM. Bên cạnh đó, các nghiên cứu theo cách tiếp cận hiệu quả hoạt động (tức cách tiếp cận cấu trúc) khi xây dựng đường sản xuất biên hiệu quả thường cho những kết quả không nhất quán (Berger and Humphrey, 1997; Mitchell và Onvural, 1996).

Luận án này sẽ không xây dựng đường sản xuất biên hiệu quả theo cách tiếp cận cấu trúc (hiệu quả hoạt động) vì nó tương đối cứng nhắc như đã trình bày. Thay vào đó, mô hình nghiên cứu được xây dựng theo cách tiếp cận phi cấu trúc, sử dụng các tiêu chí về hiệu quả tài chính như ROA và ROE làm biến phụ thuộc. Trong khi hàm ý các lý thuyết thường giúp đề xuất các nhân tố tác động và có lẽ khuyến khích cách tiếp cận phi cấu trúc, không có một lý thuyết tổng quát nào về hiệu quả hoạt động có thể cụ thể hóa mô hình nghiên cứu theo cách tiếp cận này (Hughes và Mester, 2013b). Vì vậy, dựa trên hàm ý các lý thuyết và nghiên cứu thực nghiệm từ

Chương 1, luận án lựa chọn các nhân tố tác động và xây dựng mô hình về hiệu quả tài chính của NHTM. Việc phân tích kết quả ước lượng được thực hiện theo nguyên tắc “ceteris paribus”.

Các cách tiếp cận để xây dựng mô hình nghiên cứu:

▪ Cách tiếp cận thứ nhất: So sánh tác động của các nhân tố tới hiệu quả tài chính của các nhóm NHTM giữa các ngưỡng quy mô đã xác định trước. Căn cứ Điều 4, thông tư 52/2018/TT-NHNN về việc quy định xếp hạng tổ chức tín dụng, chi nhánh NHTM nước ngoài. Theo đó, tổ chức tín dụng, chi nhánh NHTM nước ngoài được chia thành các nhóm đồng hạng. Về quy mô, thông tư 52 chia các NHTM tại Việt Nam thành hai nhóm:

“Nhóm 1: NHTM có quy mô lớn (tổng giá trị tài sản bình quân theo quý trong năm xếp hạng trên 100.000 tỷ đồng)

Nhóm 2: NHTM có quy mô nhỏ (tổng giá trị tài sản bình quân theo quý trong năm xếp hạng bằng hoặc thấp hơn 100.000 tỷ đồng)”.

Tuy nhiên, do điều kiện hạn chế về dữ liệu. Cụ thể, báo cáo tài chính năm của các NHTM thường chỉ có số liệu về giá trị tổng tài sản NHTM cuối mỗi năm, trong khi nhiều NHTM không cung cấp báo cáo tài chính quý, đặc biệt là các NHTM chưa chính thức niêm yết trên thị trường chứng khoán trong giai đoạn nghiên cứu từ 2009- 2017. Vì vậy, luận án sử dụng giá trị tổng tài sản của mỗi NHTM cuối kỳ báo cáo tài chính năm để phân loại. Như vậy, Nhóm 1 (quy mô lớn) gồm các quan sát có tổng tài sản cuối năm trên 100.000 tỷ đồng; và Nhóm 2 (quy mô nhỏ gồm các quan sát có tổng tài sản cuối năm bằng hoặc thấp hơn 100.000 tỷ đồng. Theo đó, nghiên cứu phân tích sự khác biệt trong tác động của các nhân tố nội tại, ngành và kinh tế vĩ mô đến ROA và ROE, là hai tiêu chí thường được sử dụng nhất để đánh giá hiệu quả tài chính của NHTM (Caporale và cộng sự, 2017).

▪ Cách tiếp cận thứ hai: Dựa trên các lý thuyết và kết quả các nghiên cứu thực nghiệm đã trình bày tại Chương 1, các ngưỡng quy mô sẽ được xác định theo sự thay đổi tác động trong mô hình nghiên cứu của các nhân tố quy mô, tỷ lệ vốn chủ sở hữu, rủi ro thanh khoản, thu nhập lãi cận biên, thu nhập ngoài lãi cận biên đến ROA và ROE.

Tương tự Hughes và Mester (2013b) khi đề cập về nhược điểm của việc kiểm soát rủi ro bằng phương sai (moment bậc hai) của lợi nhuận trong mô hình, luận án cho rằng việc sử dụng dạng hàm cụ thể như đa thức bậc hai, hoặc chứa thành phần tương tác để thể hiện tính chất phi tuyến trong tác động của quy mô đến hiệu quả tài

chính như một số nghiên cứu thực nghiệm sử dụng có nhược điểm ở sự cứng nhắc do chỉ định bậc của đa thức trong mô hình. Bởi vì nhiều trong chúng thường không cho thấy bậc tối đa cần kiểm soát dựa trên các kiểm định về sai dạng hàm, ví dụ kiểm định RESET theo Ramsey (1969) (Wooldridge, 2013), hoặc lựa chọn mô hình dựa trên các tiêu chí và kỹ thuật như Akaike Information Criterion (AIC), Bayesian Model Average (BMA), do đó mô hình có thể bỏ sót các bậc cao hơn nhưng quan trọng. Ngoài ra, việc sử dụng dạng hàm đa thức hoặc chứa thành phần tương tác phải tuân thủ nguyên tắc cận biên trong thống kê học (The principle of marginality), khi đó yêu cầu mô hình phải kiểm soát đủ các bậc của biến độc lập (main effect), bậc đa thức càng cao, càng xuất hiện nhiều biến trong mô hình làm tăng mức độ đa cộng tuyến. Thay vào đó, luận án sẽ sử dụng phương pháp Hồi quy ngưỡng dữ liệu bảng theo Hansen (1999) để tìm kiếm sự thay đổi cấu trúc trong mô hình một cách tự nhiên hơn và tránh xảy ra đa cộng tuyến cao khi so sánh với việc chỉ định bậc của đa thức hoặc mô hình chứa các thành phần tương tác.

2.2. Lựa chọn biến nghiên cứu

Chương 1 đã trình bày tổng quan các lý thuyết và các nghiên cứu thực nghiệm về các nhân tố tác động đến hiệu quả tài chính của NHTM. Nhiều nghiên cứu về NHTM thường sử dụng quy mô làm biến kiểm soát trong mô hình nghiên cứu (Naseri và cộng sự, 2019), bởi vì nó là biến bậc 1 (bậc gốc) với tiêu chí quy mô, do đó các tác động của quy mô đến hiệu quả tài chính có thể được phân tách cụ thể hơn dưới tác động của các biến độc lập thể hiện sự tương tác (VD: tương tác nhân, chia) giữa quy mô và các tiêu chí khác (do đó có bậc khác 1 về quy mô) như tỷ lệ vốn chủ sở hữu trên tổng tài sản (CA) hay tương ứng là tỷ lệ đòn bẩy tài chính; các loại thu nhập trên tổng tài sản (thu nhập từ lãi cận biên – NIM và thu nhập ngoài lãi cận biên – DIA), và chi phí hoạt động trên tổng tài sản hoặc các thành phần tương tác chứa biến quy mô. Vì vậy, ngoài biến quy mô, các mô hình sẽ được kiểm soát thêm các biến độc lập tương ứng đó gồm CA, NIM, DIA, OEAR có thể giúp phân tách cụ thể hơn mối quan hệ giữa quy mô và hiệu quả tài chính của NHTM. Ngoài ra, các biến đại diện cho rủi ro như rủi ro thanh khoản (LDR), rủi ro tín dụng (LPCLR), các biến đại diện cho đặc điểm ngành, kinh tế vĩ mô cũng được kiểm soát.

Bên cạnh đó, luận án sử dụng biến tỷ lệ thu nhập ngoài lãi trên tổng tài sản – DIA tương tự Sufian và Chong (2008); Sufian (2011); Hiền và Dũng (2018) cùng với NIM để đại diện cho đặc điểm mô hình kinh doanh cũng là một điểm mới. Đây cũng là một nhân tố đại diện cho thu nhập ngoài lãi cận biên của NHTM (DeYoung và Rice,

2004; Ding và cộng sự, 2017). Nhiều nghiên cứu sử dụng tỷ lệ cơ cấu thu nhập DI (thu nhập ngoài lãi trên tổng thu nhập hoạt động) là biến đại diện cho mức độ đa dạng hóa thu nhập thông qua đó thể hiện đặc điểm trong mô hình kinh doanh của NHTM. Khi sử dụng DI, kết quả ước lượng cho biết tác động của cơ cấu này đến hiệu quả tài chính nhưng sẽ không cho biết cụ thể chiều tác động và độ lớn tác động của từng loại thu nhập (thu nhập từ lãi hoặc ngoài lãi) đến hiệu quả tài chính. Mặc dù các ước lượng từ DI hoặc DIA (và NIM) đều hàm ý NHTM nên điều chỉnh mô hình kinh doanh hướng về thu nhập từ lãi hoặc thu nhập ngoài lãi nhưng khi sử dụng DIA (cùng với NIM) sẽ cho biết cụ thể về dấu, độ lớn tác động và ý nghĩa thống kê của mỗi biến thu nhập biên này đến hiệu quả tài chính. Vì cả hai biến đều được tính trên tổng tài sản, điều này cũng đồng nghĩa với việc so sánh vai trò của thu nhập từ lãi và thu nhập ngoài lãi đến thước đo hiệu quả tài chính cuối cùng của NHTM (VD: ROA và ROE). Bên cạnh đó, mức độ thuận tiện đối với NHTM khi sử dụng hai tỷ lệ DI và DIA cũng cần được tính tới khi sử dụng cho nghiên cứu thực nghiệm, hai tỷ lệ này chỉ khác nhau về mẫu số. Đối với DI, mẫu số là tổng thu nhập hoạt động, một tiêu chí về hiệu quả tài chính, trong khi DIA sử dụng tổng tài sản, do đó DIA dễ dự đoán và điều chỉnh hơn DI đối với các NHTM. Việc điều chỉnh tổng tài sản có thể thực hiện thông qua việc điều chỉnh tăng trưởng tín dụng hoặc huy động vốn và hoạt động này thường được thực hiện tại các NHTM bằng các cơ chế xây dựng, theo dõi, và điều chỉnh các chỉ tiêu tổng tài sản, dư nợ tín dụng, số dư huy động về cả tiêu chí cuối kỳ hoặc bình quân theo các kỳ báo cáo như tháng, quý trong năm tài chính.

Theo các điều trên, các biến được sử dụng trong các mô hình và giả thuyết tác

động của chúng tới hiệu quả tài chính của NHTM được trình bày theo Bảng sau:

Bảng 2.1: Mô tả các Biến và các giả thuyết tác động.

Biến Mô tả

Giả thuyết

Cơ sở đề xuất giả thuyết

Nguồn dữ liệu9

Return on Assets (ROA)

Return on Equity (ROE)

Lợi nhuận trước thuế / Tổng tài sản

Lợi nhuận sau thuế/ Vốn chủ sở hữu

FiinGroup

Size (S) Logarit tự nhiên +/- Shehzad và cộng sự (2013) (+); Pasiouras và Kosmidou

9 Dữ liệu các biến được tác giả tự tính toán từ dữ liệu gốc thu thập từ nguồn dữ liệu.

Biến Mô tả

Giả thuyết

Cơ sở đề xuất giả thuyết

Nguồn dữ liệu9

Tổng tài sản (tỷ VND) (2007) (-)

Capital-Asset Ratio (CA)

Vốn chủ sở hữu/ Tổng tài sản

+/-

Dietrich và Wanzenried (2011)

nhận xét

Loan-Deposit Ratio (LDR)

Net Interest Margin

Dư nợ cho vay/

-

Số dư huy động KH

Thu nhập lãi thuần/

Pasiouras và Kosmidou (2007) (+/-) tùy phân nhóm NHTM);

Saunders và cộng sự (2016) (-

)

(NIM)

+ Khan và cộng sự (2018)

Tổng tài sản

Diversification- Asset Ratio (DIA)

Loan Provision

Thu nhập ngoài lãi thuần/

+

Tổng tài sản

Chi phí dự phòng rủi ro

Sufian (2011);

Tan và Floros (2012)

Cost-Loan Ratio (LPCLR)

Operation Expense-

tín dụng/Tổng dư nợ

Chi phí hoạt động/

- Chen và cộng sự (2018)

Athanasoglou và cộng sự

Assets Ratio (OEAR)

Concentration Ratio (CON)

Money Supply

Tổng tài sản

Tổng tài sản 04 Bank có tổng tài sản lớn nhất/Tổng tài sản các NHTM trong mẫu

Tốc độ tăng trưởng cung tiền

-

+/-

(2008);

Khan và cộng sự (2018) Tan và Floros (2012) (+);

Pasiouras và Kosmidou (2007)

(+/- tùy phân nhóm NHTM)

Growth Rate (MSG)

GDP Growth Rate

M2 hàng năm

Tốc độ tăng trưởng GDP

+ Sufian và cộng sự (2008)

Dietrich và Wanzenried

ADB Key

(GDPG)

+

thực tế hàng năm

(2011); Chronopoulos và cộng sự (2015)

Indicatior 2018

Inflation Rate (INF) Tỷ lệ lạm phát hàng năm +/-

Caporale và cộng sự (2017) (+); Chronopoulos và cộng sự (2015) (-)

Nguồn: Tổng hợp từ các lý thuyết và các nghiên cứu tại Chương 1

2.3. Dữ liệu nghiên cứu

Luận án này sử dụng mẫu dữ liệu bảng cân bằng được Công ty FiinGroup10 thu thập từ các Báo cáo tài chính hàng năm của 30 NHTM tại Việt Nam trong giai đoạn từ 2009 đến 2017. Các NHTM bao gồm: 04 NHTM có vốn nhà nước (Agribank, BIDV, Vietinbank, Vietcombank), 25 NHTMCP tư nhân trong nước và 01 NHTM nước ngoài (Shinhan Bank Việt Nam). Như vậy, mẫu nghiên cứu gồm đầy đủ các loại NHTM như: Nhóm NHTM có vốn nhà nước, nhóm NHTMCP tư nhân trong nước, nhóm NHTM nước ngoài hoặc nhóm NHTM chưa niêm yết và nhóm NHTM đã niêm yết, điều này giúp giảm thiểu nhiều rủi ro về chọn mẫu thiên lệch. Ngoài ra, tổng tài sản các NHTM trong mẫu chiếm tỷ trọng hầu hết trong tổng tài sản hệ thống NHTM Việt Nam. Kết quả thống kê từ mẫu nghiên cứu và số liệu từ Ngân hàng Nhà nước cho thấy: Cuối 2017, tổng tài sản các NHTM trong mẫu chiếm 88,6% tổng tài sản hệ thống

NHTM Việt Nam. Như vậy, mẫu nghiên cứu có tính chất đại diện cao cho toàn bộ hệ thống NHTM Việt Nam11.

Dữ liệu về kinh tế vĩ mô như tốc độ tăng trưởng cung tiền, tốc độ tăng trưởng GDP thực tế, tỷ lệ lạm phát hàng năm được thu thập và tự tính toán từ bộ dữ liệu Việt Nam Key Indicator 2018 của NHTM phát triển Châu Á (Asian Development Bank), trong đó, dữ liệu được cập nhật đến hết năm 201712.

2.4. Mô hình nghiên cứu

Để trả lời các câu hỏi nghiên cứu, luận án đề xuất các mô hình thực nghiệm sau:

2.4.1. Mô hình động về tác động của các nhân tố đến hiệu quả tài chính các ngân hàng thương mại

Mô hình 1 trả lời Câu hỏi I có dạng:

5 = *$3+ # 58% + *%5 + *' 15 + *2 O 5 + *- M(5 + *POM15

%%

+ *Q5 + *R0=1 5 + ) *+,+5 + /5

+.S

Trong đó: Các chỉ số i, n, t lần lượt đại diện cho từng đơn vị chéo, số thứ tự của nhóm và năm nghiên cứu, ,+5 đại diện cho các biến CON, MSG, GDPG và INF. Giả thuyết tác động của các biến trong Mô hình (1) được trình bày tại Bảng 2.1 bên trên.

10 Website: https://fiingroup.vn/

11 Số liệu tổng tài sản của hệ thống NHTM được lấy từ mục Thống kê, Website https://www.sbv.gov.vn

12Địa chỉ: https://data.adb.org/dataset/viet-nam-key-indicators/resource/a8f0cd99-eb1e-4d49-ab6b-9a8769fb1931

Giả thuyết đối với tác động của của biến trễ 58% của hiệu quả tài chính từ kỳ liền trước đến kỳ hiện tại là # ∈ (0,1) đại diện cho mức độ quán tính (persistence), khi đó hiệu quả tài chính của NHTM sẽ hội tụ về giá trị cân bằng của nó trong dài hạn, # cũng thể hiện tốc độ điều chỉnh trong hiệu quả tài chính của NHTM, giá trị

này càng gần 0 (hoặc ý nghĩa thống kê càng thấp) hàm ý sự điều chỉnh càng nhanh và mức độ cạnh tranh trong ngành NHTM càng cao và ngược lại (Athanasoglou và cộng sự, 2008; Naseri và cộng sự, 2019). Nói cách khác, nếu # ∼ 0, cho thấy mức độ cạnh tranh cao trong ngành khiến hiệu quả tài chính của NHTM hầu như chỉ phụ thuộc vào các nhân tố tác động tại kỳ hiện tại thay vì hiệu quả tài chính của NHTM trong kỳ liền trước.

2.4.2. Mô hình các nhân tố tác động đến hiệu quả tài chính theo từng nhóm ngân hàng thương mại

Luận án này chia các quan sát trong mẫu thành hai nhóm: NHTM có quy mô lớn (tổng giá trị tài sản trên 100.000 tỷ đồng); và NHTM có quy mô nhỏ (tổng giá trị tài sản bằng hoặc thấp hơn 100.000 tỷ đồng) mà không sử dụng biến giả. Trong trường hợp này, phương pháp này có ưu điểm hơn phương pháp sử dụng biến giả (dummy). Nếu sử dụng biến giả nhị phân, ví dụ: BIG đại diện cho hai nhóm NHTM (intercept dummy), để ước tính tác động chênh lệch của tất cả các biến độc lập giữa hai nhóm, cần đưa các thành phần tương tác của BIG với tất cả các biến độc lập (slope dummies) vào Mô hình 1. Việc thêm slope dummies là thành phần bậc cao hơn (higher order) cần phải có mặt biến giả BIG (lower order) đồng thời cùng có mặt trong mô hình, nếu không sự chênh lệch trong hệ số góc do slope dummy gây nên sẽ phải tải thêm sự khác biệt do thiếu sự hiện diện của intercept dummy và có thể làm cho ước lượng bị chệch. Điều này thường được biết đến là việc tuân thủ nguyên tắc cận biên (The principle of marginality) trong thống kê học. Trên thực tế, việc đồng thời có mặt cả hai loại biến này làm cho mô hình trở nên quá nhiều biến độc lập so với quy mô mẫu gây ra hiện tượng kiểm soát mô hình quá mức có thể làm mất ý nghĩa thống kê của các ước lượng tìm thấy. Hiện tượng đa cộng tuyến nghiêm trọng cũng thường xuất hiện trong trường hợp sử dụng đồng thời hai loại biến giả này, điều này có thể làm thay đổi dấu của ước lượng, đặc biệt trong trường hợp mẫu không lớn (như nghiên cứu này). Để tránh việc phải lựa chọn giữa các khuyết tật trên hoặc sự vi phạm nguyên tắc cận biên, nghiên cứu chọn cách tiếp cận như trên.

Bên cạnh đó, khi chia mẫu nghiên cứu thành hai nhóm NHTM như trên, số lượng các đơn vị chéo trong mỗi nhóm NHTM quy mô lớn và nhỏ lần lượt là 18 và 24