USD với đúng tỷ giá trần nhưng sau đó khách hàng sẽ phải trả thêm phần chênh lệch thông qua tỷ giá của ngoại tệ thứ 3.

Sử dụng giao dịch kỳ hạn. Hình thức này lợi dụng sự chênh lệch của tỷ giá kỳ hạn và tỷ giá giao ngay để bù đắp phần chênh lệch so với tỷ giá trần.

Thu phí: Khi NHNN phát hiện và ra quyết định cấm những cách mua bán vượt trần tỷ giá như trên, các NHTM thêm một lần lách qui định trần bằng hình thức mới đó là tính đủ các loại phí để hạch toán phần chênh lệch. Hình thức này tồn tại cho đến ngày 1/7/2009 mới bị ngăn chặn bởi Công văn 4941/NHNN- QLNH trong đó ghi rõ các tổ chức tín dụng không được phép thu phí thông qua các hợp đồng dịch vụ và các hình thức khác như chi trả hoa hồng, phí quản lý tiền mặt… để bán vượt trần.

Mua ngoại tệ trên thị trường tự do: Có ngân hàng lách trần tỷ giá bằng cách dựa vào qui định cá nhân khi bán ngoại tệ cho ngân hàng không cần phải khai báo nguồn gốc, đã môi giới cho doanh nghiệp cần mua ngoại tệ với người muốn bán ngoại tệ, doanh nghiệp sẽ mua ngoại tệ theo tỷ giá trên thị trường tự do sau đó, lấy danh nghĩa cá nhân bán lại cho ngân hàng theo tỷ giá mua được niêm yết sau đó ngân hàng sẽ bán lại cho nhà nhập khẩu theo đúng tỷ giá bán niêm yết để hợp thức hóa khoản ngoại tệ thanh toán cho đối tác. Như vậy thể hiện trên chứng từ nhà nhập khẩu mua ngoại tệ và ngân hàng bán ngoại tệ theo đúng giá qui định nhưng thực tế các doanh nghiệp phải trả bằng giá trên thị trường tự do. ( Trong cuộc chất vấn tại Quốc hội có doanh nghiệp nói họ phải mua USD theo tỷ giá chênh lệch đến 400- 500đ mỗi USD, số chênh lệch này được thanh toán ngầm qua tài khoản cá nhân hoặc bằng tiền mặt không có chứng từ hợp lệ)

Hiện tượng yết tỷ giá một đằng mà thực hiện một nẻo đã kéo dài từ rất lâu, cho thấy vấn đề thực thi theo pháp lệnh chưa được tuân thủ chặc chẽ, đồng thời cơ chế tỷ giá chưa phù hợp với thị trường, gây khó khăn cho NHTM trong việc cạnh tranh với thị trường tự do để mua được ngoại tệ.

Bên cạnh đó, khi thực hiện mua hay bán ngoại tệ, các ngân hàng xác lập một trạng thái mở ngoại tệ là trạng thái phát sinh khi mua hoặc bán ngoại tệ nhưng chưa có giao dịch đối ứng để cân bằng. Để quản trị rủi ro trong kinh doanh ngoại tệ, các ngân hàng xây dựng một hạn mức trạng thái ngoại tệ phù hợp với qui định của NHNN và với chiến lược kinh doanh của từng ngân hàng.

Tuy nhiên, trong thời gian qua, trên TTNH của Việt Nam các NHTM thường đóng vai trò người bán nhiều hơn là người mua ngoại tệ, vì thế dễ dàng hình dung trạng thái ngoại hối của các NHTM Việt Nam thường ở trạng thái dư thiếu về ngoại tệ. Do đó, để đảm bảo hạn mức trạng thái ngoại hối theo qui định của NHNN là 30% so với vốn tự có ( tháng 6/2011, NHNN đưa dự thảo Thông tư quy định về trạng thái ngoại tệ của các tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài giảm còn 20% vốn tự có) các ngân hàng sẽ tìm đến TTNTLNH để thực hiện các giao dịch đối ứng nhưng với bức tranh toàn cảnh của TTNH Việt Nam lệnh mua nhiều hơn bán, sẽ khó khăn để thỏa mãn được nhu cầu của các ngân hàng. Để can thiệp thị trường ngoại tệ, cần đến vai trò người mua bán cuối cùng của NHNN, nhưng việc bán ra ngoại tệ hay không và bán ra bao nhiêu còn tùy thuộc vào các chính sách tiền tệ và tỷ giá trong từng thời kỳ.

Tóm lại, hoạt động kinh doanh ngoại tệ trên thị trường ngoại tệ khách hàng của Việt Nam được các NHTM sẳn sàng tham gia nhưng cơ chế quản lý và chính sách tỷ giá chưa tương thích với cơ chế thị trường đã hạn chế sự phát triển của thị trường ngoại tệ.

2.3.3. Thị trường ngoại tệ không chính thức

2.3.3.1 Những hình thức biểu hiện

Ngoài hoạt động của thị trường ngoại tệ chính thức, Việt Nam còn có hoạt động của thị trường ngoại tệ không chính thức hay còn gọi là thị trường ngoại tệ tự do.

Mặc dù, theo Pháp lệnh ngoại hối, trên lãnh thổ Việt Nam, mọi giao dịch, thanh toán, niêm yết, quảng cáo không được thực hiện bằng ngoại tệ, trừ các giao dịch với tổ chức tín dụng, các trường hợp thanh toán thông qua trung gian gồm thu hộ, ủy thác, đại lý và các trường hợp cần thiết khác được Thủ tướng Chính phủ cho phép.

Tuy nhiên hoạt động mua bán ngoại tệ ngoài thị trường chính thức vẫn diễn ra khắp cả nước, đó là hoạt động buôn lậu chuyển tiền qua biên giới, hoạt động mua

Các cửa hàng kinh doanh vàng bạc đá quí, tại những tiệm vàng dù lớn hay nhỏ đều có kèm với hoạt động kinh doanh ngoại tệ, những tiệm vàng nhỏ thì làm chân rết cho các tiệm vàng lớn, những trùm kinh doanh ngoại tệ, có những địa điểm nổi tiếng có thể kể đến là “chợ đôla” phố Hà Trung, Phố Trần Nhân Tông(Hà Nội).Tại TP HCM có các tiệm vàng chợ Bến Thành, chợ Bình Tây, chợ Bàn Cờ… là những chợ đầu mối về ngoại tệ, vào mỗi buổi sáng các tiệm vàng nhỏ sẽ điện thoại hỏi giá cả ngoại tệ của những đầu nậu kinh doanh ngoại tệ để yết giá mua bán ngoại tệ cho khách hàng, giá cả sẽ biến động nhiều nhất là khoảng 9g,10 g sáng cũng trùng với giờ hoạt động mạnh nhất của thị trường ngoại hối thế giới đó là khoảng thời gian thị trường ngoại hối cuả 3 Châu lục Mỹ, Âu, Á đồng loạt mở cửa.

Các bàn đại lý thu đổi ngoại tệ, vào năm 2010 TPHCM có 78 bàn, đại lý thu đổi ngoại tệ, tại Hà Nội con số này ít hơn, nhưng cũng không dưới 60-70 bàn trực thuộc các ngân hàng. Tính bình quân mỗi ngân hàng có 10 đại lý, thì cả nước đang có ít nhất 420 đại lý thu đổi ngoại tệ (42 ngân hàng nội. Các ngân hàng ngoại không có đại lý dạng này). Mỗi đại lý được các ngân hàng khoán mức thu đổi ngoại tệ khác nhau tùy theo từng đơn vị, tùy vị trí và quy mô. Mức khoán cao nhất, khoảng 100.000-150.000 USD/tháng hoặc xấp xỉ 300.000- 500.000 USD/quí. Thông thường thì 50.000-60.000 USD/tháng [67]. Mức khoán có nghĩa là hàng tháng mỗi đại lý phải bán cho ngân hàng của họ số ngoại tệ nói trên theo tỷ giá tiền mặt niêm yết của ngân hàng. Nếu vượt quá mức khoán này họ sẽ bán ra bên ngoài với tỷ giá cao hơn, các ngân hàng không có khả năng quản lý được doanh số mua bán thực tế của các bàn đại lý.

Theo qui định là đại lý thu đổi ngoại tệ hộ cho các ngân hàng, tuy nhiên hầu như các đại lý đều thực hiện cung ứng ngoại tệ cho khách hàng là cá nhân và cả các doanh nghiệp nhập khẩu không mua được ngoại tệ tại ngân hàng với số

lượng lên đến con số hàng trăm ngàn USD mà họ thu gom được trên thị trường với những phương thức rất nhanh gọn chỉ cần thỏa thuận xong giá cả, mà không cần có chứng từ nào cả. Họ có thể lấy hàng từ khắp các tỉnh thành với giá cả được chốt ngày hôm nay và giao hàng ngày hôm sau, điều này cho thấy giao dịch của họ rất mạnh với chân rết rộng khắp nước. Các đại lý còn mua bán các ngoại tệ mạnh khác ngoài USD với giá giao dịch do họ tự quyết định trên cơ sở sự biến động của tỷ giá USD với các ngoại tệ theo sát tỷ giá trên thị trường ngoại hối thế giới. [67]

Giá USD chợ đen, đều bắt nguồn từ các đại lý lớn mà thực chất là những tay buôn bán lớn trên thị trường. Giá này được chính các đại lý này xác lập và áp dụng, chỉ chậm hơn giá hàng ngày của các ngân hàng khoảng 30 phút và có thể biến động hàng ngày. Việc trao đổi, lưu thông, thậm chí vận chuyển USD số lượng lớn được thực hiện một cách dễ dàng dưới danh nghĩa các đại lý hợp pháp, mà các cơ quan chức năng - với hạn chế về lực lượng và nghiệp vụ điều tra - khó lòng phát hiện và xử lý.

Như vậy, hệ thống các đại lý đã hoạt động không còn đúng với thực chất thu đổi hộ ngoại tệ cho ngân hàng nữa mà đã biến tướng thành thị trường chợ đen và có khả năng tạo giá cũng như thu hút lượng ngoại tệ nhưng không vào ngân hàng mà có thể là trung gian cho những giao dịch bên ngoài ngân hàng. Đã đến lúc nên xem xét lại hiệu quả của hệ thống đại lý thu đổi ngoại tệ, có thực sự cần thiết khi hệ thống giao dịch ngân hàng ngày càng dày đặc và phủ khắp nơi. Bên cạnh đó với sự kết nối hệ thống thanh toán quốc tế rất hiện đại có nhiều hình thức thanh toán, như thẻ quốc tế... cũng khiến cho khách du lịch không còn lệ thuộc nhiều vào các đại lý thu đổi.

Chợ buôn tiền tại các cửa khẩu của Việt Nam: Chợ Đông Kinh ở Lạng Sơn là một trong số các chợ có lượng buôn bán ngoại tệ lớn và ngày càng phát triển do hoạt động giao thương buôn bán tại biên giới với hàng nhập tiểu ngạch từ Trung Quốc rất sôi động, doanh số lên đến hàng trăm triệu nhân dân tệ, nhưng hoạt động đổi tiền buôn bán ngoại tệ là hoàn toàn do tư nhân thực hiện , ngân

hàng và các cơ quan nhà nước đều không nắm được doanh số thực tại các địa bàn này, đồng thời tại những cửa khẩu cũng là nơi cung cấp ngoại tệ cho hoạt động buôn lậu, gây chảy máu nguồn ngoại tệ còn khan hiếm của nước ta.[64]

Biên giới phía nam với Campuchia có cửa khẩu Mộc Bài (Tây Ninh) chợ ngoại tệ tại đây cũng hoạt động rất mạnh mẽ và linh động trong phương thức thanh toán, chủ yếu là lòng tin và hệ thống những người buôn bán lẻ cung cấp tận tay ngoại tệ phục vụ kịp thời cho những người muốn đổi ngoại tệ sang biên giới sử dụng, hoạt động này cũng công khai mà không bị cơ quan chức năng nào hỏi thăm hay quản lý để nắm được doanh số thực tế.

Biên giới với Lào có cửa khẩu Lao Bảo( Quảng Trị), hiệu quả của khu kinh tế cửa khẩu Lao Bảo mở ra đã làm cho thị trấn này ngày càng tấp nập lượng người quá cảnh hai chiều và nhu cầu đổi tiền để sang biên giới sử dụng cũng gia tăng và ở đâu có cầu thì ắt có cung, nắm bắt nhu cầu này những người buôn tiền đã hiện diện tại cửa khẩu để kinh doanh và cũng không hề thấy tại đây bóng dáng hoạt động của ngân hàng nào [64].

Các hoạt động mua bán có thanh toán bằng ngoại tệ trong dân cư, những mặt hàng nhập khẩu có giá trị cao như hàng kim khí điện máy, xe hơi, xe gắn máy, máy tính, máy ảnh.... hầu như đều được yết giá bằng ngoại tệ và việc thanh toán cũng có thể thực hiện bằng ngoại tệ. Mua bán bất động sản, cho thuê nhà cũng được thực hiện bằng ngoại tệ.Ngoài ra còn có những công ty du lịch với giá vé, phí dịch vụ cũng đều quy ra USD. Tại khu vực trung tâm TP Hồ Chí Minh và tại những khu vực tập trung khách du lịch quốc tế như trên đường Đồng Khởi, Nguyễn Huệ, và đặc biệt khu phố được gọi là phố Tây Phạm Ngũ Lão, Bùi Viện( T/P Hồ chí Minh) những giao dịch thanh toán trên 90% ở đây từ ăn uống, lưu trú, đi lại, mua sắm đều được tính bằng USD, và khi lưu thông bằng đồng USD, sẽ có người có nhu cầu đổi đô và ngược lại.

Mặc dù ngày 8-5-2009, Thủ tướng đã có Công văn số 695/TTg-KTN yêu cầu tăng cường kiểm tra, chấn chỉnh, xử lý nghiêm các hành vi vi phạm về quản lý ngoại hối, đặc biệt là các hoạt động thu đổi ngoại tệ trái phép, quảng cáo, niêm

yết giá hàng hóa bằng ngoại tệ. Tuy nhiên, xem ra đến nay công tác thực hiện chỉ đạo này vẫn còn lơi lỏng, chưa kiên quyết.

2.3.3.2. Những nguồn cung cấp ngoại tệ trên thị trường không chính thức

Thị trường ngoại tệ không chính thức ở Việt Nam hoạt động được là do có nhiều nguồn cung cấp ngoại tệ như:

Nguồn kiều hối: Đây là luồng ngoại tệ chảy vào trong nước ngày càng tăng và chiếm doanh số khá lớn trong cán cân vãng lai, theo thống kê hiện có khoảng 4 triệu người Việt Nam sống ở 103 nước và vùng lãnh thổ, trong đó gần 400.000 người có trình độ đại học trở lên. Ngoài ra, còn khoảng 500.000 lao động Việt Nam đang làm việc ở nước ngoài. Các chuyên gia cho rằng nguồn kiều hối vẫn chủ yếu từ Mỹ, Canada và một số thị trường có số lượng lao động xuất khẩu nhiều như Hàn Quốc, Đài Loan, Malaysia...Với số lượng người Việt sinh sống và lao động ở nước ngoài nhiều như vậy cộng thêm truyền thống gia đình giúp đỡ thân nhân của người Việt đã tạo nên một nguồn cung ngoại tệ đáng kể hàng năm [72]

Kể từ năm 2000 thực hiện Quyết định số 170/1999/QĐ-TTg và Thông tư số 02/2000/TT-NHNN7 đã xoá bỏ việc người nhận kiều hối đóng thuế thu nhập không thường xuyên giúp cho lượng kiều hối gia tăng mạnh mẽ.

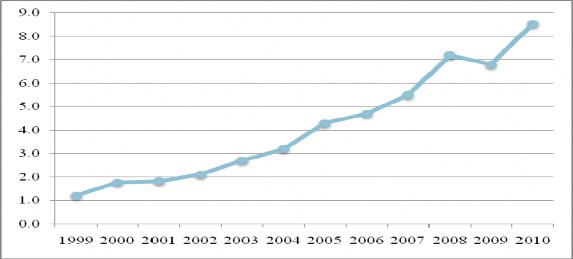

Bảng 2.15: Lượng kiều hối chính thức chuyển về Việt Nam từ năm 1999-2010

Đơn vị: Tỷ USD

Số lượng | Năm | Số lượng | |

1999 | 1.2 | 2005 | 4.29 |

2000 | 1.76 | 2006 | 4.7 |

2001 | 1.82 | 2007 | 5.5 |

2002 | 2.1 | 2008 | 7.2 |

2003 | 2.7 | 2009 | 6.8 |

2004 | 3.2 | 2010 | 8.54 |

Có thể bạn quan tâm!

-

Thực Trạng Hoạt Động Kinh Doanh Ngoại Hối Của Các Ngân Hàng Trên Ttnh Việt Nam

Thực Trạng Hoạt Động Kinh Doanh Ngoại Hối Của Các Ngân Hàng Trên Ttnh Việt Nam -

Hoạt Động Trên Thị Trường Ngoại Tệ Liên Ngân Hàng

Hoạt Động Trên Thị Trường Ngoại Tệ Liên Ngân Hàng -

Thực Trạng Sử Dụng Các Giao Dịch Ngoại Hối Phái Sinh Tại Các Nhtm Việt Nam

Thực Trạng Sử Dụng Các Giao Dịch Ngoại Hối Phái Sinh Tại Các Nhtm Việt Nam -

Nguồn Cầu Ngoại Tệ Trên Thị Trường Ngoại Tệ Không Chính Thức

Nguồn Cầu Ngoại Tệ Trên Thị Trường Ngoại Tệ Không Chính Thức -

Những Hạn Chế Của Thị Trường Ngoại Hối Việt Nam

Những Hạn Chế Của Thị Trường Ngoại Hối Việt Nam -

Sự Tồn Tại Và Ảnh Hưởng Mạnh Mẽ Của Thị Trường Ngoại Tệ Không Chính Thức

Sự Tồn Tại Và Ảnh Hưởng Mạnh Mẽ Của Thị Trường Ngoại Tệ Không Chính Thức

Xem toàn bộ 204 trang tài liệu này.

Nguồn: Tổng hợp từ báo cáo của NHNN [38]

Biểu đồ 2.3: Lượng kiều hối và Việt Nam từ năm 1999 – 2010

Đơn vị: Tỷ USD

Nguồn: Tổng hợp từ báo cáo của NHNN [38]

Năm 1999, kiều hối mới có 1.2 tỷ USD thì năm 2002 đã tăng gần gấp đôi và năm 2007 là 5.5 tỉ USD và năm 2008 đạt kỷ lục tăng 30% - vượt qua mức 7.2 tỉ USD. Năm 2009, do tác động của cuộc khủng hoảng tài chính, kinh tế thế giới, kiều hối giảm còn gần 6,3 tỉ USD. Năm 2010 đạt hơn 8.5 tỷ USD tương đương 8% GDP tăng 25,6% so với năm 2009 và vượt mục tiêu dự kiến ban đầu là quanh mức 6 tỷ USD. Tuy nhiên, các ngân hàng chỉ mua lại khoảng 10% lượng ngoại tệ này.[67]

Tuy chưa thể thống kê chính xác lượng ngoại tệ giao dịch trên thị trường này nhưng có thể thấy rằng đó là số lượng khá lớn vì nếu chỉ xét trên lượng kiều hối gửi về và số lượng ngoại tệ mà các ngân hàng mua được có sự chênh lệch đáng kể, điều này xảy ra vì đa số những người nhận tiền kiều hối đều rút ngoại tệ và bán ra trên TTKCT vì tỷ giá cao hơn tỷ giá chính thức trong ngân hàng.

Đây là số lượng tính toán được chuyển qua con đường chính thức chưa kể đến số lượng chuyển tiền thông qua con đường không chính thức, trên thực tế lượng kiều hối phi chính thức còn cao hơn nhiều, chiếm khoảng 30-60% lượng kiều hối chính thức, do vậy có thể nói lượng ngoại tệ từ nguồn kiều hối còn cao

hơn cả vốn đầu tư trực tiếp nước ngoài, theo ước đoán của IMF thì lượng USD lưu thông ở Việt Nam vào khoảng 10 tỷ USD.

Kiều hối được chuyển về Việt Nam qua các kênh như: ngân hàng, công ty chuyển tiền nhanh, các đại lý làm dịch vụ kiều hối, chuyển tiền tự do, tự mang vào khi nhập cảnh. Cơ chế quản lý ngoại hối hiện hành của Việt Nam không cấm mang kiều hối vào Việt Nam, miễn là khi nhập cảnh có khai báo đủ với cơ quan Hải Quan theo qui định. Khoản kiều hối này phần lớn không bán lại cho ngân hàng mà chủ yếu nắm giữ ngoại tệ mặt và mua bán trên TTKCT.

Bên cạnh đó qui định với nguồn kiều hối chính thức cho phép việc chi trả bằng ngoại tệ mặt cho người thụ hưởng trong nước cũng là nguyên nhân tạo nên lượng lớn ngoại tệ trôi nổi trên thị trường chợ đen. Vì vậy, vấn đề đặt ra đối với cơ chế quản lý ngoại hối nói chung và cơ chế kiều hối nói riêng hiện nay là vừa khuyến khích việc chuyển kiều hối về nước vừa thu hút được các nguồn kiều hối vào hệ thống ngân hàng.

Cũng có thể thấy rằng đây chính là nguồn cung lớn nhất trên TTKCT. Nguồn cung từ các công ty tư nhân có thu nhập ngoại tệ: khi các công ty này được thanh toán bằng ngoại tệ họ bỏ vào tài khoản tiền gửi cá nhân và theo qui định họ có thể rút ngoại tệ mặt trên tài khoản ngoại tệ cá nhân và khi tỷ giá chính thức thấp hơn tỷ giá trên TTKCT, họ bán ra ngoài để kiếm lời. Đặc biệt, trong những trường hợp thị trường khan hiếm ngoại tệ, các công ty nhập khẩu cần mua ngoại tệ để thanh toán nhưng ngân hàng không có ngoại tệ để bán, có ngân hàng biết được doanh nghiệp có ngoại tệ đã sẳn sàng làm trung gian cho những tổ chức kinh tế có ngoại tệ để bán cho công ty nhập khẩu Như vậy lượng ngoại tệ này cũng có thể được xem như là nguồn cung trên TTKCT.

Nguồn cung ngoại tệ từ những người có thu nhập bằng ngoại tệ, những người kinh doanh có thực hiện thanh toán bằng ngoại tệ hay Việt kiều về thăm nhà và một số những người nước ngoài vào Việt Nam đi du lịch hay học tập, làm ăn, kinh doanh cũng mang ngoại tệ về họ không bán cho ngân hàng theo tỷ giá