Tổng hợp kết quả các nghiên cứu thực nghiệm về tác động của rủi ro thanh khoản đến hiệu quả tài chính của NHTM được trình bày chi tiết tại Phụ lục 4.

Rủi ro tín dụng

Nhiều nghiên cứu thực nghiệm sử dụng tỷ lệ nợ xấu (non-performing loan) hoặc chi phí dự phòng rủi ro tín dụng (loan loss provision) trên dư nợ đại diện cho chất lượng tín dụng, nói cách khác rủi ro tín dụng của NHTM. Theo quan điểm thông thường, khi tỷ lệ nợ xấu hoặc tỷ lệ chi phí dự phòng rủi ro tín dụng gia tăng cho thấy chất lượng hoạt động tín dụng của NHTM xấu đi và rủi ro tín dụng gia tăng, do vậy tác động xấu tới hiệu quả tài chính của NHTM. Tuy vậy, nghiên cứu thực nghiệm lại cho các kết quả khá đa dạng, phụ thuộc từng quốc gia, giai đoạn, cũng như tiêu chí đo lường hiệu quả tài chính.

Liu và Wilson (2010) và Chen và cộng sự (2018) lần lượt cho thấy rủi ro tín dụng tác động âm tới ROA & ROE và ROAA& ROAE, tuy nhiên rủi ro tín dụng trong cả hai trường hợp đều tác động dương tới NIM các NHTM tại Nhật Bản và 12 quốc gia phát triển.

Dietrich và Wanzenried (2011) chi thấy rủi ro tín dụng chỉ tác động âm tới ROAA trong giai đoạn khủng hoảng (2007-2009), trong khi kết quả ước lượng cho toàn thể mẫu và giai đoạn trước khủng hoảng không có ý nghĩa thống kê.

Chronopoulos và cộng sự (2015) sử dụng cả hai tiêu chí, trong đó tỷ lệ nợ mất vốn ròng trên tổng dư nợ tác động dương đến cả ROA và ROE, còn tiêu chí chi phí dự phòng rủi ro tín dụng trên tổng tài sản tác động dương đến ROA đối với các NHTM tại Mỹ.

Tổng hợp kết quả các nghiên cứu thực nghiệm về tác động của rủi ro tín dụng

đến hiệu quả tài chính của NHTM được trình bày chi tiết tại Phụ lục 5.

Chi phí hoạt động

Có thể bạn quan tâm!

-

Lý Thuyết Tạo Thanh Khoản Và Học Thuyết Quá Lớn Để Đổ Vỡ.

Lý Thuyết Tạo Thanh Khoản Và Học Thuyết Quá Lớn Để Đổ Vỡ. -

Bằng Chứng Thực Nghiệm Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Của Ngân Hàng Thương Mại Trên Thế Giới

Bằng Chứng Thực Nghiệm Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Của Ngân Hàng Thương Mại Trên Thế Giới -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6 -

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản -

Mô Hình Động Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Tài Chính Các Ngân Hàng Thương Mại

Mô Hình Động Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Tài Chính Các Ngân Hàng Thương Mại -

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2:

Các Giả Thuyết Về Sự Khác Biệt Trong Tác Động Đối Với Mô Hình 2:

Xem toàn bộ 248 trang tài liệu này.

Chi phí hoạt động (operation expenses) là nhân tố được giảm trừ trong tổng thu nhập hoạt động để tạo thành lợi nhuận thuần từ hoạt động kinh doanh của NHTM. Một cách trực quan, mối quan hệ âm giữa chi phí hoạt động và hiệu quả tài chính của NHTM thường được kỳ vọng. Tuy nhiên, chi phí hoạt động cũng có thể tác động dương đến hiệu quả tài chính, ví dụ trong trường hợp chi phí trả này giúp nâng cao năng suất vốn nhân lực (Molyneux và Thornton, 1992), nói cách khác, việc trả lương cao có thể giúp người lao động có thêm động lực làm việc hiệu quả và nhiều hơn, giúp NHTM tăng lợi nhuận. Tỷ lệ chi phí hoạt động trên tổng tài sản là tiêu chí tốt nhất đại diện cho chí phí đầu vào ngoài lãi của NHTM (Fries và Taci, 2005), nó thể hiện hiệu quả quản lý NHTM. Bên cạnh đó, một số nghiên cứu cũng sử dụng tỷ lệ chi phí hoạt động trên tổng

thu nhập đại diện cho nhân tố chi phí hoạt động của NHTM như Pasiouras và Kosmidou (2007); Liu và Wilson (2010); Goddard và cộng sự (2013).

Các nghiên cứu thực nghiệm thường cho kết quả về tác động âm của chi phí hoạt động tới hiệu quả tài chính của NHTM như Athanasoglou và cộng sự (2006); Pasiouras và Kosmidou (2007); Athanasoglou và cộng sự (2008); Liu và Wilson (2010); Goddard và cộng sự (2013); Khan và Hanif (2019); Khan và cộng sự (2018).

Tổng hợp kết quả các nghiên cứu thực nghiệm về tác động của chi phí hoạt động đến hiệu quả tài chính của NHTM được trình bày chi tiết tại Phụ lục 6.

Các nhân tố kinh tế vĩ mô

Kết quả kinh doanh của NHTM thường chịu tác động của các nhân tố kinh tế vĩ mô. Một số nhân tố kinh tế vĩ mô thường được xem xét khi đánh giá tác động của chúng lên hiệu quả tài chính của NHTM thường là tốc độ tăng trưởng GDP, tỷ lệ lạm phát, tốc độ tăng trưởng cung tiền (Athanasoglou, 2008; Caporale và cộng sự, 2017).

Một số nghiên cứu cho thấy tăng trưởng GDP có tác động tích cực đến hiệu quả tài chính của NHTM như Dietrich và Wanzenried (2011); Sufian và Habibullah (2012); Chronopoulos và cộng sự (2015). Ngược lại, một số lại cho thấy tác động âm của nhân tố này đến hiệu quả tài chính của NHTM (Liu và Wilson, (2010); Tan và Floros, 2012; Gyamerah và cộng sự, 2015) hoặc cho thấy tác động này không có ý nghĩa thống kê (Sufian và Chong, 2008); Sufian, 2011; Chowdhury và cộng sự, 2017).

Đối với nhân tố lạm phát, một số nghiên cứu cho thấy tác động dương của tỷ lệ lạm phát đến đến hiệu quả tài chính của NHTM (Pasiouras và Kosmidou, 2007; Sufian, 2011; Caporale và cộng sự, 2017) hoặc tác động dương có ý nghĩa thống kê tùy trường hợp (Sufian và Habibullah, 2012; Chen và cộng sự, 2018) hoặc tác động âm (Sufian và Chong, 2008), tác động âm có ý nghĩa thống kê tùy trường hợp (Chowdhury và cộng sự, 2017) hoặc tác động không có ý nghĩa thống kê (Sufian và Habibullah, 2009a; Sufian và Habibullah, 2009b; Obeidat và cộng sự, 2013; Gyamerah và cộng sự, 2015). Ngoài ra, Chen và cộng sự (2018) lại cho thấy tỷ lệ lạm phát kỳ trước tác động dương đến ROAA, ROE, NIM (đều có ý nghĩa thống kê).

Đối với tốc độ tăng trưởng cung tiền, một số nghiên cứu cho thấy tác động của nhân tố này đến hiệu quả tài chính của NHTM là dương (Bourke, 1989; Obeidat và cộng sự, 2013), một số lại cho thấy tác động này là âm (Sufian và Habibullah, 2009b; Chowdhury và cộng sự, 2017), trong khi có nghiên cứu cho thấy tác động này không có ý nghĩa thống kê (Gyamerah và cộng sự, 2015).

Tổng hợp kết quả các nghiên cứu thực nghiệm về tác động của các nhân tố kinh tế vĩ mô trên đến hiệu quả tài chính của NHTM được trình bày chi tiết tại Phụ lục 7.

1.5. Bằng chứng thực nghiệm về tác động không thuần nhất của một số nhân tố đến hiệu quả tài chính giữa các nhóm quy mô ngân hàng thương mại

Tác động của quy mô

Phần lớn các nghiên cứu sử dụng dữ liệu đến giữa thập niên 80 thế kỷ trước thường cho thấy tính kinh tế nhờ quy mô của các NHTM chỉ duy trì đến các mức độ nhất định, sau đó suy giảm (Goddard và cộng sự, 2004). Tương tự vậy, Alan Greenspan (2010) trong báo cáo của mình đã viết:

“Trong nhiều năm, Cục Dự trữ Liên bang đã lo ngại về quy mô ngày càng tăng của các tổ chức tài chính lớn nhất của chúng tôi. Nghiên cứu của Cục Dự trữ Liên bang đã không thể tìm thấy tính kinh tế nhờ quy mô trong các ngân hàng có quy mô vượt quá một mức độ vừa phải”.

Ngược lại, Hughes và Mester (2013a), với mẫu dữ liệu chéo của 842 NHTM lớn tại Mỹ năm 2007, kết quả nghiên cứu được kiểm vững bằng hai mẫu khác, mẫu thứ nhất gồm 1855 NHTM lớn năm 2003, mẫu thứ hai gồm 856 NHTM lớn năm 2010 cho thấy chỉ các NHTM lớn nhất mới đạt được tính kinh tế nhờ quy mô và điều này không phải kết quả của yếu tố “Too big to fail”.

Berger và Mester (1997) khi sử dụng mẫu gồm gần 6000 NHTM tại Mỹ trong giai đoạn từ 1990 đến 1995 cho thấy chỉ các NHTM có quy mô nhỏ hơn 25 tỷ USD đạt được tính kinh tế nhờ quy mô.

Mesa và cộng sự (2014) hồi quy với mẫu dữ liệu gồm 3952 NHTM tại liên minh Châu Âu năm tài chính 2010 tìm thấy quan hệ dương giữa quy mô và hiệu quả của các NHTM tại liên minh Châu Âu. Tuy nhiên mối quan hệ này chỉ mạnh khi quy mô NHTM không vượt quá tối đa mức quy mô 25 tỷ USD. Đối với các NHTM rất lớn với quy mô vượt quá ngưỡng quy mô này, kết quả về mối quan hệ dương không còn đúng, hàm ý ngưỡng quy mô tối ưu để đạt hiệu quả cao (đo bằng tỷ lệ chi phí hoạt động/tổng thu nhập hoạt động) là 25 tỷ USD.

Saunders và cộng sự (2016) sử dụng phương pháp tác động cố định (Fixed- Effect - FEM) với mẫu gồm 10341 NHTM tại Mỹ giai đoạn từ 2002 đến 2013. Nghiên cứu chia các NHTM thành bốn nhóm theo ba ngưỡng quy mô 100 triệu USD; 1 tỷ USD; 10 tỷ USD. Kết quả cho thấy tác động của quy mô đến ROE và ROA giảm dần về độ lớn và ý nghĩa thống kê với các nhóm quy mô lớn dần. Tác động này chỉ lớn và có ý nghĩa thống kê mạnh (mức ý nghĩa 1%) đối với hai nhóm NHTM quy mô nhỏ nhất, ngược lại, không có ý nghĩa thống kê đối với nhóm NHTM quy mô lớn nhất

trong cả hai trường hợp, với trường hợp ROE chiều tác động chuyển sang âm với nhóm NHTM này.

Noulas và cộng sự (1990) sử dụng dữ liệu chéo (cross-sectional data) gồm 330 NHTM Mỹ năm 1986 có tổng tài sản từ 1 tỷ USD trở lên bác bỏ giả thuyết hiệu quả theo quy mô không đổi (CRS) cho cả mô hình ngắn hạn và dài hạn. Theo đó, kết quả cho thấy nhóm các NHTM có quy mô từ 1 tỷ USD đến 3 tỷ USD có hiệu quả theo quy mô, và nhóm NHTM có quy mô từ 3 tỷ USD trở lên thiếu hiệu quả theo quy mô.

Sử dụng các mô hình đa thức bậc hai với quy mô, một số nghiên cứu kết luận về tính phi tuyến trong tác động của quy mô đến hiệu quả tài chính của NHTM. Cụ thể: Eichengreen và Gibson (2001) với mô hình dữ liệu bảng động cho thấy tác động phi tuyến của quy mô đến hiệu quả về mặt chi phí của các NHTM Hy Lạp. Theo đó, tác động dương chỉ duy trì đến một ngưỡng nhất định, sau đó tác động đổi dấu do tính hành chính gây ra bởi quy mô lớn. Isik và cộng sự (2018) sử dụng phương pháp tác động cố định với mẫu nghiên cứu gồm 354 quan sát hàng quý từ 2009 đến 2016 của các NHTM tại Thổ Nhĩ Kỳ cho thấy tác động của quy mô đến ROAA có dạng U ngược (inverted U-shaped). Cũng sử dụng ước lượng tác động cố định, Chen và cộng sự (2018) với mẫu dữ liệu bảng gồm các NHTM tại 12 quốc gia phát triển giai đoạn từ 1994 đến 2006 cho thấy tác động phi tuyến của quy mô đến hiệu quả tài chính của NHTM có dạng hình chữ U ngược. Tương tự, nhưng với phương pháp GMM hệ thống hai bước, Chronopoulos và cộng sự (2015) cũng tìm thấy mối quan hệ có dạng hình chữ U ngược giữa quy mô và ROA và ROE. Theo đó, các NHTM hưởng lợi từ tính kinh tế nhờ quy mô (economies of scale) khi tổng tài sản của chúng đạt tới 470 triệu USD và lợi ích này suy giảm sau khi vượt quá ngưỡng đó. Kết quả này tương đồng với ngưỡng khoảng 500 triệu USD theo DeYoung (2013).

Chen và cộng sự (2005) sử dụng phương pháp DEA cho thấy các NHTM cỡ vừa có hiệu quả thấp hơn các NHTM lớn có vốn nhà nước và các NHTM nhỏ với mẫu gồm 43 NHTM tại Trung Quốc giai đoạn từ 1993 đến 2000. Cũng sử dụng DEA, Karray và Chichti (2013) sử dụng mẫu nghiên cứu gồm 402 NHTM từ 15 quốc gia đang phát triển giai đoạn từ 2000 đến 2003 cho thấy mức độ phi hiệu quả theo quy mô (scale inefficiency) của NHTM có hình dạng chữ U (U-shape).

Almanidis (2013) kết hợp hai phương pháp SFA và Hồi quy ngưỡng theo Hansen (1999) với mẫu dữ liệu bảng cân bằng hàng quý của 2675 NHTM Mỹ giai đoạn từ 1984 đến 2009. Trước tiên, tác giả sử dụng phương pháp SFA theo Cornwellet và cộng sự (1990), theo đó cho phép thành phần phi hiệu quả có thể tương quan với

các biến độc lập, đồng thời nó có dạng đa thức bậc hai với thời gian như sau: αit = θ0i + θ1i t + θ2i t2 , trong đó θi là các tham số đặc điểm của doanh nghiệp (firm-specific parameters). Điều này cho phép xây dựng biến hiệu quả kỹ thuật biến đổi theo thời gian đối với các doanh nghiệp. Sau đó, sử dụng phương pháp hồi quy ngưỡng, Almanidis tìm ra sáu ngưỡng quy mô tương ứng với bảy nhóm NHTM theo đó xảy ra sự thay đổi cấu trúc hàm sản xuất (translog form) giữa các nhóm. Các ngưỡng quy mô lần lượt là 19,876; 39,876; 110,178; 197,430; 361,946; 1300,592 triệu USD. Vì mỗi

nhóm NHTM có hàm sản xuất khác nhau, tác giả phải so sánh gián tiếp hiệu quả của mỗi nhóm với hiệu quả chung của mẫu và cho thấy nhóm thứ sáu (quy mô thuộc khoảng 361,946 đến 1300,592 triệu USD) đạt hiệu quả về chi phí cao hơn các nhóm khác, đồng thời cho thấy ba nhóm có quy mô nhỏ nhất đang có hiệu quả về chi phí tốt dần lên khi chúng tăng trưởng quy mô của mình. Bên cạnh đó, thống kê mô tả trong mẫu cho thấy các NHTM ở nhóm quy mô lớn nhất (nhóm 7) có ROA bình quân không phải cao nhất trong mẫu (thấp hơn nhóm 3 và 4), tuy nhiên ROE bình quân của chúng cao hơn các nhóm khác từ hai đến sáu lần.

Tác động của tỷ lệ vốn chủ sở hữu hoặc đòn bẩy tài chính

Các NHTM lớn sử dụng đòn bẩy tài chính lớn hơn, qua đó thu được lợi nhuận cao hơn các NHTM nhỏ (Short, 1979). Rose (1999) với mẫu các NHTM tại Mỹ chỉ ra rằng sự khác biệt về hiệu quả tài chính giữa nhóm NHTM quy mô lớn nhất (tổng tài sản trên 10 tỷ USD) với các nhóm NHTM có quy mô nhỏ nhất (tổng tài sản dưới 100 triệu USD) và nhóm NHTM quy mô trung bình phụ thuộc vào mức độ sử dụng đòn bẩy tài chính và tiêu chí đo lường hiệu quả tài chính. Theo đó, nhóm NHTM quy mô lớn nhất thường có ROA nhỏ hơn so với nhóm NHTM có quy mô nhỏ nhất nhưng khi đo lường hiệu quả tài chính bằng ROE, các NHTM lớn nhất thường thường đứng đầu nhờ vào mức đòn bẩy tài chính cao hơn, tức là sử dụng ít vốn chủ sở hữu và sử dụng nhiều nợ để tài trợ cho tài sản, tương tự kết quả thống kê từ mẫu của Almanidis (2013). Điều này hàm ý sự khác biệt trong hiệu quả tài chính giữa các nhóm NHTM khác nhau về quy mô một phần do mức độ sử dụng đòn bẩy tài chính khác nhau, ngoài ra còn phụ thuộc vào tiêu chí đánh giá hiệu quả tài chính của NHTM.

Berger và Bouwman (2013) tập trung vào các cuộc khủng hoảng tại chính tại Mỹ giai đoạn từ năm 1984 đến năm 2010 và thực hiện phân tích sống còn bằng hồi quy logit phi tuyến với quy mô vốn, trong đó đánh giá tác động của quy mô vốn đến khả năng sống còn của NHTM qua các giai đoạn khác nhau của nền kinh tế. Kết quả cho thấy quy mô vốn cao giúp nâng cao khả năng sống còn của các NHTM nhỏ (tổng tài sản nhỏ hơn 1 tỷ USD) trong tất cả các giai đoạn, trong khi nó chỉ có ý nghĩa đối

với các NHTM cỡ vừa (tổng tài sản từ 1 đến 3 tỷ USD) và lớn (tổng tài sản lớn hơn 3 tỷ USD) trong giai đoạn khủng hoảng kinh tế. Kết quả nghiên cứu sau khi được kiểm vững vẫn cho kết quả nhất quán. Điều này hàm ý tác động tích cực của quy mô vốn chủ sở hữu đối với các NHTM nhỏ mạnh hơn so với các NHTM lớn.

Beccalli và cộng sự (2015) sử dụng phương pháp SFA đánh giá hiệu quả theo quy mô cho bộ dữ liệu của 103 NHTM Châu Âu được niêm yết từ 2000 đến 2011 cho thấy hiệu quả theo quy mô hiện hữu tại hầu hết các nhóm NHTM khác nhau, đặc biệt tại các NHTM có quy mô lớn nhất (quy mô từ 550 tỷ Euro trở lên). Các NHTM lớn nhất này thường sử dụng đòn bẩy tài chính lớn hơn và tỷ lệ vốn cấp một thấp hơn so với các nhóm NHTM khác.

Hoffmann và Rodrigo (2011) sử dụng GMM hệ thống với mẫu gồm 11777 NHTM tại Mỹ giai đoạn 1995 đến 2007 với mô hình đa thức bậc hai của tỷ lệ vốn chủ sở hữu trên tổng tài sản cho thấy tác động của tỷ lệ này đến ROE có dạng hình chữ U. Kết quả này không thay đổi khi thực hiện bằng FEM và POLS.

Chronopoulos và cộng sự (2015) chia tổng tài sản của mẫu thành ba nhóm với tỷ lệ bằng nhau và thực hiện ước lượng bằng GMM hệ thống. Kết quả cho thấy tác động âm của tỷ lệ vốn chủ sở hữu đến ROA của nhóm NHTM quy mô nhỏ và trung bình tại Mỹ tương đương nhau, trong khi tác động âm này với nhóm NHTM quy mô lớn chỉ tương đương 1/3 tác động trên.

Kim và Sohn (2017) sử dụng mẫu dữ liệu hàng quý của hơn 9000 NHTM tại Mỹ từ 1993 đến hết 2010 với phương pháp tác động cố định (fixed-effect). Nghiên cứu chia quy mô mẫu (hơn 600 nghìn quan sát) thành ba nhóm theo quy mô với nhóm quan sát quy mô lớn thuộc bách phân vị thứ 99 trở lên, nhóm quy mô trung bình thuộc bách phân vị thứ 95 đến thứ 99, và nhóm quan sát quy mô nhỏ còn lại. Kết quả cho thấy tác động kết hợp (interaction effect) của tỷ lệ vốn chủ sở hữu và tỷ lệ thanh khoản đến tăng trưởng tín dụng chỉ có ý nghĩa thống kê chỉ đối với nhóm NHTM lớn. Cụ thể, tác động của tỷ lệ vốn chủ sở hữu đến tăng trưởng tín dụng âm đối với các NHTM lớn thiếu thanh khoản và chuyển sang dương nếu NHTM lớn duy trì đủ các tài sản thanh khoản cao. Mối quan hệ này càng rõ ràng trong khủng hoảng tài chính. Đối với nhóm NHTM quy mô trung bình và nhỏ, tác động này là nhỏ và âm hoặc không có ý nghĩa thống kê.

Fatahi và cộng sự (2017) sử dụng phương pháp hồi quy ngưỡng với dữ liệu bảng theo Hansen (1999) với mẫu nghiên cứu là các NHTM tại Iran trong giai đoạn 2005 đến 2014 cho thấy tác động dương của tỷ lệ an toàn vốn tới hiệu quả tài chính của NHTM nếu tỷ lệ này vượt ngưỡng 10,23% và tác động âm tới hiệu sinh lời nếu tỷ

lệ này thấp hơn ngưỡng này. Tuy vậy, nghiên cứu này không tìm kiếm ngưỡng quy mô, theo đó tác động của tỷ lệ an toàn vốn đến hiệu quả tài chính của NHTM thay đổi giữa các ngưỡng đó.

Tác động của rủi ro thanh khoản.

Vì cả lượng thanh khoản tạo ra (liquidity creation) và rủi ro thanh khoản đều tác động đến hiệu quả tài chính của NHTM, nên khi sử dụng tiêu chí đại diện cho rủi ro thanh khoản được đo lường theo cách tiếp cận tạo thanh khoản (như LDR với thị trường Việt Nam), sự tác động của nó đến hiệu quả tài chính sẽ bị ảnh hưởng bởi đặc trưng của nhóm NHTM có tác động tới lượng thanh khoản tạo ra. Một đặc trưng như vậy đã được các nghiên cứu thực nghiệm cho thấy là quy mô tổng tài sản (sau đây gọi là quy mô) của NHTM. Cụ thể:

Sử dụng mẫu dữ liệu tại Hoa Kỳ và phương pháp “Cat fat”, Berger và Bouwman (2009) cho thấy trong giai đoạn từ năm 1984 đến 2008, các NHTM có quy mô lớn từ 1 tỷ USD trở lên tạo ra hơn 80% lượng thanh khoản toàn hệ thống dù chỉ chiếm dưới 5% số lượng. Cũng với phương pháp “Cat fat” cùng mẫu 25 NHTM tại Việt Nam từ năm 2007 đến 2015, Le (2019) cho thấy nhóm NHTM quy mô lớn hơn trung vị mẫu chiếm hầu hết (xấp xỉ 92%) lượng thanh khoản tạo ra bởi các NHTM thuộc mẫu nghiên cứu. Bên cạnh đó, nghiên cứu này cho thấy thanh khoản tạo ra bởi các hoạt động ngoại bảng chiếm tỷ trọng nhỏ đối với các NHTM, cho thấy các NHTM Việt Nam ít tham gia vào các hoạt động này. Sử dụng phương pháp hồi quy ba giai đoạn (3SLS) và kiểm vững bằng GMM, nghiên cứu cho thấy tác động âm của vốn chủ sở hữu đến sản lượng thanh khoản của nhóm NHTM quy mô nhỏ trong cả hai trường hợp thanh khoản có hoặc không tính tới các hoạt động ngoại bảng. Tuy nhiên, tác động của vốn chủ sở hữu đến sản lượng thanh khoản của nhóm NHTM quy mô lớn là dương và không có ý nghĩa thống kê. Điều này cho thấy vai trò điều tiết của quy mô NHTM trong quá trình tăng trưởng vốn chủ sở hữu và sản lượng thanh khoản của các NHTM. Sự khác biệt trong hoạt động của các NHTM theo quy mô này tất yếu mang lại sự tăng trưởng lợi nhuận khác nhau cho các NHTM

Chronopoulos và cộng sự (2015) sử dụng tiêu chí tổng dư nợ trên tổng tài sản đại diện cho rủi ro thanh khoản cho thấy tác động âm của nhân tố này tới ROA tại nhóm NHTM quy mô lớn tại Mỹ có độ lớn chỉ bằng một nửa so với nhóm NHTM quy mô vừa hoặc nhỏ trong mẫu nghiên cứu.

Kashyap và Stein (1995), Kashyap và cộng sự (2002) sử dụng mẫu lớn các NHTM tại Mỹ cũng cho thấy tác động âm của quy mô lên việc nắm giữ các tài sản thanh khoản cao. Theo đó, các NHTM quy mô nhỏ thường có mức độ thanh khoản cao

các NHTM quy mô lớn bởi vì khả năng tiếp cận trên thị trường vốn của chúng thường bị hạn chế hơn so với các NHTM quy mô lớn.

Ferrouhi và Lehadiri (2013) sử dụng mẫu các NHTM tại Morocco giai đoạn 2001 đến 2012 cho thấy các nhóm NHTM có quy mô khác nhau có tình trạng thanh khoản khác nhau. Horvath và cộng sự (2014) cho thấy việc tăng quy mô vốn có tác động tích cực trong việc tạo thanh khoản hơn của các NHTM quy mô lớn hơn là các NHTM nhỏ. Dinger (2009) sử dụng phương pháp GMM hệ thống với mẫu gồm 378 NHTM tại 10 nước Trung và Đông Âu giai đoạn từ 1994 đến 2004 tìm thấy quy mô có mối quan hệ phi tuyến với vị thế thanh khoản của các NHTM. Mối quan hệ có dạng chữ U (U-shape) với biến quy mô có tác động âm, trong khi biến quy mô bậc 2 có tác động dương, và đều có ý nghĩa thống kê. Ngược lại, Deléchat và cộng sự (2014) tìm thấy mối quan hệ này có dạng chữ U ngược (inverted U-shape). Các tác giả sử dụng GMM hệ thống hai bước với mẫu gồm 96 NHTM các nước Trung Mỹ giai đoạn từ 2006 đến 2010 cho thấy tỷ lệ đệm thanh khoản (liquid buffer) được đo lường bằng tỷ lệ tài sản thanh khoản (liquid assets) trên tổng tiền gửi khách hàng và các nguồn vốn ngắn hạn (chủ yếu gồm các khoản tiền gửi liên NHTM ngắn hạn) chịu tác động dương từ quy mô và tác động âm từ biến quy mô bậc hai.

Bên cạnh đó, học thuyết “Quá lớn để đổ vỡ” hàm ý các NHTM quy mô lớn đóng vai trò quan trọng hơn các NHTM quy mô nhỏ đối với sự ổn định của hệ thống tài chính, vì vậy chúng sẽ nhận được sự hỗ trợ tốt hơn từ chính phủ khi xảy ra khủng hoảng thanh khoản, hàm ý các NHTM lớn có lợi thế về chi phí vốn theo cách tiếp cận này và rủi ro thanh khoản sẽ tác động tiêu cực hơn tới các NHTM quy mô nhỏ.

Các nghiên cứu trên hàm ý tác động của rủi ro thanh khoản tới hiệu quả tài chính của NHTM chịu ảnh hưởng bởi nhân tố quy mô NHTM. Nói cách khác, tác động của rủi ro thanh khoản tới hiệu quả tài chính khác nhau giữa các nhóm quy mô NHTM.

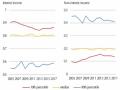

Tác động của thu nhập từ lãi và thu nhập ngoài lãi.

Rose (1999) cho rằng: “Các nhóm NHTM có quy mô tương đồng thường cung ứng các loại dịch vụ giống nhau”. Điều này hàm ý mức độ đa dạng hóa về thu nhập từ sản phẩm và dịch vụ giữa các nhóm NHTM có quy mô khác biệt nhau cũng khác nhau. Petralia và cộng sự (2019) sử dụng bộ dữ liệu gồm 2200 NHTM trên toàn thế giới (nguồn dữ liệu: S&P Global) cho thấy các NHTM càng lớn có tỷ trọng thu nhập từ lãi trên tổng thu nhập càng thấp và tỷ trọng thu nhập ngoài lãi trên tổng thu nhập càng cao.