NHTM. Số lượng các đơn vị chéo của mỗi nhóm NHTM trong trường hợp này là nhỏ để có thể sử dụng GMM và các phương pháp sử dụng biến công cụ một cách hiệu quả (tiền điều kiện sử dụng GMM về giá trị tỷ lệ N/T tối thiểu với mẫu nghiên cứu dữ liệu bảng được trình bày tại mục 2.5.2). Thay vào đó, luận án sử dụng các phương pháp ước lượng cho dữ liệu bảng gồm: Pooled OLS (POLS), Fixed Effect Method (FEM), Random Effect Method (REM). Trước tiên, luận án sử dụng các kiểm định Breusch- Pagan LM và kiểm định Hausman để lựa chọn ước lượng phù hợp nhất trong ba ước lượng POLS, FEM, REM. Kết quả ước lượng phù hợp được thực hiện cùng sai số chuẩn cải thiện (robust standard error) để khắc phục các khuyết tật phương sai sai số thay đổi và tự tương quan. Sau đó luận án sử dụng FGLS khắc phục phương sai sai số thay đổi để kiểm định tính vững cho ước lượng được lựa chọn. Bên cạnh đó, luận án không tiếp tục chia mẫu thành ba hoặc nhiều hơn ba nhóm quy mô. Ví dụ: Nếu tiếp tục chia nhóm NHTM quy mô lớn (BIG) thành nhóm BIG4 gồm bốn NHTM trong đó Nhà nước sở hữu trên 50% vốn điều lệ (quy mô luôn lớn nhất trong mẫu) đại diện cho nhân tố sở hữu nhà nước và nhân tố “Too big to fail”, và nhóm các NHTM quy mô lớn ngoài BIG4, khi đó với mẫu quan sát này, nhóm BIG4 chỉ có số lượng đơn vị chéo gồm 4 NHTM với tổng số quan sát là 36. Về mặt kỹ thuật, thông lệ cho rằng có thể ước lượng với cỡ mẫu từ 30 quan sát trở lên, tuy nhiên trên thực tế mô hình thường xảy ra các khuyết tật như phương sai sai số thay đổi, tự tương quan, khi đó các phương pháp khắc phục như sai số chuẩn cải thiện và FGLS đều không áp dụng hiệu quả với cỡ mẫu nhỏ (Dong và Minh, 2013). Bên cạnh đó, hiện tượng đa cộng tuyến cũng có thể nghiêm trọng hơn với cỡ mẫu nhỏ như vậy. Vì vậy, luận án giữ nguyên việc phân loại mẫu thành hai nhóm NHTM theo ngưỡng quy mô 100.000 tỷ VNĐ.

Mô hình 2 để trả lời Câu hỏi III có dạng như sau:

35 = *$3+ *%35 + *' 135 + *2 O 35 + *- M(35 + *POM135 + *Q35

%%

+ *R0=1 35 + ) *+3,+5 + + /5

+.S

Trong đó:

Các chỉ số i, n, t lần lượt đại diện cho từng đơn vị chéo, số thứ tự của một trong hai nhóm NHTM và năm nghiên cứu. ,+5 đại diện cho các biến kiểm soát CON, MSG, GDPG và INF. là thành phần không quan sát được đại diện cho đặc điểm nội tại của mỗi NHTM không thay đổi theo thời gian, có thể tương quan hoặc không tương quan với các biến độc lập khác trong mô hình. /5 là thành phần sai số đặc trưng của mô hình.

Có thể bạn quan tâm!

-

Bằng Chứng Thực Nghiệm Về Tác Động Không Thuần Nhất Của Một Số Nhân Tố Đến Hiệu Quả Tài Chính Giữa Các Nhóm Quy Mô Ngân Hàng Thương Mại

Bằng Chứng Thực Nghiệm Về Tác Động Không Thuần Nhất Của Một Số Nhân Tố Đến Hiệu Quả Tài Chính Giữa Các Nhóm Quy Mô Ngân Hàng Thương Mại -

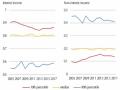

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản

Tỷ Trọng Thu Nhập Từ Lãi Và Thu Nhập Ngoài Lãi Của Các Nhtm Thuộc Các Nhóm Phân Vị 10%, 90% Và Nhtm Tại Trung Vị (Median) Về Tổng Tài Sản -

Mô Hình Động Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Tài Chính Các Ngân Hàng Thương Mại

Mô Hình Động Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Tài Chính Các Ngân Hàng Thương Mại -

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data)

Các Phương Pháp Ước Lượng Mô Hình Dữ Liệu Bảng Tĩnh (Static Panel Data) -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 12 -

Tình Hình Kinh Tế Vĩ Mô Và Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại Tại Việt Nam

Tình Hình Kinh Tế Vĩ Mô Và Hiệu Quả Tài Chính Của Các Ngân Hàng Thương Mại Tại Việt Nam

Xem toàn bộ 248 trang tài liệu này.

Bảng 2.2: Các giả thuyết về sự khác biệt trong tác động đối với Mô hình 2:

Biến

độc lập

Giả thuyết khác biệt

Giải thích giả thuyết

S +/- Bank lớn thường có lợi thế đa dạng hóa nhờ quy mô, tuy nhiên cơ cấu tổ chức phức tạp lại hơn, vì vậy thường kém linh hoạt hơn Bank nhỏ

CA - Bank lớn có mức độ tín nhiệm cao hơn và khả năng tiếp cận nhiều nguồn vốn hơn. Do đó, vốn chủ sở hữu có vai trò quan trọng hơn với Bank nhỏ.

LDR +/-

Tùy thuộc vào mức rủi ro thanh khoản của mỗi NHTM. Các NHTM sẽ thu được lợi ích khi tăng LDR tới một ngưỡng nhất định. Tuy nhiên, nếu LDR quá cao khiến chúng không còn nhiều dư địa tăng trưởng tín dụng, cũng như dễ gặp phải rủi ro thanh khoản nghiêm trọng.

NIM +

Bank lớn có vị thế trên thị trường truyền thống cao hơn, việc tăng biên lợi nhuận từ lãi tác động ít tiêu cực đến cầu sản phẩm truyền thống hơn. Do đó, việc tăng NIM tác động tích cực hơn đến thu nhập từ lãi của Bank lớn hơn Bank nhỏ.

DIA + Bank lớn có lợi thế khi đa dạng hóa thu nhập hơn. Điều này được hàm ý trực tiếp từ lý thuyết trung gian tài chính.

LPCLR - Bank nhỏ khai thác “Soft information” với KH vay vốn tốt hơn Bank lớn.

OEAR - Bank lớn có cơ cấu tổ chức phức tạp hơn, do đó việc quản lý chi phí hoạt

động có thể không hiệu quả bằng Bank nhỏ.

CON +/- Kiểm định sự phù hợp của giả thuyết SCP tại Việt Nam

MSG +/-

Bank lớn đóng vai trò quan trọng hơn trong kênh tín dụng, là một kênh truyền dẫn của chính sách tiền tệ. Tuy nhiên, mức độ quán tính lớn hơn và lợi thế đa dạng hóa trong hoạt động làm hạn chế tác động của các nhân tố bên ngoài đến hiệu quả tài chính của Bank lớn so với Bank nhỏ.

GDPG +/-

Mức độ quán tính lớn hơn và lợi thế đa dạng hóa trong hoạt động làm hạn chế các tác động bên ngoài đến hiệu quả tài chính của Bank lớn so với Bank nhỏ. Tuy vậy, tác động này còn phụ thuộc vào chiến lược kinh doanh và đặc điểm mỗi Bank.

INF +/-

Phụ thuộc vào khả năng dự báo và điều chỉnh lãi suất của mỗi Bank. Tuy nhiên, mức độ quán tính lớn hơn và lợi thế đa dạng hóa trong hoạt động làm hạn chế tác động bên ngoài đến hiệu quả tài chính của Bank lớn so với Bank nhỏ.

Sự khác biệt trong tác động được hiểu là chênh lệch trong tác động của nhân tố đến hiệu quả tài chính của nhóm NHTM quy mô lớn so với nhóm NHTM quy mô nhỏ. Giá trị này là dương khi nhân tố tác động một cách “tích cực” hơn hoặc “ít tiêu cực” hơn tới các nhóm NHTM quy mô lớn so với nhóm NHTM quy mô nhỏ và ngược lại.

2.4.3. Các mô hình ngưỡng với biến ngưỡng là quy mô tổng tài sản

Căn cứ mục 1.5 các bằng chứng thực nghiệm về tác động không thuần nhất của một số nhân tố đến hiệu quả tài chính giữa các nhóm quy mô NHTM, trong đó các nhân tố có thể có tác động khác biệt tới hiệu quả tài chính của NHTM theo các nhóm quy mô khác nhau gồm: Quy mô; vốn chủ sở hữu; rủi ro thanh khoản; thu nhập lãi cận biên; thu nhập ngoài lãi cận biên, luận án xây dựng các mô hình ngưỡng thực nghiệm nhằm ước lượng và kiểm định các tác động không thuần nhất trên.

Hansen (1999) sử dụng các biến kiểm soát là các biến giả năm thay vì chỉ định các biến đại diện đặc điểm ngành và kinh tế vĩ mô CON, MSG, GDPG, INF. Điều này cho phép kiểm soát được tất cả sự thay đổi hàng năm trong các nhân tố ngành và kinh tế vĩ mô có tác động chung đến các NHTM, qua đó hướng sự quan tâm vào tác động của các nhân tố nội tại NHTM và giúp giảm thiểu khả năng xảy ra khuyết tật do thiếu biến nghiêm trọng hoặc hồi quy giả mạo (spurious regression) trong mô hình do tác động gộp của các nhân tố chung thay đổi theo thời gian (ví dụ: các biến kinh tế vĩ mô, đặc điểm ngành) gây nên. Vì vậy, với mỗi mô hình ngưỡng, nghiên cứu sử dụng hai lựa chọn. Lựa chọn (i): Mô hình được kiểm soát bởi các nhân tố đặc điểm ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), lựa chọn (ii): Mô hình được kiểm soát bởi các biến giả năm. Hai lựa chọn sẽ được kiểm định sự tồn tại các ngưỡng quy mô, và lựa chọn có kết quả kiểm định với ý nghĩa thống kê tốt hơn sẽ được chọn.

Mô hình ngưỡng với biến quy mô thay đổi tác động.

Trong trường hợp quy mô thay đổi tác động theo các ngưỡng, nó đồng thời đóng vai trò biến ngưỡng (threshold variable), và biến thay đổi tác động theo từng cơ chế (regime-dependent variable) được phân định bởi các ngưỡng.

Mô hình ngưỡng trong trường hợp tồn tại hai ngưỡng (Mô hình 3) để trả lời Câu hỏi IV có dạng:

5 = *$+ *Y5 Z( 5 ≤ %) + *Y5 Z( %< 5 ≤ ') + *Y5 Z( '< 5 )

X Q % - ' 2

W

W+ ) *;,; 5 + ) *3^35 + + /5 (MH 3 . 1)

W;.%

3.%

Y Y Y

W5 = *$+ *%5 Z( 5 ≤ %) + *'5 Z( %< 5 ≤ ') + *25 Z( '< 5 )

WQ '$%R

W+ ) *;,; 5 + ) *5O. cdJ5+ + /5 (MH 3 . 2)

V;.%

5.'$%$

Trong đó: Mô hình 3.1 (MH 3.1) và Mô hình 3.2 (MH 3.2) lần lượt đại điện cho lựa chọn 1 và 2 đối với mô hình 3.

Biến phụ thuộc Yitlà ROA hoặc ROE của các NHTM tại mỗi năm. Các chỉ số i, t đại diện cho các đơn vị chéo và năm; là thành phần không quan sát được, không biến đổi theo thời gian, thể hiện đặc điểm nội tại của NHTM; /5 là sai số đặc trưng của mô hình. U(.) là hàm chỉ thị nhị phân, nhận giá trị bằng 1 nếu biểu thức trong ngoặc thỏa mãn và bằng 0 nếu không thỏa mãn. %và 'lần lượt là giá trị các ngưỡng (%< ').

,; 5 đại diện cho các biến đặc điểm NHTM (CA, LDR, NIM, DIA, LPCLR, OEAR) trong khi đó, ^35 đại diện cho các biến về nhân tố ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), O. cdJ5 đại diện cho các biến giả năm, trừ năm cơ sở (2009).

Giả thuyết đặt ra đối với Câu hỏi IV theo mô hình 3 là:

Giả thuyết 3.1: Mô hình 3 tồn tại ngưỡng quy mô, tại đó, tác động của quy mô

đến hiệu quả tài chính thay đổi.

Giả thuyết 3.2: Khi quy mô NHTM lớn dần, các NHTM có lợi thế về khả năng đa dạng hóa lớn hơn và lợi thế từ học thuyết “Too big to fail” cũng lớn hơn, tuy nhiên sự kém linh hoạt và phức tạp trong bộ máy tổ chức của chúng cũng lớn dần lên. Vì vậy, chưa thể đặt ra trước giả thuyết tác động của quy mô đến hiệu quả tài chính tại các cơ chế giữa các ngưỡng quy mô.

Mô hình ngưỡng với biến tỷ lệ vốn chủ sở hữu thay đổi tác động

Trong trường hợp tỷ lệ vốn chủ sở hữu thay đổi tác động theo các ngưỡng, nó đóng vai trò biến thay đổi tác động theo từng cơ chế (regime-dependent variable) được phân định bởi các ngưỡng, trong biến quy mô là biến ngưỡng. Mô hình ngưỡng trong trường hợp tồn tại hai ngưỡng (Mô hình 4) để trả lời Câu hỏi V có dạng:

5 = *$+ *Y 15 Z( 5 ≤ %) + *Y 15 Z( %< 5 ≤ ') + *Y 15 Z( '< 5 )

X Q % - ' 2

W

W+ ) *;,; 5 + ) *3^35 + + /5 (MH 4 . 1)

W;.%

3.%

Y Y Y

W5 = *$+ *% 15 Z( 5 ≤ %) + *' 15 Z( %< 5 ≤ ') + *2 15 Z( '< 5 )

WQ '$%R

W+ ) *;,; 5 + ) *5O. cdJ5+ + /5 (MH 4 . 2)

V;.%

5.'$%$

Trong đó: Mô hình 4.1 (MH 4.1) và Mô hình 4.2 (MH 4.2) lần lượt đại điện cho lựa chọn 1 và 2 đối với mô hình 4.

Biến phụ thuộc Yit là ROA hoặc ROE của các NHTM tại mỗi năm. Các chỉ số i, t đại diện cho các đơn vị chéo và năm; là thành phần không quan sát được, không biến đổi theo thời gian, thể hiện đặc điểm nội tại của NHTM; /5 là sai số đặc trưng của mô hình. U(.) là hàm chỉ thị nhị phân, nhận giá trị bằng 1 nếu biểu thức trong ngoặc thỏa mãn và bằng 0 nếu không thỏa mãn. %và 'lần lượt là giá trị các ngưỡng (%< ').

,; 5 đại diện cho các biến độc lập về đặc điểm NHTM (S, LDR, NIM, DIA, LPCLR, OEAR) trong khi đó, ^35đại diện cho các biến về nhân tố ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), O. cdJ5 đại diện cho các biến giả năm, trừ năm cơ sở (2009).

Giả thuyết đối với Câu hỏi V theo mô hình 4 là:

Giả thuyết 4.1: Mô hình 4 tồn tại ngưỡng quy mô, tại đó, tác động của tỷ lệ vốn chủ sở hữu đến hiệu quả tài chính thay đổi.

Giả thuyết 4.2: Tác động của tỷ lệ vốn chủ sở hữu tại các cơ chế có quy mô lớn dần đến hiệu quả tài chính sẽ giảm dần vì các NHTM quy mô lớn hơn có khả năng tiếp cận các nguồn vốn trên thị trường liên NHTM, thị trường vốn quốc tế và khả năng huy động vốn từ hoạt động phát hành trái phiếu dễ dàng hơn các NHTM quy mô nhỏ. Ngoài ra, theo học thuyết “Too big to fail”, NHTM có quy mô lớn hơn được hưởng mức độ hỗ trợ từ chính phủ cao hơn, chúng sẽ tận dụng điều này để tăng đòn bẩy tài chính, qua đó tỷ lệ vốn chủ sở hữu trên tổng tài sản sẽ thấp hơn các NHTM quy mô nhỏ hơn. Do đó, việc tăng tỷ lệ này làm chúng bị mất đi nhiều cơ hội kinh doanh hơn các NHTM quy mô nhỏ, tác động tiêu cực hơn tới lợi nhuận.

Mô hình ngưỡng với biến tỷ lệ dư nợ cho vay trên tiền gửi khách hàng thay đổi tác động.

Trong trường hợp tỷ lệ dư nợ cho vay trên tiền gửi khách hàng thay đổi tác

động theo các ngưỡng, nó đóng vai trò biến thay đổi tác động theo từng cơ chế

(regime-dependent variable) được phân định bởi các ngưỡng, trong biến quy mô là biến ngưỡng. Mô hình ngưỡng trong trường hợp tồn tại hai ngưỡng (Mô hình 5) để trả lời Câu hỏi VI có dạng:

5 = *$+ *Y O 5 Z( 5 ≤ %) + *Y O 5 Z( %< 5 ≤ ')

X % Q ' -

W+*Y O 5 Z( '< 5 ) + ) *;,; 5 + ) *3^35 + + /5 (MH 5 . 1)

W 2

WY ;.%

3.%

Y

W5 = *$+ *% O 5 Z( 5 ≤ %) + *' O 5 Z( %< 5 ≤ ')

WQ '$%R

2

W +*Y O 5 Z( '< 5 ) + ) *;,; 5 + ) *5O. cdJ5+ + /5 (MH 5 . 2)

V;.%

5.'$%$

Trong đó: Mô hình 5.1 (MH 5.1) và Mô hình 5.2 (MH 5.2) lần lượt đại điện cho lựa chọn 1 và 2 đối với mô hình 5.

Biến phụ thuộc Yitlà ROA hoặc ROE của các NHTM tại mỗi năm. Các chỉ số i, t đại diện cho các đơn vị chéo và năm; là thành phần không quan sát được, không biến đổi theo thời gian, thể hiện đặc điểm nội tại của NHTM; /5 là sai số đặc trưng của mô hình. U(.) là hàm chỉ thị nhị phân, nhận giá trị bằng 1 nếu biểu thức trong ngoặc thỏa mãn và bằng 0 nếu không thỏa mãn. %và 'lần lượt là giá trị các ngưỡng (%< ').

,; 5 đại diện cho các biến độc lập về đặc điểm NHTM (S, CA, NIM, DIA, LPCLR, OEAR) trong khi đó, ^35 đại diện cho các biến biến về nhân tố ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), O. cdJ5 đại diện cho các biến giả năm, trừ năm cơ sở (2009).

Giả thuyết đặt ra đối với Câu hỏi VI theo mô hình 5 là:

Giả thuyết 5.1: Mô hình 5 tồn tại ngưỡng quy mô, tại đó, tác động của tỷ lệ dư nợ cho vay trên tiền gửi khách hàng đến hiệu quả tài chính thay đổi.

Giả thuyết 5.2: Các NHTM tại Việt Nam dựa nhiều vào tiền gửi khách hàng để tài trợ cho hoạt động tín dụng vì hai hoạt động này đều chiếm phần lớn tổng tài sản của NHTM. Với các NHTM có tỷ lệ LDR quá cao hoặc biến động mạnh, dư địa để chúng tăng trưởng tín dụng không nhiều bằng các NHTM có tỷ lệ LDR thấp hơn, và sẽ gặp phải rủi ro thanh khoản cao hơn. Tuy nhiên, nếu tỷ lệ LDR quá thấp cho thấy khả năng chuyển đổi tài sản của NHTM kém, tức NHTM khó tăng trưởng tín dụng, do đó lợi nhuận cũng thấp. Do đó, tác động của LDR đến hiệu quả tài chính theo các cơ chế về quy mô phụ thuộc vào độ lớn và mức độ ổn định của tỷ lệ này của các NHTM thuộc các cơ chế này. Thực tiễn tại Việt Nam cho thấy, các một số NHTM có vốn nhà

nước và một số NHTMCP tư nhân lớn nhất có mạng lưới hoạt động rộng hơn các NHTM còn lại, do đó chúng có khả năng huy động vốn tốt hơn, qua đó dễ dàng cân đối và giữ tỷ lệ LDR ổn định hơn các NHTM quy mô nhỏ. Vì vậy, giả thuyết 5.2 cho rằng tại các cơ chế với quy mô lớn nhất, tác động của tỷ lệ LDR đến hiệu quả tài chính của NHTM sẽ tích cực hơn tại các cơ chế trước đó.

Mô hình ngưỡng với biến thu nhập lãi cận biên thay đổi tác động

Trong trường hợp tỷ lệ thu nhập lãi cận biên thay đổi tác động theo các ngưỡng, nó đóng vai trò biến thay đổi tác động theo từng cơ chế (regime-dependent variable) được phân định bởi các ngưỡng, trong biến quy mô là biến ngưỡng. Mô hình ngưỡng trong trường hợp tồn tại hai ngưỡng (Mô hình 6) để trả lời Câu hỏi VII có dạng:

5 = *$+ *Y M(5 Z( 5 ≤ %) + *Y M(5 Z( %< 5 ≤ ')

X % Q ' -

W+*Y M(5 Z( '< 5 ) + ) *;,; 5 + ) *3^35 + + /5 (MH 6 . 1)

W 2

WY ;.%

3.%

Y

W5 = *$+ *% M(5 Z( 5 ≤ %) + *' M(5 Z( %< 5 ≤ ')

WQ '$%R

2

W +*Y M(5 Z( '< 5 ) + ) *;,; 5 + ) *5O. cdJ5+ + /5 (MH 6 . 2)

V;.%

5.'$%$

Trong đó: Mô hình 6.1 (MH 6.1) và Mô hình 6.2 (MH 6.2) lần lượt đại điện cho lựa chọn 1 và 2 đối với mô hình 6.

Biến phụ thuộc Yit là ROA hoặc ROE của các NHTM tại mỗi năm. Các chỉ số i, t đại diện cho các đơn vị chéo và năm; là thành phần không quan sát được, không biến đổi theo thời gian, thể hiện đặc điểm nội tại của NHTM; /5 là sai số đặc trưng của mô hình. U(.) là hàm chỉ thị nhị phân, nhận giá trị bằng 1 nếu biểu thức trong ngoặc thỏa mãn và bằng 0 nếu không thỏa mãn. %và 'lần lượt là giá trị các ngưỡng (%< ').

,; 5 đại diện cho các biến độc lập về đặc điểm NHTM (S, CA, LDR, DIA, LPCLR, OEAR) trong khi đó, ^35 đại diện cho các biến biến về nhân tố ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), O. cdJ5 đại diện cho các biến giả năm, trừ năm cơ sở (2009).

Giả thuyết đặt ra đối với Câu hỏi VII theo mô hình 6 là:

Giả thuyết 6.1: Mô hình 6 tồn tại ngưỡng quy mô, tại đó, tác động của thu nhập lãi cận biên đến hiệu quả tài chính thay đổi.

Giả thuyết 6.2: Các NHTM lớn chiếm phần lớn tỷ trọng dư nợ tín dụng và huy

động vốn, và có vị thế lớn hơn trên hai thị trường này so với các NHTM quy mô nhỏ.

Lợi thế này giúp chúng có thể tăng lãi suất cho vay hoặc giảm lãi suất huy động trong khi ít ảnh hưởng tiêu cực tới tổng dư nợ tín dụng hoặc tổng số dư huy động vốn hơn các NHTM quy mô nhỏ. Điều này làm việc tăng NIM sẽ tác động tích cực hơn đến lợi nhuận của chúng. Vì vậy, giả thuyết 6.2 là tác động của NIM tới hiệu quả tài chính của NHTM sẽ tăng dần theo các cơ chế quy mô lớn hơn.

Mô hình ngưỡng với biến tỷ lệ thu nhập ngoài lãi thay đổi tác động

Trong trường hợp tỷ lệ thu nhập ngoài lãi thay đổi tác động theo các ngưỡng, nó đóng vai trò biến thay đổi tác động theo từng cơ chế (regime-dependent variable) được phân định bởi các ngưỡng, trong biến quy mô là biến ngưỡng. Mô hình ngưỡng trong trường hợp tồn tại hai ngưỡng (Mô hình 7) để trả lời Câu hỏi VIII có dạng:

5 = *$+ *YOM15 Z( 5 ≤ %) + *YOM15 Z( %< 5 ≤ ')

X % Q ' -

W+*YOM15 Z( '< 5 ) + ) *;,; 5 + ) *3^35 + + /5 (MH 7 . 1)

W 2

WY ;.%

3.%

Y

W5 = *$+ *%OM15 Z( 5 ≤ %) + *'OM15 Z( %< 5 ≤ ')

WQ '$%R

2

W +*YOM15 Z( '< 5 ) + ) *;,; 5 + ) *5O. cdJ5+ + /5 (MH 7 . 2)

V;.%

5.'$%$

Trong đó: Mô hình 7.1 (MH 7.1) và Mô hình 7.2 (MH 7.2) lần lượt đại điện cho lựa chọn 1 và 2 đối với mô hình 7.

Biến phụ thuộc Yitlà ROA hoặc ROE của các NHTM tại mỗi năm. Các chỉ số i, t đại diện cho các đơn vị chéo và năm; là thành phần không quan sát được, không biến đổi theo thời gian, thể hiện đặc điểm nội tại của NHTM; /5 là sai số đặc trưng của mô hình. U(.) là hàm chỉ thị nhị phân, nhận giá trị bằng 1 nếu biểu thức trong ngoặc thỏa mãn và bằng 0 nếu không thỏa mãn. %và 'lần lượt là giá trị các ngưỡng (%< ').

,; 5 đại diện cho các biến độc lập về đặc điểm NHTM (S, CA, LDR, NIM, LPCLR, OEAR) trong khi đó, ^35đại diện cho các biến về nhân tố ngành và kinh tế vĩ mô (CON, MSG, GDPG, INF), O. cdJ5 đại diện cho các biến giả năm, trừ năm cơ sở (2009).

Giả thuyết đặt ra đối với Câu hỏi VIII theo mô hình 7 là:

Giả thuyết 7.1: Mô hình 7 tồn tại ngưỡng quy mô, tại đó, tác động của tỷ lệ thu nhập ngoài lãi đến hiệu quả tài chính thay đổi.

Giả thuyết 7.2: Các NHTM quy mô lớn thường có lợi thế đa dạng hóa cao hơn các NHTM nhỏ. Với quy mô khách hàng lớn hơn, chúng có khả năng tận dụng sự phát