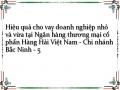

Đvt: triệu đồng

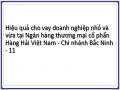

Hình 2.5: Biểu đồ cơ cấu dư nợ DNNVV theo ngành nghề Maritimebank Bắc Ninh giai đoạn 2017 – 2019

Khi lãi suất cho vay của thị trường có xu hướng giảm xuống, đây là cơ hội tốt cho các doanh nghiệp vay vốn ngân hàng, khôi phục hoạt động kinh doanh của mình. Nhiều doanh nghiêp đã dùng hàng hóa, máy móc, nhà xưởng làm tài sản đảm bảo cho khoản vay. Bên cạnh đó Maritimebank chi nhánh Bắc Ninh cũng áp dụng hình thức cho thuê tài chính hỗ chợ máy móc thiết bị cho một số doanh nghiệp uy tín. Chính vì vậy, dư nợ cho vay trong ngành công nghiệp chiếm tỉ trọng tương đối, tỷ trọng giao động từ 20,60% đên 31,99% trong tổng dư nợ cho vay DNNVV.

Nắm tỷ trọng cao nhất trong cơ cấu dư nợ cho vay phân theo ngành nghề kinh doanh đó là các DNNVV hoạt động trong lĩnh vực thương mại – dịch vụ. Đối với các khách hàng lĩnh vực này, việc luân chuyển vốn, dòng tiền rất nhanh, linh hoạt đảm bảo thanh toán ngay các khoản nợ, giúp Ngân hàng thu hồi vốn nhanh, an toàn. Căn cứ vào số liệu trên, thấy được dư nợ cho vay đối với ngành thương mại dịch vụ chiếm tỉ trọng lớn nhất và tăng liên tục qua hàng năm. Năm 2017 đạt 155.668 triệu đồng, năm 2018 tăng 180.006 triệu đồng, tăng 24.338 triệu đồng (tương ứng với 15,63%) so với năm 2017. Đến năm 2019, dư nợ cho vay đạt tới con số đáng kể

325.558 triệu đồng, tăng vượt bậc đến 80,86% so với năm 2018. Nhìn vào số liệu,

thấy được ngay định hướng cho vay của Maritimebank Bắc Ninh tập trung vào lĩnh vực sớm thu hồi vốn, đảm bảo dòng tiền và an toàn cho quá trình kinh doanh của mình.

Dư nợ cho vay đối với ngành nghề xây dựng tỷ trọng giao động từ 15,66% đến 23,22% trong tổng dư nợ cho vay DNNVV. Điều này được cho là hợp lý khi dòng tiền đầu tư vào xây dựng khó thu hồi, thời gian thu hồi vốn càng lâu càng không đảm bảo an toàn cho kinh doanh của chi nhánh.

Trái với dư nợ cho vay DNNVV đối với các ngành nghê công nghiêp, thương mại dịch vụ, xây dựng thì ngành nông thủy sản chưa được chú trọng. Dư nợ cho vay giai đoạn 2017 – 2019 chỉ đạt từ 20.005 triệu đồng lên đến 42.225 triệu đồng. Tỷ trọng cao nhất trên tổng dư nợ cho vay DNNVV chỉ là 8,75%. Hiện tại địa bàn hoạt động của Maritimebank chi nhánh Bắc Ninh không thuận lợi để phát triển lĩnh vực nông nghiệp thủy sản, khó quản lý các khoản cho vay. Tỷ trọng thấp là hoàn toàn hợp lý.

Đối với bất kỳ một khoản cho vay nào, thời gian từ lúc giải ngân đến khi thu hồi vốn đầy đủ cả gốc và lãi, thanh lý hợp đồng là rất quan trọng. Tuy nhiên, khi đã cho các DNNVV vay vốn, Ngân hàng không thể lường trước được tất cả rủi ro, nợ quá hạn, nợ xấu là không thể tránh khỏi. Tỷ trọng nợ xấu dưới đây cũng đánh giá phần nào được chất lượng và hiệu quả các khoản cho vay của Maritimebank - Chi nhánh Bắc Ninh.

Tỷ lệ nợ xấu cho vay DNNVV

Tỉ lệ nợ xấu của ngân hàng có chỉ số thấp có nghĩa chất lượng, hiệu quả cho vay cao, ngược lại chỉ sổ này cao cho thấy ngân hàng đang gánh chịu rủi ro tín dụng. Quy định của NHNN đối đa là 3%, bất kể NHTM nào cũng đều mong muốn duy trì chỉ số này ở mức độ thấp dưới 3%.

Bảng 2.8: Tỷ lệ nợ xấu Maritimebank Bắc Ninh giai đoạn 2017 - 2019

Đvt: triệu đồng

Chỉ tiêu | Năm 2017 | Năm 2018 | Năm 2019 | |

1 | Nợ xấu cho vay DNNVV | 2.824 | 3.256 | 4.426 |

2 | Dư nợ cho vay DNNVV | 381.896 | 482.660 | 565.886 |

3 | Nợ xấu/Tổng dư nợ cho vay DNNVV | 0,74% | 0,67% | 0,78% |

Có thể bạn quan tâm!

-

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh -

Tình Hình Hoạt Động Cho Vay Của Maritimebank Bắc Ninh Năm 2017-2019

Tình Hình Hoạt Động Cho Vay Của Maritimebank Bắc Ninh Năm 2017-2019 -

Kết Quả Hoạt Động Cho Vay Dnnvv Tại Maritimebank Bắc Ninh

Kết Quả Hoạt Động Cho Vay Dnnvv Tại Maritimebank Bắc Ninh -

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh -

Một Số Định Hướng Nâng Cao Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Một Số Định Hướng Nâng Cao Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh -

Hiệu quả cho vay doanh nghiệp nhỏ và vừa tại Ngân hàng thương mại cổ phẩn Hàng Hải Việt Nam - Chi nhánh Bắc Ninh - 11

Hiệu quả cho vay doanh nghiệp nhỏ và vừa tại Ngân hàng thương mại cổ phẩn Hàng Hải Việt Nam - Chi nhánh Bắc Ninh - 11

Xem toàn bộ 104 trang tài liệu này.

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

Dựa vào bảng số liệu ta có thể thấy tỷ lệ nợ xấu của ngân hàng Maritimebank chi nhánh Bắc Ninh luôn dưới mức quy định của NHNN. Nợ xấu năm 2017 là 2.824 triệu đồng (tỷ lệ là 0,74%), năm 2018 nợ xấu là 3.256 triệu đồng (tỷ lệ là 0,67%). Đến năm 2019, nợ xấu tăng đạt mức 4.426 triệu đồng (tỷ lệ là 0,78%). Việc dư nợ cho vay DNNVV đang có xu hướng tăng nhưng kéo theo cũng là việc tăng giá trị nợ xấu, như vậy thấy được hiệu quả trong cho vay DNNVV chưa cao. Chi nhánh Bắc Ninh cần tìm ra những giải pháp nhằm kiểm soát việc gia tăng số nợ xấu và kiểm soát chặt việc tăng dư nợ, đảm bảo hiệu quả trọng hoạt động cho vay DNNVV của chi nhánh.

2.2.2. Hiệu quả cho vay doanh nghiệp nhỏ và vừa tại Maritimebank Bắc

Ninh

Hiện nay, công tác cho vay chiếm tỷ trọng lớn trong tổng tài sản có của

NHTM. Nhắc đến thu nhập cho vay là nhắc đến thu nhập lãi và thu tương tự. Trong đó thu nhập lãi tại Maritimebank Bắc Ninh chiếm khoảng 98%. Có rất nhiều chỉ tiêu để đánh giá hiệu quả cho vay DNNVV, nhưng học viên chú trọng đến các chỉ tiêu sau: Thu nhập lãi thuần, tỷ lệ thu nhập, doanh số, dư nợ cho vay DNNVV, .....

Tỷ lệ thu nhập lãi thuần từ hoạt động cho vay (NIM)

Bảng 2.9: Hệ số NIM Maritimebank Bắc Ninh giai đoạn 2017 - 2019

Chỉ tiêu | Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Gía trị (trđ) | Gía trị (trđ) | Gía trị (trđ) | Tăng/G iảm | % | Tăng/G iảm | % | ||

1 | Thu nhập lãi thuần từ cho vay (a-b) | 35.444 | 48.102 | 55.925 | 12.658 | 35,71 | 7.823 | 16,26 |

- | Thu nhập lãi và thu tương tự (a) | 139.055 | 184.585 | 220.597 | 45.530 | 32,74 | 36.012 | 19,51 |

- | Chi phí lãi và chi tương tự (b) | 103.611 | 136.483 | 164.672 | 32.872 | 31,73 | 28.189 | 20,65 |

2 | Tổng tài sản sinh lãi | 1.725.556 | 2.200.566 | 2.700.223 | 475.010 | 27,53 | 499.657 | 22,71 |

3 | NIM (1/2) | 2,05% | 2.19% | 2.07% |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

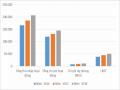

Đvt: triệu đồng

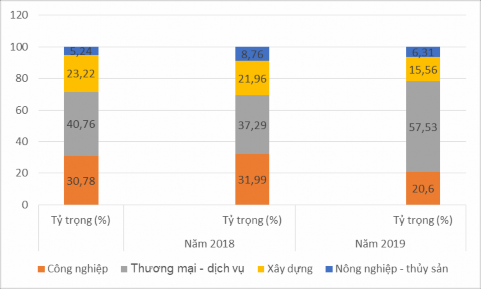

Hình 2.6: Biểu đồ chênh lệch thu lãi và thu tương tự so với chi lãi và chi tương tự Maritimebank Bắc Ninh giai đoạn 2017 – 2019

Qua bảng số liệu và biểu đồ trên thấy được rằng, NIM giai đoạn 2017 – 2019 của Maritimebank Bắc Ninh có xu hướng giảm, lần lượt qua các năm là 2,05%; 2,19%; 2,07%. Xét từng yếu tố ảnh hưởng:

Thu nhập lãi thuần từ cho vay: Năm 2017 đạt mức 35.444 triệu đồng (Trong đó Thu nhập lãi và thu tương tự là 139.055 triệu đồng – Chi phí lãi và chi tương tự là 103.611 triệu đồng). Đến năm 2018, Thu lãi thuần đạt mức 48.102 triệu đồng (tăng 35,71% tương ứng với giá trị là 12.658 triệu đồng). Đến năm 2019, Thu lãi thuần vẫn tăng đạt mức 55.925 triệu đồng (tăng 16,26% tương ứng với giá trị là 7.823 triệu đồng). Mặc dù thu lãi thuần vẫn tăng, nhưng tốc độ tăng giảm đi khi so sánh với năm 2018, đây chính là nguyên nhân chính khiến hệ số NIM giảm, hiệu quả sử dụng vốn chưa cao, kết quả kinh doanh chưa tốt.

Tổng tài sản sinh lãi: bao gồm tiền gửi tại NHNNVN, tiền gửi tại các TCTD khác, chứng khoán đầu tư và cho vay khách hàng. Năm 2017 đạt mức 1.725.556 triệu đồng, năm 2018 tăng lên mức 2.200.566 triệu đồng (tăng 27,53% tương ứng với giá trị là 475.010 triệu đồng). Đến năm 2019, tổng tài sản sinh lãi đạt 2.700.223 triệu đồng (tăng 22,71% tương ứng với giá trị là 499.657 triệu đồng).

Qua số liệu trên thấy được rằng, hệ số NIM giảm chủ yếu đến từ việc giảm trong thu nhập lãi thuần từ cho vay (cụ thể là Thu lãi có xu hướng giảm), điều này cho thấy Maritimebank Bắc Ninh đang giảm lãi suất cho vay để thu hút khách hàng trước sự cạnh tranh từ các Ngân hàng khác và việc nguồn tiền huy động không thể giảm tương xứng dẫn đến hiệu quả cho vay chưa cao. Hiện tại, chi nhánh cần tìm ra giải pháp nhằm nâng cao hiệu quả cho vay nhằm mang lại kết quả kinh doanh khả thi hơn.

Trên đó là hệ số NIM trong hoạt động cho vay của Ngân hàng, sau đây ta sẽ đi đánh giá chi tiết thu nhập từ hoạt động cho vay DNNVV trong tổng dư nợ cho vay và doanh số cho vay:

Tỷ lệ thu nhập từ hoạt động cho vay DNNVV so với dư nợ cho vay và doanh số cho vay

Bảng 2.10: Tỷ lệ thu nhập từ hoạt động cho vay DNNVV so với dư nợ cho vay và doanh số cho vay Maritimebank Bắc Ninh giai đoạn 2017 - 2019

Chỉ tiêu | Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Gía trị (trđ) | Gía trị (trđ) | Gía trị (trđ) | Tăng /Giảm | % | Tăng /Giảm | % | ||

1 | Thu nhập từ cho vay DNNVV | 38.190 | 48.266 | 53.759 | 10.076 | 26,39 | 5.493 | 11,38 |

2 | Dư nợ cho vay DNNVV | 381.896 | 482.660 | 565.886 | 100.764 | 26,39 | 83.226 | 17,24 |

3 | Doanh số cho vay DNNVV | 638.561 | 784.668 | 881.772 | 146.107 | 22,88 | 97.104 | 12,38 |

4 | Thu nhập cho vay/dư nợ cho vay DNNVV | 10,00% | 10,00% | 9,50% | ||||

5 | Thu nhập cho vay/doanh số cho vay DNNVV | 5,98% | 6,15% | 6,10% |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

Qua bảng số liệu ta thấy được, thu nhập từ cho vay DNNVV có xu hướng tăng qua các năm, tuy nhiên tốc độ tăng lại giảm. Cụ thể: Năm 2017, thu nhập từ cho vay DNNVV đạt 38.190 triệu đồng (Trong đó: Chi phí mua vốn vay là 27.497 triệu đồng), đến năm 2018 tăng lên mức 48.266 triệu đồng, tăng 26,39% so với năm 2017, tương ứng với giá trị là 10.076 triệu đồng (Trong đó: Chi phí mua vốn vay là 34.752 triệu đồng). Đến năm 2019 tăng lên mức 53.759 triệu đồng, tăng 11,38% tương ứng với giá trị là 5.493 triệu đồng (Trong đó: Chi phí mua vốn vay là 39.612 triệu đồng).

Tỷ trọng thu nhập cho vay DNNVV trên dư nợ cho vay DNNVV giảm và lần lượt ở mức là 10%; 10%; 9,5%.

Tỷ trọng thu nhập cho vay DNNVV trên doanh số cho vay DNNVV giảm và lần lượt ở mức là 5,98%; 6,15%; 6,10%.

Nhìn chung, thu nhập từ cho vay DNNVV tại Maritimebank chi nhánh Bắc Ninh có tăng qua các năm. Tuy nhiên, việc tăng thu nhập so với tăng trong dư nợ cho vay và doanh số cho vay DNNVV lại có xu hướng đang giảm, điều này chứng tỏ dư nợ, doanh số cho vay phát sinh chưa đem lại hiệu quả.

Tỷ lệ thu nhập từ hoạt động cho vay DNNVV so với tổng thu nhập cho vay KHDN/Tổng thu nhập hoạt động cho vay/Tổng thu nhập của Ngân hàng

Bảng 2.11: Tỷ lệ thu nhập từ hoạt động cho vay DNNVV so với tổng thu nhập cho vay KHDN/Tổng thu nhập hoạt động cho vay/Tổng thu nhập của

Ngân hàng giai đoạn 2017 - 2019

Đvt: triệu đồng

Chỉ tiêu | Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Gía trị (trđ) | Gía trị (trđ) | Gía trị (trđ) | Tăng /Giảm | % | Tăng /Giảm | % | ||

1 | Thu nhập từ cho vay DNNVV | 38.190 | 48.266 | 53.759 | 10.076 | 26,39 | 5.493 | 11,38 |

2 | Tổng thu nhập cho vay KHDN | 83.159 | 106.101 | 118.116 | 22.942 | 27,59 | 11.015 | 11,32 |

3 | Tổng thu nhập từ hoạt động cho vay | 139.055 | 184.585 | 220.597 | 45.529 | 32,74 | 36.013 | 19,51 |

4 | Tổng thu nhập của Ngân hàng | 208.583 | 276.877 | 330.896 | 68.294 | 32,74 | 54.019 | 19,51 |

5 | Tỷ lệ thu nhập cho vay DNNVV/Tổng thu nhập cho vay KHDN | 45,92% | 45,49% | 45,51% | ||||

6 | Tỷ lệ thu nhập cho vay DNNVV/Tổng thu nhập hoạt động cho vay | 27,46% | 26,15% | 24,37% | ||||

7 | Tỷ lệ thu nhập cho vay DNNVV/Tổng thu nhập Ngân hàng | 18,31% | 17,43% | 16,25% |

(Nguồn: Phòng tài chính kế hoạch – Chi nhánh Bắc Ninh)

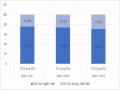

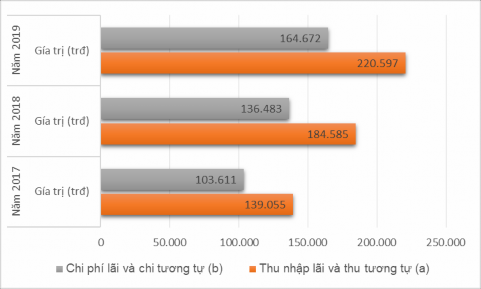

Hình 2.7: Biểu đồ so sánh tổng thu nhập từ hoạt động cho vay DNNVV so với tổng thu nhập cho vay KHDN/Tổng thu nhập hoạt động cho vay/Tổng thu nhập của Ngân hàng giai đoạn 2017 - 2019

Qua bảng số liệu và biểu đồ trên ta thấy được, thu nhập từ cho vay DNNVV có xu hướng tăng qua các năm, tuy nhiên tốc độ tăng lại giảm. Cụ thể: Năm 2017, thu nhập từ cho vay DNNVV đạt 38.190 triệu đồng, đến năm 2018 tăng lên mức

48.266 triệu đồng (tăng 26,39% so với năm 2017, tương ứng với giá trị là 10.076 triệu đồng). Đến năm 2019 tăng lên mức 53.759 triệu đồng (tăng 11,38% tương ứng với giá trị là 5.493 triệu đồng).

Tổng thu nhập từ cho vay KHDN có xu hướng tăng dần qua các năm, năm 2017 đạt 83.159 triệu đồng, năm 2018 tăng lên đạt 106.101 triệu đồng (tăng 27,59% tương ứng với số tiền là 22.942 triệu đồng). Đến năm 2019, đạt giá trị là 118.116 triệu đồng (tăng 11,32% tương ứng với số tiền là 12.015 triệu đồng).

Khi xét tỷ lệ thu nhập từ cho vay DNNVV trên tổng thu nhập cho vay KHDN thấy được rằng: Thu nhập đem lại từ cho vay DNNVV chiếm tỷ trọng tương đối cao, lần lượt 03 năm là 45,92%; 45,49%; 45,51%. Điều này chứng tỏ Maritimebank Chi nhánh Bắc Ninh đang rất chú trọng vào hệ khách hàng DNNVV. Mức tỷ trọng thu nhập không tăng, trong khi doanh số và dư nợ cho vay DNNVV tăng dần, tăng