gửi tại Maritimebank Bắc Ninh chủ yếu là tiền gửi có kỳ hạn (phần lớn là tiền gửi tiết kiệm), tiền gửi có kỳ hạn có xu hướng tăng qua các năm là phù hợp. Đây là loại tiền gửi có chi phí cao hơn nhưng ngân hàng có thể chủ động trong việc sử dụng vốn. Mặc dù tiền gửi không kì hạn là nguồn vốn có chi phí rẻ, tuy nhiên lại không ổn định vì khách hàng có thể sử dụng bất cứ lúc nào.

Đạt được kết quả như trên là do các cán bộ Maritimebank Bắc Ninh đã phấn đấu không ngừng trong việc tiếp cận và tư vấn các sản phẩm huy động vốn đối với cả khách hàng cá nhân và khách hàng doanh nghiệp. Các sản phẩm tiền gửi đại phát, tiền gửi trung niên Phúc Lộc, tiền gửi đa năng, tiền gửi kết hợp và đầu tư tiền gửi tự động được tăng cường triển khai đối với các tài khoản thanh toán, tiết kiệm không kì hạn và đã phát huy được hiệu quả trong công tác huy động vốn. Các sản phẩm này vừa đáp ứng được nhu cầu thanh toán thường xuyên vừa đem lại nhiều lợi ích cho các khách hàng. Sự tăng trưởng và phát triển trong hoạt động huy động vốn là cơ sở vững chắc cho chi nhánh tiến hành các nghiệp vụ cho vay, cấp tín dụng cho các đối tượng kinh tế xã hội nói chung và khách hàng doanh nhiệp nói riêng.

2.1.3.2. Hoạt động cho vay

Hoạt động tín dụng là một trong những hoạt động cơ bản của Maritimebank Bắc Ninh và hiện nay vẫn đóng góp một phần rất lớn trong tổng thu nhập của chi nhánh. Hoạt động tín dụng của Maritimebank Bắc Ninh trong giai đoạn 2017-2019 đã đạt được những kết quả đáng khích lệ. Doanh số cho vay không ngừng gia tăng trong khi sự cạnh tranh giữa các ngân hàng trên địa bàn ngày càng gay gắt. Tính đến thời điểm ngày 31/12/2019, tổng dư nợ tín dụng đạt 2.322.075 triệu đồng, tăng gấp

1.67 lần so với năm 2017.

Dư nợ tín dụng của Maritimebank Bắc Ninh từ 1.390.552 triệu đồng trong năm 2017 tăng lên 1.845.845 triệu đồng trong năm 2018 và đạt mức 2.322.075 triệu đồng trong năm 2019, với tỉ lệ tăng nhanh lần lượt là 32,74% và 25,80% trong năm 2018 và 2019, cho thấy hoạt động tín dụng của Maritimebank Bắc Ninh có sự tăng trưởng khá cao trong những năm gần đây.

Xét về sự cân đối của nguồn vốn huy động và dư nợ tín dụng ta thấy: Nguồn vốn và dư nợ tín dụng có sự tăng lên theo tỷ lệ hợp lý, mức độ sử dụng vốn cao, an toàn:

Năm 2017, nguồn vốn huy động được 2.322.228 triệu đồng, dư nợ tín dụng đạt 1.390.552 triệu đồng, chiếm 60%.

Năm 2018, nguồn vốn huy động được 3.089.653 triệu động, dư nợ tín dụng đạt 1.845.845 triệu đồng, chiếm 60%.

Năm 2019, nguồn vốn huy động được 3.693.439 triệu đồng, dư nợ tín dụng đạt 2.322.075 triệu đồng, chiếm 63% nguồn vốn huy động.

33

Bảng 2.2: Tình hình hoạt động cho vay của Maritimebank Bắc Ninh năm 2017-2019

Năm 2017 | Năm 2018 | Năm 2019 | Tăng giảm 2018/2017 | Tăng giảm 2019/2018 | ||||||

Giá trị (triệu đồng) | Tỷ trọng (%) | Giá trị (triệu đồng) | Tỷ trọng (%) | Giá trị (triệu đồng) | Tỷ trọng (%) | Giá trị (triệu đồng) | Tỷ lệ (%) | Giá trị (triệu đồng) | Tỷ lệ (%) | |

Tổng dư nợ | 1.390.552 | 100 | 1.845.845 | 100 | 2.322.075 | 100 | 455.294 | 32,74% | 476.230 | 25,80% |

A. Theo thành phần kinh tế | ||||||||||

1. Tín dụng doanh nghiệp | 848.564 | 61,02% | 1.082.665 | 58,65% | 1.256.555 | 54,11% | 234.101 | 27,59% | 173.890 | 16,06% |

a. Theo quy mô doanh nghiệp | ||||||||||

- Doanh nghiệp lớn | 466.668 | 55,00% | 600.005 | 55,42% | 690.669 | 54,97% | 133.337 | 28,57% | 90.664 | 15,11% |

- Doanh nghiệp vừa và nhỏ | 381.896 | 45,00% | 482.660 | 44,58% | 565.886 | 45,03% | 100.764 | 26,39% | 83.226 | 17,24% |

b. Theo loại hình doanh nghiệp | ||||||||||

- Công ty TNHH | 305.662 | 36,02% | 358.770 | 33,14% | 465.652 | 37,06% | 53.108 | 17,37% | 106.882 | 29,79% |

- Công ty cổ phần | 308.988 | 36,41% | 480.288 | 44,36% | 425.885 | 33,89% | 171.300 | 55,44% | -54.403 | -11,33% |

- Doanh nghiệp tư nhân | 85.250 | 10,05% | 141.050 | 13,03% | 130.090 | 10,35% | 55.800 | 65,45% | -10.960 | -7,77% |

- Doanh nghiệp có vốn đầu tư nước ngoài | 148.664 | 7,51% | 102.557 | 9,47% | 234.928 | 9,93% | -46.107 | -31,01% | 132.371 | 129,07% |

2. Tín dụng cá nhân | 541.988 | 38,98% | 763.180 | 41,35% | 1.065.520 | 45,89% | 221.193 | 40,81% | 302.340 | 39,62% |

B. Dư nợ theo thời hạn | ||||||||||

1. Dư nợ ngắn hạn | 748.956 | 53,86% | 980.884 | 53,14% | 1.205.163 | 51,90% | 231.928 | 30,97% | 224.279 | 22,86% |

2. Dư nợ trung và dài hạn | 641.596 | 46,14% | 864.961 | 46,86% | 1.116.912 | 48,10% | 223.366 | 34,81% | 251.951 | 29,13% |

Có thể bạn quan tâm!

-

Khái Quát Về Hoạt Động Cho Vay Dnnvv Của Ngân Hàng Thương Mại

Khái Quát Về Hoạt Động Cho Vay Dnnvv Của Ngân Hàng Thương Mại -

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Cho Vay Dnnvv

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Cho Vay Dnnvv -

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh -

Kết Quả Hoạt Động Cho Vay Dnnvv Tại Maritimebank Bắc Ninh

Kết Quả Hoạt Động Cho Vay Dnnvv Tại Maritimebank Bắc Ninh -

Biểu Đồ Cơ Cấu Dư Nợ Dnnvv Theo Ngành Nghề Maritimebank Bắc Ninh Giai Đoạn 2017 – 2019

Biểu Đồ Cơ Cấu Dư Nợ Dnnvv Theo Ngành Nghề Maritimebank Bắc Ninh Giai Đoạn 2017 – 2019 -

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Xem toàn bộ 104 trang tài liệu này.

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

* Xét theo thành phần kinh tế:

Dư nợ tín dụng của cá nhân: Có xu hướng tăng qua các năm, cụ thể: Năm 2017 là 541.988 triệu đồng (chiếm 46,14% tổng dư nợ), đến năm 2018 đã tăng lên mức 763.180 triệu đồng (tăng 221.193 triệu đồng, tương ứng là 40,81%). Tiếp tục sang năm 2019, dư nợ đạt mức 1.065.520 triệu đồng (tăng 302.340 triệu đồng, tương ứng tăng 39,62%) so với năm 2018. Tốc độ tăng của dư nợ tín dụng cá nhân cho thấy Maritimebank Bắc Ninh đang ngày càng đẩy mạnh phát triển tín dụng bán lẻ, dư nợ có được chủ yếu do Ngân hàng đã liên kết với một số dự án chung cư lớn tại Hà Nội (Sunshine riverside, khu chung cư Định Công ...), liên kết với các đối tác showroom ô tô thương hiệu mạnh và các khách hàng sản xuất kinh doanh tại khu vực làng nghề. Việc đẩy mạnh tăng trưởng tín dụng cá nhân đã đóng góp quan trọng vào việc tăng trưởng tín dụng tại Maritimebank Bắc Ninh, tăng nguồn thu nhập cho ngân hàng và đây là nguồn thu nhập ổn định. Chi nhánh đã áp dụng chính sách lãi suất tiền vay thích hợp cùng với các sản phẩm tín dụng đa dạng dành cho các đối tượng là cá nhân như: Cho vay kinh doanh, cho vay thấu chi, cho vay chiết khấu, cầm cố giấy tờ có giá, cho vay tiêu dùng… đã nâng cao số dư hoạt động tín dụng đối với các đối tượng khách hàng này.

Dư nợ tín dụng của doanh nghiệp: chiếm tỉ trọng khá lớn trong tổng dư nợ của8 chi nhánh và có sự tăng trưởng số liệu tuyệt đối qua các năm: tăng từ 848.564 triệu đồng năm 2017 lên 1.082.665 triệu đồng năm 201 (tương ứng với tỉ lệ là 27,59%, giá trị tuyệt đối là 234.101 triệu đồng) và tiếp tục tăng 173.890 triệu đồng, tương ứng với tỉ lệ là 16,06% trong năm 2019.

* Xét theo quy mô doanh nghiệp

Dư nợ các doanh nghiệp lớn chiếm tỷ trọng cao hơn so với dư nợ các doanh nghiệp nhỏ và vừa. Đối với doanh nghiệp lớn, năm 2017, dư nợ là 466.668 triệu đồng (chiếm tỷ trọng 55% trong dư nợ tín dụng doanh nghiệp), năm 2018 tiếp tục tăng đạt mức 600.005 triệu đồng (tăng 137.337 triệu đồng, tương ứng với 28,57%). Đến năm 2019, việc Maritimebank Bắc Ninh đưa ra gói sản phẩm ưu đãi cho vay nhanh với các doanh nghiệp lớn đã thu hút được thêm 15 khách hàng mới cùng với

một số khách hàng cũ giảm dư nợ, dư nợ tăng nhẹ lên là 690.669 triệu đồng (tăng 15,11% ứng với giá trị tuyệt đối là 90.664 triệu đồng). Mặc dù ban giám đốc chi nhánh đã có định hướng gia tăng quy mô và chất lượng cho vay doanh nghiệp nhỏ và vừa nhưng một phần cách thức triển khai chưa hiệu quả và một phần là cạnh tranh ngày càng mạnh trong hệ thống các Ngân hàng.

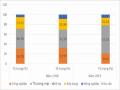

* Xét theo loại hình doanh nghiệp

Nhìn chung dư nợ tín dụng của tất cả các loại hình doang nghiệp đều tăng lên, đáp ứng nhu cầu đa dạng của các loại hình doanh nghiệp và phân tán rủi ro của Ngân hàng. Trong đó dư nợ tín dụng tập trung nhiều nhất ở công ty cổ phần (Tỉ trọng dư nợ tín dụng của loại hình công ty cổ phần trong ba năm 2017 đến 2019 lần lượt là 36,41%, 44,36%, 33,89%) và công ty TNHH (Tỉ trọng dư nợ tín dụng của loại hình công ty TNHH trong ba năm 2017 đến 2019 lần lượt là 36,02%, 33,14%, 37,06%). Điều này là hoàn toàn hợp lý bởi đây là hai loại hình doanh nghiệp phổ biến nhất hiện nay ở khu vực hoạt động của chi nhánh.

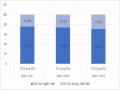

* Xét về cơ cấu dư nợ tín dụng theo thời hạn

Hiện tại, tỷ trọng dư nợ cho vay đang khá đều giữa tín dụng ngắn hạn và tín dụng trung dài hạn. Tỉ trọng dư nợ ngắn hạn trong ba năm 2017 đến 2019 lần lượt là 53,86%, 53,14%, 51,90%. Tỉ trọng dư nợ tín dụng trung dài hạn trong ba năm 2017 đến 2019 lần lượt là 46,14%, 46,86% và 48,10%.

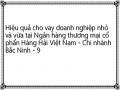

2.1.3.3. Kết quả hoạt động kinh doanh

Cũng như mọi tổ chức kinh tế khác, hoạt động kinh doanh của chi nhánh luôn hướng tới lợi nhuận cao. Để đạt được kết quả kinh doanh khả quan thì ngân hàng phải quan tâm đến thu nhập và chi phí , hai yếu tố cấu thành nên lợi nhuận. Việc quản lí chặt chẽ, giảm thiểu chi phí có ý nghĩa quyết định không kém việc tăng nguồn thu. Do đó ,việc đảm bảo cân đối hiệu quả giữa hoạt động huy động vốn và sử dụng vốn là hết sức quan trọng. Tình hình thu nhập, chi phí của chi nhánh được thể hiện như sau:

Bảng 2.3: Kết quả kinh doanh của Maritimebank Bắc Ninh năm 2017-2019

Chỉ tiêu | Đvt | Năm 2016 | Năm 2017 | Năm 2018 | Chênh lệch 2019/2018 | Chênh lệch 2019/2018 | |||

Tăng /Giảm | % | Tăng /Giảm | % | ||||||

1 | Tổng thu nhập hoạt động | triệu đồng | 166.066 | 185.825 | 206.965 | 19.759 | 11,90 | 21.140 | 11,38 |

2 | Tổng chi phí hoạt động | triệu đồng | 120.450 | 131.874 | 145.499 | 11.424 | 9,48 | 13.625 | 10,33 |

3 | Chi phí dự phòng RRTD | triệu đồng | 7.056 | 9.252 | 10.866 | 2.196 | 31,12 | 1.614 | 17,44 |

4 | LNTT | triệu đồng | 38.560 | 44.699 | 50.600 | 6.139 | 15,92 | 5.901 | 13,20 |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

Hình 2.2. Kết quả kinh doanh của Maritimebank Bắc Ninh năm 2017 – 2019

Qua bảng báo cáo kết quả hoạt động kinh doanh giai đoạn 2017-2019 ta thấy tổng thu nhập hoạt động Maritimebank chi nhánh Bắc Ninh tăng đều qua các năm. Năm 2017, thu nhập đạt 166.066 triệu đồng, thu nhập năm 2018 tăng thêm 19.759 triệu đồng tương ứng 11,90% so với năm 2017. Đến năm 2019 thu nhập tăng thêm

21.140 triệu đồng tương ứng 11,38% so với năm 2018. Thu nhập hoạt động bao gồm: Thu nhập lãi (luôn luôn chiếm tỷ trọng cao nhất), Thu dịch vụ, Thu kinh doanh ngoại hối, mua bán, đầu tư chứng khoán.....

Chi phí hoạt động cũng có xu hướng tăng qua các năm, tuy nhiên tốc độ tăng nhỏ hơn thu nhập hoạt động. Cụ thể: Năm 2017, chi phí hoạt động là 120.450 triệu đồng (chiếm 72.53% tổng thu), năm 2018 tăng lên mức 131.874 triệu đồng (tăng 9,48% tương ứng với giá trị là 11.424 triệu đồng). Năm 2019 ở mức 145.499 triệu đồng (tăng 10,33% ứng với giá trị là 13.625 triệu đồng). Nhìn chung, Maritimebank Bắc Ninh đang cố gắng tối đa hóa mọi nguồn thu và giảm nhiều nhất chi phí có thể nhằm mang lại kết quả lợi nhuận ngày càng cao. Cụ thể đạt được: Năm 2018 lợi nhuận trước thuế đã tăng 6.139 trđ tương ứng 15,92% so với năm 2016; năm 2019 tăng 5.901 trđ tương ứng 13,20% so với năm 2018. Việc lợi nhuận năm sau cao hơn lợi nhuận năm trước cho thấy sự nỗ lực của tất cả các phòng giao dịch trực thuộc chi nhánh trong hoạt động kinh doanh của mình.

Nói chung hoạt động kinh doanh của Maritimebank chi nhánh Bắc Ninh khá tốt . Đó là nhờ năng lực quản lí, sự nỗ lực cố gắng đoàn kết của nhân viên trong ngân hàng. Tìm được giải pháp hiệu quả nhất, an toàn nhất cho hoạt động kinh doanh của mình và phục vụ tốt hơn đáp ứng đầy đủ kịp thời nhu cầu của khách hàng. Bên cạnh đó, chi nhánh chú trọng quản trị chi phí, đẩy mạnh công tác nghiên cứu thị trường, mở rộng khách hàng, thực hiện chương trình quảng cáo tiếp thị nhằm duy trì và thu hút khách hàng. Phòng giao dịch đã không ngừng nâng cao chất lượng dịch vụ , đa dạng hóa loại hình dịch vụ, thanh toán quốc tế, dịch vụ ngân quỹ... làm cho thu nhập từ các hoạt động tín dụng không ngừng tăng lên.

2.2. Thực trạng hiệu quả cho vay doanh nghiệp nhỏ và vừa tại Maritimebank - Chi nhánh Bắc Ninh

2.2.1. Tình hình cho vay doanh nghiệp nhỏ và vừa tại Maritimebank Bắc

Ninh

2.2.1.1. Nguyên tắc và điều kiện cho vay

Nguyên tắc vay vốn

Nguyên tắc cho vay của Ngân hàng thương mại được quy định rõ tại Điều 4

Thông tư 39/2016/TT-NHNN quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng do Ngân hàng Nhà nước Việt Nam ban hành như sau:

- Nguyên tắc vay đúng mục đích: Sau khi được chấp thuận cho vay, người được cho vay phải sử dụng vốn theo đúng với mục đích vay được thể hiện trong hồ sơ vay vốn.

- Nguyên tắc trả nợ gốc và lãi tiền vay: Khi trả, người được cho vay sẽ phải trả cả gốc lẫn lãi cho phía Ngân hàng. Tiền lãi có thể trả theo kỳ theo thỏa thuận giữa hai bên trong hồ sơ vay vốn.

- Nguyên tắc trả đúng hạn: Người được cho vay phải có nghĩa vụ trả cả tiền lãi lẫn tiền gốc đúng thời hạn đã thỏa thuận. Nếu vượt quá thời hạn mà người được cho vay vẫn chưa trả thì phải bị phạt theo điều khoản đã ký từ trước.

Điều kiện vay vốn

Điều kiện để được Ngân hàng thương mại cho vay được quy định tại Điều 7 Thông tư 39/2016/TT-NHNN. Tổ chức tín dụng xem xét, quyết định cho vay khi khách hàng có đủ các điều kiện sau đây:

- Khách hàng là pháp nhân có năng lực pháp luật dân sự theo quy định của pháp luật. Khách hàng là cá nhân từ đủ 18 tuổi trở lên có năng lực hành vi dân sự đầy đủ theo quy định của pháp luật hoặc từ đủ 15 tuổi đến chưa đủ 18 tuổi không bị mất hoặc hạn chế năng lực hành vi dân sự quy định của pháp luật.

- Nhu cầu vay vốn để sử dụng vào mục đích hợp pháp.

- Có phương án sử dụng vốn khả thi.

- Có khả năng tài chính để trả nợ.

- Thực hiện các quy định về đảm bảo tiền vay theo đúng quy định của Chính Phủ, hướng dẫn của ngân hàng Nhà Nước Việt Nam và của Maritimebank.

2.2.1.2. Quy trình cho vay

Quy trình cho vay được tiến hành theo các bước như sau: