tác thẩm tra, cấp phép các d án FDI còn nhiều bất c p, vấ ề thiế ộng chất

ng cao, chế ộ báo cáo, c p nh t thông tin về c ngoài còn ch m chạ … m ả ở ế m ờ . D ững hạn chế kể ê ù ra mụ ê FDI m ơ m â m ứ 4 dòng v n FDI k V ệt Nam giảm liên tụ m ứ 3 mục tiêu thu hút v n FDI

k k ạ kỳ v ng. Từ những nhìn nh n khách quan và th c tế ở trên, ngân hàng ờng ngại cho vay nhóm doanh nghiệp ờ

ều kiện khắ k e k k ó ảm bảo khoản vay dù cho có tài sản thế chấp. Do v y h u hết các d án l n của khu v FDI ề ê ội sở theo dõi, quản lý và quyế ịnh. Chi nhánh s 4 ảm tỷ tr khu v FDI m 2012. Nế m 2011 FDI chỉ còn là 726 triệ ồng, giảm 475 triệ ồng so v i

m ó.

Chi nhánh s 4 Thanh Hóa c n hạn chế việ ở i v i các DNNN có d án l n hiệu quả thấp; từ ch i cho vay các d án không hiệu quả kinh tế; chuyể DNV&N ể hạn chế ến mức thấp nhấ ảm bảo ngân hàng hoạ ộng hiệu quả, tránh rủi ro cho vay .

Dư nợ theo phương thức cho vay

Tổng tại chi nhánh s 4 ế m 2012 60.243 triệ ồ 13.128 triệ ồng so v i m 2011, chiếm 36,51%. Nguồn v n cho vay củ ứ c một ph n nhu c u v n sản xuấ k ển cho các DNV&N ờng nguồn l c cho phát triển kinh tế. Trong tổ cho vay thì

cho vay từng l n m ê ụ nếu m 2010 ỉ là 13.501 triệu

ồng v i tỷ tr ng 37,54% ê cho vay DNV&N ến m 2011 con s này

ạt 18.751 triệ ồng, chiếm 38,20% tỷ tr ng và 5.250 triệ ồng ơ ứng v i 38,89% so v m 2010. S ế m 2012 cho vay này từng l i v i DNV&N là 21.235 triệ ồng, tứ 2.484 triệ ồng so v m ề c nó. Con s này là rất khả quan. Sở ĩ ó ê y là do DNV&N luôn có nhu c u l n trong việc bổ sung v ộng, mua sắm nguyên v t liệ ể phục vụ cho quá trình sản xuất kinh doanh trong kỳ ngắn hạn. Mà tính chất của khoản vay từng l n là dễ kiểm soát, hồ m ơ ản, ít rủi ro vì thờ ơ i ngắn. Vì v cho vay từng l i v DNV&N ều dễ hiểu. Tỷ tr ng qua

ạn 2010 – 2011 ẹ từ 37,54% lên 38,20% ế m 2012 ại giảm còn 35,25% tỷ tr ng.

D cho vay theo hạn mức tín dụng i v i DNV&N mạnh và rõ rệt trong

ạn 2010 – 2012. Ta có thể thấy cho vay DNV&N, cho vay theo hạn mức tín dụ n chiếm ế so v i cho vay từng l n cả về tỷ tr ng và mức

51

ề giá trị tiền vay giữ m. Qua bảng 2.7 m 2010 cho vay theo hạn mức tín dụng là 11.567 triệ ồng, m 2011 17.041 ệ ồng 5.474 triệu

ồ ơ ơ 47,32% so v m 2010. Đế m 2012 ê i 22.966 triệ ồng ê êm 11.399 ệ ồng trong vòng 2 m 5.925 triệ ồ ơ ứng v i 34,77% so v m 2011. Hơ ữa tỷ tr m

ũ ổ ị . N m 2012 ỷ tr cho vay theo hạn mức tín dụng ếm 38 12% cho vay theo hạn mức tín dụng i v i DNV&N m 2011 34 72%

m 2010 32 17%. Đ ề ó ứng tỏ rằng Chi nhánh s 4 ạ ều kiện cho các DNV&N có nhu c u vay v ờng xuyên, kinh doanh ổ ịnh v i thủ tụ ơ giả ơ k mỗi l n vay v n giúp cho các DNV&N nh c v n kịp thờ ứng nhu c u v n kinh doanh nhằm i nhu n. Từ ó â ng lòng tin, tạo ra m i quan hệ gắn bó DNV&N v i chi nhánh trong quan hệ vay v n. Hình thức cho vay theo hạn mức tín dụng là rất h p lí, mang lại l i ích cho cả khách hàng và ngân hàng. Khách hàng sẽ c việc phải làm hồ ơ ủ tục vay v n nhiều l n, doanh nghiệp sẽ ộng và chủ ộ ơ ệc sử dụng v ũ â i nguồn trả n h p lí. Về phía ngân hàng sẽ không phải quản lý quá nhiều hồ ơ ạo d c uy tín và m i quan hệ â i v i khách hàng.

D cho vay theo d ó mứ k ổ ị m. Tại chi nhánh s 4 m 2012 này là 16.042 triệ ồng, chiếm 26,63% tỷ tr

DNV&N 2.746 triệ ồ ơ ứng v i 20,65% so v m 2011. T ơ m 2011 ũ m 2010 2.404 triệ ồng, v i tỷ tr ng 27,08%. Cho vay theo d án ờng là những khoản vay trong trung và dài hạn. Tại chi nhánh, mứ i v i hình thứ ó k ều. Lý do là chi nh c hiện thắt chặt việc thẩm ị ể giảm thiểu rủi ro cho vay trong khi thời hạ ất rủ . Hơ ữ m 2012 ều DNV&N làm

ỗ d ến phá sản hoặc bị c giấy phép kinh doanh, nhất là DNV&N hoạt

ộng trong lĩnh v c xây d ng. Vì v cho vay theo hình thứ k nhiều. Tuy nhiên, còn phải kể ến các d án l T Hó k ởi công xây d ng

ạo nhiề ệ m DNV&N. Đâ í i hình thức cho vay trong kỳ hạn dà e m v .

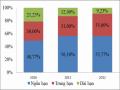

Dư nợ theo ngành kinh tế Trong lĩnh vực nông nghiệp

Nông nghiệp là ngành nghề kinh tế mà Ngân hàng No&PTNT Việ N m ê

u. Là một chi nhánh nhỏ của ngân hàng này, chi nhánh s 4 ũ k ải là ngoại lệ. Nhiệm vụ chính của chi nhánh là phục vụ cho nông nghiệp và cho vay phục vụ phát triển nông nghiệ ĩ c này ngân hàng chủ yế

52

v n cho các doanh nghiệ â , công ty TNHH mua máy móc, thiết bị phục vụ cho sản xuất ở ù . T ê ạn 2010-2012, nhìn vào bảng 2.6 ta có thể nh n thấy s chuyển dị ơ ấu kinh tế cho vay tạ . D cho vay ngành Nông nghiệp có dấu hiệu giảm m. Cụ thể m 2010

cho vay ngành nông nghiệp là 6.005 triệ ồng, chiếm tỷ tr ng 16,70% trên tổ DNV&N. Đế m 2011 này là 6.185 triệ ồng, chỉ 180 triệ ồng so v m 2010. N m 2012 của DNV&N trong nông nghiệp chỉ còn 6.085 triệ ồng, tức là giảm 100 triệ ồng. Tỷ tr ng giảm qua

m ứng tỏ các doanh nghiệp hoạ ộ ĩ c nông nghiệp ngày càng giảm, tuy nhiên mứ ộ giảm ơ i ch m. Đ ều này chứng tỏ T Hó ổi m i, giảm d n khu nông nghiệ hêm các khu công nghiệp, dịch vụ.

Trong lĩnh vực công nghiệp, tiểu thủ công nghiệp và xây dựng

Theo bảng 2.6 m 2011 ĩ c công nghiệp, tiểu thủ công nghiệp và xây d ng chiếm 15.675 triệ ồng, tứ m 2010

5.236 triệu ồng và chiếm 31,93% tỷ tr ng trên tổ cho vay DNV&N. Đến

m 2012 ĩ c công nghiệp và xây d ng ạt 21.085 triệu

ồ 5.410 triệ ồng so v m 2011, ứng v i 34,51%. Chủ yếu DNV&N vay

â ể xâ ng nhà x ởng, mua sắm máy móc, ổi m i thiết bị dây chuyển công nghệ trong chế biến thứ m, hải sản, sản phẩm của ngành trồng tr t; v t liệu xây d ng é ạ x m …cho các doanh nghiệp hoạ ộ ĩ c xây d ng.

T ĩ c tiểu thủ công nghiệp, Ngân hàng No&PTNT Việt Nam chi nhánh s 4 Thanh Hóa hỗ tr v n cho các DNV&N sản xuất gạ ó ồ g m, hàng thủ công mỹ nghệ ảm, chiế ó … â ững mặ ó i thế so

ể xuất khẩu sang các thị ờ c ngoài.

T ĩ c xây d ệp trong việc xây d ơ ở hạ t ng các khu công nghiệp, khu chế xuất chiếm tỷ tr ng l n. Ngoài ra,chi nhánh còn hỗ tr các doanh nghiệp vay v ể ững d án quy hoạch khu

â ó ng xây d ng nhà ở ể bán, cho thuê và cho vay xây d ng giao

ũ mạnh. N ê â T Hó ổi thay mạnh mẽ m ấ m 2011 2012 i s ạo của các cấp các

ị ơ T Hó e mộ ờng m ó ệp, xây d ơ ệp, dịch vụ. H ởng ứng s ạ ấ DNV&N ũ n d n chuyể ổi từ nông nghiệp sang các ngành nghề khác cho chấ ng và hiệu quả

ơ .

53

T Hó ổi m i và việ ê ệp, tiểu thủ công nghiệp và xây d ắn. Nh n thứ ều này, chi nhánh s 4

i s chỉ ạo của Ngân hàng No&PTNT các cấ ạ ều kiệ ể DNV&N có thể vay v n tại ngân hàng.

Trong lĩnh vực thương nghiệp – dịch vụ

Th c hiện mục tiêu chuyể ổ ơ ấu kinh tế củ ĩ c

ơ ệp – dịch vụ củ nhẹ. So v i Nông nghiệp, công nghiệp và xây d ĩ ơ ệp và dịch vụ tại chi nhánh s 4 T Hó ơ

i thấ ạn 2010 – 2012. Cụ thể m 2010 về ơ nghiệp và dịch vụ i v i DNV&N là 14.864 triệ ồ m 2011 20.926 ệu

ồ 5.962 ệ ồng so v m 2010. Tí ế m 2012, d cho vay

ơ ệp – dịch vụ ạt 26.507 triệ ồ 5.581 triệu ồng so v u

m ơ ứng v i 26,67% trong tổ cho vay DNV&N. D T Hó mở rộng, khuế ơ ĩ c dịch vụ m c khâu thu hút khách du lị ến v ểm du lịch tạ T Hó m 2011 ế m 2012 ờ có công tác quản lý chặt chẽ tạ ểm du lịch, xử phạ êm i v i những thành ph n làm dịch vụ chặt chém khách du lịch, làm sạ m ờng du lị m k ến Thanh Hóa ngày mộ . N ờ thế mà các DNV&N hoạ ộ ĩ c dịch vụ

ũ mở rộ c sản xuất, vay v n ngân hàng nhiề ơ .

2.4. Thực trạng hiệu quả hoạt động quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam chi nhánh số 4 Thanh Hóa

2.4.1. Chỉ tiêu định tính

2.4.1.1. Phân tích 6C đối với doanh nghiệp vừa và nhỏ

Quy tắc 6C bao gồm : Character, Capacity, Cashflow, Collateral, Conditions, Control.

Character (Tư cách người vay):Ở c này, chi nhánh s 4 mà cụ thể là CBTD c n phải xem xét các vấ ề: Khách hàng DNV&N xin vay có quan hệ ế nào v i chi nhánh, uy tín v i chi nhánh t t hay xấu, mụ í ủa khoản vay của DNV&N, phân tích d báo về hoạ ộng kinh doanh của DNV&N, phân loại tín dụng, mứ ộ ảm bảo của khoản vay.

Capacity (Năng lực hoạt động):CBTD c n phả xem xé â s của DNV&N, các hồ ơ ứ m c pháp lý của doanh nghiệp vay v n.

Cashflow (Thu nhập):CBTD c n yêu c u khách hàng doanh nghiệp nộp vào ngân hàng báo cáo thu nh p, tình hình phân chia cổ tức, doanh thu bán hàng, tính

54

thanh khoản của tài sả ộng, vòng quay n phải thu, vòng quay n phải trả, vòng quay hàng tồ k ơ ấu nguồn v n, tình trạng vay n của DNV&N, các tỷ lệ về khả

g trả … N ò ả ến chấ ng quản lý doanh nghiệp, những

ổi g â ơ ạ …

Collateral (Đảm bảo tiền vay):CBTD c n phải xem xét khách hàng DNV&N có các tài sản gì, giá trị tài sả ảm bảo, tình hình bị c m c , thế chấp của tài sả ảm bả …

Conditions (Các điều kiện vay):Chi nhánh c n xem xét DNV&N xin vay có vị thế cạ ế nào trên thị ờng, tình hình cạnh tranh của sản phẩm của khách hàng vay, ả ởng của lạm i v i bả â i kế t ơ ủa ngành mà DNV&N hoạ ộng, các yếu t chính trị, pháp lu t, xã hội, kinh tế ảnh

ở ến hoạ ộng kinh doanh và ngành nghề của doanh nghiệp.

Control (Kiểm soát):Ngân hàng c xem xé ến các lu ịnh, quy chế hiện hành liên ến khoả m â xem xé mứ ộ phù h p của khoả i v i quy chế ịnh của Ngân hàng. Ngoài ra còn c n phải xem xé ến ý kiến của các chuyên gia kinh tế, kỹ thu t về m ờng của ngành, sản phẩm của DNV&N, các yếu t có thể ả ở ến khoả …

2.4.1.2. Bảng điểm xếp hạng của doanh nghiệp vừa và nhỏ

Đ i v i DNV&N, Ngân hàng No&PTNT Việt Nam, các chỉ ê í c thiết l p cho 5 ngành nghề kinh tế ặ ản xuất, ngành xây d ng, ngành kinh doanh bấ ộng sả ơ mại và ngành dịch vụ. D â ảng xếp hạng DNV&N củ â ể quyế ịnh cho vay:

Bảng 2.7. Mức điểm xếp hạng của DNV&N

Điểm đạt được của DNV&N | Quyết định cho vay | |

AAA | 90 – 100 | Tối đa |

AA | 80 – 90 | Tối đa |

A | 73 – 80 | Tối đa |

BBB | 70 – 73 | Tùy thuộc TSĐB |

BB | 63 – 70 | |

B | 60 – 63 | Không cấp thêm |

CCC | 56 – 60 | Không cho vay |

CC | 53 – 56 | |

C | 45 – 53 | |

D | <45 |

Có thể bạn quan tâm!

-

Đo Lường Mức Độ Rủi Ro Trong Cho Vay Thông Qua Một Số Chỉ Tiêu Tài Chính

Đo Lường Mức Độ Rủi Ro Trong Cho Vay Thông Qua Một Số Chỉ Tiêu Tài Chính -

Tình Hình Huy Động Vốn Ngân Hàng No&ptnt Việt Nam Chi Nhánh Số 4 Thanh Hóa Giai Đoạn 2010-2012

Tình Hình Huy Động Vốn Ngân Hàng No&ptnt Việt Nam Chi Nhánh Số 4 Thanh Hóa Giai Đoạn 2010-2012 -

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa

Tình Hình Cho Vay Doanh Nghiệp Vừa Và Nhỏ Tại Chi Nhánh Số 4 Thanh Hóa -

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 7

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 7 -

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 8

Hoàn thiện công tác quản trị rủi ro trong cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh số 4 Thanh Hóa - 8

Xem toàn bộ 68 trang tài liệu này.

(Nguồn: Ngân hàng No&PTNT Việt Nam – Chi nhánh số 4 Thanh Hóa)

55

2.4.2. Các chỉ tiêu định lượng

Phân loại quản trị rủ i v i cho vay gồm có quản trị rủi ro danh mục và quản trị rủi ro giao dịch. Tuy nhiên, trong các chỉ ê ị ng sắ ề c ế i

â ấy hoạ ộng cho vay tại chi nhánh s 4 chỉ t p trung chủ yếu vào quản trị rủi ro giao dịch.

2.4.2.1. Nợ quá hạn và tỷ lệ nợ quá hạn đối với doanh nghiệp vừa và nhỏ

Bảng 2.8. Tình hình nợ quá hạn cho vay đối với DNV&N giai đoạn 2010 - 2012

Đơn vị tính | Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2010-2011 | Chênh lệch 2010-2011 | |

Tổ | Triệu ồng | 142.293 | 161.106 | 181.680 | 18.813 | 20.574 |

N quá hạn của DNV&N | Triệu ồng | 625 | 1.242 | 1.692 | 617 | 450 |

D DNV&N | Triệu ồng | 35.960 | 49.088 | 60.243 | 13.128 | 11.155 |

Tỷ lệ n quá hạn DNV&N | % | 1,74 | 2,53 | 2,81 | 0,79 | 0,28 |

Tỷ lệ n quá hạn DNV&N trên tổng | % | 0,44 | 0,77 | 0,93 | 0,33 | 0,16 |

(Nguồn : Báo cáo tổng kết kinh doanh 2010-2012)

N quá hạn củ DNV&N ạn 2010 – 2012 ụ thể :

m 2010 quá hạn DNV&N tại chi nhánh là 625 triệ ồ m 2011 1.242 triệ ồ 617 ệ ồng so v m 2010 ế m 2012 này không có dấu hiệu giảm sút mà tiếp tụ ê ến 1.692 triệ ồng, tứ êm so v m 2011 450 ệ ồng. Từ những con s trên, có thể thấy mứ i v i n quá hạn DNV&N tại chi nhánh s 4 ại. N quá hạn bao gồm n từ

óm 2 ến nhóm 5, mứ ạn 2010 – 2012 chứng tỏ â d n mất kiểm soát trong cho vay và khả ồi n .

Tỷ lệ n quá hạ m 2010 1 74% ó ĩ m 2010 ứ 100 ồng

ó 1 74 ồng là n quá hạ . N m 2011 m 2012 ỷ lệ này có chiều

ê kể, thể hiệ : ỷ lệ n quá hạ i v DNV&N m 2011 là 2,53%, t m 2010 0 79% k ừng ở ó m 2012 ỷ lệ này

ê ế 2 81% 0 28% m 2011. Đ ều này chứng tỏ hiệu quả cho vay

i v i DNV&N tạ ảm sút, khiế m 2012 i 56

100 ồng ngân hàng c ó ế 2 81 ồng là n quá hạ . Đâ ấu hiệ ngạ i v â . N ê â m 2011 m 2012 hình kinh tế bất ổn, lạm DNV&N ặp rất nhiề k ó k k doanh gây ả ở ến khả hanh toán chính vì v y ngân hàng phả i mặt v i các khoản vay quá hạ DNV&N ó k ả ả

ạn v â . N â ặ k ó k ấ ề thu hồi n vay của khách hàng DNV&N, không có khả ảm bả c tỷ lệ n quá hạn ở mức bình ổ . Đ i v i một chi nhánh cấp 2, tỷ lệ n quá hạ y là vô cùng l â mộ k ó k ế kém ũ ạn chế của chi nhánh s 4 trong việc kiểm soát cho vay. V i con s xấp xỉ 3% i v i tỷ lệ n quá hạn chứng tỏ chi nhánh s 4 kiểm soát cho vay lỏng lẻo, d ến tỷ lệ n quá hạ ê . Để khắc phục tình trạng này, chi nhánh s 4 c n phải thắt chặ ơ ữa trong khâu kiểm soát n quá hạn bằng cách quản lý chặt chẽ c kiểm ịnh cho vay, xem xét kỹ ơ n kinh doanh, nguồn trả n , tài sả ảm bả k ơ ệc theo dõi tình hình hoạ ộng và trả n củ k ể hạn chế ến mức t quá hạn tại ngân hàng. Trong tình hình bất ổ ện nay, chi nhánh s 4 c ờng kiểm soát n tr c, trong và

ể n quá hạn tại ngân hàng không tiếp tụ m ảm sút.

Tỷ lệ n quá hạn trên tổ tại chi nhánh s 4 ạn 2010 – 2012 không bình ổ m ó x ng biế ộ m . Cụ thể là vào

m 2010 Tỷ lệ n quá hạn trên tổ 0 44% m 2011 ỷ lệ này là 0 77% ơ m 2010 0 33% . Có ê y là do s ng khách hàng gặp vấ ề về í ấ ĩ c nông nghiệp, xây d ng, k ến n quá hạ e . M ỷ lệ n quá hạn trên tổ là nguy

ơ â ê ất l i trong hoạ ộng kinh doanh củ â . Q m 2012 s này lạ ê ến 0,93%, tứ êm 0 16% m 2011. N

ế m 2012, tỷ lệ n quá hạn trên tổ ó x ơ nhanh. Tuy nhiên tỷ lệ này v t quá 1% tức là v ở mức ổ ịnh cho phép. Dù v y, chi nhánh s 4 c n có những biện pháp nâng cao hiệu quả hoạ ộng cho vay từ c thẩm ịnh ế ó ở ê ể cải thiện tỷ lệ n quá hạn trên tổ tại chi nhánh, có v y ngân hàng m i hoạ ộng hiệu quả, sinh lời cao.

2.4.2.2. Nợ xấu và tỷ lệ nợ xấu đối với doanh nghiệp vừa và nhỏ

N xấ ù ể chỉ các khoản n mà ngân hàng cho khách hàng mà cụ thể ở â

DNV&N i diện v i rủi ro cao trong việc thu hồi n g c và lãi vay do DNV&N gặ k ó k k ả ả. N xấu bao gồm các nhóm n 3,4 và 5.

D â ảng tình hình n xấ i v i DNV&N giai ạn 2010–2012:

57

Bảng 2.9. Tình hình nợ xấu cho vay đối với DNV&N giai đoạn 2010 - 2012

Đơn vị tính | Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2010-2011 | Chênh lệch 2010 - 2012 | |

Tổ | Triệu ồng | 142.293 | 161.106 | 181.680 | 18.813 | 20.574 |

Tổng n xấu | Triệu ồng | 2.419 | 3.705 | 5.087 | 1.286 | 1.382 |

N xấu của DNV&N | Triệu ồng | 625 | 1016 | 1222 | 391 | 206 |

D DNV&N | Triệu ồng | 35.960 | 49.088 | 60.243 | 13.128 | 11.155 |

Tỷ lệ n xấu DNV&N | % | 1,74 | 2,07 | 2,03 | 0,33 | (0,04) |

Tỷ lệ n xấu DNV&N trên tổng n xấu | % | 25,84 | 27,42 | 24,02 | 1,58 | (3.4) |

Tỷ lệ n xấu DNV&N trên tổ | % | 0,44 | 0,63 | 0,67 | 0,19 | 0,04 |

(Nguồn : Báo cáo tổng kết kinh doanh 2010-2012)

Qua bảng 2.9, ta có thể nh n ra tình hình n xấu tại chi nhánh s 4 trong giai

ạn 2010 – 2012 . Cụ thể : m 2010 2.419 ệ ồ ến

m 2011 3.705 ệ ồ 1.286 ệ ồng so v m 2010 m 2012 con s t lên 5.087 triệ ồ ơ m 2011 1.382 ệ ồng. Sở ĩ ó ột biế y là bở ạn 2011 – 2012, kinh tế cả

c gặp nhiề k ó k T Hó ũ k m ỗ, không có khả x ò n d ến v n , phá sản, thị ờng bấ ộng sả ó

… ến n xấ . Hơ ữa chi nhánh lại không kiểm soát t c các khoản vay ngay từ khâu kiểm ịnh cho vay d ến cho vay ra nhiề ồi

c n ạ kém ều này sẽ khiến cho chi nhánh gặ k ó k ệc xoay vòng v n, n xấu càng l n thì ngân hàng càng phải trích l p nhiều d ò ể bù

ắp, ả ở ến hoạ ộng kinh doanh của ngân hàng.

Tỷ lệ n xấ DNV&N m 2010 1 74% m 2011 2 07% 0 33%

ế m 2012 này giảm xu ò 2 03% ơ ứng giảm 0,04% so v m 2011. Có ĩ m 2012 ứ 100 ồng chi nhánh s 4 ó 2 03 ồng n xấ k m 2010 ỷ lệ này chỉ 1 74% ơ ứng v 1 74 ồng n xấu

100 ồ â . N ề c p ở trên, n xấu là n nhóm 3 ến 58

nhóm 5 và phải trích l p d phòng rủ ơ ứng v i từng nhóm n . Tỷ lệ n xấu

i v i DNV&N giảm xu ng chứng tỏ hiệu quả công tác quản lý n xấu tại chi nhánh

c cải thiệ . N ết, n xấu nế k c xử lý t t có thể thành n mất trắ ều này làm ả ởng tiêu c ến ngân hàng. Nguyên nhân là do các khoản n xấu tồ m k ó ồi, ngoài ra còn do DNV&N gặp khó k ả trong thời kỳ kinh tế k ó k . T ạn 2010 – 2012 kiểm soát tỷ lệ n xấu, mặc dù tỷ lệ n quá hạ ỷ lệ n xấu lại có chiều

ng giảm chứng tỏ ệc kiểm soát n xấu. Ngân hàng

m ững biệ ể hạn chế n xấ ồi lạ c g c và lãi các khoản vay bằng cách ra hạn n , miễ i v i các DNV&N có uy tín và thân thiết v i ngân hàng nếu có thể…Đâ một tín hiệ mừ i v i chi nhánh s 4.

Tỷ lệ n xấu DNV&N trên tổng n xấu tại chi nhánh biế ộ ảm qua

m. N m 2010 25 84% ức là cứ 100 ồng trong tổng n xấ ó 25 84 ồng là n xấu củ k DNV&N. N m 2011 ỷ lệ 27 42% ơ i

m 2010 1 58%. S m 2012 ỷ lệ này giảm xu ng còn 24,02%, tức là giảm 3.4% so v m 2011. N m 2012 ứ 100 ồng n xấu tại chi nhánh thì

ó 24 02 ồng là n xấu của DNV&N. Nói chung, tỷ lệ n xấu DNV&N trên tổng n xấ m 2011 ảm mạ m 2012. T e x ế giảm của tỷ lệ n xấu, tỷ lệ n xấu trên tổng n xấu giảm ều dễ hiểu. Th c tế ngân hàng mở rộ ê i v DNV&N k ế suy thoái, doanh nghiệ m k ó k ế k ó k ả ả m k ó . Đâ c trạng chung tại các ngân hàng và chi nhánh s 4 ũ g không phải là một ngoại lệ. Tại Tỉnh Thanh Hóa, v i các d án l xâ d ng từ m 2012 ê â í m ỷ s n xấu DNV&N trên tổng n xấ . T ê k ểm soát n xấu tại chi nhánh khá t t nên ph n nào cải thiện

c tình hình và tín hiệ mừng là tỷ lệ n xấu trên tổ giảm.

Tỷ lệ n xấu DNV&N trên tổ phản ánh cứ 100 ồ cho vay thì

ó ó ê ồng n xấu của DNV&N. Nhìn vào bảng 2.9 ta có thể thấy n xấu DNV&N có ê m 2011 ó x ng tiếp tụ m 2012. V m 2011 ấ ng cho vay giảm 100 ồng n ó 0 44 ồng là n xấu củ DNV&N êm 0 19 ồng so v m 2010. S m 2012 i

m 2011 ỷ lệ ê 0 67% ơ ứng mứ ẹ 0 04 ồng so v m 2011. Các s liệu trên cho thấy tình hình n xấu DNV&N trên tổ n và

ó x ng ch m lạ m 2012. C k ản n xấ ờng là các khoản n mất

59

trắng củ DNV&N m ỗ, phá sản vì v y việc thu hồi n này là rất khó k . N â N &PTNT V ệt Nam chi nhánh s 4 Thanh Hóa v n c n phải có những phân tích và tiên liệ í x ơ ữa về tình hình kinh tế ể

ơ ều chỉnh việc cho vay, quản lý n xấ … y m i làm giảm t

ơ xấ . N m 2012 ỷ lệ ó nhẹ n khắc phụ c tình trạng này do nền kinh tế của Tỉ ê ạo thêm nhiều

ệc làm cho các DNV&N có thể kinh doanh và kiếm lời trả n chi Chi nhánh s 4.

2.4.2.3. Hiệu quả sử dụng vốn doanh nghiệp vừa và nhỏ

Bảng 2.10. Hệ số Dư nợ cho vay/Tổng vốn huy động trong cho vay đối với DNV&N trong năm 2010-2012

Đơn vị tính | Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2010- 2011 | Chênh lệch 2011- 2012 | |

D của DNV&N | Triệu ồng | 35.966 | 49.088 | 60.243 | 13.128 | 11.155 |

Tổng v ộng | Triệu ồng | 148.391 | 181.388 | 203.369 | 32.997 | 21.981 |

Hệ s D /Tổng v n ộng trong cho vay DNV&N | % | 24,24 | 27,06 | 29,62 | 2,82 | 2,56 |

(Nguồn : Báo cáo tổng kết kinh doanh 2010-2012)

Qua bảng 2.10, hệ s D /Tổng v ộ i v i DNV&N tại chi nhánh s 4 m 2010 24,24% m 2011 27,06% 2,82% so v m 2010 m 2012 29,62% 2,56% so v m 2011. Tỷ lệ ũ ết,

100 ồng v ộ â i v i DNV&N 27,06

ồ m 2011 29,62 ồ m 2012. Hệ s trên tổng v ộng cho vay

ạn 2010 - 2012 không phả ũ k ấp, so v i nguồn v n

ộng 181.388 triệ ồ m 2011 n 203.369 triệu ồ m 2012 k ả

k ản củ â i v i các khoản cho vay của doanh nghiệp không

ảm bảo chắc chắ . Đ ề ũ ỉ ra rằ â n dụng hết nguồn v n, tuy nhiên hiệu quả sử dụng v i v i DNV&N tạ c chú tr ơ ê ó ( 60.243 triệ ồ m 2012) ò k êm n so v ng

ủa nguồn v n h ộng là 203.369 triệ ồng.

60

2.4.2.4. Tỷ lệ nợ mất trắng doanh nghiệp vừa và nhỏ

Bảng 2.11. Tỷ lệ nợ mất trắng trong cho vay đối với DNV&N trong giai đoạn 2010-2012

Đơn vị tính | Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2010-2011 | Chênh lệch 2011-2012 | |

N mấ ắ DNVVN | T ệ | 187 | 253 | 266 | 66 | 13 |

D ủ DNV&N | T ệ | 35.960 | 49.088 | 60.243 | 13.128 | 11.155 |

Tỷ ệ mấ ắ DNVVN | % | 0,52 | 0,51 | 0,44 | (0,01) | (0,07) |

(Nguồn : Báo cáo tổng kết kinh doanh 2010-2012) So v i m 2011 ỷ lệ n mất trắ i v DNV&N m 2012 0,44%, giảm 0,07%. Tỷ lệ này cho ta biế 100 ồ của DNV&N có t i 0,44 ồng là n mất trắ m 2010 0,51 ồng n mất trắ m 2011 0,52

ồ m 2012. Tỷ lệ n mất trắng phản ảnh tổn thất trong hoạ ộng cho vay của ngân hàng, tỷ lệ này càng l n thì rủi ro càng cao. S liệu bảng 2.13 cho thấy tỷ lệ n mất trắ DNV&N m 2011 ó ấu hiệu giảm xu ồ ĩ i việc chi nhánh s 4 ó ững nỗ l c nhấ ịnh làm hạn chế và thu hồ c n mất trắ m 2011. N ê â ủa các khoản n mất trắng này ph n l n là do các khoản n của DNV&N hoạ ộng trong ngành xây d ng v i những d án xây d ng và bấ ộng sản tồ ng nên DNV&N không thể kiếm c nguồn trả n cho ngân hàng, th m chí một s DNV&N ản. Ngoài ra còn do chi nhánh s 4 buông lỏng trong quản lý n cho vay khiến khả ồi n kém, làm t n nhiề í ể d ò i v i các món n hoàn toàn không thể thu hồ c này. T phòng

ồ ĩ i phả í p mà tiề â em k ửi

â c và trích l p d phòng, mức trích l p càng nhiều thì ngân hàng càng thiếu v k . Đ ều này là hoàn toàn không t i v i ngân hàng. Tỷ ệ

mấ ắ DNV&N m ủ ủ k

. C ó ề ảm ứ ỏ 4 ó ệ

í ể ồ ữ k ả ặ xử x k ả mấ

ắ .

2.4.2.5. Tỷ lệ trích lập dự phòng rủi ro doanh nghiệp vừa và nhỏ

Theo Quyế ị 493/2005/QĐ-NHNN, d phòng rủi ro là khoản tiề c trích l ể d phòng cho những tổn thất có thể xảy ra do khách hàng không th c hiệ c

ủ theo cao kế . Đâ một chỉ tiêu phản ánh chấ ng tín dụng và khả 61

quản lý n của ngân hàng. Tình hình trích l p và sử dụng d phòng trong cho vay các DNV&N c thể hiện qua bảng sau:

Bảng 2.12. Tỷ lệ trích lập dự phòng rủi ro đối với DNV&N giai đoạn 2010-2012

Đơn vị tính | Năm 2010 | Năm 2011 | Năm 2012 | Chênh lệch 2010-2011 | Chênh lệch 2011-2012 | |

DPRR cho vay DNV&N c trích | T ệ | 309 | 427 | 488 | 118 | 61 |

D DNVVN | T ệ | 35.960 | 49.088 | 60.243 | 13.128 | 11.155 |

Tỷ ệ í DPRR cho vay DNV&N | % | 0,86 | 0,87 | 0,81 | 0,01 | (0,06) |

(Nguồn : Báo cáo tổng kết kinh doanh 2010-2012)

Bảng 2.12 cho thấy, tỷ lệ trích l p d phòng rủ i v i DNV&N tại chi nhánh

m 2010 0 86% ế m 2011 0,87%, 0 01%. Đế m 2012 này giảm xu ng còn 0,81% ơ ứng giảm 0,06% so v m 2011. Tỷ lệ trích l p d phòng rủ i v DNV&N m 2011 4 các chính sách tín dụng thoáng, kém chặt chẽ trong khâu kiểm ịnh cho vay mà nguyên nhân sâu xa là do trìn ộ của CBTD và v ề ạ ức nghề nghiệp của CBTD tại chi nhánh. Mặt khác, n quá hạ ê â n phải trích l p d phòng nhiề ơ ể ù ắ . N m 2011 ử dụng một ph n trong quỹ d ò ể ù ắp các khoản n quá hạn, n xấu và chuyển s d phòng còn lại là 427 triệ ồ m 2012 ũ ến hành trích l p thêm, khoản trích l p d

ò m 2012 488 triệ ồng. Một mặ ó ệ tỷ lệ trích l p d ò i v DNV&N m 2011, tuy nhiên chi nhánh chỉ m i giải quyế c ph ộng tiêu c c khi hàng loạ DNV&N ạn 2011-2012 ứ ạ k ó k m chí phá sản, giải thể d ến mất hoàn toàn khả ả n . Tỷ lệ trích l p d phòng rủi ro cho DNV&N ế m 2012 có dấu hiệu giảm (giảm 0 06% m 2011) chứng tỏ m 2012 nhánh s 4 ỗ l c trong việc kiểm soát các khoản n quá hạn, n xấu, xử lý t t n mất trắ . Đâ ấu hiệu t t vì trích l p d phòng rủi ro cho vay càng nhiều chứng tỏ

â ạ ộng kém hiệu quả, c n phải trích tiền tạ ể ù ắp.

2.4.2.6. Tỷ lệ khả năng bù đắp rủi ro đối với doanh nghiệp vừa và nhỏ

Chỉ tiêu khả ù ắp rủi ro cho vay là một nhân t xem xé ũ

ấ ng cho vay tại chi nhánh s 4. Chỉ tiêu này cho biết khả ù ắp

62