Tiếp thị khách hàng và

lập đề xuất tín dụng tại chi nhánh

Các thủ tục thực hiện sau phê duyệt

Phê duyệt cấp tín dụng tại Hội sở chính

Phê duyệt và cấp tín dụng tại chi nhánh

Giải ngân

Giám sát và kiểm soát

Điểu chỉnh tín dụng

Thu nợ, lãi, phí

Xử lý, thu hồi nợ quá hạn

Thanh lý hợp đồng

Tiếp nhận và lập đề xuất tín dụng tại hội sở chính (TH vượt thẩm quyền) (CN)

Thẩm định rủi ro tại Hội sở chính

Thẩm định rủi ro tại Chi nhánh

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Hình 2.3: Quy trình cấp tín dụng tại Maritimebank

* Chính sách khách hàng

Maritimebank Bắc Ninh luôn định hướng phát triển cho vay các DNNVV vì các khách hàng lớn thường có dư nợ vay cao nhưng tỷ lệ tài sản đảm bảo lại không tương xứng do đó khi nền kinh tế có những biến động bất lợi, hoạt động kinh doanh của doanh nghiệp bị ảnh hưởng thì Ngân hàng sẽ rất khó hoặc rất mất thời gian để thu hồi nợ gốc, lãi. Thực tế trong 02 năm 2018-2019 vừa qua, tại Maritimebank Bắc Ninh một số khách hàng lớn đã không có đủ khả năng thanh toán các khoản nợ khi đến hạn và những khoản nợ này đã trở thành nợ xấu của Maritimebank Bắc Ninh, tạo ra gánh nặng cho hoạt động kinh doanh của toàn Maritimebank Bắc Ninh. Trong khi đó những khách hàng là DNNVV và các cá nhân vay vốn luôn đáp ứng đủ yêu cầu về TSĐB đồng thời Ngân hàng sẽ dễ dàng quản lý, theo dõi chặt chẽ các khoản vay. Ngoài ra lãi suất cho vay cá nhân thường có độ chênh tương đối so với lãi suất cho vay các TCKT, điều này sẽ mang lại hiệu quả kinh doanh tốt hơn cho Maritimebank Bắc Ninh. Việc cho vay DNNVV có nhiều ưu điểm:

Thứ nhất: Các doanh nghiệp này sẵn sàng chấp nhập mức lãi suất đủ bù đắp chi phí và có lãi hợp lý cho ngân hàng.

Thứ hai: Dư nợ cho vay mỗi khách hàng không cao nên phân tán được rủi ro.

Thứ ba: Các khoản vay nhỏ dễ thu xếp tài sản thế chấp, nâng cao độ an toàn cho ngân hàng.

Đối với DNNVV Maritimebank luôn chú trọng xây dựng mối quan hệ lâu dài, ổn định cùng phát triển, chú trọng phục vụ dịch vụ ngân hàng - tài chính trọn gói cho khách hàng, chú trọng các dịch vụ tư vấn, phục vụ khách hàng ngay từ khi lập dự án đến khi triển khai dự án. Chính khách khách hàng áp dụng với DNNVV là tổng hợp các chính sách về lãi suất ưu đãi, khuyến mại… được xây dựng phù hợp với đặc điểm của nhóm khách hàng này.

Từ năm 2012, Maritimebank đã ban hành chính sách cho vay khách hàng DNNVV với mục đích:

- Thống nhất cách ứng xử của Maritimebank trong việc phát triển quan hệ với các DNNVV. Xây dựng một danh mục các khách hàng DNNVV có chất lượng cao, sử dụng đa dạng các tiện ích của Maritimebank.

- Xây dựng chính sách đa dạng, phù hợp với từng nhóm khách hàng nhằm hạn chế rủi ro, nâng cao chất lượng tín dụng đối với các khách hàng DNNVV.

- Tăng cường sức cạnh tranh, hướng tới phát triển Maritimebank trở thành NHTM hiện đại, dẫn đầu trong việc cung ứng các sản phẩm, dịch vụ cho các DNNVV.

Theo đó, các doanh nghiệp có quan hệ tín dụng với Maritimebank sẽ được xếp hạng theo các mức tín nhiệm thành 10 nhóm:

AAA : 91 - 100 điểm

AA : 81 - 90 điểm

A : 71 - 80 điểm

BBB : 61 - 70 điểm

BB : 51 - 60 điểm

B : 41 - 50 điểm

CCC : 31 - 40 điểm

CC : 21 - 30 điểm

C : 11 - 20 điểm

D : 10 điểm

Hiện nay, khách hàng mục tiêu của Maritimebank Bắc Ninh lựa chọn các khách hàng có mức tín nhiệm từ A trở lên vì các khách hàng này được đánh giá là có khả năng trả nợ tốt, có nhiều tiềm năng. Đối với các khách hàng có mức độ tín nhiệm từ B trở lên, Maritimebank sẽ đánh giá trên nhiều phương diện và sẽ đưa ra quyết định cho vay nếu hợp lý. Với các khách hàng từ CCC trở xuống thì hạn chế và không thuộc đối tượng cho vay.

2.2.1.3. Kết quả hoạt động cho vay DNNVV tại Maritimebank Bắc Ninh

Doanh số cho vay, dư nợ cho vay và cơ cấu dư nợ DNNVV

Bảng 2.4: Tỷ lệ doanh số cho vay DNNVV Maritimebank Bắc Ninh giai đoạn 2017 – 2019

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Gía trị (trđ) | Gía trị (trđ) | Gía trị (trđ) | Tăng/Gi ảm | % | Tăng/G iảm | % | |

Doanh số cho vay DNNVV | 638.561 | 784.668 | 881.772 | 146.107 | 22,88 | 97.104 | 12,38 |

Tổng doanh số cho vay Ngân hàng | 1.745.552 | 2.270.853 | 2.807.075 | 525.302 | 30,09 | 536.222 | 23,61 |

Doanh số cho vay DNNVV/Tổng doanh số cho vay NH | 36,58% | 34,55% | 31,41% |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Cho Vay Dnnvv

Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Cho Vay Dnnvv -

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh

Thực Trạng Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Tại Ngân Hàng Thương Mại Cổ Phần Hàng Hải Việt Nam – Chi Nhánh Bắc Ninh -

Tình Hình Hoạt Động Cho Vay Của Maritimebank Bắc Ninh Năm 2017-2019

Tình Hình Hoạt Động Cho Vay Của Maritimebank Bắc Ninh Năm 2017-2019 -

Biểu Đồ Cơ Cấu Dư Nợ Dnnvv Theo Ngành Nghề Maritimebank Bắc Ninh Giai Đoạn 2017 – 2019

Biểu Đồ Cơ Cấu Dư Nợ Dnnvv Theo Ngành Nghề Maritimebank Bắc Ninh Giai Đoạn 2017 – 2019 -

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Đánh Giá Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh -

Một Số Định Hướng Nâng Cao Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Một Số Định Hướng Nâng Cao Hiệu Quả Cho Vay Doanh Nghiệp Nhỏ Và Vừa Của Maritimebank - Chi Nhánh Bắc Ninh

Xem toàn bộ 104 trang tài liệu này.

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh) Qua bảng số liệu trên ta thấy doanh số cho vay DNNVV của Maritimebank chi nhánh Bắc Ninh tăng khá đều qua các năm, chiếm tỷ trọng khá lớn trong tổng doanh số cho vay DNNVV của Ngân hàng. Năm 2017, tổng doanh số cho vay là

1.745.552 triệu đồng (doanh số cho vay DNNVV chiếm 36,58%); năm 2018 tăng 30,09% đạt 2.270.853 triệu đồng (doanh số cho vay DNNVV chiếm 34,55%); năm 2018 tăng 23,61% đạt 2.807.075 triệu đồng (doanh số cho vay DNNVV chiếm 31,41%). Về số tuyệt đối, doanh số cho vay DNNVV có xu hướng tăng, tuy nhiên so với tổng doanh số cho vay Ngân hàng, tỷ trọng này đang giảm, điều này chứng tỏ Maritimebank Bắc Ninh đang đánh giá lại tiềm năng, hiệu quả cho vay DNNVV,

tạm thời chưa phát triển mạnh tập trung chủ yếu vào cho vay KHDN lớn và các hộ sản xuất kinh doanh cá thể.

Nhìn chung, Maritimebank chi nhánh Bắc Ninh cũng có mức tăng trưởng khá ổn định về doanh số cho vay nói chung và cho vay khách hàng DNNVV nói riêng. Tuy nhiên, tỷ trọng doanh số cho vay khách hàng DNNVV trên tổng số cho vay của ngân hàng có xu hướng giảm dần từ năm 2016 đến năm 2018. Do đó, chi nhánh cần tìm ra giải pháp thích hợp để vừa tăng doanh số vừa mang lại hiệu quả kinh doanh khi cho vay khách hàng DNNVV cao hơn.

Để đánh giá hiệu quả của hoạt động cho vay thì việc phân tích tình hình dư nợ cho vay của chi nhánh trong những năm qua là rất cần thiết. Dư nợ là kết quả có được từ hoạt động cho vay, thể hiện số vốn đã giải ngân nhưng chưa thu hồi được tại thời điểm báo cáo.

Dưới đây là bảng báo cáo tình hình diễn biến dư nợ cho vay DNNVV Maritimebank chi nhánh Bắc Ninh giai đoạn năm 2017 đến năm 2019:

Bảng 2.5: Tỷ lệ dư nợ cho vay DNNVV Maritimebank Bắc Ninh giai đoạn 2017 – 2019

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | |||

Gía trị (trđ) | Gía trị (trđ) | Gía trị (trđ) | Tăng /Giảm | % | Tăng /Giảm | % | |

Dư nợ cho vay DNNVV | 381.896 | 482.660 | 565.886 | 100.764 | 26,39 | 83.226 | 17,24 |

Tổng dư nợ cho vay Ngân hàng | 1.390.552 | 1.845.845 | 2.322.075 | 455.294 | 32,74 | 476.230 | 25,80 |

Dư nợ cho vay DNNVV/Tổng dư nợ cho vay NH | 27,46% | 26,15% | 24,37% |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

Qua bảng số liệu trên ta thấy, dư nợ cho vay DNNVV cũng đang tăng qua các năm. Cụ thể, năm 207 dư nợ cho vay DNNVV đạt 381.896 triệu đồng, đến năm 2018 dư nợ đạt 482.660 triệu đồng (tăng 26,39% tương ứng với 100.764 triệu đồng). Năm 2019, dư nợ tăng lên đạt mức 565.886 triệu đồng (tăng 17,24% tương ứng với 83.226 triệu đồng). Dư nợ tăng lên một phần đến từ các khách hàng cũ tiếp tục sử dụng khoản vay, một phần là các khách hàng mới nhận nợ. Tuy nhiên, tỷ trọng dư nợ cho vay DNNVV trên tổng dư nợ cho vay của Ngân hàng có xu hướng giảm, cụ thể trong 03 năm lần lượt là 27,46%, 26,15%, 24,37%. Việc tỷ trọng giảm cũng cho thấy được Maritimebank Bắc Ninh đang gặp khó khăn trong công tác phát triển hệ khách hàng DNNVV, đang cạnh tranh gay gắt với các đối thủ khác trên thị trường, cũng như cho thấy Maritimebank chưa tìm được chính sách phù hợp nhằm vừa gia tăng quy mô vừa đem lại hiệu quả hơn nữa trong cho vay khách hàng DNNVV. Việc Maritimebank Bắc Ninh cần làm là đánh giá, phân tích lại toàn bộ việc tăng trưởng, các khách hàng hiện đang quan hệ nhằm đưa ra chính sách, phương án tối ưu hóa nhất thu nhập từ các khách hàng DNNVV.

Việc phân loại theo kỳ hạn dư nợ cho vay DNNVV sẽ giúp Ngân hàng cân bằng được nguồn tiền và đưa ra chính sách phù hợp trong từng giai đoạn.

Bảng 2.6: Cơ cấu dư nợ DNNVV theo kỳ hạn Maritimebank Bắc Ninh giai đoạn 2017 - 2019

Đvt: triệu đồng

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | ||||||

Gía trị (trđ) | Tỷ trọng (%) | Gía trị (trđ) | Tỷ trọng (%) | Gía trị (trđ) | Tỷ trọng (%) | Tăng /Giảm | % | Tăng /Giảm | % | |

Dư nợ cho vay DNNVV | 381.896 | 100 | 482.660 | 100 | 565.886 | 100 | 100.764 | 26,39 | 83.226 | 17,24 |

Dư nợ ngắn hạn | 288.425 | 75,52 | 356.662 | 73,90 | 399.755 | 70,64 | 68.237 | 23,66 | 43.093 | 12,08 |

Dư nợ trung, dài hạn | 93.471 | 24,48 | 125.998 | 26,10 | 166.131 | 29,36 | 32.527 | 34,80 | 40.133 | 31,85 |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)

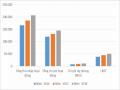

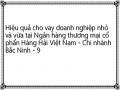

Hình 2.4: Biểu đồ cơ cấu dư nợ DNNVV theo kỳ hạn Maritimebank Bắc Ninh giai đoạn 2017 – 2019

Qua bảng số liệu và biểu đồ ta thấy Maritimebank Bắc Ninh đang tập trung vào cho vay DNNVV ngắn hạn chủ yếu. Cụ thể: dư nợ ngắn hạn năm 2017 là

288.425 triệu đồng (chiếm 75% dư nợ cho vay DNNVV), năm 2018 đạt 356.662 triệu đồng (chiếm 73% dư nợ cho vay DNNVV), tăng 68.237 triệu đồng tương ứng 23,66% so với năm 2017. Bước sang năm 2019, dư nợ ngắn hạn là 399.755 triệu đồng (chiếm 70% dư nợ cho vay DNNVV), tăng 12,08% tương ứng với giá trị là

43.093 triệu đồng.

Dư nợ cho vay trung và dài hạn năm 2017 là 93.471 triệu đồng, năm 2018 tăng 35.527 triệu đồng tương ứng 34,80% so với năm 2017. Năm 2019, dư nợ đạt

166.131 triệu đồng, tăng 40.133 triệu đồng tương ứng tăng 31,85% so với năm 2017.

Nhìn chung, Maritimebank chi nhánh Bắc Ninh đang có dấu hiệu tích cực về hoạt động cho vay, xu hướng đầu tư cho vay ngắn hạn chiếm một vai trò quan trọng trong cơ cấu cho vay của chi nhánh đối với các DNNVV. Điều này là hợp lý, cũng chứng tỏ sự an toàn trong việc thu hồi vốn, thời gian quay vòng vốn nhanh, mang lại hiệu quả cho ngân hàng. Tuy nhiên, cho vay trung và dài hạn cũng là loại hình cho vay đem lại lợi nhuận cho chi nhánh. Vì vậy, trong thời gian tới, ngoài tập trung

tiếp tục phát triển cho vay ngắn hạn, Maritimebank Bắc Ninh cũng nên có giải pháp nhằm mở rộng thị phần, chú trọng dự án lớn nhằm tăng nguồn thu nhập cũng như có biện pháp tăng cường nguồn huy động vốn trung và dài hạn để đáp ứng nhu cầu vốn ngày càng câp thiết của Ngân hàng.

Bên cạnh việc phân chia cơ cấu dư nợ DNNVV theo kỳ hạn, việc phân tích theo nhóm ngành nghề sẽ cho ta thấy được định hướng ngành nghề Ngân hàng đang tập trung cho vay và quan tâm, đồng thời đưa ra những chính sách cụ thể trong từng giai đoạn.

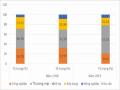

Bảng 2.7: Cơ cấu dư nợ DNNVV theo ngành nghề Maritimebank Bắc Ninh giai đoạn 2017 - 2019

Năm 2017 | Năm 2018 | Năm 2019 | Chênh lệch 2018/2017 | Chênh lệch 2019/2018 | ||||||

Gía trị (trđ) | Tỷ trọng (%) | Gía trị (trđ) | Tỷ trọng (%) | Gía trị (trđ) | Tỷ trọng (%) | Tăng /Giảm | % | Tăng /Giảm | % | |

Dư nợ cho vay DNNVV | 381.896 | 100 | 482.660 | 100 | 565.886 | 100 | 100.764 | 26,39 | 83.226 | 17,24 |

Công nghiệp | 117.561 | 30,78 | 154.435 | 31,99 | 116.598 | 20,6 | 36.874 | 31,37 | -37.837 | -24,50 |

Thương mại - dịch vụ | 155.668 | 40,76 | 180.006 | 37,29 | 325.558 | 57,53 | 24.338 | 15,63 | 145.552 | 80,86 |

Xây dựng | 88.662 | 23,22 | 105.994 | 21,96 | 88.062 | 15,56 | 17.332 | 19,55 | -17.932 | -16,92 |

Nông nghiệp - thủy sản | 20.005 | 5,24 | 42.225 | 8,76 | 35.668 | 6,31 | 22.220 | 111,07 | -6.557 | -15,53 |

(Nguồn: Phòng kế hoạch tài chính – Chi nhánh Bắc Ninh)