CHƯƠNG 2. THỰC TRẠNG MỞ RỘNG CHO VAY DOANH NGHIỆP VỪA VÀ NHỎ TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN CHI NHÁNH LÁNG HẠ

2.1. Giới thiệu về ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

2.1.1. Sơ lược quá trình hình thành và phát triển của ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

Ngân hàng Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Gọi tắt là Agribank) được thành lập ngày 26/3/1988, hoạt động theo Luật các Tổ chức Tín dụng Việt Nam, đến nay, Agribank là Ngân hàng thương mại hàng đầu giữ vai trò chủ đạo và chủ lực trong phát triển kinh tế Việt Nam, đặc biệt là đầu tư cho nông nghiệp, nông dân, nông thôn.

Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam là một trong bốn NHTM Quốc Doanh hàng đầu Việt Nam với mạng lưới chi nhánh phân bố rộng khắp và phục vụ một lượng khách hàng lớn và rất đa dạng. Trong những tháng cuối năm 1996, NHNN&PTNT Việt Nam đã thể hiện định hướng chiến lược có ý nghĩa quan trọng: Củng cố và giữ vững thị trường nông thôn, tiếp cận nhanh và từng bước chiếm lĩnh thị phần tại thị trường thành thị, phát triển kinh doanh đa năng, hiện đại hoá công nghệ Ngân hàng, góp phần thúc đẩy nền kinh tế đất nước.

Chính vì thế, cùng với việc ra đời của một số chi nhánh NHNN tại các thành phố lớn, khu đô thị và trung tâm kinh tế trên mọi miền đất nước trong giai đoạn 1996-1997, ngày 1/8/1996 tại quyết định số 334/QĐ-NHNN_02 của Tổng giám đốc NHNN&PTNT Việt Nam, NHNN&PTNT chi nhánh Láng Hạ được thành lập và chính thức đi vào hoạt động từ 17/3/1997.

- Tên đơn vị, địa chỉ:

Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ tọa lạc tại địa chỉ: số 24 – phố Láng Hạ - quận Đống Đa – Hà Nội

- Loại hình đơn vị:

Ngân hàng Nông nghiệp và phát triển thôn chi nhánh Láng Hạ (Gọi tắt là Chi nhánh Láng Hạ) là Chi nhánh Ngân hàng cấp I, hạng I trực thuộc Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, được đánh giá là một trọng những Ngân hàng thương mại lớn trên địa bàn Thành phố Hà Nội, thực hiện đầy đủ các nghiệp vụ của một Ngân hàng hiện đại, có uy tín trong và ngoài nước.

21

2.1.2. Cơ cấu tổ chức, chức năng nhiệm vụ của các phòng nghiệp vụ

2.1.2.1. Cơ cấu tổ chức của Ngân hàng Nông nghiệp và Phát triển Nông thôn Chi nhánh Láng Hạ

Sơ đồ 2.1. Sơ đồ bộ máy tổ chức của Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

Giám đốc

Phòng Kiểm tra Kiểm soát nội bộ

Phó Giám đốc

Phó Giám đốc

Phó Giám đốc

Phòng Kế hoạch Tổng hợp

Phòng Dịch vụ và Marketing

Phòng Tín dụng Phòng Thẩm định

Phòng Kinh doanh ngoại hối

Phòng Hành chính Nhân sự

Phòng Kế toán Ngân quỹ

Phòng Điện toán

PGD 02 Phùng Hưng

PGD 03 Doãn Kế Thiện PGD 05 Trung Kính

PGD 07 Đào Tấn

PGD 08 Khuất Duy Tiến

PGD 11 Nguyễn Phong Sắc

(Nguồn: Phòng kế toán Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh

Láng Hạ)

22

2.1.2.2. Chức năng nhiệm vụ của các phòng nghiệp vụ

Ban giám đốc: Nhiệm vụ của Ban giám đốc là điều hành tòan bộ hoạt động của chi nhánh. Giám đốc là người đứng đầu, phân công nhiệm vụ của các phó giám đốc theo quy định, đồng thời cũng là người chịu trách nhiệm trực tiếp về tình hình hoạt động kinh doanh của chi nhánh và báo cáo thông tin lên Hội sở NHNN&PTNT Việt Nam.

Phòng kiểm tra, kiểm toán nội bộ: Xây dựng quy trình nghiệp vụ kiểm toán nội bộ tại ngân hàng; phát triển, chỉnh sửa, bổ sung, hoàn thiện phương pháp kiểm toán nội bộ và phạm vi hoạt động của kiểm toán nội bộ.Thực hiện các chính sách, quy trình và thủ tục kiểm toán nội bộ đã được phê duyệt, đảm bảo chất lượng và hiệu quả. Kiến nghị các biện pháp sửa chữa, khắc phục sai sót; kiến nghị xử lý những vi phạm.

Phòng nguồn vốn và kế hoạch tổng hợp: Là phòng nghiệp vụ của ngân hàng có chức năng làm tham mưu cho Ban giám đốc trong công tác chỉ đạo điều hành và tổ chức thực hiện nhiệm vụ huy động vốn, tạo nguồn vốn đảm bảo kinh doanh theo định hướng của ngân hàng và mục tiêu của giám đốc.

Phòng dịch vụ và marketing: Trực tiếp thực hiện nhiệm vụ giao dịch với khách hàng, quảng bá, tuyên truyền cho ngân hàng, xây dựng kế hoạch quảng bá thương hiệu.

Phòng tín dụng: Có chức năng thực hiện lập kế hoạch các hoạt động tín dụng.

Phòng kinh doanh ngoại tệ: Thực hiện các giao dịch thanh toán xuất nhập khẩu về hàng hóa cho khách hàng, các giao dịch mua bán ngoại tệ và phát hành các thư bảo lãnh theo thông lệ quốc tế.

Phòng hành chính nhân sự: Có nhiệm vụ trang bị vật chất, chỗ làm việc cho cán bộ, quản lý nhân sự, tài sản…chăm lo cho đời sống tinh thần cán bộ nhân viên SGD.

Phòng kế toán ngân quỹ: Thực hiện công tác hạch toán kế toán, thu chi tài chính, quản lý hồ sơ chứng từ kế toán, dịch vụ thẻ.

Phòng điện toán: Thu thập, quản lý, cung cấp thông tin phục vụ cho việc thẩm định và phòng ngừa rủi ro tín dụng.

23

2.1.3. Kết quả hoạt động kinh doanh

2.1.3.1. Tình hình huy động vốn giai đoạn 2011 – 2013

Huy động vốn là một nghiệp vụ thuộc bên tài sản nợ của bất kỳ một NHTM nào. Không giống như các loại hình doanh nghiệp khác, vốn tự có của một NHTM chỉ chiếm một phần rất nhỏ trong tổng nguồn vốn. Bởi vậy nó không đủ để đáp ứng cho hoạt động phát triển. Đặc biệt đây là nhân tố quan trọng đảm bảo chi nhánh có thể mở rộng hoạt động cho vay. Do vậy, các ngân hàng phải tìm mọi cách để huy động các nguồn vốn từ dân cư và các TCKT khác rồi tập trung thành những món lớn đem đầu tư trở lại nền kinh tế thông qua hoạt động cấp tín dụng.

Trong những năm qua, nhận thức được tầm quan trọng đó, NHNN&PTNT Việt Nam nói chung và NHNN&PTNT chi nhánh Láng Hạ nói riêng luôn quan tâm đúng mức và đặt công tác huy động vốn là một trong những nhiệm vụ trọng tâm trong hoạt động kinh doanh của mình.

Nguồn vốn hoạt động chủ yếu là vốn huy động tại chỗ, bên cạnh đó Chi nhánh còn nhận vốn ủy thác của các tổ chức tài chính, tiền tệ quốc tế và vốn điều chuyển từ Chi nhánh ngân hàng cấp trên.

Vốn huy động tại địa phương bao gồm cả nội tệ và ngoại tệ, là một trong những nhiệm vụ trọng tâm của NHNN&PTNT chi nhánh Láng Hạ, dưới hình thức chủ yếu sau:

![]() Nhận tiền gửi tiết kiệm, tiền gửi thanh toán nội tệ và ngoại tệ của các tầng lớp dân cư, các tổ chức kinh tế bao gồm tiết kiệm không kì hạn và tiết kiệm có kì hạn.

Nhận tiền gửi tiết kiệm, tiền gửi thanh toán nội tệ và ngoại tệ của các tầng lớp dân cư, các tổ chức kinh tế bao gồm tiết kiệm không kì hạn và tiết kiệm có kì hạn.

![]() Nhận tiền gửi, vốn ủy thác của các tổ chức tín dụng.

Nhận tiền gửi, vốn ủy thác của các tổ chức tín dụng.

Đặc biệt gần đây khi thị trường huy động vốn thường xuyên có diễn biến phức tạp, với sự xuất hiện ngày càng nhiều các tổ chức tín dụng, cạnh tranh trong công tác huy động vốn diễn ra quyết liệt. Nhờ biết chủ động khai thác nguồn vốn tại chỗ như điều động nhân viên đến các khu dân cư để vận động người dân trong khu vực gửi tiền nhàn rỗi vào ngân hàng nên vốn huy động của Chi nhánh trong thời gian qua đã tăng trưởng khá ổn định.

24

Bảng 2.1. Tình hình huy động vốn của ngân hàng Nông nghiệp và phát triển Nông thôn chi nhánh Láng Hạ

Đơn vị tính: Tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | ||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Tuyệt đối | Tương đối (%) | Tuyệt đối | Tương đối (%) | |

Tổng nguồn vốn | 10.002 | 100 | 11.804 | 100 | 13.092 | 100 | +1.802 | 18,02 | 1.288 | 10,91 |

Theo loại tiền | ||||||||||

Nội tệ | 8.107 | 81,05 | 10.116 | 85,70 | 11.834 | 90,39 | +2.758 | 34,02 | 1.718 | 16,98 |

Ngoại tệ (quy đổi VNĐ) | 1.895 | 18,95 | 1.688 | 14,30 | 1.258 | 9,61 | -207 | -10,9 | -430 | -25,47 |

Theo thời hạn | ||||||||||

Không thời hạn | 2.641 | 26,40 | 4.613 | 39,09 | 3.566 | 27,24 | +1.972 | 74,67 | -1.047 | -22,70 |

Có kỳ hạn | 7.361 | 73,60 | 7.191 | 60,91 | 9.526 | 72,76 | -170 | -2,31 | +2.335 | 32,47 |

Theo TPKT | ||||||||||

Tiền gửi dân cư | 2.869 | 28,68 | 3.771 | 31,95 | 4.419 | 33,75 | +902 | 31,44 | +648 | 17,18 |

Tiền gửi TCKT | 7.026 | 70,25 | 7.930 | 67,18 | 8.538 | 65,22 | +904 | 12,87 | +608 | 7,67 |

Tiền gửi TCTD | 107 | 1,07 | 103 | 0,87 | 135 | 1,03 | -4 | -3,74 | +32 | 31,07 |

Có thể bạn quan tâm!

-

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 1

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 1 -

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 2

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 2 -

Quy Trình Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ

Quy Trình Cho Vay Đối Với Doanh Nghiệp Vừa Và Nhỏ -

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 5

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 5 -

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 6

Giải pháp mở rộng cho vay đối với doanh nghiệp vừa và nhỏ tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam chi nhánh láng hạ - 6

Xem toàn bộ 57 trang tài liệu này.

(Nguồn: Phòng Kế hoạch – Kinh doanh Ngân hàng Nông nghiệp & Phát triển Nông thôn chi nhánh Láng Hạ)

25

Qua bảng số liệu 2.1 về tình hình huy động vốn trên, ta có thể nhận thấy tổng nguồn vốn mà NHNN&PTNT chi nhánh Láng Hạ huy động trong giai đoạn 2011 – 2013 đều có sự tăng trưởng khá tốt. Cụ thể như sau: Năm 2012 nguồn vốn huy động tăng 18,02% so với năm 2011, từ mức 10.002 tỷ đồng lên 11.804 tỷ đồng. Sang đến năm 2013 nguồn vốn huy động tăng 10,91% so với năm 2012 từ mức 11.804 tỷ đồng lên 13.092 tỷ đồng. Có được điều này bởi NHNN&PTNT là ngân hàng lớn nhất Việt Nam cả về vốn, tài sản, đội ngũ cán bộ nhân viên, mạng lưới hoạt động và số lượng khách hàng, là một trong số các ngân hàng có quan hệ ngân hàng đại lý lớn nhất Việt Nam với 1.026 ngân hàng đại lý tại 92 quốc gia và vùng lãnh thổ.

Xét theo loại tiền gửi: Cũng giống như đa số ngân hàng khác, nguồn vốn huy động chủ yếu của ngân hàng vẫn là đồng nội tệ VNĐ chiếm trên 80% tổng nguồn vốn huy động được của các năm do đối tượng khách hàng của chi nhánh phần lớn là các doanh nghiệp Việt Nam. Cụ thể năm 2012 nguồn vốn huy động bằng nội tệ chiếm tỷ lệ 85,70% tương đương mức 10.116 tỷ đồng, tăng lên tương ứng 34,02% so với năm 2011. Năm 2013 tỷ trọng vốn huy động bằng nội tệ tiếp tục tăng cao lên đến mức 90,39%, tăng 1.718 tỷ đồng tương ứng mức tăng lên 16,98% so với năm 2012. Tuy mức tăng trưởng vốn huy động nội tệ có trong giai đoạn 2012 – 2013 có thấp hơn giai đoạn 2011 – 2012 nhưng điều này là cuộc khủng hoảng kinh tế toàn cầu gây ảnh hưởng đến nền kinh tế Việt Nam trong đó có cả các doanh nghiệp và khách hàng dân cư. Về mặt huy động vốn ngoại tệ, vốn trước nay không phải thế mạnh của các chi nhánh NHNN&PTNT, tỷ trọng vốn huy động ngoại tệ cũng không cao. Năm 2011 tỷ trọng vốn huy động theo ngoại tệ là 18,95%, năm 2012 giảm xuống chỉ còn 14,30%, sang đến năm 9,61%. Nguyên nhân là do lãi suất ngoại tệ tại ngân hàng luôn thấp và có sự chênh lệch đối với lãi suất nội tệ, đồng thời đồng nội tệ đang dần ổn định hơn khiến cho các doanh nghiệp ưa dùng đồng tiền nội tệ hơn.

Xét theo thời hạn: Việc phân chia nguồn vốn theo cách này giúp ngân hàng sử dụng vốn hợp lý, đảm bảo an toàn và chống đỡ rủi ro khi dùng quá nhiều nguồn vốn ngắn hạn cho vay các dự án dài hạn. Về hoạt động huy động vốn theo thời hạn, thì theo tại chi nhánh NHNN&PTNT Láng Hạ có sự phân bố như sau: Tỷ lệ vốn huy động có kỳ hạn chiếm tỷ trọng tương đối cao với hơn 60% tổng nguồn vốn huy động trong ba năm 2011, 2012 và 2013. Cụ thể năm 2012 số vốn huy động có kỳ hạn là 7.191 tỷ đồng, giảm 170 tỷ tương đương 2,31% so với năm 2011. Tuy nhiên nguồn vốn huy động năm 2013 lại tăng mạnh đạt 9.526 tỷ đồng, tăng tương đương 32,47%. Mặc dù năm 2012 nguồn vốn huy động có sự suy giảm chút ít nhưng đến năm 2013 đã có dấu hiệu tăng trưởng đây là một tín hiệu đáng mừng vì với việc nguồn vốn huy động có kỳ hạn cao như vậy sẽ giúp ngân hàng có được những chính sách cho vay hợp lý và linh

26

hoạt, nhất là các doanh nghiệp vừa và nhỏ cũng có được nhiều nguồn bổ sung vốn kịp thời cho hoạt động kinh doanh, sản xuất. Nhờ đó ngân hàng nắm rõ được thời gian và có các phương thức tính lãi suất hợp lý hơn, tránh tình trạng ngân hàng bị động và phải tăng nguồn dữ trữ để đảm bảo việc thanh khoản cho khách hàng, do đó tỷ lệ vốn huy động không kì hạn chỉ ở mức 26,40% năm 2011, tăng lên 39,90% năm 2012 và lại giảm xuống 27,24% trong năm 2013 vừa qua.

Xét theo thành phần kinh tế: Vốn huy động từ các tổ chức kinh tế chiếm tỷ trọng lớn nhất trong tổng nguồn vốn huy động từ các thành phần kinh tế, do đặc thù trên địa bàn khu vực ngân hàng hoạt động tại quận Đống Đa rất nhiều các doanh nghiệp nhỏ và vừa. Do đó thu hút được nhiều doanh nghiệp gửi tiền cũng như các hoạt động thanh toán qua hệ thống ngân hàng bởi sự chuyên nghiệp và uy tín trên thương trường của NHNN&PTNT Việt Nam. Hiện nay sau sự kiện khủng hoảng thanh khoản của NHTM CP Á Châu vào năm 2012 và những sự kiện xung quanh vụ án của Ông Nguyễn Đức Kiên – một trong những người thành lập ra ngân hàng ACB thì nhiều doanh nghiệp rất lo ngại khi thực hiện các thanh toán và gửi tiền tại các NHTM CP ngoài quốc doanh, do đó nên các chi nhánh của NHNN&PTNT Việt Nam đã được nhiều doanh nghiệp tín nhiệm và gửi tiền bởi uy tín và mối quan hệ chặt chẽ với Nhà Nước, sự đảm bảo đó khiến doanh nghiệp phần nào yên tâm hơn. Chưa kể NHNN&PTNT VN hiện nay có công nghệ ngân hàng hàng đầu và hiện đầu, sử dụng hệ thống CoreBanking giúp cho các hoạt động gửi tiền lẫn thanh toán đều được thực hiện theo tiêu chuẩn hóa với sự đảm bảo an ninh bảo mật khách hàng cao nhất. Hơn thế nữa NHNN&PTNT VN lại là một trong số các ngân hàng có quan hệ ngân hàng đại lý lớn nhất Việt Nam với 1.026 ngân hàng đại lý tại 92 quốc gia và vùng lãnh thổ. Đây cũng là một trong những nguồn vốn có chi phí thấp sau nguồn vốn huy động từ dân cư. Năm 2012 là 7.930 tỷ tăng 12,87% so với năm 2011 là 7.026 tỷ, còn năm 2013 là 8.538 tỷ tăng 7,67% so với năm 2012. Kết quả này cho thấy chi nhánh đã thực hiện rất tích cực và thành công các biện pháp thu hút vốn từ các tổ chức kinh tế, tạo được uy tín trên thị trường. Điển hình như:

+ Điều chỉnh mức lãi suất hợp lý.

+ Ngày càng đơn giản hoá các điều kiện cho doanh nghiệp và dân cư gửi tiền tiết kiệm cũng như vay vốn từ Ngân hàng.

+ Mở rộng và nâng cao chất lượng các dịch vụ của hệ thống NHTM.

- Đa dạng hoá các hình thức tiết kiệm (như tiết kiệm chiều tối, tiết kiệm bằng ngoại tệ…).

27

- Phát triển hợp tác xã tín dụng, đặc biệt là quĩ tín dụng nhân dân ở xã, phường, thị trấn, tạo điều kiện cho nhân dân, đặc biệt là nông dân vay vốn phát triển sản xuất, nâng cao đời sống.

- Triển khai rộng rãi các hình thức tín dụng thuê mua đối với NHTM và các công ty tài chính.

- Thu hút vốn thông qua các hình thức khác:

+ Tiết kiệm bảo hiểm:

Giải pháp này tập trung vào phát triển thị trường bảo hiểm nhân thọ, thúc đẩy cạnh tranh của các Công ty bảo hiểm nhân thọ, thu hút các Công ty bảo hiểm nhân thọ tham gia mạnh mẽ hơn vào thị trường tiền tệ, đa dạng hoá các lĩnh vực đầu tư vốn của các tổ chức bảo hiểm.

+ Tiết kiệm bưu điện:

Không ngừng nâng cao hiệu quả huy động vốn qua hình thức tiết kiệm bưu điện. Hiện nay đang có hai quan điểm phát triển của tổ chức này, đó là cho thành lập ngân hàng tiết kiệm bưu điện và hoàn thiện Công ty dịch vụ tiết kiệm bưu điện.

Tiền gửi của dân cư qua các năm liên tục tăng. Cụ thể năm 2012 ngân hàng huy động được 3.771 tỷ đồng, tăng lên 31,44% so với năm 2011. Năm 2013 là 4.419 tỷ đồng, tăng lên 17,18% so với năm 2012. Nguyên nhân dẫn đến nguồn vốn huy động từ dân cư tăng là do thu nhập của dân chúng tăng, đời sống kinh tế xã hội ngày một nâng cao, lượng tiền tích lũy tăng lên nên họ gửi tiền một mặt để dảm bảo an toàn, một mặt nhằm tìm kiếm thanh khoản, thu nhập ổn định. Mặt khác, do chính sách thu hút khách hàng của chi nhánh ngày càng hoàn thiện, sản phẩm dịch vụ đa dạng ngày càng thỏa mãn nhu cầu của khách hàng. ![]()

![]()

![]()

![]()

![]()

thanh toán thẻ của 18 ngân hàng thành viên Banknetvn, Smartlink; Thẻ quốc tế Visa, MasterCard, JCB; là ngân hàng duy nhất chấp nhận thanh toán thẻ CUP qua Banknetvn tại 100% ATM. Còn tiền gửi từ TCTD năm 2012 giảm nhẹ so với 2011 từ 107 tỷ còn 103 tỷ tương đương với 3,74%. Tuy nhiên lại tăng mạnh trong năm 2013 đạt 135 tỷ tăng 31,07%. Chủ yếu nguồn huy động này đến từ các TCTD như Kho bạc nhà nước hay nguồn vốn ủy thác đầu tư của chính phủ, với số lượng không nhiều và thời hạn không lâu.

28

2.1.3.2. Hoạt động sử dụng vốn (chủ yếu là cho vay)

Bảng 2.2. Diễn biến dư nợ cho vay tại ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

Đơn vị: Tỷ đồng

Năm 2011 | Năm 2012 | Năm 2013 | So sánh 2012/2011 | So sánh 2013/2012 | ||||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Tuyệt đối | Tương đối(%) | Tuyệt đối | Tương đối(%) | |

Tổng dư nợ cho vay | 4.187 | 100 | 3.861 | 100 | 3.070 | 100 | (326) | (7,79) | (791) | (20,49) |

Theo loại ngoại tệ gửi | ||||||||||

Nội tệ | 3.225 | 77,02 | 2.917 | 75,55 | 2.138 | 69,64 | (308) | (9,55) | (779) | (26,71) |

Ngoại tệ (quy đổi VNĐ) | 962 | 22,98 | 944 | 24,45 | 932 | 30,36 | (18) | (1,87) | (12) | (1,27) |

Theo thời hạn | ||||||||||

Ngắn hạn | 1.799 | 42,97 | 1.500 | 38,85 | 1.090 | 35,50 | (299) | (16,62) | (410) | (27,33) |

Trung – dài hạn | 2.388 | 57,03 | 2.361 | 61,15 | 1.980 | 64,50 | (27) | (1,13) | (381) | 16,14 |

(Nguồn: Phòng tín dụng Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ)

29

Huy động vốn và sử dụng vốn là hai hoạt động có mỗi liên hệ chặt chẽ với nhau trong hoạt động của ngân hàng. Ngân hàng huy động vốn để đáp ứng nhu cầu trong hoạt động của mình. Huy động vốn sẽ là cơ sở cho các hoạt động sử dụng vốn của ngân hàng. Còn việc sử dụng vốn sẽ quyết định lợi nhuận, cũng như rủi ro mà ngân hàng có thể gặp phải trong hoạt động của mình.

Qua bảng số liệu 2.2 ta thấy tổng dư nợ cho vay năm 2012 đạt 3.861 tỷ đồng giảm 326 tỷ tương đương 7,79% so với năm 2011. Năm 2013 chỉ đạt 3.070 tỷ đồng, giảm 20,49% ứng với 791 tỷ so với năm 2012. Do những ảnh hưởng tiêu cực từ khủng hoảng thế giới, thì nền kinh tế việt nam trong giai đoạn 2012 – 2013 có những sự phát triển không ổn định. Theo thông báo của Tổng cục Thống kê Việt Nam thì Năm 2012 GDP Việt Nam chỉ đạt được 5,25% còn sang năm 2013 đạt mức 5,42%, thấp hơn so với mục tiêu đề ra là 5,6%, tuy có tăng lên so với năm 2012, chưa kể đến mức lạm phát của năm 2013 là 6,04%, giảm đi so với năm 2012 là 6,81%. Ngoài ra thì trong lĩnh vực ngân hàng cũng có những cuộc khủng hoảng nợ xấu, khiến các ngân hàng lao đao, trong đó thì nợ xấu của NHNN&PTNT Việt Nam đạt 3,61%, thấp hơn nhiều so với các NHTM CP khác nhưng xét về giá trị thì lại rất lớn do NHNN&PTNT Việt Nam có khối lượng khách hàng và dư nợ cho vay lớn. Chính vì lẽ đó các chi nhánh ngân hàng được sự chỉ đạo phải làm sao cơ cấu lại các khoản nợ xấu, thắt chặt và quản lý các khoản mục cho vay hơn nữa. Đây chính là nguyên nhân khiến cho hoạt động cho vay đối với các doanh nghiệp của chi nhánh có phần nào giảm xuống trong các năm qua.

![]() Cơ cấu dư nợ theo loại tiền gửi

Cơ cấu dư nợ theo loại tiền gửi

Tỷ trọng dư nợ cho vay bằng nội tệ qua các năm vẫn chiếm tỷ trọng khá lớn. Cụ thể năm 2011 là 3.225 tỷ đồng tương đương 77,02% tổng dư nợ, năm 2012 là 2.917 tỷ chiếm 75,55% tổng dư nợ, năm 2013 là 2.138 tỷ chiếm 69,94% tổng dư nợ. Nguyên nhân do đối tượng khách hàng cho vay là các doanh nghiệp Việt Nam, do đó lượng dư nợ cho vay bằng đồng nội tệ luôn chiếm tỷ trọng khá cao ở hầu hết các NHTM hiện nay trong đó có NHNN&PTNT chi nhánh Láng Hạ. Bên cạnh đó, dù dư nợ cho vay bằng ngoại tệ có tỷ trọng nhỏ nhưng đã tăng đều qua các năm. Cụ thể năm 2011 là 962 tỷ đồng tương đương 22,98% tổng dư nợ, năm 2012 là 24,25%, năm 2013 là 30,36% tổng dư nợ. Do hiện nay nền kinh tế mở cửa, các DNVVN thường xuyên có những hoạt động xuất khẩu hàng hóa ra nước ngoài, đặc biệt thị trường EU, Trung Quốc hay Mỹ, do đó việc cần có những máy móc trang thiết bị hiện đại để hàng hóa có được tiêu chuẩn đáp ứng các thị trường đó nên việc vay vốn ngoại tệ để mua sắm cũng là một điều tất yếu trong việc mở rộng kinh doanh và hợp tác với quốc tế.

30

- Cơ cấu dư nợ theo thời hạn

Tỷ trọng dư nợ ngắn hạn có xu hướng giảm đi trong giai đoạn 2011 – 2013, từ mức 42,97% năm 2011, đã giảm xuống mức 38,8% năm 2012 và 35,5% năm 2013. Năm 2012 mức dư nợ ngắn hạn giảm 299 tỷ đồng tương đương 16,62%; năm 2013 giảm 410 tỷ đồng tương đương 27,33%, chỉ đạt mức cho vay là 1.090 tỷ đồng. Điều này cho thấy nhiều DNVVN không chỉ cần những nguồn vốn lưu động để bổ sung cho hoạt động kinh doanh nữa mà còn để đầu tư phát triển sản xuất kinh doanh. Trong thời gian kinh tế phát triển không ổn định, yếu kém thì nhiều doanh nghiệp đã có những giải pháp kinh doanh để tìm kiếm nguồn thu nhập như là chuyển đổi ngành nghề kinh doanh, mở rộng thêm nhà xưởng, trang bị nhiều thiết bị máy móc hiện đại để đa dạng hoá sản phẩm cũng như loại hình dịch vụ cung ứng. Do đó có thể thấy ngay việc dư nợ trung – dài hạn ( chủ yếu trung hạn) có mức tỷ trọng tăng nhanh trong giai đoạn qua, từ 57% năm 2011, tăng lên 61,1% năm 2012 và 64,5% trong năm 2013. Tuy nhiên do những ảnh hưởng nhất định của nền kinh tế Việt Nam phát triển không được tốt như những năm 2010 – 2011, khi GDP chỉ có hơn 5% cho nên việc các doanh nghiệp thận trọng khi đưa ra các phương án kinh doanh lâu dài và bản thân các ngân hàng cũng rất chặt chẽ khi cho vay những khoản đầu tư lớn và lâu dài nên mức dư nợ trung – dài hạn năm 2012 chỉ còn 2.361 tỷ đồng, giảm 27 tỷ đồng; còn năm 2013 chỉ có mức 1.980 tỷ đồng , giảm 381 tỷ đồng tương đương 16,14%. Tuy vậy tỷ trọng tăng lên nhưng lại giảm về những con số.

2.1.3.3. Tình hình các hoạt động kinh doanh khác

Hoạt động dịch vụ và thanh toán quốc tế:

- Doanh số mua ngoại tệ: 137,6 triệu USD, bằng 101% so 2012 (2012: 101 tr).

- Doanh số bán ngoại tệ: 137,9 triệu USD, bằng 101% so 2012 (2012: 137 tr).

- D/s chuyển tiền nước ngoài: 94 triệu USD, bằng 133% so 2012 (2012: 71 tr).

- Doanh số mở L/C: 313 triệu USD, bằng 57% so 2012 (2012: 553 tr).

- Doanh số chi trả kiều hối: 3,3 triệu USD, bằng 114% so 2012 (2012: 2,9 tr).

- Quản lý 15 dự án, đã giải ngân 28,4 triệu USD.

- Năm 2013, Chi nhánh phát hành được 14.737 thẻ, giảm 5.351 thẻ bằng 73% so với năm 2012, tăng 6.687 thẻ đạt 183% KH Trung ương giao năm 2013.

- Thu gộp dịch vụ: 32,4 tỷ đồng giảm 5 tỷ đồng bằng 86,5% so với năm 2012, đạt 79% Kế hoạch Trung ương giao.

31

Trong đó:

+ Thu dịch vụ chuyển tiền trong nước: 24,3 tỷ đồng bằng 100% so với năm 2012, đạt 91% Kế hoạch giao năm 2013.

+ Thu dịch vụ thanh toán quốc tế: 2,4 tỷ đồng giảm 3,7 tỷ đồng bằng 39% so với năm 2012, đạt 35% Kế hoạch giao năm 2013.

+ Thu hoạt động kinh doanh ngoại hối: 3,2 tỷ đồng giảm 1,3 tỷ đồng bằng 70% so với năm 2012, đạt 64% Kế hoạch giao năm 2013.

+ Thu dịch vụ ngân quỹ: 830 triệu giảm 150 triệu bằng 85% so với năm 2012, đạt 75% Kế hoạch giao năm 2013.

Công tác kế toán thanh toán - kho quỹ:

- Tổng doanh số thanh toán năm 2013 đạt 290.133 tỷ đồng, giảm 9,0% so năm 2012, trong đó thanh toán không dùng tiền mặt chiếm tỷ trọng 87%/Tổng doanh số thanh toán.

Doanh số chuyển tiền đi : 125.423 tỷ đồng giảm 8,0% so năm 2012, chiếm tỷ trọng 43,0% doanh số thanh toán.

Doanh số chuyển tiền đến 126.423 tỷ giảm 9,0% so năm 2012, chiếm 44% tổng doanh số thanh toán.

Doanh số thu tiền mặt 19.138 tỷ giảm 9,0% so năm 2012, doanh số chi tiền mặt đạt 19.129 tỷ, giảm 9% so năm 2012.

- Năm 2013 đã có 7.564 tài khoản khách hàng mở mới, trong đó khách hàng mở tài khoản thanh toán 4.858 doanh nghiệp 146 khách hàng.

- Đã trả tiền thừa 242 món cho khách hàng (tổng số tiền là 1,103,530,000 đồng).

32

2.1.3.4. Kết quả hoạt động kinh doanh của chi nhánh Ngân hàng Nông nghiệp và Phát triển Nông thôn Láng Hạ giai đoạn 2011 -2013

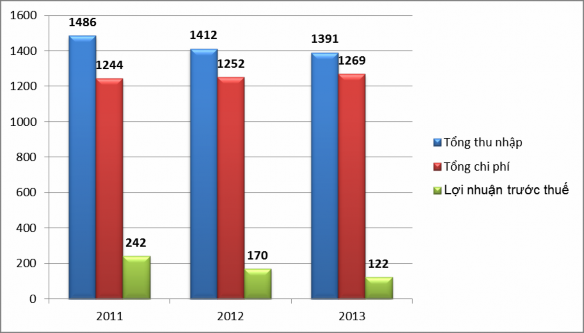

Biểu đồ 2.1: Kết quả hoạt động kinh doanh 2011-2013 Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

(Nguồn: Phòng kế toán Ngân hàng Nông nghiệp và Phát triển Nông thôn chi

nhánh Láng Hạ)

Qua biểu đồ 2.1 ta thấy tổng thu nhập năm 2012 đạt 1.412 tỷ đồng, giảm 74 tỷ tương đương 4,98% so với năm 2011. Năm 2013 đạt 1.391 tỷ đồng, giảm 21 tỷ tương đương 1,49%. Tuy có sự sụt giảm trong tổng thu nhập, chủ yếu đến từ việc kinh tế suy thoái dẫn đến doanh số cho vay trong cả 2 năm 2012 và 2013 đều giảm khiến nguồn thu nhập chính của ngân hàng giảm xuống (hiện nay thu nhập từ lãi cho vay chiểm tỷ trọng rất cao trong hầu như các ngân hàng từ 80-90%).

Tổng chi phí năm 2012 là 1.252 tăng 8 tỷ đồng tương đương 0,64% so với năm 2011. Năm 2013 là 1.269 tăng 17 tỷ đồng tương đương 1,36% so với năm 2012. Việc sử dụng nhiều công cụ marketing lẫn chi phí quản lý và đặc biệt là các khoản dự phòng rủi ro tài chính đã làm cho tổng chi phí của ngân hàng tăng lên so với năm 2011.

Lợi nhuận trước thuế năm 2012 đạt 170 tỷ đồng, giảm 72 tỷ tương đương 29,75% so với năm 2011. Năm 2013 đạt 122 tỷ, giảm 48 tỷ đồng tương đương 28,24% so với năm 2012.

33

2.2. Thực trạng mở rộng cho vay đối với các doanh nghiệp vừa và nhỏ tại ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ

2.2.1. Các văn bản pháp lý hướng dẫn cho vay

Điều lệ tổ chức và hoạt động của NHNN&PTNT Việt Nam, ban hành cùng quyết định số 1268/QĐ – HĐQT ngày 30 tháng 9 năm 2010 của HĐQT NHNN&PTNT Việt Nam chuẩn y vào ngày 5 tháng 10 năm 2010.

Các qui định về pháp luật hiện hành về ủy quyền

Quy định phân cấp phán quyết tín dụng trong hệ thống NHNN&PTNT Việt Nam Quyết định số 48/2007/QĐ - NHNN ngày 26 tháng 12 năm 2007 của Thống đốc NHNN Việt Nam về việc ban hành qui định về việc thu phí dịch vụ thanh toán tổ chức

cung ứng dịch vụ thanh toán.

Luật NHNN Việt Nam số 47/2010/QH12 và Luật các tổ chức tín dụng số 47/2010/47 ngày 7 tháng 7 năm 2010

Nghị định số 143/2005/NĐ – CP ngày 1 tháng 11 năm 2005 của Chính Phủ ban hành Quy chế quản lý vay và trả nợ nước ngoài.

Nghị định số 14/2009/QĐ – TTg ngày 21 tháng 1 năm 2009 của Thủ tướng chính phủ về việc ban hành Quy chế cho vay các doanh nghiệp của NHTM.

2.2.2. Các điều kiện về cho vay

2.2.2.1. Đối tượng cho vay

Ngân hang nông nghiệp và Phát triển Nông thôn chi nhánh Láng Hạ thực hiện mở rộng cho vay đối với DNVVN trong nước thỏa mãn các điều kiện cơ bản sau:

- Các pháp nhân: doanh nghiệp nhà nước, HTX, Công Ty TNHH, Công ty Cổ phần, doanh nghiệp có vốn đầu tư nước ngoài và các tổ chức khác có đủ điều kiện quy điều 94 của bộ luật dân sự.

- Cá nhân, hộ gia đình, tổ hợp tác, DN Tư nhân, Công ty hợp danh.

- Các pháp nhân và cá nhân nước ngoài.

NHNo&PTNT Tây Hà Nội cho vay đối với mọi nhu cầu sản xuất kinh doanh dịch vụ, tiêu dùng … trừ những nhu cầu sau :

- Mua sắm tài sản, chi phí hình thành nên tài sản mà pháp luật cấm mua bán, chuyển nhượng, chuyển đổi.

- Để thanh toán các chi phí cho việc thực hiện các giao dịch mà pháp luật cấm.

- Đáp ứng các nhu cầu tài chính của các giao dịch mà pháp luật cấm.

34

2.2.2.2. Nguyên tắc cho vay

Khách hàng vay vốn của NHNN&PTNT chi nhánh Láng Hạ phải đảm bảo các nguyên tắc sau:

- Sử dụng vốn vay đúng mục đích đã thỏa thuận trong hợp đồng tín dụng;

- Phải hoàn trả nợ gốc và lãi tiền vay đúng hạn đã thỏa thuận trong hợp đồng tín dụng.

- Tiền vay được phát bằng tiền mặt hoặc chuyển khoản theo mục đích sử dụng tiền vay đã thỏa thuận trong hợp đồng tín dụng.

2.2.2.3. Điều kiện cho vay

Để được vay vốn ở NHNN&PTNT chi nhánh Láng Hạ, khách hàng phải thỏa mãn một số tiêu chí nhất định theo quy định của Pháp luật cũng như các quy định của NHNN&PTNT trên nguyên tắc đảm bảo quyền lợi cho cả khách hàng và ngân hàng:

- Có năng lực pháp luật dân sự, năng lực hành vi dân sự và chịu trách nhiệm dân sự theo quy định của pháp luật.

- Mục đích sử dụng vốn vay hợp pháp

- Có khả năng tài chính đảm bảo trả nợ trong thời hạn cam kết.

- Có dự án đầu tư, phương án sản xuất kinh doanh dịch vụ khả thi và có hiệu quả, hoặc phương án phục vụ đời sống khả thi.

- Thực hiện các qui định về bảo đảm tiền vay theo quy định của Chính phủ, NHNN Việt Nam và hướng dẫn của NHNo&PTNT Việt Nam

Khi có nhu cầu vay vốn, khách hàng gửi đến NHNN&PTNT chi nhánh Láng Hạ các giấy tờ sau:

*Hồ sơ pháp lý:

- Quyết định thành lập doanh nghiệp (nếu pháp luật quy định phải có);Điều lệ doanh nghiệp (trừ doanh nghiệp tư nhân)

- Quyết định bổ nhiệm Chủ tịch Hội đồng quản trị (nếu có), Tổng giám đốc (Giám đốc), kế toán trưởng; Quyết định công nhận Ban quản trị, chủ nhiệm hợp tác xã;

- Đăng ký kinh doanh;

- Quy chế tài chính (nếu có);

- Giấy phép/chứng chỉ hành nghề (đối với những ngành nghề theo quy định phải có);

- Giấy chứng nhận đầu tư;

35