không có tài sản đảm bảo. Còn xét về giá trị tài sản bảo đảm trên tổng số nợ xấu thì giá trị tài sản bảo đảm bằng 135% giá trị của nợ xấu.

2.2.2.3. Phân tích nợ xấu theo nhóm TCTD

Theo số liệu báo cáo của các TCTD thì nợ xấu tính đến 30/09/2012 của các nhóm TCTD như sau:

Bảng 8: Phân tích nợ xấu theo các nhóm TCTD (Đơn vị: Tỷ VND)

Dư nợ | Nợ xấu | ||||

Tuyệt đối | Tỷ trọng | Tuyệt đối | Tỷ lệ | Tỷ trọng | |

1. NHTM Nhà nước | 1.345.125 | 51,00 | 125.800 | 9,35 | 54,20 |

2. NHTM Cổ phần | 949.500 | 36,00 | 61.000 | 6,42 | 26,28 |

3. NHNNg, NHLD | 237.375 | 9,00 | 12.070 | 5,08 | 5,20 |

4. TCTD khác | 105.500 | 4,00 | 33.230 | 31,50 | 14,32 |

Tổng cộng | 2.637.500 | 100,00 | 232.100 | 8,80 | 100,00 |

Có thể bạn quan tâm!

-

Tình Hình Hoạt Động Kinh Doanh Của Hệ Thống Nhtm Việt Nam

Tình Hình Hoạt Động Kinh Doanh Của Hệ Thống Nhtm Việt Nam -

Tăng Trưởng Tín Dụng Và Huy Động Vốn

Tăng Trưởng Tín Dụng Và Huy Động Vốn -

Tỷ Lệ (%) Cho Vay/huy Động (Ldr) Giai Đoạn 2008-2011

Tỷ Lệ (%) Cho Vay/huy Động (Ldr) Giai Đoạn 2008-2011 -

Thực Trạng Xử Lý Nợ Xấu Của Hệ Thống Nhtm

Thực Trạng Xử Lý Nợ Xấu Của Hệ Thống Nhtm -

Kết Quả Xử Lý Nợ Xấu Đến Ngày 30/09/2012 (Đvt: Tỷ Vnd)

Kết Quả Xử Lý Nợ Xấu Đến Ngày 30/09/2012 (Đvt: Tỷ Vnd) -

Hoàn Thiện Thể Chế Kiểm Soát Nội Bộ Và Kiểm Toán Nội Bộ

Hoàn Thiện Thể Chế Kiểm Soát Nội Bộ Và Kiểm Toán Nội Bộ

Xem toàn bộ 145 trang tài liệu này.

Nguồn: Tổng hợp, tính toán từ báo cáo 104/BC-NHNN ngày 15/08/2012 của NHNN giải trình chất vấn tại phiên họp thứ 10 của Ủy ban thường vụ Quốc hội, [25]

- Nợ xấu của nhóm NHTM Nhà nước chiếm tỷ lệ 9,35% dư nợ tín dụng của nhóm này và chiếm đến 54,2% tổng nợ xấu của toàn hệ thống. Trong đó, tỷ lệ nợ xấu của ViettinBank 2,45%; Agribank là 6,14%; BIDV là 2,52%; Vietcombank là 3,55%; MHB 2,63%. Như vậy, theo số liện do NHNN công bố thì Agribank có tỷ lệ nợ xấu cao nhất.

- Nợ xấu của nhóm NHTM Cổ phần là 6,42% dư nợ tín dụng của nhóm và chiếm tỷ trọng 26,28% tổng nợ xấu của toàn hệ thống;

- Nợ xấu của nhóm NHNg, NHLD chiếm 5,08% dư nợ của các đối tượng này và chiếm tỷ trọng 5,2% tổng nợ xấu của toàn hệ thống.

- Nợ xấu của TCTD khác bao gồm: Công ty tài chính; công ty cho thuê tài chính và quỹ tín dụng nhân dân lên đến 31,50% dư nợ của các đối tượng này và chiếm 14,23% tổng nợ xấu của toàn hệ thống.

2.2.2.4. Phân tích nợ xấu theo đối tượng khách hàng

Theo kết quả điều tra tiền tệ của Báo cáo thường niên kinh tế Việt Nam 2012 “Đối diện thách thức tái cơ cấu kinh tế” của Trung tâm nghiên cứu kinh tế và chính sách (VERP), tín dụng cho khu vực DNNN đến hết năm 2011 ước khoảng 490.000 tỷ đồng. Như vậy tương đương 18,85% tổng dư nợ của toàn ngành ngân hàng.

Theo đề án tái cấu trúc khu vực DNNN của Bộ Tài chính đã được Thủ tướng chính phủ phê duyệt tại quyết định số 929/QĐ-TTg ngày 17 tháng 7 năm 2012 thì tính đến tháng 9/2011 dư nợ vay ngân hàng của DNNN lớn đạt trên 415.000 tỷ đồng, tương đương gần 17% tổng dự nợ tín dụng tại các ngân hàng

Căn cứ vào các số liệu trên và theo tài liệu được trình bày tại Hội nghị đầu tư 2012 được tổ chức tại Tp. Hồ chí Minh ngày 16/08/2012, người viết tổng hợp lại các số liệu của NHNN cũng như số liệu tại hội nghị này đã cập nhật tình hình dư nợ theo đối tượng khách hàng đến hết 09/2012 như sau:

Bảng 9: Dư nợ theo đối tượng khách hàng đến 09/2012 (ĐVT: Tỷ VNĐ)

Dư nợ | Tỷ trọng | |

1. DNNN | 450.000 | 17,06 |

2. DNTN | 1.581.500 | 59,96 |

3. Doanh nghiệp nông thôn | 236.000 | 8,95 |

4. Hộ gia đình cá nhân | 370.000 | 14,03 |

Tổng dư nợ | 2.637.500 | 100,00 |

Nguồn: Theo tổng hợp và tính toán của tác giả

Qua bảng số liệu trên cho thấy tín dụng ngân hàng tại Việt Nam cũng tập trung rất mạnh vào khu vực doanh nghiệp, chiếm tới 2.021 ngàn tỉ đồng, chiếm hơn 77%. Trong khi đó, các doanh nghiệp khu vực nông thôn (bao gồm Hợp tác xã thành lập, hoạt động theo Luật Hợp tác xã và Hộ kinh doanh cá thể đăng ký theo quy định của pháp luật về đăng ký kinh doanh.) chỉ chiếm 231 ngàn tỉ đồng dư nợ của hệ thống ngân hàng (8,95%) và cá nhân, hộ gia đình chỉ chiếm 365 ngàn tỉ đồng (14,03%).

Theo báo cáo trình Ủy ban thường vụ Quốc hội tháng 9/2012 thì “DNNN sử dụng vốn tín dụng chiếm tới khoảng 70% tổng số nợ xấu”, theo tính toán của người viết là khoảng 162.100 tỷ đồng. Ngoài ra còn có một số đánh giá phân tích của các chuyên gia kinh tế cho rằng nợ xấu của DNNN lên tới 200.000 tỷ đồng. Dư nợ của các thành phần kinh tế dân doanh và các đối tượng khác từ 81% - 83% tổng dư nợ toàn hệ thống và số nợ xấu chiếm khoảng 30% tổng nợ xấu, tương đương khoảng 70.000 tỷ đồng. Dư nợ của khu vực này hầu hết có tài sản bảo đảm nhưng tiến độ xử lý cũng rất chậm.

Nguyên nhân chính khiến cho khu vực DNNN có nợ xấu nhiều là do khu vực này được hưởng những ưu đãi về tín dụng nên các DNNN có xu hướng sử dụng đòn bẩy tài chính nhiều hơn các doanh nghiệp khu vực khác. Bên cạnh đó một số NHTM thường coi các DNNN là đối tượng “có tóc”, nên việc thẩm định dự án, hồ sơ vay vốn thiếu chặt chẽ. Trong khi các DNNN biết mình có lợi thế đi vay vốn, nên họ sử dụng đồng vốn thiếu chặt chẽ, kém hiệu quả. Việc xử lý nợ xấu tại khu vực kinh tế này sẽ rất khó giải quyết vì dư nợ vay phần lớn là không có tài sản đảm bảo và nếu có thì cũng rất khó bán tài sản hoặc cổ phần nhà nước theo giá thị trường trong giai đoạn kinh tế suy thoái như hiện nay.

2.2.3. Nguyên nhân phát sinh nợ xấu

2.2.3.1. Nguyên nhân từ phía các Ngân hàng thương mại

i) Nợ xấu gia tăng do tăng trưởng tín dụng nóng: Mặc dù ý thức được điều này, NHNN đã yêu cầu các NHTM hạn chế tăng trưởng tín dụng quá cao, nhưng trong

thực thế tốc độ tăng trưởng tín dụng vẫn luôn ở mức trên 20% trong 10 năm gần đây. Đặc biệt, tăng trưởng tín dụng lên tới 53,89% trong năm 2007, 37,73% trong 2009 trước khi hạ nhiệt xuống 27,65% trong 2010. Việc tăng trưởng tín dụng “nóng” trong những năm trước cộng thêm với sự việc của Vinashin gần đây, đã để lại nhiều hệ lụy, trong đó có việc gia tăng nợ xấu trong thời gian qua.

ii) Rủi ro tín dụng: Một mặt, để đáp ứng nhu cầu rất lớn về đầu tư sản xuất kinh doanh của các doanh nghiệp và người dân trong khi nguồn vốn kinh doanh chỉ chủ yếu dựa vào hệ thống ngân hàng, nên đã có hiện tượng “tín dụng nóng”. Tuy nhiên, khi nền kinh tế tăng trưởng chậm lại, người vay nợ gặp khó khăn thì rủi ro tín dụng gia tăng nhất là trong những trường hợp ngân hàng quá dễ dãi trong việc cấp tín dụng cho vay và không thực hiện trích lập dự phòng rủi ro tín dụng đầy đủ. Đặc biệt, sự hấp dẫn của thị trường BĐS và chứng khoán trong thời gian vừa qua đã khiến nhiều NHTM tập trung quá nhiều vốn cho những thị trường đầy rủi ro này, góp phần không nhỏ vào thổi phồng “bong bóng” BĐS và chứng khoán. Song, lúc những thị trường này đảo chiều đi xuống thì nguy cơ rủi ro lại tăng cao. Mặt khác, do một số NHTM mới thành lập nên mặc dù qui mô vốn không lớn song vẫn cần tăng nhanh qui mô tín dụng để qui mô tài sản có phù hợp với qui mô vốn, đồng thời, nhằm đáp ứng yêu cầu lợi nhuận của cổ đông, cũng như thỏa mãn tham vọng nhanh chóng vươn lên bằng các NHTM có qui mô lớn và bề dày kinh nghiệm khác. Trong điều kiện đó, những ngân hàng này đã bất chấp các quy tắc về an toàn vốn, về QTRR để đạt tốc độ tăng tín dụng tới hàng chục phần trăm mỗi năm, kể cả tín dụng cho những lĩnh vực rủi ro cao. Khi NHNN (NHNN) quyết định thắt chặt tín dụng cho BĐS, chứng khoán và tiêu dùng xuống mức 22% tổng tín dụng vào giữa năm 2011 và mức 16% vào cuối năm 2011 thì rủi ro tín dụng của những NHTM này tăng vọt.

iii) Hệ thống và quản lý tín dụng không hiệu quả: Nợ xấu không chỉ phát sinh bởi doanh nghiệp làm ăn kém hiệu quả, lãi suất quá cao khiến cho lợi nhuận làm ra không đủ trả lãi ngân hàng, từ yếu tố khách quan của nền kinh tế, mà nợ xấu còn

phát sinh nảy nở ngay chính từ nội bộ các NHTM. Số lượng các vụ vi phạm về cho vay, lừa đảo, tham nhũng tại các NHTM gia tăng mạnh mẽ. Nguyên nhân sâu xa là do các rủi ro đạo đức hay tâm lý ỷ lại (moral hazards), lãnh đạo ngân hàng không làm hết trách nhiệm, cán bộ tín dụng bị tha hóa về đồng tiền cùng với hệ thống QTRR, kiểm soát thiếu chặt chẽ. Điển hình như các hình thức: cho vay khi tài sản thế chấp chưa đăng ký giao địch đảm bảo, cho vay khách hàng không đủ điều kiện vay vốn, thẩm định giám sát điều kiện vốn vay chưa chặt chẽ, phân loại nợ không đúng quy định, cho vay khách hàng sử dụng vốn vay không đúng mục đích, không trích lập và trích lập dự phòng không đúng quy định, cho vay đối tượng bị hạn chế cấp tín dụng...như tại Ngân hàng Agribank, Vietinbank…

iv) Chưa thực hiện nghiêm túc quy trình phân lại nợ: Hầu hết các NHTM tại Việt Nam hiện nay đều phân loại nợ dựa vào định lượng mà thiếu đi phần định tính như tình hình tài chính, kết quả sản xuất kinh doanh của doanh nghiệp. Điều này dẫn đến việc phân loại nợ không phản ánh thực chất khoản nợ. Đồng thời, các ngân hàng chỉ xếp phần nợ đến hạn không trả được vào nợ xấu, trong khi phần còn lại của khoản nợ vẫn là nợ đủ tiêu chuẩn. Trong khi đó, theo IAS, nếu phần nợ đến hạn không trả được thì toàn bộ khoản nợ phải được xếp vào nợ xấu.

Ngoài ra, một số ngân hàng Việt Nam còn biến nghiệp vụ cơ cấu nợ, vốn là một nghiệp vụ bình thường của ngân hàng, thành một hình thức để giảm tỷ lệ nợ xấu của mình do nợ cơ cấu không được tính vào nợ xấu. Đồng thời, không ít ngân hàng đã hạn chế phân loại nợ xuống nhóm 3 - 5 để tránh trích lập dự phòng rủi ro tín dụng, tránh ảnh hưởng đến lợi nhuận của mình. Kết quả là sự chênh lệch giữa phân loại nợ xấu theo VAS và IAS ngày càng lớn.

Rất ít NH áp dụng phân loại nợ định tính do còn nhiều bất cập: Mặc dù NHNN đã đưa ra quy định về việc phân loại nợ theo Quyết định 493/2005/QĐ-NHNN, trong đó bao gồm cả phân loại theo định lượng (Điều 6) và định tính (Điều 7), tính đến thời điểm hiện tại, chỉ có 3 NH tại Việt Nam đã thực hiện việc phân loại nợ định tính theo Điều 7 là BIDV, Agribank và VCB. Nguyên nhân chủ yếu là do:

- Các Ngân hàng phải xây dựng được hệ thống xếp hạng tín dụng nội bộ để áp dụng phương pháp phân loại này;

- Phân loại nợ theo định tính sẽ làm tỷ lệ nợ xấu cao gấp 2 – 3 lần so với định lượng;

Ngoài ra, việc phân loại nợ theo định tính cũng gặp phải nhiều điểm bất cập, cộng với việc các NHTM chưa thực hiện nghiêm túc quy trình phân lại nợ khiến cho việc phát hiện và xử lý nợ xấu còn bị động, gặp nhiều khó khăn, không hiệu quả.

2.2.3.2. Nguyên nhân từ phía khách hàng

i) Hoạt động kinh doanh kém hiệu quả, đặc biệt là các DNNN: Hiện cả nước có

1.309 doanh nghiệp Nhà nước (DNNN) trong đó có 452 doanh nghiệp an ninh, quốc phòng tham gia hoạt động công ích, 857 doanh nghiệp kinh doanh với tổng tài sản là 1.760.000 tỷ đồng bao gồm 11 tập đoàn, 11 tổng công ty đặc biệt và 74 tổng công ty khác. Vốn chủ sở hữu là 700.000 tỷ đồng, tương đương 39% tổng vốn đầu tư toàn xã hội, đóng góp 34% GDP (trong tổng số 1.976.000 tỷ đồng) của cả nước trong năm 2010. Hiệu quả hoạt động của doanh nghiệp nhà nước chưa tương xứng với nguồn lực được phân bổ; trình độ công nghệ của đa số doanh nghiệp nhà nước vẫn ở mức thấp.

Theo Bộ Tài chính, tổng số nợ phải trả của các tập đoàn, tổng công ty năm 2010 đạt

1.088.290 tỉ đồng, bình quân bằng 1,67% lần vốn chủ sở hữu. Trong đó có hơn 30 tập đoàn, tổng công ty có tỉ lệ nợ phải trả trên vốn chủ sở hữu lớn hơn 3 lần. Cá biệt, có 7 tổng công ty có tỉ lệ nợ phải trả trên vốn chủ sở hữu lớn hơn 10 lần.

Đáng lưu ý là tình hình tài chính tại nhiều doanh nghiệp chưa bảo đảm các yêu cầu về an toàn và đang tiềm ẩn nhiều nguy cơ rủi ro, đổ vỡ khi kinh doanh không hiệu quả khi có đến khoảng 20% DNNN hiện đang lỗ hoặc hòa vốn. Mức lỗ bình quân của DNNN cao gấp 12 lần so với doanh nghiệp ngoài Nhà nước. Tổng số lỗ lũy kế của các tập đoàn, tổng công ty tính đến hết năm 2011 là 26.110 tỉ đồng, trong đó EVN đứng đầu danh sách kinh doanh thua lỗ trong năm 2010 lỗ 12.313 tỉ đồng.

ii) Sử dụng vốn sai mục đích: Nguyên nhân từ phía khách hàng thường thể hiện ở việc khách hàng vay sử dụng những khoản vay không đúng mục đích cam kết trong hợp đồng vay nợ, sử dụng vốn sai trình tự, đầu tư vào những hạng mục rủi ro mà không thông báo cho bên cho vay.

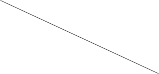

Theo số liệu của Bộ Tài chính, tính đến hết năm 2010, các tập đoàn kinh tế nhà nước đầu tư ngoài ngành gần 22.000 tỷ đồng, trong đó có 3.576 tỷ đồng vào chứng khoán, 2.236 tỷ đồng vào lĩnh vực bảo hiểm, 5.379 tỷ đồng vào bất động sản, vào quỹ đầu tư 495 tỷ đồng; riêng lĩnh vực ngân hàng vượt trội với 10.128 tỷ đồng.

Đồ thị 6: Đầu tư ngoài ngành của các Tập đoàn, Tổng Công ty

Nguồn: Dương Thu Phương, Thực trạng doanh nghiệp nhà nước đầu tư ngoài ngành và giải pháp thoái vốn, Tạp chí Tài chính số 9/2012, [16]

Trong số các tập đoàn đầu tư ra ngoài ngành, dẫn đầu là PVN, với hơn 6.700 tỷ đồng, tiếp đến là Tập đoàn Công nghiệp cao su với hơn 3.800 tỷ đồng, EVN tổng đầu tư ngoài ngành hơn 2.100 tỷ đồng. Có tới hơn 80% nguồn vốn nói trên đã được

đầu tư vào kinh doanh bảo hiểm, chứng khoán, ngân hàng, quỹ đầu tư – những ngành kinh doanh vốn xa lạ với chức năng chính của các doanh nghiệp này…

Ở hầu hết các quốc gia, để điều tiết nền kinh tế vĩ mô, Nhà nước cần nắm giữ và chi phối các lực lượng kinh tế chủ đạo một số ngành, lĩnh vực quan trọng, mũi nhọn. Việt Nam cũng không phải ngoại lệ, với chiến lược nhanh chóng rút ngắn khoảng cách với các nước phát triển, Chính phủ đã xây dựng các tổng công ty, tập đoàn làm trụ cột cho nền kinh tế đất nước.

Tuy nhiên, bên cạnh những thành tựu mang lại không thể phủ nhận, so với tiềm lực và những ưu đãi mà các tập đoàn, tổng công ty nhà nước đang được hưởng thì hiệu quả vẫn chưa tương xứng với tiềm năng. Nguyên nhân là các tập đoàn, tổng công ty nhà nước đã quá sa đà vào việc đầu tư ra ngoài ngành nghề kinh doanh chính của mình không đúng với nhiệm vụ mà Nhà nước giao cho. Bên cạnh đó năng lực quản trị của các doanh nghiệp nhà nước (DNNN) nói chung, các tập đoàn kinh tế, tổng công ty nói riêng không theo kịp sự mở rộng kinh doanh, kiểm soát thiếu chặt chẽ làm phân tán nguồn lực, ảnh hưởng đến hiệu quả sử dụng vốn của doanh nghiệp trong khi nguồn vốn cho hoạt động kinh doanh chính còn hạn chế và hiệu quả các khoản đầu tư này không cao hoặc không có hiệu quả, đặc biệt rủi ro càng tăng khi đầu tư vào lĩnh vực tài chính, ngân hàng, chứng khoán, bất động sản…

iii) Thông tin bất cân xứng: Người đi vay bao giờ cũng hiểu rò mục đích sử dụng những khoản vay trong khi người cho vay (Ngân hàng, các tổ chức tài chính…) thì không nắm rò. Từ sự thiếu thông tin và thiếu giám sát, người cho vay sẽ dễ dàng gặp rủi ro đạo đức khi người đi vay sử dụng các khoản vay một cách quá mạo hiểm và không có hiệu quả.

Ngoài ra, ở mức độ nghiêm trọng hơn, rủi ro đạo đức biểu hiện ở những hành vi gian lận, lừa đảo của khách hàng. Trên thực tế, để đạt được mục tiêu vay vốn của mình, nhiều khách hàng đã làm giả hồ sơ, hợp đồng mua bán vòng vo nhằm có thể vay được vốn từ ngân hàng. Vậy đây chính là sự bất cân xứng về thông tin, mà nếu