CHƯƠNG 2: THỰC TRẠNG XỬ LÝ NỢ XẤU TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM.

2.1 SƠ LƯỢC VỀ CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.1.1 Quá trình hình thành và phát triển

Cho đến nay, ngành ngân hàng nước ta đã trải qua 62 năm (06/05/1951-06/05/2013) xây dựng và phát triển, với nhiều chặng đường gay go và phức tạp nhưng vẫn ổn định và phát triển tốt. Đặc biệt là chặng đường từ năm 1986 cho đến nay, chặng đường đổi mới căn bản và toàn diện của hệ thống ngân hàng Việt Nam. Thực hiện đường lối đổi mới toàn diện theo tinh thần của Đại hội Đảng toàn quốc lần thứ VI , Chủ tịch HĐBT (nay là Thủ tướng chính phủ) ký quyết định số 218/CT ngày 03/07/1987 cho làm thử việc chuyển hoạt động ngân hàng sang hạch toán kinh tế và kinh doanh XHCN và sau đó ban hành Nghị định 53/HĐBT ngày 26/03/1988 đổi mới mô hình tổ chức bộ máy ngân hàng Việt Nam, với sự ra đời của hệ thống ngân hàng chuyên doanh.

Đến năm 1990, cơ chế đổi mới ngân hàng được hoàn thiện thông qua việc công bố hai Pháp lệnh ngân hàng vào ngày 24/05/1990 đã chính thức chuyển cơ chế hoạt động của hệ thống NHVN từ “một cấp” sang “hai cấp”. Ngân hàng Nhà nước (NHNN) thực thi nhiệm vụ quản lý nhà nước về tiền tệ, tín dụng, thanh toán, ngoại hối và ngân hàng, là ngân hàng duy nhất được phát hành tiền, là ngân hàng của các ngân hàng, là ngân hàng của Nhà nước…, còn hoạt động kinh doanh tiền tệ, tín dụng, dịch vụ ngân hàng do các tổ chức tín dụng thực hiện. Các tổ chức tín dụng bao gồm: ngân hàng thương mại quốc doanh, ngân hàng thương mại cổ phần, ngân hàng liên doanh, chi nhánh ngân hàng nước ngoài, hợp tác xã tín dụng, công ty tài chính.

Tháng 12/1997 trước yêu cầu cao của thực tiễn, hai Pháp lệnh ngân hàng đã được Quốc hội nâng lên thành hai luật về ngân hàng là Luật Ngân hàng Nhà nước Việt Nam và Luật các tổ chức tín dụng (có hiệu lực từ ngày 01/10/1998) thay thế hoàn toàn hai pháp

lệnh năm 1990 chi phối, kiểm tra giám sát hoạt động ngân hàng và sau đó Luật NHNN và Luật các TCTD được sửa đổi và bổ sung vào năm 2003, 2004.

Tháng 04/2007, NHNN Việt Nam cho phép sự hiện diện thương mại của các tổ chức tài chính nước ngoài tại Việt Nam dưới hình thức ngân hàng 100% vốn nước ngoài

Như vậy, hệ thống ngân hàng thương mại Việt Nam ra đời và phát triển khoảng trên 20 năm (từ 1990 đến nay). Trải qua chặng đường trên, hệ thống NHTM Việt Nam đã không ngừng phát triển về quy mô (vốn điều lệ không ngừng gia tăng, mạng lưới chi nhánh mở rộng…), chất lượng hoạt động và hiệu quả trong kinh doanh.

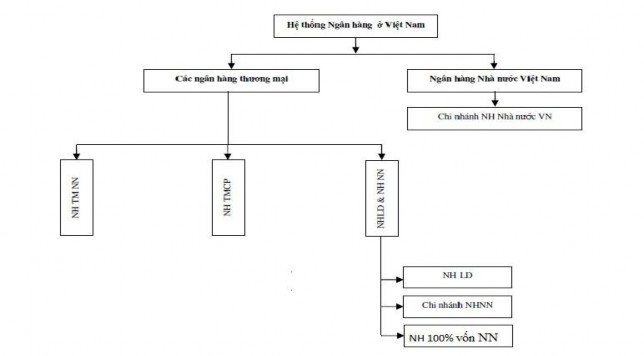

2.1.2 Hệ thống Ngân hàng Thương mại Việt Nam trong giai đoạn hiện nay

Hình 2.1 : Hệ thống NHTM Việt Nam hiện nay

Nguồn: website ngân hàng nhà nước Việt Nam

Hiện nay, tính đến 31/12/2012, có:1

![]() 6 NHTM Nhà nước ( NHTM Nông nghiệp và phát triển Nông thôn Việt Nam- Agribank, BIDV, MHB, Vietcombank, Viettinbank, VDB)

6 NHTM Nhà nước ( NHTM Nông nghiệp và phát triển Nông thôn Việt Nam- Agribank, BIDV, MHB, Vietcombank, Viettinbank, VDB)

![]() 33 NHTM Cổ phần (NamA Bank, Eximbank, ACB, Sacombank, Techcombank , Đông Á bank, VIB, SHB, SCB, OCB, Navibank, Vietcapital bank, Tienphongbank...)

33 NHTM Cổ phần (NamA Bank, Eximbank, ACB, Sacombank, Techcombank , Đông Á bank, VIB, SHB, SCB, OCB, Navibank, Vietcapital bank, Tienphongbank...)

![]() 50 chi nhánh ngân hàng nước ngoài tại Hà Nội, TP HCM, Quảng Nam,...( NATIXIS - Pháp, TAIPEI FUBON - Taiwan, MAY BANK - Malaysia, UNITED OVERSEAS BANK - Singapore,...)

50 chi nhánh ngân hàng nước ngoài tại Hà Nội, TP HCM, Quảng Nam,...( NATIXIS - Pháp, TAIPEI FUBON - Taiwan, MAY BANK - Malaysia, UNITED OVERSEAS BANK - Singapore,...)

![]() 4 NH liên doanh (VID PUBLIC BANK, INDOVINA BANK LIMITTED, VINASIAM BANK, NH VIET NGA )

4 NH liên doanh (VID PUBLIC BANK, INDOVINA BANK LIMITTED, VINASIAM BANK, NH VIET NGA )

![]() 5 NH 100% vốn nước ngoài (Standard Chartered, Hong Leong, Shinhan Viet Nam, ANZ, HSBC)

5 NH 100% vốn nước ngoài (Standard Chartered, Hong Leong, Shinhan Viet Nam, ANZ, HSBC)

Mạng lưới hoạt động của các NH đã trải rộng tới nhiều tỉnh, thành phố trên cả nước. Giữa trụ sở và các chi nhánh về cơ bản đã được kết nối trực tuyến, do đó chất lượng quản lí trong hệ thống nội bộ của từng NHTM đã có cải thiện đáng kể.

2.1.3 Khát quát về tình hình hoạt động tín dụng của các ngân hàng Thương mại Việt Nam

Tín dụng là một trong những hoạt động mang lại thu nhập chính cho các NHTM Việt Nam nên được các NHTM chú trọng, không ngừng cải thiện và mở rộng các sản phẩm cấp tín dụng. Đối với nền kinh tế, tín dụng tuy góp phần ổn định tiền tệ, ổn định giá cả, và giúp phát triển kinh tế quốc gia nhưng cũng gây ra nhiều rủi ro về bất ổn kinh tế.

1 www.sbv.gov.vn

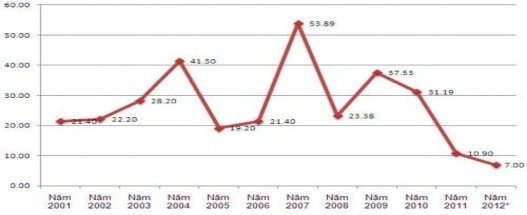

Hình 2.2 : Tăng trưởng tín dụng đến năm 2012

Đơn vị tính: (%)

Nguồn: số liệu thống kê tiền tệ của Ngân hàng Nhà nước Việt Nam

Sau mức tăng trưởng tín dụng kỷ lục vào năm 2007 (khoảng 53.89%), hoạt động tín dụng của Ngành Ngân hàng Việt Nam bắt đầu bước vào giai đoạn khó khăn. Xu hướng tín dụng trong giai đoạn 2008 – 2012 có xu hướng giảm xuống. Dựa trên đồ thị tăng trưởng tín dụng, đến năm 2012 tốc độ tăng trưởng tín dụng chỉ còn khoảng 7% (giảm gần 8 lần so với mức tăng ở năm 2007). Việc này phản ảnh khá chính xác tình hình tài chính ngân hàng trong những năm gần đây. Bắt đầu từ khủng hoảng tài chính tháng 9/2008 đã làm tăng trưởng tín dụng giảm mạnh phân nửa trong năm 2008, chỉ còn 23.38%. Tốc độ tăng trưởng tín dụng trong những năm sau có cải thiện, chủ yếu là do tác động của các biện pháp của NHNN và các chính sách tiền tệ của Chính phủ. Việc này làm tín dụng tại Việt Nam bắt đầu có dấu hiện tăng trưởng nóng. Tốc độ tăng nguồn vốn huy động của các NHTM thấp hơn tốc độ tăng trưởng dư nợ tín dụng, gây khó khăn cho các NHTM trong việc cân đối vốn. Đến năm 2011, khi mà Chính phủ bắt đầu kiềm chế lạm phát và nợ xấu bắt đầu gia tăng làm tốc độ tăng trưởng tín dụng quay về theo đúng chu kỳ giảm của mình. Tăng trưởng tín dụng chỉ còn khoảng 10.9% vào năm 2011 và tiếp tục giảm còn 7% vào năm 2012.

Mục tiêu tăng trưởng tín dụng trong năm 2013 được đặt ra ở mức 12%. Và con số này có thể linh hoạt theo tình hình thực tế trong năm. Tính đến cuối tháng 5-2013, tổng phương tiện thanh toán tăng 5.46% so với cuối năm 2012, dư nợ tín dụng tăng 2.98% so với cuối năm 2012

Bảng 2.1: Dư nợ tín dụng theo nhóm ngành

Đơn vị tính: Tỷ đồng

Chỉ tiêu | Tháng 06/2013 | Tháng 12/2012 | Tháng 12/2011 | Tháng 12/2010 | Tháng 12/2009 | Tháng 12/2008 | |

1 | Nông nghiệp, lâm nghiệp và thuỷ sản | 335,627 | 297,862 | 254,905 | 255,711 | 166,136 | 131,480 |

2 | Công nghiệp và xây dựng | 1,232,575 | 1,192,709 | 1,125,127 | 1,020,502 | 787,805 | 595,339 |

3 | Hoạt động Thương mại, Vận tải và Viễn thông | 735,432 | 736,197 | 787,961 | 691,619 | 449,182 | 397,759 |

4 | Các hoạt động dịch vụ khác | 933,152 | 864,136 | 719,827 | 636,154 | 581,773 | 318,669 |

Tổng cộng | 3,236,786 | 3,090,904 | 2,887,820 | 2,603,985 | 1,984,896 | 1,443,246 |

Có thể bạn quan tâm!

-

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 2

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 2 -

Tác Động Đến Hoạt Động Của Ngân Hàng Thương Mại

Tác Động Đến Hoạt Động Của Ngân Hàng Thương Mại -

Kinh Nghiệm Xử Lý Nợ Xấu Của Một Số Nước Trên Thế Giới 1

Kinh Nghiệm Xử Lý Nợ Xấu Của Một Số Nước Trên Thế Giới 1 -

Nợ Xấu Đối Với Các Khoản Cho Vay Đối Với Doanh Nghiệp Nhà Nước

Nợ Xấu Đối Với Các Khoản Cho Vay Đối Với Doanh Nghiệp Nhà Nước -

Áp Dụng Các Biện Pháp Hỗ Trợ, Kích Thích Thị Trường Bất Động Sản Nhằm Xử Lý Nợ Xấu Cho Các Ngân Hàng

Áp Dụng Các Biện Pháp Hỗ Trợ, Kích Thích Thị Trường Bất Động Sản Nhằm Xử Lý Nợ Xấu Cho Các Ngân Hàng -

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản

Xem toàn bộ 104 trang tài liệu này.

Nguồn: số liệu thống kê NHNN Việt Nam

Dư nợ tín dụng tăng dần đối với các ngành. Trong đó ngành nông lâm thủy sản tuy có dư nợ thấp nhưng lại có tốc độ tăng trưởng khá cao so với các ngành còn lại.

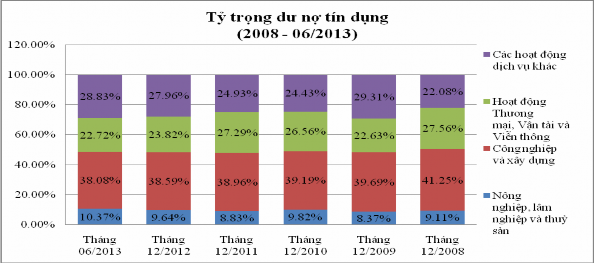

Hình 2.3: Tỷ trọng dư nợ theo nhóm ngành

Đơn vị tính:%

Nguồn: số liệu thống kê NHNN Việt Nam

Trong cơ cấu tổng dư nợ tín dụng đối với nền kinh tế trong giai đoạn 2008 – 2012, dư nợ phần lớn tập trung vào ngành công nghiệp và xây dựng. Ngành công nghiệp và xây dựng chiếm khoảng 40% dư nợ tín dụng, sau đó là các ngành thương mại, vận tải, viễn thông, các hoạt động dịch vụ khác. Dư nợ đối với các ngành nông lâm, thủy sản, chiếm tỷ trọng khoảng 10% dư nợ tín dụng.

Có sự chuyển dịch tỷ trọng dư nợ giữa các ngành. Theo đó, tỷ trọng dư nợ của ngành nông lâm, thủy sản và các hoạt động dịch vụ khác có xu hướng tăng dần, còn tỷ trọng dư nợ của các ngành công nghiệp, xây dựng, ngành thương mại, vận tải, viễn thông có xu hướng giảm qua các năm.

Việc chuyển dịch dư nợ tín dụng giữa các ngành là phù hợp với các chính sách của Nhà nước và cho thấy tình hình phát triển của nền kinh tế. Thứ nhất, do nợ xấu thời

gian vừa qua tập trung nhiều vào nhóm ngành BĐS, thi công, xây dựng, sản xuất nguyên vật liệu xây dựng nên các Ngân hàng đưa ra những tiêu chuẩn khó khăn hơn khi cấp tín dụng đối với các ngành này. Thứ hai, các ngân hàng chuyển sang ưu tiên cấp tín dụng cho các ngành nông nghiệp, lâm nghiệp, thủy sản, những ngành luôn được sự hỗ trợ từ phía Nhà nước. Thứ ba, các ngân hàng tăng mạnh cấp tín dụng cho những khoản vay tiêu dùng, vay hoạt động dịch vụ khác, là những khoản vay có thời gian thu hồi vốn nhanh so với các ngành nghề khác.

Sở dĩ ngành công nghiệp xây dựng vẫn còn chiếm dư nợ cao trong tổng dư nợ của các ngành là do ảnh hưởng từ việc tăng trưởng tín dụng “nóng” trong thời gian qua, các khoản vay chủ yếu là dư nợ trung dài hạn với thời gian khá dài nên khi gặp khó khăn, việc thu hồi vốn vay tại các ngành này rất chậm và dễ phát sinh nợ xấu.

2.2 THỰC TRẠNG XỬ LÝ NỢ XẤU TẠI CÁC NHTM VIỆT NAM

2.2.1 Tình hình nợ xấu trong giai đoạn hiện nay

2.2.1.1 Tình hình chung và xu hướng của nợ xấu

Do ảnh hưởng của cuộc khủng hoảng kinh tế tài chính và suy thoái kinh tế toàn cầu từ năm 2008, dẫn đến hoạt động sản xuất kinh doanh của các doanh nghiệp gặp nhiều khó khăn và nợ xấu bắt đầu tăng.

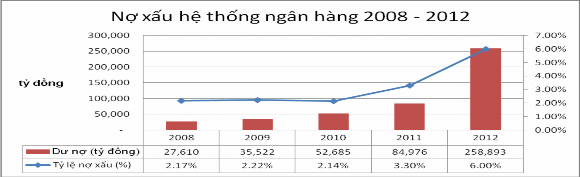

Hình 2.4: Nợ xấu ngân hàng giai đoạn 2008 - 2012

Nguồn: số liệu thống kê NHNN Việt Nam

Tử năm 2008 – 2012 nợ xấu có chiều hướng gia tăng nhanh chóng (về cả giá trị dư nợ xấu lẫn tỷ lệ nợ xấu/tổng dư nợ tín dụng). Nếu như năm 2008 tỷ lệ nợ xấu của toàn hệ thống NHTM Việt Nam là 2.17% thì đến cuối năm 2012 con số đã lên tới 6%. Giá trị dư nợ xấu cũng tăng nhanh. Nợ xấu ngân hàng năm 2008 là 27,610 tỷ đồng, đến năm 2010 giá trị nợ xấu đã tăng gần gấp 2 lần và đến năm 2012, nợ xấu ngân hàng ước tính trên 250,000 tỷ đồng, gấp gần 10 lần nợ xấu 2008. Con số này đã báo động chất lượng tín dụng nói riêng, tình hình kinh doanh của các NHTM Việt Nam nói chung.

Giai đoạn năm 2011 – 2012 là giai đoạn có tốc độ nợ xấu tăng khá nhanh so với các năm trước đó. Nếu trong các năm 2008 – 2009, nợ xấu chỉ xoay quanh con số 2% thì đến năm 2011 tỷ lệ nợ xấu đã tăng lên đến 3.30% và đến năm 2012 tỷ lệ này đã tăng gần gấp đôi, tương ứng khoảng 6%.

Thực chất nợ xấu đã có dấu hiệu gia tăng từ những năm 2007. Cụ thể, kể từ năm 2007, NHNN yêu cầu tất cả các NHTM phải phân loại và trích lập dự phòng theo chuẩn mới. Theo đó, NH phải phân loại nợ của Doanh Nghiệp theo hơn 50 tiêu chí, phản ánh đầy đủ và toàn diện về thời gian, khả năng trả nợ. Nếu áp dụng quy định này, nợ xấu của NH chắc chắn sẽ tăng lên gấp vài ba lần. Dù NHNN ban hành từ năm 2007, nhưng tới nay mới chỉ có BIDV, Vietcombank, Techcombank thực hiện, số còn lại vẫn dùng chuẩn mực cũ. Thêm vào đó là các gói kích cầu, hỗ trợ lãi suất của NHNN trong các năm 2009 – 2010 đã giúp kìm hãm nợ xấu phát triển. Đó là lý do mà nợ xấu đã tiềm ẩn từ năm 2008 và đến 2011, NHNN mới bắt đầu thừa nhận sự nghiêm trọng của nợ xấu tại hệ thống NHTM Việt Nam.

Bảng 2.2: Nợ xấu một số NHTM giai đoạn 2008 – 2012

Đơn vị tính: %

NH | 2008 | 2009 | 2010 | 2011 | 2012 | |

1 | ABBank | 0.16% | 3.47% | 0.50% | 0.79% | 3.29% |

2 | ACB | 1.25% | 1.46% | 1.56% | 1.89% | 3.10% |