Bên cạnh đó, yếu tố chính trị, văn hóa cũng tác động đến việc xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại. Yếu tố chính trị thể hiện việc mọi quan điểm, chủ trương, đường lối của Đảng đối với chiến lược xây dựng pháp luật nói chung và xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại phải được đề ra kịp thời, phù hợp yêu cầu khách quan, đáp ứng đòi hỏi từ thực tiễn quản lý của Nhà nước. Việc xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại phải phù hợp với chủ trương, chính sách của Nhà nước về vấn đề chứng khoán hóa nợ xấu của ngân hàng thương mại. Yếu tố văn hóa cũng tác động tới việc xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại.

3.2. Đánh giá tình hình xử lý nợ xấu và định hướng xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam

3.2.1. Đánh giá tình hình xử lý nợ xấu của các ngân hàng thương mại ở Việt Nam

Trong giai đoạn 2007-2015, tỷ lệ nợ xấu ở Việt Nam đã có nhiều chuyển biến xấu ảnh hưởng lớn đến hoạt động của các ngân hàng thương mại. Theo báo cáo của các tổ chức tín dụng, tại thời điểm 31/05/2012, nợ xấu của hệ thống là 117.723 tỷ đồng, chiếm 4,47%. Thậm chí, tới thời điểm tháng 5/2015, tỷ lệ nợ xấu đạt tới 17,21% gấp đôi so với tại thời điểm 30/9/2012 tương đương 465.000 tỷ đồng cho vay không có khả năng thu hồi [7]. Để sớm chấm dứt tình trạng gia tăng mạnh mẽ nợ xấu, Thủ tướng Chính phủ đã ban hành Quyết định 843/2013/QĐ-TTg ngày 31/5/2013 về phê duyệt Đề án “Xử lý nợ xấu của hệ thống các TCTD” và Đề án “Thành lập Công ty Quản lý Tài sản của các TCTD Việt Nam (VAMC)”. Sau hơn 3 năm thực hiện, tình hình nợ xấu đã được cải thiện đáng kể khi tính đến cuối tháng 2/2017, tỷ lệ nợ xấu

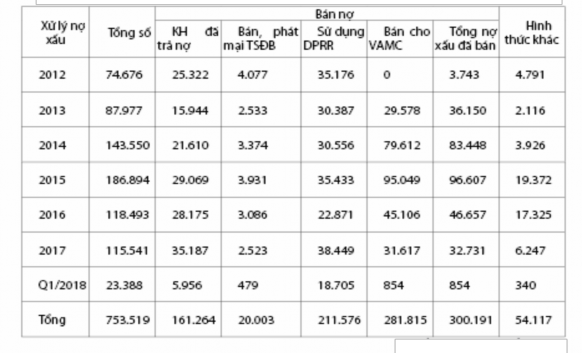

nội bảng do NHNN công bố giảm còn 2,56% [7]. Tuy nhiên, cần có những chính sách mạnh mẽ hơn để có thể giải quyết dứt điểm nợ xấu. Năm 2017, nhiều văn bản quy phạm pháp luật về xử lý nợ xấu đã được ban hành như: Nghị quyết số 42/2017/QH14 ngày 21/6/2017 về thí điểm xử lý nợ xấu của các TCTD; Chỉ thị số 06/CT-NHNN ngày 20/7/2017 về việc thực hiện Nghị quyết số 42 thí điểm xử lý nợ xấu của các TCTD; Thông tư số 09/2017/TT- NHNN ngày 14/8/2017 về mua, bán và xử lý nợ xấu của VAMC để hướng dẫn Điều 6 Nghị quyết 42; Quyết định 1058/QĐ-TTg của Thủ tướng Chính phủ phê duyệt Đề án “Cơ cấu lại hệ thống các TCTD gắn liền với xử lý nợ xấu giai đoạn 2016-2020”. Các quy định này sau khi có hiệu lực thi hành đã góp phần giải quyết đáng kể nợ xấu còn tồn đọng. Quá trình cơ cấu lại và xử lý nợ xấu của hệ thống các TCTD đã có được những chuyển biến tích cực và thành công đáng kể (Bảng 1). Số liệu từ tổng hợp của Ngân hàng Nhà nước cho thấy nợ xấu giảm mạnh qua từng năm từ 2012-2018.

Bảng 3.1. Tình hình xử lý nợ xấu của hệ thống các tổ chức tín dụng từ năm 2012-2018

Theo thống kê được công bố công khai trên các báo cáo tài chính quý I/2019 của các ngân hàng thương mại cho thấy, tổng số nợ xấu nội bảng của 22 ngân hàng đến hết tháng 3/2019 là hơn 84.200 tỷ đồng, tăng hơn 4.600 tỷ đồng so với thời điểm đầu năm. Tổng số nợ xấu đã tăng 5,9% so với thời điểm hết năm 2018. Trong khi đó, tốc độ tăng trưởng dư nợ cho vay của 22 ngân hàng chỉ đạt 3,46%. Tỷ lệ nợ xấu trên dư nợ cho vay của những ngân hàng này tăng từ mức 1,62% lên 1,66% [1]. Trong quý I/2019, một số ngân hàng thương mại có sự gia tăng nợ xấu như: Ngân hàng TMCP Công Thương Việt Nam (VietinBank) tăng tới 2.272 tỷ đồng, lên mức 15.963 tỷ đồng; Ngân hàng TMCP Việt Nam Thịnh vượng (VPBank) có nợ xấu tăng mạnh với 610 tỷ đồng, lên mức 8.376 tỷ đồng. Cuối tháng 3/2019, nợ xấu nội bảng tại Ngân hàng TMCP Phương Đông (OCB) là 1.721 tỷ đồng, tăng 33,6% so với đầu năm; tại Ngân hàng TMCP Tiên Phong (TPBank) là 1.175 tỷ đồng, tăng 36,5%. Tuy nhiên, một số ngân hàng lớn như Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV); Ngân hàng TMCP Á Châu (ACB) có tỷ lệ nợ xấu giảm nhẹ. Sở dĩ có sự khác biệt về sự tăng/giảm tỷ lệ nợ xấu giữa các ngân hàng là do việc quyết liệt trong triển khai đồng bộ các giải pháp xử lý nợ xấu. Các NHTM này đã chủ động, linh hoạt xử lý nợ xấu theo Nghị quyết số 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng (TCTD), quyết liệt trong bán tài sản đảm bảo tiền vay đã thu giữ, kiểm soát chặt chẽ hạn chế tới mức thấp nhất phát sinh các khoản nợ xấu mới [1]. Như vậy, việc xử lý nợ xấu của các ngân hàng thương mại ở Việt Nam vẫn chưa đồng bộ, các giải pháp vẫn chưa đạt được hiệu quả cao mà đòi hỏi phải thực hiện đồng thời nhiều giải pháp. Đây là vấn đề mà không phải ngân hàng nào cũng có đủ năng lực và tiềm lực tài chính để thực hiện. Do vậy, vẫn cần có những giải pháp mạnh mẽ hơn để xử lý triệt để nợ xấu của các ngân hàng thương mại ở Việt Nam.

3.2.2. Định hướng xây dựng pháp luật về chứng khoán hóa các

khoản nợ xấu của ngân hàng thương mại ở Việt Nam

Có thể bạn quan tâm!

-

Đối Tượng Của Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại

Đối Tượng Của Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại -

Vi Phạm Pháp Luật Và Xử Lý Vi Phạm Pháp Luật Trong Hoạt Động Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại

Vi Phạm Pháp Luật Và Xử Lý Vi Phạm Pháp Luật Trong Hoạt Động Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại -

Các Yếu Tố Tác Động Tới Việc Xây Dựng Pháp Luật Về Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại Ở Việt Nam

Các Yếu Tố Tác Động Tới Việc Xây Dựng Pháp Luật Về Chứng Khoán Hóa Các Khoản Nợ Xấu Của Ngân Hàng Thương Mại Ở Việt Nam -

Về Chủ Thể Tham Gia Hoạt Động Chứng Khoán Hóa Nợ Xấu Của Ngân Hàng Thương Mại

Về Chủ Thể Tham Gia Hoạt Động Chứng Khoán Hóa Nợ Xấu Của Ngân Hàng Thương Mại -

Xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam - 12

Xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam - 12 -

Xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam - 13

Xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam - 13

Xem toàn bộ 107 trang tài liệu này.

Năm 2000, Chính phủ Việt Nam đã đưa ra cam kết quốc tế chính thức về phát triển thị trường chứng khoán hóa khi ký kết Kế hoạch hành động Hà Nội. Việt Nam cùng với các nước trong khu vực Đông Nam Á đã đưa ra các phương án hợp tác về phát triển thị trường vốn trong đó có cam kết về thúc đẩy phát triển thị trường chứng khoán hóa [3]. Ngày 16/7/2017, Bộ Tài chính ban hành Quyết định 2071/QĐ-BTC về triển khai Đề án “Cơ cấu lại hệ thống TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020”, nghiên cứu, xây dựng khuôn khổ pháp lý cho hoạt động CKH các khoản nợ. Ngoài ra, Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng cũng đã đề cập đến vấn đề xây dựng pháp luật về chứng khoán hóa nợ xấu. Tuy nhiên đến nay vẫn chưa có văn bản quy phạm pháp luật cụ thể nào về chứng khoán hóa nợ xấu. Việc xây dựng pháp luật về chứng khoán hóa các khoản nợ xấu cần phải có những định hướng cụ thể như sau:

Thứ nhất, pháp luật về chứng khoán hóa nợ xấu phải thể hiện được đường lối, chính sách của Đảng và Nhà nước về xử lý nợ xấu của các tổ chức tín dụng. Nghị quyết 42 của Chính phủ về thí điểm xử lý nợ xấu là cơ sở để thiết lập các quy định về chứng khoán hóa. Bên cạnh đó, Chỉ thị 32/CT-TTg của Thủ tướng Chính phủ về việc triển khai thực hiện Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng đã nêu cụ thể các nhiệm vụ, giải pháp để xử lý nợ xấu và phát huy vai trò của Công ty Quản lý tài sản của tổ chức tín dụng Việt Nam trong xử lý nợ xấu. Nghị quyết 01/NQ-CP của Chính phủ về nhiệm vụ, giải pháp chủ yếu thực hiện Kế hoạch phát triển kinh tế - xã hội và Dự toán ngân sách Nhà nước năm 2019 đã nêu ra các mục tiêu về xử lý nợ xấu để từ đó xây dựng các quy định đảm bảo hoàn thành các mục tiêu đã đặt ra. Ngoài ra, Luật Chứng khoán 2019, Luật các tổ chức tín dụng và các văn bản hướng dẫn thi hành là căn cứ để ban hành Thông tư

điều chỉnh hoạt động chứng khoán hóa nợ xấu. Trên cơ sở đó, cần xây dựng được những quy định cụ thể, phù hợp với tình hình kinh tế, đặc biệt cần tránh tình trạng quy định chồng chéo, mâu thuẫn. Hệ thống pháp luật Việt Nam còn có nhiều quy định chồng chéo gây khó khăn khi áp dụng. Do đó, khi xây dựng các quy định pháp luật về chứng khoán hóa nợ xấu, cần nghiên cứu các văn bản pháp luật, quy định có liên quan để đảm bảo tính đồng bộ, không mâu thuẫn giữa các quy định.

Thứ hai, pháp luật về chứng khoán hóa phải tương thích với các chuẩn mực quốc tế về chứng khoán hóa nợ xấu [32]. Chứng khoán hóa nợ xấu có thể còn xa lạ ở Việt Nam nhưng lại khá phổ biến trên thế giới. Chứng khoán hóa nợ xấu là phương thức xử lý nợ mang lại hiệu quả cao do đó ngày càng được phát triển. Sự phù hợp giữa pháp luật trong nước với thông lệ quốc tế sẽ giúp chuẩn hóa hoạt động chứng khoán hóa nợ xấu. Nhờ đó, chứng khoán hóa nợ xấu có thể thu hút được các nhà đầu tư trong nước và nước ngoài, tạo thêm nguồn vốn cho các ngân hàng thương mại. Trước hết, cần phải nghiên cứu, học hỏi kinh nghiệm từ các nguyên tắc, chuẩn mực quốc tế, đồng thời phải xem xét tình hình thực tế ở Việt Nam để vận dụng thông lệ quốc tế được linh hoạt.

Thứ ba, xây dựng và ban hành văn bản pháp luật điều chỉnh cụ thể về hoạt động chứng khoán hóa trong đó có chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại. Hàn Quốc có đạo luật riêng biệt để điều chỉnh hoạt động chứng khoán hóa, trong khi Hoa Kỳ điều chỉnh bởi các quy định của bang và tiểu bang. Xây dựng được đạo luật cụ thể điều chỉnh chứng khoán hóa ở Việt Nam đòi hỏi phải có chính sách, định hướng của Nhà nước. Trước hết, các quy định nên được xây dựng dưới dạng Thông tư để có thể điều chỉnh cụ thể được các vấn đề liên quan đến chứng khoán hóa.

Thứ tư, cần có sự liên kết giữa các quy định về chứng khoán hóa nợ xấu với quy định về các vấn đề có liên quan. Trong đó, các quy định của Luật

chứng khoán, Luật các tổ chức tín dụng, Luật thuế và các văn bản hướng dẫn cần, các văn bản quy định về xử lý nợ xấu được coi là cơ sở để quy định hoạt động chứng khoán hóa của các ngân hàng thương mại. Chứng khoán hóa nợ xấu đem lại lợi ích lớn cho không chỉ các ngân hàng thương mại mà còn của các nhà đầu tư và cơ quan trung gian chuyên trách (tổ chức phát hành). Khoản lợi ích này là khoản thu nhập có được từ việc kinh doanh chứng khoán (cụ thể là kinh doanh các loại chứng khoán được hình thành nợ xấu). Do đó, cần phải áp một mức thuế cụ thể đối loại thu nhập này. Trong hoạt động chứng khoán hóa, không chỉ có các nhà đầu tư trong nước tham gia mà còn có sự tham gia của nhà đầu tư nước ngoài. Các nhà đầu tư nước ngoài sẽ đóng góp nguồn ngoại tệ lớn cho giao dịch chứng khoán hóa. Bên cạnh đó, đối với các trái phiếu phát hành ra nước ngoài cũng cần phải xem xét vấn đề khấu từ thuế. Ngoài ra, cần phải quy định cơ chế ngăn ngừa, giảm thiểu rủi ro hệ thống. Chứng khoán hóa nợ xấu liên quan tới các thị trường ngân hàng, thị trường bất động sản,… Khi một thị trường gặp khủng hoảng sẽ kéo theo các thị trường còn lại bị ảnh hưởng (trường hợp khủng hoảng tài chính năm 2008 tại Hoa Kỳ) dẫn đến sụp đổ hệ thống tài chính. Bên cạnh việc đồng bộ các quy định pháp luật thì cần phải có các quy định hạn chế rủi ro hệ thống, ngăn ngừa rủi ro, đảm bảo sự phối hợp giữa các cơ quan quản lý chuyên ngành trong việc giám sát, khắc phục rủi ro.

Thứ năm, pháp luật chứng khoán hóa nợ xấu cần có quy định để bảo vệ nhà đầu tư mua chứng khoán. Trong các chủ thể tham gia chứng khoán hóa nợ xấu, nhà đầu tư là chủ thể chính và rất dễ phải chịu rủi ro, trong trường hợp khắc nghiệt có thể phải chịu rủi ro quá mức. Nhà đầu tư không nhận thức được rủi ro liên quan đến họ. Tỷ lệ lợi nhuận mà các nhà đầu tư kiếm được dựa trên các khoản thanh toán gốc và lãi liên quan được thực hiện dựa trên các khoản vay và nghĩa vụ cơ bản của các chủ nợ hoặc người vay. Nếu người vay thanh toán sớm các khoản vay so với thời hạn đồng nghĩa với việc lợi

nhuận mà nhà đầu tư nhận được sẽ thấp, đôi khi họ có thể bị lỗ. Nếu nhà đầu tư không được bảo vệ bởi pháp luật thì họ sẽ ít có khả năng tham gia vào thị trường chứng khoán, nghĩa là hoạt động chứng khoán hóa sẽ không đạt được hiệu quả. Do vậy, pháp luật cần có các quy định để bảo vệ quyền lợi của nhà đầu tư, tạo điều kiện cho họ tham gia vào hoạt động chứng khoán hóa, đồng thời thúc đẩy hoạt động chứng khoán hóa.

3.3. Một số nội dung chủ yếu của pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại ở Việt Nam

3.3.1. Về đối tượng và phạm vi điều chỉnh của pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại

Trước hết, pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại phải xác định rõ phạm vi điều chỉnh và đối tượng áp dụng. Pháp luật về chứng khoán hóa các khoản nợ xấu của ngân hàng thương mại điều chỉnh trình tự, thủ tục của hoạt động chứng khoán hóa nợ xấu; quyền và lợi ích của các chủ thể tham gia hoạt động chứng khoán hóa nợ xấu; vi phạm và xử lý vi phạm, tranh chấp trong hoạt động chứng khoán hóa nợ xấu; bảo vệ quyền lợi của các nhà đầu tư tham gia chứng khoán hóa nợ xấu. Đối tượng áp dụng là các ngân hàng thương mại, các tổ chức định mức tín nhiệm, các tổ chức trung gian chuyên trách, các tổ chức, cá nhân Việt Nam và cá nhân, tổ chức nước ngoài tham gia hoạt động chứng khoán hóa nợ xấu của ngân hàng thương mại.

Các khoản nợ xấu được chứng khoán hóa bao gồm nhiều loại khác nhau trong đó phổ biến nhất là các khoản nợ xấu được thế chấp bằng bất động sản. Hàn Quốc thiết lập một đạo luật riêng biệt để điều chỉnh hoạt động chứng khoán hóa liên quan tới khoản vay này. Tại Việt Nam, thị trường bất động sản vẫn còn nhiều hạn chế, bất cập. Trước hết, cần xây dựng quy định cụ thể về nguồn gốc của tài sản. Trong nhiều trường hợp, người đi vay mượn giấy tờ

chứng nhận để đi vay tại ngân hàng thương mại. Khi người vay mất khả năng thanh toán, ngân hàng xử lý tài sản bảo đảm gặp khó khăn do tranh chấp giữa người vay và người cho mượn tài sản. Quy định về các khoản nợ xấu cần phải chặt chẽ hơn trong việc cho vay cũng như xác minh nguồn gốc, tính chất của tài sản. Khi thực hiện chứng khoán hóa đối với các khoản nợ xấu được thế chấp bằng tài sản, các giấy tờ sẽ được chuyển nhượng cho nhà đầu tư. Nếu các giấy tờ không đảm bảo quyền sở hữu và tính sở hữu sẽ gây ra rủi ro lớn cho nhà đầu tư. Tại Hoa Kỳ, pháp luật quy định chặt chẽ về cho vay thế chấp bằng nhà ở, bất động sản do đó, loại chứng khoán được bảo đảm bằng bất động sản có rủi ro tín dụng thấp nhất.

Quy trình chứng khoán hóa nợ xấu được bảo đảm bằng bất động sản cần phải được quy định rõ ràng. Luật Chứng khoán có quy định về Quỹ Đầu tư Bất động sản (REIF) gồm hai loại hình là: Quỹ đầu tư bất động sản và Công tư đầu tư chứng khoán bất động sản. Theo quy định, quỹ này có thể phát hành chứng khoán và phải được niêm yết trên Sở Giao dịch Chứng khoán. Thực tế thì, REIF vẫn chưa được thành lập. Nếu REIF được thành lập thì có thể tiến hành chứng khoán hóa các khoản vay bất động sản một cách chuyên trách [14]. Như vậy, SPV có thể tập trung chứng khoán hóa các khoản vay khác, tránh tình trạng quá tải, không thể xử lý hết nợ xấu. Khi vay vốn tại các ngân hàng thương mại, người vay thường thế chấp khoản vay bằng quyền sử dụng đất và việc thế chấp này phải được đăng ký (theo quy định tại Nghị định 163/2006/NĐ-CP). Với sự phát triển mạnh mẽ công nghệ thông tin hiện nay, hệ thống dữ liệu đất đai đã được hình thành theo quy định tại Thông tư 34/2014/TT-BTNMT và Quyết định 3196/QĐ-BTNMT năm 2019. Qua đó, các chủ thể có thể tìm hiểu thông tin bất động sản qua đó tiết kiệm được thời gian tìm kiếm thông tin.

Bên cạnh đó, các khoản phải thu là sản phẩm chứng khoán hóa tiềm