539.8102 | Hannan-Quinn criter. | -6.424579 | |

F-statistic | 104.3890 | Durbin-Watson stat | 1.513861 |

Prob(F-statistic) | 0.000000 |

Có thể bạn quan tâm!

-

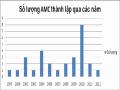

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản -

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Của Các Nhtm

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Của Các Nhtm -

Kiểm Tra Hiện Tượng Đa Cộng Tuyến

Kiểm Tra Hiện Tượng Đa Cộng Tuyến -

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 12

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 12 -

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 13

Giải pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam - 13

Xem toàn bộ 104 trang tài liệu này.

Mô hình hồi quy lúc này sẽ là:

BAD = 0.068759 - 1.641017*ECON + 1.40*10-7*LOAN + 0.420407*MMR + 0.260957*ROTHAS - 0.072696*INF

Ta nhận thấy, biến INF có tác dụng ngược chiều với biến BAD. Với mô hình ước lượng sau khi đã thêm biến INF, ta thấy rằng R-squared = 0.766501và Adjusted R- squared = 0.759158 là khá lớn, cao hơn độ tin cậy của mô hình cũ (cao hơn khoảng 1%). Tuy nhiên, giá trị p-value của biến giải thích INF rất nhỏ (0.0009) tức là biến này giải thích khá tốt cho biến BAD => đề xuất thêm biến INF vào mô hình

2.4.4 Kết luận

Bảng 3.8: So sánh kết quả hồi quy và lý thuyết nghiên cứu

Xiaofen Chen | Luận văn | |

LOAN | + | + |

MMR | + | + |

ROTHAS | + | + |

ECON | - | - |

Như vậy, kết quả nghiên cứu khá phù hợp với lý thuyết của tác giả Xiaofen Chen. Ta có kết quả mô hình sau:

BAD = 0.087970 - 1.974695*ECON + 1.41*10-7*LOAN + 0.336481*MMR + 0.273550*ROTHAS

Dư nợ tín dụng có quan hệ tuyến tính cùng chiều với nợ xấu của các NHTMCP. Nếu tốc độ tăng trưởng GDP, thu nhập thuần ngoài lãi/tổng tài sản và lãi suất không đổi qua

các năm thì dư nợ tín dụng tăng lên 1 tỷ đồng thì nợ xấu tăng lên 1.41*10-7% (hay nói cách khác khi dư nợ tín dụng tăng thêm 100,000 tỷ thì nợ xấu tăng thêm 0.0141%.

Lãi suất có quan hệ tuyến tính cùng chiều với nợ xấu của các NHTMCP. Nếu tốc độ tăng trưởng GDP, thu nhập thuần ngoài lãi/tổng tài sản và dư nợ tín dụng không đổi qua các năm thì lãi suất tăng lên 1% thì nợ xấu tăng lên 0.336481%

Thu nhập thuần ngoài lãi/tổng tài sản có quan hệ tuyến tính cùng chiều với nợ xấu của các NHTMCP. Nếu tốc độ tăng trưởng GDP, lãi suất và dư nợ tín dụng không đổi qua các năm thì thu nhập thuần ngoài lãi/tổng tài sản tăng lên 1% thì nợ xấu tăng lên 0.273550%

Tốc độ tăng trưởng GDP có quan hệ tuyến tính ngược chiều với nợ xấu của các NHTMCP. Nếu dư nợ tín dụng, thu nhập thuần ngoài lãi/tổng tài sản và lãi suất không đổi qua các năm thì tốc độ tăng trưởng GDP tăng lên 1% thì nợ xấu giảm 1.974695% .

Ngoài những biến giống với nghiên cứu của tác giả, luận văn còn đưa vào những biến khác phù hợp với tình hình thực tế ở Việt Nam. Với việc đề xuất thêm biến lạm phát (INF) ta được mô hình hồi quy mới như sau:

BAD = 0.068759 - 1.641017*ECON + 1.40E-07*LOAN + 0.420407*MMR + 0.260957*ROTHAS - 0.072696*INF

Qua đó, ta thấy lạm phát có quan hệ tuyến tính ngược chiều (khi lạm phát tăng thì nợ xấu giảm). Điều này khá đúng với thực tế của nền kinh tế nước ta trong giai đoạn 2008-2012 khi đòi hỏi sự đánh đổi giữa 2 yêu cầu: kiểm soát lạm phát, đồng thời giảm tỷ lệ nợ xấu.

2.4.5 Hạn chế của mô hình

Qua các mô hình kiểm định cho thấy rằng dữ liệu của các biến là phù hợp và các biến độc lập có thể giải thích được cho biến phụ thuộc (BAD). Tuy nhiên, từ mô hình nghiên cứu và dữ liệu thu thập cũng có vài hạn chế sau:

Một số ngân hàng không đăng tải Báo cáo tài chính hay Báo cáo thường niên. Vì vậy bài luận văn chỉ lấy được số liệu từ khoảng 33 NHTM trong hệ thống (thiếu số liệu BCTC của ngân hàng liên doanh, NH có vốn đầu tư 100% nước ngoài).

Mô hình còn chưa đề cập đến các nhân tố định tính tác động đến nợ xấu như thiên tai, địch họa, tác động của Chính phủ, trình độ thẩm định của nhân viên ngân hàng. Trong khi đó, tại Việt Nam, tỷ lệ nợ xấu phụ thuộc nhiều vào các yếu tố định tính như quyết định cho vay, năng lực thẩm định, thái độ hợp tác của khách hàng vay vốn.

Các số liệu lấy được có độ chính xác tương đối. Do số liệu lấy được là BCTC, Báo cáo thường niên từ nhiều nguồn: website của các ngân hàng, cafef.vn, vietstock.vn, nên số liệu có thể có sai sót.

Việc nghiên cứu mô hình các yếu tố tác động đến nợ xấu giúp đưa ra những giải pháp hữu hiệu để xử lý triệt để vấn đề nợ xấu hiện nay. Các giải pháp đề xuất sẽ được trình bày cụ thể trong chương 3

KẾT LUẬN CHƯƠNG 2

Ngành ngân hàng Việt Nam hiện nay còn quá trẻ so với các nền tài chính trên thế giới, vì vậy việc vấp váp trước những yếu tố tác động đến “sức khỏe” của hoạt động ngành ngân hàng là một điều hiển nhiên. Việc bùng phát nợ xấu vào thời gian qua là một điều không thể tránh khỏi do những yếu kém trong hoạt động kinh doanh của các Ngân hàng tại Việt Nam trước đó. Đồng thời, nó cũng cảnh báo về những nguy cơ tiềm ẩn trong hệ thống các NHTM Việt Nam.

Trong giai đoạn 2008-2012, với việc tăng trưởng nóng tín dụng lên đến hai con số, thì nợ xấu cũng tăng lên nhanh chóng. Việc các ngân hàng biến hóa các số liệu nợ xấu trên BCTC khiến nợ xấu dường như đang được kiểm soát khá tốt đến năm 2011. Sang năm 2012, “cái kim trong bọc có ngày lòi ra” nợ xấu bắt đầu bùng phát: nhiều NHTM thông báo nợ xấu trên 3%, vài NHTM sau khi được thanh tra NHNN thanh tra thì nợ xấu lên tới hai con số…

Với việc phối hợp nhiều phương pháp xử nợ xấu của NHNN và các NHTM, cùng với các cơ quan (Chính phủ, Sở kế hoạch & Đầu tư…) nợ xấu đã dần đi vào kiểm soát trong giữa năm 2013. Các NHTM bắt đầu quan tâm hơn vào việc phát triển tín dụng, siết chặt quy trình cho vay, đồng thời tiến hành phân loại nợ chính xác hơn, trích lập dự phòng đầy đủ hơn…

Thông qua mô hình của Xiaofen Chen (2001), ta có thể thấy được nợ xấu chịu tác động các yếu tố bên trong và bên ngoài ngân hàng. Việc xác định nhân tố tác động đến nợ xấu giúp ngân hàng có được những giải pháp đúng đắn nhằm xử lý nợ xấu đang tồn động hiện nay tại các NHTM Việt Nam

CHƯƠNG 3: GIẢI PHÁP XỬ LÝ NỢ XẤU TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.1 ĐỊNH HƯỚNG XỬ LÝ NỢ XẤU TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM ĐẾN NĂM 2015

Đến năm 2015, mục tiêu nợ xấu của toàn Ngân hàng ở mức dưới 3%

Ngày 31/05/2013, Thủ tướng chính phủ đã ban hành Quyết định 843/QĐ-TTg năm 2013 về việc phê duyệt Đề án "Xử lý nợ xấu của hệ thống các tổ chức tín dụng" và Đề án "Thành lập Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam”. Đề án xử lý nợ xấu nêu rò, phấn đấu đến cuối năm 2015 xử lý được cơ bản số nợ xấu hiện nay, mục tiêu xử lý nợ xấu xuống mức dưới 3%. Đề án sẽ tập trung xử lý nợ xấu của các tổ chức tín dụng Việt Nam, bao gồm nợ xấu cấp tín dụng, nợ xấu mua trái phiếu doanh nghiệp và nợ xấu ủy thác cấp tín dụng, mua trái phiếu doanh nghiệp. Tập trung xử lý nợ xấu của các tổ chức tín dụng có tỷ lệ nợ xấu trên 3% tổng dư nợ và nợ xấu có tài sản bảo đảm, trong đó ưu tiên xử lý nợ xấu có tài sản bảo đảm là bất động sản.

Thông qua các phương án xử lý nợ xấu chủ chốt.

Đề án cũng đưa ra 10 giải pháp xử lý nợ xấu đánh giá lại chất lượng và khả năng thu hồi của các khoản nợ để có biện pháp xử lý thích hợp; tăng cường trích lập và sử dụng dự phòng rủi ro để xử lý nợ xấu; tiếp tục cơ cấu lại nợ; tiếp tục hỗ trợ vốn để khách hàng khắc phục khó khăn và phục hồi; bổ sung, hoàn thiện hồ sơ pháp lý tài sản bảo đảm; thu nợ và xử lý tài sản bảo đảm; hoán đổi nợ thành vốn; bán nợ xấu cho Công ty Mua bán nợ và tài sản tồn đọng của doanh nghiệp (DATC) thuộc Bộ Tài chính; kiểm soát chặt chẽ và giảm chi phí hoạt động; hạn chế nợ xấu phát sinh trong tương lai.

3.2 GIẢI PHÁP XỬ LÝ NỢ XẤU TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

3.2.1 Nhóm giải pháp vĩ mô

Hoàn thiện chính sách, cơ chế, hướng dẫn về phân loại nợ xấu.

Để có thể tiến hành giải quyết nợ xấu triệt để thì việc đầu tiên mà các NHTM cần tiến hành là phải xác định rò, chính xác tình hình nợ xấu tại ngân hàng, dư nợ của từng nhóm nợ để từ đó trích lập dự phòng đúng và đủ. Để làm được điều này, NHNN nên có quy định rò ràng hơn trong việc phân loại nợ xấu, nên thống nhất một tiêu chí phân loại nợ áp dụng cho tất cả các NHTM, nên kết hợp giữa phương pháp định lượng và phương pháp định tính trong việc phân loại nợ xấu, đồng thời tham khảo cách phân loại nợ theo chuẩn mực kế toán quốc tế IAS. Cần đưa ra một quy chuẩn chung về tiêu chí định tính, quy định cụ thể về quy trình, cách thức để thực hiện phân loại nợ theo tiêu chí định tính. Cần có quy định mang tính chất bắt buộc chung đối với các NHTM trong việc nghiêm túc thực hiện phân loại nợ xấu theo đúng quy chuẩn đã ban hành, hạn chế việc đảo nợ … để che dấu tình trạng nợ xấu.

Điều chỉnh thị trường mua bán nợ, hoàn thiện quy định, cơ chế hoạt động mua bán nợ của DATC và VAMC, AMC.

Trong quá trình giải quyết nợ xấu vai trò của DATC và VAMC là không thể phủ nhận. Tuy nhiên, khung pháp lý để các chủ thể này hoạt động hiệu quả lại đang thiếu, đây cũng là nguyên nhân khiến cho hoạt động của những chủ thể này kém hiệu quả trong thời gian qua. Mặt khác, với quy mô nợ xấu lớn như hiện nay, cùng với vốn điều lệ của các AMC khá thấp nên việc xử lý các khoản nợ xấu càng thêm khó khăn. Đồng thời, thị trường mua bán nợ xấu tại Việt Nam vẫn còn khá đơn điệu, kém sôi nổi. Đây là điều mà ta nên học hỏi trên thế giới khi mà các khoản nợ xấu được chào bán rộng rãi. Do đó, để góp phần vào việc giải quyết nợ xấu, bên cạnh việc hoàn thiện khung pháp lý cho hoạt động mua bán nợ thì việc xây dựng thị trường mua bán nợ ở Việt Nam cũng hết sức cần thiết. Mô hình của công ty mua bán nợ quốc gia cần phải được nghiên cứu một cách hợp lý

Công khai, minh bạch hóa tình hình tín dụng của các Ngân hàng.

NHTM phải cung cấp đầy đủ và chính xác dư nợ tín dụng, chất lượng tín dụng để NHNN có thể nắm được tình hình nợ xấu để kịp thời có các hướng dẫn cũng như xử lý nợ xấu hiệu quả. Việc này có thể thực hiện bằng cách yêu cầu NHTM cung cấp thông tin cho Trung tâm Thông tin Tín dụng (CIC) định kỳ hàng tháng, có mức phạt đối với những NHTM cung cấp trễ hay thông tin có sai lệch. Bên cạnh đó, NHNN cần yêu cầu các NHTM cung cấp BCTC chính xác để có thể nắm được tình hình tài chính cũng như hiệu quả hoạt động kinh doanh, mức trích lập dự phòng của các NHTM có đầy đủ và theo đúng như quy định đã ban hành. Cần có chế tài đối với những NHTM không tuân thủ việc cung cấp BCTC hoặc BCTC có nhiều sai sót. Kết hợp với việc thanh tra giám sát các NHTM sẽ giúp cho NHNN nắm được tình hình nợ xấu tại các NHTM rò ràng.

Hỗ trợ thị trường bất động sản.

Hiện nay các tài sản đảm bảo tại NHTM phần lớn là các BĐS. Vì vậy thật khó phát mãi các tài sản này khi mà thị trường BĐS hiện đang đóng băng. Chính phủ nên có nhiều biện pháp phối hợp đồng thời để kích thích thị trường BĐS. Cần nhanh chóng thực hiện các dự án BĐS dành cho người thu nhập thấp với mức giá hợp lý, thực hiện việc chia nhỏ các BĐS để dễ chào bán; các chính quyền địa phương (nhất là các đô thị lớn) cần quan tâm đẩy nhanh thủ tục hành chính trong việc cấp phép, sửa đổi giấy phép xây dựng nhà ở để làm sao giảm được thời gian trong việc xin giấy phép. Nhà nước cũng nên có các gói kích cầu vào thị trường bất động sản.

Thực hiện lại việc tái cơ cấu ngành ngân hàng.

Đối với các NHTM yếu kém, có nguy cơ mất khả năng thanh khoản, biện pháp khả thi là sáp nhập, hoặc phá sản. Các tổ chức này buộc phải đi tìm, hoặc bị sáp nhập một cách cưỡng bức bởi một NHTM đủ mạnh. Nếu không sáp nhập được thì các NHTM này sẽ đặt trong điều kiện kiểm soát đặc biệt của NHNN, nhằm từng bước xử lý các vấn đề

khó khăn nội bộ, biện pháp cuối cùng là phá sản. Nhưng việc phá sản nếu xảy ra phải được thực hiện cẩn trọng, tránh gây ra hiện tượng dây chuyền trong hệ thống.

Tăng cường hiệu quả, hiệu lực công tác thanh tra, giám sát ngân hàng

Việc thanh tra nhằm bảo đảm các tổ chức tín dụng tuân thủ đúng các quy định về hoạt động ngân hàng, đặc biệt là quy định về cấp tín dụng, phân loại nợ, trích lập dự phòng rủi ro và quy định về an toàn hoạt động tín dụng. Nhà nước cần có quy định cụ thể về xử lý các khoản nợ xấu của NHTM và tổ chức tín dụng theo hướng tập trung bán nợ, khống chế thời hạn xử lý nợ, nếu quá thời hạn thì phải bán theo giá của tổ chức thẩm định trung gian. Công tác thanh tra nên được tiến hành toàn diện các hoạt động của NHTM, nhằm phát hiện những rủi ro trong hoạt động của NHTM, trong đó có nợ xấu

Nhà nước cần chứng khoán hóa các khoản nợ khó đòi

Có 2 phương án để thực hiện các biện pháp trên. Một, nếu doanh nghiệp có lịch sử quản trị kinh doanh tốt, đang gặp khó khăn về nghĩa vụ trả nợ gốc hoặc do các dự án đầu tư đang triển khai chưa đi vào hoạt động... có thể chuyển một phần nợ gốc thành trái phiếu trung hạn. Điều này nhằm hỗ trợ thanh khoản và giúp doanh nghiệp tồn tại, phát triển. Hai, chuyển nợ quá hạn, nợ xấu thành cổ phần. Đồng thời, chuyển vị thế các ngân hàng đang là chủ nợ thành cổ đông lớn nắm đa số cổ phần nếu nhận thấy sau tái cấu trúc, doanh nghiệp có khả năng tồn tại và phát triển. Theo lý giải của VAFI, đây là cách thức xử lý khá phổ biến theo thông lệ thế giới

Lành mạnh hóa thị trường chứng khoán.

Đây là kênh chủ chốt trong hoạt động mua bán và sáp nhập (M&A), một thị trường chứng khoán minh bạch, tăng trưởng tốt sẽ là thước đo chính xác sức khỏe của các doanh nghiệp niêm yết nói riêng và nền kinh tế nói chung, thông qua đó các cơ quan quản lý cũng có thể kiểm tra, điều tiết, xử lý hoạt động mua bán và sáp nhập (M&A) trên thị trường hiệu quả hơn. Để các điều kiện cơ bản để tiến trình chứng khoán hóa