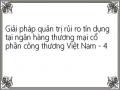

Bảng 2.4 Lợi nhuận trước thuế, sau thuế của VietinBank giai đoạn 2011 - 2017

Đơn vị tính: Tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Lợi nhuận trước thuế | 8.392 | 8.168 | 7.751 | 7.303 | 7.345 | 8.569 | 9.206 |

Lợi nhuận sau thuế | 6.259 | 6.169 | 5.808 | 5.727 | 5.717 | 6.858 | 7.458 |

Có thể bạn quan tâm!

-

Bảng Phân Tích Các Dạng Mô Hình Qtrr Tín Dụng Dưới Góc Độ Nghiên Cứu Tổng Thể

Bảng Phân Tích Các Dạng Mô Hình Qtrr Tín Dụng Dưới Góc Độ Nghiên Cứu Tổng Thể -

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Ngân Hàng Thương Mại Trên Thế Giới Và Bài Học Đối Với Ngân Hàng Thương Mại Cổ Phần Công Thương

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Ngân Hàng Thương Mại Trên Thế Giới Và Bài Học Đối Với Ngân Hàng Thương Mại Cổ Phần Công Thương -

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Trong Quản Trị Rủi Ro Tín Dụng

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Trong Quản Trị Rủi Ro Tín Dụng -

Quy Trình Nhận Biết Rrtd Đối Với Các Khoản Tín Dụng Thuộc Quyền Phán Quyết Của Khu Vực/hội Sở

Quy Trình Nhận Biết Rrtd Đối Với Các Khoản Tín Dụng Thuộc Quyền Phán Quyết Của Khu Vực/hội Sở -

Tương Quan Xử Lý Rủi Ro Và Nợ Nhóm 5 Giai Đoạn 2011 -

Tương Quan Xử Lý Rủi Ro Và Nợ Nhóm 5 Giai Đoạn 2011 - -

Đánh Giá Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Đánh Giá Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Xem toàn bộ 125 trang tài liệu này.

Nguồn: [26], [27], [28], [29], [30], [31], [32]

8.392

8.168

8.569

9.206

7.751

7.303 7.345

6.259

6.169

6.858

7.458

5.808 5.727 5.717

10

Lợi nhuận trước thuế (tỷ đồng)

Lợi nhuận sau thuế (tỷ đồng)

8

6

4

2

0

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.3 Lợi nhuận trước thuế, sau thuế của VietinBank giai đoạn 2011 - 2017

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Nhìn biểu đồ trên ta thấy, lợi nhuận trước thuế và lợi nhuận sau thuế của VietinBank giai đoạn 2011 - 2016 đạt được là khả quan, lợi nhuận sau thuế năm 2011 đạt 6.259 tỷ đồng, năm 2012 đạt 6.169 tỷ đồng, năm 2013 đạt 5.808 tỷ đồng,

năm 2014 đạt 5.727 tỷ đồng, năm 2015 đạt 5.717 tỷ đồng và năm 2016 đạt 6.858 tỷ đồng tuy nhiên, do điều kiện diễn biến bất lợi của thị trường, lợi nhuận sau thuế có xu hướng giảm trong 5 năm từ 2011 - 2015, năm 2016 chuyển hướng tăng nhẹ

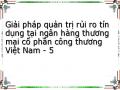

19.90%

13.70%

10.50%

10.30%

11.80% 12.00%

%

26.74%

3%

0%

0%

0%

0%

0%

2.0

1.70

1.4

1.2

1.0

1.0

1.0

30.00%

25.00%

20.00%

ROA

ROE

15.00%

10.00%

5.00%

0.00%

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.4 ROA, ROE của VietinBank giai đoạn 2011 - 2017 Nguồn: [26], [27], [28], [29], [30], [31], [32]

Nhìn biểu số liệu ta thấy giai đoạn 2011 - 2017, VietinBank giai đoạn tiếp tục giữ vai trò là ngân hàng trụ cột trong công tác hỗ trợ doanh nghiệp tháo gỡ khó khăn, thúc đẩy nền kinh tế phát triển. VietinBank giai đoạn đã thực hiện nhiều chương trình ưu đãi lãi suất cho các lĩnh vực mà Nhà nước khuyến khích phát triển, đồng thời tăng trưởng quy mô để bù đắp lợi nhuận thâm hụt, dẫn đễn các chỉ số hiệu quả ROA, ROE năm 2015 giảm so với năm 2014, ROE năm 2016 và năm 2017 tăng nhẹ. Bên cạnh đó, công tác sáp nhập PG Bank chưa hoàn thiện cũng ảnh hưởng đến chỉ số về vốn chủ sở hữu của VietinBank giai đoạn này

Hoạt động đầu tư đến 31/12/2015 đạt số dư 195 nghìn tỷ đồng, chiếm 25% tổng tài sản. VietinBank không ngừng đa dạng hóa HĐKD, đẩy mạnh cung cấp các sản phẩm phái sinh lãi suất, tiền tệ; danh mục đầu tư liên tục được điều chỉnh theo hướng tăng khả năng sinh lời, đảm bảo dự trữ thanh khoản cho toàn hệ thống và nâng cao vai trò, vị thế của VietinBank trên thị trường.

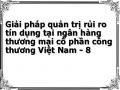

14.00%

12.00%

10.00%

8.00%

6.00%

4.00%

2.00%

0.00%

10.57% 10.33%

13.20%

10.40% 10.60% 10.40% 10.50%

CAR

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.5 Tỷ lệ an toàn vốn của VietinBank giai đoạn 2011 - 2017 Nguồn: [26], [27], [28], [29], [30], [31], [32]

Qua biểu đồ 2.5 ta thấy tỷ lệ an toàn vốn của VietinBank trong 7 năm qua đều bbamr bảo ngưỡng trên 9%, Năm 2012 thấp nhất trong 7 năm là 10,33%, năm 2013 tỷ lệ này cao nhất trong 7 năm là 13,20%.

2.2 THỰC TRẠNG HOẠT ĐỘNG TÍN DỤNG VÀ RỦI RO TÍN DỤNG TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN CÔNG THƯƠNG VIỆT NAM

2.2.1 Thực trạng hoạt động tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam

2.2.1.1 Cơ cấu tín dụng theo kỳ hạn

Cơ cấu tín dụng có vai trò quan trọng, ảnh hưởng đến mức độ rủi ro trong hoạt động tín dụng của một ngân hàng. Cơ cấu tín dụng có thể nghiên cứu dưới nhiều tiêu thức khác nhau như theo kỳ hạn, theo nhóm khách hàng, nhóm ngành

nghề/lĩnh vực cho vay hay tính chất khoản vay. Một cơ cấu tín dụng hợp lý có thể giảm thiểu RRTD và có thể đem lại hiệu quả cao trong hoạt động tín dụng.

Theo kỳ hạn, tín dụng được chia thành tín dụng ngắn hạn (tối đa 12 tháng), trung hạn (tư 1-3 năm) và dài hạn (từ 3 năm trở lên). Ngoài ra VietinBank còn có các hợp đồng cho vay đối với khách hàng của công ty chứng khoán VietinBank, các khoản này là khoản cho vay có bảo lãnh của công ty chứng khoán VietinBank và có cầm cố bằng các chứng từ có giá (cổ phiếu) của khách hàng.

Bảng 2.5: Dư nợ tín dụng của VietinBank theo kỳ hạn 2011-2017

Đơn vị | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Ngắn hạn | Tỷ đồng | 176.913 | 200.455 | 227.697 | 263.705 | 301.472 | 374.737 | 448.913 |

% | 60,29 | 60,13 | 60,51 | 59,95 | 56,03 | 56,61 | 56,78 | |

Trung hạn | Tỷ đồng | 30.533 | 31.078 | 32.972 | 39.685 | 60.12 | 73.115 | 746.809 |

% | 10,41 | 9,32 | 8,76 | 9,02 | 11,17 | 11,04 | 9,71 | |

Dài hạn | Tỷ đồng | 85.988 | 98.823 | 115.619 | 136.479 | 176.487 | 214.136 | 264.966 |

% | 29,30 | 29,64 | 30,73 | 31,03 | 32,80 | 32,35 | 33,51 | |

Tổng dư nợ TD | Tỷ đồng | 293.434 | 333.356 | 376.288 | 439.869 | 538.079 | 661.988 | 790.688 |

% | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

39.71% | 39.87% | 39.49% | 40.05% | 43.97% | 43.39% | 43.22% |

60.29% | 60.13% | 60.51% | 59.95% | 56.03% | 56.61% | 56.78% |

100%

50%

0%

2011 2012 2013 2014 2015 2016 2017

Trung dài hạn Ngắn hạn

Biểu đồ 2.6 Dư nợ tín dụng của VietinBank theo kỳ hạn 2011-2017 Nguồn: [26], [27], [28], [29], [30], [31], [32]

Qua bảng số liệu và biểu đồ trên ta thấy tại VietinBank giai đoạn 2011 - 2017, trong cơ cấu tín dụng theo kỳ hạn, khoản tín dụng ngắn hạn luôn chiếm tỷ trọng cao (trên dưới 60%) tín dụng trung dài hạn chiếm khoảng 40% còn lại, trong đó, tín dụng trung hạn có tỷ trọng khoảng 10% và dài hạn có tỷ lệ khoảng 30%. Cơ cấu này là tương đối hợp lý do tín dụng ngắn hạn có ưu điểm là quay vòng

nhanh, có rủi ro thấp trong khi tín dụng trung và dài hạn có thu nhập cao hơn nhưng RRTD cao hơn. Tuy nhiên, theo xu hướng ngân hàng đã tăng dần tỷ trọng cho vay trung và dài hạn tập trung cho vay dài hạn sẽ tăng được thu nhập nếu có thẩm định, đánh giá rủi ro tốt và quản lý tốt các khoản tín dụng này. Trong những năm gần đây, VietinBank liên tục tăng tỷ trọng tín dụng dài hạn, trong năm 2015, 2016 và 2017, tín dụng dài hạn chiếm khoảng 43% tổng dư nợ, năm 2017 tỷ trọng vốn trung dài hạn giảm nhẹ còn 43,22%.

2.2.1.2 Cơ cấu tín dụng theo đối tượng khách hàng

VietinBank có lợi thế là khách hàng trong lĩnh vực doanh nghiệp và các tổ chức liên quan, định hướng hoạt động của VietinBank cũng tập trung phát triển khách hàng tổ chức, do vậy tỷ trọng tín dụng đối với tổ chức kinh tế luôn chiếm tỷ trọng cao (khoảng 75- 85%). Trong khi đó tỷ trọng tín dụng cho vay khách hàng của công ty chứng khoán ngày càng giảm từ 7,2% trong năm 2010 xuống chỉ còn 0,5% trong năm 2013, sau đó lại tăng lên khoảng 1,0% trong năm 2014. Xu hướng này là phù hợp vì tính rủi ro cao trong HĐKD chứng khoán.

Bảng 2.6: Dư nợ tín dụng của VietinBank theo nhóm khách hàng 2011 - 2017

Đơn vị | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Tổ chức kinh tế | Tỷ đồng | 266.553 | 303.667 | 343.138 | 399.598 | 493.245 | 606.592 | 700.007 |

% | 90,84 | 91,09 | 91,19 | 90,84 | 91,67 | 91,63 | 88,53 | |

Cá nhân | Tỷ đồng | 23.178 | 26.406 | 29.838 | 34.748 | 37.126 | 45.658 | 78.240 |

% | 7,90 | 7,92 | 7,93 | 7,90 | 6,90 | 6,90 | 9,90 | |

Khác | Tỷ đồng | 3.703 | 3.283 | 3.312 | 5.523 | 7.709 | 9.738 | 12.441 |

% | 1,26 | 0,98 | 0,88 | 1,26 | 1,43 | 1,47 | 1,57 | |

Tổng dư nợ tín dụng | Tỷ đồng | 293.434 | 333.356 | 376.288 | 439.869 | 538.079 | 661.988 | 790.688 |

% | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

100%

1.26%

0.98%

0.88%

1.26%

1.43%

1.47%

1.57%

80%

Khác TCKT

Cá nhân

60%

90.84% 91.09% 91.19% 90.84% 91.67% 91.63% 88.53%

40%

20%

0%

7.9%

7.9%

7.9%

7.9%

6.9%

6.9%

9.9%

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.7: Tỷ trọng dư nợ tín dụng của VietinBank theo nhóm khách hàng 2011 - 2017

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Theo cơ cấu tín dụng trên, phần lớn tín dụng tập trung cho vay tổ chức kinh tế, cho vay đối với tổ chức kinh tế tại VietinBank không ngừng gia tăng trong giai đoạn 2011 - 2017, chiếm đa số cả về số lượng và tỷ trọng, về số lượng từ 266.553 tỷ đồng năm 2011 tăng lên đến 606.592 tỷ đồng năm 2016, 700.007 tỷ đồng năm 2017, về tỷ trong luôn chiếm trên dưới 90% (chiếm từ 88,53% - 91,67%). Tuy nhiên trong trong năm 2017, 2016 so với năm 2016 và 2015, tỷ trọng này đã giảm dần và thay vào đó là các khoản vay cá nhân, đây là xu hướng điều chỉnh phù hợp với định hướng phát triển mảng bán lẻ của ngân hàng.

2.2.1.3 Cơ cấu tín dụng theo loại tiền:

Bảng 2.7: Dư nợ tín dụng của VietinBank theo loại tiền 2011 - 2017

Đơn vị: Tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Nội tệ | 239.297 | 266.743 | 308.566 | 358.685 | 474.369 | 581.405 | 693.750 |

% | 81,55 | 80,02 | 82,00 | 81,54 | 88,16 | 87,83 | 87,74 |

Ngoại tệ | 54.137 | 66.743 | 67.723 | 81.184 | 63.711 | 80.583 | 96.938 |

% | 18,45 | 19,98 | 18,00 | 18,46 | 11,84 | 12,17 | 12,26 |

Tổng dư nợ tín dụng | 293.434 | 333.356 | 376.289 | 439.869 | 538.080 | 661.988 | 790.688 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

1 5 19.98

18.46

11.84

12.17 12.26

8 5 80.0

81.54

88.16

87.83 87.7

8.4

18

1.5

82

2

4

100

80

Ngoại tệ

Nội tệ

60

40

20

0

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.8: Tỷ trọng dư nợ tín dụng của VietinBank theo loại tiền 2011 - 2017

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Về cơ cấu theo loại tiền, qua bảng số liệu trên ta thấy dư nợ tín dụng giai đoạn 2011 - 2017 vẫn tập trung lớn vào nội tệ, và ngày càng gia tăng. Năm 2011 dư nợ nội tệ là 239.297 tỷ đồng chiếm 81,55% tổng dư nợ tín dụng tại VietinBank,

dư nợ ngoại tệ quy đổi là 54.137 tỷ đồng chiếm 18,45% tổng dư nợ tín dụng. Đến năm 2017 dư nợ nội tệ là 693.750 tỷ đồng chiếm 87,74% tổng dư nợ tín dụng tại VietinBank, dư nợ ngoại tệ quy đổi là 96.938 tỷ đồng chiếm 12,26% tổng dư nợ tín dụng

2.2.1.4 Cơ cấu tín dụng theo nhóm ngành nghề:

Hoạt động tín dụng của VietinBank theo định hướng tập trung vào một số ngành và nhóm ngành như: Hoạt động thương mại và Dịch vụ; Công nghiệp khai thác và chế biến; Sản xuất và phân phối điện, khí đốt, nước nóng, hơi nước và điều hoa không khí; Xây dựng. Các nhóm ngành trên chiếm 80% dư nợ tín dụng trong giai đoạn 2011-2017. Trong các nhóm ngành thì nhóm ngành Công nghiệp khai thác và chế biến có tỷ trọng ngành càng cao thể hiện xu hướng ưu tiên tín dụng trong ngành công nghiệp và chế biến. Hoạt động thương mại và dịch vụ có tỷ trọng cao nhất, luôn chiếm khoảng 35% - 40% tổng dư nợ. Tỷ lệ này ổn định qua các năm. Cơ cấu tín dụng theo nhóm ngành của VietinBank được thể hiện qua bảng.

Bảng 2.8: Dư nợ tín dụng của VietinBank theo nhóm ngành giai đoạn 2011- 2017

Đơn vị: tỷ đồng, %

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

1.Xâydựng | 31.848 | 22.774 | 26.714 | 37.885 | 59.026 | 74.904 | 124.586 |

- Tỷtrọng | 10,85 | 6,83 | 7,10 | 8,61 | 10,97 | 11,31 | 15,76 |

2.Công nghiệp | 131.048 | 153.935 | 178.220 | 197.792 | 210.209 | 219.947 | 222.476 |

Tỷtrọng | 44,66 | 46,18 | 47,36 | 44,97 | 39,07 | 33,23 | 28,13 |

3.Thương mại, Dịch vụ | 94.992 | 110.538 | 125.052 | 152.591 | 195.438 | 301.941 | 333.086 |

Tỷtrọng | 32,27 | 30,86 | 31,71 | 32,16 | 31,31 | 45,61 | 42,13 |

4.Vận tải, viễn thông | 17.178 | 11.536 | 9.614 | 8.776 | 8.934 | 13.819 | 19.998 |

Tỷtrọng | 5,85 | 3,46 | 2,55 | 2,00 | 1,66 | 2,09 | 2,53 |

5.Nông, lâm, thủysản | 9.113 | 8.302 | 11.285 | 14.810 | 20.130 | 30.779 | 36.457 |

Tỷtrọng | 3,11 | 2,49 | 3,00 | 3,37 | 3,74 | 4,65 | 4,61 |

6.Kinh doanh BĐS | 9.077 | 26.069 | 24.801 | 27.201 | 42.523 | 18.231 | 45.456 |

Tỷtrọng | 3,09 | 7,82 | 6,59 | 6,18 | 7,90 | 2,75 | 5,75 |

7.Các lĩnh vực khác | 187 | 201 | 603 | 813 | 1.820 | 2.367 | 8.629 |

Tỷtrọng | 0,17 | 2,36 | 1,68 | 2,71 | 5,35 | 0,36 | 1,09 |

Cộng | 293.434 | 333.356 | 376.289 | 439.869 | 538.080 | 661.988 | 790.688 |

Tỷtrọng | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

100%

03..1079

2.36 1.68 2.71 5.35 02..3765

1.09

3.11

5.85

7.82 6.59 6.18

7.9

2.49 3 3.37

4.65

2.09

5.75

7. Các lĩnh vực khác

6. Kinh doanh BĐS

5. Nông, lâm, thủy sản

4. Vận tải, viễn thông

3. Thương mại, dịch vụ

2. CN, chế biến, chế tạo

1. Xây dựng

4.61

80%

60%

32.27

3.46 2.55 2

30.86 31.71 32.16

31..7646

39.07

33.23

2.53

42.13

40%

20%

44.66

46.18

47.36 44.97

39.07

33.23

28.13

10.85

0%

6.82 7.1 8.61

10.97 11.31 15.76

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.9: Cơ cấu dư nợ tín dụng của VietinBank theo nhóm ngành giai đoạn 2011-2017

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Nhìn bảng và biểu số liệu trên ta thấy biến động nhóm ngành nghề trong cơ cấu dư nợ tín dụng của VietinBank biến động khá rõ nét trong giai đoạn 2011 - 2017 vừa qua

2.2.1.5 Cơ cấu tín dụng theo tính chất khoản vay:

Theo tính chất các khoản vay thì phần lớn (chiếm 99%) dư nợ của VietinBank tập trung cho vay các tổ chức kinh tế và cá nhân, còn lại các khoản vay chiết khấu hay vay từ ngồn tài trợ, ủy thác chiếm tỷ trong không đáng kể trong tổng dư nợ. Các tỷ lệ này cũng phản ánh hoạt động tín dụng của VietinBank phù hợp với thông lệ hoạt động của các ngân hàng TMCP mà Nhà nước không chiếm cổ phần chi phối.

Cơ cấu tín dụng theo tính chất khoản vay được thể hiện theo bảng sau.

Bảng 2.9: Cơ cấu tín dụng theo tính chất khoản vay giai đoạn 2011-2017

Đơn vị: Tỷ đồng, %

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Cho vay các TCKT, cá nhân | 291.967 | 331.023 | 373.279 | 436.350 | 531.623 | 652.058 | 778.247 |

99,5 | 99,3 | 99,2 | 99,2 | 98,8 | 98,5 | 98,4 | |

Cho vay chiết khấu thương phiếu và các giấytờ có giá | 587 | 1.333 | 2.258 | 2.199 | 4.843 | 4.634 | 6.040 |

0,2 | 0,4 | 0,6 | 0,5 | 0,9 | 0,7 | 0,7 | |

Cho vay bằng vốn tài trợ, ủy thác đầu tư | 880 | 1.000 | 1.129 | 1.320 | 1.614 | 5.296 | 6.401 |

0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,8 | 7,8 | |

Tổng dư nợ | 293.434 | 333.356 | 376.289 | 439.869 | 538.080 | 661.988 | 790.688 |

100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 |

Nguồn: Tổng hợp số liệu từ [26], [27], [28], [29], [30], [31], [32]

2.2.2 Thực trạng rủi ro tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam

Theo quy định về phân loại nợ tại Quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005 của Thống đốc Ngân hàng Nhà nước Việt Nam về việc ban hành "Quy định về phân loại nợ, trích lập và sử dụng để xử lý RRTD trong hoạt động ngân hàng của tổ chức tín dụng" và Quyết định số 18/2007/QĐ-NHNN ngày 22/4/2005 về phân loại nợ, trích lập và sử dụng dự phòng để xử lý RRTD trong hoạt động ngân hàng tổ chức tín dụng: Các nhóm nợ được phân chia như sau: Nợ nhóm 1 - Nợ đủ tiêu chuẩn, Nợ nhóm 2- Nợ cần chú ý, Nợ nhóm 3- Nợ dưới tiêu chuẩn, Nợ nhóm 4 - Nợ nghi ngờ và Nợ nhóm 5 - Nợ có khả năng mất vốn. Trong giai đoạn vừa qua, nợ nhóm 1 và nhóm 2 của VietinBank luôn chiếm khoảng 97%, đây là tỷ lệ nợ của ngân hàng thuộc nhóm tốt nhất trong hệ thống các tổ chức tín dụng.

Bảng 2.10: Dư nợ tín dụng của VietinBank theo chất lượng nợ giai đoạn 2011- 2017

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Nợ nhóm 1 | 285.213 | 327.054 | 369.774 | 431.194 | 529.926 | 649.686 | 778.049 |

Nợ nhóm 2 | 6.017 | 1.412 | 2.745 | 3.772 | 3.211 | 5.558 | 3.629 |

Nợ nhóm 3 | 1.071 | 995 | 515 | 351 | 1.413 | 2.113 | 1.243 |

Nợ nhóm 4 | 221 | 1.789 | 1.006 | 2.468 | 735 | 812 | 2.550 |

Nợ nhóm 5 | 912 | 2.106 | 2.249 | 2.084 | 2.795 | 3.819 | 5.217 |

TỔNG DƯ NỢ | 293.434 | 333.356 | 376.289 | 439.869 | 538.080 | 661.988 | 790.688 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Tỷ lệ nợ xấu là chỉ tiêu quan trọng nhất để đánh giá mức độ RRTD của một ngân hàng. Nợ xấu (từ nhóm 3-5) trong giai đoạn 2011 - 2017 luôn dưới 1% tổng dư nợ. Tuy nhiên riêng năm 2012, 2017 do tình hình khó khăn chung của nền kinh tế, HĐKD của các tổ chức, cá nhân bị ảnh hưởng dẫn đến nợ xấu trong hệ thống ngân hàng gia tăng mà VietinBank cũng không ngoại lệ tỷ lệ nợ xấu năm 2012 là 1,35%, năm 2017 là 1,14%. Nhưng tỷ lệ nợ xấu của VietinBank cũng thuộc nhóm các ngân hàng có tỷ lệ nợ xấu thấp nhất trong hệ thống các tổ chức tín dụng của Việt Nam.

Ngoài việc đảm bảo tốc độ tăng trưởng số lượng KH và dư nợ cho vay, VietinBank cũng rất chú trọng tới yếu tố chất lượng tín dụng. Thực tế cho thấy trong những năm vừa qua VietinBank đã kiểm soát tín dụng chặt chẽ và có hiệu quả, luôn duy trì tỷ lệ nợ xấu dưới 1,0%.

Bảng 2.11: Tỷ lệ nợ xấu của VietinBank giai đoạn 2011 - 2017

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Nợ xấu (Tỷ đồng) | 2.204 | 4.889 | 3.770 | 4.905 | 4.942 | 6.743 | 9.010 |

Tỷ lệ Nợ xấu (%) | 0,75 | 1,35 | 0,82 | 0,90 | 0,73 | 0,93 | 1,14 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

1.35%

1.14%

0.90%

0.93%

0.75%

0.82%

0.73%

1.40%

1.20%

1.00%

Tỷ lệ nợ xấu (%)

0.80%

0.60%

0.40%

0.20%

0.00%

2011 2012 2013 2014 2015 2016 2017

Biểu đồ 2.12 Tỷ lệ Nợ xấu của VietinBank giai đoạn 2011 - 2017 Nguồn: [26], [27], [28], [29], [30], [31], [32]

Hoạt động cấp tín dụng đến 31/12/2017 của VietinBank đạt 790.688 tỷ đồng ăng 19,44% so với năm 2016, 31/12/2016 đạt 661.988 tỷ đồng, tăng 18% so với năm 2015, 31/12/2015 đạt 676.688 tỷ đồng, tăng 24,7% so với đầu năm (cao hơn mức tăng trưởng bình quân toàn ngành), đạt 110,4% kế hoạch. Cơ cấu dư nợ chuyển dịch theo hướng tích cực, tăng trưởng mạnh vào các lĩnh vực SXKD được Chính phủ ưu tiên khuyến khích như nông nghiệp nông thôn, xuất khẩu, doanh nghiệp vừa và nhỏ, công nghiệp hỗ trợ, công nghệ cao; tích cực cho vay với lãi suất thấp đối với các dự án trọng điểm quốc gia thuộc ngành kinh tế mũi nhọn như điện, dầu khí, than và khoáng sản, xi măng, xăng dầu, cao su, thép, phân bón…. Chất lượng tín dụng luôn được chú trọng kiểm soát chặt chẽ, tuân thủ nghiêm túc việc phân loại nợ theo quy định của NHNN tại thông Tư 02/2013/TT-NHNN và 09/2014/TT-NHNN. Tỷ lệ nợ xấu của VietinBank tại thời điểm 31/12/2017 là 1,14%, 31/12/2016 là 0,93%, 31/12/2015 là 0,73%; 31/12/2014 là 0,9%;

31/12/2013 là 0,82%; 31/12/2012 là 1,35%; 31/12/2011 là 0,75% /dư nợ tín dụng, thấp hơn mức bình quân toàn ngành.

VietinBank đã tăng dần theo mức độ tăng trưởng của tín dụng, đặc biệt trong giai đoạn 2011-2016, tỷ lệ nợ xấu trong nền kinh tế có nguy cơ tăng nhanh. Đây chính là hệ quả của quá trình tăng dư nợ tín dụng nhanh cùng với những khó

khăn chung của nền kinh tế dẫn đến việc các doanh nghiệp khó có khả năng trả nợ khi HĐKD của doanh nghiệp bị ảnh hưởng bởi khó khăn chung của nền kinh tế. Tuy nhiên, tính đến năm 2016, tỷ lệ này đã đượcVietinBank kiểm soát dưới 1,0%.

2.3 THỰC TRẠNG QUẢN TRỊ RỦI RO TÍN DỤNG TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN CÔNG THƯƠNG VIỆT NAM

Để đánh giá thực trạng quản trị RRTD của VietinBank, cần xem xét trên tất cả các nội dung:

Chiến lược và chính sách quản trị RRTD tại VietinBank; Mô hình quản trị RRTD tại VietinBank;

Tổ chức thực hiện quản trị RRTD tại VietinBank.

2.3.1. Thực trạng chiến lược và chính sách quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam

VietinBank đã và đang xây dựng các công cụ và hạ tầng quản trị rủi ro theo tiêu chuẩn Basel II. Khung quản trị RRTD được xây dựng theo mô hình “ba vòng kiểm soát” cho phép tách bạch hoạt động quản trị rủi ro/Chính sách tín dụng và thẩm định/thực thi chính sách tín dụng để thúc đẩy tăng trưởng nhưng vẫn đảm bảo kiểm soát rủi ro tốt. Hoàn tất việc xây dựng khung chính sách, công cụ đo lường rủi ro, triển khai thẩm định tín dụng tập trung. Bên cạnh đó, VietinBank luôn nghiên cứu tìm kiếm các giải pháp để nâng cao chất lượng dịch vụ toàn diện hướng tới khách hàng, tạo sự khác biệt của một ngân hàng, xây dựng văn hóa dịch vụ hướng tới khách hàng.

VietinBank đã duy trì một chính sách quản trị RRTD đảm bảo những nguyên tắc cơ bản sau:

- Thiết lập một môi trường quản trị RRTD phù hợp;

- Hoạt động theo một quy trình cấp tín dụng lành mạnh;

- Duy trì một quy trình quản trị, đo lường và giám sát tín dụng phù hợp;

- Đảm bảo kiểm soát đầy đủ đối với RRTD.

Ngân hàng tiến hành xét duyệt tín dụng thông qua nhiều cấp để đảm bảo một khoản tín dụng được xem xét một cách độc lập; đồng thời việc phê duyệt các khoản vay được thực hiện trên cơ sở hạn mức được giao cho từng cấp có thẩm quyền. Bên cạnh đó, mô hình phê duyệt tín dụng của Ngân hàng có sự tham gia của Hội đồng tín dụng để đảm bảo hoạt động phê duyệt tín dụng được tập trung với chất lượng cao nhất.

Khung chính sách tín dụng được ban hành khá đồng bộ, bao gồm quy định giới hạn tín dụng và thẩm quyền quyết định giới hạn tín dụng, quy chế Hội đồng tín dụng, quy định đồng tài trợ, quy định phân loại nợ, trích lập và sử dụng dự phòng rủi ro, các quy định cho vay, quy định bảo đảm tiền vay, quy định miễn, giảm lãi…; Các quy trình nghiệp vụ tín dụng được chuẩn hóa và các tài liệu hướng

dẫn như Sổ tay tín dụng, phân tích tài chính doanh nghiệp, quy trình quản lý cho vay trên hệ thống phần mềm, quy trình xếp hạng tín dụng khách hàng. Ngoài ra, để ứng xử kịp thời với những biến động của môi trường kinh tế, pháp lý, còn có các văn bản chỉ đạo và cảnh báo tín dụng trong từng thời kỳ.

Quản lý điều hành bằng cơ chế, chính sách, quy trình tín dụng, thực hiện phân quyền cho các cá nhân, đơn vị trong quá trình thực hiện. Hoạt động tín dụng được diễn ra thống nhất trong toàn hệ thống, đảm bảo các giới hạn chấp nhận rủi ro thông qua các tiêu chuẩn cấp tín dụng, cũng như các biện pháp quản lý tín dụng, đảm bảo rằng dù khách hàng quan hệ tín dụng ở bất cứ chi nhánh nào cũng được hưởng lợi các sản phẩm tín dụng như nhau. Đồng thời, các cá nhân, đơn vị được quyền chủ động thực hiện thông qua việc phân cấp, ủy quyền của Hội đồng quản trị, Tổng giám đốc và các cấp có thẩm quyền trên cơ sở phù hợp với môi trường, chất lượng hoạt động, xếp hạng tín dụng của từng đơn vị và năng lực, trình độ, kinh nghiệm quản lý của người được ủy quyền.

2.3.2. Thực trạng mô hình quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam

Hiện nay, với năng lực quản trị của ngân hàng cùng với sự hỗ trợ của hệ thống công nghệ thông tin, VietinBank đang áp dụng mô hình tổ chức quản trị RRTD phân tán, là mô hình mà cách thức tổ chức hoạt động quản trị rủi ro tín ở nhiều bộ phận khác nhau, quyền quyết định và quản trị trị rủi ro khoản vay không tập trung ở Hội sở mà dàn đều ở các chi nhánh. Mô hình quản trị RRTD phân tán được hiểu là công tác thẩm định khách hàng, quản trị rủi ro của ngân hàng được thực hiện tại các chi nhánh riêng biệt. Hội sở chính chỉ có nhiệm vụ là chỉ đạo định hướng chung và thẩm định những khách hàng vượt quá khả năng cho phép của chi nhánh. Mô hình này chưa tách biệt được độc lập giữa 3 chức năng: Chức năng kinh doanh, chức năng quản trị rủi ro, chức năng tác nghiệp.

Hiện tại, mỗi chi nhánh đều thiết lập 03 bộ phận có thể tách biệt độc lập hoặc nằm cùng một phòng khách hàng doanh nghiệp/khách hàng cá nhân đó là: Bộ phận quan hệ khách hàng, Bộ phận thẩm định tín dụng và Bộ phận Hỗ trợ quan hệ khách hàng. Mặc dù các bộ phận này có thể bố trí tách biệt nhưng do có giới hạn về nhân sự và để bộ máy tổ chức gọn nhẹ mà nhiều chi nhánh bố trí các bộ phận này cùng một phòng quản lý theo khách hàng cá nhân hay khách hàng doanh nghiệp dẫn đến việc khó tách biệt các công đoạn trong quản trị RRTD từ khâu tiếp cận khách hàng đến thẩm định hồ sơ tín dụng và hoàn thiện hồ sơ tín dụng. Việc này phần nào làm cho công tác quản trị rủi ro chưa đảm bảo nguyên tắc độc lập, khách quan. Tuy nhiên, đối với các khoản tín dụng vượt hạn mức phê duyệt của chi nhánh mà thuộc quyền phán quyết của Hội sở hoặc Trung tâm phê duyệt tín dụng khu vực thì công tác thẩm định đảm bảo nguyên tắc độc lập, khách quan.

2.3.3. Thực trạng tổ chức thực hiện quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam

Thực trạng việc tổ chức thực hiện quản trị RRTD tại VietinBank được xem xét, đánh giá trên tất cả các khâu: Nhận biết RRTD; Phân tích, đánh giá và đo lường RRTD; Ứng phó RRTD và Kiểm soát RRTD.

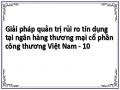

2.3.3.1 Thực trạng nhận biết rủi ro tín dụng

Để nhận biết RRTD, ngân hàng đã thiết lập các Phòng/Ban và các bộ phận liên quan nhằm tiếp nhận thông tin, xử lý thông tin nhằm sớm phát hiện ra các dấu hiệu cho thấy phát sinh RRTD. Dấu hiệu RRTD có thể phát sinh từ chính Ngân hàng và cũng có thể phát sinh từ khách hàng trong quá trình xét duyệt các khoản vay. Đối với các dấu hiệu rủi ro phát sinh từ ngân hàng, Bộ phận quản trị rủi ro có trách nhiệm thường xuyên rà soát, đánh giá chủ yếu dựa trên các chính sách của ngân hàng (tăng trưởng tín dụng, lĩnh vực tín dụng, điều kiện cho vay, đối tượng khách hàng, dự phòng tín dụng…), năng lực cán bộ tín dụng hay năng lực quản trị điều hành. Đối với nhóm dấu hiệu từ phía khách hàng, ngân hàng cần nhận biết sớm RRTD ngay trong quá trình cấp tín dụng cho khách hàng.

Quá trình nhận biết RRTD được mô tả qua hai sơ đồ sau:

(a) Đối với các khoản tín dụng thuộc quyền phán quyết của Chi nhánh

QHKH

TĐTD

GĐ/PGĐ chi nhánh

Sơ đồ 2.2: Quy trình nhận biết RRTD đối với các khoản tín dụng thuộc quyền phán quyết của Chi nhánh

HTQHKH

Thẩm định TSBĐ (1.4)

1. Thẩm định

và xét duyệt

Tiếp nhận hồ sơ KH (1.1)

Thẩm định tín dụng (1.3)

Báo cáo đánh giá KH (1.2)

Xét duyệt (1.5)

2. Hoàn thiện hồ sơ, ký

Hợp đồng

Hoàn thiện hồ sơ, thủ tục theo phê duyệt

- Họp 3 bên để thống nhất các điều kiện, điều khoản của hợp đồng theo phê duyệt (nếu cần);

- QHKH thông báo cho KH nội dung phê duyệt;

- QHKH bổ sung hồ sơ theo yêu cầu phê duyệt (nếu có);

Giới thiệu KH với HT QHKH để phối hợp (1.2)

- Ký HĐ với KH;

- Thực hiện nhận và quản lý TSBĐ

(2.2)

- HTQHKH soạn HĐ, văn bản trình cán bộ kiểm soát. (2.1)

Ký HĐ,

văn bản (1.6)

- Nhận và lập hồ sơ giải ngân;

- Hoặc soạn, phát hành thư BL;

- Thực hiện nghiệp vụ TTQT (3.1)

Ký hồ sơ

Tiếp nhận thông tin, tình hình giải ngân/phát hành thư BL/LC;

- Giải ngân/phát hành thư BL;