các điều kiện tín dụng khác). Mức ủy quyền phân theo khách hàng là tổ chức kinh tế (trong đó, ủy quyền chi tiết đến giới hạn tín dụng, mức cho vay 1 dự án đầu tư, 1 món tín dụng - 1 L/C atsight, 1 khoản bảo lãnh trong nước); khách hàng là cá nhân (giới hạn tín dụng, giới hạn cho vay tiêu dùng) và 1 món bảo lãnh nước ngoài (đối với một số chi nhánh).

Phân loại nợ, trích lập dự phòng RRTD

Ngân hàng tiến hành phân loại tín dụng theo Quyết định số 493/2005/QĐ- NHNN ngày 22/4/2005 của Thống đốc Ngân hàng Nhà nước Việt Nam về việc ban hành "Quy định về phân loại nợ, trích lập và sử dụng để xử lý RRTD trong hoạt động ngân hàng của tổ chức tín dụng" và Quyết định số 18/2007/QĐ-NHNN ngày 22/4/2005 về phân loại nợ, trích lập và sử dụng dự phòng để xử lý RRTD trong hoạt động ngân hàng tổ chức tín dụng.

Ngân hàng thường xuyên phân tích và theo dõi danh mục tín dụng, đặc biệt là các khoản nợ xấu, nợ có vấn đề để có những biện pháp xử lý kịp thời khi có rủi ro xảy ra. Trên cơ sở danh mục cho vay, ngân hàng tiến hành phân loại nợ để phân loại các khoản nợ vào các nhóm nợ trong hạn, nợ cần đặc biệt lưu ý, nợ dưới chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn.

Khi một khoản vay được giải ngân, sẽ phải trích lập dự phòng chung và dự phòng cụ thể theo tỷ lệ ngân hàng nhà nước quy định. Theo Thông tư 02/2013/TT- NHNN và Thông tư 09/2014/TT-NHNN quy định dự phòng cụ thể dựa trên số dư các khoản cho vay của từng khách hàng trên cơ sở hàng quý xếp hạng các khoản vay. Dự phòng cụ thể được xác định dựa trên việc sử dụng các tỷ kệ dự phòng sau đây đối với các khoản nợ vay gốc sau khi trừ đi giá trị tài sản đảm bảo đã được chiết khấu.

Bảng 2.18: Tỷ lệ trích dự phòng cụ thể

Loại | Tỷ lệ dự phòng cụ thể | |

1 | Nợ đủ tiêu chuẩn | 0% |

2 | Nợ cần chú ý | 5% |

3 | Nợ dưới tiêu chuẩn | 20% |

4 | Nợ nghi ngờ | 50% |

5 | Nợ có khả năng mất vốn | 100% |

Có thể bạn quan tâm!

-

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Trong Quản Trị Rủi Ro Tín Dụng

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Trong Quản Trị Rủi Ro Tín Dụng -

Lợi Nhuận Trước Thuế, Sau Thuế Của Vietinbank Giai Đoạn 2011 - 2017

Lợi Nhuận Trước Thuế, Sau Thuế Của Vietinbank Giai Đoạn 2011 - 2017 -

Quy Trình Nhận Biết Rrtd Đối Với Các Khoản Tín Dụng Thuộc Quyền Phán Quyết Của Khu Vực/hội Sở

Quy Trình Nhận Biết Rrtd Đối Với Các Khoản Tín Dụng Thuộc Quyền Phán Quyết Của Khu Vực/hội Sở -

Đánh Giá Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Đánh Giá Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam -

Định Hướng Tăng Cường Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Đến 2030

Định Hướng Tăng Cường Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam Đến 2030 -

Bảng Số Lượng Các Biến Độc Lập Được Sử Dụng

Bảng Số Lượng Các Biến Độc Lập Được Sử Dụng

Xem toàn bộ 125 trang tài liệu này.

Nguồn: [25]

Thông tư 02/2013/TT-NHNN cũng quy định giá trị tài sản đảm bảo được định giá trong từng trường hợp có thể áp dụng theo quy trình nội bộ của ngân hàng hay được định giá bởi tổ chức có chức năng thẩm định giá. Đồng thời trong Thông tư này cũng quy định tỷ lệ khấu trừ tối đa đối với từng loại tài sản đảm bảo từ 30% đến 100%.

Ngoài việc trích lập dự phòng cụ thể cho từng khoản vay sau khi đã phân loại nợ thì ngân hàng cũng phải trích lập và duy trì khoản dự phòng chung bằng 0,75%

tổng giá trị số dư nợ cho vay khách hàng được phân loại từ nhóm 1 đến nhóm 4 tại ngày lập bảng cân đối kế toán. Theo Công văn số 8738/NHNN-CVH ngày 25 tháng 9 năm 2008 của NHNNVN, dự phòng chung và dự phòng cụ thể của ngân hàng có năm tài chính kết thúc vào 31/12 phải trích lập trên dư nợ ngày 30/11 hàng năm.

Bảng 2.19: Tình hình trích dự phòng RRTD 2011- 2017

Đơn vị tính: tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Dư nợ xấu | 2.204 | 4.889 | 3.769 | 4.903 | 4.941 | 6.741 | 9.010 |

Trích DPRRTD | 5.747 | 4.965 | 5.247 | 4.050 | 4.549 | 2.638 | 3.157 |

DPRR/nợ xấu | 2.6 | 1.0 | 1.4 | 0.8 | 0.8 | 0.4 | 0.35 |

2017

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Xử lý nợ xấu và quản lý các khoản tín dụng có vấn đề

Bảng 2.20: Tương quan xử lý rủi ro và nợ nhóm 5 giai đoạn 2011 -

(Đơn vị tính: tỷ đồng)

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

(1) Xử lý rủi ro | 4.775 | 3.592 | 4.576 | 2.864 | 2.464 | 671 | 2.210 |

(2) Nợ nhóm 5 | 912 | 2.105 | 2.249 | 2.084 | 2.795 | 3.819 | 5.217 |

(1)/(2) (%) | 524% | 171% | 203% | 137% | 88% | 18% | 42.3% |

Thu hồi sau XLRR | 1.163 | 1.254 | 2.628 | 1.181 | 2.589 | 2.051 | 2.654 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

Khi phát hiện ra nợ xấu, các cán bộ quan hệ khách hàng, thẩm định tín dụng và hỗ trợ quan hệ khách hàng của ngân hàng tiến hành theo dõi chặt chẽ hơn tình hình hoạt động và tình hình tài chính của khách hàng, đôn đốc khách hàng thực hiện cam kết trong hợp đồng cho vay. Đồng thời, căn cứ vào tình trạng tài sản đảm bảo, cán bộ quan hệ khách hàng và cán bộ thẩm định tín dụng của ngân hàng phân tích khả năng thu hồi để lựa chọn biện pháp xử lý nợ xấu thích hợp trình các cấp có thẩm quyền phê duyệt. Đối với các khoản nợ nhóm 3-5 do Khối QTRR chủ trì giải quyết trên cơ sở báo cáo của cán bộ thẩm định tín dụng.

Các biện pháp xử lý nợ xấu mà ngân hàng đang áp dụng bao gồm tiếp tục cho vay để duy trì hoạt động nhằm khôi phục khả năng tiếp tục thực hiện các cam kết trong hợp đồng cho vay; bổ sung tài sản đảm bảo cho khoản vay; cơ cấu lại thời hạn trả nợ; khoanh nợ; phạt quá hạn; giảm của miễn lãi suất, chỉ yêu cầu trả nợ gốc; xử lý tài sản đảm bảo hoặc sử dụng quỹ dự phòng rủi ro để xóa bỏ khoản

nợ. Nợ xấu được chuyển sang AMC theo quy định của quản lý nợ xấu của VietinBank hoặc bán nợ cho VAMC theo đề xuất của Khối QTRR theo từng trường hợp. Việc ra quyết định lựa chọn biện pháp xử lý nợ xấu phải được sự xét duyệt của các cấp có thẩm quyền phù hợp, cần thiết phải có chỉ đạo và văn bản hướng dẫn của Tổng Giám đốc ngân hàng.

Bảng 2.21: Tình hình bán nợ xấu 2011 - 2017

Đơn vị tính: tỷ đồng

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Nợ bán DATC&AMC | 0 | 0 | 0 | 0 | 742 | 859 | 0 |

Nợ bán cho VAMC | 0 | 0 | 0 | 6.389 | 7.587 | 0 | 1.590 |

Tổng nợ bán | 0 | 0 | 0 | 6.389 | 8.329 | 859 | 1.59 |

Nguồn: [26], [27], [28], [29], [30], [31], [32]

2.3.3.4 Thực trạng kiểm soát rủi ro tín dụng

Để đảm bảo rằng các hoạt động tín dụng tuân thủ với các chính sách và thủ tục của ngân hàng và trong khuôn khổ hướng dẫn của Hội đồng quản trị và Ban Điều hành, VietinBank đã xây dựng một hệ thống kiểm tra, kiểm soát nội bộ trực thuộc Tổng Giám đốc có chức năng, nhiệm vụ kiểm tra, theo dõi việc tuân thủ các yêu cầu về tác nghiệp tín dụng nhằm kịp thời phát hiện và ngăn ngừa các rủi ro phát sinh do vi phạm các chính sách, thủ tục và giới hạn. Bên cạnh đó, tại các bộ phận quản trị RRTD cũng như các chi nhánh chủ động kiểm soát rủi ro trước khi cho vay, trong khi cho vay và sau khi cho vay.

Kiểm soát trước khi cho vay bao gồm: kiểm soát quá trình thiết lập chính sách, thủ tục, quy trình cho vay; kiểm tra quá trình lập hồ sơ vay vốn và thẩm định, các kiểm tra viên thực hiện đối chiếu với quy định để kiểm tra tính đầy đủ, hợp pháp của hồ sơ vay vốn, kiểm tra tính chính xác của các số liệu tính toán và thẩm định trên hồ sơ tín dụng; kiểm tra tờ trình cho vay và các hồ sơ liên quan để tìm hiểu quan điểm của các bộ tín dụng, ý kiến của phụ trách bộ phận tín dụng, xét duyệt của ban lãnh đạo và trình duyệt đối với trường hợp vượt thẩm quyền phán quyết.

Kiểm soát trong khi cho vay: kiểm soát một lần nữa hợp đồng tín dụng; kiểm tra quá trình giải ngân bao gồm đối chiếu xác nhận của khách hàng với số liệu tại ngân hàng để từ đó phát hiện các trường hợp vay hộ, lập hồ sơ giải ngân vay vốn, kê khai khống tài sản đảm bảo, cán bộ tín dụng thu nợ, lãi không nộp ngân hàng, điều tra việc sử dụng vốn vay của khách hàng có đúng mục đích xin vay hay không, giám sát thường xuyên khoản vay.

Kiểm soát sau khi cho vay: Kiểm soát việc đôn đốc thu hồi nợ, kiểm soát tín dụng nội bộ độc lập, đánh giá lại chính sách tín dụng.

Kiểm soát RRTD bao gồm kiểm soát đơn (kiểm soát độc lập của ngân hàng) và kiểm soát kép. Kiểm soát kép là quá trình kiểm soát có sự tham gia của nhiều tổ chức như: cơ quan Thanh tra NHNN và bộ phận kiểm soát của ngân hàng (bao gồm có bộ phận kiểm soát, kiểm tra nội bộ, quản trị tín dụng), ngoài ra cần có sự tham gia của các cơ chế giám sát bên ngoài như các cơ quan kiểm toán độc lập, ủy ban giám sát tài chính, và đặc biệt là sự giám sát của thị trường, các cổ đông, các nhà đầu tư.

2.3.4 Sử dụng mô hình kinh tế lượng để đánh giá thực trạng quản trị RRTD tại VietinBank

2.3.4.1 Ứng dụng phần mềm WEKA phân lớp dữ liệu dựa trên hồi quy

a. Dữ liệu thực nghiệm

Toàn bộ các tệp dữ liệu sử dụng trong thực nghiệm nghiên cứu đều là dữ liệu thứ cấp. Mô tả cụ thể về các tệp dữ liệu như sau:

Tệp dữ liệu thứ nhất

Mô tả về tệp dữ liệu thứ nhất:

Dữ liệu thực nghiệm gồm 266 quan sát được NCS sử dụng lại từ nghiên cứu về xếp hạng tín dụng thu thập tại một số chi nhánh của VietinBank. Mỗi quan sát bao gồm các thuộc tính về:

- Biến quan sát lịch sử trả nợ của KH (kí hiệu là Y và biến này chỉ gồm hai giá trị: 1 – trả đúng hạn và 0 – trả không đúng hạn).

- Tài sản ngắn hạn/Tổng tài sản (X01)

- Nợ phải trả/Vốn chủ sở hữu (X02)

- Thanh toán hiện hành = tài sản lưu động/ nợ ngắn hạn (X03)

- Thanh toán nhanh = (tiền mặt + CK + các khoản phải thu)/nợ ngắn hạn (X04).

- Thanh toán nợ ngắn hạn = Giá vốn hàng bán/hàng tồn kho trung bình (X05)

- Vòng quay Tổng tài sản = Doanh thu thuần/Tổng TS bình quân (X06)

- Vòng quay TSNH = Doanh thu thuần/TSNH bình quân (X07)

- Vòng quay VCSH = Doanh thu thuần/VCSH bình quân (X08)

- Vòng quay Hàng tồn kho = Giá vốn hàng bán/Hàng tồn kho bình quân (X09)

- Lợi nhuận trước thuế/Doanh thu thuần (X10)

- Lợi nhuận sau thuế/Doanh thu thuần (X11)

- Lợi nhuận trước thuế/Tổng tài sản (ROA) (X12)

- Lợi nhuận sau thuế/Vốn chủ sở hữu (ROE) (X13)

- Tỷ lệ tăng trưởng doanh thu (X14)

Tiền xử lý dữ liệu:

NCS đã sử dụng phần mềm MS Excel 2013 và WEKA phiên bản 3.7.13 để xử lý dữ liệu. Dữ liệu ban đầu được lưu trong bảng tính Excel ở dạng XLSX. Từ định dạng XLSX dữ liệu được chuyển về định dạng CSV của Excel. Phần mềm WEKA có hỗ trợ định dạng CSV vì vậy toàn bộ dữ liệu đã được chuyển sang dạng có thể dùng phần mềm này tiếp tục thực hiện công việc tiền xử lý.

Thực hiện tiền xử lý với từng thuộc tính một. Biến quan sát lịch sử trả nợ của khách hàng (Y) chính là biến phân lớp hay gọi là biến phụ thuộc cần dự đoán. Biến này có hai giá trị thuộc kiểu nhị phân.

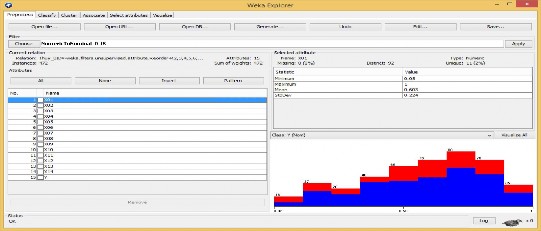

Xét thuộc tính Tài sản ngắn hạn/Tổng tài sản (X01): đây là thuộc tính có kiểu số (numeric). Giá trị lớn nhất là 1, giá trị nhỏ nhất là 0.05 và giá trị trung bình là 0.603. Giá trị của thuộc tính này được phân chia gần như đều cho hai lớp. Kết quả thực hiện phân tích thuộc tính X01 thể hiện trong hình 2.1

Hình 2.1. Giao diện WEKA phân tích thuộc tính X01

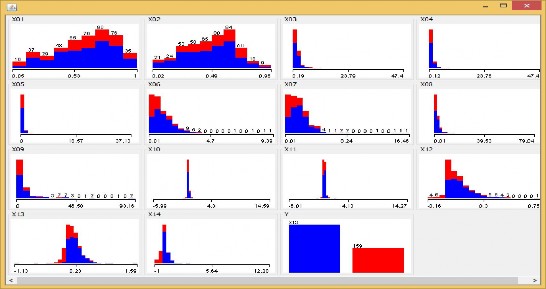

Thực hiện phân tích tương tự cho các biến từ X02 đến X14 như với biến X01. Tất cả các biến từ X01 đến X14 đều là biến kiểu số. Kết quả phân tích toàn bộ tệp dữ liệu thể hiện trong hình 2.2

Hình 2.2 Giao diện WEKA biểu diễn phân tích toàn bộ tập dữ liệu thứ 1

Thực hiện phân lớp trên các tệp dữ liệu thực nghiệm

Nhằm đánh giá và so sánh giữa các phương pháp, đề luận thực hiện đánh giá trên tất cả các tệp dữ liệu theo phương pháp k-fold (k-fold cross validation) với 10 phần. Trong phương pháp k-fold, tập dữ liệu ban đầu được chia thành 10 phần có kích thước xấp xỉ nhau S1, S2,..., S10. Quá trình huấn luyện và học được thực hiện 10 lần. Tại lần lặp thứ i, Si là tập dữ liệu kiểm tra, các tập còn lại hợp thành dữ liệu huấn luyện. Có nghĩa là, đầu tiên việc huấn luyện được thực hiện trên các tập S2, S3,..., S10 sau đó kiểm tra trên tập S1, tiếp tục quá trình huấn luyện được thực hiện trên các tập S1, S3,..., S10 và kiểm trên tập S2, và cứ như vậy tiếp tục. Độ chính xác là toàn bộ số phân lớp đúng từ 10 lần lặp chia cho tổng số mẫu của tập dữ liệu ban đầu.

Thực hiện phân lớp trên tập dữ liệu thứ nhất

Tập dữ liệu đầu vào được sử dụng để thực nghiệm các kỹ thuật phân lớp là tập dữ liệu về khách hàng doanh nghiệp của VietinBank đã qua tiền xử lý. Với mục đích phân loại RRTD đối với khách hàng doanh nghiệp thì biến quan sát lịch sử trả nợ của khách hàng (Y) chính là biến phân lớp hay gọi là biến phụ thuộc cần dự đoán. Các kỹ thuật lựa chọn là phân lớp dựa trên mô hình hồi quy và phân lớp dựa trên cây quyết định nhưng sử dụng hồi quy làm hàm phân nhánh của cây.

Phân lớp sử dụng mô hình hồi quy logistic:

Phương pháp này sử dụng mô hình hồi quy logistic với ước lượng biên (multinomial logistic regression model with a ridge estimator).

Mô hình hồi quy ứng với lớp 0 (Class 0) :

-1.5682 + 0.462X01 – 0.8045X02 + 0.1472X03 – 0.0074X04 – 0.1654X05 + 0.8592X06 + 0.1022X07 – 0.2155X08 + 0.042X09 – 8.1917X10 + 9.8982X11 –

14.3286X12 + 13.9074X13 + 8.9662X14

Số mẫu phân lớp đúng là 430 chiếm 91.1017% Số mẫu phân lớp sai là 42 chiếm 8.8983%

Kết quả đánh giá của một số độ đo :

0.7977 | |

Mean absolute error | 0.151 |

Root mean squared error | 0.2626 |

Relative absolute error | 33.7772% |

Root relative squared error | 55.5505% |

Coverage of cases (0.95 level) | 98.9407% |

Mean rel. region size (0.95 level) 74.6822%

Một số độ đo đối với từng lớp thu được như sau:

Bảng 2.22. Một số độ đo thực nghiệm mô hình hồi quy logistic trên tệp 1

Tỷ lệ FP | Precision | Recall | F-Measure | ROC Area | Class | |

0.949 | 0.164 | 0.920 | 0.949 | 0.934 | 0.949 | 0 |

0.836 | 0.051 | 0.893 | 0.836 | 0.864 | 0.949 | 1 |

Nguồn: Tính toán theo mô hình Ma trận confusion :

Bảng 2.23. Ma trận confusion thực nghiệm mô hình hồi quy logistic trên tệp 1

b | <-- classified as | |

297 | 16 | a = 0 |

26 | 133 | b = 1 |

Nguồn: Tính toán theo mô hình

Phân lớp sử dụng mô hình hồi quy Kernel Logistic:

Phương pháp này sử dụng mô hình hồi quy logistic kernel để phân tách giữa hai lớp.

Số mẫu phân lớp đúng là 434 chiếm 91.9492% Số mẫu phân lớp sai là 38 chiếm 8.0508%

Kết quả đánh giá của một số độ đo :

0.8175 | |

Mean absolute error | 0.1527 |

Root mean squared error | 0.2603 |

Relative absolute error 34.1693% Root relative squared error 55.0691% Coverage of cases (0.95 level) 98.9407% Mean rel. region size (0.95 level) 75.5297%

Một số độ đo đối với từng lớp thu được như sau:

Bảng 2.24. Một số độ đo thực nghiệm mô hình hồi quy kernel logistic trên tệp 1

Tỷ lệ FP | Precision | Recall | F-Measure | ROC Area | Class | |

0.952 | 0.145 | 0.928 | 0.952 | 0.940 | 0.952 | 0 |

0.855 | 0.048 | 0.901 | 0.855 | 0.877 | 0.952 | 1 |

Nguồn: Tính toán theo mô hình Ma trận confusion :

Bảng 2.25. Ma trận confusion thực nghiệm hồi quy kernel logistic trên tệp 1

b | <-- classified as | |

298 | 15 | a = 0 |

23 | 136 | b = 1 |

Nguồn: Tính toán theo mô hình

Phân lớp sử dụng cây quyết định hồi quy:

Phương pháp phân lớp cây nhị phân sử dụng mô hình hồi quy. Mô hình hồi quy được xây dựng cho từng lớp.

Classifier for class with index 0:

M5 pruned model tree: (using smoothed linear models) X14 <= 0.005 : LM1 (144/0%)

X14 > 0.005 :

| X11 <= 0.035 :

| | X13 <= 0.005 : LM2 (15/0%)

| | X13 > 0.005 : LM3 (57/0%)

| X11 > 0.035 : LM4 (256/0%)

LM num: 1 Y = 0.079 * X13 + 0.0129 * X14 + 0.0458 LM num: 2 Y = 0.598 * X13 + 0.006 * X14 + 0.4509 LM num: 3 Y = 0.3158 * X13 + 0.006 * X14 + 0.9094 LM num: 4 Y = 0.0616 * X13 + 0.006 * X14 + 0.97

Classifier for class with index 1:

M5 pruned model tree: (using smoothed linear models) X14 <= 0.005 : LM1 (144/0%)

X14 > 0.005 :

| X11 <= 0.035 :

| | X13 <= 0.005 : LM2 (15/0%)

| | X13 > 0.005 : LM3 (57/0%)

| X11 > 0.035 : LM4 (256/0%)

LM num: 1 Y = -0.079 * X13 - 0.0129 * X14 + 0.9542 LM num: 2 Y = -0.598 * X13 - 0.006 * X14 + 0.5491 LM num: 3 Y = -0.3158 * X13 - 0.006 * X14 + 0.0906 LM num: 4 Y = -0.0616 * X13 - 0.006 * X14 + 0.03

Số mẫu phân lớp đúng là 464 chiếm 98.3051% Số mẫu phân lớp sai là 8 chiếm 1.6949%

Kết quả đánh giá của một số độ đo :

0.9616 | |

Mean absolute error | 0.0483 |

Root mean squared error | 0.0963 |

Relative absolute error | 10.7942% |

Root relative squared error | 20.3741% |

Coverage of cases (0.95 level) | 100% |

Mean rel. region size (0.95 level) 65.678%

Một số độ đo đối với từng lớp thu được như sau:

Bảng 2.26. Một số độ đo thực nghiệm mô hình cây hồi quy trên tệp 1

Tỷ lệ FP | Precision | Recall | F-Measure | ROC Area | Class | |

1.000 | 0.050 | 0.975 | 1.000 | 0.987 | 1.000 | 0 |

0.950 | 0.000 | 1.000 | 0.950 | 0.974 | 1.000 | 1 |

Nguồn: Tính toán theo mô hình Ma trận confusion :

Bảng 2.27. Ma trận confusion thực nghiệm mô hình cây hồi quy trên tệp 1

b | <-- classified as | |

313 | 0 | a = 0 |

8 | 151 | b = 1 |

Nguồn: Tính toán theo mô hình

Nhận xét về ba phương pháp ứng dụng phân lớp cho tệp dữ liệu thứ

nhất:

Trong bài toán dự đoán RRTD đối với khách hàng việc dự đoán khách hàng

thuộc nhóm an toàn (lớp mà biến Y nhận giá trị bằng 1) là quan trọng. Đề tài đã sử

dụng 03 phương pháp trên tệp dữ liệu này đó là: (1) Sử dụng mô hình hồi quy Logistic; (2) Sử dụng mô hình hồi quy Kernel Logistic; (3) Sử dụng cây quyết định hồi quy.

Thực nghiệm trên tệp dữ liệu với ba phương pháp thì phân lớp cây quyết định hồi quy cho kết quả phân lớp chính xác nhất với số mẫu phân lớp đúng là 464 chiếm 98.3051%. Tiếp theo là mô hình hồi quy Kernel Logistic với số mẫu phân lớp đúng là 434 chiếm 91.9492%. Cuối cùng là mô hình hồi quy Logistic với số mẫu phân lớp đúng là 430 chiếm 91.1017%. Kết quả thực nghiệm cho thấy phân lớp dựa trên cây quyết định hồi quy cho kết quả chính xác nhất.

Kết quả dự đoán cụ thể cho từng lớp qua phương pháp cây quyết định hồi quy trên tệp dữ liệu được đánh giá đầy đủ qua các độ đo và ma trận confusion. Từ kết quả này tính được tỷ lệ mẫu dự đoán thuộc lớp không trả nợ gốc và lãi đúng hạn (lớp 0) đúng là 100%. Tỷ lệ mẫu dự đoán thuộc lớp trả nợ gốc và lãi đúng hạn (lớp 1) đúng là 95%. Kết quả phân lớp đúng trên tệp dữ liệu thứ nhất là rất cao.

Phân tích kết quả phân lớp từ phương pháp cây quyết định hồi quy: Cây phân lớp là cây nhị phân với nút gốc là biến tỷ lệ tăng trưởng doanh thu (X14). Tất cả các hàm hồi quy ở các nút lá của cây chỉ sử dụng các biến độc lập là: biến Lợi nhuận sau thuế/Doanh thu thuần (X11); biến Lợi nhuận sau thuế/Vốn chủ sở hữu (ROE) (X13); và biến Tỷ lệ tăng trưởng doanh thu (X14). Điều này cho thấy ảnh hưởng tới việc phân lớp chủ yếu phụ thuộc vào ba biến này nếu sử dụng ba phương pháp phân lớp liên quan tới ứng dụng mô hình hồi quy ở trên.

2.3.4.2 Các bước thực hiện Bước 1: Phân tích đơn biến

Do số lượng biến đầu vào lớn, thực hiện lựa chọn các biến đại diện cho từng cấu phần (T24/CIC/BCTC (từ bảng cân đối)/BCTC(từ Bảng Kết quả kinh doanh)/BCTC tỉ lệ) bằng cách hồi quy logistic độc lập cho từng cấu phần và lựa chọn các biến tốt nhất ở từng cấu phần trước khi thực hiện hồi quy đa biến cho từng mô hình.

Trong quá trình hồi quy sử dụng phương pháp Stepwise

Sau bước này, các biến được giữ lại trước khi tiến hành phân tích tương quan

là:

Bảng 2.28: Các biến được giữ lại sau Phân tích đơn biến

Biến | Nội dung | |

T24 | SoBL_6t_log | Số hợp đồng bảo lãnh trung bình mỗi tháng trong vòng 6 tháng gần nhất |

T24 | CL_GtttTSBD_6t_12t_org | Tăng trưởng Giá trị thị trường trung bình của TSBĐ mỗi tháng giữa 6 và 12 tháng qua |

CL_ghino_6t_12t_org | Tăng trưởng ghi nợ trung bình mỗi tháng giữa 6 và 12 tháng qua | |

T24 | snqh_3t_org | Số ngày quá hạn trung bình 3 tháng gần nhất |

T24 | CL_tbDN3t_TTS_org | Tỉ lệ chênh lệch giữa Dư nợ trung bình 3 tháng gần nhất và Tổng tài sản |

T24 | CL_tbDN3t_DT_org | Tỉ lệ chênh lệch giữa Dư nợ trung bình 3 tháng gần nhất và Doanh thu |

T24 | snqh_max_12t_org | Số ngàyquá hạn cao nhất trong 12 tháng gần nhất |

CIC | CIC13_org | Tỉ lệ dư nợ trung hạn đủ tiêu chuẩn trên Tổng dư nợ |

CIC | CIC17_org | Solan_noxau |

CIC | CIC20_org | #TC_check_6m |

BCTC_raw | M151_log | Chi phí trả trước ngắn hạn |

BCTC_raw | M152_log | Thuế GTGT được khấu trừ |

BCTC_raw | M268_log | Tài sản dài hạn khác |

BCTC_raw | M319_log | Các khoản phải trả, phải nộp ngắn hạn khác |

BCTC_raw | M333_log | Phải trả dài hạn khác |

BCTC_raw | M336_log | Dự phòng trợ cấp mất việc làm |

BCTC_raw | M21_log | Doanh thu hoạt động tài chính |

BCTC_raw | M50_log | Tổng lợi nhuận kế toán trước thuế |

BCTC_ratio | TC07_org | TSCĐ/ Tài sản ngắn hạn |

BCTC_ratio | TC31_org | (Tài sản ngắn hạn - Nợ ngắn hạn)/ Doanh thu thuần về bán hàng và cung cấp dv |

Nguồn: Tính toán từ tác giả

1

109

Bước 2: Phân tích tương quan

Kết quả phân tích tương quan cho thấy, chỉ có 2 biến snqh_max_12t_org và snqh_3t_org tương quan cao với nhau:

Bảng 2.29: Kết quả Phân tích tương quan

SoBL _6t_log | CL_Gttt TSBD _6t_12t _org | CL_ ghino _6t_12t _org | snqh_ 3t_org | CL_ tbDN3t _TTS _org | CL_ tbDN3t _DT _org | snqh_ max_12t _org | CIC13 _org | CIC17 _org | CIC20 _org | M151 _log | M152 _log | M268 _log | M319 _log | M333 _log | M336 _log | M21 _log | M50 _log | TC07 _org | TC31 _org | |

SoBL_6t_log | 1.00 | |||||||||||||||||||

CL_GtttTSBD _6t_12t_org | -0.17 | 1.00 | ||||||||||||||||||

CL_ghino_6t _12t_org | 0.02 | -0.22 | 1.00 | |||||||||||||||||

snqh_3t_org | -0.01 | 0.12 | -0.09 | 1.00 | ||||||||||||||||

CL_tbDN3t _TTS_org | -0.02 | 0.14 | 0.03 | -0.02 | 1.00 | |||||||||||||||

CL_tbDN3t _DT_org | 0.06 | 0.08 | 0.01 | 0.03 | 0.53 | 1.00 | ||||||||||||||

snqh_ max_ 12t_org | -0.02 | 0.14 | -0.12 | 0.82 | -0.02 | 0.11 | 1.00 | |||||||||||||

CIC13_org | 0.13 | -0.14 | 0.07 | -0.08 | -0.20 | 0.01 | -0.08 | 1.00 | ||||||||||||

CIC17_org | 0.03 | 0.06 | -0.14 | 0.37 | 0.10 | 0.41 | 0.36 | -0.01 | 1.00 | |||||||||||

CIC20_org | -0.04 | 0.25 | -0.03 | -0.05 | 0.11 | 0.01 | -0.06 | -0.04 | 0.01 | 1.00 | ||||||||||

M151_log | -0.02 | -0.14 | 0.15 | -0.09 | -0.05 | -0.01 | -0.10 | 0.14 | -0.10 | -0.16 | 1.00 | |||||||||

M152_log | 0.09 | 0.12 | 0.06 | -0.12 | 0.03 | -0.02 | -0.20 | 0.04 | 0.00 | 0.11 | -0.13 | 1.00 | ||||||||

M268_log | 0.06 | -0.02 | 0.11 | 0.05 | 0.03 | -0.05 | 0.04 | 0.15 | -0.09 | -0.09 | 0.05 | 0.19 | 1.00 | |||||||

M319_log | 0.11 | -0.20 | 0.16 | 0.01 | -0.25 | -0.02 | -0.05 | 0.05 | -0.03 | -0.12 | 0.11 | 0.03 | 0.01 | 1.00 | ||||||

M333_log | 0.10 | -0.08 | -0.04 | -0.04 | -0.08 | 0.24 | 0.04 | 0.16 | 0.06 | -0.05 | -0.01 | -0.22 | -0.12 | -0.02 | 1.00 | |||||

M336_log | -0.08 | 0.03 | -0.07 | -0.02 | 0.00 | 0.06 | -0.03 | 0.10 | -0.06 | -0.05 | 0.30 | 0.10 | 0.07 | 0.15 | 0.31 | 1.00 | ||||

M21_log | 0.03 | -0.14 | 0.27 | -0.06 | -0.10 | -0.04 | -0.12 | 0.24 | -0.03 | -0.16 | 0.23 | 0.08 | 0.08 | 0.40 | 0.03 | 0.14 | 1.00 | |||

M50_log | -0.11 | 0.10 | -0.02 | 0.00 | 0.10 | 0.15 | 0.02 | 0.01 | 0.05 | -0.02 | 0.11 | -0.12 | -0.16 | -0.01 | 0.08 | 0.15 | -0.04 | 1.00 | ||

TC07_org | -0.03 | 0.00 | -0.08 | -0.03 | -0.12 | 0.11 | -0.04 | 0.41 | -0.04 | 0.00 | 0.25 | -0.13 | 0.01 | 0.11 | 0.10 | 0.09 | 0.03 | 0.16 | 1.00 | |

TC31_org | -0.01 | 0.08 | 0.00 | 0.19 | 0.00 | 0.00 | 0.23 | -0.17 | 0.18 | -0.07 | -0.07 | -0.04 | -0.18 | -0.33 | -0.03 | -0.01 | -0.03 | 0.08 | -0.43 | 1.00 |

Nguồn: Tính toán từ tác giả