1.2.2.2.5 Không đáp ứng đầy đủ các cam kết tín dụng:

Ngân hàng không có khả năng đáp ứng đúng hẹn và đầy đủ các cam kết tín dụng, thời gian giải ngân bị kéo dài, nhu cầu xin vay của những khách hàng có hệ số tín nhiệm cao không được giải quyết. Ta có thể kết luận rằng ngân hàng đang có khó khăn về thanh khoản.

1.2.2.2.6 Vay Ngân hàng Trung Ương (NHTW):

Khi ngân hàng buộc phải vay NHTW với khối lượng lớn và tường xuyên hơn, NHTW đã bắt đầu đặt câu hỏi về những khoản vay của ngân hàng thì chính là ngân hàng đang có khó khăn về thanh khoản.

1.2.2.3 Các phương pháp quản lý rủi ro thanh khoản

1.2.2.3.1 Phương pháp 1: Duy trì một tỷ lệ hợp lý giữa vốn dùng cho dự trữ và vốn dùng cho kinh doanh.

Phương pháp này phải áp dụng sao cho phù hợp với các đặc điểm hoạt động của ngân hàng.

1.2.2.3.2 Phương pháp 2: Đảm bảo tỷ lệ về khả năng chi trả (QĐ457/2005/QD – NHNN)

Tỷ lệ khả năng chi trả (%) = tài sản “Có” có thể thanh toán ngay và các tài sản “Nợ” sẽ đến hạn thanh toán trong thời gian 1 tháng tiếp theo.

Có thể bạn quan tâm!

-

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 1

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 1 -

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 2

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 2 -

Ảnh Hưởng Của Rủi Ro Đến Hoạt Động Kinh Doanh Ngân Hàng Và Đối Với Kinh Tế Xã Hội

Ảnh Hưởng Của Rủi Ro Đến Hoạt Động Kinh Doanh Ngân Hàng Và Đối Với Kinh Tế Xã Hội -

Chương 2: Thực Trạng Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Chương 2: Thực Trạng Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Địa Bàn Kinh Doanh Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Vn. Hình 2.3. Địa Bàn Kinh Doanhcủa Ngân Hàng Tmcp Đầu Tư Và Phát Triển

Địa Bàn Kinh Doanh Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Vn. Hình 2.3. Địa Bàn Kinh Doanhcủa Ngân Hàng Tmcp Đầu Tư Và Phát Triển -

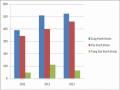

Chênh Lệch Gi A Cung Thanh Khoản Và Cầu Thanh Khoản Của Bidv Giai Đoạn 2011 – 2013

Chênh Lệch Gi A Cung Thanh Khoản Và Cầu Thanh Khoản Của Bidv Giai Đoạn 2011 – 2013

Xem toàn bộ 98 trang tài liệu này.

Tỷ lệ tối thiểu bằng 1 giữa tổng tài sản “Có” có thể thanh toán ngay trong khoản thời gian 7 ngày tiếp theo và tổng tài sản “Nợ” phải thanh toán trong khoảng thơi gian 7 ngày làm tiếp theo.

1.2.2.3.3 Phương pháp 3: Dự báo nhu cầu thanh khoản:

Sử dụng 4 phương pháp dự báo là phương pháp tiếp cận nguồn vón và sử dụng nguồn, phương pháp tiếp cận cấu trúc vốn, phương pháp xác định xác suất mỗi tình huống và phương pháp tiếp cận các chỉ số thanh khoản theo sơ đồ 1.5

Sơ đồ 1.3: Các phương pháp dự báo RRTK

Phương pháp tép cận nguồn vốn và sử dụng vốn

Thực chất của phương pháp này là đo lường cung cầu thanh khoản, trong đó phần chủ yếu của cung cầu thanh khoản là tiền gửi và cho vay nên phương pháp này tập trung vào đo lường những thay đổi dự tính trong tiền gửi và cho vay của ngân hàng.

Phương pháp này bắt đầu với hai thực tế đơn giản:

-Một là, khả năng thanh khoản của ngân hàng tăng khi tiên gửi tăng và cho vay giảm.

-Hai là, khả năng thanh khoản của ngân hàng giảm khi tiền gửi giảm và cho vay tăng.

Bước 1 Dự báo nhu cầu vay vốn và tiên gửi kỳ kế hoạch

Từ đầu năm, ngân hàng ước lượng nhu cầu thanh khoản của các tháng, quý trong năm. Bât cứ lúc nào khi nguồn tạo ra thanh khoản và nhu cần sử dụng thanh khoản không cân bằng với nhau, ngân hàng có một độ lệch thanh khoản có thể được xác định như sau

Xây dựng mô hình:

f(cho vay)= f(tăng trưởng kinh tế, tỷ suất lợi nhuận, lạm phát, lãi suất…)

f(tiền gửi) = f(GDP/người, cung tiền, thu nhập, lạm phát, lãi suất…)

Trong đó, thay đổi của tiên gửi phụ thuộc vào các biến sau:

Lãi suất cơ bản

Tăng trưởng thu nhập cá nhân

Tỷ lệ tăng trưởng cung tiền của NHTW

Lãi suất

Tỷ lệ lạm phát

…

Bước 2: Xác định khe hở thanh khoản

Khe hở thanh khoản = Tổng cung thanh khoản (1) – Tổng cầu thanh khoản (2)

Khi khe hở thanh khoản > 0 ngân hàng có tổng cung thanh khoản lớn

hơn cầu thanh khoản, va phần thanh khoản thặng dư nhanh chóng phải được đầu tư vào những tài sản sinh lợi cho đến khi chúng được cần đến để trang trả nhu cầu tiền sau này.

Khi khe hở thanh khoản < 0 ngân hàng có tổng cầu thanh khoản lớn hơn tổng cung thanh khoản, trong trường hợp này, ngân hàng cần phải gia tăng thanh khoản từ nhiều nguồn cung cấp sẵn có khác nhau một các kịp thời và với chi phí rẻ nhất.

Phương pháp tiếp cận cấu trúc vốn

Nếu như phương pháp nguồn vốn và sử dụng vốn giúp ngân hàng đo lường cả nguồn cung và nguồn cầu thanh khoản thì phương pháp tiêp cận cấu trúc vốn chỉ quan tâm đến thanh khoản. Phương pháp đo lường RRTK dựa vào việc phân chia cơ cấu nguồn vốn huy động theo khả năng nguồn vốn này bị rút ra khỏi ngân hàng để xác định yêu cầu thanh khoản của ngân hàng.

Bước 1: Dự báo các nguồn vốn huy động và nhu cầu tiền vay tiềm năng:

Ngân hàng ước lượng nhu ccầu thanh khoản của các tháng, quý tiếp theo trong năng băng các số liệu của tháng, quý trước đây. Ta tiến hành xây dựng mô hình của

từng nguồn ốn phụ thuộc vào thời gian, ví dụ như mô hình dự báo tiền gửi không ky hạn như sau:

f (tiền gửi không kỳ hạn) = f(t)

Trong đó t là thời điểm cần dự báo.

Tương tự như trên đối với các nguồn vốn còn lại và nhu cầu tiền vay tiềm năng.

Bước 2: Nguồn vốn được phân chia thành các nhóm

Chia các khoản tiền gửi và các nguồn khác thành các loại trên cơ sở ước lượng xác suất ( khả năng) rút tiền của khách hàng. Có thể chia tiền gửi và các loại huy động phi tiền gửi của ngân hàng thành 3 loại:

Loại 1: Ổn định thấp ( nguồn vốn nóng) là vốn vay và tiền gửi nhạy cảm với lãi suất hoặc được dự tính sẽ bị rút khỏi ngân hàng trong kỳ kế hoạch.

Loại 2: Ổn định vừa phải là các khoản tiền gửi của khách hàng trong đó một phẩn đáng kể (25-30%) sẽ có thể bị rút khỏi ngân hàng tại một thời điểm nào đó trong kỳ kế hoạch.

Loại 3: Ổn định cao là khoản mục vốn mà nhà quản trị ngân hàng tin tưởng chắc chắn rằng ít có khả năng bị rút khỏi ngân hàng ( trừ một bộ phận rất nhỏ trong tổng số).

Bước 3: Xác định yêu cầu dự trữ thanh khoản cho nguồn vốn trên Thông thường tỷ lệ dự trữ thanh khoản được lựa chọn như sau:

-Tỷ lệ dự trữ thanh khoản lớn nhất cho nguồn vốn nóng thường là 95%

-Tỷ lệ dự trữ thanh khoản cho nguồn vốn kém ổn định, thường là 30%

-Tỷ lệ dự trử thanh khoản thấp nhất cho nguồn vốn ổn định <= 15%

Như vậy nhu cầu dự trự thanh khoản cho các khoản tiền gửi và các khoản huy dộng phi tiền gửi được xác định như sau:

Dự trữ thanh khoản tài sản nợ huy động = 95% (Nguồn ổn định thấp – Dự trữ bắt buộc) + 30%(Nguồn ổn định vừa – Dự trữ bắt buộc) + !5% (Nguồn ổn định cao – Dự trữ bắt buộc)

Đối với các khoản tiền cho vay, ngân hàng phải sẵn sàng mọi lúc một khi khách hàng nộp đơn xin vay và thỏa mãn các tiêu chuẩn tín dụng theo yêu cầu của ngân hàng ( các khoản vay có chất lượng cao). Sau khi được chấp thuận, hạn mức cho vay có thể ra khỏi ngân hàng chỉ trong phạm vi vài giờ hoặc vài ngày sau đó.

Như vậy:

Tổng nhu cầu = Dự trữ thanh khoản + Nhu cầu tiền vay

thanh khoản

tài sản nợ huy động tiềm năng

Phương pháp xác định xác suất mỗi tình huống

Phương pháp này được thực hiện theo trình tự hai bước như sau:

Bước 1: Ngân hàng phỏng đoán khả năng xảy ra mỗi trạng thái thanh khoản theo ba cấp độ:

Khả năng xấu nhất khi tiền gửi xuống thấp dưới mức dự kiến hoặc tiền vay lên cao trên mức dự kiến.

Khả năng tốt nhất khi tiền gửi lên cao trên mức độ dự kiến tiền vay xuống thấp dưới mức dự kiến.

Khả năng thực tế nằm ở cấp độ nào đó giữa hai cấp độ trên.

Trạng thái thanh khoản dự kiến = ... Pi x SDi

Trong đó:Pi: Xác suất tương ức với một trong ba khả năng.

SDi: Thặng dư hoặc thâm hụt thanh khoản theo mỗi khả năng.

Bước 2: Xác định nhu cầu thanh khoản.

Phương pháp tiếp cận các chỉ số thanh khoản

Phương pháp tính toán nhu cầu thanh khoản này dựa trên cơ sở kinh nghiệm riêng có của ngân hàng và các chỉ số trung bình trong ngành. Thông thường các chỉ số thanh khoản sau đây được sử dụng:

Chỉ số vốn tự có (H1)

H1 = Vốn tự có / Vốn huy động

Chỉ số vốn tự có/tổng tài sản có (H2)

H2 = Vốn tự có / Tổng tài sản có

Chỉ số trạng thái tiền mặt (H3)

H3 = Tiền mặt / Tổng tài sản có

Chỉ số năng lực cho vay (H4)

H4 = Dư nợ / Tổng tài sản có

Chỉ số dư nợ/tiền gửi khách hàng (H5)

H5 = Dư nợ/tiền gửi khách hàng

Chỉ số chứng khoán thanh khoản (H6)

H6 = Chứng khoán kinh doanh và chứng khoán sẳn sàng để bán / Tổng tài

sản có

Chỉ số trạng thái ròng đối với các TCTD (H7)

H7 = Tiền gửi và cho vay tại TCTD/ Tiền gửi và vay từ TCTD

Chỉ số (Tiền mặt + tiền gửi tại các TCTD)/tiền gửi khách hàng (H8)

H8 = (Tiền mặt + tiền gửi tại các TCTD)/tiền gửi khách hàng

1.2.2.4 Biện pháp quản trị rủi ro thanh khoản

1.2.2.4.1 Quản trị thanh khoản “Có”

NH tích lũy thanh khoản bằng cách nắm giữ các tài sản có tính thanh khoản cao.: chủ yếu là tiền mặt, trái phiếu kho bạc và các chứng khoán dễ bán.

Ưu điểm: Các tài khoản Có tính thanh khoản có thể chuyển hóa thành tiền mặt nhanh chóng với chi phí chuyển nhượng thấp.

Nhược điểm: Chịu một chi phí cơ hội lớn do tiền mặt không mang lại thi nhập lãi suất và trái phiếu kho bạc có mức lãi suất không hấp dẫn. Hay nói cách khác, một tài sản là thanh khoản sẽ mang lại thu nhập thấp và ngược lại một tài sản mang lại thu nhập cao sẽ không thanh khoản.

1.2.2.4.2 Quản trị thanh khoản nợ

Ngân hàng sẽ thực hiện mua thanh khoản hay vay nợ trên thị trường tiền tệ để đáp ứng các yêu cầu về thanh khoản phát sinh

Ưu điểm: Không làm thay đổi quy mô bảng cân đồi tài sản và kết cầu tài sản có nên nếu ngân hàng quản lý tài sản nợ một cách hiệu quả, thì chiến lược kinh doanh bên tài sản có sẽ không bị ảnh hưởng bởi những sự rút tiền gửi quá mức thông thường.

Nhược điểm: biện pháp này tương đối tốn kém vì ngân hàng phải đi vay vốn bổ sung với lãi suất cao hơn lãi suất chi trả cho những khoản tiền gửi.

1.2.2.4.3 Quản trị thanh khoản phối hợp

Ngân hàng sử dụng cả việc tích trữ thanh khoản và đi mua thanh khoản trên thị trường tiền tệ để đáp ứng nhu cầu thanh khoản

1.2.2.4.4 Biện pháp chung

Biện pháp chung bao gồm các qui tắc nhằm xây dựng một chương trình quản lý RRTK, đo lường và giám sát trạng thái thanh khoản, quản trị khả năng tiếp cận các nguồn vốn, lập kế hoạch dự phòng, quản trị thanh khoản đối với ngoại tệ, kiểm soát nội bộ trong quản trị RRTK, công bố thông tin ra ngoài, và các nguyên tắc quy định vai trò của ban kiểm soát

1.3 Các băn bản pháp quy về RRTK

Ngày 19 tháng 4 năm 2005 thống đốc NHNN đã ban hành QD457. Trong đó đặc biệt chú ý là về khoản mục tỷ lệ khả năng chi trả phù hợp với yêu cầu quản trị RRTK.

TÓM TẮT CHƯƠNG 1

Chương 1 tập trung nghiên cứu, phân tích và đưa ra cơ sở lý luận về vấn đề rủi ro trong NHTM nói chung và về vấn đề quản trị RRTK trong NHTM. Nội dung trình bày từ các khải niệm, phân loại, các bước quản trị rủi ro nói chung đến các dấu hiệu nhận biết RRTK, Phương pháp quản trị RRTK và các văn bản pháp qui về quản trị RRTK tại Việt Nam. Đây là cơ sở tiền đề cho nghiên cứu chương 2 về thực trạng quản trị RRTK tại các NHTM Việt Nam nói chung và quản trị RRTK tại ngân hàng BIDV nói riêng. Từ đó đưa ra được những giải pháp nâng cao hiệu quả quản trị RRTK tại ngân hàng BIDV trong chương 3.