kể. Các NHTM Việt Nam định hướng tăng cường hoạt động ĐDH tài sản tác động giảm rủi ro ngân hàng. Do đó, đưa ra các giả thuyết:

H7a: ĐDH tài sản tác động nghịch biến đến rủi ro DPTD tại NHTM VN. H7b: ĐDH tài sản tác động nghịch biến đến rủi ro KHQOĐ tại NHTM VN.

Theo cơ sở lý thuyết đại diện–chi phí đại diện của Amihud và Lev (1981), Jensen (1986), ĐDH làm giảm giá trị ngân hàng, tức tăng rủi ro ngân hàng. Kết quả nghiên cứu của Stiroh (2004) tại ngân hàng cộng đồng giai đoạn 1984-2000 và kết quả nghiên cứu của Berger và ctg (2010) tại 88 ngân hàng Trung Quốc, giai đoạn 1996-2006, ĐDH thu nhập tác động đồng biến đến rủi ro ngân hàng, tức làm tăng rủi ro. Xét tình hình hoạt động ngân hàng tại Việt Nam, thời gian gần đây, các NHTM Việt Nam định hướng ĐDH thu nhập, đặc biệt mở rộng hoạt động ngoài ngành để tăng thu nhập nhưng gây rủi ro ngân hàng. Vì vậy, nghiên cứu đưa ra các giả thuyết:

H8a: ĐDH thu nhập tác động đồng biến đến rủi ro DPTD tại NHTM VN. H8b: ĐDH thu nhập tác động đồng biến đến rủi ro KHQOĐ tại NHTM VN.

Nhóm giả thuyết 3: tình hình hoạt động thực tiễn tại các ngân hàng, các yếu tố ĐDH, HQHĐKD, rủi ro không đơn thuần chỉ tác động một chiều mà tác động đồng thời. Sau khi đưa ra các giả thuyết tác động một chiều, luận án đưa ra các giả thuyết tác động đồng thời ĐDH, HQHĐKD và rủi ro tại các NHTM Việt Nam.

Theo cơ sở lý thuyết hành vi ĐDH của Sutton (1973); lý thuyết đại diện–chi phí đại diện của Amihud và Lev (1981), Jensen (1986), ĐDH làm giảm giá trị ngân hàng, tức tăng rủi ro và giảm HQHĐKD ngân hàng. Xét quan hệ tương quan giữa ĐDH tiền gửi và HQHĐKD, nghiên cứu đưa ra các giả thuyết:

H9a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro, ĐDH tiền gửi và HQHĐKD có quan hệ tương quan nghịch biến, tức ĐDH tiền gửi tác động nghịch biến đến HQHĐKD và ngược lại, tại NHTM VN.

H9b: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro, ĐDH tiền gửi và kém HQHĐKD có quan hệ tương quan đồng biến, tức ĐDH tiền gửi tác động đồng biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

Theo nghiên cứu của Acharya và ctg (2006), tác động ĐDH tín dụng tại 105 ngân hàng ở Italy, giai đoạn 1993-1999 đưa ra tác động đồng thời của ĐDH tín dụng

Có thể bạn quan tâm!

-

Mô Hình Đa Dạng Hóa Tác Động Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng Ở Trạng Thái Tĩnh Và Trạng Thái Động.

Mô Hình Đa Dạng Hóa Tác Động Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng Ở Trạng Thái Tĩnh Và Trạng Thái Động. -

Mô Tả Các Biến Mô Hình Đa Dạng Hóa Tác Động Đến Hqhđkd

Mô Tả Các Biến Mô Hình Đa Dạng Hóa Tác Động Đến Hqhđkd -

Mô Tả Các Biến Trong Các Mô Hình Nghiên Cứu.

Mô Tả Các Biến Trong Các Mô Hình Nghiên Cứu. -

Thống Kê Mô Tả Các Thành Phần Của Đa Dạng Hóa

Thống Kê Mô Tả Các Thành Phần Của Đa Dạng Hóa -

Kết Quả Tác Động Một Chiều Của Đa Dạng Hóa Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng.

Kết Quả Tác Động Một Chiều Của Đa Dạng Hóa Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng. -

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng.

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng.

Xem toàn bộ 261 trang tài liệu này.

hay danh muc cho vay không thậ t sự mang laị HQHĐKD cho ngân hàng. Xét quan hệ

tương quan giữa ĐDH tín dụng và HQHĐKD, nghiên cứu đưa ra các giả thuyết: H10a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro, ĐDH tín dụng và

HQHĐKD có quan hệ tương quan nghịch biến, tức ĐDH tín dụng tác động nghịch biến đến HQHĐKD và ngược lại, tại NHTM VN.

H10b: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro, ĐDH tín dụng và kém HQHĐKD có quan hệ tương quan đồng biến, tức ĐDH tín dụng tác động đồng biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

Căn cứ lý thuyết quan điểm phát triển dựa vào nguồn lực (RBV) của Wernerfelt (1984); Barney (1991), nguồn lực ngân hàng sử dụng hiệu quả tài sản sẽ giúp điều chỉnh HQHĐKD ngân hàng tốt hơn. Xét quan hệ tương quan giữa ĐDH tài sản và HQHĐKD, nghiên cứu đưa ra các giả thuyết:

H11a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro, ĐDH tài sản và HQHĐKD có quan hệ tương quan nghịch biến, tức ĐDH tài sản tác động nghịch biến đến HQHĐKD và ngược lại, tại NHTM VN.

H11b: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro, ĐDH tài sản và kém HQHĐKD có quan hệ tương quan đồng biến, tức ĐDH tài sản tác động đồng biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

Căn cứ cơ sở lý thuyết tăng trưởng của Penrose phát triển năm 1959, ĐDH là thành phần quan trọng tác động đến tăng trưởng của doanh nghiệp/ngân hàng. Ngoài ra, lý thuyết tính kinh tế theo phạm vi của Panzar và Willig (1977), đưa ra chi phí trung bình sẽ giảm khi ngân hàng mở rộng dịch vụ, ĐDH nguồn thu có cơ hội chuyển đổi nguồn lực và chia sẻ nguồn lực dùng chung như kỹ năng, vận hành, công nghệ . . . Xét quan hệ tương quan giữa ĐDH thu nhập và HQHĐKD, đưa ra các giả thuyết:

H12a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro, ĐDH thu nhập và HQHĐKD có quan hệ tương quan đồng biến, tức ĐDH thu nhập tác động đồng biến đến HQHĐKD và ngược lại, tại NHTM VN.

H12b: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro, ĐDH thu nhập và kém HQHĐKD có quan hệ tương quan nghịch biến, tức ĐDH thu nhập tác động nghịch biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

Theo lý thuyết danh mục đầu tư (EPT) của Markowitz, nội dung chính của lý thuyết cho rằng danh mục càng ĐDH thì nhà đầu tư càng hạn chế được rủi ro. Xét quan hệ tương quan giữa ĐDH tiền gửi và rủi ro ngân hàng, nghiên cứu đưa ra các giả thuyết:

H13a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tiền gửi và rủi ro DPTD có quan hệ tương quan nghịch biến, tức ĐDH tiền gửi tác động nghịch biến đến rủi ro DPTD và ngược lại, tại NHTM VN.

H13b: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tiền gửi và rủi ro KHQOĐ có quan hệ tương quan nghịch biến, tức ĐDH tiền gửi tác động nghịch biến đến rủi ro KHQOĐ và ngược lại, tại NHTM VN.

Theo cơ sở lý thuyết danh mục đầu tư (EPT) của Markowitz, cho rằng danh mục càng ĐDH thì nhà đầu tư càng hạn chế được rủi ro. Xét quan hệ tương quan giữa ĐDH tín dụng và rủi ro ngân hàng, nghiên cứu đưa ra các giả thuyết:

H14a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tín dụng và rủi ro DPTD có quan hệ tương quan nghịch biến, tức ĐDH tín dụng tác động nghịch biến đến rủi ro DPTD và ngược lại, tại NHTM VN.

H14b: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tín dụng và rủi ro KHQOĐ có quan hệ tương quan nghịch biến, tức ĐDH tín dụng tác động nghịch biến đến rủi ro KHQOĐ và ngược lại, tại NHTM VN.

Lý thuyết hành vi đầu tư của Cyert và March (1963) và kết quả nghiên cứu của Sissy và ctg (2017), mối quan hệ rủi ro ngân hàng và ĐDH nghịch biến, tức càng ĐDH thì rủi ro giảm đáng kể tại 320 ngân hàng của 29 quốc gia Châu Phi, giai đoaṇ 2002-2013. Xét quan hệ tương quan giữa ĐDH tài sản và rủi ro ngân hàng, nghiên cứu đưa ra các giả thuyết:

H15a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tài sản và rủi ro DPTD có quan hệ tương quan nghịch biến, tức ĐDH tài sản tác động nghịch biến đến rủi ro DPTD và ngược lại, tại NHTM VN.

H15b: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH tài sản và rủi ro KHQOĐ có quan hệ tương quan nghịch biến, tức ĐDH tài sản tác động nghịch biến đến rủi ro KHQOĐ và ngược lại, các NHTM VN.

Theo lý thuyết đại diện-chi phí đại diện của Amihud và Lev (1981), Jensen (1986), ĐDH làm giảm giá trị ngân hàng, tức tăng rủi ro ngân hàng. Kết quả nghiên cứu của Stiroh (2004) tại ngân hàng cộng đồng giai đoạn 1984-2000 và kết quả nghiên cứu của Berger và ctg (2010) tại 88 ngân hàng Trung Quốc, giai đoạn 1996- 2006, ĐDH thu nhập tác động đồng biến đến các rủi ro ngân hàng. Xét quan hệ tương quan giữa ĐDH thu nhập và rủi ro ngân hàng, nghiên cứu đưa ra các giả thuyết:

H16a: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH thu nhập và rủi ro DPTD có quan hệ tương quan đồng biến, tức ĐDH thu nhập tác động đồng biến đến rủi ro DPTD và ngược lại, tại NHTM VN.

H16b: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, ĐDH thu nhập và rủi ro KHQOĐ có quan hệ tương quan đồng biến, tức ĐDH thu nhập tác động đồng biến đến rủi ro KHQOĐ và ngược lại, tại NHTM VN.

Căn cứ vào cơ sở lý thuyết lợi nhuận và rủi ro của Frank Knight (1895-1973) trình bày mối quan hệ giữa rủi ro và tỷ suất lợi nhuận. Do đó nghiên cứu đưa ra các giả thuyết tác động đồng thời ĐDH, HQHĐKD và rủi ro tại các NHTM Việt Nam, trong đó xét quan hệ tương quan giữa HQHĐKD và rủi ro ngân hàng như sau:

H17: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, rủi ro DPTD có quan hệ tương quan nghịch biến với HQHĐKD, tức rủi ro DPTD tác động nghịch biến đến HQHĐKD và ngược lại, tại NHTM VN.

H18: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro ngân hàng, rủi ro DPTD có quan hệ tương quan đồng biến với kém HQHĐKD, tức rủi ro DPTD tác động đồng biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

H19: Với sự tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng, rủi ro KHQOĐ có mối quan hệ tương quan nghịch biến với HQHĐKD, tức rủi ro KHQOĐ tác động nghịch biến đến HQHĐKD và ngược lại, tại NHTM VN.

H20: Với sự tác động đồng thời ĐDH, kém HQHĐKD và rủi ro ngân hàng, rủi ro KHQOĐ có quan hệ tương quan đồng biến với kém HQHĐKD, tức rủi ro KHQOĐ tác động đồng biến đến kém HQHĐKD và ngược lại, tại NHTM VN.

3.4. Dữ liệu nghiên cứu.

Luận án nghiên cứu sử dụng số liệu bảng (panel data), vừa có khung thay đổi

theo đối tượng, vừa có những biến động theo thời gian của 25 NHTM Việt Nam, trích xuất từ nguồn dữ liệu của Bankscope và Orbis bank focus, giai đoạn từ năm 2000 đến 2018. Trong giai đoạn nghiên cứu này, hệ thống NHTM Việt Nam trãi qua cuộc khủng hoảng tài chính–ngân hàng xảy ra năm 2008. Các NHTM Việt Nam có nhiều biến động, cụ thể hệ thống NHTM Việt Nam đối mặt với những rủi ro, thách thức. Các NHTM có hệ thống quản trị rủi ro tốt, hoạt động kinh doanh hiệu quả, sẽ tồn tại và phát triển, ngược lại, các NHTM Việt Nam chưa có hệ thống quản trị rủi ro tốt, hoạt động kinh doanh kém hiệu quả, sẽ sáp nhập hoặc có thể bị phá sản.

Tiêu chí của luận án chỉ chọn các ngân hàng có dữ liệu đầy đủ trong giai đoạn nghiên cứu, tuy nhiên, giai đoạn này do có nhiều ngân hàng mới thành lập hoặc giải thể hoặc sáp nhập, nên danh sách mẫu ngân hàng sẽ có một số ngân hàng tuy có hoạt động trong giai đoạn nghiên cứu nhưng cũng bị loại bỏ do không có dữ liệu cần thiết. Ngoài ra, lúc đầu thu thập dữ liệu của 31 NHTM VN nhưng do tính sẵn có và đầy đủ bộ dữ liệu theo yêu cầu các biến trong các mô hình nghiên cứu, do đó một số NHTM không có số liệu đầy đủ nên bị loại bỏ. Vì vậy, mẫu nghiên cứu hiện hữu 25 NHTM.

3.5. Phương pháp nghiên cứu.

Để ước lượng các mô hình nghiên cứu (1), (2), (3), (4), (5), luận án thực hiện các phương pháp ước lượng như sau:

3.5.1. Phương pháp ước lượng mô hình tĩnh.

Áp dụng ước lượng cho mô hình nghiên cứu (1), (3).

3.5.1.1. Bình phương tối thiểu tổng quá t.

Khi ước lươn

g mô hình tinh của dữ liêu

bảng (panel data), đa số các nghiên cứ u

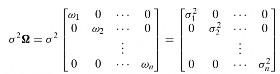

sử dung kỹ thuật phân tích tác động cố định (fixed effects model), tác động ngẫu nhiên (random effects model). Tuy nhiên, các ước lương này thường có khả năng bi thiên lêch do vấn đề của phương sai thay đổi và tự tương quan. Nên phương pháp này cho phép chuyển đổi các biến gốc bị thiên lệch của mô hình sao cho thỏa mãn các giả thiết của mô hình cổ điển, sau đó quay lại áp dung cơ chế hồi quy của bình phương tối thiểu thông thường (OLS), để cho ra các hệ số tốt nhất. Griffiths và ctg (1985); Davidson và MacKinnon (1993); Maddala và Lahiri (2006); Greene (2012) lý giải cơ

chế của kỹ thuật này bằng 2 đăc

tính sau đây:

Thứ nhất, GLS cho phép xử lý hiện tượng phương sai khác nhau của các phần dư bằng cách khử các yếu tố nhiễu từ phần dư, từ đó đạt được ước lượng của phương sai đồng nhất như sau:

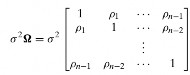

Thứ hai, đặc tính của dữ liệu chuỗi thời gian tồn tại bên trong bản chất của dữ liệu bảng, dẫn đến khả năng bị thiên lệch do vấn đề của tự tương quan. Khi đó, GLS xem xét xử lý các biến động xung quanh hàm hồi quy, xuất phát từ việc phụ thuộc của 1 thời kỳ vào 1 thời kỳ trước đó:

Do đó, luận án đánh giá tác động một chiều của 4 loại hình ĐDH tiền gửi, tín dụng, tài sản, thu nhập đến HQHĐKD, được đo lường bằng tỷ số tài chính (ROA) và hàm sản xuất kỹ thuật (Inefficiency) ở trạng thái tĩnh, luận án sử dụng kỹ thuật bình

phương tối thiểu tổng quát dành cho dữ liêụ generalized least square – GLS).

3.5.1.2. Kỹ thuật ước lượng Driscoll-Kraay

bảng (fitted for panel-data by using

Tương tự cách tiếp cận như trên, để đánh giá tác động của 4 loại hình ĐDH tiền gửi, tín dụng, tài sản, thu nhập đến rủi ro ngân hàng, đo lường bằng tỷ số tài chính (Loan loss provision) và hàm sản xuất kỹ thuật (risk of stability inefficiency), luận án thực hiện đánh giá phân tích bằng cách áp dụng mô hình của dữ liệu bảng ở trạng thái tĩnh, phân tích mối quan hệ của các yếu tố trên cùng một khung thời gian t, tịnh tuyến cho tất cả các biến trong mô hình. Tuy nhiên, phần sử dụng kỹ thuật ước lượng khác, để có được kiểm định bền vững và chắc chắn hơn. Các nghiên cứu thực nghiệm, khi phân tích dữ liệu bảng ở trạng thái tĩnh, hầu hết các bài nghiên cứu đều sử dụng kỹ thuật phân tích tác động cố định (FEM), hay mô hình tác động ngẫu nhiên (REM). Các phương pháp này không phù hợp đối với các vấn đề thiên lệch của phương sai thay đổi, tự tương quan, hay phụ thuộc chéo. Do đó, Hoechle (2007) đề nghị kỹ thuật

ước lượng Driscoll và Kraay (1998), xử lý các vấn đề nêu trên và các thiên lệch tiềm tàng của điều kiện bậc 1 của hồi quy tiêu chuẩn (first-order property of standard estimation), lỗi cấu trúc của phần dư (correction for error structure).

Một cách cụ thể, cơ chế của ước lượng Driscoll-Kraay được thể hiện như sau:

1 ' 1

V () ( X ' X ) ST ( X X )

Ước lượng này đạt được các điều kiện của đặc tính tiệm cận tốt nhất với sự kiện thực tế và đặc tính vector đường chéo của của ma trận hiệp phương sai (gần giống với kỹ thuật GLS) (Hoechle, 2007; Baltagi, 2008). Ngoài ra, kỹ thuật này thực hiện điều chỉnh một yếu tố nữa của kỹ thuật ước lượng vững (Newey & West, 1987), như sau:

m(T )

'

ST 0 w( j, m)[j j ]

j 1

3.5.2. Phương pháp ước lượng mô hình động.

Áp dụng ước lượng cho mô hình nghiên cứu (2), (4).

Sau khi phân tích tác động các yếu tố ở trạng thái tĩnh, vẫn tồn tại thiên lệch gây ra do tương quan chuỗi, yếu tố quá khứ là cơ sở ảnh hưởng/dự đoán cho giá trị xảy ra ở hiện tại. Theo các tác giả Berger và ctg (2010); Goddard và ctg (2004); Athanasoglou và ctg (2008); Naceur và Omran (2011), khi phân tích các mô hình ước

lượng dành cho các tổ chức tín dụng/ngân hàng, xuất hiên vấn đề tương quan chuỗi

(serial correlation), làm các đặc điểm quá khứ ảnh hưởng đến đặc tính hiện tại của biến số phụ thuộc. Do vâỵ , luận án tiếp tục thực hiện đánh giá tác động các loại hình ĐDH đến HQHĐKD ngân hàng và các loại hình ĐDH đến rủi ro ngân hàng ở trạng thái động, với việc sử dụng kỹ thuật ước lượng sai phân bậc một của moment tổng quát với 2 bước hiệu chỉnh (First Different Generalized Method of Moment_FDGMM).

Phương pháp này hiệu chỉnh thiên lệch gây ra do ước lượng quá khứ đến hiện tại của biến phụ thuộc và vấn đề nội sinh tiềm tàng của tác động ngược từ biến phụ thuộc lên biến độc lập của mô hình mà các phương pháp mô hình tĩnh như ước lượng

GLS và Driscoll-Kraay không xử lý đươc. Kỹ thuật này cho phép áp dụng một nhóm các biến công cụ ở quá khứ hiệu chỉnh thiên lệch bị gây ra của vấn đề nội sinh. Dựa theo Anderson và Hsiao (1981); Arellano và Bond (1991); Roodman (2009) dùng

chính biến quá khứ ở bậc thứ hai của biến nội sinh làm biến công cụ. Phương pháp GMM là 1 phương pháp thống kê cho phép kết hợp các dữ liệu kinh tế quan sát được trong các điều kiện moment tổng thể (Population moment conditions) để ước lượng các tham số chưa biết của các mô hình kinh tế. Phương pháp GMM lần đầu tiên được xây dựng bởi Hansen (1982). Sở dĩ gọi là Generized (tổng quát) bởi vì nó cho phép ước lượng trường hợp số moment nhiều hơn số tham số bằng cách sử dụng ma trận trọng số của các phương sai/hiệp phương sai. Phương pháp GMM được sử dụng phổ biến trong các ước lượng dữ liệu bảng tuyến tính động hay các dữ liệu bảng có tính chất vi phạm HAC. Trong trường hợp này, các mô hình ước lượng cổ điển cho dữ liệu bảng: LSDV, FD, FE hoặc RE không còn kết quả ước lượng tin cậy, hiệu quả.

Phương pháp ước lượng moment tổng quát với 2 bước hiệu chỉnh (FDGMM) được phân tích dựa trên cơ chế của kỹ thuật hồi quy 2 giai đoạn (Two stage least square–2sls) điều chỉnh vấn đề nội sinh. Điểm khác biệt lớn nhất, FDGMM cho phép xử lý vấn đề nội sinh sau khi điều kiện moment đã được thỏa mãn mà không làm ảnh hưởng đến kết quả thực của tham số (2sls có khả năng gây ra thiên lệch khi số biến công cụ vượt quá số biến nội sinh, trong khi để ghi nhận kết quả của ước lượng của FDGMM thì điều kiện bắt buộc tiên quyết là không cho phép điều này xảy ra).

Bên cạnh đó, nếu xét hệ số ước lượng của phương pháp 2sls, kết quả như sau:

![]()

Trong khi, kết quả ước lượng hệ số bằng phương pháp GMM:

![]()

Hệ số FEGMM là Feasible Efficient GMM–hệ số ước lượng moment tổng quát hiệu quả khả dụng. Phương pháp FDGMM đã minh chứng thêm sự khác biệt khi có sự xuất hiện của Ω bên trong đặc tính của điều kiện “sandwich” (ở phương pháp ước lượng của 2sls thì yêu cầu đòi hỏi phải có thêm các lựa chọn tùy chỉnh thêm của cú pháp dòng lệnh để cho phương trình đạt được điều kiện này). Hay nói cách khác khi xét ở phương trình của dữ liệu bảng thì ma trận xác định của phần dư của kỹ thuật GMM được thể hiện như sau: