Như vậy với hệ số ước lượng này, hầu hết các thiên lệch tiềm tàng gây ra bởi các vấn đề của phương trình hồi quy dữ liệu bảng như: phương sai thay đổi, tự tương quan và đặc biệt là nội sinh sẽ được giải quyết một cách triệt để.

3.5.3. Phương pháp ước lượng tác động đồng thời.

Áp dụng ước lượng cho mô hình nghiên cứu (5).

Luận án thực hiện nghiên cứu ước lượng mối quan hệ tác động đồng thời của 3 yếu tố, đó là ĐDH, HQHĐKD và rủi ro ngân hàng. Để thực hiện mục tiêu này, luận án sử dụng kỹ thuật ước lượng hồi quy của “hệ thống biểu thức gần như không tương quan” (seemingly unrelated regression–SUR) của Zellner (1962). Về bản chất, kỹ thuật này là trường hợp đặc biệt phương pháp hồi quy đồng thời (simultaneous equation) và hệ phương trình cấu trúc (system of structural equations) được đề cập tới đầu tiên trong bài nghiên cứu của Haavelmo (1943), sau đó được xây dựng và phát triển lên bởi Hausman (1983); Paxton và ctg (2011); Greene (2012). Phương pháp SUR xây dựng bởi Zellner (1962), nhằm đánh giá 1 nhóm n phương trình có tương quan với nhau, tác động qua lại lẫn nhau của các yếu tố và xử lý các vấn đề nội sinh tiềm tàng từ đó thu được những hệ số ước lượng tốt nhất và không thiên lệch (BLUE). Nói cách khác, phương pháp này cho xử lý trên cơ chế của việc loại bỏ những tương quan của biến giải thích và phần dư của từng phương trình, nhưng vẫn cho phép các phần dư/sai só (error term) của các phương trình tương quan với nhau (Greene, 2012; Baltagi, 2008; Hausman, 1983).

Theo Greene (2012), xét hệ phương trình sau đây:

11 yt1 21 yt 2 ... M 1 ytM 11xt1 ... K1xtK t1

12 yt1 22yt 2 ... M2 ytM 12xt1 ... K 2 xtK t 2

..

1N yt1 2 N yt 2 ... MN ytM 1N xt1 ... KN xtK tN

Nhóm N phương trình thể hiện một nhóm các biến nội sinh y1, y2 ,..., yM , một

nhóm các biến ngoại sinh phương trình.

x1, x2 ,..., xK

, và phần dư

tương quan với nhau qua các

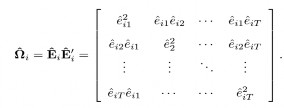

Và khi đó, SUR đặc được ước lượng với đặc tính như sau:

t t

E

| x 0 & E ' | x

t t t

Có thể thấy, phần dư ước lượng sẽ được bóc tách ra và cô lập thành 1 nhóm các “factor” riêng biệt để điều chỉnh. Đặc tính riêng biệt này thể hiện ưu điểm lợi thế của ước lượng “hợp lý hóa cực đại đầy đủ” (full information maximum likelihood) so với các ước lượng 2 bước (two-stage with IV)–vì đó là một ước lượng thông tin hạn chế (limited information estimation) (Greene, 2012; Baltagi, 2008; Hausman, 1983).

Tóm tắt chương 3

Với mục tiêu nghiên cứu, câu hỏi nghiên cứu, giả thuyết nghiên cứu, nội dung của chương 3 trình bày chi tiết về phương pháp nghiên cứu như phương pháp ước lượng tác động một chiều: GLS, Discoll-Kraay, FDGMM và ước lượng tác động đồng thời SUR cho dữ liệu bảng. Căn cứ vào cơ sở lý thuyết và các nghiên cứu thực nghiệm trước đây, luận án lựa chọn đưa ra 5 mô hình nghiên cứu bao gồm 2 mô hình tĩnh, 2 mô hình động và mô hình tác động đồng thời. Các mô hình nghiên cứu này ước lượng dữ liệu nghiên cứu 25 NHTM Việt Nam trong giai đoạn 2000–2018, nguồn dữ liệu từ Bank scope và Orbis bank focus. Bên cạnh đó, các biến nghiên cứu đại diện 4 loại hình ĐDH, 2 biến đại diện HQHĐKD, hai biến đại diện rủi ro ngân hàng và các biến kiểm soát được lựa chọn từ các nghiên cứu thực nghiệm đưa vào các mô hình nghiên cứu để ước lượng kết quả nghiên cứu.

CHƯƠNG 4: KẾT QUẢ NGHIÊN CỨU

Dựa trên cơ sở ước lượng mô hình nghiên cứu, dữ liệu và phương pháp ước lượng, chương 4 trình bày các kết quả nghiên cứu, cụ thể, các thống kê mô tả: thống kê các thành phần đa dạng hóa, thống kê mô tả các biến trong mô hình, phân tích ma trận tương quan các biến số và các kiểm định cần thiết: kiểm định phương sai thay đổi, kiểm định đa cộng tuyến, kiểm định nội sinh và biến công cụ. Tiếp theo, trình bày kết quả nghiên cứu của luận án, cụ thể kết quả tác động một chiều ĐDH đến HQHĐKD và ĐDH đến rủi ro ngân hàng ở trạng thái tĩnh, trạng thái động; kết quả tác động đồng thời ĐDH, HQHĐKD và rủi ro ngân hàng. Kết quả trả lời các câu hỏi nghiên cứu, giả thuyết nghiên cứu của luận án. Và cuối cùng, trình bày thảo luận kết quả nghiên cứu của luận án.

4.1. Đặc điểm mẫu nghiên cứu

Căn cứ cơ sở lý thuyết và phương pháp nghiên cứu, luận án trình bày những đặc điểm cơ bản của mẫu nghiên cứu, bao gồm các thống kê mô tả về các thành phần từng loại ĐDH, thông qua các giá trị trung bình, độ lệch chuẩn. . . và tỷ lệ cấu thành từng loại ĐDH; Thống kê mô tả các biến được sử dụng trong các mô hình nghiên cứu như các ĐDH, HQHĐKD, rủi ro ngân hàng và các biến kiểm soát.

4.1.1. Thống kê mô tả các thành phần của đa dạng hóa

Với dữ liêu 25 NHTM, bảng 4.1 mô tả các thành phần của ĐDH, kết quả thống

kê mô tả đưa ra mứ c đô ̣tâp

trung rất cao của các ĐDH bao gồm, chỉ số tâp

trung tiền

gử i ở mức 66%, tâp

trung tín dụng ở mức 87%, tâp

trung tài sản ở mức 65% và ĐDH

thu nhâp

ở mức 27.3%. Điều này phản ánh tình hình ĐDH khá thấp ở các NHTM

Viêt

Nam đối với tiền gửi, tín dụng, tài sản và thu nhập. Để rõ hơn về mức độ ĐDH

các thành phần cấu thành từng loại ĐDH, bảng 4.1 thể hiên chi tiết từ ng thành phần

trong từ ng loại hình của ĐDH. Đối với chỉ số tâp

trung, có ý nghĩa ngược với ĐDH,

cụ thể, chỉ số tập trung tiền gử i, thành phần của tổng lương tiền gử i từ khách hàng chiếm lớn nhất khoảng 74%. Trong khi đó, chỉ số tiền gử i từ ngân hàng khác chiếm

khoảng 21% và chỉ số tiền gử i khác chiếm khoảng 5%. Đối với chỉ số tâp trung tín

dung, tỷ trọng khoản tín dung thương mai

và tài trợ doanh nghiệp chiếm 11%, tỷ

trọng khoản tín dung bán lẻ tiêu dùng chiếm tỷ lê ̣ nhỏ là 3% và các khoản tín dung

khác có tỷ trọng lớn nhất chiếm 75%. Đối với chỉ số tâp

trung tài sản thể hiên

thành

phần của tiền gử i ngân hàng chiếm 65%, tài sản cố đinh chiếm 8% và tài sản khác

chiếm 27%. Như vâỵ , tiền gử i ngân hàng đươc xem là thành phần có tỷ trọng lớn nhất

trong chỉ số tâp

trung tài sản. Cuối cùng, các thành phần của ĐDH thu nhâp

thì tỷ lê

doanh thu hoạt đôṇ g thuần từ lai

chiếm khoảng 78% và tỷ lê ̣ doanh thu hoat

đông

thuần từ các nguồn ngoài lai chiếm khoảng 22%.

Bảng 4. 1: Thống kê mô tả các thành phần của đa dạng hóa tiền gửi, tín dụng, tài sản, thu nhập tại các ngân hàng thương mại Việt Nam

Số quan sát | Trung bình | Độ lệch chuẩn | Nhỏ nhất | Lớn nhất | Qi/ΣQi | |

Tập trung tiền gửi | 365 | 0.666 | 0.163 | 0.000 | 1.000 | |

Tiền gửi từ ngân hàng khác | 356 | 498.990 | 631.461 | 0.012 | 3216.348 | 0.208 |

Tiền gửi từ khách hàng | 365 | 3267.703 | 5165.959 | 0.057 | 30889.160 | 0.738 |

Tiền gửi khác | 156 | 1000.806 | 1207.271 | 0.000 | 6041.008 | 0.054 |

Tập trung tín dụng | 358 | 0.867 | 0.217 | 0.000 | 1.000 | |

Tín dụng thương mại và tài trợ doanh nghiệp | 92 | 4061.910 | 4869.087 | 146.226 | 20941.430 | 0.112 |

Tín dụng bán lẻ tiêu dùng | 87 | 1850.542 | 2876.312 | 32.200 | 15122.880 | 0.031 |

Các loại tín dụng khác | 326 | 1679.475 | 3292.820 | 0.000 | 22818.090 | 0.751 |

Tập trung tài sản | 390 | 0.651 | 0.226 | 0.000 | 1.000 | |

Tiền gửi ngân hàng | 378 | 498.990 | 631.461 | 0.011 | 3216.348 | 0.652 |

Tài sản cố định | 390 | 34.667 | 49.175 | 0.000 | 279.681 | 0.076 |

Tài sản khác | 390 | 231.016 | 396.989 | 0.007 | 2557.551 | 0.271 |

ĐDH thu nhập | 359 | 0.273 | 0.194 | -1.510 | 0.500 | |

Thu nhập thuần từ lãi | 359 | 0.777 | 0.170 | -0.107 | 1.371 | 0.777 |

Thu nhập thuần từ ngoài lãi | 359 | 0.223 | 0.170 | -0.371 | 1.107 | 0.223 |

Có thể bạn quan tâm!

-

Mô Tả Các Biến Mô Hình Đa Dạng Hóa Tác Động Đến Hqhđkd

Mô Tả Các Biến Mô Hình Đa Dạng Hóa Tác Động Đến Hqhđkd -

Mô Tả Các Biến Trong Các Mô Hình Nghiên Cứu.

Mô Tả Các Biến Trong Các Mô Hình Nghiên Cứu. -

Phương Pháp Ước Lượng Mô Hình Tĩnh.

Phương Pháp Ước Lượng Mô Hình Tĩnh. -

Kết Quả Tác Động Một Chiều Của Đa Dạng Hóa Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng.

Kết Quả Tác Động Một Chiều Của Đa Dạng Hóa Đến Hiệu Quả Hoạt Động Kinh Doanh Ngân Hàng. -

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng.

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng. -

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng

Kết Quả Tác Động Đồng Thời Của Đa Dạng Hóa, Hiệu Quả Hoạt Động Kinh Doanh Và Rủi Ro Ngân Hàng

Xem toàn bộ 261 trang tài liệu này.

Ghi chú: Đơn vị tính các biến là tỷ lệ. Các thành phần từng loại ĐDH ước lượng cho 2 nhóm công

thức sau. Thứ nhất, nhóm chỉ số tập trung tiền gửi, tín dụng và tài sản ước lượng: 𝐹𝑜𝑐𝑢𝑠 =

𝑄𝑖 2 𝑛

∑𝑛 ( ) , trong đó: 𝑄 = ∑

𝑄 .Vậy ở đây, từng thành phần của các chỉ số tập trung được tính

𝑖=1 𝑄

𝑖=1 𝑖

𝑖=1

dựa theo công thức 𝑄 = ∑𝑛 𝑄𝑖. Giá trị đạt được ở cột cuối cùng là giá trị trung bình của từng

thành phần trong tổng giá trị các thành phần. Thứ hai, chỉ số ĐDH thu nhập tính toán:

2 2

NET NON ́ NET ̀ NOǸ ̉ ̀ ́ ́

DIV 1 (SH SH ) .Trong đo, SH va SH la chi số của NET va NON, tinh toan:

SH

NET

NET

NET NON

và SH

NON

NON

NET NON

. Cho nên giá trị ở cột cuối cùng là giá trị trung bình của từng

thành phần.

(Nguồn: Tổng hợp dữ liệu từ Bankscope & Orbis bank focus và tính toán của tác giả)

4.1.2. Thống kê mô tả các biến trong mô hình nghiên cứu.

Sau khi trình bày thống kê mô tả các thành phần của các ĐDH, luận án thống kê mô tả tổng hợp các biến độc lập, các biến phụ thuộc và các biến kiểm soát sử dụng trong các mô hình nghiên cứu tại Bảng 4.2. Các giá trị trung bình, độ lệch chuẩn, giá trị nhỏ nhất và lớn nhất của các biến đại diện khác nhau như HQHĐKD các NHTM Việt Nam, cụ thể tỷ số lợi nhuận tổng tài sản (ROA) đạt giá trị trung bình là 1.01, trong khi đó, kém HQHĐKD (Inef) là 1.96 (chỉ số này ngược lại với ROA, giá trị càng cao thì HQHĐKD ngân hàng càng giảm). Đối với các biến về ĐDH, các hoạt

động ĐDH ở Việt Nam hiện nay đang ở mức độ khá thấp, cụ thể tâp

trung tiền gử i ở

mức 66%, tâp

trung tín dụng ở mức 87%, tâp

trung tài sản ở mức 65% (chỉ số tập

trung cao tức mức độ ĐDH thấp) và ĐDH thu nhâp

ở mức 27.3%.

Đối với các loại rủi ro ngân hàng như rủi ro DPTD, rủi ro KHQOĐ và chỉ số Z- score. Kết quả thống kê đưa ra, giá trị trung bình của rủi ro DPTD (loa_loss) là 0.006 đơn vị, trong khi giá trị của rủi ro KHQOĐ (Sta_inef) là 0.060 đơn vị. Cần lưu ý rằng, rủi ro KHQOĐ (Sta_inef) là biến thể hiện ở số hạng u rút ra từ phương trình hàm sản xuất kỹ thuật, mà ở đó Z-score là thành phần của giá trị đầu ra. Chỉ số này càng cao thì thể hiện giá trị của rủi ro càng cao và mức độ bất ổn định càng lớn của ngân hàng và ngược lại. Z-score ở bảng này có giá trị trung bình đạt 2.081. Một điểm

(ROA + equity_ass)

cần chú ý là chỉ số Z-score được đo bởi phương trình

SD(ROA)

, dành cho

khối ngân hàng được áp dụng bởi một nhóm tác giả Iannotta và ctg (2007); Liu và ctg (2013); Fang và ctg (2011); Tan (2016) không phải là chỉ số Z-score bắt nguồn từ phương trình (Altman, 1968).

Bảng 4. 2: Thống kê mô tả các biến trong mô hình nghiên cứu

Tên biến | Số QS. | Trung bình | Độ lệch chuẩn | Nhỏ nhất | Lớn nhất | |

Hiệu quả hoạt động kinh doanh ngân hàng | ||||||

Tỷ số lợi nhuận trên tổng tài sản | ROA | 361 | 1.013 | 0.806 | -4.846 | 3.861 |

Mức độ kém HQHĐKD | Inef | 332 | 1.958 | 0.611 | 0.808 | 4.115 |

Đa dạng hóa | ||||||

Tập trung tiền gửi | Foc_depo | 365 | 0.666 | 0.163 | 0.000 | 1.000 |

Tập trung tín dụng | Foc_loan | 358 | 0.867 | 0.217 | 0.000 | 1.000 |

Tập trung tài sản | Foc_asse | 390 | 0.651 | 0.226 | 0.000 | 1.000 |

ĐDH thu nhập | Div_inco | 359 | 0.273 | 0.194 | -1.510 | 0.500 |

Rủi ro ngân hàng | ||||||

Rủi ro dự phòng tín dụng | Loa_loss | 338 | 0.006 | 0.006 | -0.005 | 0.046 |

Rủi ro kém hiệu quả ổn định | Sta_inef | 279 | 0.060 | 0.161 | 0.000 | 1.393 |

Chỉ số Zscore = (ROA + equity_ass)/ sd_ROA | Zscore | 361 | 2.081 | 2.069 | -2.387 | 23.598 |

Các biến kiểm soát. | ||||||

Quy mô tài sản ngân hàng | Ln_asse | 365 | 10.366 | 5.731 | -3.634 | 27.722 |

Tổng tín dụng ngân hàng | Tlo_asse | 363 | 0.556 | 0.146 | 0.136 | 0.871 |

Thị phần ngân hàng | Mar_shar | 365 | 0.049 | 0.069 | 0.000 | 0.291 |

Tổng chi phí ngân hàng | Cos_inco | 359 | 48.695 | 15.717 | 18.816 | 134.146 |

Vốn ngân hàng | Equ_asse | 365 | 0.116 | 0.111 | -0.007 | 0.998 |

Chi phí hoạt động ngân hàng | Exp_asse | 361 | 0.010 | 0.008 | 0.002 | 0.107 |

Tín dụng ròng ngân hàng | nlo_asse | 363 | 4.752 | 15.599 | 0.133 | 73.152 |

Tiền gửi ngân hàng | Dep_asse | 363 | 0.877 | 0.217 | 0.144 | 1.793 |

Ghi chú: Đơn vị tính các biến là tỷ lệ.

(Nguồn: Tổng hợp dữ liệu Bankscope & Orbis bank focus)

Đối với nhóm các biến kiểm soát được đo lường bằng tỷ số tài chính trong hoạt động ngân hàng. Xét quy mô tài sản ngân hàng (Ln_asse) của toàn bộ dữ liệu nghiên cứu 25 NHTM Việt Nam, đạt giá trị trung bình là 10.366 đơn vị (dạng hàm log của tổng quy mô tài sản). Giá trị trung bình của tổng tín dụng ngân hàng (Tlo_asse) và thị

phần của ngân hàng (Mar_shar) đạt giá trị lần lượt là 0.556 đơn vị và 0.049 đơn vị. Trong khi đó, tổng chi phí ngân hàng (Cos_inco) và vốn ngân hàng (Equ_asse) đạt giá trị trung bình lần lượt là 48.695 đơn vị và 0.116 đơn vị. Chi phí hoạt động ngân hàng (Exp_asse) và tín dụng ròng ngân hàng (Nlo_asse) đạt giá trị trung bình là 0.010 đơn vị và 4.752 đơn vị. Cuối cùng, tiền gửi ngân hàng (Dep_asse) đạt giá trị trung bình là 0.877 đơn vị.

4.2. Phân tích ma trận tương quan của các biến số.

Phân tích ma trận tương quan cần thiết thực hiện trước khi phân tích hồi quy với mục đích nhận diện các cặp biến độc lập có thể tạo ra mối tương quan cao trong mô hình hồi quy và dẫn tới hiện tượng đa cộng tuyến. Khi đó kết quả hồi quy sẽ không chính xác do hiện tượng hệ số hồi quy bị chệch và không vững. Nếu các biến số độc lập tương quan cao, luận án sẽ thực hiện thủ tục như hồi quy phụ (hồi quy riêng từng biến sau đó kết hợp với từng biến số khác nhau) để nhận diện các biến số gây chệch trong mô hình khi kết hợp hồi quy với biến số khác.

Ở phần này trình bày các giá trị tương quan giữa các biến chính được sử dụng trong mô hình nghiên cứu: các ĐDH, HQHĐKD và các rủi ro ngân hàng. Từ kết quả phụ lục B phân tích ma trận tương quan, xét các biến độc lập và các biến phụ thuộc, trừ biến tín dụng ròng ngân hàng và biến tiền gửi ngân hàng có hệ số 0.82 > 0.8, các hệ số tương quan còn lại có giá trị đều nhỏ hơn 0.8. Điều này mang ý nghĩa khá lớn trong việc xây dựng phương trình nghiên ở các phần sau, khi các biến không tương quan với nhau quá lớn để gây ra vấn đề thiên lệch cho hệ số ước lượng.

4.3. Các kiểm định.

4.3.1. Kiểm định phương sai thay đổi.

Trong các mô hình hồi quy tuyến tính cổ điển, một trong các giả thuyết quan trọng là các yếu tố nhiễu u (residuals) thường xuất hiện trong hàm hồi quy, có phương sai không thay đổi hay phương sai có điều kiện không đổi. Điều này cũng là điều kiện của giả thuyết nghiên cứu các phương trình ước lượng cần có cùng phương sai. Trường hợp, giả thuyết thỏa mãn thì ước lượng có sự hiện tượng phương sai thay đổi và làm mất ước lượng thật của hệ số nghiên cứu. Điều này có ý nghĩa, các ước lượng mô hình không có phương sai nhỏ nhất hoặc không có các ước lượng hiệu quả

nhất. Khi đó các ước lượng tuyến tính không thiên lệch tốt nhất (BLUE) và sử dụng các hồi quy thông thường thì các kiểm định t và F có thể không còn chuẩn xác được nữa.

Để xác định vấn đề phương sai thay đổi, luận án sử dụng kỹ thuật kiểm định Modified Wald (test for groupwise heteroscedasticity) cho dữ liệu bảng. Nếu kết quả kiểm định của giá trị Pro> chi square đạt ý nghĩa thống kê thì phương trình xuất hiện vấn đề phương sai thay đổi. Từ phụ lục C, thể hiện các phương trình ước lượng của mục tiêu nghiên cứu: (i) tác động của ĐDH đến HQHĐKD ngân hàng; (ii) tác động của ĐDH đến các rủi ro ngân hàng đều có mức ý nghĩa thống kê, tức vấn đề phương sai thay đổi xuất hiện ở các hầu hết phương trình nghiên cứu. Do đó, luận án sử dụng các kỹ thuật ước lượng khác nhau để giải quyết vấn đề này.

4.3.2. Kiểm định đa cộng tuyến

Đa cộng tuyến là hiện tượng các biến độc lập có mối tương quan rất mạnh với nhau. Mô hình hồi quy xảy ra hiện tượng đa cộng tuyến sẽ làm các hệ số hồi quy bị sai lệch, dẫn đến kết quả của việc phân tích định lượng không còn mang lại nhiều ý nghĩa. Một trong những giả định của mô hình hồi quy tuyến tính cổ điển (CLRM) là không có mối quan hệ tuyến tính chính xác (exact linear relationship) giữa các biến giải thích. Nếu có một hoặc nhiều mối quan hệ như vậy giữa các biến giải thích thì gọi là đa cộng tuyến hoặc cộng tuyến. Để kiểm tra vấn đề thiên lệch này trong các mô hình nghiên cứu được xây dựng, luận án cân nhắc việc sử dụng kết quả kiểm định của hệ số phóng đại phương sai VIF (Variance inflation factor).

Từ phụ lục D, kết quả đưa ra hầu hết không có bất kỳ vấn đề thiên lệch gây ra bởi đa cộng tuyến (VIF nhỏ hơn 10) ở các phương trình ước lượng đối với mục tiêu nghiên cứu: (i) tác động của ĐDH đến HQHĐKD ngân hàng, xét ở cả 4 trường hợp của ĐDH và 2 trường hợp của tỷ số lợi nhuận trên tài sản (ROA) và kém hiệu quả (Inef); và (ii) tác động của ĐDH đến các rủi ro ngân hàng, xét ở cả 4 trường hợp của ĐDH và 2 trường hợp của rủi ro DPTD (Loa_loss) và rủi ro KHQOĐ (Sta_inef).

4.3.3. Kiểm định biến công cụ và nội sinh.

Căn cứ phụ lục E, kết quả kiểm định của F test (đạt mức ý nghĩa 1%) ở tất cả 4 trường hợp của mô hình ước lượng biến phụ thuộc là HQHĐKD (ROA), kém