gồm thêm 5 yếu tố “Nhận thức độ tin cậy”, “Tác động xã hội”, yếu tố “Thái độ”, “Sự đổi mới” và “Giao tiếp”. Kết quả nghiên cứu này cho thấy “Nhận thức tính hữu ích”, “Nhận thức tính dễ sử dụng”, “Độ tin cậy”, “Tác động xã hội”, “Sự đổi mới” và “Giao tiếp” có mối quan hệ tích cực với “Thái độ” và “Quyết định chấp nhận sử dụng” dịch vụ E-banking. Điều này là hoàn toàn phù hợp với kết quả nghiên cứu của mô hình chấp nhận công nghệ (TAM). Chính vì vậy, với mục tiêu nghiên cứu của mình, trong bài nghiên cứu này tác giả lựa chọn vận dụng mô hình TAM và tham khảo kinh nghiệm từ các bài nghiên cứu trước đây để xây dựng mô hình nghiên cứu các nhân tố tác động đến quyết định sử dụng dịch vụ E-banking của KHCN tại Hà Nội.

TÓM TẮT CHƯƠNG 1

Trong chương 1 này, Tác giả đã nêu khái niệm, đặc điểm, các loại hình dịch vụ, đánh giá ưu nhược điểm và vai trò của dịch vụ E-banking nhằm có một cái nhìn tổng quan nhất về dịch vụ NHĐT. Đồng thời nêu cơ sở lý luận về các nhân tố tác động đến quyết định sử dụng dịch vụ E-banking và nêu tổng quan một số nghiên cứu trong và ngoài nước trước đây. Sau khi luận giải, rút kinh nghiệm từ các nghiên cứu thực nghiệm, kết hợp với mô hình lý thuyết kinh điển về chấp nhận công nghệ TAM đã cung cấp cho Tác giả nền tảng để tiếp tục thực hiện xây dựng mô hình nghiên cứu cho bài nghiên cứu.

![]() PHƯƠNG PHÁP NGHIÊN CỨU

PHƯƠNG PHÁP NGHIÊN CỨU

![]()

Thiết kế nghiên cứu

![]()

Mô hình nghiên cứu

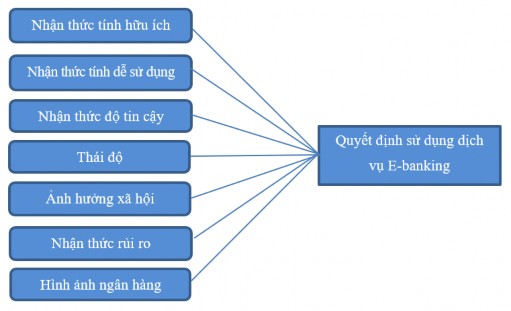

“Các nghiên cứu thực nghiệm cho thấy mô hình lý thuyết chấp nhận công nghệ TAM là nền tảng chủ yếu của các nghiên cứu với 2 nhân tố là nhận thức tính hữu ích và nhận thức về tính dễ sử dụng. Đồng thời tham khảo từ các nghiên cứu trước đây để chọn lọc và bổ sung thêm một số nhân tố cho phù hợp với bài nghiên cứu”. Tác giả đề xuất mô hình nghiên cứu của mình nhằm xác định được 7 nhân tố quyết định của KHCN trong việc sử dụng dịch vụ NHĐT tại thành phố Hà Nội, như sau:

Hình 2-1: Mô hình nghiên cứu đề xuất

Nguồn: Đề xuất của Tác giả

![]()

Giả thuyết nghiên cứu

a. Nhận thức tính hữu ích (PU)

Nhận thức tính hữu ích được hiểu là mức độ mà một cá nhân tin rằng việc sử dụng một hệ thống, một dịch vụ hay sản phẩm công nghệ đặc biệt sẽ nâng cao hiệu suất công việc của mình” (Davis, 1989).

Nhận thức được tính hữu ích của sản phẩm, dịch vụ ngân hàng được cho là một

trong những yếu tố quyết định đến việc chấp nhận, quyết định và sử dụng sản phẩm, dịch vụ có ứng dụng hệ thống CNTT hiện nay nhằm mang lại hiệu công việc cao nhất cho khách hàng. Cùng với các nghiên cứu được trình bày bằng cách sử dụng mô hình chấp nhận công nghệ (TAM), các nhà nghiên cứu đã khẳng định rằng khách hàng sẽ chấp nhận và sử dụng các sản phẩm và dịch vụ này nếu họ cảm nhận được tính hữu ích của sản phẩm hoặc dịch vụ [25]. Nghiên cứu của Lute Sakala, Jackson Phiri (2019) cũng cho thấy “nhận thức tính hữu ích” có tác động mạnh nhất đến quyết định sử dụng dịch vụ. Do đó, tác giả đưa ra giả thuyết:

Giả thuyết H1: “Nhận thức tính hữu ích” có tác động cùng chiều đến quyết định sử dụng E-banking.

b. Nhận thức tính dễ sử dụng (PE)

Nhận thức dễ dàng sử dụng được định nghĩa là mức độ mà một người tin rằng việc sử dụng hệ thống này sẽ không cần nỗ lực (Davis, 1989). Hay nói cách khác, “nhận thức tính dễ sử dụng” là mức độ mà người dùng cảm nhận được độ khó hoặc dễ học để sử dụng các sản phẩm và dịch vụ do ngân hàng cung cấp. Các dịch vụ ngân hàng hiện đại ngày nay rất sôi động: cung cấp tài khoản giao dịch và thực hiện các dịch vụ thanh toán dựa trên công nghệ hiện đại, dịch vụ thanh toán tín dụng quốc tế, ... Người dùng phải tiếp cận với công nghệ tiên tiến. Việc học cách sử dụng thường phức tạp hơn các dịch vụ truyền thống nên khách hàng thường ngại tiếp cận với các dịch vụ hiện đại này. Nhiều nhà nghiên cứu coi việc dễ dàng sử dụng các sản phẩm và dịch vụ là yếu tố cơ bản quyết định đến sự chấp nhận của NTD và kết quả sử dụng. Khi khách hàng cảm nhận được sự thoải mái khi sử dụng, họ sẽ cảm thấy việc sử dụng thuận lợi và có lợi hơn khi sử dụng. Nhiều kết quả nghiên cứu trước đây cũng chứng minh được điều đó. Vì vậy, tác giả đưa ra giả thuyết:

Giả thuyết H2: “Nhận thức tính dễ sử dụng” có tác động cùng chiều đến quyết định sử dụng E-banking.

c. Nhận thức độ tin cậy (PT)

Độ tin cậy thể hiện sự tin tưởng vào lời hứa của một bên và thực hiện nghĩa vụ của mình trong quan hệ trao đổi. Sự tin tưởng mang lại cho khách hàng cảm giác an

toàn khi bên kia đáp ứng được mong đợi của họ. Để khách hàng tin tưởng hình thành mối quan hệ lâu dài với tổ chức, khách hàng phải yên tâm giao dịch với ngân hàng. Đặc điểm của sản phẩm dịch vụ ngân hàng là sản phẩm dịch vụ trong lĩnh vực tiền tệ và tín dụng. Trong lĩnh vực này, sản phẩm và dịch vụ là vô hình. Với sự phát triển của CNTT, các sản phẩm dịch vụ ngân hàng được phát triển dựa trên nền tảng CNTT hiện đại nhằm cung cấp cho khách hàng những sản phẩm nâng cao chất lượng và hiệu quả để khách hàng sử dụng dịch vụ [11]. Niềm tin của khách hàng là yếu tố thiết yếu tác động đến thái độ và quyết định sử dụng dịch vụ của khách hàng. Nghiên cứu của Yan Xiao và cộng sự (2017) đã chỉ ra rằng “nhận thức độ tin cậy” có tác động mạnh nhất đến quyết định sử dụng dịch vụ E-banking. Vì vậy tác giả đưa ra giả thuyết như sau:

Giả thuyết H3: “Nhận thức độ tin cậy” có tác động cùng chiều đến quyết định sử dụng E-banking.

d. Thái độ (AT)

Thái độ của một người đối với một sự vật, hiện tượng, nhìn chung được đánh giá là một cấu trúc tâm lý quan trọng, tương đối lâu dài và ổn định, là yếu tố gây tác động và dự đoán được nhiều hành vi (Olson và Zanna, 1993). “Thái độ đối với một hành vi càng tích cực, ý định thực hiện hành vi của một cá nhân càng mạnh” (Ajzen, 1991). Thái độ là một tập hợp các cảm giác, niềm tin và hành vi hướng tới một đối tượng, người, sự vật hoặc sự kiện. Thái độ thường là kết quả của kinh nghiệm hoặc quá trình giáo dục và có thể tác động mạnh mẽ đến hành vi. Nghiên cứu các yếu tố tác động của người tiêu dùng công nghệ đến quyết định sử dụng thì việc điều chỉnh thái độ tiêu dùng dịch vụ tài chính đáp ứng quyết định sử dụng dịch vụ NHĐT [21]. Có thể đưa ra giả thuyết:

Giả thuyết H4: “Thái độ” có tác động cùng chiều đến quyết định sử dụng E- banking.

e. Ảnh hưởng xã hội (SI)

Ảnh hưởng xã hội (chuẩn chủ quan) là nhận thức của những người khác nghĩ xem cá nhân có nên thực hiện hay không thực hiện một hành vi nào đó (Ajzen, 1991). Thái độ đối với hành vi là một chức năng của niềm tin trong hành vi sẽ được thực

hiện, trong khi ảnh hưởng xã hội là một chức năng của niềm tin của một người được hình thành bởi tác động của những người khác (Fishbein & Ajzen, 1975). Ảnh hưởng xã hội còn được định nghĩa là mức độ mà một cá nhân nhận thức rằng những người quan trọng đối với cá nhân đó tin rằng việc sử dụng công nghệ là quan trọng (Lee, KC, và Chung, N. 2009) [20].

Mặc dù mô hình chấp nhận công nghệ không có nhân tố ảnh hưởng xã hội với lập luận cho rằng sự tác động của nhân tố này không có căn cứ chắc chắn về lý thuyết và về mặt tâm lý khách hàng, ảnh hưởng xã hội có ảnh hưởng đến dự định về hành vi thông qua sự hài long nhưng không trực tiếp. Tuy nhiên, nhiều nghiên cứu vẫn cho thấy ảnh hưởng xã hội vẫn đóng vai trò quan trọng tác động đến ý định sử dụng dịch vụ của khách hàng (Lee, 2009; Taylor và Todd, 1995; Phạm Tiến Đạt và Nguyễn Thị Hằng Nga, 2021). Các nghiên cứu xác nhận rằng ảnh hưởng xã hội tác động đến hành vi của khách hàng bởi những người có thể là người quen hoặc những người quan trọng như bạn bè, gia đình và đồng nghiệp.

Về vấn đề này, giả thuyết có thể được đề xuất như sau:

Giả thuyết H5: “Ảnh hưởng xã hội” có tác động cùng chiều đến quyết định sử dụng E-banking

f. Nhận thức rủi ro (PR)

Nhận thức rủi ro là rủi ro mà khách hàng nhận thấy khi sử dụng dịch vụ NHĐT, tác động đến lòng tin của khách hàng. Sự lựa chọn CNTT ứng dụng tỷ lệ nghịch với mức độ rủi ro nhận thức được. Rủi ro được xác định là những thiệt hại khách quan mà khách hàng phải đối mặt khi họ không thể lường trước được hậu quả của việc sử dụng. Nhận thức của khách hàng về rủi ro này càng cao thì mức độ chấp nhận sử dụng dịch vụ NHĐT càng thấp.

Nhiều nghiên cứu khác nhau về nhận thức rủi ro đã được thực hiện trong bối cảnh của ngân hàng trực tuyến (Tan & Teo, 2000; Wu & Wang, 2005), nhưng biến rủi ro được nhận thức mới chỉ được mô hình hóa như một cấu trúc duy nhất. Khi nhận thức rủi ro được mô hình hóa dưới dạng cấu trúc đơn lẻ, nó không phản ánh được đặc điểm của rủi ro được nhận thức (Lee, 2009). Lee (2009) đã thực hiện một nghiên cứu

về “nhận thức rủi ro” trong bối cảnh áp dụng ngân hàng qua Internet. Rủi ro nhận thức được chia thành năm khía cạnh bao gồm rủi ro hoạt động, rủi ro xã hội, rủi ro tài chính, rủi ro thời gian và rủi ro bảo mật. Nghiên cứu này cung cấp sự hiểu biết sâu sắc về các đặc điểm của rủi ro liên quan đến ngân hàng qua Internet (Lee, 2009). Dựa trên những khía cạnh nghiên cứu đó, có thể áp dụng rủi ro hoạt động, rủi ro tài chính và rủi ro bảo mật làm cơ sở cho nhận thức rủi ro khi sử dụng dịch vụ E-banking. Dựa trên lập luận, giả thuyết sau được đưa ra:

Giả thuyết H6: “Nhận thức rủi ro” có tác động ngược chiều đến quyết định sử dụng E-banking.

g. Hình ảnh ngân hàng (BI)

Từ cảm nhận của khách hàng về uy tín thương hiệu, nguồn lực, chính sách cam kết cũng như hướng dẫn hỗ trợ dịch vụ của ngân hàng có tác động tích cực đến việc khách hàng chấp nhận và sử dụng dịch vụ E-banking. Nếu họ cảm thấy ngân hàng có hình ảnh thương hiệu tốt, họ sẽ có mức độ chấp nhận NHĐT cao hơn. Các nghiên cứu của Nguyễn Thị Ngà và cộng sự (2021), hay nghiên cứu của Vũ Thị Kim Chi (2021) đều cho thấy Thương hiệu, hình ảnh ngân hàng có ý nghĩa tích cực đến quyết định sử dụng dịch vụ E-banking.

Về vấn đề này, giả thuyết có thể được đề xuất như sau:

Giả thuyết H7: “Hình ảnh ngân hàng” có tác động cùng chiều đến quyết định sử dụng E-banking

![]()

Thiết kế bảng hỏi và xây dựng thang đo

Một trong những công cụ đo lường phổ biến nhất được sử dụng trong nghiên kinh tế - xã hội là sử dụng thang đo Likert do Rensis Likert giới thiệu. Trên cơ sở các mục tiêu nghiên cứu, bảng câu hỏi đã được xây dựng để sử dụng nhằm thu thập dữ liệu chính. Thang đo Likert 5 điểm được sử dụng, trong đó “1” được biểu thị mức độ rất không đồng ý, “2” là không đồng ý, “3” là bình thường, “4” là đồng ý và “5” là rất đồng ý. Bảng câu hỏi được thiết kế gồm hai phần:

![]()

Các câu hỏi liên quan đến đặc điểm nhân khẩu học của người trả lời, bao gồm: giới tính, tuổi tác, học vấn, nghề nghiệp, thu nhập, mục đích sử dụng, loại

hình dịch vụ NHĐT đang sử dụng và thời gian sử dụng.

![]()

Các câu hỏi liên quan đến việc đo lường mức độ ảnh hưởng và chiều hướng của các nhân tố tác động đến quyết định sử dụng dịch vụ E-banking của KHCN tại Hà Nội. Có 32 câu hỏi trong bảng câu hỏi. Trong đó, có 5 câu hỏi về “Nhận thức tính hữu ích”, 5 câu hỏi về “Nhận thức dễ sử dụng”, 3 câu hỏi về “Độ tin cậy”, 4 câu hỏi về “Thái độ”, 3 câu hỏi về “Ảnh hưởng xã hội”, 5 câu hỏi về “Nhận thức rủi ro”, 4 câu hỏi về “Hình ảnh ngân hàng”. Biến phụ thuộc “Quyết định sử dụng” có 3 câu hỏi.

Xây dựng thang đo cho các nhân tố trong mô hình nghiên cứu:

Từ mô hình nghiên cứu đề xuất, tác giả xây dựng thang đo cho các biến độc lập và phụ thuộc của mô hình.

Thang đo Nhận thức tính hữu ích

Thang đo “Nhận thức về tính hữu ích” gồm 4 biến từ PU1 đến PU4, được tiếp thu từ Davis và các cộng sự (1989), Yan Xiao và cộng sự (2017), Lute Sakala và Jackson Phiri (2019), Pham Tien Dat, Phan Thi Hang Nga (2021).

Từ các nghiên cứu trước đây, thang đo được xây dựng:

Bảng 2-1: Thang đo nhận thức tính hữu ích

Kí hiệu | Thang đo | |

Nhận thức tính hữu ích | PU1 | Tôi cảm thấy tiện lợi hơn khi sử dụng dịch vụ E-banking |

PU2 | Nhờ sử dụng E-banking tôi có thể thực hiện giao dịch mọi lúc (24/24h) và mọi nơi | |

PU3 | Sử dụng E-banking giúp tăng năng suất và hiệu quả công việc | |

PU4 | Sử dụng E-banking giúp tôi tiết kiệm được thời gian |

Có thể bạn quan tâm!

-

Tiến Trình Ra Quyết Định Sử Dụng Của Người Tiêu Dùng

Tiến Trình Ra Quyết Định Sử Dụng Của Người Tiêu Dùng -

Mô Hình Thuyết Hành Động Hợp Lý (Tra)

Mô Hình Thuyết Hành Động Hợp Lý (Tra) -

Tổng Quan Các Nghiên Cứu Trước Đây

Tổng Quan Các Nghiên Cứu Trước Đây -

Hoạt Động Huy Động Vốn Của Tctd Tại Hà Nội (Triệu Tỷ Đồng)

Hoạt Động Huy Động Vốn Của Tctd Tại Hà Nội (Triệu Tỷ Đồng) -

Hoạt Động Tín Dụng Của Các Tctd Tại Hà Nội (Triệu Tỷ Đồng)

Hoạt Động Tín Dụng Của Các Tctd Tại Hà Nội (Triệu Tỷ Đồng) -

Thống Kê Khcn Sử Dụng Dịch Vụ E-Banking Của Ngân Hàng

Thống Kê Khcn Sử Dụng Dịch Vụ E-Banking Của Ngân Hàng

Xem toàn bộ 149 trang tài liệu này.

Thang đo Nhận thức tính dễ sử dụng

Thang đo “Nhận thức tính dễ sử dụng” gồm 5 biến từ PE1 đến PE5, được tiếp thu từ các nghiên cứu của Davis và các cộng sự (1989), Nguyễn Thị Ngà và cộng sự (2021), Vũ Thị Kim Chi (2021).

Bảng 2-2: Thang đo nhận thức tính dễ sử dụng

Kí hiệu | Thang đo | |

Nhận thức dễ sử dụng | PE1 | Có thể dễ dàng học và sử dụng các dịch vụ E-banking |

PE2 | Tôi cảm thấy rằng các dịch vụ E-banking rất linh hoạt và dễ thao tác | |

PE3 | Mọi dịch vụ của E-banking cung cấp đáp ứng được nhu cầu của khách hàng | |

PE4 | Các giao dịch trên E-banking rất dễ hiểu và rõ ràng | |

PE5 | Nhìn chung tôi thấy các dịch vụ E-banking dễ sử dụng |

Thang đo Nhận thức độ tin cậy

Thang đo “Nhận thức độ tin cậy” gồm 3 biến từ PT1 đến PT3, được tiếp thu từ nghiên cứu của Yan Xiao và cộng sự (2017), Nguyễn Hồng Quân (2020).

Bảng 2-3: Thang đo nhận thức độ tin cậy

Kí hiệu | Thang đo | |

Nhận thức độ tin cậy | PT1 | Tôi tin rằng khi sử dụng E-banking, thông tin cá nhân của tôi được giữ bí mật |

PT2 | Tôi tin rằng giao dịch trên E-banking có thể bảo mật các thông tin tài chính cá nhân của tôi | |

PT3 | Tôi tin rằng giao dịch qua E-banking cũng an toàn như giao dịch ở quầy tại ngân hàng |

Thang đo Thái độ

Thang đo “Thái độ” gồm 3 biến từ AT1 đến AT3, được tiếp thu từ nghiên cứu của Davis và các cộng sự (1989), Lute Sakala và Jackson Phiri (2019).