Bảng 2-4: Thang đo thái độ

Kí hiệu | Thang đo | |

Thái độ | AT1 | Tôi rất thích thú khi sử dụng E-banking |

AT2 | Sử dụng E-banking là một giải pháp tốt, nhất là trong bối cảnh đại dịch Covid 19 | |

AT3 | Sử dụng E-banking phù hợp với sự phát triển công nghệ mạnh mẽ như hiện nay | |

AT4 | Sử dụng E-banking là một ý tưởng tốt |

Có thể bạn quan tâm!

-

Mô Hình Thuyết Hành Động Hợp Lý (Tra)

Mô Hình Thuyết Hành Động Hợp Lý (Tra) -

Tổng Quan Các Nghiên Cứu Trước Đây

Tổng Quan Các Nghiên Cứu Trước Đây -

Thang Đo Nhận Thức Tính Hữu Ích

Thang Đo Nhận Thức Tính Hữu Ích -

Hoạt Động Tín Dụng Của Các Tctd Tại Hà Nội (Triệu Tỷ Đồng)

Hoạt Động Tín Dụng Của Các Tctd Tại Hà Nội (Triệu Tỷ Đồng) -

Thống Kê Khcn Sử Dụng Dịch Vụ E-Banking Của Ngân Hàng

Thống Kê Khcn Sử Dụng Dịch Vụ E-Banking Của Ngân Hàng -

Thang Đo Độ Tin Cậy Sau Nghiên Cứu Chính Thức Lần 2

Thang Đo Độ Tin Cậy Sau Nghiên Cứu Chính Thức Lần 2

Xem toàn bộ 149 trang tài liệu này.

Thang đo Ảnh hưởng xã hội

Thang đo “Ảnh hưởng xã hội” gồm 3 biến từ SI1 đến SI3, được tiếp thu từ nghiên cứu của Nguyễn Thị Ngà và cộng sự (2021), Vũ Thị Kim Chi (2021), Phạm Tiến Đạt và Nguyễn Thị Hằng Nga (2021).

Bảng 2-5: Thang đo Ảnh hưởng xã hội

Kí hiệu | Thang đo | |

Ảnh hưởng xã hội | SI1 | Gia đình khuyến khích tôi sử dụng dịch vụ E-banking |

SI2 | Bạn bè và đồng nghiệp thúc đẩy tôi sử dụng dịch vụ E- banking | |

SI3 | “Hầu hết những người xung quanh nghĩ rằng tôi nên sử dụng dịch vụ E-banking |

Thang đo Nhận thức rủi ro

Thang đo “Nhận thức rủi ro” gồm 5 biến từ PR1 đến PR5, được tiếp thu từ nghiên cứu của Lee (2009), Nguyễn Thị Ngà và cộng sự (2021), Vũ Thị Kim Chi (2021).

Bảng 2-6: Thang đo nhận thức rủi ro

Kí hiệu | Thang đo | |

Nhận thức rủi ro | PR1 | Thông tin cá nhân của tôi có thể bị lộ khi tôi sử dụng dịch vụ E-banking |

PR2 | Khi gặp vấn đề trong lúc giao dịch E-banking, tôi lo ngại ngân hàng sẽ không giải quyết thỏa đáng cho tôi | |

PR3 | Khi giao dịch bị lỗi tôi lo ngại có thể mất tiền trong tài khoản | |

PR4 | Tôi lo ngại việc sử dụng E-banking có thể bị kẻ xấu đánh cắp và sử dụng tài khoản của tôi | |

PR5 | Tôi lo ngại sử dụng E-banking làm tăng chi phí |

Thang đo Hình ảnh ngân hàng

Thang đo “Hình ảnh ngân hàng” bao gồm 4 biến từ BI1 đến BI4, được tiếp thu từ Nguyễn Thị Ngà và cộng sự (2021), Vũ Thị Kim Chi (2021).

Bảng 2-7: Thang đo hình ảnh ngân hàng

Kí hiệu | Thang đo | |

Hình ảnh ngân hàng | BI1 | Tôi sẽ lựa chọn sử dụng dịch vụ E-banking của ngân hàng có thương hiệu và uy tín tốt |

BI2 | Ngân hàng có đa dạng sản phẩm dịch vụ | |

BI3 | Ngân hàng luôn sẵn sàng cung cấp đầy đủ thông tin và hỗ trợ giải đáp thắc mắc cho khách hàng | |

BI4 | Ngân hàng thực hiện tốt các cam kết về dịch vụ |

Thang đo quyết định sử dụng dịch vụ

Thang đo “Quyết định sử dụng dịch vụ” bao gồm 3 biến từ DU1 đến DU3 được tiếp thu từ nghiên cứu của Davis và các cộng sự (1989), Phạm Tiến Đạt và Nguyễn Thị Hằng Nga (2021).

Bảng 2-8: Thang đo quyết định sử dụng dịch vụ

Kí hiệu | Thang đo | |

Quyết định sử dụng dịch vụ | DU1 | Tôi sẽ QĐSD các dịch vụ E-banking thường xuyên hơn trong tương lai |

DU2 | Tôi sẽ sử dụng nhiều dịch vụ E-banking mà ngân hàng cung cấp hơn | |

DU3 | Tôi sẽ giới thiệu dịch vụ E-banking cho người khác” |

![]()

Khảo sát sơ bộ và điều chỉnh bảng câu hỏi

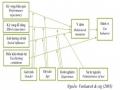

Sau khi thiết kế bảng khảo sát, tác giả đã tiến hành nghiên cứu thử nghiệm trên 10 KHCN sử dụng dịch vụ E-banking tại Hà Nội từ bảng câu hỏi sơ bộ để khám phá sơ bộ các đặc điểm chính của việc sử dụng các dịch vụ của NHĐT. Qua kết quả của cuộc khảo sát nghiên cứu thử nghiệm, tác giả đã loại bỏ những câu hỏi và thang đo không phù hợp đồng thời bổ sung thêm các yếu tố phù hợp để hoàn thiện thang đo cho các biến độc lập và phụ thuộc. Tác giả xây dựng được mô hình nghiên cứu chính thức gồm 7 nhân tố tác động đến quyết định sử dụng dịch vụ E-banking của KHCN bao gồm “Nhận thức tính hữu tích”, “Nhận thức tính dễ sử dụng”, yếu tố “Thái độ”, “Nhận thức độ tin cậy”, “Ảnh hưởng xã hội”, “Hình ảnh ngân hàng” và “Nhận thức rủi ro”. Đồng thời xác định 29 biến quan sát để đo lường các yếu tố đó và 3 biến phụ thuộc để đo lường “Quyết định sử dụng” dịch vụ E-banking. Cuối cùng là thiết kế xây dựng lại bảng câu hỏi chính thức rồi tiến hành khảo sát các đối tượng là KHCN tại Hà Nội.

![]()

Thu thập và xử lý số liệu

Nghiên cứu sử dụng cả dữ liệu sơ cấp và dữ liệu thứ cấp để phân tích. Các dữ liệu sơ cấp được sử dụng để đánh giá mức độ tác động và chiều hướng của các nhân tố. Các dữ liệu thứ cấp được sử dụng để phân tích các đặc điểm nhân khẩu học của người khảo sát, hiện trạng và mục đích sử dụng dịch vụ và các khía cạnh liên quan đến nghiên cứu.

Dữ liệu thứ cấp được thu thập từ báo cáo thống kê của Ngân hàng Nhà nước Việt Nam (NHNN), từ các trang web của các Ngân hàng, từ các bài báo, tạp chí, các

tài liệu và Internet.

![]()

Đối tượng khảo sát: Đối tượng được chọn để khảo sát là cá nhân có độ tuổi từ 18 trở lên tại Hà Nội, có tài khoản và đã từng thực hiện giao dịch qua các dịch vụ E-banking (Internet, Mobile banking..).

![]()

Xác định cỡ mẫu: Về lý thuyết, quy mô và phương pháp lấy mẫu dựa trên các mục tiêu, phương pháp luận, thời gian của nghiên cứu. Nó phải là một kích thước mẫu đủ lớn nói chung. Dựa theo một số nhà nghiên cứu, kích thước mẫu tối thiểu phải gấp 5 lần tổng số biến quan sát (Theo Hair & cộng sự, 2009). Nghiên cứu có 32 biến quan sát, vậy nghiên cứu cần tối thiểu 160 mẫu khảo sát. Đối với hồi quy bội, cỡ mẫu tối thiểu có công thức: 50 + 8*m (m là số biến độc lập). Nghiên cứu có 7 biến độc lập, do đó kích thước mẫu tối thiểu là 50 + 8*7 = 106. Trong nghiên cứu, số lượng mẫu khảo sát được là 373 người.

![]()

Phương pháp điều tra: chọn mẫu thuận tiện.

![]()

Phương pháp khảo sát: Với đối tượng khảo sát như trình bày ở trên, các mẫu được tiến hành theo phương pháp điều tra chọn mẫu thuận tiện. Khu vực khảo sát được trải đều ở các khu dân cư, văn phòng, nhà máy, trường học, trung tâm thương mại tại Hà Nội. Tác giả gửi phiếu điều tra trực tiếp và qua đường link khảo sát online đến các nhóm trên mạng xã hội và nhờ bạn bè người thân giúp đỡ trong quá trình thực hiện điều tra. Thời gian khảo sát: từ 24/11/2021 đến 05/01/2022.

Xử lý số liệu: Sau khi nhận được 373 phiếu khảo sát, tác giả đã loại bỏ 23 phiếu khảo sát với thông tin trả lời không đầy đủ. Kết quả cuối cùng thu được là 350 bảng câu hỏi với thông tin trả lời đạt yêu cầu được sử dụng để phân tích”. Toàn bộ bảng câu hỏi hợp lệ sẽ được xử lý bằng phần mềm SPSS 20.0 để tiến hành đánh giá độ tin cậy, phân tích nhân tố, phân tích tương quan, phân tích hồi quy và kiểm định các giả thuyết.

![]()

Phương pháp phân tích dữ liệu

![]()

Thống kê mô tả

Tác giả trình bày các giá trị thống kê mô tả đặc điểm nhân khẩu học như giới tính, trình độ học vấn, nghề nghiệp, độ tuổi, thu nhập và tình hình sử dụng dịch vụ E- banking của KHCN tại Hà Nội.

![]()

Đánh giá độ tin cậy của thang đo

Đánh giá độ tin cậy của thang đo được thực hiện thông qua kỹ thuật phân tích Cronbach’s Alpha cho từng nhóm thang đo. Hệ số tin cậy Cronbach’s Alpha là hệ số kiểm định được sử dụng để đánh giá độ tin cậy của thang đo. Kiểm định Cronbach’s Alpha giúp chúng ta xác định các biến quan sát được dùng để đo lường một khái niệm có liên kết với nhau để cùng mô tả khái niệm đó hay không và mức độ đóng góp của những đo lường đó bằng hệ số tương quan biến tổng. Cách thức kiểm định này được sử dụng trước tiên với mục đích loại bỏ các biến không phù hợp.

Dựa theo nghiên cứu của Hair, Anderson, Tatham và Black (1998), thang đo đạt yêu cầu khi hệ số Cronbach’s Alpha > 0,7 và tương quan biến tổng của các biến quan sát > 0,3. Tổng cộng nghiên cứu có 8 thang đo với 32 biến quan sát được đánh giá lần lượt.

![]()

Phân tích nhân tố khám phá EFA

Sau khi có được thang đo với độ tin cậy Cronbach’s Alpha và hệ số tương quan biến tổng đạt yêu cầu, tác giả tiếp tục kiểm tra độ hội tụ và phân biệt của các biến bằng kỹ thuật phân tích nhân tố khám phá EFA.

Phân tích nhân tố khám phá (EFA) là một phương pháp phân tích định lượng dùng để rút gọn một tập gồm nhiều biến đo lường phụ thuộc lẫn nhau thành một tập biến ít hơn (gọi là các nhân tố) để chúng có ý nghĩa hơn nhưng vẫn chứa đựng hầu hết nội dung thông tin của tập biến ban đầu (Hair et al. 2009). Nó hướng đến việc khám phá ra cấu trúc cơ bản của một tập hợp các biến có liên quan với nhau.

Các thang đo sẽ được đánh giá bằng phương pháp phân tích nhân tố khám phá (EFA – Exploring Factor Analysis) như sau:

![]()

![]()

Sử dụng phương pháp trích Principal Component với phép quay Varimax. Quan tâm đến tiêu chuẩn: Factor loading lớn nhất của mỗi biến quan sát ≥

0,5. Tại mỗi biến quan sát, chênh lệch hệ số tải nhân tố lớn nhất và hệ hệ số tải nhân tố bất kỳ phải ≥ 0,3 để đảm bảo giá trị phân biệt giữa các thang đo (Jabnoun & Al-Tamimi, 2003).

![]()

Tổng phương sai trích ≥ 50% (Gerbing & Anderson, 1988).

![]()

KMO ≥ 0,5 (Kaiser,1974) và kiểm định Barlett có ý nghĩa thống kê (sig.

< 0,05).

![]()

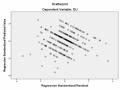

Phân tích hồi quy

Phân tích hồi quy là sự phân tích quan hệ phụ thuộc của biến số Y (gọi là biến phụ thuộc) vào các biến Xi (được gọi là biến độc lập hoặc biến giải thích), được thể hiện ở dạng Y = f(Xi).

Phương trình hồi quy tuyến tính biểu diễn mối quan hệ giữa 7 nhân tố tác động (biến độc lập) và biến phụ thuộc là “quyết định sử dụng” có dạng như sau:

DU = 0 +1*PU+ +2*PE + 3*PT + 4*AT + 5*SI + 6*PR + 7*BI (1)

Trong đó:

PU: Nhận thức tính hữu ích AT: Thái độ

PE: Nhận thức tính dễ sử dụng SI: Ảnh hưởng xã hội

PT: Nhận thức độ tin cậy PR: Nhận thức rủi ro

i: Hệ số hồi quy của mô hình BI: Hình ảnh ngân hàng

0: Hằng số

![]()

Phân tích phương sai ANOVA

Phân tích phương sai ANOVA dùng để kiểm định giả thuyết trung bình bằng nhau của các nhóm mẫu với khả năng phạm sai lầm chỉ là 5%. Trong bài nghiên cứu, sử dụng kiểm định Independent T – test để kiểm định sự khác biệt giữa nhóm giới tính nam và nữ, các kiểm định còn lại do có từ 3 nhóm trở lên sẽ sử dụng phân tích phương sai ANOVA.

Kết quả kiểm định gồm hai phần:

- Phần 1 kiểm định Levene test: dùng kiểm định phương sai bằng nhau hay không giữa các nhóm

Đặt giả thuyết Ho: “Phương sai bằng nhau” Giá trị Sig <= 0.05: bác bỏ Ho

Sig >0.05: chấp nhận Ho. Đủ điều kiện để tiếp tục phân tích ANOVA

- Phần 2 kiểm định ANOVA Ho: “Trung bình bằng nhau”

Sig <=0.05: bác bỏ Ho do đó đủ điều kiện để khẳng định có sự khác biệt giữa các nhóm đối với biến phụ thuộc.

Sig >0.05: chấp nhận Ho do đó chưa đủ điều kiện để khẳng định có sự khác biệt giữa các nhóm đối với biến phụ thuộc.

Khi có sự khác biệt thì có thể phân tích sâu hơn để tìm ra sự khác biệt như thế nào giữa các nhóm quan sát bằng kiểm định Post-Hoc.

TÓM TẮT CHƯƠNG 2

Dựa trên nền tảng kết hợp giữa lý thuyết chấp nhận công nghệ và kinh nghiệm từ các nghiên cứu trước đây, tác giả đã xây dựng mô hình nghiên cứu và thang đo tương ứng. Tác giả cũng đã trình bày cách thức thiết kế bảng câu hỏi, triển khai khảo sát thử và điều chỉnh thang đo. Đồng thời, tác giả cũng đã lập luận về cỡ mẫu, trình bày cách thức thu thập dữ liệu nghiên cứu và các kỹ thuật phân tích phù hợp để phân tích các nhân tố tác động đến quyết định sử dụng dịch vụ NHĐT của KHCN tại Hà Nội. Các kết quả nghiên cứu được trình bày chi tiết tại Chương 4.

![]() THỰC TRẠNG DỊCH VỤ E-BANKING TẠI CÁC NHTM

THỰC TRẠNG DỊCH VỤ E-BANKING TẠI CÁC NHTM

![]()

Kết quả hoạt động của các NHTM tại Hà Nội

Hoạt động huy động vốn

4.5

4

3.5

3

2.5

2

1.5

1

0.5

0

3.81

4.25

2.98

3.3

Năm 2018 Năm 2019 Năm 2020 Năm 2021

Nguồn vốn HĐ

Hình 3-1: Hoạt động huy động vốn của TCTD tại Hà Nội (triệu tỷ đồng)

Nguồn: Ngân hàng Nhà nước chi nhánh Hà Nội

Có thể thấy nguồn vốn huy động của các TCTD tại Hà Nội tiếp tục tăng trưởng qua các năm, đảm bảo đáp ứng nhu cầu cấp tín dụng và chấp hành các quy định về tỷ lệ đảm bảo an toàn. Theo ngân hàng Nhà nước chi nhánh Hà Nội, đến 31/12/2021, tổng nguồn vốn huy động của các TCTD trên địa bàn dự đạt 4,25 triệu tỷ đồng, tăng 10,36% so với 31/12/2020. Trong đó, tiền gửi VNĐ tăng 11,73%, tiền gửi ngoại tệ tăng 2,8%; tiền gửi tiết kiệm tăng 7,49%, tiền gửi thanh toán tăng 12,91% so với 31/12/2020. Hiện nay, các ngân hàng hầu hết đều có mạng lưới giao dịch rộng khắp và hoạt động trên địa bàn khá lâu nên xây dựng được uy tín và thương hiệu. Đồng thời các ngân hàng thường có nhiều chương trình khuyến mãi hấp dẫn và chính sách chăm sóc khách hàng tốt, chính những điều này đã giúp cho ngân hàng thu hút được ngày càng nhiều khách hàng đến gửi tiền hơn.

Hoạt động tín dụng

Theo Ngân hàng Nhà nước chi nhánh Hà Nội, đến 31/12/2021, tổng dư nợ tín