CHƯƠNG 2: THỰC TRẠNG CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN TỶ SUẤT SINH LỢI TẠI CÁC NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN NIÊM YẾT VIỆT NAM

2.1. Sơ lược về hệ thống NHTM Việt Nam

2.1.1. Quá trình hình thành và phát triển Từ năm 1976 – 1986:

Hệ thống ngân hàng ở Việt Nam là hệ thống ngân hàng một cấp bao gồm: Ngân hàng trung ương đặt trụ sở chính tại thủ đô Hà Nội, các Chi nhánh ngân hàng tại các tỉnh, thành phố và các cơ sở tại các quận, huyện trên phạm vi cả nước.

Từ năm 1986 – 1989:

Tổ chức, bộ máy của Ngân hàng Nhà nước được kiện toàn, sắp xếp lại để thực hiện chức năng quản lý nhà nước về tiền tệ, tín dụng, đồng thời làm chức năng ngân hàng của các ngân hàng; các ngân hàng chuyên doanh thực hiện nhiệm vụ kinh doanh tín dụng và dịch vụ ngân hàng. Theo đó, bốn ngân hàng chuyên doanh được thành lập trên cơ sở chuyển và tách ra từ Ngân hàng Nhà nước, gồm: Ngân hàng Công thương Việt Nam, Ngân hàng Phát triển nông nghiệp, Ngân hàng Đầu tư và Xây dựng Việt Nam, Ngân hàng Ngoại thương Việt Nam.

Từ năm 1990-1996:

Tháng 5/1990, Hội đồng Nhà nước thông qua 2 Pháp lệnh Ngân hàng (Pháp lệnh Ngân hàng Nhà nước Việt Nam và Pháp lệnh Ngân hàng, hợp tác xã tín dụng và công ty tài chính). Hệ thống ngân hàng bắt đầu quá trình chuyển đổi mạnh mẽ, căn bản và toàn diện phù hợp với chủ trương phát triển nền kinh tế hàng hoá nhiều thành phần của Đảng, Nhà nước. Hệ thống ngân hàng nhà nước Việt Nam chuyển đổi cơ chế hoạt động từ 1 cấp sang 2 cấp bao gồm:

- Ngân hàng Nhà nước: thực thi nhiệm vụ quản lý nhà nước về hoạt động kinh doanh tiền tệ, tín dụng, thanh toán, ngoại hối và ngân hàng; thực thi nhiệm vụ của một Ngân hàng Trung ương; là ngân hàng của các ngân hàng và là Ngân hàng của Chính phủ;

- Cấp ngân hàng chuyên kinh doanh.

Từ 1997-2007:

Năm 1997, Quốc hội thông qua Luật Ngân hàng Nhà nước Việt Nam và Luật Các tổ chức tín dụng, tạo nền tảng pháp lý căn bản và mạnh mẽ hơn cho hệ thống ngân hàng tiếp tục đổi mới hoạt động phù hợp với cơ chế thị trường và hội nhập quốc tế.

Từ 2008-2013:

Cuộc khủng hoảng tài chính và suy thoái kinh tế toàn cầu năm 2008 tác động rất tiêu cực đến kinh tế nước ta. Thực hiện các Nghị quyết của Quốc hội và Chính phủ, Ngân hàng Nhà nước đã điều hành chính sách tiền tệ chủ động và linh hoạt, từ ưu tiên kiềm chế lạm phát cao năm 2008 sang tập trung ngăn chặn suy giảm kinh tế năm 2009, khôi phục đà tăng trưởng năm 2010 và kiềm chế lạm phát, ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế năm 2011, 2012, 2013.

Về số lượng

Bảng 2.1: Số lượng các NHTM tại Việt Nam 2007 - 2013

2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Ngân hàng TM Nhà nước | 5 | 5 | 5(*) | 5(*) | 5(*) | 5(*) | 5(*) |

Ngân hàng chính sách | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Ngân hàng Phát triển | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Ngân hàng TM cổ phần | 37 | 39 | 39 | 37 | 37 | 34 | 34 |

Ngân hàng 100% vốn nước ngoài | - | 5 | 5 | 5 | 5 | 5 | 5 |

Chi nhánh ngân hàng nước ngoài | 35 | 36 | 48 | 50 | 53 | 49 | 49 |

Ngân hàng liên doanh | 5 | 5 | 5 | 5 | 4 | 4 | 4 |

Tổng số | 84 | 92 | 104 | 104 | 106 | 99 | 99 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Các Nhtmcpny

Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Các Nhtmcpny -

Nghiên Cứu Trước Đây Về Ảnh Hưởng Của Các Nhân Tố Đến Tỷ Suất Sinh Lợi Ngân Hàng Thương Mại

Nghiên Cứu Trước Đây Về Ảnh Hưởng Của Các Nhân Tố Đến Tỷ Suất Sinh Lợi Ngân Hàng Thương Mại -

Tóm Tắt Ký Hiệu Các Biến Và Tương Quan Kỳ Vọng

Tóm Tắt Ký Hiệu Các Biến Và Tương Quan Kỳ Vọng -

Thực Trạng Tỷ Suất Sinh Lợi Tại Các Nhtmcpny Việt Nam

Thực Trạng Tỷ Suất Sinh Lợi Tại Các Nhtmcpny Việt Nam -

Tỷ Lệ Và Mức Nợ Xấu Các Ngân Hàng (30/6/2013). Đơn Vị Tỷ Đồng, %

Tỷ Lệ Và Mức Nợ Xấu Các Ngân Hàng (30/6/2013). Đơn Vị Tỷ Đồng, % -

Kết Quả Các Lần Chạy Hồi Qui Tuyến Tính - Roa

Kết Quả Các Lần Chạy Hồi Qui Tuyến Tính - Roa

Xem toàn bộ 112 trang tài liệu này.

(*): Bao gồm cả hai ngân hàng đã cổ phần hóa là Vietcombank và Vietinbank vì phần vốn nhà nước nắm giữ lớn hơn 51%

(Nguồn: Báo cáo thường niên NHNN, tác giả tổng hợp)

Chỉ trong hai thập kỷ kể từ lần cải cách đầu tiên, ngành ngân hàng Việt Nam đã chứng kiển sự gia tăng mạnh mẽ về số lượng các ngân hàng. Từ hệ thống một ngân hàng độc nhất – với ngân hàng nhà nước đồng thời kiêm cả chức năng của ngân hàng thương mại và ngân hàng trung ương, hệ thống ngân hàng đã trở nên đông đảo với 100 ngân hàng chỉ trong vòng 23 năm. Sự phát triển tập trung vào hai

giai đoạn và hai nhóm ngân hàng: thập niên 90’ là thời đại của các NHTMCP và giai đoạn đầu những năm 2000 đánh dấu thời điểm tham gia của các ngân hàng nước ngoài.

Sự gia tăng của hệ thống NHTM Việt Nam đóng góp vào quá trình đổi mới và thúc đẩy tăng trưởng kinh tế, đẩy nhanh quá trình công nghiệp hóa - hiện đại hóa đất nước.

2.1.2. Sơ lược về tình hình hoạt động các NHTM Việt Nam

2.1.2.2. Về tài sản và vốn

Về tài sản, cùng với sự tăng trưởng về số lượng, khu vực ngân hàng cũng chứng kiến sự tăng trưởng đáng kể về quy mô tài sản. Tổng tài sản khu vực ngân hàng tăng hơn gấp hai lần từ năm 2007 đến năm 2010, tăng từ 1.097 nghìn tỷ VND (tương đương 52,4 tỷ USD) lên 2.690 nghìn tỷ VND (tương đương 128,7 tỷ USD). Tính đến 30/9/2013, tổng tài sản khu vực ngân hàng đạt 5.637 nghìn tỷ đồng theo số liệu của Quỹ Tiền tệ Quốc tế (IMF). Theo thống kê của The Banker, Việt Nam xếp thứ 2 trong top 10 quốc gia có tốc độ tăng trưởng tài sản ngành ngân hàng nhanh nhất. Tính đến 31/12/2013, tổng tài sản khu vực ngân hàng đạt 5.755 nghìn tỷ đồng.

Về vốn, tính đến hết 2013, có 20 ngân hàng đạt số vốn điều lệ từ 5.000 tỷ đồng. Ngoại trừ một số ngân hàng nhà nước hoặc có gốc từ các ngân hàng nhà nước, các ngân hàng này nhận được sự hỗ trợ của nhà nước và có một quá trình phát triển và tích lũy tài sản khá dài nên quy mô và lượng vốn tỏ ra vượt trội. Trong khi đó, các ngân hàng TMCP trong nước có xuất phát điểm khá chậm và nguồn vốn ban đầu thường nhỏ nhưng qua thời gian họ bắt đầu tích lũy tài sản và tăng nguồn vốn của mình. Hiện nay nhóm ngân hàng này chia thành hai nhóm, một nhóm đã tạo được sự bứt phá và trở thành những ngân hàng có quy mô lớn trên thị trường, nhóm còn lại chiếm số đông với quy mô nhỏ hơn nhiều so với tốp dẫn đầu.

Do đặc điểm của lịch sử phát triển của hệ thống ngân hàng nước ta, hiện nay trong hệ thống ngân hàng có sự cách biệt lớn về quy mô và nguồn vốn giữa các

nhóm ngân hàng, chất lượng dịch vụ, khả năng tài chính của các ngân hàng và sự khác biệt này là đáng kể.

Theo phụ lục 1, trong 39 ngân hàng thương mại, có 8 ngân hàng có số vốn trên 10.000 tỷ VND. Có thể thấy độ lệch chuẩn của vốn điều lệ của các ngân hàng này khá lớn, và giá trị trung bình lớn hơn rất nhiều so với trung vị, điều này cho thấy hệ thống ngân hàng đang phân phối lệch về phía ngân hàng nhỏ. So sánh về quy mô ngân hàng, Ngân hàng TMCP Công thương là ngân hàng có số vốn điều lệ lớn nhất trong toàn hệ thống ngân hàng, tuy nhiên so với các các ngân hàng trong khu vực vẫn còn thấp hơn nhiều.

2.1.2.2. Về huy động và tín dụng

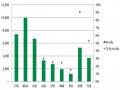

Trong giai đoạn 2007-2013, tăng trưởng huy động đạt đỉnh ở năm 2007 ở mức 51.49%, tăng trưởng huy động ở mức 53.89% với tín dụng.

Hình 2.1 Tăng trưởng tín dụng và huy động ngành ngân hàng so với tăng trưởng GDP 2001-2012

(Nguồn: Báo cáo ngành ngân hàng, VPBS, tháng 1/2014)

Trong một thời gian kéo dài, tốc độ tăng trưởng tín dụng ở Việt Nam gấp 4 lần tốc độ tăng trưởng GDP, nói cách khác, tín dụng đã tăng trưởng quá nóng. Tốc độ tăng trưởng trong những năm gần đây đã giảm đáng kể. Tăng trưởng tín dụng năm 2012 chỉ đạt 9.14%. Trong 3 quý đầu năm 2013, tăng trưởng tín dụng chỉ đạt 6.87%, thấp hơn nhiều chỉ tiêu 12% của NHNN đặt ra.

Để xem xét rõ hơn chất lượng hoạt động tín dụng của ngân hàng, có thể xem xét tỷ lệ nợ xấu của hệ thống ngân hàng ở bảng sau.

Bảng 2.2 Tỷ lệ nợ xấu của hệ thống ngân hàng thương mại Việt Nam

2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

Tỷ lệ nợ xấu | 2% | 3.5% | 2.2% | 2.6% | 3.4% | 4.08% | 3.79% |

(Nguồn: Báo cáo ngành ngân hàng VPBS tháng 1/2014)

Tính đến 31/12/2013, tỷ lệ nợ xấu của ngành ngân hàng có phần hạ bớt và ở mức 3.79%, đã giảm so với mức 4.08% năm 2012 và 4.73% vào tháng 10/2013. Tính đến cuối tháng 9/2013, tổng mức nợ xấu vào khoảng 142.33 nghìn tỷ đồng, chiếm 4.62% dư nợ. Con số này tăng 20.2% so với cùng kỳ năm trước. Ngoài ra, một số điểm khác cần lưu ý là: nhóm NHTMNN có tỷ trọng nợ xấu lớn hơn rất nhiều so với các TCTD khác, nợ xấu tập trung ở khu vực xây dựng, bất động sản và chứng khoán và nợ xấu liên quan đến doanh nghiệp nhà nước chiếm 70% tổng dư nợ xấu (tính đến hết tháng 9/2012).

2.1.2.3. Về lợi nhuận

Nhìn chung, tỷ lệ ROA, ROE giảm dần qua các năm 2010-2013. Tính đến 31/12/2013, ROA và ROE của toàn hệ thống lần lượt là 0.49% và 5.18%. Trong khi đó, con số tương ứng tại thời điểm này cuối năm 2012 là 0.62% và 6.31%. Nguyên nhân của sự sụt giảm này là do tổng tài sản, vốn điều lệ của hệ thống ngân hàng vẫn tăng trưởng khá tốt, tính đến cuối năm 2013, tổng tài sản của toàn hệ thống đạt 5 755 nghìn tỷ đồng tăng 13.17% , vốn tự có cũng đạt gần 467 nghìn tỷ đồng tăng 9.61% so với 2012. Trong khi đó, tốc độ tăng trưởng lợi nhuận không theo kịp, một mặt do tín dụng tăng thấp, bằng chứng là tỷ lệ cấp tín dụng so với nguồn vốn huy động tại thời điểm 31/12/2013 đạt 84.71%, giảm mạnh so với 89.35% tại thời điểm cuối năm 2012. Mặt khác, lãi suất cho vay giảm nhanh hơn lãi suất huy động khiến chênh lệch lãi suất đầu ra - đầu vào giảm mạnh.

16.00%

14.00%

12.00%

10.00%

8.00%

6.00%

4.00%

2.00%

0.00%

Tỷ lệ ROA, ROE trung bình ngành ngân hàng 2010-2013

14.56%

11.86%

6.31%

5.18%

ROA

ROE

1.29%

1.09%

0.62%

0.49%

2010 2011 2012 2013

Hình 2.2 Tỷ lệ ROA và ROE trung bình ngành ngân hàng 2010-2013

(Nguồn: tác giả tổng hợp)

2.2. Vài nét về các NHTMCPNY tại Việt Nam

2.2.1. Quá trình niêm yết của các NHTMCP

Năm 2006, NHTMCP đầu tiên thực hiện niêm yết và chào bán cổ phiếu ra công chúng là NHTMCP Sài Gòn Thương tín vào ngày 12/7/2006 với mã cổ phiếu STB tại HOSE (lúc bấy giờ gọi là Trung tâm giao dịch chứng khoán TP.HCM). Đánh dấu cổ phiếu ngân hàng, vốn được xem là lĩnh vực nhạy cảm nhất, đã lên sàn giao dịch. Giá trung bình thời điểm đó của STB là 73.571 đồng. Việc niêm yết và phát hành thêm cổ phiếu đã làm gia tăng vốn chủ sở hữu của STB từ 1.250 tỷ đồng lên tới hơn 2.089 tỷ đồng thặng dư 158 tỷ đồng (năm 2006), là cơ sở để STB đạt lợi nhuận sau thuế năm 2007 là 1280 tỷ, tăng gấp 2 lần so với năm 2006.

Năm 2009, trên thị trường có 5 ngân hàng TMCP niêm yết mới trên cả 2 sàn giao dịch chứng khoán. Đó là các ngân hàng: NHTMCP Ngoại thương, NHTMCP Xuất nhập khẩu Việt Nam (HSX); NHTMCP Sài Gòn - Hà Nội, NHTMCP Công thương, NHTMCP Á Châu (HNX).

Năm 2010, NHTMCP Nam Việt niêm yết trên HNX. NHTMCP Nhà Hà Nội niêm yết trên HNX.

Năm 2011, NHTMCP Quân Đội niêm yết trên HNX. Như vậy tính đến năm 2011, trên thị trường có 9 ngân hàng niêm yết bao bao gồm: ACB, CTG, EIB, HBB,

MBB, NVB, SHB, STB và VCB. Các cổ phiếu ngành ngân hàng chiếm tỷ trọng vốn hóa trên thị trường do đặc thù về yêu cầu vốn để đảm bảo kinh doanh. 9 cổ phiếu ngành ngân hàng chiếm tỷ trọng 22.8% vốn hóa toàn thị trường. Các mã CTG, EIB, MBB, STB và VCB chiếm tới 21.83% vốn hóa thị trường trên HSX. Các mã ACB, HBB, NVB, SHB chiếm tới 25.55% vốn hóa toàn thị trường trên HNX.

Năm 2012, NHTMCP Nhà Hà Nội chính thức sáp nhập vào NHTMCP Sài Gòn - Hà Nội. Như vậy, tính đến hết 2012, có 8 mã cổ phiếu ngân hàng được niêm yết.

Năm 2014, Ngân hàng Đầu tư và Phát triển Việt Nam niêm yết trên HNX.

Tóm lại: Tính đến hết năm 2013, trên thị trường chứng khoán có 8 ngân hàng niêm yết. Đến năm 2014, NHTCMCP Đầu tư và Phát triển Việt nam (BID) niêm yết trên HNX. Kể từ ngày 19/5/2014, Ngân hàng TMCP Nam Việt chính thức đổi tên thành Ngân hàng TMCP Quốc Dân, kế thừa toàn bộ quyền lợi, nghĩa vụ, trách nhiệm của NHTMCP Nam Việt. Theo đó, Trong khuôn khổ bài luận văn được khảo sát từ 2007-2013, cho nên tác giả quyết định sẽ lấy tên là NHTMCP Nam Việt, mã chứng khoán NVB. Hơn nữa, với những số liệu đầy đủ từ các báo cáo tài chính đã được kiểm toán của BID, và để tăng thêm tính cập nhập thông tin cho bài luận văn cũng như để tăng thêm những số liệu góp phần làm nghiên cứu được chính xác hơn, tác giả sẽ phân tích tình hình lợi nhuận và các nhân tố ảnh hưởng đến lợi nhuận đối với 9 ngân hàng niêm yết tính đến tháng 10 năm 2014.

2.2.2. Tình hình hoạt động NHTMCPNY Việt Nam

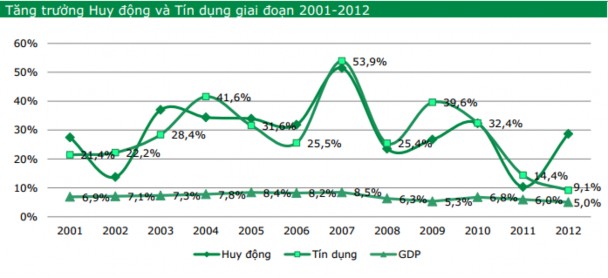

Về huy động, nhóm các NHTMCP niêm yết có mức tăng trưởng trung bình 20%-40%, tình hình huy động vốn của hệ thống ngân hàng Việt Nam trong giai đoạn 2007-2013 luôn tăng trưởng trung bình 20%-30%, tuy nhiên mức huy động vốn không đều qua các năm. Đặc biệt, trong năm 2007, tăng trưởng trung bình của nhóm các ngân hàng niêm yết ở mức cao nhất là 39.79%. Nguyên nhân là do các điều kiện kinh tế tạo thuận lợi cho ngành ngân hàng cũng như các ngành khác cùng tăng trưởng mạnh. Đây là năm Việt Nam chính thức gia nhập tổ chức thương mại quốc tế WTO, thu hút dòng vốn đầu tư khổng lồ trong và ngoài nước đổ vào nền kinh tế

khiến kinh tế tăng trưởng nóng, thu nhập của người dân gia tăng nhanh chóng, lượng tiền huy động được tăng cao đáng kể.

Tăng trưởng huy động, tăng trưởng tín dụng so với tăng trưởng GDP 2007 - 2013

50.00%

45.00%

40.00%

35.00%

30.00%

25.00%

20.00%

15.00%

10.00%

5.00%

0.00%

47.46%

41.65%

35.04%

39.79%

32.57%

22.36%

16.56%

17.42%

20.66%

18.39%

16.19%

13.30%

14.19%

8.46%

6.31%

5.32%

6.78%

6.24%

15.50%

5.25%

5.42%

2006 2007 2008 2009 2010 2011 2012 2013 2014

Tăng trưởng tín dụng

Tăng trưởng huy động

Tăng trưởng GDP

Hình 2.3: Tăng trưởng huy động, tăng trưởng tín dụng so với tăng trưởng GDP các NHTMCPNY 2007-2013

(Nguồn: BCTN các ngân hàng, tác giả tổng hợp) Năm 2008, do ảnh hưởng của khủng hoảng tài chính toàn cầu tốc độ tăng trưởng huy động vốn của ngân hàng giảm sút. Năm 2011, tỷ lệ huy động vốn giảm thấp nhất do các biện pháp kiềm chế lạm phát của NHNN, hạn chế tăng trưởng tín dụng dưới 20%. Đến năm 2012, tổng huy động vốn từ nền kinh tế của nhóm các NHTMCPNY là 22.36% cao hơn toàn hệ thống ngân hàng, và đến năm 2013 tốc độ tăng trưởng huy động giảm còn 17,42%. Từ biểu đồ cho ta thấy, tốc độ tăng trưởng huy động vốn của nhóm ngân hàng TMCPNY có chịu ảnh hưởng của biến động tăng

trưởng kinh tế hàng năm.

Về tín dụng, trong giai đoạn 2007-2013, tốc độ tăng trưởng ở nhóm các ngân hàng niêm yết trung bình ở mức 20-40%, đỉnh điểm là 47.46% năm 2007, qua các năm tiếp theo, mức độ tăng tưởng có xu hướng giảm dần nhưng trung bình vẫn đạt 35.04% năm 2010, 22.36% năm 2012 và 14,19% năm 2013. Nhìn chung, các năm 2010, 2011, 2012 tăng trưởng tín dụng của các NHTMCPNY cao hơn so với mức