ánh mức lợi nhuận ròng các cổ đông đạt được, NIM thể hiện sự khác biệt giữa thu nhập lãi vay và chi phí lãi vay như là một phần của tài sản. Trong khuôn khổ bài luận văn này, sẽ sử dụng 2 biến đó là ROA và ROE để đo lường tỷ suất sinh lợi ngân hàng. Đây là 2 biến phụ thuộc. Tương tự như một số tác giả nghiên cứu trước đây, tỷ lệ lãi biên NIM sẽ được đưa vào biến độc lập để tìm mối quan hệ giữa NIM đối với ROA và ROE.

Tỷ suất sinh lợi trên tổng tài sản - ROA (Return on total assets ratio) là một tỷ số tài chính dùng để đo lường khả năng sinh lợi trên mỗi đồng tài sản của doanh nghiệp.

Tỷ suất sinh lợi trên vốn cổ phần - ROE (Return on equity ratio) là tỷ số tài chính để đo lường khả năng sinh lợi trên mỗi đồng vốn của cổ đông thường.

1.4.2.2. Các biến độc lập

Từ một số nghiên cứu trước đây về các biến đại diện cho các nhân tố ảnh hưởng đến tỷ suất sinh lợi ngân hàng, kết hợp với phần lý thuyết về các nhân tố ảnh hưởng đến lợi nhuận NHTMCPNY và tính khả quan khi thu thập dữ liệu, tác giả đưa ra các biến độc lập ảnh hưởng đến lợi nhuận ngân hàng. Các biến độc lập được chia thành hai nhóm: Nhóm các biến vi mô, và nhóm các biến vĩ mô.

Các biến vi mô Quy mô ngân hàng

Thường được tìm thấy có mối tương quan dương với tỷ suất sinh lợi ngân hàng, điều này được hỗ trợ bởi lập luận rằng các ngân hàng lớn gặt hái được nhiều lợi ích hơn từ nền kinh tế và có sản phẩm đa dạng hơn dấn đến rủi ro thấp hơn. Do đó, lãi suất của họ thường thấp hơn sẽ làm giảm chi phí và tạo ra nhiều lợi nhuận hơn. Các ngân hàng lớn cũng có khả năng gây ảnh hưởng thị trường thông qua thương hiệu mạnh hoặc quan niệm rằng họ quá lớn để thất bại. (too big to fail). Tuy

nhiên, nếu quy mô ngân hàng quá lớn sẽ gây khó khăn cho ban quản lý trong việc giám sát ngân hàng, cũng như mức độ quan liêu gia tăng sẽ làm giảm lợi nhuận ngân hàng. Một số nghiên cứu của tác giả Alper & Anbar (2011); Gur, Irshad & Zaman (2011) đã tìm thấy mối quan hệ trực tiếp giữa quy mô ngân hàng và tỷ suất sinh lợi. Chính vì thế, chúng ta có giả thuyết nghiên cứu đầu tiên cần được kiểm định:

H1 : Có mối quan hệ cùng chiều giữa quy mô ngân hàng và tỷ suất sinh lợi ngân hàng.

Quy mô vốn ngân hàng

Là một trong những nhân tố quan trọng trong xác định tỷ suất sinh lợi của ngân hàng, quy mô ngân hàng được đo lường bằng tổng vốn chủ sở hữu trên tổng tài sản, cho thấy sự an toàn vốn của ngân hàng, đảm bảo rủi ro nói chung và tiếng nói của tổ chức tín dụng, cho thấy khả năng ngân hàng hấp thụ những thiệt hại bất ngờ (Javaid và cộng sự, 2011). Ngân hàng có mức độ vốn chủ sở hữu cao hơn sẽ làm giảm chi phí vốn (Molyneux, 1993) do đó nó có một tác động tích cực đến lợi nhuận ngân hàng. Hơn nữa, những ngân hàng này cũng thu hút được nhiều khoản tiền gởi với chi phí thấp hơn do đó sẽ làm tăng lợi nhuận. Điều này cũng được báo cáo trong một số bài nghiên cứu trước đây (Molyneux và Thornton,1992; Demirguc-Kunt và Huizinga, 1999; Athanasoglou, Brissimis và Delis,2008). Theo những nghiên cứu của Gur, Irshad & Zaman (2011), Zeitun (2012) và Trujilo - Ponce (2010), đều tìm thấy mối quan hệ dương giữa quy mô vốn ngân hàng và tỷ suất sinh lợi. Ta có giả thuyết cần kiểm định:

H2: Có mối quan hệ cùng chiều giữa quy mô vốn ngân hàng và tỷ suất sinh lợi ngân hàng.

Rủi ro tín dụng

Rủi ro tín dụng có thể hiểu là nguy cơ mất mát tài chính do người đi vay không thể thực hiện được nghĩa vụ của mình. Rủi ro tín dụng có thể phát sinh từ việc mở rộng các hoạt động tín dụng của ngân hàng và những hoạt động khác như hoạt động kinh doanh và hoạt động trên thị trường vốn (Alexiou & Sofoklis, 2009). Mở rộng ngân hàng đi kèm thường với gia tăng rủi ro và có thể dẫn tới lợi nhuận thấp

hơn. Chính vì thế, có một sự tương quan âm giữa rủi ro tín dụng và lợi nhuận ngân hàng. Bởi vì một tổ chức tín dụng cho vay các khoản có rủi ro cao hơn sẽ làm tích lũy thêm nợ xấu Sufian (2011), Alexio & Sofoklis (2009) và Alper & Anbar (2011) đều tìm thấy một mối tương quan âm giữa rủi ro tín dụng và lợi nhuận. Vậy liệu rủi ro tín dụng các Ngân hàng ở Việt Nam có sự tương quan âm này hay không? Chúng ta sẽ cùng đi kiểm định giả thuyết sau:

H3: Có sự tương quan âm giữa rủi ro tín dụng và tỷ suất sinh lợi ngân hàng.

Dự trữ thanh khoản

Dự trữ thanh khoản rất cần thiết đối với ngân hàng. Nó giúp đảm bảo khả năng thanh toán của ngân hàng. Thanh khoản không đủ là một trong những lý do chính dẫn đến sự thất bại của các ngân hàng. Tuy nhiên, việc dự trữ thanh khoản quá nhiều thay vì dự trữ những loại tài sản khác sẽ làm giảm mức sinh lời của ngân hàng vì chi phí cơ hội của dự trữ thanh khoản sẽ cao hơn. Bourke (1989) đã tìm thấy một một tương quan dương giữa thanh khoản ngân hàng và lợi nhuận ngân hàng. Ngược lại, Molyneux và Thorton (1992) lại đi đến kết luận rằng có sự tương quan ngược chiều giữa thanh khoản và lợi nhuận. Do đó, ta có giả thuyết:

H4: Có sự tương quan dương giữa dự trữ thanh khoản và tỷ suất sinh lợi ngân hàng.

Tỷ lệ thu nhập lãi thuần / Tổng tài sản

Tỷ lệ thu nhập lãi thuần/tổng tài sản là một những cách quan trọng để đánh giá hiệu quả của ngân hàng. Tỷ lệ này cho thấy mức độ hiệu quả của hoạt động tín truyền thống của ngân hàng. Ta có giả thuyết cần kiểm định:

H5: Có sự tương quan dương giữa tỷ lệ thu nhập lãi thuần/tổng tài sản và tỷ suất sinh lợi ngân hàng.

Sự đa dạng hóa của ngân hàng (Tỷ lệ thu nhập ngoài lãi thuần / Tổng tài sản)

Một phần đóng góp đáng kể vào lợi nhuận ngân hàng thu nhập từ lãi thuần đó là thu nhập ngoài lãi thuần. Thu nhập ngoài lãi thuần thường bao gồm: hoa hồng, phí dịch vụ, các loại phí, lợi nhuận thuần từ kinh doanh chứng khoán và ngoại hối.. Sự tăng thu nhập ngoài lãi thuần có nghĩa các ngân hàng đã đa dạng hóa các hoạt động

kinh doanh, không chỉ dựa vào các hoạt động truyền thống. Về mặt lý thuyết, khi thu nhập ngoài lãi tăng sẽ làm lợi nhuận ngân hàng cao hơn (Sufian, 2011). Alper và Anbar (2011) và Sufian (2011) đã tìm thấy một mối quan hệ tích cực trực tiếp giữa thu nhập ngoài lãi thuần và lợi nhuận. Như vậy, giả thuyết tiếp theo có thể được kiểm tra từ những phát hiện này là:

H6: Có sự tương quan dương giữa sự đa dạng hóa ngân hàng và lợi nhuận ngân hàng.

Tỷ lệ chi phí/ Thu nhập hoạt động

Tỷ lệ chi phí/thu nhập hoạt động của ngân hàng là chỉ tiêu đo lường mức độ hiệu quả của các hoạt động kinh doanh của ngân hàng. Trong đó, tổng thu nhập hoạt động bao gồm thu nhập từ lãi thuần và thu nhập ngoài lãi thuần. Tỷ lệ chi phí trên thu nhập hoạt động càng thấp thì lợi nhuận ngân hàng càng tăng. Có nhiều nghiên cứu đã khẳng định mối quan hệ ngược chiều giữa tỷ lệ chi phí/thu nhập hoạt động ngân hàng và lợi nhuận ngân hàng như Ben - Khedhiri và Ben-Khedhiri (2009). Tương tự như vậy, tác giả mong đợi một mối tương quan ngược chiều giữa tỷ lệ chi phí trên thu nhập hoạt động và lợi nhuận các ngân hàng:

H7: Có sự tương quan âm giữa tỷ lệ chi phí/thu nhập hoạt động và tỷ suất sinh lợi ngân hàng.

Các biến vĩ mô

Tốc độ tăng trưởng kinh tế

Tốc độ tăng trưởng kinh tế của một quốc gia phản ánh sự gia tăng của các hoạt động kinh tế và thu nhập trong cả nước. Tăng trưởng kinh tế cao cũng phản ánh triển vọng kinh doanh tốt, bao gồm cả ngân hàng. Vì vậy, nếu tốc độ tăng trưởng kinh tế cao, lợi nhuận ngân hàng cũng đạt mức cao. Demirguc-Kunt và Huizinga, 1999; Gur, Irshad & Zaman 2011; Trujilo-Ponce 2012 và Zeitun 2012 đã tìm thấy mối tương quan dương giữa tốc độ tăng trưởng kinh tế và lợi nhuận ngân hàng. Dựa trên những kết quả này, ta có giả thuyết sau:

H8: Có sự tương quan dương giữa tốc độ tăng trưởng kinh tế và tỷ suất sinh lợi ngân hàng.

Lạm phát

Lạm phát là một chỉ số kinh tế vĩ mô quan trọng thường dùng để đo lường mức độ gia tăng của mức giá cả chung cho hàng hóa và dịch vụ, cũng như để chỉ rủi ro hệ thống trong kinh doanh. Nó có ảnh hưởng lớn đến giá trị thực của chi phí và lợi nhuận. Mối quan hệ giữa lạm phát và lợi nhuận có thể cùng chiều hoặc ngược chiều phụ thuộc vào lạm phát có thể dự đoán hay không dự đoán được (Perry, 1992). Nếu lạm phát có thể dự đoán được, ngân hàng có thể điều chỉnh lãi suất để gia tăng lợi nhuận cung như giảm bớt chi phí. Nếu lạm phát không dự đoán được, ngân hàng sẽ không thể thực hiện những điều chỉnh lãi suất hợp lý, chi phí có thể gia tăng nhanh hơn lợi nhuận. Nhưng hầu hết các bài nghiên cứu đều quan sát thấy một mối tương quan dương giữa lạm phát và lợi nhuận (Hassan và Bashir 200; Sufian 2011; Gull, Irshad & Zaman 2011, Trujilo-Ponce 2011), tuy nhiên có nghiên cứu của Zeitun (2012) tìm thấy một mối tương quan âm giữa lạm phát và lợi nhuận. Cho dù có một số nghiên cứu thực nghiệm cho thấy mối tương quan dương hoặc âm giữa lạm phát và lợi nhuận ngân hàng, nhưng theo lý thuyết và xét sự hợp lý thì mối tương quan này là âm. Do đó, ta có giả thuyết cần được kiểm chứng:

H9 : Có sự tương quan dương giữa lạm phát và tỷ suất sinh lợi ngân hàng.

Thuế thu nhập doanh nghiệp

Tỷ số này được tính bằng Thuế thu nhập doanh nghiệp / Thu nhập trước thuế. Đây là tỷ số thể hiện hiệu quả hoạt động của ngân hàng trong môi trường thuế. Nếu tỷ số này dương và có ý nghĩa có nghĩ là các ngân hàng có khả năng tạo ra lợi nhuận trong môi trường thuế cao. Theo nghiên cứu của Demirguc-Kunt và Huizinga (1999) tỷ số này có tương quan dương với lợi nhuận ngân hàng. Như vậy, ta có giả thuyết cần kiểm định:

H10: Có sự tương quan dương giữa thuế thu nhập doanh nghiệp và tỷ suất sinh lợi ngân hàng.

Để tóm tắt lại các biến sẽ sử dụng trong mô hình, cách tính các biến và những nghiên cứu trước đây có sử dụng các biến này, tác giả đưa ra bảng 1.1:

Bảng 1.1: Tóm tắt các biến sử dụng trong bài

Tên biến | Cách tính | Nghiên cứu có sử dụng | |

Biến phụ thuộc đo lương lợi nhuận ngân hàng | Tỷ suất sinh lợi trên tổng tài sản (ROA) | Anper & Anbar (2011); Yoppy Palupi (20123 | |

Tỷ suất sinh lợi trên vốn cổ phần (ROE) | Anper & Anbar (2011) | ||

Biến độc lập thể hiện đặc điểm ngân hàng | Quy mô ngân hàng | LG(Tổng tài sản) | Anper & Anbar (2011); Yoppy Palupi, (2013) |

Quy mô vốn ngân hàng | Anper & Anbar (2011); Yoppy Palupi, (2013) | ||

Rủi ro tín dụng | Yoppy Palupi (2013) | ||

Thanh khoản | Anper & Anbar, (2011) | ||

Thu nhập lãi thuần/tổng tài sản | Anper & Anbar (2011); Yoppy Palupi, (2013) | ||

Sự đa dạng hóa | Anper & Anbar (2011) | ||

Tỷ lệ chi phí/thu nhập hoạt động | Yoppy Palupi (2013); | ||

Biến độc lập vĩ mô | Tốc độ tăng trưởng kinh tế | Anper & Anbar (2011); Yoppy Palupi (2013) | |

Lạm phát | Anper & Anbar (2011); Yoppy Palupi (2013) | ||

Thuế thu nhập doanh nghiệp | Demirguc-Kunt & Huizinga (1999) |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến tỷ suất sinh lợi tại các ngân hàng thương mại cổ phần niêm yết Việt Nam - Phan Thu Hương - 2

Các nhân tố ảnh hưởng đến tỷ suất sinh lợi tại các ngân hàng thương mại cổ phần niêm yết Việt Nam - Phan Thu Hương - 2 -

Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Các Nhtmcpny

Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Các Nhtmcpny -

Nghiên Cứu Trước Đây Về Ảnh Hưởng Của Các Nhân Tố Đến Tỷ Suất Sinh Lợi Ngân Hàng Thương Mại

Nghiên Cứu Trước Đây Về Ảnh Hưởng Của Các Nhân Tố Đến Tỷ Suất Sinh Lợi Ngân Hàng Thương Mại -

Thực Trạng Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Tại Các Ngân Hàng Thương Mại Cổ Phần Niêm Yết Việt Nam

Thực Trạng Các Nhân Tố Ảnh Hưởng Đến Tỷ Suất Sinh Lợi Tại Các Ngân Hàng Thương Mại Cổ Phần Niêm Yết Việt Nam -

Thực Trạng Tỷ Suất Sinh Lợi Tại Các Nhtmcpny Việt Nam

Thực Trạng Tỷ Suất Sinh Lợi Tại Các Nhtmcpny Việt Nam -

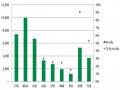

Tỷ Lệ Và Mức Nợ Xấu Các Ngân Hàng (30/6/2013). Đơn Vị Tỷ Đồng, %

Tỷ Lệ Và Mức Nợ Xấu Các Ngân Hàng (30/6/2013). Đơn Vị Tỷ Đồng, %

Xem toàn bộ 112 trang tài liệu này.

(Nguồn:Tác giả tổng hợp)

Để tóm tắt lại các tên biến sẽ sử dụng trong mô hình và ký hiệu các biến khi chạy mô hình và tương quan kỳ vọng giữa các biến thể hiện sự ảnh hưởng của các nhân tố và các biến thể hiện tỷ suất sinh lợi của ngân hàng, tác giả đưa ra bảng 1.2.

Bảng 1.2: Tóm tắt ký hiệu các biến và tương quan kỳ vọng

Tên biến | Ký hiệu | Tương quan kỳ vọng | |

1 | Tỷ suất sinh lợi trên tổng tài sản | ROA | |

2 | Tỷ suất sinh lợi trên vốn cổ phần | ROE | |

3 | Quy mô ngân hàng | SIZE | + |

4 | Quy mô vốn ngân hàng | CAPSIZE | + |

5 | Rủi ro tín dụng | CRE_RISK | - |

6 | Thanh khoản | LIQUIDITY | + |

7 | Thu nhập lãi thuần/tổng tài sản | NIM | + |

8 | Sự đa dạng hóa | NII | + |

9 | Chi phí/thu nhập hoạt động | CIR | - |

10 | Tốc độ tăng trưởng kinh tế | GW | + |

11 | Lạm phát | INF | + |

12 | Thuế thu nhập doanh nghiệp | TAX | + |

(Nguồn: Tác giả tổng hợp)

Kết luận: Từ mô hình lý thuyết được đưa ra và việc nghiên cứu các biến đại diện cho những nhân tố tác động đến ngân hàng, tác giả đưa ra mô hình hồi qui để đo lường mức độ ảnh hưởng của nhân tố đến lợi nhuận các NHTMCPNY.

Mô hình hồi quy được nghiên cứu có dạng:

Mô hình 1:

ROA =

Mô hình 2:

ROE =

KẾT LUẬN CHƯƠNG 1

Nội dung chương 1 cung cấp những khái niệm cơ bản về ngân hàng, tỷ suất sinh lợi ngân hàng, cũng như các chỉ số nhằm đánh giá hiệu quả hoạt động kinh doanh của một ngân hàng. Tác giả cũng tiến hành phân loại các nhân tố thường tác

động tới tỷ suất sinh lợi ngân hàng cũng như phân tích cách thức và xu hướng tác động của từng nhân tố tới mục tiêu nghiên cứu. Cuối chương là kết quả của một số bài nghiên cứu đã được thực hiện của các tác giả nước ngoài với mục tiêu kiểm chứng tác động của các biến tới lợi nhuận ngân hàng, mức độ cũng như xu hướng tác động của các biến này.

Nội dung của chương 1 nhằm cung cấp khung lý thuyết để từ đó tác giả có thể đưa ra mô hình phù hợp cho mục tiêu nghiên cứu của mình, cũng như trong việc lựa chọn các biến sao cho kết quả nghiên cứu chính xác và đạt được tính khoa học.

Mô hình nghiên cứu được đưa ra có dạng:

Mô hình 1: ROA =

Mô hình 2: ROE =