xấu giảm nhẹ, còn lại đều có tỷ lệ nợ xấu tăng cao. Riêng Habubank, tỷ lệ nợ xấu tăng mạnh từ 2,39 % năm 2010 lên 4,69 % năm 2011. Như vậy, trong khi tăng trưởng tín dụng toàn hệ thống vẫn âm thì nợ xấu lại không ngừng tăng mạnh, đồng thời tốc độ tăng của nợ xấu nhanh hơn nhiều lần so với tốc độ tăng trưởng tín dụng, là bằng chứng cho thấy chất lượng tín dụng đang suy giảm, cũng như phản ánh sự khó khăn của cac doanh nghiệp và rủi ro tín dụng tăng cao của hệ thống NH hiện nay.

Báo cáo của các NH vào cuối năm 2012, nợ xấu khoảng 135.000 tỷ đồng, tương đương 4,08% tổng dư nợ và tăng 33% so với 2011. Còn theo kết quả giám sát của NHNN, nợ xấu của hệ thống các NH đến cuối năm 2012 là 8,6% tổng dư nợ. Phân nợ xấu theo mức độ “xấu” - tức nhóm nợ, nợ dưới chuẩn (nhóm 3) chiếm 22%, nợ nghi ngờ (nhóm 4) 29%, còn lại là nợ có nguy cơ mất vốn (nhóm 5) chiếm 49% tổng nợ xấu.Chi tiết hơn, nợ nhóm 5 tập trung chủ yếu vào khối NHTMNN, với 42%, và khối NHTMCP, 32%. Ngoài ra, nợ cần chú ý (nhóm 2), tuy chưa tính vào nợ xấu, nhưng bản chất đã là nợ có vấn đề, cũng chiếm tới 6,8% tổng dư nợ cho vay hay gấp 1,6 lần tổng nợ xấu. Trong khi nợ xấu bình quân toàn hệ thống khá cao, thì báo cáo tài chính của từng NH lại khá thấp. Cụ thể, đến cuối năm 2012, BIDV có tỷ lệ nợ xấu 2,7% trên tổng dư nợ, tương tự Vietcombank là 2,26%, Vietinbank là 1,46%, Sacombank 1,89%, Eximbank 1,2% và NH Quân đội (MB) là 1,85%. Duy có 2 trường hợp, dù không nằm trong nhóm 9 NH thuộc diện tái cơ cấu nhưng nợ xấu cao là Agribank 5,8%, và SHB đang dẫn đầu 8,53%. SHB lý giải nợ xấu tăng mạnh chủ yếu do phải lo gánh khoản nợ nần lớn từ Habubank từ khi sáp nhập.

Cơ cấu nợ xấu cũng là một vấn đề đáng quan tâm nhưng cũng không có một thống kê chính thức nào cho việc này. Theo WB, hiện nay dư nợ của các doanh nghiệp nhà nước đang chiếm tới 60% tín dụng của các NH và NH. Theo thống kê của NHTW, trong 2,5% nợ xấu toàn ngành của năm 2010, có tới 60% là nợ xấu của các DN quốc doanh. Trong tổng số nợ 415.000 tỷ đồng vào cuối năm 2011, chiếm hơn một nửa số tiền này là khoản vay của các Tập đoàn, TCT như Tập đoàn dầu

khí VN: 72.300 tỷ đồng, Tập đoàn điện lực VN: 62.800 tỷ đồng, Tập đoàn Công nghiệp Than và Khoáng sản VN: 20.500 tỷ đồng, Vinashin: 19.600 tỷ đồng…

Nợ xấu gia tăng đã khiến một số NH nói riêng bị thiệt hại đáng kể và làm giảm tính cạnh tranh do các NH phải tăng dự phòng rủi ro. Ví dụ ở bảng sau:

Table 2-1: Chi phí dự phòng của một số NH trong năm 2012 và 2011

Có thể bạn quan tâm!

-

Tỷ Lệ Tăng Trưởng Gdp Của Việt Nam Và Các Nước Trong Khu Vực

Tỷ Lệ Tăng Trưởng Gdp Của Việt Nam Và Các Nước Trong Khu Vực -

Tỷ Trọng Huy Động Và Cho Vay Của Các Nhóm Nh Năm 2010

Tỷ Trọng Huy Động Và Cho Vay Của Các Nhóm Nh Năm 2010 -

Roa Và Roe Của Một Số Ngân Hàng Giai Đoạn 2008-2012

Roa Và Roe Của Một Số Ngân Hàng Giai Đoạn 2008-2012 -

Mô Hình Kiểm Định Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Các Ngân Hàng Việt Nam:

Mô Hình Kiểm Định Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Sinh Lời Trong Hoạt Động Kinh Doanh Của Các Ngân Hàng Việt Nam: -

Giải Pháp Nâng Cao Hiệu Quả Sinh Lời Trong Hoạt

Giải Pháp Nâng Cao Hiệu Quả Sinh Lời Trong Hoạt -

Giải Pháp Từ Chính Phủ Và Ngân Hàng Nhà Nước

Giải Pháp Từ Chính Phủ Và Ngân Hàng Nhà Nước

Xem toàn bộ 110 trang tài liệu này.

Đặc biệt, khi có thêm nhiều thông tin về tình hình kinh tế vĩ mô, sản xuất kinh doanh của doanh nghiệp chuyển biến tiêu cực, những khoản nợ mới đến hạn nhưng doanh nghiệp không có khả năng trả nợ khiến nợ xấu gia tăng và có xu hướng phải di chuyển lên các nhóm nợ cao hơn, đồng nghĩa với việc NH sẽ phải trích lập dự phòng nhiều hơn. Chi phí trích lập dự phòng rủi ro tín dụng 12 tháng năm 2012 của toàn hệ thống là 56 nghìn tỷ đồng. Quỹ dự phòng rủi ro tín dụng sau khi đã xử lý tích cực nợ xấu trong tháng 12/2012, sụt xuống còn 67 nghìn tỷ đồng từ số dư 81 nghìn tỉ tính đến cuối tháng 11/2012. Kéo theo đó, khi tỷ lệ nợ xấu tăng mạnh, việc trích lập dự phòng khiến lợi nhuận của NH bị suy giảm. Bên cạnh đó, không phải NH nào cũng công bố con số nợ xấu thực tế của đơn vị mình, nợ xấu tiềm ẩn của NH Việt Nam được đánh giá là khá lớn so với con số công bố. Theo đó, số liệu tuyệt đối về lợi nhuận có thể tăng nhưng tỷ suất sinh lời của một số NH, đặc biệt là những NHcó tỷ lệ nợ xấu cao chắc chắn sẽ bị ảnh hưởng.

Xét theo từng khối NH, nợ xấu tập trung chủ yếu ở khối NHTM nhà nước (NHTMNN), 40%, và khối NHTM cổ phần (NHTMCP), 41%. Xét tỉ lệ nợ xấu so

dư nợ cấp tín dụng của từng khối, số liệu cho bốn k ối này lần lượt là: 3,3%, 4,7%

và 2,5%. Như vậy, nhìn con số tương đối, tình trạng nợ xấu ở khối các NHTMCP là tệ nhất.Xét con số tuyệt đối, nợ xấu nằm chủ yếu ở nhóm NHTMNN, trước hết là Agribank rồi đến BIDV - chiếm tới gần 1/3 tổng nợ xấu toàn hệ thống. So năng lực

tài chính, mức độ nợ

xấu ở nhiều NHTMCP cũng

rất đáng

lo ngại, trước hết là

%

a

nhóm NH yếu kém nằm trong diện phải tái cơ cấu năm 2012 - chiếm tới gần 1/5 tổng nợ xấu toàn hệ thống (chưa tính Habubank do đã được sáp nhập vào SHB). Hiển nhiên, con số nợ xấu thực ở khối NHTMNN sẽ còn lớn hơn nhiều khi khối này cho vay hầu hết khu vực kinh tế nhà nước, đồng thời có động cơ và có điều kiện để che giấu nợ xấu mạnh mẽ nhất.Tiếp đến chắc chắn là nhóm các NHTMCP bị buộc phải tăng vốn điều lệ trong hơn nửa thập kỷ qua.

Chi nhánh NH nước ngoài

NH liên do nh NH 100 vốn nước ngoài TCTD Nước ngoài

NHTMCP

NHTMNN

0% 1

2% 3% 4% 5%

Hình 2-16 - Tỷ lê nợ xấu của các nhóm NH đến 31/12/2012

Nguồn: Định hướng và giải pháp cơ cấu lại hệ thống NH Việt Nam 2011-2015.

Tóm lại, Đến thời điểm hiện tại, ngoài con số sợ xấu được NHNN chính thức công bố, còn có những con số của các NH và tổ chức nước ngoài đánh giá. Theo những chuẩn mực khác nhau (VAS và IAS) thì con số sẽ khác nhau. Tuy nhiên một điều dễ dàng nhận thấy là tỷ lệ đều đang có xu hướng tăng lên đáng kể. Việc gia tăng các khoản nợ nhóm 2 do các khoản vay bị chuyển từ nợ nhóm 1 sang cho thấy khả năng chất lượng các khoản nợ này có thể tiếp tục xấu đi và bị chuyển sang các

nhóm nợ xấu hơn. Trước tình hình kinh tế khó khăn như hiện nay, nguy cơ các

khoản vay yếu kém này tiếp tục không có khả năng thu hồi là rất dễ ảy ra. Nợ

nhóm 5, nhóm nợ có khả năng mất vốn, chiếm tỷ trọng lớn nhất trong tổng nợ xấu, càng cho thấy mức độ rủi ro tín dụng trong hệ thống NH. Một quan ngại đáng lưu ý là chất lượng của những con số thống kê về tình hình nợ xấu do các NHTM công bố, đặc biệt là nếu như phân loại theo chuẩn mực quốc tế thì sẽ ở mức cao hơn con số công bố hiện nay nhiều. Mặc dù các NH của Việt Nam có tỷ lệ nợ xấu/tổng dư nợ cấp tín dụng khá cao, có chiều hướng gia tăng cảnh báo về chất lượng tín dụng và an toàn hoạt động tín dụng hiện nay, nhưng nếu so với nhiều nước trong khu vực cũng đã từng đối mặt với vấn đề nợ xấu trong cuộc khủng hoảng tài chính giai đoạn 1998-2000, buộc chính phủ phải xử lý thì tỷ lệ nợ xấu/tổng dư nợ cấp tín dụng của Việt Nam vẫn thấp hơn: Thái Lan là 47%, Hàn Quốc là 17%, Indonesia là hơn 20%. Theo thống lệ quốc tế, ngưỡng an toàn của tỷ lệ nợ xấu là dưới 3%, một mức khó đạt trong điều kiện nền kinh tế đang gặp nhiều khó khăn như hiện nay.

2.1.4.3. Thanh khoản của hệ thống ngân hàng:

0

LDR

Áp lực thanh khoản trong hệ thống NH đang giảm dần có thể được nhìn nhận dựa vào việc chỉ tiêu cho vay/huy động (LDR) đang có xu hướng bình ổn.

105%

105%

1 3%

101%

100%

95%

95%

89%

90%

85%

80%

2008

2009

2010

2011

2012

năm

Hình 2-17 -Tỷ lệ cấp tín dụng từ nguồn vốn huy động

Nguồn: UBGSTCQG

Năm 2008, LDR toàn ngành là 95% và đến năm 2010, tỷ lệ này là 101%, tăng 6,32%. Nguyên nhân chính có thể là do tăng trưởng tín dụng luôn cao hơn tăng trưởng M2, tạo áp lực thanh khoản lớn cho toàn hệ thống. Do không có được chi tiết

h trạng thua lỗ, có thễ dẫn đến sát nhập. Ngoài ra, do cạnh tranh trong huy động cũng dẫn đến chi phí lãi tăngcao nên tỷ suất sinh lời cảu các NH bị ảnh hưởng giảm.

Năm 2012, Tỷ lệ LDR bình quân hệ thống cũng như ở các khối NH, đặc biệt là khối cổ phần đã giảm khá mạnh. Tính đến 31/12/2012, LDR chung đã giảm về 89,35%; của khối quốc doanh đã xuống 96,77%; khối cổ phần là 79,01%. Thanh khoản VND của toàn hệ thống được đảm bảo và có xu hướng cải thiện dần so với cuối năm 2011 do tín dụng hạn chế, tăng trưởng không đáng kể và mới chỉ nhích tăng vài tháng gần đây do nhiều lý do khác nhau. Đồng thời, mẫu số là nguồn vốn huy động lại có sự tăng trưởng vượt trội. Cụ thể, ước tính đến cuối năm 2012 so với đầu năm, tăng trưởng tín dụng mới chỉ 4.49% nhưng huy động vốn tăng trưởng tới

15,98%. Trong đó, nguồn vốn từ dân cư đã có sự hỗ trợ tích cực cho việc cải thiện tỷ lệ LDR của hệ thống. chính vì lý do này mà khi áp lực thanh khoản giảm vẫn không cải thiện được hiệu quả sinh lời của các NH. Lãi suất đầu vào quá cao khiến các NH phải chịu một mức chi phí lớn, làm các chỉ số ROA và ROE trong năm này giảm.

Tóm lại, tỉ lệ LDR mỗi NH qua các năm thay đổi không theo quy luật cụ thể. Chênh lệch LDR tương đối tại một năm quan sát của NH có độ rủi ro nghịch chiều nhau là rất lớn. Theo AAGthì tỉ lệ cho vay trên huy động toàn hệ thống NH ở mức cao có nguyên căn từ mô hình tăng trưởng dựa quá nhiều vào đầu tư. Khi NHNN thắt chặt tiền tệ năm 2008 và 2011 làm cung tiền giảm nhưng nhu cầu tín dụng vẫn ở mức cao. Hệ thống NH Việt Nam hiện nay đang đứng trước những lo ngại về tính thanh khoản với nhiều rủi ro tiềm ẩn. Điều này được chứng minh qua các cuộc đua về lãi suất của các NH thời gian gần đây, với việc các NH liên tục vượt trần 14%/năm trong năm 2011. Các NH chạy đua dưới nhiều hình thức, đẩy chênh lệch giữa lãi suất huy động và lãi suất cho vay tăng lên chạm ngò 4.5%–5%/năm, khiến cho lãi suất qua đêm lên đến 20% vào đầu tháng 10/2011. Điều này cho thấy sự khó khăn về thanh khoản của các NH hiện nay rất nghiêm trọng. Đường cong lãi suất chuẩn của Việt Nam đi ngược lại với dạng đường cong lãi suất chuẩn thông thường. Theo dạng thông thường, lãi suất dài hạn phải cao hơn lãi suất ngắn hạn, tuy nhiên, các NH ở Việt Nam sẵn sàng trả lãi suất ngắn hạn cao hơn lãi suất dài dạn và các NH phải huy động vốn bằng mọi giá để giải tỏa tạm thời vấn đề căng thẳng về luồng tiền. Dù thế nào, một tỷ lệ LDR vượt trên 100% có thể xem là một mức cảnh báo, liên quan đến yêu cầu phòng thủ cho thanh khoản, đặc biệt là trước tình huống những nguồn tiền lớn rút đột ngột. Ta cũng dễ dàng nhận thấy các NH quy mô nhỏ là nhóm đang phải đối mặt với rủi ro thanh khoản là rất lớn so với các nhóm còn lại trong hệ thống, hầu như huy động tiền gửi không đủ đáp ứng nhu cầu cho vay nên phải lệ thuộc khá nhiều vào thị trường liên NH làm gia tăng sự lệ thuộc vào nguồn vốn bên ngoài, mà đa phần nguồn vốn này phải chịu chi phí cao hơn so với huy động từ khách hàng và đặc biệt là tính ổn định không lớn. Và cũng vì thương hiệu kém nên khả năng huy động vốn của nhóm này khá thấp thể hiện ở tỷ lệ LDR của

NH quy mô nhỏ thấp nhất trong hệ thống. Hầu hết các NH quy mô nhỏ chấp nhận rủi ro để tăng trưởng tín dụng trong khi các nhóm NH lớn hơn thắt chặt tín dụng để đảm bảo độ an toàn trong giai đoạn khó khăn, vì áp lực tăng lợi nhuận theo yêu cầu của cổ đông trong tiến trình gia tăng vốn điều lệ theo yêu cầu của Chính phủ trong thời gian qua. Chính vì vậy, hầu hết các NH quy mô nhỏ có tỷ suất sinh lời thấp hơn do phải cạnh tranh gay gắt để huy động vốn.

2.1.4.4. Hiệu quả quản lý và ảnh hưởng của nó đến hiệu quả sinh lời trong hoạt động kinh doanh của các ngân hàng thương mại Việt Nam:

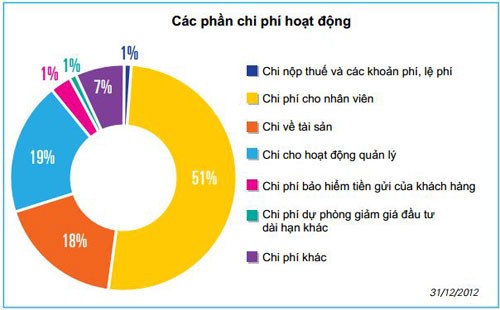

Đối với ngành NH, chi phí lãi và chi phí hoạt động là hai khoản mục chiếm tỷ trọng cao trong cơ cấu chi phí và do đó ảnh hưởng khá lớn đến doanh thu. Tuy nhiên chi phí lãi lại phụ thuộc khá nhiều vào thị trường và các NH khó có thể đưa ra biểu lãi suất quá chênh lệch so với mức chung của thị trường, đặc biệt là trong lúc tình hình thanh khoản thị trường vẫn chưa hoàn toàn cải thiện như giai đoạn hiện nay. Như vậy chi phí hoạt động là chi phí có thể năm trong tầm kiểm soát của NH và NH nào thành công trong việc giảm tỷ lệ chi phí hoạt động trên tổng thu nhập hoạt động vừa giúp tiết kiệm chi phí vừa chứng tỏ năng lực của Ban điều hành trong việc nâng cao hiệu suất hoạt động.

Tỷ lệ chi phí/thu nhập (CIR) của các NH Việt Nam ở mức hợp lý nhưng ngày càng tăng. Tính trung bình, CIR của các NHTM Việt Nam tương đối cao và vẫn tiếp tục tăng. CIR tăng từ 44% năm 2010 lên 48% năm 2011, trong đó chỉ có một số NH có CIR cải thiện giảm dần. Dự đoán trong dài hạn, CIR có thể tiếp tục tăng do chi phí lao động tăng, chi phí chung cho các hoạt động khác đều tăng. Nếu muốn đa đạng hóa cơ cấu lợi nhuận, tăng hiệu quả sinh lời, các NH cần cải thiện mạng lưới chi nhánh và có những thay đổi về mặt kỹ thuật.

Hình 2-18 - Cơ cấu chi phí hoạt động của 33 NHTM VN năm 2012

Thống kê của KPMG tại 33 ngân hàng Việt Nam năm 2012

Hàng năm, chi phí của các ngân hàng đều tăng. Năm 2012, chỉ có 2 trong 33 ngân hàng cắt giảm chi phí hoạt động thành công. Nếu tính chung cả 33 nhà băng này, chi phí hoạt động vẫn tăng 12% so với năm 2011. Theo thống kê từ báo cáo tài chính của 33 ngân hàng trong nước do Công ty kiểm toán KPMG thực hiện, quỹ lương đều chiếm hơn nửa tổng chi phí hoạt động trong năm 2012. Ta có thể thấy thông qua ví dụ về cơ cấu chi phí của 02 NH VCB và STB qua các năm:

Hình 2-19-Cơ cấu chi phí hoạt động của VCB và STB từ 2008-2012

Nguồn: Báo cáo thường niên của VCB và STB từ 2008-2012