2.2.4. Tỷ suất sinh lợi:

Tỷ suất sinh lợi trên tổng tài sản (ROA) | Tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) | |

2008 | 1,28% | 9,7% |

2009 | 1,40% | 13,98% |

2010 | 1,32% | 13,27% |

2011 | 1,23% | 12,41% |

2012 | 0,88% | 8,25% |

2013 | 0,60% | 6,21% |

2014 | 0,56% | 6,46% |

2015 | 0,47% | 5,88% |

2016 | 0,53% | 7,11% |

2017 | 0,69% | 9,28% |

2018 | 0,96% | 11,88% |

Có thể bạn quan tâm!

-

Ảnh hưởng của rủi ro tín dụng đến tỷ suất sinh lợi - Bằng chứng thực nghiệm tại các ngân hàng TMCP Việt Nam - 1

Ảnh hưởng của rủi ro tín dụng đến tỷ suất sinh lợi - Bằng chứng thực nghiệm tại các ngân hàng TMCP Việt Nam - 1 -

Ảnh hưởng của rủi ro tín dụng đến tỷ suất sinh lợi - Bằng chứng thực nghiệm tại các ngân hàng TMCP Việt Nam - 2

Ảnh hưởng của rủi ro tín dụng đến tỷ suất sinh lợi - Bằng chứng thực nghiệm tại các ngân hàng TMCP Việt Nam - 2 -

Tình Hình Nợ Xấu Và Tỷ Lệ Nợ Xấu:

Tình Hình Nợ Xấu Và Tỷ Lệ Nợ Xấu: -

Các Tiêu Chí Đánh Giá Rủi Ro Tín Dụng

Các Tiêu Chí Đánh Giá Rủi Ro Tín Dụng -

Tổng Quan Tác Động Của Rủi Ro Tín Dụng Đến Tỷ Suất Sinh Lợi Của Ngân Hàng

Tổng Quan Tác Động Của Rủi Ro Tín Dụng Đến Tỷ Suất Sinh Lợi Của Ngân Hàng -

Các Công Trình Nghiên Cứu Cho Rủi Ro Tín Dụng Tác Động Cùng Chiều Đến Tỷ Suất Sinh Lợi:

Các Công Trình Nghiên Cứu Cho Rủi Ro Tín Dụng Tác Động Cùng Chiều Đến Tỷ Suất Sinh Lợi:

Xem toàn bộ 89 trang tài liệu này.

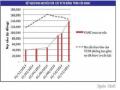

Bảng 2.4. Tỷ suất sinh lợi trên tổng tài sản (ROA) và tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) của 25 NHTMCP Việt Nam

(Nguồn: BCTC thường niên của các NHTMCP)

16,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

13,98%

12,41%

13,27%

11,88%

9,70%

9,28%

8,25%

6,21%

7,11%

5,88%

6,46%

1,28%

1,32%

0,88%

0,56%

0,96%

1,40%

1,23%

0,60%

0,53%

0,47% 0,69%

2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

ROE

ROA

Biểu đồ 2.6. Tỷ suất sinh lời trên tổng tài sản (ROA) và tỷ suất sinh lời trên vốn chủ sở hữu (ROE) bình quân của 25 NHTMCP Việt Nam

(Nguồn: BCTC thường niên của các NHTMCP)

Giai đoạn trước năm 2012, tỷ suất sinh lời của ngân hàng cao và ổn định qua các năm trong đó năm 2009 có mức ROA và ROE cao nhất lần lượt là 1,40% và 13,98%. Năm 2009 là năm phục hồi của nền kinh tế sau khủng hoảng tài chính năm 2008, đồng thời cùng với việc tăng trưởng dư nợ cho vay để gia tăng lợi nhuận nhằm bù đắp phần chi phí trích lập dự phòng rủi ro tín dụng. Ngoài ra, năm 2009 nợ xấu có xu hướng giảm chi phí trích lập dự phòng nên lợi nhuận cao, trích lập dự phòng thấp làm cho tỷ suất sinh lợi gia tăng. Đến năm 2010, việc tăng trưởng tín dụng và chạy đua lãi suất của các ngân hàng làm cho lãi suất cho vay tăng tạo ra lợi nhuận cho ngân hàng, lúc đó bình quân tỷ suất sinh lợi của ngân hàng đạt ROA 1,32% và ROE 13,27%.

Bắt đầu từ năm 2011, tình hình kinh tế khó khăn đã tác động trực tiếp đến các ngành kinh tế trong đó có các doanh nghiệp, hộ kinh doanh cá nhân là chủ thể vay vốn của ngân hàng. Các doanh nghiệp cá nhân có hoạt động sản xuất kinh doanh thua lỗ, tình hình tài chính suy yếu, khả năng trả nợ ngân hàng hạn chế, suy giảm khi đứng trước chi phí lãi vay cao đến từ việc lãi suất cho vay tăng trong các năm trước. Khả

năng trả nợ đứng trước áp lực lãi suất và tình hình hoạt động khó khăn làm cho rủi ro tín dụng của các ngân hàng gia tăng nhanh chóng. Trước tình hình này, các ngân hàng chọn giải pháp hạn chế tăng trưởng tín dụng, tăng cường kiểm soát rủi ro và trích lập dự phòng rủi ro tín dụng dẫn đến lợi nhuận ngân hàng bị ảnh hưởng đáng kể làm cho tỷ suất sinh lời ROA, ROE giảm còn 1,23% và 12,41%

Từ giai đoạn năm 2012, tỷ suất sinh lời ROA, ROE có sự sụt giảm đáng kể. Cụ thể năm 2012, ROA đạt 0,88% và ROE đạt 8,25%, xu hướng giảm của tỷ suất sinh lợi duy trì ở các năm sau đến năm 2016. Nguyên nhân của sự suy giảm này đến từ việc hoạt động sản xuất kinh doanh của nền kinh tế vẫn còn dư chấn của cuộc khủng hoảng, chưa kịp hồi phục và duy trì phát triển trong khi chi phí lãi vay phát sinh trở thành gánh nặng chi trả trong bài toán kinh tế của các doanh nghiệp; thị trường chứng khoán và thị trường bất động sản vẫn còn khó khăn và chưa thể hồi phục để đáp ứng nhu cầu vốn của các doanh nghiệp ngoài vay ngân hàng. Nợ xấu vẫn là bài toán nan giải cho các ngân hàng và chi phí của các khoản nợ xấu này đã bào mòn lợi nhuận của ngân hàng làm cho lợi nhuận sụt giảm.

Cùng với đề án tái cơ cấu gắn liền với xử lý nợ xấu, từ năm 2016 với nền kinh tế dần hồi phục, thị trường bất động sản và chứng khoản có nhiều chuyển biến tích cực, thanh khoản thị trường cải thiện đáng kể bên cạnh việc tái cấu trúc xử lý nợ xấu thông qua hoạt động thu hồi nợ và bán nợ xấu cho VAMC lợi nhuận của ngân hàng đã tăng đáng kể, hoạt động kinh doanh ngân hàng khởi sắc so với các năm trước. Mặc dù ROA, ROE vẫn thấp so với các năm 2008-2012 nhưng đà giảm của tỷ suất sinh lợi đã không còn thay vào đó cho thấy đà tăng trưởng ổn định qua từng năm từ 2016- 2018. Cụ thể giai đoạn 2016-2018, ROA và ROE trong xu thế tăng với ROA năm 2018 trung bình đạt 0,96% (tăng 0,33% so với năm 2016) và ROE năm 2018 trung

bình đạt 11,88% (tăng 4,78% so với năm 2016).

2.3. Biểu hiện về tác động của rủi ro tín dụng đến tỷ suất sinh lợi của các ngân hàng TMCP Việt Nam:

2.3.1.Tác động của rủi ro tín dụng đến tỷ suất sinh lợi trên yếu tố tỷ

lệ nợ xấu

16,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

13,98%

12,41%

11,88%

13,27%

9,70%

9,28%

7,11%

8,25%

6,21% 6,46%

5,88%

3,26%

2,06%

1,66%

2,37%

2,08%

1,90%

1,68%

2,24%

3,23%

1,93%

2008 2009 2010 2011 2012 2013 2014 2015

1,98%

2016 2017 2018

ROE

NPL

Biểu đồ 2.7. Tỷ suất sinh lợi trên Vốn chủ sở hữu (ROE) và Tỷ lệ nợ xấu (NPL) (Nguồn: BCTC thường niên của các NHTMCP)

3,50%

3,26% 3,23%

3,00%

2,50%

2,00%

1,50%

2,06%

2,24%

1,68% 1,66%

2,37% 1,93% 2,08%

1,90%

1,98%

1,00%

1,28% 1,40% 1,32%1,23%

0,50%

0,88%

0,56%

0,96%

0,60%

0,00%

0,69%

0,47% 0,53%

2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

NPL

ROA

Biểu đồ 2.8. Tỷ suất sinh lợi trên tổng tài sản (ROA) và Tỷ lệ nợ xấu (NPL) (Nguồn: BCTC thường niên của các NHTMCP)

Dựa trên biểu đồ 2.7 và 2.8 cho ta thấy, mối quan hệ giữa tỷ suất sinh lợi (ROE/ROA) và tỷ lệ nợ xấu (NPL) là quan hệ ngược chiều. Cụ thể, trong từng giai đoạn mối quan hệ này sẽ thể hiện rò ràng hay không thông qua từng số liệu như sau:

Đối với mối quan hệ giữa ROE và NPL: Trong giai đoạn từ năm 2008-2012 mối quan hệ ngược chiều này thể hiện rò nét nhất, khi tỷ lệ nợ xấu NPL tăng từ 2,06% năm 2008 lên 3,26% năm 2012 thì tỷ suất sinh lợi trên vốn chủ sở hữu ROE giảm từ 13,98% năm 2009 xuống còn 8,25% năm 2012, hay tỷ suất sinh lợi trên tổng tài sản ROA giảm từ 1,28% năm 2008 xuống còn 0,88% năm 2012. Ngược lại, nếu tỷ lệ nợ xấu NPL giảm thì tỷ suất sinh lợi sẽ tăng, cụ thể: từ năm 2013-2018 khi tỷ lệ nợ xấu giảm từ 3,23% năm 2013 xuống còn 1,9% năm 2018 thì tỷ suất sinh lợi ROE tăng từ 6,21% lên 11,88% vào năm 2018 hay ROA tăng lên 0,96% năm 2018.

Do đó, ta có thể kết luận thực tế ROE, ROA và NPL có mối quan hệ ngược chiều, nghịch biến với nhau.

2.3.2.Tác động của rủi ro tín dụng đến tỷ suất sinh lợi trên yếu tố tỷ lệ chi phí dự phòng rủi ro tín dụng trên tổng dư nợ cho vay

16,00%

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

13,98%

12,41%

13,27%

11,88%

9,70%

8,25%

6,21%

9,28%

7,11%

5,88%

6,46%

0,71%

0,59%

1,26%

1,19%

1,31%

1,19%

0,62% 0,83%

1,06%

1,30%

1,23%

2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

ROE

LLPR

Biểu đồ 2.9. Tỷ suất sinh lợi trên Vốn chủ sở hữu (ROE) và Tỷ lệ chi phí dự phòng rủi ro tín dụng trên tổng dư nợ cho vay (LLPR)

(Nguồn: BCTC thường niên của các NHTMCP)

1,60%

1,40%

1,20%

1,00%

0,80%

0,60%

0,40%

0,20%

0,00%

1,28%

1,32%

1,40%

1,26%

1,30%

1,19%

1,23%

1,19%

1,23%

1,06%

1,31%

0,88%

0,96%

0,71%

0,62%

0,83%

0,69%

0,56%

0,47% 0,53%

0,59% 0,60%

2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

LLPR

ROA

Biểu đồ 2.10. Tỷ suất sinh lợi trên Tổng tài sản (ROA) và tỷ lệ chi phí dự phòng rủi ro tín dụng trên tổng dư nợ cho vay (LLPR)

(Nguồn: BCTC thường niên của các NHTMCP)

Xét mối quan hệ giữa LLPR và ROE, ROA theo biểu đồ cho ta thấy rủi ro tín dụng theo tỷ lệ chi phí dự phòng rủi ro tín dụng trên tổng dư nợ cho vay (LLPR) có mối quan hệ với ROA và ROE là mối quan hệ ngược chiều. Trong đó, giai đoạn từ năm 2008-2013, LLPR tăng từ 0,71% lên 1,06% thì ROE biểu hiện ngược chiều giảm từ 9,70% xuống 6,21% hay ROA cũng ngược chiều khi giảm từ 1,28% xuống 0,60%. Trong giai đoạn từ năm 2014-2018, LLPR có xu hướng giảm thì ROE ngược chiều khi tăng từ 6,46% lên 11,88% hay ROA ngược chiều khi tăng từ 0,56% lên 0,96%.

Do đó, ta có thể kết luận thực tế ROE, ROA và LLPR có mối quan hệ ngược chiều, nghịch biến với nhau.

Kết luận chương 2

Chương này tập trung trình bày quá trình hình thành và phát triển của hệ thống NHTM Việt Nam cũng như các NHTMCP Việt Nam và tình hình kinh doanh của các Ngoài ra, chương này cũng trình bày thực trạng rủi ro tín dụng tại các NHTMCP thông qua các tiêu chí như dư nợ cho vay, tỷ lệ nợ xấu hay tỷ lệ chi phí dự phòng rủi ro tín dụng trên tổng dư nợ cho vay khách hàng.

Thực trạng nghiên cứu trong chương này sẽ làm cơ sở cho các nhận định về mối quan hệ giữa rủi ro tín dụng và tỷ suất sinh lợi, cũng như làm các giả thuyết cần kiểm định trong mô hình ở chương tiếp theo từ đó góp phần đưa ra một số giải pháp nhằm hạn chế tác động tiêu cực của rủi ro hoạt động và nâng cao tỷ suất sinh lợi cho ngân hàng.

Chương 3: Cơ sơ lý thuyết về rủi ro tín dụng, tỷ suất sinh lợi và tổng quan các nghiên cứu trước đây

3.1. Rủi ro tín dụng của ngân hàng

3.1.1. Khái niệm rủi ro

Theo Allan Willett (1951): “Rủi ro là sự bất trắc cụ thể liên quan đến việc xuất hiện một biến cố không mong đợi”

Quan điểm của John Haynes (1985): “Rủi ro là khả năng xảy hư hỏng hay mất mát một cách tình cờ, còn sự kiện không chắc chắn được coi là rủi ro khi nó có những tác động xấu đến kết quả”

Còn theo Frank Knight (1921) cho rằng: “Rủi ro là sự không chắc chắn trong tương lai có thể đo lường được sự tác động của nó”

Như vậy rủi ro là biến cố có thể xảy ra trong tương lai mang tính không chắc chắn nhưng bằng những biện pháp hoặc công cụ nào đó có thể đo lường được. Rủi ro có tính hai mặt vừa là cơ hội đem đến những lợi ích tích cực vừa là thách thức tiêu cực cần phải dự phòng tránh mất mát. Rủi ro luôn tồn tại trong thế giới với mức độ khác nhau do đó các tổ chức tài chính trong đó ngành ngân hàng nên quản lý rủi ro một cách hiệu quả. Quản trị rủi ro hiệu quả là một phần quan trọng trong quá trình xây dựng cho sự thành công lâu dài của một tổ chức.

3.1.2. Khái niệm rủi ro tín dụng

3.1.2.1. Khái niệm tín dụng:

Tín dụng là một phạm trù kinh tế được hình thành trong quá trình phát triển của nền kinh tế sản xuất trao đổi hàng hóa. Trong quá trình đó, với vai trò là kênh trung chuyển vốn cho các hoạt động sản xuất - thương mại, tín dụng góp phần tạo động lực thúc đẩy nền kinh tế phát triển. Theo đó sự hình thành quan hệ tín dụng bắt nguồn từ việc trong xã hội luôn tồn tại hai đối tượng, một bên có vốn nhàn rỗi tạm thời, có nhu cầu cho vay mượn và một bên tạm thời cần vốn, có nhu cầu vay mượn. Hiện tượng này dẫn đến phát sinh mối quan hệ kinh tế trong đó vốn được dịch chuyển từ người thừa vốn sang nơi thiếu vốn trong điều kiện có hoàn trả gốc và lãi. Quá trình này gọi là quan hệ tín dụng.