Cũng có cùng sự chú ý đến vào đối tượng nghiên cứu là tín dụng của DNNVV, Marion Allet đã có một nghiên cứu vào năm 2014 với tiêu đề “Tại sao các tổ chức tài chính vi mô lại trở nên “xanh”? Một nghiên cứu thăm dò6”, đã chỉ ra mối quan hệ giữa việc cung cấp tín dụng với khía cạnh môi trường. Cụ thể trong nghiên cứu này, tác giả thấy rằng trong những năm gần đây, ngoài các mục tiêu tài chính và xã hội, ngành tài chính vi mô (MFI) đã bắt đầu xem xét về môi trường (trong bài tác giả gọi là mục tiêu xanh – green). Mục tiêu của bài viết là xác định lý do tại sao

các tổ chức MFI quyết định tập trung nhiều hơn vào các dự án đem lại màu xanh cho môi trường. Dữ liệu được thu thập thông qua một cuộc khảo sát thu thập thông tin của 160 doanh nghiệp. Cùng lúc, họ cũng đã tiến hành phỏng vấn 23 nhà quản lý hàng đầu của các MFI. Dựa trên các dữ liệu thụ thập được, họ đã ứng dụng mô hình Phản ứng sinh thái7 được phát triển bởi Bansal và Roth. Từ đó, nghiên cứu phát hiện rằng các tổ chức MFI chịu sự chi phối chủ yếu của các bên liên quan(stakeholder), họ sẽ có xu hướng đưa ra các quyết định tác động tiêu cực

lên môi trường. Ngược lại, các tổ chức tài chính hướng đến trách nhiệm xã hội là có xu hướng chủ động và đổi mới hơn và phát triển các dịch vụ tài chính và phi tài chính phù hợp để thúc đẩy các hoạt động thân thiện với môi trường.

3.4. PHƯƠNG PHÁP NGHIÊN CỨU

3.4.1. PHƯƠNG PHÁP THU THẬP SỐ LIỆU

Đề tài sử dụng số liệu thứ cấp được thu thập từ cục thống kê của TP. Cần Thơ để t m hiểu tổng quan về t nh h nh kinh tế của TPCT. Đồng thời, số liệu thứ cấp về hoạt động tín dụng được cung cấp từ các NH thuộc khu vực TP. Cần Thơ từ năm 2016 – 2018 sẽ được sử dụng trong các mục tiêu cụ thể trong bài. Đặc biệt, đối với mục tiêu phân tích các nhân tố, đề tài chỉ vận dụng các số liệu phát sinh trong năm 2018 v một số giới hạn.

6 Why Do Microfinance Institutions Go Green? An Exploratory Study.

7 Ecological responsiveness model

3.4.2. PHƯƠNG PHÁP PHÂN TÍCH

Để đạt được mục tiêu 1 và 2 – t m ra các nhân tố ảnh hưởng đến quyết định cung cấp tín dụng của DNNVV, những phương pháp phân tích khác nhau sẽ được kết hợp trong đề tài.

Trước hết, phương pháp thống kê mô tả, cụ thể là phương pháp phân tích số tuyệt đối và tương đối để thấy rò sự khác biệt/thay đổi trong các đặc điểm của các doanh nghiệp DNNVV trong bộ mẫu.

Số tuyệt đối:

Trong đó:

o Y1: giá trị tại thời điểm t

o Y0: giá trị tại thời điểm t-1 Số tương đối:

Tiếp theo là phương pháp phân tích hồi quy Heckman 2 bước sẽ được sử dụng trong bài. Để ước lượng các yếu tố ảnh hưởng đến lượng vốn vay ngân hàng của DNNVV có thể bị sai lệch v các DN có vay vốn có thể có những đặc điểm khác với các DN không được vay vốn ở ngân hàng. Do đó, phương pháp ước lượng Hecman 2 bước sẽ khắc phục được nhược điểm này trong chọn mẫu bằng cách đo lường sai lệch của việc chọn mẫu trong bước thứ nhất và sau đó bao gồm cả ước lượng này trong mô h nh hồi quy lượng vốn vay ở bước thứ hai.

Cụ thể, để phân tích nhân tố ảnh hưởng đến quyết định cung cung cấp tín dụng, đề tài sẽ đo lường qua 2 bước với 2 yếu tố khác nhau:

Yếu tố thứ nhất là khả năng được vay vốn của ngân hàng, được đo lường thông qua bước 1 bằng mô hình Probit.

Ở bước đầu này, dữ liệu được sử dụng là các DNNVV đã có giao dịch tín dụng với ngân hàng Ngoại thương Việt Nam và không cho có giao dịch tín dụng trong năm 2018. Hay nói cách khác, trong mô h nh này các DN không có vay vốn ngân

hàng Ngoại thương Việt Nam chỉ bao gồm các DN có nhu cầu nhưng không vay được, mà sẽ không xét đến các DN không có nhu cầu vay.

Biến phụ thuộc trong mô h nh Probit là biến nhị phân như sau:

TD = 1 khi DN có vay vốn tại ngân hàng Ngoại thương Việt Nam ở bất cứ thời điểm nào trong năm 2018. Ngược lại, TD = 0 khi DN không có vay vốn tại ngân hàng Ngoại thương Việt Nam

Mô h nh Probit với khả năng DN có vay vốn là:

( ) (∑ )

Và mô h nh Probit với khả năng DN không có vay vốn:

( ) (∑ )

Yếu tố thứ hai là tổng lượng vốn được ngân hàng cho vay, được phân tích thông qua bước thứ 2 bằng phương pháp ước lượng b nh phương bé nhất OLS (Ordinary Least Square).

Ta có phương tr nh hồi quy tuyến tính đơn thể hiện mối quan hệ giữa biến phụ thuộc luongTD và các biến độc lập X, như sau:

(3.1)

Với i = 1, …, n

ui là sai số của quan sát thứ i. Nó chứa tất cả thành phần tác động lên luongTDi ngoài Xi ra.

Ta ước lượnglần lượt theo hai công thức sau:

̂ ̅̅̅̅̅̅̅̅̅̅̅̅ ̂̅

∑( ̅)( ̅̅̅̅̅ ̅̅ ̅̅ ̅̅ ̅)

̂

∑( ̅)

Khi đó, ước lượng củađược gọi là ước lượng b nh phương nhỏ nhất (OLS).

Vận dụng phương pháp OLS này, các DN được chọn trong nghiên cứu là các DN có vay được vốn của ngân hàng Ngoại Thương Việt Nam trong năm 2018 và biến phụ thuộc sẽ được đo lường thông qua lượng vốn tín dụng mà ngân hàng Ngoại Thương Việt Nam cung cấp cho DNNVV.

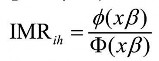

Như đã đề cập ở trên, ưu điểm của việc sử dụng Heckman là có thể có ta biết đồng loại bỏ được những nhiễu gây nên sự sai lệch trong chọn mẫu. Để làm được điều này th trong bước thứ 2 này ta sẽ bao gồm đồng thời trong mô h nh hồi quy hệ số IMR hay còn được biết đến với tên gọi là tỷ số nghịch đảo Mills (IMR – Inverse Mills Ratio). IMR là tỷ lệ của các giá trị ước lượng được của hàm mật độ chuẩn hóa với các giá trị ước lượng được của hàm phân phối tích lũy chuẩn hóa. Cụ thể, nó được tính từ công thức sau:

Trong đó: là tỷ lệ của hàm mật độ chuẩn tắc và là hàm phân phối tích lũy chuẩn tắc.

o Nếu IMR không có nghĩa thống kê, nghĩa là không có sự khác biệt trong việc chọn mẫu giữa 2 nhóm dữ liệu sử dụng trong mô hình Probit OLS ở bước 1 và mô hình ở bước 2.

o Ngược lại, nếu IMR có nghĩa thống kê, nghĩa là có sự sai lệch giữa 2 bộ mẫu được sử dụng trong bài.

Về các biến được sử dụng dụng để kiểm soát trong bài, đề tài vận dụng ý tưởng trong báo cáo của CIEM - 201 ; Lê Thị Bích Ngọc – 2013; Lê 2012; Vo 2011 để chọn lựa ra các biến độc lập trong mô h nh. Để đánh giá được đầy đủ các tác nhân tác động đến quyết định cung cấp tín dụng của ngân hàng, các biến độc lập sẽ được chia làm 3 nhóm chỉ tiêu:

Nhóm chỉ tiêu áp dụng chung: gồm 2 biến độc lập là loại hình hoạt động của DN và quy mô của DN.

Nhóm chỉ tiêu tài chính: thể hiện sức khỏe tài chính của doanh nghiệp trong năm mô h nh bao gồm biến Hệ Số Nợ, Tổng Tài S n và Lợi Nhuận của DN trong năm tài chính 2018.

Nhóm chỉ tiêu khả năng hoạt động: gồm 3 biến là kinh nghiệm hoạt động trong lĩnh vực kinh doanh của DN được đo lường thông qua tuổi của DN tính từ lúc thành lập đến năm 2018; biến xuất khẩu thể hiện thông tin DN có xuất khẩu hay không; và biến cuối cùng trong nhóm này là S n Phẩm Phụ đo lường sự đa dạng trong đầu tư sản xuất sản phẩm

Cụ thể các biến được diễn giải trong Bảng 3.4 sau:

ng 3.4: Diễn giải các biến trong mô h nh hồi quy

Tên biến | Ký hiệu | Diễn giải | |

Biến phụ thuộc | Tín dụng | TD | = 1 nếu DNNNV được ngân hàng Ngoại thương Việt Nam cung cấp tín dụng năm 2018 = 0 nếu ngược lại |

Lượng tín dụng | luongTD | lượng tín dụng được ngân hàng Ngoại thương Việt Nam cung cấp cho DNNVV (triệu đồng) | |

Chỉ tiêu áp dụng chung | Loại h nh doanh nghiệp | HGD | =1, nếu loại h nh DN là hộ gia đ nh =0, nếu không phải |

TNHH | =1, nếu loại h nh DN là trách nhiệm hữu hạn =0, nếu không phải Thuộc tính cơ sở là các loại h nh DN khác. | ||

Lao động | LD | Số lượng lao động làm việc toàn thời gian tại DN (người) | |

Chỉ tiêu thanh toán | Hệ số nợ | HSNO | Tổng nợ/tổng tài sản (lần) |

Tài sản | TS | Tổng tài sản của DN (triệu đồng) | |

Lợi nhuận | LN | Lợi nhuận kinh doanh của DN vào cuối năm tài chính (triệu đồng) |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến quyết định cấp tín dụng cho doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Ngoại Thương Việt Nam khu vực TP.Cần Thơ - 3

Các nhân tố ảnh hưởng đến quyết định cấp tín dụng cho doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Ngoại Thương Việt Nam khu vực TP.Cần Thơ - 3 -

Tổng Quan Về Ngân Hàng Ngoại Thương Việt Nam –Nh Ngoại Thương Khu Vực Tp.cần Thơ

Tổng Quan Về Ngân Hàng Ngoại Thương Việt Nam –Nh Ngoại Thương Khu Vực Tp.cần Thơ -

Những Rào Cản Hạn Chế Khả Năng Tiếp Cận Tín Dụng Của Các Dnnvv Tại Nh Ngoại Thương Khu Vực Tp.cần Thơ

Những Rào Cản Hạn Chế Khả Năng Tiếp Cận Tín Dụng Của Các Dnnvv Tại Nh Ngoại Thương Khu Vực Tp.cần Thơ -

Các nhân tố ảnh hưởng đến quyết định cấp tín dụng cho doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Ngoại Thương Việt Nam khu vực TP.Cần Thơ - 7

Các nhân tố ảnh hưởng đến quyết định cấp tín dụng cho doanh nghiệp nhỏ và vừa tại Ngân hàng TMCP Ngoại Thương Việt Nam khu vực TP.Cần Thơ - 7 -

Phân Tích Các Nhân Tố Tác Động Đến Quyết Định Cung Cấp Tín Dụng Của Nh Ngoại Thương Khu Vực Cần Thơ Đến Phân Khúc Dnnvv Trong Năm 2018

Phân Tích Các Nhân Tố Tác Động Đến Quyết Định Cung Cấp Tín Dụng Của Nh Ngoại Thương Khu Vực Cần Thơ Đến Phân Khúc Dnnvv Trong Năm 2018 -

Một Số Đề Xuất Về Giải Pháp Nhằm Nâng Cao Khả Năng Tiếp Cận Tín Dụng Và Lượng Tín Dụng Tại Nh Ngoại Thương Của Các Dnnvv

Một Số Đề Xuất Về Giải Pháp Nhằm Nâng Cao Khả Năng Tiếp Cận Tín Dụng Và Lượng Tín Dụng Tại Nh Ngoại Thương Của Các Dnnvv

Xem toàn bộ 97 trang tài liệu này.

Tên biến | Ký hiệu | Diễn giải | |

Chỉ tiêu năng lực hoạt động | Kinh nghiệm | KN | Thời gian DN được thành lập cho đến hiện tại |

Xuất khẩu | XK | =1, nếu DN có xuất khẩu; =0, nếu DN không có xuất khẩu | |

Hiệp hội | HH | Số lượng hiệp hội mà DN có tham gia | |

Sản phẩm khác | Spkhac | =1, nếu DN sản xuất từ 2 loại sản phẩm trở lên; = 0 nếu DN chỉ sản xuất 1 loại sản phẩm |

CHƯƠNG 4

PHÂN TÍCH NHÂN TỐ ẢNH HƯỞNG ĐẾN QUYẾT ĐỊNH CUNG CẤP TÍN DỤNG CHO DNNVV NH TMCP NGOẠI THƯƠNG

VIỆT NAM KHU VỰC TP. CẦN THƠ

Chương này sẽ đi vào t m câu trả lời cho câu hỏi chính về các nhân tố tác động đến quyết định cung cấp tín dụng tại ngân hàng Ngoại thương Việt Nam. Nhưng để có thể đưa ra đáp án cũng như lời giải thích hợp lý nhất th ta cần phải hiểu rò về đặc điểm của đối tượng được nghiên cứu trong bài.

Đối tượng nghiên cứu trong bài là các DNNVV đã từng phát sinh giao dịch tín dụng hay nói cách khác là từng gửi hồ sơ vay vốn ở ngân hàng Ngoại thương Việt Nam tại Cần Thơ trong năm 2018. Với tiêu chí trên, đề tài sử dụng thông tin từ 445 DNNVV. Trong đó, như thể hiện ở H nh 4.1, có 423 DN đã được ngân hàng Ngoại thương Việt Nam cung cấp tín dụng trong năm 2018 chiếm tỷ trọng 95% và 5% DN còn lại không được ngân hàng Ngoại thương Việt Nam duyệt hồ sơ tín dụng, tương ứng 22 DN.

Có Vay 423

95%

Nguồn: Ngân hàng ngoại thương Cần Thơ, 2018

ình 4.1: Cơ cấu DN DNNVV trong bộ mẫu nghiên cứu

Cụ thể quy mô của DN được thể hiện thông qua tổng số lượng lao động chính thức đang làm việc tại DN được thể hiện qua Bảng 4.1. Cả hai nhóm DN: có vay và không vay, đều có số lượng lao động trung b nh vào khoảng 25 lao động/DN và quy mô nhỏ nhất là 1 lao động. Đây là các DN hoạt động với h nh thức kinh doanh chủ yếu là hộ gia đ nh (HGĐ), kế đến là h nh thức doanh nghiệp tư nhân (DNTN). Tuy nhiên, quy mô lớn nhất của hai nhóm lại có sự khác biệt rất lớn. Nhóm được cung cấp tín dụng có số lượng lao động lớn nhất là 280 người, trong khi đó quy mô này ở nhóm không được cấp tín dụng chỉ là 20 lao động. Và DN có lượng lao động lớn nhất trong bộ mẫu này có h nh thức hoạt động kinh doanh là công ty trách nhiệm hữu hạn (TNHH).

ng 4.1: Số lượng lao động trong các DNNVV phân theo hai nhóm TD

ĐVT: Lao động

SỐ LƯỢNG | TRUNG BÌNH | NHỎ NHẤT | LỚN NHẤT | |

CÓ VAY | 423 | 24,6 | 1 | 280 |

KHÔNG VAY | 22 | 25,2 | 1 | 20 |

Nguồn: Ngân hàng ngoại thương Cần Thơ, 2018

Qua thống kê các loại h nh kinh doanh - một trong các tiêu chí thuộc nhóm chỉ tiêu chung trong quá tr nh lựa chọn hồ sơ vay vốn tại ngân hàng, được thể hiện trong Bảng 4.2. Ta thấy rằng, trong bộ mẫu, hai h nh thức doanh nghiệp phổ biến nhất là hộ gia đ nh (HGĐ) và công ty trách nhiệm hữu hạn (TNHH).

Chiếm tỷ trọng lớn nhất là HGĐ gần 41% tương ứng 183 DN. Như theo quy định của Nghị định số 8/2015/NĐ-CP về đăng ký doanh nghiệp thì hình thức hộ gia đ nh không có tư cách pháp nhân và không sử dụng quá 10 lao động. Với đặc điểm đó nên h nh thức này thuộc khu vực kinh tế phi chính thức. Tuy nhiên, với quy mô vừa và nhỏ, HGĐ hiện đang rất