quá trình có ý thức hoặc không. Nguyên nhân của RRHĐ tại NHTM xuất phát từ cả yếu tố khách quan và yếu tố chủ quan, cụ thể:

- Yếu tố bên ngoài

+ Môi trường kinh tế

Môi trường kinh doanh có ảnh hưởng trực tiếp đến công tác phòng ngừa rủi ro của NHTM. Môi trường kinh doanh lành mạnh thì công tác phòng ngừa RRHĐ thuận tiện và dễ dàng, khi môi trường kinh doanh có nhiều biến động, yêu cầu đối với công tác phòng ngừa RRHĐ cần chặt chẽ hơn, đầu tư tài chính, nguồn lực, thời gian hơn cho việc phòng ngừa RRHĐ.

+ Môi trường chính trị - xã hội

Môi trường chính trị - xã hội bao gồm các yếu tố: Chính trị, trình độ dân trí, thói quen, phong tục tập quán, thu nhập. Hoạt động kinh doanh ngân hàng chỉ có thể phát triển ổn định, bền vững trong môi trường chính trị ổn định, không biến động bất thường. Từ đó, các cá nhân và tổ chức mới thực hiện hoạt động sản xuất, kinh doanh, gửi tiền tiết kiệm và sử dụng các dịch vụ tiện ích do ngân hàng cung cấp.

+ Môi trường pháp lý

Các hoạt động kinh tế nói chung và hoạt động ngân hàng nói riêng đều chịu ảnh hưởng của môi trường pháp lý, cụ thể như các chính sách về tiền tệ, tỷ giá, lãi suất, quy định về tỷ lệ đảm bảo an toàn trong hoạt động ngân hàng, quy định về phòng ngừa RRHĐ, quy định hoạt động thanh tra, giám sát của cơ quan quản lý ngân hàng... Nếu hệ thống các văn bản pháp lý quy định đồng bộ, cụ thể rõ ràng sẽ có tác dụng làm cho các hoạt động của ngân hàng phát huy hiệu quả, giảm thiểu các rủi ro và tổn thất cho ngân hàng.

+ Các sự kiện khách quan, cá nhân bên ngoài

Nguyên nhân gây ra RRHĐ thường được nhắc tới thuộc về yếu tố khách quan là các sự kiện bên ngoài. Các sự kiện này có thể gây ra RRHĐ đối với ngân hàng, các sự kiện như như bão lũ, động đất, sóng thần, dịch bệnh…

- Cán bộ ngân hàng

Các trường hợp có thể xảy ra như cán bộ cố ý gian lận, làm sai; năng lực hạn chế, tiêu cực trong khâu tuyển dụng, phân bổ và quản lý nhân sự của ngân hàng chưa hợp lý nên xảy ra lỗi trong quá trình tác nghiệp; NHTM thiếu nhân sự chủ chốt về QTRRHĐ, kiểm soát rủi ro.

- Quy trình

Hussain (2000) cho rằng các ngân hàng gặp khó khăn nghiêm trọng trong việc cố gắng xác định RRHĐ. Khó khăn này đến từ việc đánh giá sai lệch về tầm quan trọng của RRHĐ của lãnh đạo ngân hàng. Vấn đề này trở nên nghiêm trọng hơn khi một số tác giả Leippold và Vanini (2003), Tanampasidis (2008) và Barry (2009) đã ghi nhận văn hóa rủi ro vẫn còn thiếu và hạn chế trong một số ngân hàng.

Trong cùng một bối cảnh, Marshall và Prusak (1997) thông qua quy trình quản lý tài khoản nhận ra thông tin được sử dụng để xác định RRHĐ có khuynh hướng "từ trên xuống" (top-down). Khuynh hướng này khiến trách nhiệm được giao cho quản lý cấp dưới không cao, tạo ra sự thiếu hụt về mặt trải nghiệm và thông tin quản lý. Hơn nữa, Cull và các cộng sự (2007) cho rằng việc quản trị vận hành đúng chức năng đòi hỏi sự quan tâm của các lãnh đạo cấp cao về QTRRHĐ. Liên quan đến quy trình QTRRHĐ, một số rủi ro gồm: các rủi ro phát sinh do thiếu quy trình; có quy trình nhưng không đầy đủ, chưa hoàn chỉnh, còn bất cập; quy trình không phù hợp thực tiễn kinh doanh.

- Hệ thống CNTT

Sự phát triển của công nghệ thông tin hỗ trợ cho các hoạt động kinh doanh đặt ra yêu cầu tăng cường an ninh thông tin. Cảm giác thiếu bảo mật, sợ bị đánh cắp danh tính, xung đột lợi ích và mất tính toàn vẹn của các luồng thông tin đều đặt ra các mối đe dọa đối với các tổ chức. Do đó, mỗi tổ chức phải cố gắng đảm bảo an toàn cho các giao dịch trực tuyến. Trên thực tế, vấn đề liên quan đến sự mất an toàn của hệ thống công nghệ thông tin có thể phá vỡ toàn bộ hệ thống và tăng mức độ nghiêm trọng và tần suất của các lỗi vận hành. Cuối cùng, chúng sẽ ảnh hưởng tiêu cực đến sự ổn định của tổ chức (McPhail (2003).

1.1.1.4. Hậu quả của RRHĐ

RRHĐ xảy ra gây hậu quả lớn cho ngân hàng về mặt tài chính và phi tài chính như uy tín, thương hiệu của ngân hàng. Ngân hàng kinh doanh trên cơ sở uy tín nên tổn thất về uy tín xảy ra rất nghiêm trọng và khó đo lường. RRHĐ có khả năng gây thiệt hại lớn hơn nhiều lần so với rủi ro tín dụng và rủi ro thị trường (Moosa, 2007). RRHĐ có tính đa dạng và đa chiều; phạm vi không gian và thời gian của RRHĐ rất rộng lớn, không xác định trước; tương đồng với quan điểm trên, Roman Buchelt và Stefan Unteregger (2004) đã cho rằng RRHĐ tồn tại dưới nhiều hình thức khác nhau và có liên quan mật thiết với nhau. Các hậu quả của RRHĐ gồm: (i) Trách nhiệm pháp lý; (ii) Tổn thất về tài sản; (iii) Mất khả năng đòi bồi hoàn; (iv) Phát sinh gánh nặng cho xã hội; (v) Giảm giá trị của ngân hàng.

RRHĐ không chỉ gây thiệt hại cho ngân hàng mà còn gây tổn thất về tài sản cho khách hàng, có thể dẫn đến trách nhiệm pháp lý đối với các bên liên quan. Nếu hậu quả nặng nề có thể dẫn đến sa thải nhân viên hoặc mất khách hàng, dẫn đến giảm doanh thu và lợi nhuận của ngân hàng.

RRHĐ cũng tác động đến sự ổn định, phát triển bền vững của nền kinh tế - xã hội. Khi ngân hàng gặp vấn đề rủi ro, đổ vỡ sẽ ảnh hưởng đến đường lối, chủ trương kinh tế, chính sách kinh tế, tài chính của quốc gia, gây tâm lý hoang mang đối với khách hàng, có thể dẫn đến rút tiền hàng loạt. Từ đó, ảnh hưởng đến cả hệ thống tài chính ngân hàng và toàn bộ nền kinh tế.

1.1.2. Quản trị rủi ro hoạt động của NHTM

1.1.2.1. Khái niệm

QTRRHĐ là một phần của quản trị rủi ro nói chung trong hoạt động kinh doanh ngân hàng (De Koker, 2006). Tuy nhiên, khác với rủi ro tín dụng và rủi ro thị trường, RRHĐ không thể định lượng theo phương pháp thông thường. QTRRHĐ cần được tiếp cận theo hướng chung, khái quát vì bản chất của RRHĐ là tính đa chiều (Marshall, 2001).

Theo Fernánde Laviada và các cộng sự (2005), mặc dù RRHĐ cho đến nay không còn là khái niệm mới, tuy nhiên việc thực hiện quản lý và đánh giá về công tác

quản trị rủi ro vẫn chưa đúng “tầm” dù lãnh đạo của phần lớn các TCTD nhận thức được rằng việc kiểm soát và QLRRHĐ đã trở nên quan trọng hơn, nâng cao năng lực tài chính và cạnh tranh. Một tầm nhìn mới cho QLRRHĐ đang nổi lên do các yêu cầu quản lý của Basel II, Hiệp định vốn gần nhất được Ủy ban Basel về giám sát ngân hàng chấp thuận năm 2004, bao gồm khoản vốn quy định cho RRHĐ.

Quan điểm quản trị rủi ro theo Basel II, “Quản trị rủi ro là một quá trình liên tục cần được thực hiện ở mọi cấp độ của một tổ chức tài chính và là yêu cầu bắt buộc để các tổ chức tài chính có thể đạt được các mục tiêu đề ra và duy trì khả năng tồn tại và sự minh bạch về tài chính”. Theo đó, QTRRHĐ được hiểu là quá trình TCTD tiến hành các hoạt động tác động đến RRHĐ, bao gồm việc thiết lập cơ cấu tổ chức, xây dựng hệ thống các chính sách, phương pháp QLRRHĐ để thực hiện quá trình quản lý rủi ro bao gồm: nhận diện, đo lường, đánh giá, quản lý, giám sát và kiểm tra kiểm soát rủi ro hoạt động nhằm bảo đảm hạn chế tới mức thấp nhất rủi ro xảy ra.

Nhiệm vụ của RRHĐ là thu thập dữ liệu tổn thất trong hoạt động kinh doanh để quyết định mức độ tổn thất có thể chấp nhận được và đặt chỉ tiêu hạn mức cho những năm kế tiếp. Việc phân tích số liệu sẽ xác định được những lĩnh vực, sản phẩm hoặc quy trình có rủi ro cao, đảm bảo công tác kiểm soát hạn mức RRHĐ phù hợp với KVRR của ngân hàng.

1.1.2.2. Đặc điểm của QTRRHĐ

QTRRHĐ có những đặc điểm như sau:

Thứ nhất, QTRRHĐ là hoạt động thường xuyên và liên tục tại ngân hàng. RRHĐ của ngân hàng có tính rộng khắp, thực hiện trong tất cả sản phẩm, hoạt động, quy trình và hệ thống của ngân hàng. Theo đó, QTRRHĐ cần thực hiện liên tục như nhận diện, đo lường, đánh giá, quản lý, giám sát và kiểm tra, kiểm soát RRHĐ nhằm bảo đảm phát hiện kịp thời các RRHĐ và hạn chế tối đa khả năng RRHĐ xảy ra.

Thứ hai, QTRRHĐ không hiệu quả sẽ mang lại tổn thất tài chính và uy tín cho ngân hàng do lỗi sai sót, gian lận, duy trì hoạt động một cách liên tục và kịp thời, hoặc khiến các lợi ích của ngân hàng bị tổn thương. Tổn thất trong quản lý RRHĐ và các hệ lụy của nó có thể thấy rất rõ nét qua vụ việc của Ngân hàng Barings (Anh Quốc), Ngân

hàng Societe Generale (Pháp). Tất cả các vụ việc lớn liên quan đến hoạt động ngân hàng chủ yếu bắt nguồn từ nguyên nhân chính là RRHĐ, không phải rủi ro thị trường hay rủi ro tín dụng.

Thứ ba, công tác QTRRHĐ chủ yếu thực hiện quản trị trong nội bộ ngân hàng do nguyên nhân của RRHĐ có thể từ yếu tố bên ngoài, nhưng đa phần xuất phát từ nội tại ngân hàng như quy trình, cán bộ ngân hàng, hệ thống công nghệ thông tin. Đây là đặc điểm khác biệt của QTRRHĐ so với cách quản trị các loại rủi ro khác.

1.1.2.3. Vai trò của QTRRHĐ

QTRRHĐ đã trở thành một vấn đề thiết yếu trong hầu hết các tổ chức kinh doanh bao gồm cả các tổ chức tài chính, ngân hàng (Waring, 2001). Theo Ortega (2017), công tác QTRRHĐ ngày càng thách thức đối với các tổ chức tài chính nói chung và các ngân hàng nói riêng. Vai trò của QTRRHĐ thể hiện qua 4 nội dung:

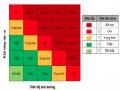

Thứ nhất, QTRRHĐ có vai trò kiểm soát rủi ro trong hoạt động kinh doanh của ngân hàng. RRHĐ là loại hình rủi ro có tính tiềm ẩn cao, khó xác định hoặc dự đoán trước những dấu hiệu của nó vì loại rủi ro này không định lượng được bằng chỉ số tài chính cụ thể như rủi ro tín dụng hay rủi ro thị trường (De Koker, 2006). Trong bối cảnh phát triển của CNTT, những rủi ro này có phần tinh vi hơn. Việc định lượng RRHĐ phải dựa trên cơ sở dữ liệu lớn, phức tạp và khái quát hóa được hành vi của cán bộ ngân hàng. Nếu ngân hàng có hệ thống kiểm soát QTRRHĐ không hiệu quả thì có thể tác động lớn đến khả năng thanh toán hay làm gián đoạn hoạt động của ngân hàng. Để đánh giá mức độ RRHĐ, các chủ thể thường xem xét các nội dung: (i) Tính tuân thủ của cán bộ; (ii) Mức độ vi phạm quy định, quy trình nghiệp vụ; (iii) Mức độ lỗi của hệ thống CNTT, hệ thống bảo mật, các vấn đề liên quan đến thiết bị (phần cứng, phần mềm, thiết bị mạng, đường truyền); (iv) Mức độ ảnh hưởng do các yếu tố bên ngoài.

Thứ hai, tăng cường khả năng đạt được các mục tiêu hoạch định của ngân hàng. QTRRHĐ tốt sẽ giúp ngân hàng hạn chế các hậu quả của RRHĐ như: Trách nhiệm pháp lý, tổn thất về tài sản, mất khả năng đòi bồi hoàn, phát sinh gánh nặng cho xã hội, giảm giá trị của ngân hàng. Trên cơ sở đó, ngân hàng có thể tập trung nguồn lực để thực hiện các mục tiêu, chiến lược kinh doanh đã đề ra.

Thứ ba, QTRRHĐ tốt sẽ đem lại lợi ích cho cả nền kinh tế. Trong thời đại hiện nay, các TCTD có mối liên hệ chặt chẽ với nhau, nếu như một NHTM gặp vấn đề thì ngay lập tức sẽ ảnh hưởng dây chuyền đến các ngân hàng khác. Vì vậy, QTRRHĐ đem lại sự an toàn, ổn định cho thị trường.

Thứ tư, tạo sự tin tưởng của khách hàng, đối tác. Đặc điểm nổi bật của RRHĐ là nằm trong mọi sản phẩm, giao dịch và gắn liền với các nhân tố chủ yếu như tổ chức, quy trình tác nghiệp, hệ thống công nghệ, cán bộ ngân hàng và đặc biệt là các sự kiện bên ngoài nên RRHĐ gắn liền với văn hóa của ngân hàng (Rao and Dev, 2006). Thiết lập văn hóa quản trị rủi ro sẽ giúp cán bộ hiểu rõ về trách nhiệm của mình và chủ động trong việc phát hiện, xử lý, báo cáo các sự kiện/nội dung có liên quan đến RRHĐ, từ đó tăng cường được sự tin tưởng của khách hàng.

1.2. Quản trị rủi ro hoạt động của NHTM theo chuẩn Basel II

1.2.1. Chính sách QTRRHĐ của NHTM theo chuẩn Basel II

1.2.1.1. Chính sách QTRRHĐ dựa vào vốn tự có.

Theo Basel II, Ủy ban Basel đã không sử dụng nguyên lý “một kích thước phù hợp với tất cả” (“one size fits all”) của Hiệp ước về vốn năm 1988 (Basel I) trong việc tính toán yêu cầu vốn pháp định tối thiểu. Thay vào đó, Ủy ban Basel đã giới thiệu khái niệm “3 trụ cột” liên kết mối quan hệ về các loại rủi ro và số vốn cần thiết ngân hàng phải duy trì, được mô tả tại Bảng 1.2. Điểm mới của Basel II giới thiệu một chuỗi cách tiếp cận rủi ro tín dụng phức tạp và bắt đầu bổ sung nguyên tắc tính tỷ lệ an toàn vốn tối thiểu bao gồm cả RRHĐ.

Trụ cột I đề cập tới việc duy trì một lượng vốn pháp định được tính toán cho ba thành phần rủi ro mà ngân hàng đối mặt, bao gồm: rủi ro thị trường, rủi ro tín dụng và RRHĐ. Với trụ cột I, tỷ lệ vốn tối thiểu cần duy trì ở mức bằng 8%. Tỷ lệ này thể hiện mối quan hệ giữa các quy định về mức vốn duy trì của ngân hàng và tài sản được điều chỉnh theo trọng số rủi ro. Nếu như tử số của tỷ lệ vốn tối thiểu phản ánh giá trị vốn tự có của ngân hàng thì phần mẫu số phức tạp hơn thế. Trải qua các thời kỳ, mẫu số này được bổ sung để bảo đảm tỷ lệ vốn tối thiểu, thể nguồn lực của ngân hàng dành cho rủi ro tín dụng, rủi ro thị trường và RRHĐ.

Đối với rủi ro tín dụng, trọng số rủi ro là tham số đại diện cho rủi ro tín dụng liên quan tới các tài sản có. Tài sản có được điều chỉnh theo trọng số rủi ro được tính bằng giá trị tài sản có nhân với tham số này. Đối với rủi ro thị trường và RRHĐ, hai loại rủi ro này được bổ sung vào phần mẫu số của tỷ lệ vốn tối thiểu lần lượt vào các năm 1996 và 2001. Theo đó, giá trị đại diện cho rủi ro thị trường và RRHĐ được nhân với hệ số 12,5 (bằng nghịch đảo của tỷ lệ tối thiểu 8%).

Bảng 1.2. Ba trụ cột trong Hiệp định vốn Basel II

Trụ cột II | Trụ cột III | |

Yêu cầu vốn tối thiểu Tỷ lệ an toàn vốn tối thiểu | Giám sát của cơ quan quản lý | Công bố thông tin |

Rủi ro tín dụng Rủi ro thị trường Rủi ro hoạt động | Yêu cầu về ICAAP Đánh giá mức độ đủ vốn và rủi ro. Biện pháp xử lý Giám sát sau xử lý | Tăng cường giám sát của các lực lượng thị trường Minh bạch thông tin về vốn và rủi ro Khuyến khích ngân hàng quản lý rủi ro |

Có thể bạn quan tâm!

-

Quản trị rủi ro hoạt động tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam theo chuẩn Basel II 1681478248 - 2

Quản trị rủi ro hoạt động tại ngân hàng nông nghiệp và phát triển nông thôn Việt Nam theo chuẩn Basel II 1681478248 - 2 -

Những Nghiên Cứu Về Quản Trị Rủi Ro Tại Agribank

Những Nghiên Cứu Về Quản Trị Rủi Ro Tại Agribank -

Cơ Sở Lý Thuyết Về Qtrrhđ Của Nhtm Theo Chuẩn Basel Ii

Cơ Sở Lý Thuyết Về Qtrrhđ Của Nhtm Theo Chuẩn Basel Ii -

Chính Sách Qtrrhđ Dựa Trên Quy Trình Quản Lý Giám Sát.

Chính Sách Qtrrhđ Dựa Trên Quy Trình Quản Lý Giám Sát. -

Giảm Thiểu Rủi Ro, Duy Trì Hoạt Động Kinh Doanh Liên Tục

Giảm Thiểu Rủi Ro, Duy Trì Hoạt Động Kinh Doanh Liên Tục -

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank

Kinh Nghiệm Quản Trị Rủi Ro Hoạt Động Tại Một Số Nhtm Trong, Ngoài Nước Và Bài Học Kinh Nghiệm Đối Với Agribank

Xem toàn bộ 214 trang tài liệu này.

Nguồn: BIS, 2006

Như vậy, trong trụ cột I, khác với Basel I, Basel II đã bổ sung thêm RRHĐ - một loại rủi ro mới - ngân hàng phải bố trí một lượng vốn theo quy định nhằm tăng cường dự phòng cho rủi ro này.

Để thực hiện chính sách này, Uỷ ban Basel xác định phạm vi của RRHĐ bao gồm các thiệt hại do quy trình nội bộ không đầy đủ, do con người hay hệ thống hoặc từ các sự kiện bên ngoài. Bên cạnh đó, một số yếu tố nhạy cảm với rủi ro và có độ phức tạp cao có thể dùng để quyết định mức vốn yêu cầu của ngân hàng cần đảm bảo. Giá trị đại diện cho RRHĐ dưới mẫu số có nhiều phương pháp tính toán. Các ngân hàng có thể lựa chọn phương pháp tiếp cận Chỉ số cơ bản (BIA), Chuẩn hóa (SA) và Đo lường nâng cao (AMA) để tính vốn cho RRHĐ. Các ngân hàng sử dụng phương pháp phức tạp thì sẽ giúp nâng cao tính an toàn, chính xác trong đo lường rủi ro. Cùng với quá

trình phát triển, độ phức tạp của các hệ thống và quy tắc đo lường RRHĐ, các ngân hàng được khuyến khích chuyển lên áp dụng các phương pháp đo lường phức tạp hơn trong 3 phương pháp nêu trên.

(i) Phương pháp chỉ số cơ bản (BIA): Các ngân hàng sử dụng phương pháp chỉ số cơ bản để duy trì vốn tự có cho RRHĐ tương ứng bằng một tỷ lệ cố định nào đó (Ký hiệu là Anpha (α)) của lợi nhuận gộp hàng năm, bình quân trong thời gian 3 năm (chi tiết theo phụ lục I kèm theo).

(ii) Phương pháp chuẩn hoá (SA): Trong phương pháp chuẩn hóa, các hoạt động ngân hàng được chia thành 8 mảng dịch vụ, trong mỗi mảng dịch vụ, lợi nhuận gộp là một chỉ số phản ánh quy mô của mảng dịch vụ đó. Tổng yêu cầu về vốn được tính bằng cách cộng các yêu cầu về vốn của mỗi mảng dịch vụ với nhau (chi tiết theo phụ lục I kèm theo).

(iii) Phương pháp đo lường nâng cao (AMA)

Trong phương pháp AMA, yêu cầu về vốn pháp định sẽ bằng độ lớn của rủi ro theo kết quả đo lường của hệ thống đo lường RRHĐ của ngân hàng, với điều kiện hệ thống đó đạt được các tiêu chuẩn định tính và định lượng đối với phương pháp AMA. Các ngân hàng chỉ được áp dụng phương pháp AMA khi được cơ quan quản lý ngân hàng cho phép (chi tiết theo phụ lục I kèm theo).

Theo Basel II, các điều kiện để ngân hàng áp dụng phương pháp chuẩn hóa hoặc phương pháp AMA: (i) Có sự chấp thuận của cơ quan quản lý ngân hàng nhằm giám sát hoạt động QLRRHĐ; (ii) Ngân hàng phải có một hệ thống QLRRHĐ trên một nguyên lý đúng đắn và được thi hành một cách toàn diện, đồng bộ; (iii) Ngân hàng có đủ nguồn lực cho việc sử dụng phương pháp được lựa chọn trong những mảng dịch vụ chính, cũng như trong lĩnh vực kiểm soát và kiểm toán; (iv) Hệ thống đo lường nội bộ của một ngân hàng phải dự đoán được với độ chính xác hợp lý quy mô của những tổn thất không tính trước được, trên cơ sở kết hợp sử dụng dữ liệu tổn thất của ngân hàng và từ các nguồn bên ngoài theo lĩnh vực phân tích tình huống, các yếu tố cụ thể trong môi trường kinh doanh của ngân hàng, kiểm soát nội bộ; (v) Hệ thống đo lường của ngân hàng phải có đủ khả năng hỗ trợ phân bổ nguồn kinh tế cho các RRHĐ