Tóm lại, các giao dịch kỳ hạn được ra đời vào thời điểm nhu cầu bảo hiểm rủi ro tỷ giá trên thị trường ngoại hối tăng cao nên sớm phát huy được vai trò của mình. Nhưng nghiệp vụ kỳ hạn tại các NHTM hầu như lại chỉ diễn ra một chiều. Hơn nữa, giao dịch kỳ hạn vẫn chưa được áp dụng nhiều so với giao dịch giao ngay. Điều này đặt ra vấn đề cần khắc phục những khó khăn khi sử dụng hợp đồng kỳ hạn để nó thực sự trở thành một công cụ bảo hiểm rủi ro ngoại hối hiệu quả, nhất là trong giai đoạn tỉ giá đang diễn biến ngày càng mạnh và bất thường như giai đoạn hiện nay.

b. Nghiệp vụ hoán đổi tiền tệ:

- Quy trình thực hiện nghiệp vụ hoán đổi tiền tệ tại các NHTM:

Nghiệp vụ hoán đổi tiền tệ được các NHTM sử dụng tích cực vào phòng ngừa rủi ro ngoại hối. Bởi vì, với vai trò là người tạo lập thị trường, các NHTM thường sử hữu rất nhiều hợp đồng bằng các đồng tiền và có ngày giá trị khác nhau. Do đó, các NHTM luôn ở trong trạng thái có nguy cơ gặp phải rủi ro tỷ giá cao.

Các giao dịch hoán đổi trên Interbank được thực hiện trên cơ sở hoán đổi Spot

– Forward Swap, bao gồm đồng thời một giao dịch Spot và một giao dịch Forward. Xét trường hợp cụ thể giữa 2 NHTM A và B thực hiện một giao dịch Swap đồng thời: NHTM A sẽ mua giao ngay 10.000 USD và bán lại cho NHTM B 10.000USD đó sau 3 tháng. Để thực hiện giao dịch swap này, NHTM A sẽ mua 10.000 USD giao ngay của NHTM B ứng với tỷ giá giao ngay. Sau 3 tháng, NHTM A sẽ bán lại số USD này cho NHTM B với “Tỉ giá kì hạn hoán đổi = Tỷ giá giao ngay trung bình +/- swap rate”11. Như vậy,

11 PGS.TS Nguyễn Văn Tiến (2008), Giáo trinh Nghiệp vụ kinh doanh ngoại hối, NXB Thống Kê, Hà Nội, tr208.

lượng USD sẽ không đổi còn lượng VND thì thay đổi phụ thuộc vào tỷ giá kỳ hạn hoán đổi.

- Doanh số thực hiện nghiệp vụ hoán đổi tiền tệ tại các NHTM:

Trên thị trường ngoại hối Việt Nam, các giao dịch hoán đổi chủ yếu được diễn ra trên cơ sở hoán đổi lãi suất giữa ngân hàng và doanh nghiệp để phòng ngừa rủi ro lãi suất cho doanh nghiệp, giao dịch hoán đổi tiền tệ giữa các ngân hàng vẫn còn rất thưa thớt. Ngay cả đối với một số chi nhánh nước ngoài vốn có kinh ngiệm và ưu thế đáng kể trong việc cung cấp các sản phẩm phái sinh thì giao dịch hoán đổi tiền tệ vẫn chiếm tỉ trọng rất nhỏ.

Trên cơ sở pháp lý là Quyết định số 1452/2004/QĐ – NHNN thì đối tượng được phép giao dịch hoán đổi với các NHTM là các tổ chức kinh tế. Các tổ chức khác và các cá nhân không được phép giao dịch loại hình này. Trên thực tế, các NHTM chỉ giao dịch hoán đổi với NHNN và một số Ngân hàng nước ngoài là chủ yếu. Đối với NHNN, các NHTM chỉ thực hiện giao dịch hoán đổi khi thiếu vốn VNĐ và thừa ngoại tệ. NHNN cũng không khuyến khích việc các NHTM thực hiện nghiệp vụ hoán đổi tiền tệ, bởi e ngại các NHTM sẽ dùng tiền gửi tiết kiệm ngoại tệ đổi lấy VNĐ, sau đó tiến hành các hoạt động đầu cơ mua ngoại tệ trên thị trường liên ngân hàng. Còn đối với các Ngân hàng nước ngoài khác, khi xảy ra tình trạng thừa loại ngoại tệ này và thiếu hụt ngoại tệ khác thì các NHTM Việt Nam sẽ tiến hành liên hệ để tiến hành giao dịch hoán đổi tiền tệ. Như vậy, đối tượng khách hàng được sử dụng loại hình giao dịch hoán đổi này rất hạn chế, đồng thời do không được NHNN khuyến khích sử dụng, nên các giao dịch này vẫn chưa có những bước phát triển đáng kể trên thị trường ngoại hối Việt Nam.

Bảng 2.5: Doanh số giao dịch hoán đổi ngoại tệ tại VCB

Đơn vị tính: triệu USD

Doanh số swap | Tỷ lệ tăng (%) | % Swap/giao ngay | % swap/tổng doanh số | |

2001 | 293,59 | 38,39 | 11,90 | 9,95 |

2002 | 324,80 | 10,63 | 13,10 | 10,77 |

2003 | 373,70 | 15,06 | 14,00 | 11,40 |

2004 | 372,10 | -0,43 | 12,50 | 10,25 |

2005 | 330,11 | -11,29 | 9,87 | 8,10 |

2006 | 392,71 | 18,96 | 8,88 | 7,31 |

2007 | 459,25 | 16,94 | 7,79 | 6,51 |

2008 | 542,81 | 18,19 | 6,88 | 5,85 |

Có thể bạn quan tâm!

-

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây

Bối Cảnh Thị Trường Ngoại Hối Việt Nam Trong Những Năm Gần Đây -

Hoạt Động Của Thị Trường Liên Ngân Hàng (Interbank)

Hoạt Động Của Thị Trường Liên Ngân Hàng (Interbank) -

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua.

Tình Hình Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trên Vinaforex Trong Những Năm Qua. -

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam.

Thực Trạng Sử Dụng Nghiệp Vụ Phái Sinh Tiền Tệ Trong Bảo Hiểm Rủi Ro Tỷ Giá Của Các Doanh Nghiệp Xnk Việt Nam. -

Đánh Giá Triển Vọng Phát Triển Nghiệp Vụ Ngoại Hối Phái Sinh Trên Thị Trường Ngoại Hối Việt Nam

Đánh Giá Triển Vọng Phát Triển Nghiệp Vụ Ngoại Hối Phái Sinh Trên Thị Trường Ngoại Hối Việt Nam -

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới

Sự Phát Triển Của Thị Trường Các Công Cụ Phái Sinh Tiền Tệ Trên Thế Giới

Xem toàn bộ 129 trang tài liệu này.

Nguồn: Báo cáo tổng hợp của NHTMCP VCB

Doanh số giao dịch hoán đổi tại VCB đã tăng lên đáng kể từ năm 1998, từ 293,59 năm 2001 đến 542,81 trong năm 2008, với tốc độ tăng 18,19% so với năm 2007. Điều này chứng tỏ loại giao dịch này cũng rất cần thiết đối với ngân hàng. Đặc biệt trong năm 2001, tại VCB xảy ra tình trạng thiếu vốn VNĐ trong khi dư thừa nguồn ngoại tệ, chính trong thời điểm đó, VCB đã tiến hành giao dịch hoán đổi tiền tệ với NHNN và được giải quyết nhu cầu kịp thời. Tuy nhiên, hợp đồng hoán đổi vẫn là một nghiệp vụ chiếm tỉ trọng nhỏ trong tổng doanh số KDNT của đơn vị, chỉ chiếm khoảng 5,85% so với tổng

doanh số, đồng thời vẫn không được sử dụng phổ biến so với hợp đồng giao ngay và kì hạn, chỉ chiếm tỷ lệ 6,88% khi so sánh với hợp đồng giao ngay.

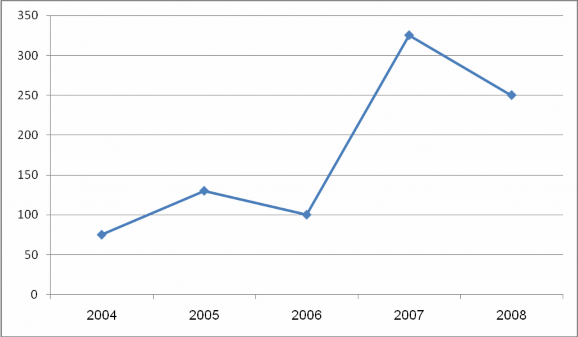

Biểu đồ 2.2: Doanh số kinh doanh hoán đổi ngoại tệ tại Habubank từ 2004 đến 2008

Đơn vị: Triệu USD

Nguồn: Tổng hợp báo cáo kinh doanh ngoại tệ của phòng Nguồn vốn

Xét tình hình hoạt động của nghiệp vụ hoán đổi ngoại tệ tại Habubank ta thấy: Doanh số giao dịch hoán đổi tăng trưởng qua các năm, năm 2005 do bản thân Habubank lâm vào tình trạng khan hiếm ngoại tệ nên NH đã sử dụng nhiều hợp đồng hoán đổi để bổ sung nguồn ngoại tệ. Điều này lí giải tại sao doanh số năm 2005 tăng lên. Tăng nhiều nhất là vào năm 2007 sau khi giảm nhẹ ở năm 2006. Kết thúc năm 2007, nguồn ngoại tệ trên thị trường dồi dào hơn do trong năm thu hút vốn FDI vào Việt Nam đạt 19 tỷ USD. Hoạt động kinh

doanh ngoại tệ của các Ngân hàng khả quan hơn, trong đó có Habubank nên doanh số bảo hiểm rủi ro bằng hợp đồng hoán đổi lại giảm.

Bảng2.6: Doanh số mua bán ngoại tệ theo loại hình giao dịch phái sinh tại Habubank

Đơn vị: Triệu đồng

2004 | 2005 | 2006 | 2007 | 2008 | ||

Kỳ hạn | Mua | 135.17 | 224.36 | 154.08 | 426.77 | 332.45 |

Bán | 136.17 | 271.0 | 736.13 | 426.77 | 642.58 | |

Hoán đổi | Mua và Bán | 76.52 | 129.37 | 97.23 | 326.36 | 254.32 |

Nguồn: Tổng hợp báo cáo kinh doanh ngoại tệ của phòng Nguồn vốn

Theo đó, khi nhìn ở bảng 2, so sánh doanh số giữa hợp đồng kỳ hạn và hoán đổi ta thấy; giao dịch hoán đổi vẫn chiếm tỉ trọng thấp hơn khi so sánh với giao dịch kỳ hạn. Để thấy rõ hơn về tình hình này, ta sẽ xem xét trường hợp của Eximbank:

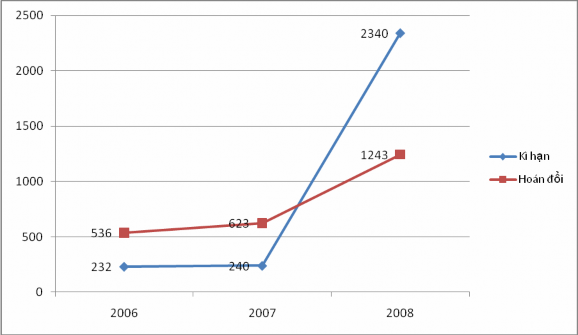

Biểu đồ 2.3: Doanh số mua bán ngoại tệ theo loại hình giao dịch phái sinh tại Eximbank

Đơn vị: Triệu đồng

Nguồn: Tổng hợp báo cáo kinh doanh ngoại tệ của Phòng Nguồn Vốn

Nhìn vào biểu đồ trên ta thấy, diễn biến của 2 loại hợp đồng kỳ hạn và hoán đổi được thực hiện tại Eximbank. Qua 3 năm, doanh số của hai loại hợp đồng này đều có những bước thay đổi rất khả quan. Bằng chứng là doanh số liên tục tăng, trong đó tăng vượt bậc là doanh số của hợp đồng kỳ hạn. Năm 2008, giá trị các hợp đồng phái sinh đạt tới 3.587.230 triệu đồng, tăng gấp 4 lần so với năm 2007. Trong đó, doanh số của giao dịch kỳ hạn vẫn lớn hơn nhiều khi so sánh với giao dịch hoán đổi. Năm 2008, giao dịch kỳ hạn tăng gấp đôi giao dịch hoán đổi.

Nhìn chung, hợp đồng hoán đổi ngoại tệ vẫn giữ một mức doanh số rất khiêm tốn trên thị trường ngoại hối Việt Nam. Khi so sánh với các hợp đồng kinh

doanh ngoại tệ khác, hợp đồng hoán đổi chiếm tỉ trọng nhỏ so với hợp đồng kì hạn, do đó, vị thế của hợp đồng hoán đổi trong tổng doanh số mua bán ngoại tệ vẫn chưa có bước tiến rõ rệt.

c. Nghiệp vụ quyền chọn ngoại tệ:

- Quy trình thực hiện nghiệp vụ quyền chọn ngoại tệ:

Để thực hiện được nghiệp vụ quyền chọn, bao giờ cũng cần phải có hai bên tham gia với tư cách là người phát hành Option và người mua Option. Người mua quyền chọn phải trả phí quyền chọn (premium) để hưởng quyền chọn. Với các NHTM, họ là người gánh chịu rủi ro tỷ giá vì phải thực hiện hợp đồng trong khi người mua quyền chọn có quyền lựa chọn việc thực hiện hay không. Chính vì điều này, khi phát hành hợp đồng quyền chọn, Ngân hàng sẽ tìm mua một hợp đồng quyền chọn đối ứng từ một khách hàng hoặc một ngân hàng khác để phòng ngừa rủi ro tỷ giá cho chính mình theo mức tỷ giá và phí mua có lợi thế hơn. Mức chênh lệch tỷ giá và phí quyền chọn sẽ tạo nên thu nhập cho khách hàng. Bằng cách này, các ngân hàng tham gia hợp đông quyền chọn sẽ san sẻ được rủi ro cho nhau, mức chênh lệch ròng cuối cùng sẽ là thu nhập hoặc khoản lỗ mà Ngân hàng thu được nhưng ở mức độ vừa phải.

- Doanh số thực hiện nghiệp vụ quyền chọn ngoại tệ tại các NHTM Việt Nam:

Quyền chọn Ngoại tệ với ngoại tệ

Theo công văn số 135/NHNN – QLNH về giao dịch quyền chọn ngoại tệ do NHNN ban hành vào ngày 12/2/2003, cho phép Eximbank là ngân hàng đầu tiên thực hiện thí điểm quyền chọn ngoại tệ với ngoại tệ. Sau Eximbank, NHNN cũng cho phép 7 Ngân hàng khác thực hiện thí điểm này, gồm có 2 ngân hàng nước ngoài họat động ở Việt Nam là Citibank, HSBC chi nhánh

TPHCM và 5 ngân hàng trong nước là BIDV, ACB, Vietcombank. ICB và Agribank. Trong giai đoạn thí điểm, hợp đồng quyền chọn đã có những quy định khắt khe hơn trong thời điểm này so với 2 loại nghiệp vụ phái sinh là kì hạn và hoán đổi đã nghiên cứu.

Từ 2004 đến năm 2008, mặc dù không còn giới hạn về số lượng các NHTM tham gia vào thực hiện hợp đồng quyền chọn ngoại tệ nhưng các họat động này chưa thực sự sôi động, chỉ tập trung vào các ngân hàng chi nhánh nước ngoài như Citibank và HSBC, và một số ít các NHTM như Eximbank, Techcombank. Tính đến tháng 6/2004, mặc dù lợi ích trong việc sử dụng các công cụ bảo hiểm rủi ro đã thấy rõ như một nhu cầu cấp thiết, nhưng số lượng hợp đồng được ký kết chỉ dừng lại con số 50 hợp đồng quyền chọn với doanh

số thực hiện hơn 50 triệu USD của Eximbank kí kết với các doanh nghiệp XNK trong thời gian thực hiện thí điểm12. Từ 2004 đến 2007, mặc dù không còn giới hạn về số lượng NHTM tham gia giao dịch quyền chọn ngoại tệ với ngoại tệ nhưng thực tế cho thấy các hoạt động mua bán này chưa thực sự sôi động, chỉ tập trung vào chi nhánh các ngân hàng nước ngoài như HSBC hay Citibank và một số ít NHTM Việt Nam như Eximbank, Techcombank, còn lại

các ngân hàng vẫn không có giao dịch.

Nói chung, sau 6 năm hoạt động tính từ 2003, tình hình thực hiện các hợp đồng quyền chọn vẫn chưa thực sự phát triển mặc dù đã có nhiều chuyển biến. Bên cạnh đó, việc triển khai nghiệp vụ quyền chọn vẫn tồn tại những khó khăn và vướng mắc.

12 http://www.saga.vn/Taichinh/Congcu/Congcuphaisinh/14896.saga