đồng thời giúp cân đối luồng tiền, cơ cấu lại tài sản nợ, giảm bớt các chi phí trên cơ sở nhận định đúng diễn biến thị trường.

Với các đặc tính riêng có, hoán đổi tiền tệ đã mang lại rất nhiều lợi ích khác nhau:

Đối với doanh nghiệp: Giảm chi phí, tuần hoàn trạng thái tiền tệ trong thanh toán quốc tế, xử lí các luồng tiền đáp ứng nhu cầu vốn ngắn hạn…

Đối với các tổ chức tín dụng: Cung cấp dịch vụ cho khách hàng nhằm thu phí, là công cụ quản lí rủi ro, điều hòa nguồn vốn và kinh doanh thu lợi nhuận.

Đối với NHTW: Đây là công cụ điều tiết trên thị trường ngoại hối, thông qua đó tác động đến vốn khả dụng của các tổ chức tín dụng khác…

Đối với bản thân thị trường ngoại hối: Đây là nghiệp vụ kinh doanh ngoại hối quan trọng, đảm bảo thị trường hoạt động hiệu quả và an toàn, góp phần tăng tính thanh khoản và sự sôi động của thị trường.

Đối với nền kinh tế: Tăng cường các hoạt động thanh toán, thúc đẩy lưu thông tiền tệ, góp phần phát triển kinh tế.

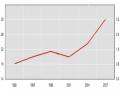

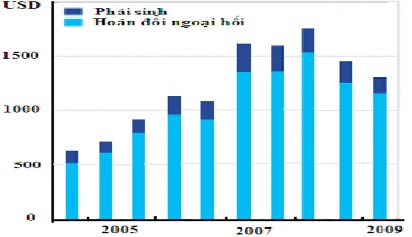

Nhờ tính linh hoạt, thuận tiện và đa dạng, hợp đồng hoán đổi đã trở thành công cụ phái sinh được ưa chuộng nhất để phòng ngừa rủi ro hay đầu cơ kiếm lời trên thị trường ngoại hối. Biểu đồ 1 cho thấy doanh thu bình quân một ngày của hoán đổi tiền tệ chiếm tỉ trọng lớn nhất (90%) so với các công cụ ngoại hối phái sinh khác, qua đó khẳng định vai trò quan trọng của loại hình này trên thị trường ngoại hối.

(Nguồn: Ngân hàng trung ương Australia)

Biểu đồ 1. Doanh thu bình quân một ngày của công cụ ngoại hối phái sinh và hoán đổi ngoại hối trên thị trường ngoại hối trong tháng 4 và tháng 10 từ năm 2004 đến 2009

Đơn vị: tỉ đôla Mĩ

4. Ứng dụng hoán đổi tiền tệ vào phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối:

Do khuôn khổ hạn chế, khóa luận tốt nghiệp sẽ chỉ đưa ra một số tình huống để áp dụng các loại hợp đồng hoán đổi tiền tệ trong việc phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối.

4.1. Hoán đối ngoại hối:

4.1.1. Ứng dụng hợp đồng hoán đổi ngoại hối để phòng ngừa rủi ro ngoại hối:

a. Mô tả tình huống:

Công ty A cần 1 triệu USD để thanh toán tiền hàng nhập khẩu trong ngày hôm nay, đồng thời sẽ nhận được một khoản 1 triệu USD từ hợp đồng xuất khẩu sau 3 tháng. Tỷ giá giao ngay là: VND/USD: 19,100. Điểm kì hạn gia tăng 3 tháng là 100VND/USD.

b. Các bước tiến hành:

Công ty A sẽ tiến hành kí kết hợp đồng hoán đổi ngoại hối với ngân hàng B. Tỷ giá kì hạn được thỏa thuận trong hơp đồng là:

19,100 + 100 = 19,200 VND/USD

Hợp đồng hoán đổi có kì hạn 3 tháng.

Tại thời điểm hiện tại, công ty A sẽ hoán đổi 19,100 triệu VND lấy 1 triệu USD với ngân hàng A tại tỷ giá giao ngay VND/USD 19,100

Tại thời điểm đáo hạn (sau 3 tháng), công ty A hoán đổi 1 triệu USD lấy 19,200 triệu VND tại tỷ giá kì hạn VND/USD 19,200.

Ta sẽ có trạng thái luồng tiền giao dịch như sau:

Giao dịch hoán đổi ngoại hối | Luồng tiền vào (+); ra (-) | Trạng thái ngoại hối mua (+); bán (-) | |||

USD | VND | USD | VND | ||

Hôm nay | Thực hiện vế mua spot USD, bán VND | +1 | -19,100 | +1 | -19,100 |

Vế bán kì hạn USD 3 tháng | -1 | +19,200 | |||

Trạng thái cuối ngày | +1 | -19,100 | 0 | +100 | |

Ngày đáo hạn | Thực hiện bán kì hạn | -1 | +19,200 | ||

Trạng thái cuối ngày | 0 | +100 | 0 | +100 |

Có thể bạn quan tâm!

-

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 1

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 1 -

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 2

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 2 -

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối:

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối: -

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối :

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối : -

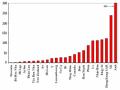

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007 -

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009

Doanh Thu Bình Quân Một Ngày Của Thị Trường Ngoại Hối Anh Từ 4/2006 – 10/2009

Xem toàn bộ 102 trang tài liệu này.

Qua bảng trên, ta có thể thấy trạng thái ngoại tệ USD luôn bằng 0 vì vậy công ty A đã tránh được rủi ro ngoại hối. Trong trường hợp này, giả sử sau 3 tháng đồng nội tệ lên giá, tỷ giá giao ngay lúc này là VND/USD 19.050 thì

doanh nghiệp vẫn không bị lỗ vì vẫn bán được USD ở tỷ giá kì hạn VND/USD 19,200.

4.1.2. Ứng dụng hợp đồng hoán đổi ngoại hối để đầu cơ trên thị trường ngoại hối:

a. Mô tả tình huống:

Giả sử một nhà đầu cơ A tham gia thị trường ngoại hối và đang dư thừa ngoại tệ - 1triệu USD. Nhà đầu cơ A dự đoán rằng trong vòng 3 tháng nữa đồng nội tệ VND sẽ mất giá (dự tính tỷ giá giao ngay lúc đó là VND/USD 19,250). Ngân hàng thương mại B đang có nhu cầu ngoại tệ USD để đảm bảo hoạt động kinh doanh ngoại hối của mình. Tỷ giá giao ngay hiện tại là VND/USD 19,100. Tỷ giá kì hạn sau 3 tháng là VND/USD 19,200.

b. Các bước tiến hành:

- Bước 1: nhà đầu cơ A kí hợp đồng hoán đổi ngoại hối với Ngân hàng B (đổi 1 triệu USD lấy 19,100 triệu VND)

- Bước 2: nhà đầu cơ bán giao ngay 19,100 triệu VND trên thị trường ngoại hoái, thu về 1 triệu USD. Việc bán ra một lượng lớn nội tệ đã làm đồng nội tệ mất giá. Tỷ giá giao ngay sau 3 tháng là VND/USD 19,250

- Bước 3: nhà đầu cơ bán 1 triệu USD theo tỷ giá giao ngay tại thời điểm sau 3 tháng là VND/USD 19,250, thu về 19,250 triệu VND

- Bước 4: nhà đầu cơ kết thúc hợp đồng hoán đổi, đổi 19,200 triệu VND lấy 1 triệu USD

Kết thúc giao dịch, nhà đầu cơ lãi một khoản là: 19,250 – 19,200 = 50 triệu VND

Ta có thể thấy rõ luồng tiền giao dịch qua bảng sau:

Giao dịch | Luồng tiền vào (+); ra (-) | Trạng thái ngoại hối mua (+); bán (-) | |||

USD | VND | USD | VND | ||

Ngày hôm nay | Hoán đổi USD lấy VND theo tỷ giá giao ngay | -1 | +19,100 | -1 | +19,100 |

Vế bán kì hạn | +1 | -19,200 | |||

Bán giao ngay VND | +1 | 19,100 | +1 | -19,100 | |

Trạng thái cuối ngày | 0 | 0 | +1 | -19,200 | |

Tại thời điểm đáo hạn | Mua giao ngay VND | -1 | +19,250 | -1 | +19,250 |

Thực hiện hợp đồng hoán đổi | +1 | -19,200 | +1 | -19,200 | |

Trạng thái cuối ngày | 0 | +50 | 0 | +50 |

Như vậy, khi thị trường hoạt động đúng như dự kiến của nhà đầu cơ (đồng nội tệ sẽ mất giá), nhà đầu cơ đã thu được lợi nhuận bằng việc sử dụng hợp đồng hoán đổi ngoại tệ. Tuy nhiên, nếu thị trường đi ngược lại kì vọng của nhà đầu cơ (đồng nội tệ lên giá), thì tất nhiên nhà đầu cơ sẽ phải chịu thua lỗ. Trong trường hợp này, hợp đồng hoán đổi ngoại hối không giúp nhà đầu cơ tránh được rủi ro ngoại hối do trạng thái ngoại tệ (VND) của nhà đầu cơ luôn ở trạng thái mở trên thị trường.

4.2. Tín dụng giáp lưng:

Ngày nay, do sự phát triển của hợp đồng hoán đổi chéo tiền tệ, tín dụng giáp lưng không còn được sử dụng rộng rãi như trước kia. Vì vậy, trong khuôn khổ hạn chế, khóa luận tốt nghiệp sẽ chỉ giới thiệu và đề cập đến một loại hình của tín dụng giáp lưng – hoán đổi cố định sang cố định, đồng tiền khác nhau.

Hoán đổi cố định sang cố định, đồng tiền khác nhau:

là hợp đồng hoán đổi trong đó diễn ra việc trao đổi thực tế hai khoản tiền gốc và tiền lãi tính theo hai loại tiền tệ khác nhau theo hai lãi suất cố định thỏa thuận trước.

Không giống như hoán đổi lãi suất, khoản tiền gốc sẽ được trao đổi thực tế vào lúc bắt đầu và kết thúc hợp đồng hoán đổi. Giá trị hai khoản tiền gốc này được qui đổi tương đương theo tỉ giá nhất định tại thời điểm hợp đồng hoán đổi được kí kết.

a. Mô tả tình huống:

Một công ty Mỹ có nhu cầu vay vốn VND. Một công ty Việt Nam có nhu cầu USD cho hoạt động của mình, nhưng không thể huy động trên thị trường ngoại hối. Chi phí để đi vay VND và USD trên thị trường đối với công ty Mỹ và công ty Việt Nam như sau:

Công ty Mỹ | Công ty Việt Nam | |

USD | 3% | 3,5% |

VND | 8,5% | 8% |

Từ bảng trên ta thấy, cả công ty Mỹ và công ty Việt Nam sẽ có lợi thế 0,5% nếu đi vay bằng đồng bản tệ. Công ty Mỹ có thể đi vay USD với chi phí 3%, thấp hơn 0,5% so với công ty Việt Nam, và ngược lại. Chính vì vậy, nhờ

vào lợi thế tương đối trong việc đi vay bằng đồng bản tệ so với đồng ngoại tệ, công ty Mỹ và công ty Việt Nam có thể tiến hành một hợp đồng tín dụng giáp lưng để giảm rủi ro tỷ giá và chi phí vay của mình.

Tỷ giá giao ngay theo hợp đồng hoán đổi là VND 19,000/USD Kì hạn hợp đồng: 1 năm

Định kì trả lãi: 1 năm 1 lần.

b. Các bước tiến hành:

- Công ty Mỹ vay 1triệu USD với lãi suất thị trường 3%/năm

- Công ty Việt Nam vay 19,000 triệu VND với lãi suất thị trường 8%/năm

Công ty Mỹ

Công ty Việt Nam

3%

8%

- Tại thời điểm hiện tại, hai bên thực hiện hoán đổi khoản vay cho nhau với lãi suất thỏa thuận là: lãi suất VND 3.125%/năm, lãi suất USD 8,25%/năm.

1 triệu USD – 3,125%

19,000 triệu VND – 8,25%

- Vào ngày đáo hạn, hai bên sẽ đồng thời hoán đổi khoản tiền lãi và tiền gốc. Như vậy lãi suất thực tế công ty Mỹ phải trả là:

3% + 8,25% - 3,125% = 8,125% < 8,5%

Lãi suất thực tế công ty Việt Nam phải trả là:

8% + 3,125% - 8,25% = 2,875% < 3.5%

Vậy, lãi suất vay của công ty Mỹ và công ty Việt Nam phải thực trả đều thấp hơn lãi suất thị trường nếu đi vay ngoại tệ trực tiếp trên thị trường. Đồng thời, nhờ có hợp đồng hoán đổi này mà cả hai bên có thể tránh được rủi ro lãi suất trong trường hợp lãi suất thị trường tăng cao.

4.3. Hoán đổi chéo tiền tệ:

4.3.1. Ứng dụng hoán đổi chéo tiền tệ để phòng ngừa rủi ro ngoại hối và rủi ro lãi suất trên thị trường ngoại hối:

a. Mô tả tình huống:

Công ty A có một khoản vay bằng USD trong 3 năm với lãi suất LIBOR. Sau 3 năm, công ty sẽ có một khoản thu nhập bằng EUR từ hợp đồng xuất khẩu. Vì vậy công ty sẽ phải đối mặt với 2 loại rủi ro: rủi ro ngoại hối (đồng EUR mất giá trong 3 năm tới) và rủi ro lãi suất (lãi suất LIBOR tăng trong 3 năm tới).

b. Các bước tiến hành:

Để phòng ngừa cả hai loại rủi ro trên, công ty A tiến hành kí kết hợp đồng hoán đổi chéo tiền tệ với ngân hàng B. Trong đó, công ty A sẽ hoán đổi 1,2 triệu USD, lấy 1 triệu EUR (tỷ giá giao ngay trong hợp đồng USD/EUR 1,2). Lãi suất đối với khoản vay bằng EUR là 3,25%/năm, lãi suất với khoản vay bằng USD là lãi suất thả nổi LIBOR + 0,25%. Kì hạn 3 năm. Lãi suất được trả cố định hàng năm. Cuối kì sẽ hoán đổi cả gốc và lãi.