2.6.5 Kiểm tra mức độ ổn định của mô hình.

Bảng 2.7: Mức độ ổn định của mô hình

F-statistic | 3.867108 | Prob. F(1,24) | 0.1609 |

Long likelihood ratio | 4.481797 | Prob. Chi-Square(1) | 0.0343 |

Có thể bạn quan tâm!

-

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng -

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng .

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng . -

Thống Kê Tổng Quan Các Chỉ Số Cơ Bản Về Quy Mô Các Ngân Hàng Được Nghiên Cứu.

Thống Kê Tổng Quan Các Chỉ Số Cơ Bản Về Quy Mô Các Ngân Hàng Được Nghiên Cứu. -

Một Số Giải Pháp Hạn Chế Và Phòng Ngừa Rủi Ro Tín Dụng

Một Số Giải Pháp Hạn Chế Và Phòng Ngừa Rủi Ro Tín Dụng -

Quy Định Người Vay Phải Mua Bảo Hiểm Trên Các Khoản Tín Dụng.

Quy Định Người Vay Phải Mua Bảo Hiểm Trên Các Khoản Tín Dụng. -

Ảnh hưởng nhóm yếu tố thuộc đặc điểm ngân hàng đến rủi ro tín dụng tại ngân hàng thương mại Việt Nam - 12

Ảnh hưởng nhóm yếu tố thuộc đặc điểm ngân hàng đến rủi ro tín dụng tại ngân hàng thương mại Việt Nam - 12

Xem toàn bộ 109 trang tài liệu này.

(Nguồn: Tác giả tự thực hiện)

So sánh kết quả Prob từ kết quả kiểm định (Prob bằng 0,1609), ta chấp nhận giả thuyết mô hình không bỏ sót biến.

2.6.6 Kiểm tra tương quan giữa các phần dư.

Phần dư thường hay tồn tại khi phân tích hồi qui do các biến ảnh hưởng không được đưa hết vào mô hình, chọn mô hình tuyến tính thay vì phi tuyến tính, sai số trong đo lường các biến… Phân tích tương quan phần dư là cần thiết để đảm bảo tính đáng tin cậy của mô hình dự báo.

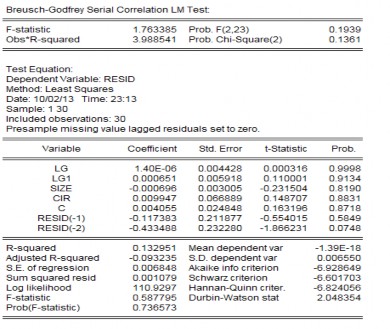

Bảng 2.8: Kết quả kiểm định mối tương quan giữa các phần dư

(Nguồn: Tác giả tự tính)

So sánh kết quả Prob từ kết quả kiểm định (Prob bằng 0,1361) ta chấp nhận giả thuyết Ho (Ho: giả thuyết mô hình không có tự tương quan giữa các phần dư). Như vậy, sau khi kiểm định tự tương quan ta thấy mô hình không có sự tự tương quan giữa các phần dư.

2.7 MÔ HÌNH ĐƯỢC LỰA CHỌN

Sau khi lọc bỏ các biến không phù hợp với mô hình nghiên cứu, ta có mô hình.

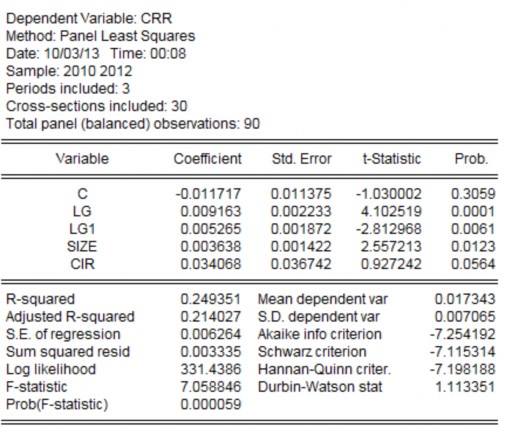

Bảng 2.9: Kết quả mô hình

(Nguồn: Tác giả tự tính)

Kết quả trên cho thấy các biến đưa vào mô hình đã giải thích được sự thay đổi của biến rủi ro tín dụng. Mối quan hệ giữa các biến được thể hiện qua phương trình sau:

CRR = -0,0117 + 0,009LG + 0,005LG1 + 0,0036SIZE + 0,034CIR + ε

Phương trình này được giải thích như sau: ứng với một đơn vị thay đổi của LG, rủi ro tín dụng CRR sẽ thay đổi một lượng tương ứng là 0,009 lần LG khi các biến khác không đổi. Tương tự, ứng với một đơn vị thay đổi của LG1, rủi ro tín dụng CRR sẽ thay đổi một lượng tương ứng bằng 0,005 lần LG1 khi các biến khác không đổi; một thay đổi của quy mô ngân hàng SIZE sẽ làm thay đổi rủi ro tín dụng CRR một lượng bằng 0,0036 lần SIZE khi các biến khác không đổi; một đơn vị thay đổi của CIR sẽ làm rủi ro tín dụng CRR thay đổi một lượng tương ứng bằng 0,034 lần CIR khi các biến khác không đổi.

2.8 KẾT QUẢ TƯƠNG QUAN VÀ HỒI QUI.

2.8.1 Biến tăng trưởng tín dụng (LG)

Mô hình đề xuất có 3 biến tăng trưởng tín dụng nhằm tìm ra độ trễ trong tác động của biến này đến rủi ro tín dụng.

Biến tăng trưởng tín dụng năm 2012 và 2011 có tương quan so với rủi ro tín dụng (lần lượt là 0,281 và 0,2329) và có giá trị sig xấp xỉ bằng 0. Như vậy, biến tăng trưởng tín dụng năm 2012 và biến tăng trưởng tín dụng năm 2011 có tác động dương đến rủi ro tín dụng. Kết quả thể hiện cả ngân hàng và người đi vay đều khá thận trọng khi đưa ra quyết định trong dài hạn. Hơn nữa, cơ cấu dư nợ này phải phù hợp với cơ cấu huy động vốn, khi đa số người gửi tiền chỉ chú trọng đến kỳ hạn 1-3 tháng. Lạm phát liên tục tăng cao trong nhiều năm khiến người gửi tiền ngại kỳ hạn dài với lãi suất cố định. Đặc điểm này không giống với các quốc gia phát triển, có nền tài chính ổn định, người gửi tiền luôn an tâm chọn kỳ hạn dài mà không sợ lãi suất bị lạm phát “bào mòn” nên ngân hàng luôn dồi dào nguồn dài hạn để cho vay dài hạn, và nợ dài hạn luôn chiếm tỷ trọng cao trong tổng dư nợ, đồng nghĩa với việc nợ xấu xảy ra chậm hơn so với Việt Nam vì thời hạn vay dài hơn.

Biến tăng trưởng tín dụng năm 2010 lại có tương quan khá thấp với rủi ro tín dụng, ở mức -0,1699, và giá trị sig 0,109. Như vậy, tăng trưởng tín dụng năm 2010 có tương quan âm với rủi ro tín dụng nên mối quan hệ này không có ý nghĩa. Kết quả này không tương đồng với nghiên cứu ở các nước phát triển. Ở các nghiên cứu

này, biến tăng trưởng tín dụng luôn tác động mạnh đến rủi ro tín dụng với độ trễ 2-3 năm (Foos và cộng sự, 2010) hoặc 4 năm (Jimenez và Saurina, 2006). Với giá trị sig 0,109, đề tài chưa đủ cơ sở để chấp nhận giả thuyết H1 ở mức ý nghĩa 5%, có nghĩa là biến tăng trưởng tín dụng năm 2010 không giải thích cho rủi ro tín dụng của các ngân hàng theo số liệu thu thập được.

2.8.2 Biến qui mô ngân hàng (SIZE):

Biến này có mức tương quan 0,2582 với rủi ro tín dụng và giá trị sig xấp xỉ bằng 0, tức là tổng dư nợ có tương quan dương có ý nghĩa với rủi ro tín dụng. Biến này không phải luôn luôn tác động có ý nghĩa đối với các nền kinh tế khác. Jimenez và Saurina (2006) không tìm thấy tác động có ý nghĩa của biến này khi nghiên cứu các ngân hàng Tây Ban Nha trong thời kỳ 1984-2002. Foos và các cộng sự (2010) cũng không tìm thấy mối quan hệ này. Ở Việt Nam, đa số các doanh nghiệp lớn, vay nhiều vốn với nhiều ưu đãi tiềm ẩn rủi ro cao, thường có hiệu quả kinh doanh thấp. Các ngân hàng có tổng dư nợ cao thường cho các doanh nghiệp này vay và phải chịu rủi ro khi khách hàng gặp khó khăn tài chính. Ngân hàng nhận thức rõ vấn đề nhưng chưa giải quyết triệt để.

2.8.3 Biến tỷ lệ chi phí hoạt động trên thu nhập hoạt động (CIR).

Hess và các cộng sự (2008) tìm thấy mối quan hệ thuận chiều giữa tỷ lệ chi phí trên thu nhập cho vay và rủi ro tín dụng. Nghĩa là các ngân hàng hoạt động kém hiệu quả với tỷ lệ này cao sẽ có mức rủi ro tín dụng cao. Kết quả đó cũng phù hợp với kết quả nghiên cứu của Luận văn và kết quả từ nghiên cứu của Berger và De Young (1997), Salas và Saurina (2002). Biến tỷ lệ chi phí trên thu nhập cho vay có mức tương quan 0,2334 với rủi ro tín dụng và hệ số sig xấp xỉ bằng 0. Các ngân hàng có vị thế thấp thường phải huy động vốn với lãi suất cao, nhiều khi phải thông qua thị trường liên ngân hàng với lãi suất cao hơn lãi suất huy động trong dân cư để đảm bảo đủ nguồn vốn cho vay và đủ thanh khoản. Khi tỷ lệ này lên cao, nhiều khả năng là ngân hàng đang có nhiều khoản cho vay không thu hồi vốn được.

2.8.4 Biến tỷ lệ giữa thu nhập ròng từ họat động kinh doanh trước chi phí dự phòng rủi ro tín dụng và thuế so với tổng dư nợ tín dụng (EBP).

Biến này là tín hiệu che giấu thu nhập của ngân hàng khi chuyển lợi nhuận vào dự phòng. Bảng phân tích tương quan cho thấy biến này có tương quan -0,09 và hệ số sig bằng 0,3969 nên quan hệ này không có ý nghĩa để phản ánh có hiện tượng che giấu thu nhập tại các ngân hàng Việt Nam. Tương quan âm có nghĩa là khi tỷ lệ này giảm xuống thì rủi ro tăng thêm. Kết quả này cũng bác bỏ giả thuyết, với số liệu hiện tại, chưa có cơ sở để khẳng định biến này có ý nghĩa tại Việt Nam. Công tác quản lý nợ xấu và phân loại nợ phải tuân thủ quy định của Ngân hàng Nhà nước. Các ngân hàng đều thống nhất dùng phương pháp định lượng để phân loại nợ xấu, nên không có hiện tượng tăng dự phòng rủi ro tín dụng để giảm lợi nhuận như các nghiên cứu trước đã đề cập.

Kết quả tìm được khi phân tích các nhân tố ảnh hưởng đến rủi ro tín dụng tại Việt Nam gần tương đồng với các nghiên cứu trước. Tuy nhiên, kết quả cũng cho thấy hoạt động ngân hàng ở Việt Nam có những đặc thù khác với các nền kinh tế khác. Nhóm biến tăng trưởng tín dụng có tác động đến rủi ro tín dụng với độ trễ dưới 1 năm. Kết quả về tác động của biến tăng trưởng tín dụng không hoàn toàn trùng khớp với giả thiết H1, cũng như các kết quả tìm được từ các nghiên cứu trước. Hầu hết dư nợ cho vay ở Việt Nam là ngắn hạn hoặc trung hạn 1-5 năm. Đặc điểm này khác với các nền kinh tế phát triển ổn định, khi ngân hàng tại các quốc gia này có thể cho vay với thời hạn đến vài chục năm. Chính điểm khác biệt về cơ cấu thời hạn cho vay, nên tác động của biến tăng trưởng đến rủi ro tín dụng cũng có độ trễ ngắn hơn so với các nền kinh tế phát triển. Tác động của biến quy mô dư nợ trùng khớp với giả thiết H2 và kết quả nghiên cứu trước, có tác động dương đến tăng trưởng tín dụng. Điều này có nghĩa là các ngân hàng có dư nợ lớn sẽ tiềm ẩn nhiều rủi ro. Kết quả này cũng phù hợp với thực tế Việt Nam, khi các ngân hàng có quy mô dư nợ lớn thường là các ngân hàng gốc Nhà nước và các món cho vay có giá trị lớn đều liên quan đến doanh nghiệp Nhà nước. Tuy nhiên, trong thời gian qua, các chuyên gia kinh tế đều cho rằng doanh nghiệp Nhà nước hiện hoạt động kém hiệu

quả so với khu vực tư nhân. Hơn nữa, hiện tượng doanh nghiệp Nhà nước chậm trả nợ khi đến hạn còn khá phổ biến, do các đơn vị này luôn dựa vào ưu thế Nhà nước để giành hưởng đặc quyền đặc lợi trong hoạt động nên luôn được ngân hàng săn đón. Hầu hết đây cũng là các đơn vị độc quyền nên không cần quan tâm đến cạnh tranh trong nước. Biến tỷ lệ chi phí so với thu nhập cho vay cũng tác động dương đến rủi ro tín dụng, đồng nghĩa với việc các ngân hàng được quản lý kém sẽ có rủi ro tín dụng cao hơn các ngân hàng khác. Tại Việt Nam, các ngân hàng lớn lâu đời thường chiếm ưu thế trong huy động vốn nên có chi phí vốn thấp hơn các ngân hàng khác. Các ngân hàng này cũng luôn được chủ động chọn các món cho vay có lợi nhất, nhờ đó, rủi ro tín dụng cũng thấp hơn.

Luận văn cũng tìm thấy tương quan có ý nghĩa giữa biến tỷ lệ thu nhập trước thuế so với tổng dư nợ và biến rủi ro tín dụng. Tuy nhiên, biến này không có ý nghĩa khi đưa vào mô hình để làm biến giải thích. Kết quả này thể hiện khả năng giấu thu nhập thông qua tăng chi phí dự phòng nợ xấu có thể có ở Việt Nam nhưng không rõ ràng. Luận văn cũng chưa định bàn chi tiết hơn.

KẾT LUẬN CHƯƠNG II

Sau khi kiểm định từ bước xử lý dữ liệu, Luận văn lựa chọn được mô hình dự báo cuối cùng gồm 4 biến: tăng trưởng tín dụng năm 2012, tăng trưởng tín dụng năm 2011, qui mô ngân hàng và tỷ lệ chi phí hoạt động so với thu nhập hoạt động. Kết quả từ việc phân tích dữ liệu cho thấy tăng trưởng tín dụng tại Việt Nam tác động đến rủi ro tín dụng nhanh hơn các quốc gia phát triển vì đặc thù của Việt Nam chủ yếu là các khoản nợ ngắn hạn (dưới 1 năm), sẽ nhanh chóng bị chuyển quá hạn khi khách hàng gặp khó khăn. Tại các nền kinh tế phát triển bền vững, ngân hàng thường cho vay từ trung hạn (3-5 năm) trở lên, chỉ chuyển quá hạn khi đáo hạn (3-5 năm sau khi cho vay), nên các nghiên cứu ở đó thường thấy tăng trưởng tín dụng tác động đến rủi ro tín dụng sau 3-4 năm. Biến qui mô ngân hàng cũng tác động dương đến rủi ro tín dụng, kết quả này phù hợp với 1 số nghiên cứu trước. Biến tỷ lệ chi phí trên thu nhập hoạt động cũng tác động dương đến rủi ro tín dụng, tức là các ngân hàng hoạt động không hiệu quả sẽ có nhiều rủi ro tín dụng. Kết quả này phù hợp với các nghiên cứu trước. Kết quả nghiên cứu cũng cho thấy có dấu hiệu che giấu thu nhập ở Việt Nam.

CHƯƠNG 3: MỘT SỐ GIẢI PHÁP ỨNG DỤNG KẾT QUẢ NGHIÊN CỨU NHẰM HẠN CHẾ VÀ PHÒNG NGỪA RỦI RO TÍN DỤNG TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM.

3.1 KẾT QUẢ NGHIÊN CỨU.

Từ năm 2006 – 2011, hoạt động tín dụng ngân hàng diễn ra khá sôi nổi, tốc độ tăng tín dụng bình quân toàn hệ thống luôn ở mức trên 20% trong khi tốc độ tăng GDP bình quân chỉ khoảng 8%. Một lượng tiền lớn được bơm vào nền kinh tế chưa đem lại hiệu quả, có thể đổ vào khu vực phi sản xuất, như bất động sản, chi tiêu cá nhân hoặc đầu tư vào các lĩnh vực kinh doanh kém hiệu quả làm hạn chế khả năng sinh lời của đồng vốn, không tạo ra tăng trưởng kinh tế. Theo kết quả nghiên cứu, các ngân hàng có tốc độ tăng trưởng tín dụng nhanh trong 1-2 năm trước sẽ chịu rủi ro tín dụng cao hơn các ngân hàng khác. Nếu nắm được thông tin về các hướng sử dụng tiền vay chủ yếu, sẽ nhận định được về mức độ rủi ro tín dụng của từng ngân hàng.

Ngoài tăng trưởng tín dụng, quy mô tín dụng cũng thực sự tác động dương đến rủi ro tín dụng. Các ngân hàng có dư nợ cao sẽ có nguy cơ rủi ro tín dụng cao. Để đạt quy mô lớn, ngân hàng thường đã trải qua một thời kỳ tăng trưởng nhanh (nóng). Đến giai đoạn nhất định, sự tăng trưởng này có khả năng vượt quá tầm quản lý của bộ máy điều hành, tiềm ẩn rủi ro cao hơn các ngân hàng có qui mô vừa phải, dễ phòng chống rủi ro.

Biến tỷ lệ chi phí hoạt động trên thu nhập hoạt động, có tác động thuận chiều với rủi ro tín dụng; các ngân hàng quản lý kém chi phí hoạt động sẽ gánh rủi ro tín dụng cao hơn các ngân hàng khác. Khi Ban lãnh đạo không quản lý tốt các chi phí của ngân hàng thì khó đòi hỏi họ quản lý tốt hoạt động cho vay.