2.5.2 Thống kê tổng quan các chỉ số cơ bản về quy mô các ngân hàng được nghiên cứu.

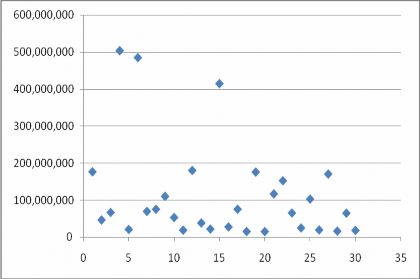

Đồ thị 2.8: Phân bố giá trị tổng tài sản năm 2012 (ĐVT: triệu đồng) (Nguồn: BCTC hợp nhất các ngân hàng 2010-2012. Tác giả tự tổng hợp)

Hầu hết các ngân hàng Việt Nam đều có tổng tài sản khá nhỏ do hoạt động chủ yếu tại Việt Nam với qui mô GDP khoảng 100 tỷ USD. Tuy nhiên, giữa các ngân hàng qui mô lại chênh lệch khá lớn. Dưới 1/3 số lượng ngân hàng có tổng tài sản trên 100.000 tỷ đồng, số còn lại chỉ xấp xỉ từ 50.000 tỷ đồng trở xuống, trong đó, giá trị lớn nhất là 503.530 tỷ đồng, giá trị nhỏ nhất là 14.852 tỷ đồng, nghĩa là có ngân hàng sở hữu khối tài sản gấp 34 lần ngân hàng khác. Các ngân hàng lại kinh doanh trên cùng một phân khúc thị trường. Các ngân hàng nhỏ sẵn sàng mạo hiểm chào lãi suất huy động cao nhất hoặc lãi suất cho vay thấp nhất có thể, còn nới lỏng cho vay để giành thị phần bằng mọi giá. Vì vậy, tăng trưởng tín dụng luôn ở mức cao trong mấy năm liền, ẩn chứa nhiều rủi ro tín dụng.

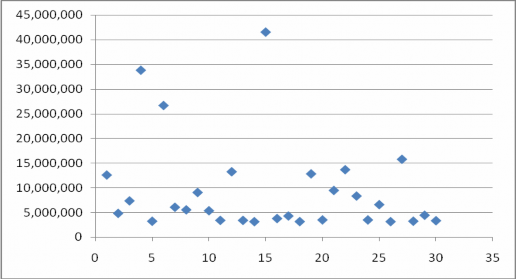

Đồ thị 2.9: Phân bố vốn chủ sở hữu năm 2012 (ĐVT: triệu đồng) (Nguồn: BCTC hợp nhất các ngân hàng 2010-2012. Tác giả tự tổng hợp)

Dù có qui định tăng vốn điều lệ của ngân hàng lên trên 3.000 tỷ đồng vào 31/12/ 2010, nhưng đến cuối năm 2012, còn một số ngân hàng Việt Nam chưa đáp ứng được. Các ngân hàng khó trong cùng một lúc góp được lượng lớn vốn đầu tư lúc đang thực thi chính sách thắt chặt tiền tệ để kiềm chế lạm phát.

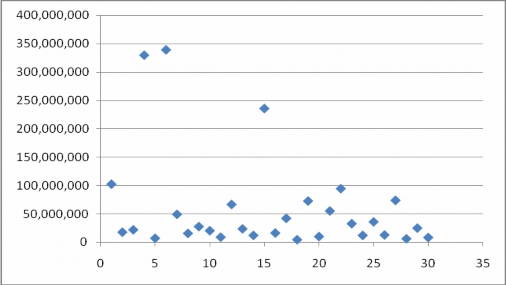

Đồ thị 2.10: Phân bố số dư cho vay năm 2012

(Nguồn: BCTC hợp nhất các ngân hàng 2010-2012. Tác giả tự tổng hợp)

Tổng tài sản và dư nợ của ngân hàng tăng khá mạnh trong thời kỳ nghiên cứu. Tốc độ tăng trung bình khoảng 15% là khá lớn so với tăng trưởng GDP chỉ dưới 10% cho thấy lượng vốn các ngân hàng đưa ra vượt quá nhu cầu của thị trường. Các ngân hàng đã dành 1 phần vốn huy động được để bù đắp cho doanh nghiệp kinh doanh yếu kém, thua lỗ hay đưa vào chứng khoán, bất động sản để tăng lợi nhuận và qui mô tổng tài sản của bản thân ngân hàng. Điển hình nhất là vụ thất thoát

100.000 tỷ đồng của Vinashin hay hơn 1.000 tỷ đồng ở Công ty CP thủy sản Bình An (Biafish).

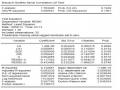

Dữ liệu thu thập được từ 30 ngân hàng với 7 biến có các thông số về thống kê được thể hiện ở bảng sau:

Bảng 2.2: Các thông số thống kê mô tả

Giá trị nhỏ nhất | Giá trị lớn nhất | Trung bình | Độ lệch chuẩn | |

CRR | .008189 | .043407 | .02025 | .008050 |

LG | -.415732 | .933194 | .165404 | .294929 |

LG-1 | -.130079 | 1.234807 | .170828 | .222627 |

LG-2 | -.490404 | 1.208747 | .433336 | .349547 |

SIZE | 6.711637 | 8.530211 | 7.482582 | .484897 |

CIR | .02879 | .120062 | .065639 | .021454 |

EBP | .007242 | .069933 | .034023 | .015491 |

Có thể bạn quan tâm!

-

Ảnh Hưởng Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rủi Ro Tín Dụng Tại Các Ngân Hàng Thương Mại Việt Nam

Ảnh Hưởng Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rủi Ro Tín Dụng Tại Các Ngân Hàng Thương Mại Việt Nam -

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng -

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng .

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng . -

Kết Quả Kiểm Định Mối Tương Quan Giữa Các Phần Dư

Kết Quả Kiểm Định Mối Tương Quan Giữa Các Phần Dư -

Một Số Giải Pháp Hạn Chế Và Phòng Ngừa Rủi Ro Tín Dụng

Một Số Giải Pháp Hạn Chế Và Phòng Ngừa Rủi Ro Tín Dụng -

Quy Định Người Vay Phải Mua Bảo Hiểm Trên Các Khoản Tín Dụng.

Quy Định Người Vay Phải Mua Bảo Hiểm Trên Các Khoản Tín Dụng.

Xem toàn bộ 109 trang tài liệu này.

(Nguồn: Tác giả tự tính)

Tất cả 7 biến đều có đủ 30 quan sát. Biến rủi ro tín dụng có mức dao động khá lớn giữa các ngân hàng, trải dài trong khoảng từ 0,8% đến 4,3%, giá trị trung bình là

2 %. Với số tiền 100 tỷ đồng cho vay, các ngân hàng phải trích 2 tỷ đồng dự phòng rủi ro. Trong thời kỳ 2010 – 2012 GDP của Việt Nam đều tăng dưới 10%, tăng trưởng tín dụng giảm dần (năm 2010 là 27,65%, năm 2011 là 10,9%, năm 2012 là 7%) do chính sách thắt chặt tài khóa và tiền tệ nhằm kìềm chế lạm phát. Hàng tồn

kho lớn, sản xuất kinh doanh bị thu hẹp trong khi nợ xấu ngân hàng tăng cao, mức trích dự phòng của các ngân hàng còn thấp, không đủ bù đắp tổn thất khi cần, cho thấy việc trích lập dự phòng của các ngân hàng Việt Nam chưa hợp lý.

Quy mô dư nợ (được tính bằng hàm log giá trị dư nợ của từng ngân hàng) có giá trị nhỏ nhất là 6,71 lớn nhất là 8,53, trung bình là 7,48 với độ lệch chuẩn là 0,21. Tỷ lệ chi phí trên thu nhập cho vay có giá trị nhỏ nhất là 2,88%, lớn nhất là 12%, trung bình là 6,56% độ lệch chuẩn là 2,1%. Số liệu này thể hiện mức chênh lệch khá nhỏ giữa các ngân hàng trong việc tìm lợi nhuận từ cho vay. Xét trung bình, các ngân hàng mất 7 đồng chi phí để đổi lấy 100 đồng thu nhập.

Theo các nghiên cứu trước, các ngân hàng có vị thế lớn thường sẽ tốn ít chi phí hơn cho 1 khoản vay, đồng thời cũng sẽ có rủi ro thấp hơn các ngân hàng nhỏ. Tỷ lệ thu nhập trước dự phòng là biến kiểm tra việc tồn tại hiện tượng che giấu thu nhập của các ngân hàng. Chỉ tiêu này được tính bằng cách dùng thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng chia cho tổng dư nợ tín dụng. Biến này có giá trị nhỏ nhất là 0,72%, lớn nhất là 6,99%. Luận văn không bàn vấn đề che giấu thu nhập, nhưng tác giả cũng đưa biến tỷ lệ thu nhập trước dự phòng vào mô hình để có thể đánh giá đầy đủ các nhân tố tác động đến rủi ro tín dụng.

Thống kê mô tả cho thấy tổng quan số liệu thu thập nhưng đòi hỏi các bước phân tích sâu hơn để có thể khám phá rõ vấn đề cần phải khám phá từ những số liệu thu thập được.

2.6 XỬ LÝ DỮ LIỆU.

Phân tích tương quan là bước cần thiết để thấy được mức độ quan hệ của các biến nghiên cứu, trong đó, các biến có thể có tương quan có ý nghĩa hoặc không có ý nghĩa, thuận chiều hoặc trái chiều. Bảng phân tích tương quan cho ra các biến phù hợp với mô hình hồi qui theo mục tiêu nghiên cứu.

Bảng 2.3: Phân tích tương quan:

CRR | LG | LG-1 | LG-2 | SIZEï | CIR | EBP | |

CRR | 1 | ||||||

LG | .280997 | 1 | |||||

LG-1 | .2329 | .2987 | 1 | ||||

LG-2 | -0.1699 | -0.2096 | .1558 | 1 | |||

SIZE | .2582 | -0.0993 | -0.2082 | -0.1035 | 1 | ||

CIR | .2334 | -0.2101 | -0.1923 | .1135 | 0.2065 | 1 | |

EBP | -0.0904 | .0429 | .1193 | .2503 | -0.1407 | .4310 | 1 |

(Nguồn: Tác giả tự tính)

Rủi ro tín dụng có tương quan thuận chiều với biến tăng trưởng tín dụng. Mối quan hệ này phù hợp với các nghiên cứu ở những nơi khác trên thế giới. Ở Việt Nam, tăng trưởng tín dụng tác động đến rủi ro tín dụng với độ trễ dưới 1 năm. Tuy nhiên, 2 biến này lại có tương quan khá chặt nên cần kiểm tra đa cộng tuyến trước khi đưa vào mô hình. Hai biến quy mô dư nợ và tỷ lệ chi phí trên thu nhập cho vay cũng có tương quan thuận chiều với rủi ro tín dụng. Cũng như biến tăng trưởng tín dụng, 2 biến này cũng tương quan chặt với nhau. Rủi ro tín dụng có tương quan nghịch chiều với tỷ lệ thu nhập trước dự phòng. Nghĩa là, tỷ lệ rủi ro tín dụng càng cao thì thu nhập trước dự phòng càng thấp. Điều này hàm chứa rằng, nhiều khả năng các ngân hàng Việt Nam có hiện tượng che giấu thu nhập thông qua việc trích lập dự phòng để tăng hoặc giảm lợi nhuận của năm hiện tại. Rủi ro tín dụng có tương quan nghịch chiều với biến tăng trưởng tín dụng LG-2 là vì biến này đại diện cho độ trễ 2 năm so với rủi ro tín dụng, đồng thời biến này không được so sánh với tăng trưởng tín dụng của năm trước đó. Như vậy, trong 6 biến độc lập đưa vào mô hình đã tìm ra được 4 biến có tương quan với biến rủi ro tín dụng.

Tác giả chạy hồi qui bằng cách đưa từng biến vào mô hình để thận trọng đánh giá tác động của từng biến đến rủi ro tín dụng. Kết quả chỉ số R2 điều chỉnh của từng mô hình như sau:

Bảng 2.4: Kết quả kiểm định mức độ giải thích của mô hình

LG | LG,LG-1 | LG,LG-1,SIZE | LG,LG-1,SIZE,CIR | |

CR | .068 | .170 | .2153 | .2314 |

(Nguồn: Tác giả tự tính)

Kết quả cho thấy việc đưa thêm biến vào mô hình làm mức độ giải thích của các biến tăng dần. Bước đầu cho thấy các biến đưa vào mô hình đều phù hợp với yêu cầu nghiên cứu. Tuy nhiên, bảng kết quả phân tích tương quan cũng cho thấy các biến này có tương quan với nhau. Nên trước khi đưa các biến này vào mô hình hồi quy chính thức cần phải kiểm tra hiện tượng đa cộng tuyến giữa những biến này.

2.6.1 Kiểm tra các giả định hồi qui

Sau khi phân tích tương quan, tác giả tìm được 4 biến để tiếp tục đưa vào phân tích mô hình hồi qui là: tăng trưởng tín dụng 2012/2011 (LG), tăng trưởng tín dụng 2011/2010 (LG-1), quy mô dư nợ (SIZE), tỷ lệ chi phí trên thu nhập cho vay (CIR). Tuy nhiên, các biến này chưa chắc phù hợp với mô hình khi chưa kiểm tra quan hệ giữa các biến giải thích với biến phụ thuộc. Hiện tượng đa cộng tuyến cần được quan tâm khi các biến đưa vào mô hình có khá nhiều tương quan với nhau. Khi đã chọn được các biến đưa vào mô hình thì mô hình này chỉ thể hiện quan hệ giữa các dữ liệu thu thập được (mẫu quan sát). Mô hình này cần được kiểm tra và xác định không vi phạm các giả định đối với mô hình hồi qui tuyến tính mới có thể sử dụng để dự đoán cho tổng thể (Hoàng Trọng và Chu Nguyễn Mộng Nguyệt, 2008).

2.6.2 Kiểm tra hiện tượng đa cộng tuyến

Bảng 2.5: Kết quả kiểm định hiện tượng đa cộng tuyến

LG. | LG-1 | SIZE | CIR | |

LG | 1 | |||

LG-1 | .298 | 1 | ||

SIZE | -.099 | -.208 | 1 | |

CIR | -.210 | -.192 | -.106 | 1 |

(Nguồn: Tác giả tự tính)

Kết quả trên cho thấy không có hiện tượng đa cộng tuyến giữa các biến giải thích.

2.6.3 Kiểm tra phương sai của sai số không đổi.

Độ chính xác của mô hình hồi qui theo phương pháp bình phương bé nhất phụ thuộc nhiều vào giả định phương sai của sai số không đổi. Phương sai của sai số thay đổi khiến các ước lượng hệ số hồi qui không chệch nhưng không phải là ước lượng phù hợp nhất dẫn đến việc kiểm định các giả thuyết xác định chất lượng mô hình bị mất hiệu lực.

Với giả thuyết Ho là: phương sai không thay đổi

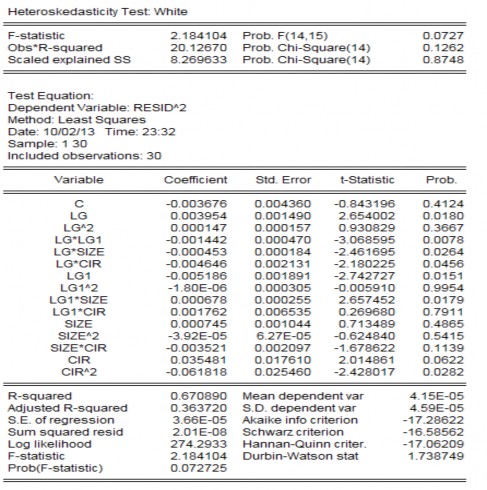

Bảng 2.6: Kết quả kiểm định phương sai thay đổi

(Nguồn: Tác giả tự tính)

So sánh kết quả Prob từ kết quả kiểm định (Prob bằng 0,1262), ta chấp nhận giả thuyết Ho tức là mô hình không bị phương sai thay đổi.

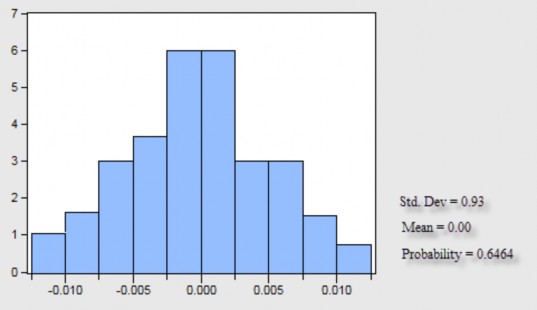

2.6.4 Kiểm tra phân phối chuẩn của phần dư.

Phần dư có thể không tuân theo phân phối chuẩn vì các lý do như sử dụng sai mô hình, phương sai thay đổi, số lượng các phần dư không đủ nhiều để phân tích… Vì vậy, kiểm tra dạng phân phối của phần dư là cần thiết để đảm bảo tính chính xác của mô hình nghiên cứu. Đồ thị mô tả hình dạng phân phối của phần dư cho thấy phân phối của phần dư có thể xem như phân phối chuẩn với giá trị trung bình bằng 0 và độ lệch chuẩn bằng 0,93. Không thể yêu cầu phân phối chuẩn có hệ số độ lệch chuẩn tuyệt đối bằng 1 vì trong thực tế lấy dữ liệu có thể gặp những sai sót nhất định khiến độ lệch chuẩn chỉ có thể # 1.

Đồ thị 2.11: Hình dạng phân phối phần dư

(Nguồn: Tác giả tự tổng hợp)