Đặc điểm của mô hình Holding company:

Các cổ đông gián tiếp điều hành hoạt động của các công ty con (hoạt động ngân hàng, bảo hiểm, chứng khoán..) thông qua công ty mẹ.

Ban điều của công ty mẹ hành thực hiện việc điều hành toàn bộ các hoạt động của tập đoàn thông qua quyền nắm giữ cổ phần chi phối trong tất cả các công ty con.

Ngân hàng, công ty chứng khoán, công ty bảo hiểm… nắm giữ vốn chủ sở hữu.

Việc hạn chế rủi ro lan truyền giữa các công ty con trong mô hình này là hết sức dễ dàng. Các công ty con đều có mức độ độc lập tương đối với nhau cũng như với công ty mẹ và nói chung là ít chịu ảnh hưởng trực tiếp lẫn nhau.

Mô hình này được áp dụng nhiều nước trên thế giới và rất phổ biến ở Mỹ và Nhật.

1.2.2.2. Quá trình hình thành của một số TĐTC-NH đa năng trên thế giới.

Có thể bạn quan tâm!

-

Xây dựng ngân hàng ngoại thương Việt Nam thành tập đoàn tài chính ngân hàng đa năng trong khu vực Châu Á - 1

Xây dựng ngân hàng ngoại thương Việt Nam thành tập đoàn tài chính ngân hàng đa năng trong khu vực Châu Á - 1 -

Xây dựng ngân hàng ngoại thương Việt Nam thành tập đoàn tài chính ngân hàng đa năng trong khu vực Châu Á - 2

Xây dựng ngân hàng ngoại thương Việt Nam thành tập đoàn tài chính ngân hàng đa năng trong khu vực Châu Á - 2 -

Xu Hướng Chung Của Các Tđtc-Nh Đa Năng Trên Thế Giới.

Xu Hướng Chung Của Các Tđtc-Nh Đa Năng Trên Thế Giới. -

Điều Kiện Hình Thành Tđtc-Nh Đa Năng Tại Việt Nam

Điều Kiện Hình Thành Tđtc-Nh Đa Năng Tại Việt Nam -

Lịch Sử Phát Triển Của Ngân Hàng Ngoại Thương Việt Nam

Lịch Sử Phát Triển Của Ngân Hàng Ngoại Thương Việt Nam -

Các Nghiệp Vụ Cơ Bản Và Lĩnh Vực Hoạt Động Chính Của Ngân Hàng Ngoại Thương Việt Nam

Các Nghiệp Vụ Cơ Bản Và Lĩnh Vực Hoạt Động Chính Của Ngân Hàng Ngoại Thương Việt Nam

Xem toàn bộ 126 trang tài liệu này.

Từ cuối thế kỷ 19, dưới tác động vô cùng mạnh mẽ của cuộc các mạng công nghiệp đã cho ra đời hàng loạt các tập đoàn kinh tế lớn. Cho đến cuối thế kỷ 20, cùng với sự phát triển như vũ bão của cuộc cách mạng khoa học công nghệ thông tin là quá trình toàn cầu hóa nền kinh tế đã tạo ra sự phát triển mạnh mẽ của hàng loạt các tập đoàn xuyên quốc gia. Song song với việc hình thành của các tập đoàn kinh tế lớn là sự hình thành và phát triển của các TĐTC-NH.

Việc thành lập một tập đoàn nói chung và tập đoàn ngân hàng tài chính nói riêng đều thông qua hai hình thức chủ yếu, đó là “tích tụ tư bản” và “tập trung tư bản”. Trong trường hợp “tích tụ tư bản” là hình thức một công ty phát triển đến một mức rất lớn rồi tách ra thành nhiều công ty con độc lập, thông qua một cách thức phân chia sở hữu hoặc một quan hệ tỷ lệ sở hữu mà trong đó, công ty mẹ vẫn nắm vai trò chi phối. Còn trong trường hợp “tập trung tư bản” thì luôn có một công ty đóng vai trò khởi xướng, sáng lập tập đoàn, sau một thời gian phát triển nhất định, để mở

rộng thị trường cũng như tăng quy mô của mình công ty đã tiến hành thôn tính, mua lại, hợp nhất, sáp nhập hay liên minh... với các công ty khác từ đó hình thành lên tập đoàn.

TĐTC-NH đa năng Citigroup (Mỹ)

Nổi tiếng nhất trên thế giới và cũng là tập đoàn có quy mô vào loại lớn nhất trên toàn cầu, Citigroup tiền thân là một ngân hàng nhỏ chuyên phục vụ cho các ngành công nghiệp nguyên liệu như bông, đường, kim loại...thành lập vào năm 1812 với tên là Citi bank of New York. Trong thời gian nội chiến của Mỹ ngân hàng đổi tên thành National Citi bank of New York. Vào đầu thế kỷ 19, ngân hàng đã mở những chi nhánh đầu tiên ở nước ngoài (London năm 1902 và Buenos Aires năm 1914). Ngân hàng đã phát triển mạnh sang hoạt động ngân hàng bán lẻ và là ngân hàng đầu tiên thực hiện cho vay tiêu dùng.

Trong những năm từ 1920 đến 1940 ngân hàng đã mở rộng hoạt động của mình sang nhiều nước trên thế giới (có khoảng hơn 100 chi nhánh và văn phòng đại diện tại nước ngoài). Đến năm 1955, ngân hàng sáp nhập với First National (New York) để trở thành First National City Bank, một tổ hợp ngân hàng. Năm 1968, ngân hàng cải tổ mạnh chuyển sang mô hình công ty mẹ ( Holding company) và hình thành một tập đoàn tài chính lấy tên là First National City Corp, đến năm 1974 đổi tên thành CitiCorp, và nhanh chóng trở thành một tập đoàn hàng đầu của Mỹ có trụ sở tại New York với công ty mẹ là Citibank. Hoạt động chính của tập đoàn vẫn là dịch vụ tài chính và ngân hàng bán lẻ. Citibank cũng là ngân hàng đi tiên phong trong việc đưa ra các sản phẩm mới như: Máy rút tiền tự động (ATMs - 1977), Master, Visa..và đến cuối năm 1980 đã vượt qua Bank America để trở thành ngân hàng lớn nhất của Mỹ.

Song song với việc phát triển của mình, từ những năm 80 của thế kỷ 20, Citibank đã mua được cả một số tổ chức tài chính khắp nơi trên thế giới trở thành một TĐTC- NH đa quốc gia, hoạt động ở gần 100 quốc gia và vùng lãnh thổ. Đến năm 1998, Citicorp thực hiện việc sáp nhập với hãng Travellers Group - một công ty kinh

doanh thẻ nổi tiếng đồng thời là một tổ chức hợp nhất bởi nhiều công ty khác nhau, kinh doanh đa dạng từ tín dụng thương mại đến hỗ trợ tiêu dùng, môi giới và bảo hiểm - để trở thành một TĐTC-NH đa năng hàng đầu trên thế giới với tên gọi là Citigroup. Citigroup Inc. là một công ty mẹ cung cấp các dịch vụ tài chính đa dạng toàn cầu, có hơn 200 triệu tài khoản khách hàng và kinh doanh trên 100 quốc gia trên thế giới. Citigroup là một công ty mẹ kinh doanh trong lĩnh vực ngân hàng từ năm 1956 và chịu sự giám sát của Ban thống đốc hệ thống Dự trữ liên bang (FRB- Mỹ). Tính đến cuối năm 2005, Citigroup có hơn 140.000 nhân viên chính thức và

8.000 nhân viên bán thời gian tại Mỹ và hơn 159.000 nhân viên chính thức tại nước ngoài.

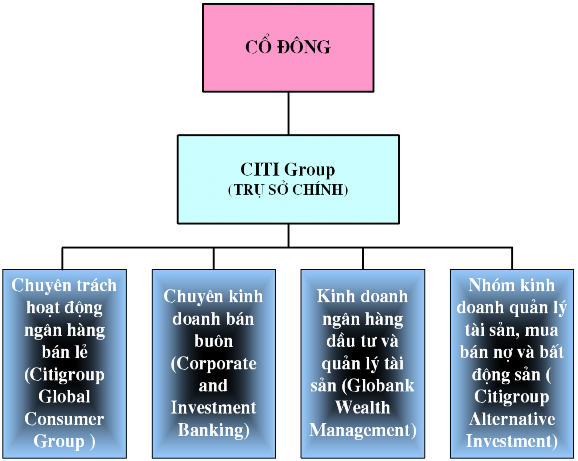

Sơ đồ 1.4: Mô hình hoạt động của Citigroup

Nguồn : www.citigroup.com

TĐTC-NH đa năng United Overseas Bank (UOB) Singapore

Ngân hàng UOB là ngân hàng hàng đầu tại Singapore, cung cấp các dịch vụ tài chính đa dạng thông qua hệ thống 524 chi nhánh, công ty con trên toàn cầu tại 18 quốc gia và lãnh thổ thuộc Châu Á Thái Bình Dương, miền Tây Châu Âu và Bắc Mỹ. Tại Singapore, UOB là Ngân hàng dẫn đầu về hoạt động cho vay cá nhân và phát hành thẻ với hơn 1,3 triệu thẻ Credit và Debit Card được phát hành, và dẫn đầu về cho vay doanh nghiệp vừa và nhỏ. UOB được tổ chức Moody’s xếp hạng là một trong những ngân hàng nằm trong tốp đầu của thế giới, hạng B cho xếp hạng về năng lực tài chánh, Aa3 và hạng nhất cho dịch vụ tiền gửi ngắn hạn và dài hạn. Năm 2006, UOB được bình chọn là ngân hàng nằm trong 100 ngân hàng toàn cầu lớn nhất thế giới (đứng thứ 87 trong số 100 ngân hàng lớn nhất trên thế giới do Brand Finance PLC bình chọn). Tổng tài sản tính đến hết ngày 31/12/2006 của UOB là: 161,3 tỷ SGD; Vốn chủ sở hữu đạt 16,8 tỷ SGD; Lợi nhuận sau thuế là 2,6 tỷ SGD và ROE là 17%.

Được thành lập năm 1935 với tên gọi là United Chinese Bank (UCB) do We Kheng Chiang cùng với 6 người Hoa khác sáng lập ra với vốn điều lệ 1 triệu USD. Đến năm 1965, UCB đổi tên thành ngân hàng United Overseas Bank (UOB) và đồng thời mở chi nhánh đầu tiên ở nước ngoài tại HongKong. Đến năm 1966, Công ty tài chính United Overseas Finance (UOF) trực thuộc UOB được hợp nhất trở thành Công ty đầu tư Investment Holding Company và hoạt động của công ty này như là một công ty tài chính từ năm 1970. Năm 1970, UOB được phép niêm yết trên sàn chứng khoán của Singapore và Malaysia. Đến năm 1971, UOB mua phần lớn cổ phần của Chung Khiaw Bank (CKB) và mạng lưới của ngân hàng này tại Singapore, Malaysia và HongKong. Đồng thời trong năm này UOB cũng thành lập Công ty bảo hiểm kinh doanh tổng hợp và tái bảo hiểm. Năm 1973, UOB mua 100% cổ phần của Lee Wah Bank (LWB) và toàn bộ các chi nhánh của nó tại Singapore và Malaysia. Năm 1984, UOB mua phần lớn cổ phần của Far Eastern Bank (FED) và đến năm 1987 lại mua phần lớn cổ phần của Industrial and Commercial Bank (ICB). Năm 1991, Công ty bảo hiểm nhân thọ của UOB bắt đầu

hoạt động. Năm 1994, toàn bộ hoạt động của ngân hàng LWB ở Singapore và Malaysia được sáp nhập vào UOB và chi nhánh UOB Malaysia (United Overseas Bank, Malaysia Bhd). Năm 1997, Ngân hàng Chung Khiaw (CKB) tại Malaysia được sáp nhập vào UOB chi nhánh Malaysia. Năm 1999, các hoạt động của Chung Khiaw tại Singapore và HongKong được sáp nhập vào OUB. Đồng thời, trong thời gian UOB cũng mở rộng hoạt động sang các thị trường lân cận bằng cách mua phần lớn cổ phần của Westmont Bank, Philippines cùng với mạng lưới 97 chi nhánh của nó và đổi tên thành United Overseas Bank Philippines. UOB cũng mua lại cổ phần chi phối của Radanasin Bank, Thailand và mạng lưới 68 chi nhánh, đổi tên thành United Radanasin Bank Public Company Limited. Năm 2000, UOB sáp nhập Công ty môi giới chứng khoán Securities cùng các công ty con, công ty chứng khoán UOBs ở Malaysia và Singapore với công ty Kay Hian hình thành một công ty mới, UOB – Kay Hian Holding. Năm 2001, UOB mua lại 100% cổ phần của Overseas Union Bank Limited (OUB), một ngân hàng lớn nhất Singapore về cho vay nội địa, thẻ tín dụng...Năm 2002, toàn bộ hoạt động của OUB và ICB sáp nhập vào UOB đồng thời với việc rút cổ phiếu của ICB ra khỏi thị trường chứng khoán Singapore. Năm 2003, hoạt động của công ty tín thác Overseas Union sáp nhập vào UOB. Trong năm 2004, UOB mua lại 23% cổ phần của P.T. Bank Buana Indonesia Tbk và biến ngân hàng này một công ty con của UOB, tiếp đến UOB mua lại 97% cổ phần của Bank of Asia Public Company Limited, Thailand và mạng lưới 133 chi nhánh văn phòng của ngân hàng này. Năm 2005, tăng tỷ lệ vốn cổ phần tại P.T. Bank Buana Indonesia Tbk từ 23% lên 53% thành cổ phần chi phối vào tháng 10 năm 2005 và tiếp tục tăng lên 61.1% tính đến cuối năm 2005. Đồng thời tiến hành hợp nhất hai Ngân hàng con tại Thailand là Bank of Asia Public Company Limited, Thailand và UOB Radanasin Bank, Thailand thành United Overseas Bank, Thailand. Năm 2006, UOB thâm nhập thị trường Việt Nam và trở thành NHNNg đầu tiên tham gia hệ thống thanh toán Card điện tử của Việt Nam (VNBC) ngày 1/9/2006. Đến tháng 1 năm 2007, UOB đã ký kết hợp đồng trở thành đối tác của ngân hàng NHTMCP Phương Nam (Southern bank). Với việc mua được 10% cổ

phần của Southern bank và có thể nâng lên 20%, UOB cho thấy tham vọng mở rộng chiến lược kinh doanh tại thị trường mới mẻ và rất tiềm năng - thị trường Việt Nam[28].

1.3. ĐIỀU KIỆN HÌNH THÀNH TẬP ĐOÀN TÀI CHÍNH – NGÂN HÀNG ĐA NĂNG TẠI VIỆT NAM

1.3.1. Nhu cầu tất yếu của việc hình thành các TĐTC-NH đa năng tại Việt Nam.

1.3.1.1. Cam kết gia nhập WTO của Việt Nam trong lĩnh vực ngân hàng

Sau một quá trình đàm phán kéo dài, Việt Nam đã chính thức được trở thành thành viên thứ 150 của tổ chức thương mại thế giới – WTO ngày 07/11/2006 và Nghị định thư gia nhập Hiệp định thành lập WTO của Việt Nam đã có hiệu lực từ ngày 11/01/2007. Kể từ thời điểm này Việt Nam bắt đầu được hưởng các quyền lợi của một nước thành viên WTO đồng thời cũng phải thực hiện những nghĩa vụ và cam kết gia nhâp WTO của mình, trong đó có các cam kết thuộc lĩnh vực Ngân hàng.

Theo phân loại của GATS/WTO, lĩnh vực ngân hàng thuộc dịch vụ tài chính. Cam kết trong lĩnh vực ngân hàng bao gồm các cam kết về mở cửa thị trường và các cam song phương. Cụ thể các cam kết gia nhập WTO của Việt Nam trong lĩnh vực ngân hàng là sẽ cho phép các tổ chức tín dụng nước ngoài được hiện diện ở Việt Nam dưới các hình thức khác nhau, mở rộng phạm vi hoạt động và loại hình cung cấp các dịch vụ ngân hàng, đồng thời cũng tạo một môi trường kinh doanh bình đẳng cho các ngân hàng. Theo các cam kết gia nhập WTO của Việt Nam thì từ ngày 1/4/2007, ngoài các hình thức văn phòng đại diện, chi nhánh, ngân hàng liên doanh, các tổ chức tín dụng nước ngoài sẽ được phép thành lập ngân hàng 100% vốn nước ngoài ở Việt Nam. Với mục tiêu là thu hút được các tổ chức tín dụng, các ngân hàng lớn đầu tư vào Việt Nam, Chính phủ đã ban hành nghị định 22/2006/NĐ-CP ngày 28/2/2006 về qui mô của các tổ chức tín dụng nước ngoài cụ thể: Để mở một chi nhánh của NHTM nước ngoài tại Việt Nam, ngân hàng mẹ phải có tổng tài sản hơn

20 tỷ đô la Mỹ vào cuối năm trước thời điểm xin mở chi nhánh, trong khi đó, mức yêu cầu đối với việc thành lập ngân hàng liên doanh hoặc ngân hàng 100% vốn nước ngoài là 10 tỷ đô la Mỹ; đối với mở công ty tài chính 100% vốn nước ngoài, công ty tài chính liên doanh, công ty cho thuê tài chính 100% vốn nước ngoài và công ty cho thuê tài chính liên doanh, tổ chức tín dụng nước ngoài phải có tổng tài sản hơn 10 tỷ đô la Mỹ vào cuối năm trước thời điểm xin phép mở.

Việc tham gia thị trường của các ngân hàng 100% vốn nước ngoài trong tương lai có thể làm thay đổi bức tranh về thị phần hoạt động ngân hàng tại Việt Nam trong thời gian tới, bởi lẽ ngân hàng 100% vốn nước ngoài được hưởng đối xử quốc gia đầy đủ như NHTM của Việt Nam về thiết lập hiện diện thương mại, ví dụ như được mở các văn phòng đại diện, chi nhánh, các công ty, đơn vị trực thuộc, được góp vốn mua cổ phần tại các NHTMVN. Điều này có nghĩa là ngân hàng 100% vốn nước ngoài có điều kiện để phát triển cả dịch vụ ngân hàng bán buôn, dịch vụ ngân hàng bán lẻ, đa dạng hoá các sản phẩm dịch vụ tài chính, tham gia vào quá trình mua bán, sáp nhập ngân hàng...

Về phạm vi hoạt động và loại hình dịch vụ ngân hàng: các tổ chức tín dụng nước ngoài hoạt động tại Việt Nam được cung cấp hầu hết các loại hình dịch vụ ngân hàng như cho vay, nhận tiền gửi, cho thuê tài chính, kinh doanh ngoại tệ, các công cụ thị trường tiền tệ, các công cụ phái sinh, môi giới tiền tệ, quản lý tài sản, cung cấp dịch vụ thanh toán, tư vấn và thông tin tài chính. Riêng về hoạt động nhận tiền gửi, các chi nhánh NHNNg được nhận tiền gửi VND không giới hạn từ các pháp nhân, và lộ trình huy động tiền gửi từ các thể nhân Việt Nam sẽ được nới lỏng trong vòng 5 năm từ ngày 1/1/2007 cụ thể :

Ngày 1 tháng 1 năm 2007: 650% vốn pháp định được cấp

Ngày 1 tháng 1 năm 2008: 800% vốn pháp định được cấp

Ngày 1 tháng 1 năm 2009: 900% vốn pháp định được cấp

Ngày 1 tháng 1 năm 2010: 1000% vốn pháp định được cấp Ngày 1 tháng 1 năm 2011: Đối xử quốc gia đủ.

Tuy nhiên, các chi nhánh NHNNg không được phép mở các điểm giao dịch ngoài trụ sở chi nhánh nhưng được phép lắp đặt và vận hành các máy rút tiền tự động (ATM) và được phát hành thẻ tín dụng như các ngân hàng trong nước. Ngoài ra các NHNNg còn được góp vốn dưới hình thức mua cổ phần của các NHTMVN, tổng số cổ phần được phép nắm giữ bởi các thể nhân và pháp nhân nước ngoài tại mỗi NHTMCP của Việt Nam không được vượt quá 30% vốn điều lệ của ngân hàng, trừ khi luật pháp của Việt Nam có qui định khác hoặc được sự cho phép của cơ quan có thẩm quyền của Việt Nam. Trên thực tế, các NHNNg đã được Ngân hàng Nhà nước cho phép mua cổ phần tại một số NHTMCP của Việt Nam và trở thành đối tác chiến lược của các ngân hàng này. Như vậy, các NHNNg có thể lựa chọn các cách thức tiếp cận thị trường khác nhau, qua đó tạo sức ép cạnh tranh đối với các NHTMVN tuỳ theo loại hình hoạt động. Các NHNNg trở thành đối tác chiến lược tại các NHTMCP của Việt Nam cũng đồng nghĩa với việc các NHNNg tận dụng được mạng lưới chi nhánh và khách hàng của các ngân hàng này, nhờ đó thị phần hoạt động được mở rộng. Tuy nhiên, với mức cam kết hiện tại, NHNN có công cụ để điều tiết mức độ và tốc độ chiếm lĩnh thị phần của các NHNNg thông qua mức giới hạn cổ phần được phép mua của các tổ chức và cá nhân nước ngoài xét trên từng tình huống cụ thể. Khả năng điều tiết của NHNN sẽ là một công cụ quản lý hữu hiệu tạo điều kiện cho các NHTMVN có thời gian quá độ cần thiết để nâng cao năng lực cạnh tranh trước khi các NHNNg với ưu thế về vốn, mạng lưới, sản phẩm dịch vụ và công nghệ có thể thâm nhập sâu vào thị trường.

1.3.1.2. Nhu cầu tất yếu về việc hình thành TĐTC-NH đa năng tại Việt Nam

Hội nhập kinh tế quốc tế vừa là thuận lợi đồng thời cũng mang lại những khó khăn với nền kinh tế nói chung và các doanh nghiệp Việt Nam, đặc biệt trong lĩnh vực Ngân hàng nói riêng. Đối với ngành Ngân hàng, sau khi gia nhập WTO, các ngân hàng 100% vốn nước ngoài vào hoạt động tại Việt Nam từ 1/4/2007 sẽ tạo nên những thời cơ và thách thức không nhỏ đối với các NHTM và định chế tài chính