- Xác định sự tác động qua lại giữa trạng thái thanh khoản và hiệu quả hoạt động nhằm phân tích mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam.

- Đề xuất các giải giáp dựa trên cơ sở kết quả nghiên cứu về đo lường hiệu quả hoạt động ngân hàng, các nhân tố tác động đến hiệu quả hoạt động ngân hàng và mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động ngân hàng để nâng cao tính ổn định của trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam.

Câu hỏi nghiên cứu: Những câu hỏi nghiên cứu được đặt ra như sau:

- Hiệu quả hoạt động của các NHTM Việt Nam ra sao trong thời gian nghiên cứu?

- Mô hình và phương pháp nào để đo lường hiệu quả hoạt động của các NHTM Việt Nam?

- Các nhân tố nào tác động đến hiệu quả hoạt động ngân hàng? Mô hình và phương pháp nào để phân tích các nhân tố tác động đến hiệu quả hoạt động?

- Mối quan hệ giữa trạng thái thanh khoản hiệu quả hoạt động ngân hàng như thế nào? Mô hình và phương pháp nào để xác định mối quan hệ giữa trạng thái thanh khoản hiệu quả hoạt động ngân hàng?

- Các giải pháp nào liên quan đến việc vận dụng kết quả về đo lường hiệu quả hoạt động ngân hàng, các nhân tố tác động đến hiệu quả hoạt động ngân hàng và mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động ngân hàng để nâng cao tính ổn định của trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam

Có thể bạn quan tâm!

-

Trạng thái thanh khoản và hiệu quả hoạt động tại các ngân hàng thương mại Việt Nam - 1

Trạng thái thanh khoản và hiệu quả hoạt động tại các ngân hàng thương mại Việt Nam - 1 -

Trạng thái thanh khoản và hiệu quả hoạt động tại các ngân hàng thương mại Việt Nam - 2

Trạng thái thanh khoản và hiệu quả hoạt động tại các ngân hàng thương mại Việt Nam - 2 -

Phương Pháp Tiếp Cận Nguồn Vốn Và Sử Dụng Vốn

Phương Pháp Tiếp Cận Nguồn Vốn Và Sử Dụng Vốn -

Cách Tiếp Cận Phi Cấu Trúc (The Nonstructural Approach)

Cách Tiếp Cận Phi Cấu Trúc (The Nonstructural Approach) -

Đánh Giá Các Công Trình Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng

Đánh Giá Các Công Trình Nghiên Cứu Về Mối Quan Hệ Giữa Trạng Thái Thanh Khoản Và Hiệu Quả Hoạt Động Ngân Hàng

Xem toàn bộ 188 trang tài liệu này.

3. ĐỐI TƯỢNG NGHIÊN CỨU VÀ PHẠM VI NGHIÊN CỨU

- Đối tượng nghiên cứu của đề tài: Trạng thái thanh khoản, hiệu quả hoạt động ngân hàng, mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam.

- Dữ liệu nghiên cứu: Dữ liệu nghiên cứu của luận án được lấy từ Thomson Reuter và từ nguồn báo cáo tài chính có kiểm toán (báo cáo tài chính riêng lẻ) của các ngân hàng thương mại Việt Nam.

- Phạm vi không gian: Luận án tập trung vào các ngân hàng thương mại Việt Nam

- Phạm vi thời gian: Dựa trên thực trạng giai đoạn 2007 -2017. Luận án chọn mốc thời gian nghiên cứu 10 năm từ lúc Việt Nam gia nhập WTO đến thời điểm kết thúc đánh giá đợt 1 lộ trình các ngân hàng thí điểm thực hiện theo chuẩn Basel II (Định hướng của NHNN trong lộ trình thực hiên Basel II qua ban hành Công văn 1601/NHNN-TTGSNH ngày 17/3/2014 về việc thực hiện Hiệp ước vốn Basel II). Vì sau khi gia nhập WTO, ngành hội nhập đầu tiên là tài chính ngân hàng nên giai đoạn này phát triển rất nhanh và nóng, là thời điểm rất tốt để bắt đầu quan sát và nghiên cứu mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động, sau năm 2017 khi kết thúc đánh giá đợt 1 lộ trình các ngân hàng thí điểm thực hiện theo chuẩn Basel II NHHH sẽ thực hiện các điều chỉnh nhằm đạt được mục tiêu đã đề ra nên dữ liệu nghiên cứu sẽ không còn phù hợp cho mục đích nghiên cứu của luận án.

4. PHƯƠNG PHÁP NGHIÊN CỨU

Nhằm thực hiện các mục tiêu nghiên cứu mà luận án đã nêu ra ở trên, nghiên cứu sử dụng các phương pháp sau:

- Thứ nhất, phương pháp đo lường phi tham số bao dữ liệu (DEA) cách tiếp cận trung gian tài chính (intermediate approach) và mô hình hiệu quả kỹ thuật (DEA Technically Efficiency) thông qua phần mềm DEA Solver để đo lường hiệu quả hoạt động của các NHTM Việt Nam.

- Thứ 2, phân tích hồi quy Tobit với sự hỗ trợ của phần mềm Stata đề phân tích các nhân tố tác động đến hiệu quả hoạt động động của các NHTM Việt Nam.

Thứ 3, phương pháp ước lượng D-GMM để xác định mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động tại các NHTM Việt Nam.

5. NHỮNG ĐÓNG GÓP MỚI CỦA LUẬN ÁN

- Một là, luận án đã đo lường đượng hiệu quả hoạt động của các NHTM Việt Nam giao đoạn 2007 -2017 thông qua phương pháp phi tham số bao dữ liệu (DEA). Với cách tiếp cận trung gian tài chính với 03 đầu vào (chi phí nhân viên (I1), tài sản cố định (I2), tiền gửi KH (I3)) và 02 đầu ra (thu nhập từ lãi (O1) và thu nhập ngoài lãi

(O2)) để phân tích hiệu quả kỹ thuật. Kết quả nghiên cứu cho thấy hiệu quả hoạt động của các NHTM Việt Nam trong giai đoạn 2007-2017 chỉ đạt 86%;.

- Hai là, luận án phân tích được các nhân tố tác động đến hiệu quả hoạt động của NHTM Việt Nam thông qua mô hình hồi quy Tobit với biến phụ thuộc là hiệu quả kỹ thuật được đo lường theo DEA với dữ liệu thời gian cập nhật gần với hiện tại. Các nhân tố về quy mô ngân hàng, cơ cấu vốn, trạng thái thanh khoản, tỷ trọng tín dụng và quy mô tiền gửi có tác động đến hiệu quả ngân hàng.

- Ba là, luận án đã xác định được mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động thông qua mô hình D-GMM với dữ liệu bảng động với kết quả có tồn tại mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam giai đoạn 2007-2017.

- Bốn là, Nghiên cứu cũng đã chỉ ra thực trạng về bức tranh trạng thái thanh khoản và hiệu quả hoạt động của các NHTM trong thời gian nghiên cứu đồng thời luận án cũng đề xuất các khuyến nghị với các nhà quản lý các NHTM nhằm nâng cao hiệu quả hoạt động của các NHTM Việt Nam trên cơ sở kết quả nghiên cứu mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam.

6. KHUNG NGHIÊN CỨU CỦA LUẬN ÁN

Trạng thái thanh khoản và hiệu quả hoạt động tại các NHTM Việt Nam

Vấn đề nghiên cứu

- Nghiên cứu hiệu quả hoạt động của các ngân hàng thương mại Việt Nam thông qua mô hình DEA.

- Nghiên cứu phân tích các nhân tố tác động lên hiệu quả hoạt động của các ngân hàng thương mại Việt Nam.

- Nghiên cứu mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động ngân hàng.

Mục tiêu nghiên cứu

Đo lường hiệu quả hoạt động của các NHTM Việt Nam qua mô hình hiệu quả kỹ thuật bằng phương pháp bao dữ liệu (DEA); Đánh giá sự tác động của trạng thái thanh khoản đến hiệu quả hoạt động thông qua việc phân tích các nhân tố tác động đến hiệu quả hoạt động của các NHTM Việt Nam; Xác định sự tác động qua lại giữa trạng thái thanh khoản và hiệu quả hoạt động nhằm phân tích mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động của các NHTM Việt Nam

Phương pháp nghiên cứu

Sử dụng phương pháp định lượng, bao gồm: phương pháp bao dữ liệu DEA,phương pháp hồi quy Tobit và phương pháp ước lượng D – GMM cho mô hình dữ liệu bảng động,

Nội dung nghiên cứu

Phân tích thực trạng trạng thái thanh khoản, và hoạt động quản trị thanh khoản trong giai đoạn nghiên cứu

Phân tích hiệu quả hoạt động của từng ngân hàng theo mô hình đo lường hiệu quả ngân hàng DEA

Phân tích các nhân tố tác động đến hiệu quả hoạt động của các NHTM Việt Nam bằng phương pháp hồi quy tobit với sự hỗ trợ của phần mềm Stata.

Phân tích phân tích mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động

Kết quả nghiên cứu; Kết luận và hàm ý chính sách

7. BỐ CỤC CỦA LUẬN ÁN

Để đạt được mục tiêu nghiên cứu, ngoài phần mở đầu, kết luận, danh mục tài liệu tham khảo và phụ lục, luận án được cấu trúc thành 5 chương:

Chương 1: Cơ sở lý luận về hiệu quả ngân hàng, trạng thái thanh khoản, mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động ngân hàng.

Chương 2: Đánh giá các công trình nghiên cứu về trạng thái thanh khoản, hiệu quả hoạt động ngân hàng, mối quan hệ giữa trạng thái thanh khoản và hiệu quả hoạt động ngân hàng.

Chương 3: Phương pháp và mô hình nghiên cứu Chương 4: Kết quả nghiên cứu

Chương 5: Kết luận và hàm ý chính sách

II/ NỘI DUNG

CHƯƠNG 1: CƠ SỞ LÝ LUẬN VỀ TRẠNG THÁI THANH KHOẢN, HIỆU QUẢ HOẠT ĐỘNG NGÂN HÀNG, MỐI QUAN HỆ GIỮA TRẠNG THÁI THANH KHOẢN VÀ HIỆU QUẢ HOẠT ĐỘNG NGÂN HÀNG

1.1. TỔNG QUAN VỀ TRẠNG THÁI THANH KHOẢN CỦA CÁC NHTM

1.1.1. Thanh khoản ngân hàng

Hiện nay có một số cách định nghĩa về thanh khoản và thanh khoản ngân hàng như:

Theo Greuning và Bratanovic (2004) thanh khoản ngân hàng thể hiện khả năng của một ngân hàng để tự tài trợ hiệu quả cho các giao dịch. Khi một ngân hàng xảy ra rủi ro thanh khoản đồng nghĩa với việc ngân hàng mất khả năng tài trợ cho các hoạt động của mình cũng như không thể thực hiện nghĩa vụ của mình đối với khách hàng (rút tiền gửi, đáp ứng các yêu cầu tài trợ bổ sung cho danh mục cho vay và đầu tư).

Trong khi đó, Laker (2007) lại định nghĩa thanh khoản của một ngân hàng là chính dòng tiền được xác định bằng mức độ nắm giữ tiền mặt và tương đương tiền hoặc tài sản lưu động.

Theo BASEL (2006) thanh khoản là khả năng của ngân hàng tạo ra sự tăng trưởng tài sản và đáp ứng các nghĩa vụ khi đến hạn mà không có tổn thất đáng kể. Ủy ban Basel nhận định rằng sự tồn tại của các ngân hàng thương mại phụ thuộc vào trạng thái thanh khoản của ngân hàng.

Bhunia (2010) đề cập đến thanh khoản là khả năng của một ngân hàng để đáp ứng các nghĩa vụ ngắn hạn của mình. Thanh khoản của ngân hàng chính là "máu" cho phép ngân hàng duy trì các hoạt động của mình và tồn tại. Bản chất của chức năng ngân hàng đòi hỏi ngân hàng đó phải duy trì một mức độ thanh khoản an toàn để có thể duy trì hoạt động cho vay thông thường, thanh toán những khoản tiền gửi của khách hàng khi đến hạn, giao dịch trên thị trường ngoại hối, cũng như đáp ứng các chức năng

chung của quản trị. Việc không đáp ứng được nhu cầu của người gửi tiền và các nghĩa vụ ngắn hạn khác có thể dẫn đến khủng hoảng niềm tin, sự hoảng loạn, sự rút tiền ồ ạt của người gửi và cuối cùng là dẫn đến sự đóng cửa của các ngân hàng (Goddard (2009)).

Qua các định nghĩa trên, ta có thể rút ra thanh khoản ngân hàng chính là khả năng của một ngân hàng có thể tài trợ cho các hoạt động và nghĩa vụ của mình khi đến hạn mà chi phí phát sinh là không đáng kể.

1.1.2 Trạng thái thanh khoản

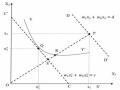

Trạng thái thanh khoản là sự chênh lệch giữa một bên là tổng tài sản thanh khoản và dòng tiền vào và một bên là dòng tiền ra từ cam kết cho vay hay đáp ứng các nghĩa vụ đến hạn. Trạng thái thanh khoản chính là một thước đo - thước đo của thanh khoản.

TTTK = Tài sản thanh khoản + Cung thanh khoản – Cầu thanh khoản

Ở đây xảy ra một trong ba trường hợp:

Nếu TTTK < 0 : Ngân hàng đang ở trạng thái “ Thâm hụt thanh khoản”. Tức là tại thời điểm đánh giá, tổng cầu thanh khoản vượt quá tổng cung thanh khoản và tài sản thanh khoản.

Nếu TTTK > 0 : Ngân hàng đang ở trạng thái “Thặng dư thanh khoản”. Tức là tại thời điểm đánh giá, tổng cung thanh khoản và tài sản thanh khoản vượt quá tổng cầu thanh khoản.

Nếu TTTK = 0: Ngân hàng đang ở trạng thái cân bằng thanh khoản. Tức là tại thời điểm đánh giá, tổng cung thanh khoản và tài sản thanh khoản và tổng cầu thanh khoản của ngân hàng bằng nhau.

Trong đó, tài sản thanh khoản bao gồm tiền mặt và chứng khoán kinh doanh ngắn hạn (tiền mặt được định nghĩa là các khoản tiền mặt có sẵn và tất cả các khoản tiền gửi đến hạn được ký gửi tại Ngân hàng Trung Ương và các ngân hàng khác) (Duttweiler (2011))

1.1.3 Các phương pháp đo lường trạng thái thanh khoản

Hiện tại, các phương pháp đo lường thanh khoản đã và đang được phát triển như: Phương pháp cung cầu thanh khoản, phương pháp chỉ số tài chính về thanh khoản, phương pháp tiếp cận nguồn vốn và sử dụng vốn ... Mỗi phương pháp nêu trên đều được xây dựng dựa trên một số giả định là ngân hàng chỉ có thể ước lượng gần đúng mức cầu thanh khoản thực tế tại một thời điểm nhất định. Đó chính là lý do vì sao nhà quản lý thanh khoản phải luôn sẵn sàng điều chỉnh mức dự tính về yêu cầu thanh khoản mỗi khi ngân hàng nhận được thông tin mới.

1.1.3.1. Phương pháp cung cầu thanh khoản

Ở bất cứ thời điểm nào, các nguồn cung và nhu cầu thanh khoản đến cùng lúc và tạo thành trạng thái thanh khoản ròng và có thể được tính như sau:

NLP (Net Liquidity Position) = Cung thanh khoản – Cầu thanh khoản + (dư)/ - (thiếu) dự trữ thanh khoản

Trong đó:

Cung thanh khoản là nguồn tiền có sẵn hoặc có thể có trong thời gian tương lai ngắn để NH sử dụng. Luồng tiền vào này được tạo nên từ các nguồn:

(i) Tiền gửi của khách hàng

Đây được xem là nguồn cung thanh khoản quan trọng nhất của NH. Để tăng nhu cầu này, cũng tức là tăng cung thanh khoản cho NH, NH có thể thực hiện các biện pháp như: điều chỉnh lãi suất huy động hấp dẫn, tạo những dịch vụ hấp dẫn khác ngoài lãi suất (khuyến mại, thưởng…), NH có kết quả hoạt động kinh doanh tốt. Trong điều kiện khi mà các cơ hội đầu tư khác trở nên kém hấp dẫn hơn thì nguồn tiền gửi này cũng có thể được tăng lên.

(ii) Khách hàng hoàn trả tín dụng

Đây được xem như là nguồn cung thanh khoản quan trọng thứ hai. Hoạt động tín dụng là hoạt động chính của NH, mang lại nguồn thu lớn nhất cho NH nhưng cũng tiềm ẩn rủi ro cao, ảnh hưởng đến khả năng thanh toán cuối cùng của NH. Nếu mọi khoản tín dụng đều được thanh toán đúng hạn thì không những đảm bảo được hiệu quả kinh doanh, mà còn là nguồn cung thanh khoản lớn cho NH.

(iii) Đi vay mượn trên thị trường tiền tệ