năm gần đây với kết quả tính đến tháng 6/2011 là gần 1,03 triệu thẻ, chiếm hơn 2,8% tổng số thẻ toàn thị trường. Hiện nay, các ngân hàng thương mại lớn chiếm phần lớn thị phần thẻ của thị trường thẻ quốc tế, cũng như thị trường thẻ nội địa. Trong đó, đối với thị trường thẻ quốc tế, thị phần của ngân hàng Ngoại Thương chiếm 33,05%; đứng thứ hai là ngân hàng Á Châu với 17,13%; thứ ba là ngân hàng Công Thương với 10,48%. Điều này có thể dễ hiểu vì đây là ba ngân hàng thương mại đi đầu trong việc phát hành thẻ quốc tế ra thị trường Việt Nam. Còn đối với thị trường thẻ nội địa, ngân hàng Công Thương chiếm 20,86% thị phần, tiếp đến là ngân hàng Nông nghiệp và Phát triển Nông thôn với 20,25%; đứng thứ ba là ngân hàng Đông Á với 17,17%. Điều này có thể dễ hiểu vì đây là những ngân hàng hàng đầu Việt Nam và đã phát hành thẻ ra thị trường từ rất lâu.

2.1.2. Hoạt động phát triển hệ thống thanh toán thẻ

Gắn liền với việc phát hành thẻ, các ngân hàng cũng đã nhận thức được tầm quan trọng của công tác phát triển mạng lưới chấp nhận thẻ và việc tạo cơ sở kỹ thuật cho hoạt động thanh toán thẻ. Chính vì thế, các ngân hàng kinh doanh thẻ tại Việt Nam đã tích cực đầu tư mở rộng mạng lưới chấp nhận thẻ, số lượng máy ATM và thiết bị chấp nhận thẻ POS.

Bảng 2.2. Mức độ phát triển hệ thống ATM/POS từ năm 2006 đến năm 2011

ATM | POS | |||

Số lượng (lũy kế) | % tăng so với năm N-1 | Số lượng (lũy kế) | % tăng so với năm N-1 | |

2006 | 3.000 | - | 11.000 | - |

2007 | 4.596 | 53,00% | 19.616 | 78,30% |

2008 | 7.480 | 62,70% | 26.930 | 37,20% |

2009 | 9.723 | 29,90% | 36.620 | 35,90% |

2010 | 11.696 | 20,20% | 53.952 | 47,30% |

30/6/2011 | 12.811 | 10,00% | 63.405 | 17,00% |

Có thể bạn quan tâm!

-

Những Rủi Ro Trong Phát Hành, Sử Dụng Và Thanh Toán Thẻ

Những Rủi Ro Trong Phát Hành, Sử Dụng Và Thanh Toán Thẻ -

Phân Đoạn Thị Trường Và Lựa Chọn Thị Trường Mục Tiêu

Phân Đoạn Thị Trường Và Lựa Chọn Thị Trường Mục Tiêu -

Đánh Giá Hiệu Quả Các Hoạt Động Marketing Cho Sản Phẩm Thẻ Ngân Hàng

Đánh Giá Hiệu Quả Các Hoạt Động Marketing Cho Sản Phẩm Thẻ Ngân Hàng -

Số Lượng Thẻ Flexicard Phát Hành (Lũy Kế) Qua Các Năm 2009-2011

Số Lượng Thẻ Flexicard Phát Hành (Lũy Kế) Qua Các Năm 2009-2011 -

Số Lượng Máy Atm Của Pg Bank Tại Các Tỉnh/thành Phố Trong Cả Nước

Số Lượng Máy Atm Của Pg Bank Tại Các Tỉnh/thành Phố Trong Cả Nước -

Số Lượng Cửa Hàng Xăng Dầu Chấp Nhận Thẻ Flexicard Ở Các Tỉnh/thành Phố Khu Vực Miền Bắc

Số Lượng Cửa Hàng Xăng Dầu Chấp Nhận Thẻ Flexicard Ở Các Tỉnh/thành Phố Khu Vực Miền Bắc

Xem toàn bộ 123 trang tài liệu này.

(Nguồn: Báo cáo của Hiệp hội thẻ Ngân hàng Việt Nam)

Từ bảng số liệu trên ta nhận thấy cùng với sự phát triển nhanh và mạnh của số lượng thẻ phát hành thì hệ thống thanh toán thẻ cũng đang được hoàn thiện và số lượng máy ATM/POS cũng tăng nhanh đáng kể. Tính đến ngày 30/6/2011, toàn thị trường đã có gần 13.000 máy ATM, tăng hơn 4 lần so với năm 2006 và đã có tới

63.405 điểm chấp nhận thanh toán thẻ POS, tăng gấp 6 lần so với năm 2006.

Bên cạnh việc cung cấp các dịch vụ cơ bản như rút tiền mặt, chuyển khoản..., các ngân hàng còn triển khai nhiều tính năng gia tăng tiện ích trên hệ thống ATM như thanh toán hóa đơn dịch vụ điện, nước, viễn thông, bảo hiểm, thu nộp ngân sách Nhà nước... Các ngân hàng cũng tích cực mở rộng phạm vi ngành hàng, chia sẻ mạng lưới

và đẩy mạnh kết nối liên thông hệ thống ATM và POS. Sự kết hợp này không chỉ góp phần gia tăng thuận tiện cho chủ thẻ của các ngân hàng mà còn góp phần nâng cao hiệu quả hoạt động thẻ của các ngân hàng. Thêm vào đó, việc các ngân hàng phát triển mạnh các dịch vụ ngân hàng trực tuyến (internet banking, home banking, mobile banking, ví điện tử ...) sẽ rút ngắn khoảng cách giữa chủ thẻ và ngân hàng, và giúp cho việc giao dịch thanh toán diễn ra thuận tiện, nhanh chóng hơn.

Cùng với việc phát hành thẻ đa tiện ích và đầu tư thêm ATM/POS, các NHTM cũng bắt đầu quan tâm đến độ an toàn, bảo mật đối với thẻ thanh toán. Một số NHTM đã phát hành các loại thẻ chip có độ bảo mật cao, an toàn cao và có khả năng tích hợp đa tiện ích, mang lại nhiều tiện lợi cho khách hàng.

Hiện nay, các ngân hàng đã liên kết tạo thành các liên minh thẻ. Hệ thống Chuyển mạch Banknetvn đã kết nối thành công 16 ngân hàng thành viên Banknetvn, bao gồm: Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam, Ngân hàng Đầu tư và Phát triển Việt Nam, Ngân hàng Công thương Việt Nam, Ngân hàng Phát triển Nhà Đồng bằng Sông Cửu Long, NHTMCP Sài gòn Công thương, NHTMCP An Bình, NHTMCP Nhà Hà Nội, Ngân hàng liên danh Việt Nga, NHTMCP Á Châu, NHTMCP Đại Dương, NHTMCP Đông Nam Á, NHTMCP Sài gòn thương tín, NHTMCP Miền Tây, NHTMCP Xăng dầu Petrolimex, NHTMCP Đại Tín, NHTMCP Nam Á. Bên cạnh đó, Banknetvn cũng đã kết nối thành công với Công ty Cổ phần dịch vụ Thẻ Smartlink – Smartlink (Smartlink là liên minh thẻ lớn nhất hiện nay với 31 ngân hàng thành viên) và công ty cổ phần thẻ thông minh Vina – VNBC. Việc kết nối giữa Banknetvn với Smartlink và VNBC có ý nghĩa hết sức quan trọng đối với thị trường thẻ Việt Nam, nó tạo ra sự kết nối liên thông giữa hệ thống thanh toán thẻ của tất cả các ngân hàng trong nước, mang lại tính thống nhất cho toàn hệ thống ATM và tạo ra một mạng lưới thanh toán thẻ rộng khắp tại Việt Nam.

2.1.3. Những vấn đề còn hạn chế

Bên cạnh sự phát triển nhanh và mạnh của hệ thống thanh toán thẻ, thị trường thẻ Việt Nam vẫn còn tồn tại những hạn chế sau đây:

Thứ nhất, các phương tiện, dịch vụ thanh toán chưa phong phú và tiện ích chưa cao. Mặc dù thời gian qua, NHNN đã triển khai một số chương trình mang tính định hướng thị trường nhằm mục tiêu thúc đẩy phát triển mạng lưới POS thẻ nội địa, tuy nhiên, việc mở rộng mạng lưới chấp nhận thẻ nội địa vẫn gặp rất nhiều khó khăn, trở ngại. Do phần lớn khách hàng sử dụng thẻ nội địa là người Việt Nam, vốn quá quen với việc sử dụng tiền mặt và luôn có sẵn tiền mặt nên việc sử dụng các phương tiện thanh toán không dùng tiền mặt còn rất hạn chế.

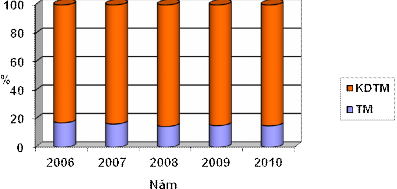

Biểu đồ 2.3. Tỷ trọng thanh toán giữa tiền mặt và không dùng tiền mặt trong nền kinh tế giai đoạn 2006-2010

(Nguồn: Báo cáo NHNN qua các năm)

Theo như biểu đồ trên thì tỷ trọng thanh toán bằng tiền mặt so với tổng phương tiện thanh toán có xu hướng giảm dần từ mức 17,21% năm 2006 xuống còn 15,1% năm 2010. Tuy nhiên mức này vẫn còn cao so với thế giới. Tỷ trọng này ở các nước phát triển như Thụy Điển là 0,7%; Nauy là 1%, còn ở các nước đang phát triển như Trung quốc cũng chỉ ở mức 9,7%, còn Thái Lan là 6,3%. (Nguồn: Báo cáo hàng năm của NHNN)

Các phương tiện thanh toán hiện nay chưa được triển khai trên diện rộng để đáp ứng nhu cầu thanh toán trong nền kinh tế. Các phương tiện thanh toán này còn mới mẻ và bỡ ngỡ với phần lớn người dân; tâm lý e dè, ngại tìm hiểu, sợ rủi ro đã ngăn cản việc tiếp cận của người tiêu dùng với các hình thức thanh toán mới. Các thanh toán trong khu vực dân cư phần lớn vẫn sử dụng tiền mặt, ngay cả ở thành thị, nơi có điều kiện thuận lợi cho phát triển các phương tiện TTKDTM, việc sử dụng tiền mặt vẫn còn phổ biến.

Dịch vụ thẻ ngân hàng mới có sự gia tăng về số lượng nhưng chưa có sự chuyển biến thực sự về chất lượng; mục tiêu cuối cùng là sử dụng thẻ để thanh toán hàng hóa, dịch vụ thay vì dùng tiền mặt nhưng thực tế là 83% giao dịch thực hiện tại hệ thống ATM là để rút tiền mặt, việc chuyển khoản chủ yếu được thực hiện trong nội bộ từng ngân hàng; dịch vụ đi kèm ATM đã có nhưng chưa nhiều. Hệ thống POS chưa phát triển rộng, thanh toán qua POS còn hạn chế; số lượng giao dịch qua POS còn ít (chỉ đạt chưa đến 5% doanh số bán hàng) (Theo Báo cáo của Hội thẻ Ngân hàng Việt Nam).

Thứ hai, cơ sở hạ tầng kỹ thuật phục vụ thanh toán còn hạn chế. Số lượng máy ATM và POS phục vụ cho việc thanh toán bằng thẻ mặc dù đã tăng lên nhưng vẫn còn ít, chưa đáp ứng được nhu cầu sử dụng của khách hàng dẫn đến tình trạng nhiều máy ATM thường xuyên bị quá tải vào những giờ cao điểm hay những ngày cuối tuần, dịp

lễ, Tết. Việc các máy ATM, POS của ngân hàng gặp sự cố, bị lỗi dẫn đến khách hàng không thể thực hiện được giao dịch cũng làm cho khách hàng giảm sút niềm tin khi sử dụng thẻ ATM. Hiện nay, tuy các ngân hàng liên tục tăng số lượng máy ATM nhưng lượng thông tin tư vấn, hướng dẫn người dân sử dụng các dịch vụ của thẻ lại rất hạn chế.

Thứ ba, phí chưa thỏa đáng

Các đơn vị kinh doanh không muốn chấp nhận thẻ một phần do phải trả phí ngân hàng, một phải là phải công khai doanh thu. Vì thế, một số ĐVCNT dù đã ký hợp đồng chấp nhận thẻ với ngân hàng nhưng vẫn tìm nhiều cách hạn chế các giao dịch bằng thẻ của khách hàng như để máy cà thẻ vào nơi khuất, ưu tiên khách hàng trả tiền mặt,…

Thực tế các ngân hàng chạy đua hạ mức phí chiết khấu cho các ĐVCNT khiến cho việc phát triển mạng lưới POS không có hiệu quả do các ngân hàng không có nguồn thu bù đắp chi phí đầu tư mua sắm thiết bị, chi phí cho nhân sự để phát triển ĐVCNT.

Thứ tư, khuôn khổ pháp lý chưa hoàn thiện

Với sự phát triển của khoa học công nghệ và truyền thông, nhiều dịch vụ thanh toán mới ra đời nhưng hành lang pháp lý chưa được thiết lập. Các cơ chế, chính sách nhằm thúc đẩy TTKDTM chưa thật đồng bộ, chưa khuyến khích đầu tư mạnh cho cơ sở hạ tầng; sự phối kết hợp giữa những biện pháp hành chính và biện pháp kích thích kinh tế chưa đủ mạnh đề đưa chủ trương đi vào cuộc sống.

Đối với dịch vụ thẻ, cho đến nay, các cơ quan quản lý vĩ mô như Chính phủ, NHNN, Bộ Tài chính vẫn chưa ban hành chính sách nhằm tạo một bước đột phá đối với dịch vụ thanh toán thẻ như: quy định về các loại hình kinh doanh bắt buộc phải thanh toán qua thẻ, giảm thuế/hoàn thuế cho các giao dịch thanh toán bằng thẻ, miễn/giảm thuế nhập khẩu đối với thiết bị thanh toán thẻ EDC…

Những mặt hạn chế vẫn còn tồn tại khá lớn, nhưng trong xu thế hội nhập toàn cầu thì sự phát triển của phương thức thanh toán qua thẻ là quy luật tất yếu, nó vẫn đem lại nhiều tiện ích cho khách hàng, lợi ích cho cả nền kinh tế, thay đổi thói quen sử dụng tiền mặt của người dân, giúp hoàn thành mục tiêu của chính phủ là đưa phương thức thanh toán này trở thành phổ biến ở Việt Nam và hạn chế lượng tiền mặt lưu thông trong nền kinh tế. Vì vậy, các ngân hàng phải không ngừng nâng cao chất lượng để phục vụ khách hàng, khai thác được tiềm năng to lớn của thị trường thẻ Việt Nam.

2.2. Tổng quan về PG Bank và hoạt động kinh doanh thẻ tại PG Bank

2.2.1. Giới thiệu chung về PG Bank

- Tên ngân hàng: Ngân hàng thương mại cổ phần xăng dầu Petrolimex

- Tên viết tắt bằng tiếng Anh: PG Bank

- Trụ sở chính: Tòa nhà Mipec, 229 Tây Sơn, phường Ngã Tư Sở, quận Đống Đa, Hà Nội

- Vốn điều lệ (năm 2011): 2000 tỷ đồng

- Lịch sử hình thành:

Tiền thân của Ngân hàng TMCP Xăng dầu Petrolimex (gọi tắt là PG Bank) là Ngân hàng TMCP Nông thôn Đồng Tháp.

Năm 1993, Ngân hàng Đồng Tháp Mười được Thống đốc Ngân hàng Nhà Nước cấp phép hoạt động với số vốn điều lệ ban đầu là 700.000.000đ; phạm vi hoạt động tại địa bàn tỉnh Đồng Tháp. Sau 10 năm hoạt động, Ngân hàng luôn đạt được tốc độ tăng trưởng tốt, nợ quá hạn thấp, kết quả kinh doanh hàng năm đều có lãi chia cho cổ đông; vốn điều lệ đạt 5.000 triệu đồng (tăng 7 lần so với vốn điều lệ ban đầu).

Thực hiện phương án tái cấu trúc cơ cấu hoạt động ngân hàng, tháng 7/2005, Ngân hàng Đồng Tháp Mười đã mời thêm các cổ đông mới tham gia, tăng vốn điều lệ lên 90 tỷ đồng, trong đó có các cổ đông lớn có tiềm lực tài chính và kinh nghiệm trong lĩnh vực tài chính ngân hàng như Tổng Công ty Xăng dầu Việt Nam (PETROLIMEX), Công ty Cổ phần Chứng khoán Sài Gòn (SSI).

Với sự tham gia của các cổ đông lớn, hoạt động của ngân hàng đã có nhiều chuyển biến tích cực, tháng 9/2006 Ngân hàng tăng vốn lên 200 tỷ đồng, tổng tài sản của PG Bank tại thời điểm 31/12/2006 đạt 1.187 tỷ đồng, tổng dư nợ 801 tỷ đồng, tổng doanh thu năm 2006 đạt 69 tỷ đồng, lợi nhuận trước thuế là 17,49 tỷ đồng. Ngân hàng đã cùng với một tổ chức tư vấn nước ngoài hoàn thiện chiến lược phát triển dài hạn. Đồng thời, ngân hàng cũng lựa chọn và triển khai phần mềm ngân hàng lõi (Core banking) của hãng IFLEX, một trong những phần mềm ngân hàng hiện đại nhất hiện nay.

Tháng 3/2007, PG Bank được Ngân hàng Nhà Nước cho phép chuyển đổi thành Ngân hàng cổ phần đô thị theo Quyết định số 125/QĐ-NHNN ngày 12/01/2007 và đổi tên theo Quyết định số 368/QĐ - NHNN ngày 08/02/2007. Theo đó, PG Bank sẽ được phép mở rộng mạng lưới trên phạm vi toàn quốc và thực hiện đầy đủ các nghiệp vụ ngân hàng như thanh toán quốc tế và kinh doanh ngoại hối.

Ngày 17/3/2010, PG Bank chính thức chuyển trụ sở chính từ Đồng tháp về Thủ đô Hà Nội theo Quyết định số 3209/QĐ-NHNN ngày 25 tháng 12 năm 2009 của Ngân hàng Nhà nước Việt Nam. Trụ sở mới của PG Bank đặt tại Văn phòng 5, nhà 18T1- 18T2 khu đô thị mới Trung Hòa – Nhân Chính, Đường Lê Văn Lương, Phường Nhân Chính, Quận Thanh Xuân, Hà nội.

Ngày 16/09/2010, Ngân hàng Nhà nước Việt nam đã có công văn số 7025/NHNN-TTGSNH chấp thuận cho PG Bank tăng vốn điều lệ từ 1.000 tỷ đồng lên

3.000 tỷ đồng theo Phương án tăng vốn điều lệ lên 3.000 tỷ đồng đã trình. Phương án

tăng vốn này đã được thông qua tại Nghị quyết Đại hội đồng cổ đông ngày 22/04/2010 và phương án bổ sung được thông qua tại Nghị quyết Hội đồng Quản trị ngày 23/08/2010. Trước đó, ngày 20/8/2010, Ngân hàng Nhà nước Việt nam cũng đã chấp thuận đề nghị của PG Bank về việc chuyển đổi 1.000 tỷ đồng trái phiếu chuyển đổi thành cổ phiếu vào tháng 12/2010.

Ngày 10/1/2012, Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank) chính thức chuyển địa điểm Hội sở chính từ VP5, Nhà 18T1-18T2, Khu đô thị Trung Hòa Nhân Chính, đường Lê Văn Lương, quận Thanh Xuân, Hà Nội sang địa chỉ mới tại Tòa nhà Mipec, 229 Tây Sơn, phường Ngã Tư Sở, quận Đống Đa, Hà Nội.

- Những bước phát triển của PG Bank:

Ngày 26/6/2007, PG Bank chính thức khai trương chi nhánh tại Hà Nội đánh dấu việc tham gia của PG bank vào thị trường ngân hàng đầy sôi động ở một địa bàn kinh tế trọng điểm là Hà Nội, và là sự khởi đầu cho chiến lược phát triển mở rộng các chi nhánh và phòng giao dịch trên toàn quốc.

Tháng 8/2007, PG Bank tăng vốn điều lệ lên 500 tỷ đồng. Tháng 12/2008, PG Bank tăng vốn điều lệ lên 1000 tỷ đồng.

Tháng 11/2008, PG Bank được Ngân hàng Nhà nước xếp hạng “ Ngân hàng loại A” và được thực hiện Nghiệp vụ Thanh toán quốc tế.

Ngày 29/03/2009, PG Bank được trao giải thưởng Thương hiệu mạnh Việt Nam 2008 do Cục Xúc Tiến Thương Mại và Thời báo Kinh tế Việt Nam bình chọn

Tháng 12/2009, PG Bank vinh dự nhận giải thưởng “Thương mại dịch vụ hàng đầu - Top Trade Services 2009” do Bộ Công thương và báo Công Thương bình chọn.

Ngày 04/04/2010, PG Bank đã vinh dự nhận giải thưởng “Thương hiệu Mạnh Việt Nam 2009”. Đây là năm thứ 2 liên tục PG Bank nhận được giải thưởng này.

Tháng 12/2010, PG Bank vinh dự 3 năm liên tục đạt “Ngân hàng hạng A” do Ngân hàng Nhà Nước Việt Nam ghi nhận (theo văn bản thông báo số 2097/NHNN- HAN8 ngày 14/12/2010).

Đồng thời, PG Bank tiếp tục là một trong các doanh nghiệp hoạt động trong lĩnh vực Dịch vụ Tài chính được trao giải thưởng “Thương mại dịch vụ hàng đầu - Top Trade Services 2010”. Đây là năm thứ 2 liên tục PG Bank đạt giải thưởng này.

Tổng tài sản đến 31 tháng 12 năm 2010 đạt 16,811 tỷ đồng, tăng trưởng 58% so với năm 2009; Dư nợ đạt 10,886 tỷ đồng, tăng trưởng 74% so với 2009 (toàn ngành ngan hàng tăng trưởng 27,65%); Lợi nhuận kế toán trước thuế đạt 316.8 tỷ đồng đạt 109% kế hoạch với tỷ suất lợi nhuận trước thuế là 29% và sau thuế là 22% tăng 7% so với 2009. Vốn điều lệ đạt 2,000 tỷ đồng.

Tháng 4/2011, PG Bank lần thứ 3 liên tiếp được vinh danh trong lễ trao giải “Thương hiệu mạnh Việt Nam 2010”. Tính đến 31/12/2011, tổng tài sản PG Bank đạt

17.689 tỷ đồng; Dư nợ cho vay nền kinh tế đạt 12.112 tỷ đồng. Huy động tổ chức kinh tế và dân cư đạt 10.927 tỷ đồng; Lợi nhuận trước thuế đạt 608 tỷ đồng, đạt 108.5% kế hoạch năm 2011. Hiện tại, PG Bank có mạng lưới 74 điểm giao dịch trên toàn quốc. Dự kiến sẽ có thêm 38 chi nhánh phòng giao dịch mới được mở trong năm 2012.

Tháng 2/2012, một lần nữa PG Bank tiếp tục đạt danh hiệu “Ngân hàng loại A” do NHNN xếp loại (theo văn bản thông báo số 05/TTGSNH1.m ngày 05/01/2012).

2.2.2. Thực trạng hoạt động kinh doanh thẻ tại PG Bank

2.2.2.1. Giới thiệu chung về hoạt động kinh doanh thẻ tại PG Bank

Hoạt động kinh doanh thẻ của PG Bank là một trong những hoạt động khá mới mẻ của ngân hàng. Việc ra đời trung tâm thẻ đã đánh dấu cho sự tham gia của PG Bank vào lĩnh vực kinh doanh thẻ. Trung tâm thẻ của PG Bank được thành lập vào ngày 27/02/2008 theo quyết định số 055/2008/QĐ-HĐQT của Chủ tịch Hội đồng quản trị Ngân hàng TMCP Xăng dầu Petrolimex. Từ khi thành lập tới nay, trung tâm đã không ngừng nỗ lực nghiên cứu, từng bước phát triển cung cấp dịch vụ thẻ - dịch vụ thanh toán không dùng tiền mặt hiệu quả, an toàn và tiện lợi cho khách hàng. Với tiêu chí lấy khách hàng làm trọng tâm cùng với sự kết hợp của nhiều công nghệ hiện đại trên thế giới, sản phẩm thẻ đầu tiên của PG Bank là thẻ Flexicard.

Thẻ Flexicard ra đời trong bối cảnh thị trường thẻ thanh toán của các ngân hàng đã phát triển. Rất nhiều các ngân hàng đã đưa ra những sản phẩm thẻ thanh toán từ trước đó nhiều năm. Không phải là một ngân hàng đi tiên phong, PG Bank có thể rút kinh nghiệm từ các ngân hàng đi trước, song chiếm lĩnh được thị phần thì không phải là điều đơn giản. Nếu sản phẩm tạo ra không có sự khác biệt sẽ rất khó được khách hàng chấp nhận, điều này lại càng trở nên khó khăn hơn khi mà khách hàng thường rất cẩn trọng với bất cứ sản phẩm nào của thị trường tài chính bởi sự nhạy cảm và đầy rủi ro của lĩnh vực này. Chính vì thế, PG Bank cùng Tổng công ty xăng dầu Việt Nam (Petrolimex) đã giới thiệu ra thị trường sản phẩm thẻ đa năng, đa tiện ích. Và thẻ Flexicard đã trở thành thẻ đa năng trong thanh toán xăng dầu lần đầu tiên xuất hiện tại Việt Nam.

2.2.2.2. Giới thiệu sản phẩm thẻ Flexicard của PG Bank

Hiện nay, PG Bank cung cấp cho khách hàng 3 loại thẻ là: Thẻ Flexicard ghi nợ nội địa, Thẻ Flexicard trả trước, Thẻ Flexicard đa năng.

Thứ nhất, thẻ Flexicard ghi nợ nội địa (Debit):

Là phương tiện thanh toán không dùng tiền mặt tiện lợi và an toàn do PG Bank phát hành trên cơ sở tài khoản tiền gửi không kỳ hạn của khách hàng mở tại ngân hàng. Flexicard tích hợp công nghệ thẻ kép (thẻ từ và thẻ chíp).

Mặt trước Mặt sau

Flexicard ghi nợ cho phép chủ thẻ thực hiện rất nhiều tiện ích như sau:

- Rút tiền mặt tại ATM của PG Bank và hệ thống ATM trong liên minh Banknetvn trên toàn quốc

- Nhận lương, thu nhập qua tài khoản thẻ Flexicard

- Thanh toán hàng hóa dịch vụ tại hàng nghìn đơn vị chấp nhận thẻ tại các nhà hàng, khách sạn, siêu thị, rạp chiếu phim, các điểm vui chơi giải trí…

- Thanh toán chi phí mua xăng dầu tại hơn 2.000 điểm phân phối xăng dầu của Petrolimex trên toàn quốc

- Vấn tin số dư tài khoản

- Chuyển khoản dễ dàng và đơn giản từ tài khoản thẻ ghi nợ sang tài khoản thẻ ghi nợ; từ tài khoản thẻ ghi nợ sang tài khoản thẻ trả trước

- In sao kê giao dịch…

Bảng 2.3. Hạn mức giao dịch thẻ Flexicard

Đơn vị tính: VNĐ

Số tiền | |

Số tiền tối thiểu/1 lần rút tiền tại ATM | 50.000 |

Số tiền tối đa/1 lần rút tiền tại ATM | 2.000.000 |

Số tiền tối đa được rút trong 1 ngày | 20.000.000 |

Số tiền tối đa/1 lần chuyển khoản | 20.000.000 |

Số tiền tối đa được chuyển khoản trong 1 ngày | 20.000.000 |

Số lần rút tiền (chuyển khoản) trong 1 ngày | Không giới hạn |

(Nguồn: www.pgbank.com.vn)

Thứ hai, thẻ Flexicard trả trước (Prepaid):

Là phương tiện thanh toán không dùng tiền mặt dành cho Chủ thẻ để thanh toán hàng hoá dịch vụ tại nhà hàng, siêu thị, đặc biệt là thanh toán xăng dầu tại hơn 2.000 cửa hàng xăng dầu của Petrolimex trên toàn quốc. Chủ thẻ hoàn toàn có thể kiểm soát được kế hoạch chi tiêu bởi vì tính năng trả trước của Flexicard phát hành dựa trên cơ sở số tiền mà chủ thẻ đã mua hay nạp vào thẻ.