của lãi suất sẽ đẩy tổng cầu sang trái hoặc phải và dẫn đến sự thay đổi trong ngắn hạn cả mức giá cũng như sản lượng. Nếu lãi suất được chọn là mục tiêu trung gian và được giữ cho ổn định, nó sẽ loại trừ ảnh hưởng của nhu cầu tiền tệ đến nền kinh tế. Như vậy đối với một nền kinh tế có mức cầu tiền tệ biến động mạnh, việc chọn lãi suất là mục tiêu trung gian sẽ thích hợp hơn.

Tuy nhiên, mục tiêu này có những hạn chế của nó: i/ Sự biến đổi của nhu cầu tiêu dùng và đầu tư có thể do nhiều lý do khác nhau như: thuế suất, sự trông đợi của công chúng về triển vọng nền kinh tế. Trong trường hợp này, ổn định lãi suất có thể làm tăng thêm sự biến động của mức cầu tiền tệ và tiếp đó là tổng cầu; ii/ Mục tiêu lãi suất không thể duy trì dài hạn được. Lãi suất danh nghĩa bằng lãi suất thực cộng với tỷ lệ lạm phát dự kiến. Sự kiểm soát mục tiêu lãi suất trung gian về dài hạn sẽ chỉ thành công khi tỷ lệ lạm phát dự kiến luôn ổn định, và do đó mục tiêu lãi suất là nhằm vào mức lãi suất thực - một chỉ tiêu về dài hạn lại phụ thuộc vào các yếu tố của nền kinh tế hơn là sự kiểm soát của NHTW

Ngoài hai chỉ tiêu trên còn có một số chỉ tiêu khác là ứng cử viên của vai trò mục tiêu trung gian như: tổng khối lượng tín dụng, tỷ giá hối đoái. Tuy nhiên, hạn chế lớn nhất của các chỉ tiêu này là mối quan hệ của chúng với các mục tiêu cuối cùng rất phức tạp và không rõ ràng. Vì thế ít khi nó được sử dụng làm một mục tiêu độc lập mà thường được sử dụng với các mục tiêu khác như tổng lượng tiền cung ứng hoặc lãi suất.

2.1.2.3 Mục tiêu hoạt động

Mục tiêu hoạt động là các chỉ tiêu có phản ứng tức thời với sự điều chỉnh của công cụ CSTT.

Các chỉ tiêu này bao gồm: tổng dự trữ hoặc cơ số tiền tệ, lãi suất ngắn hạn trên thị trường liên ngân hàng, hoặc lãi suất tín phiếu kho bạc. Bằng việc đạt được mục tiêu về các chỉ tiêu này, NHTW có thể đạt được mục tiêu trung gian và do đó mục tiêu cuối cùng sau một khoảng thời gian nhất định. Sự phản ứng nhanh chóng và

chính xác của các chỉ tiêu này mỗi khi NHTW điều chỉnh CSTT giúp cho NHTW có thể kiểm tra tính đúng đắn của các quyết định trong điều hành CSTT hàng ngày. Tiêu chuẩn lựa chọn mục tiêu hoạt động cũng tương tự như mục tiêu trung gian, chỉ có điều các chỉ tiêu được lựa chọn làm mục tiêu hoạt động phải có ảnh hưởng mạnh đến các mục tiêu trung gian. Vì thế, sự lựa chọn mục tiêu hoạt động phụ thuộc vào việc NHTW chọn chỉ tiêu nào làm mục tiêu trung gian: lãi suất hay tổng lượng tiền.

2.1.3. Các công cụ của chính sách tiền tệ

Có thể bạn quan tâm!

-

Tác động của chính sách tiền tệ tới rủi ro mất khả năng thanh toán tại các Ngân Hàng Thương Mại Việt Nam - 2

Tác động của chính sách tiền tệ tới rủi ro mất khả năng thanh toán tại các Ngân Hàng Thương Mại Việt Nam - 2 -

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Các Ngân Hàng Thương Mại

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Các Ngân Hàng Thương Mại -

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Ngân Hàng Thương Mại

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Ngân Hàng Thương Mại -

Tác Động Của Chính Sách Tiền Tệ Trong Trường Hợp Tỷ Giá Cố Định Hoàn Toàn

Tác Động Của Chính Sách Tiền Tệ Trong Trường Hợp Tỷ Giá Cố Định Hoàn Toàn -

Chính Sách Tiền Tệ Mở Rộng Làm Giảm Rủi Ro Mất Khả Năng Thanh Toán Của Nhtm

Chính Sách Tiền Tệ Mở Rộng Làm Giảm Rủi Ro Mất Khả Năng Thanh Toán Của Nhtm -

Nghiên Cứu Thực Nghiệm Về Ảnh Hưởng Của Chất Lượng Thể Chế Lên Tác Động Của Chính Sách Tiền Tệ Đến Rủi Ro Mất Khả Năng Thanh Toán Của Nhtm

Nghiên Cứu Thực Nghiệm Về Ảnh Hưởng Của Chất Lượng Thể Chế Lên Tác Động Của Chính Sách Tiền Tệ Đến Rủi Ro Mất Khả Năng Thanh Toán Của Nhtm

Xem toàn bộ 184 trang tài liệu này.

Theo Mishkin (2013), các NHTW quyết định việc sử dụng công cụ thực hiện CSTT quốc gia, bao gồm tái cấp vốn, lãi suất, tỷ giá hối đoái, dự trữ bắt buộc, nghiệp vụ thị trường mở và các công cụ, biện pháp khác. Cụ thể:

- Tái cấp vốn: tái cấp vốn là hình thức cấp tín dụng của NHTW nhằm cung ứng vốn ngắn hạn và phương tiện thanh toán cho TCTD. NHTW quy định và thực hiện việc tái cấp vốn cho TCTD theo các hình thức như cho vay có bảo đảm bằng cầm cố giấy tờ có giá; chiết khấu giấy tờ có giá; các hình thức tái cấp vốn khác.

- Lãi suất: NHTW công bố lãi suất tái cấp vốn, lãi suất cơ bản và các loại lãi suất khác để điều hành CSTT, chống cho vay nặng lãi. Trong trường hợp thị trường tiền tệ có diễn biến bất thường, NHTW quy định cơ chế điều hành lãi suất áp dụng trong quan hệ giữa các TCTD với nhau và với khách hàng, các quan hệ tín dụng khác.

- Tỷ giá hối đoái: tỷ giá hối đoái của đồng Việt Nam được hình thành trên cơ sở cung cầu ngoại tệ trên thị trường có sự điều tiết của Nhà nước. NHTW công bố tỷ giá hối đoái, quyết định chế độ tỷ giá, cơ chế điều hành tỷ giá.

- Dự trữ bắt buộc: dự trữ bắt buộc là số tiền mà TCTD phải gửi tại NHTW để thực hiện CSTT quốc gia. NHTW quy định tỷ lệ dự trữ bắt buộc đối với từng loại hình TCTD và từng loại tiền gửi tại TCTD nhằm thực hiện CSTT quốc gia. NHTW quy định việc trả lãi đối với tiền gửi dự trữ bắt buộc, tiền gửi vượt dự trữ bắt buộc của từng loại hình TCTD đối với từng loại tiền gửi.

- Nghiệp vụ thị trường mở: NHTW thực hiện nghiệp vụ thị trường mở thông qua việc mua, bán giấy tờ có giá đối với TCTD; quy định loại giấy tờ có giá được phép giao dịch thông qua nghiệp vụ thị trường mở.

2.1.4. Kênh truyền dẫn của chính sách tiền tệ

Cơ chế truyền tải CSTT mô tả những thay đổi trong lượng tiền cung ứng hoặc lãi suất ngắn hạn do điều hành CSTT có ảnh hưởng thế nào tới các yếu tố thực trong nền kinh tế như sản lượng, giá cả và thất nghiệp. Theo Chatelain và cộng sự (2002); Mishkin (2009), Cecchetti (1999), Ganev và cộng sự (2002), CSTT có thể tác động tới nền kinh tế thông qua bốn kênh truyền tải chính: kênh lãi suất, kênh tín dụng, kênh tỷ giá hối đoái và kênh tài sản, cụ thể như sau:

Kênh lãi suất: kênh tác động lãi suất truyền thống được Keynes đề xuất, khi NHTW sử dụng các công cụ của CSTT để tăng lượng tiền cơ sở thì mức lãi suất ngắn hạn sẽ giảm, và kéo theo sự thay đổi trong lãi suất trung và dài hạn. Mặc dù ban đầu Keynes cho rằng lãi suất giảm sẽ tác động tới tổng sản lượng của nền kinh tế thông qua quyết định tăng đầu tư của các doanh nghiệp, những nghiên cứu sau này đã chỉ ra quyết định chi tiêu của hộ gia đình cũng chịu ảnh hưởng từ việc lãi suất thực giảm (hơn là lãi suất danh nghĩa). Vì vậy, kênh lãi suất có thể được mô tả thông qua phương trình Chính sách tiền tệ mở rộng làm gia tăng lượng cung tiền (M↑), khiến mức lãi suất thực giảm xuống (ir↓), đồng nghĩa với việc chi phí sử dụng vốn giảm. Điều này tạo ra hai tác động:

M↑(↓) →i↓(↑) →C↑(↓), I↑(↓)→ Y↑(↓)

M↑(↓) → Pe↑(↓) → q↑(↓) → I↑(↓) → Y↑(↓)

Trong đó: M: Lượng cung tiền của nền kinh tế, ir : Lãi suất thực, C: Chi tiêu của người dân; I: Đầu tư tư nhân; q: Tỷ số giá trị thị trường trên giá trị nội tại của công ty; Pe : Giá cổ phiếu của công ty; Y: Tổng sản lượng của nền kinh tế.

Thứ nhất: khuyến khích các hộ gia đình, cá nhân trong nền kinh tế tiến hành vay tiền chi tiêu nhiều hơn (C↑), mặt khác lãi suất tiết kiệm giảm (ir↓) cũng làm giảm

nhu cầu gửi tiền tiết kiệm, tiêu dùng hiện tại gia tăng (C↑) và khiến các nhà đầu tư chuyển tiền sang các kênh đầu tư khác như bất động sản, chứng khoán để tìm kiếm một tỷ suất sinh lợi cao hơn (I↑). Động thái này giúp các thị trường trên phát triển, làm nâng cao giá trị của công ty trên thị trường bởi giá cổ phiếu các công ty gia tăng (Pe↑), khiến cho giá trị công ty có thể cao hơn so với giá trị nội tại (q>1), kích thích công ty mở rộng đầu tư xây dựng nhà xưởng, mua sắm máy móc, trang thiết bị để mở rộng quy mô (I↑)

Thứ hai: lãi suất thấp (ir↓) khuyến khích các doanh nghiệp gia tăng vay vốn để đầu tư thực hiện các dự án đầu tư mới hay mở rộng các dự án kinh doanh cũ (I↑).

Kênh tỷ giá hối đoái: Đối với một nền kinh tế mở, thay đổi trong lãi suất ngắn hạn còn ảnh hưởng tới nền kinh tế thông qua kênh tỷ giá. Tại nhiều quốc gia mới nổi với thị trường tài chính chưa phát triển thì kênh tỷ giá là kênh quan trọng truyền tải điều hành CSTT của NHTW. Để kênh tỷ giá phát huy hiệu quả thì cần có một cơ chế tỷ giá với mức độ linh hoạt nhất định kết hợp với mức độ co giãn cao của hàng hóa xuất nhập khẩu với thay đổi về giá. Chính sách tiền tệ mở rộng làm giảm lãi suất thực (ir ↓), làm giảm sự hấp dẫn của các khoản tiền gửi bằng nội tệ so với các khoản tiền gửi bằng ngoại tệ. Điều này làm tăng lượng cầu về ngoại tệ của các nhà đầu tư trong nước để tiến hành đầu tư ra nước ngoài để hưởng chênh lệch lãi suất. Từ đây làm cho đồng nội tệ mất giá (e↓), gây ra hai tác động:

M↑(↓) → ir ↓(↑) → e↓(↑) →NX↑(↓) → Y↑(↓)

M↑(↓) → ir ↓(↑) → e↓(↑) → NW↓(↑) → L↓(↑) → I↓(↑) → Y↓(↑)

Trong đó: M: Lượng cung tiền của nền kinh tế, ir : Lãi suất thực, e: Tỷ giá hối đoái (theo phương pháp gián tiếp), Y: Tổng sản lượng của nền kinh tế, NX: Xuất khẩu ròng, L: Vay mượn của doanh nghiệp

Thứ nhất: Khiến cho hàng hóa trong nước trở nên rẻ hơn, hàng hóa nước ngoài trở nên đắt hơn. Điều này làm tăng xuất khẩu ròng (NX↑) và do đó làm tăng GDP

(Y↑). Mặt khác, việc xuất khẩu ròng tăng cũng khiến cải thiện cán cân vãng lai và cuối cùng giúp cải thiện cán cân thanh toán của quốc gia.

Thứ hai: Khi đồng ngoại tệ tăng giá, nó khiến cho các khoản nợ bằng ngoại tệ của các doanh nghiệp trong nước tăng, điều này làm xấu đi bảng cân đối tài sản của các doanh nghiệp, làm giảm giá trị tài sản thuần (NW↓), khiến vay mượn giảm (L↓), làm giảm đầu tư (I↓), và cuối cùng làm giảm sản lượng (Y↓).

Tín dụng ngân hàng: Chính mối quan hệ mờ nhạt giữa lãi suất và đầu tư vào tài sản dài hạn được chỉ ra từ nhiều nghiên cứu lý thuyết và thực nghiệm kể trên vào những năm đầu của thập niên 1990 đã dẫn đến nhiều quan điểm nghiên cứu mới về truyền tải CSTT. Để khắc phục vấn đề này, Bernanke và Gertler (1995) đã đề xuất kênh tín dụng được xây dựng trên giả định cấu trúc tài chính (financial structure) có tác động tới hành vi và tiêu dùng của các chủ thể trong nền kinh tế. Thực hiện chính sách tiền tệ mở rộng bằng cách nới lỏng tín dụng ngân hàng làm tăng dự trữ ngân hàng và tiền gửi của ngân hàng, sẽ làm tăng các khoản cho vay của ngân hàng, giúp tăng các khoản đầu tư (I↑), cuối cùng dẫn đến tăng sản lượng (Y↑).

M↑(↓) → Tiền gửi ngân hàng ↑(↓) → Khoản vay ngân hàng ↑(↓) → I↑(↓) →

Y↑(↓)

Trong đó: M: Lượng cung tiền của nền kinh tế, I: Đầu tư tư nhân; Y: Tổng sản lượng của nền kinh tế.

Kênh giá cả tài sản trong truyền dẫn CSTT có hai cơ chế liên quan là Thuyết Tobin’q (Tobin’s q theory) và Hiệu ứng của cải (Wealth effect), cả hai cơ chế liên quan này đều truyền dẫn CSTT thông qua giá cả các tài sản, quyết định đầu tư của doanh nghiệp và tiêu dùng của tư nhân.

Thuyết Tobin’q (Tobin’s q theory): kênh giá cổ phiếu được hình thành dựa trên lý thuyết Tobin’s q (Tobin, 1969). Chỉ số Tobin’s q được xác định bằng tỷ lệ giữa giá thị trường của cổ phiếu và chi phí cần bỏ ra để thay thế toàn bộ tài sản của

doanh nghiệp. Lãi suất ngắn hạn tăng lên khi NHTW thực hiện CSTT thắt chặt sẽ khiến giá cổ phiếu giảm xuống, làm q giảm. Khi q giảm, các doanh nghiệp phải phát hành một lượng cổ phiếu mới nhiều hơn so với trước đây để tài trợ cho các nhu cầu đầu tư. Điều này dẫn tới suất chiết khấu của các dự án đầu tư tăng và các dự án trước đây có hiệu quả về mặt tài chính trở nên không hiệu quả. Việc cắt giảm các nhu cầu đầu tư mới khiến cho sản lượng giảm và tỷ lệ thất nghiệp tăng. Quá trình truyền tải như sau:

𝑀 ↓→ 𝑃𝑒 ↓ → 𝑞 ↓→ 𝐼 ↓ → 𝑌 ↓ trong đó M là cung tiền, 𝑃𝑒 là giá cổ phiếu, q là chỉ số Tobin’s q, I là đầu tư, Y là tổng sản lượng

Hiệu ứng của cải (Wealth effect): kênh tác động của của cải được xây dựng trên lý thuyết Life-cycle theory of consumption (Ando và Modigliani, 1963). Trong khi đó, lý thuyết Life-cycle theory of consumption được hình thành dựa trên việc xem xét bảng cân đối tài sản của người tiêu dùng có ảnh hưởng thế nào tới quyết định chi tiêu của họ. Modigliani đưa ra lập luận rằng của cải và thu nhập đóng vai trò quan trọng trong chi tiêu tiêu dùng (không bao gồm chi tiêu về hàng lâu bền) của các hộ gia đình. Thu nhập trong cả cuộc đời của người tiêu dùng là nhân tố quyết định chi tiêu tiêu dùng và của cải (như bất động sản và các chứng khoán) là một cấu thành quan trọng tạo ra thu nhập. Khi NHTW thực hiện CSTT nới lỏng, giá chứng khoán tăng khiến cho của cải, thu nhập và chi tiêu tiêu dùng của hộ gia đình tăng và cuối cùng làm cho sản lượng tăng. Quá trình truyền tải như sau:

𝑀 ↑→ 𝑃𝑒 ↑→ 𝑤 ↑→ 𝐶 ↑→ 𝑌 ↑ trong đó M là cung tiền, 𝑃𝑒 là giá cổ phiếu, w là của cải, C là tiêu dùng, Y là tổng sản lượng.

2.1.5. Tính hiệu quả của chính sách tiền tệ

Cùng với chính sách tài khóa, chính sách tiền tệ là hai công cụ chính để các nhà hoạch định chính sách thực hiện các mục tiêu vĩ mô. Và để đo lường tính hiệu quả và hữu ích của chính sách tài khóa và tiền tệ tới hoạt động kinh tế, các nhà nghiên cứu kinh tế thường sử dụng mô hình IS – LM: năm 1936, John M. Keynes công bố

quyển “General Theory of Employment, interest and Money” đã giới thiệu về mô hình tiền tệ đầu tiên, năm 1937 John Hick tóm lược những điểm chính về liên hệ giữa thị trường hàng hóa và thị trường tài chính của Keynes (1936). Alvin Hansen (1949, 1953) sau đó phát triển những ý tưởng của Hick và họ gọi là mô hình IS –LM, với IS là quan hệ giữa đầu tư (Investment) và tiết kiệm (Saving) trong thị trường hàng hóa và LM là sự tương đồng giữa thanh khoản (Liquidity) và tiền (Money) ở thị trường tiền tệ. Kể từ đó đến nay, mô hình IS-LM được giảng dạy rất phổ biến và là mô hình rất hữu ích cho phân tích các vấn đề về chính sách tài khóa và tiền tệ. Với mô hình IS

- LM, các nhà hoạch định chính sách có thể dự báo được điều xảy ra trong tương lai của sản lượng và lãi suất khi họ quyết định thực hiện một quyết định nào đó. Đường IS diễn tả mối quan hệ giữa lãi suất và sản lượng nói trên khi nền kinh tế cân bằng, và chúng nghịch biến với nhau. Đường LM bao gồm những tập hợp khác nhau giữa lãi suất và sản lượng mà tại đó thị trường tiền tệ cân bằng, một sự thay đổi trong chính sách tiền tệ sẽ tác động đến cân bằng của thị trường, từ đó làm dịch chuyển đường LM. Do đó, để đo lường tính hiệu quả của chính sách tiền tệ, các nhà nghiên cứu thường xem xét thông qua đường LM. Sự thay đổi của chính sách tiền tệ được mô tả qua phương trình đường LM như sau:

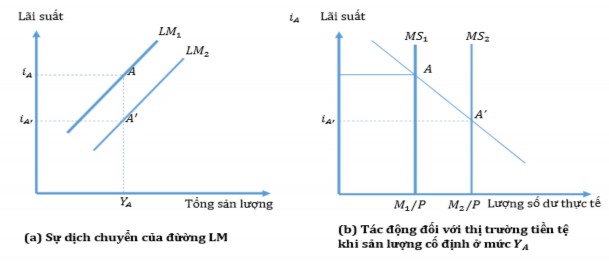

Thứ nhất, khi lượng cung tiền tăng: lượng cung tiền gia tăng tạo nên điểm cân bằng mới của thị trường tiền tệ (điểm cân bằng mới này có lãi suất thấp hơn song mức sản lượng là không đổi).

Hình 2.2: Sự dịch chuyển của đường LM khi cung tiền tăng

Nguồn: Tô Kim Ngọc (2012)

Đường LM dịch chuyển sang phải từ LM1 tới LM2, khi cung tiền tăng thì lãi suất giảm từ iA tới iA’, ở bất kỳ mức sản lượng cho trước nào (YA).

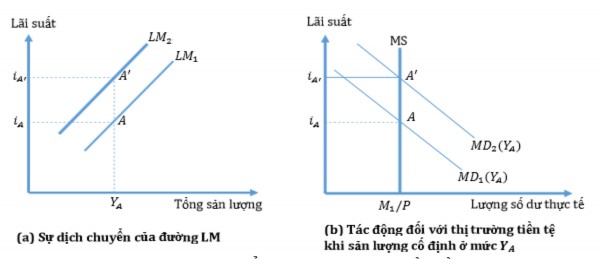

Thứ hai, lượng cầu tiền tăng: do có sự gia tăng mức độ rủi ro của các loại tài sản rủi ro khác (cổ phiếu, trái phiếu doanh nghiệp, bất động sản,…) từ đó làm tăng lượng cầu tiền tại bất kỳ mức lãi suất, mức giá hay sản lượng nào cho trước.

Hình 2.3: Sự dịch chuyển của đường LM khi cầu tiền tăng

Nguồn: Tô Kim Ngọc (2012)