Ký hiệu viết tắt | Nghĩa đầy đủ | Từ tiếng Anh | |

1 | CSTT | Chính sách tiền tệ | Monetary policy |

2 | GDP | Tổng sản phẩm quốc nội | Gross Domestic Product |

3 | GSO | Tổng cục Thống kê | General Statistics Office Of Viet Nam |

4 | NHTW | Ngân hàng trung ương | Central Bank |

5 | NHNN | Ngân hàng Nhà nước Việt Nam | The State Bank of Viet Nam |

6 | NHTM | Ngân hàng thương mại | Commercial Bank |

7 | GMM | Phương pháp Mô men tổng quát | Generalized Methods of Moments |

8 | TCTD | Tổ chức tín dụng | Credit institutions |

9 | TMCP | Thương mại cổ phần | Joint Stock Commercial |

10 | VAR | Mô hình vector tự hồi quy | Vector Autoregression |

Có thể bạn quan tâm!

-

Tác động của chính sách tiền tệ tới rủi ro mất khả năng thanh toán tại các Ngân Hàng Thương Mại Việt Nam - 1

Tác động của chính sách tiền tệ tới rủi ro mất khả năng thanh toán tại các Ngân Hàng Thương Mại Việt Nam - 1 -

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Các Ngân Hàng Thương Mại

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Các Ngân Hàng Thương Mại -

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Ngân Hàng Thương Mại

Cơ Sở Lý Thuyết Và Bằng Chứng Thực Nghiệm Về Tác Động Của Chính Sách Tiền Tệ Tới Rủi Ro Mất Khả Năng Thanh Toán Của Ngân Hàng Thương Mại -

Sự Dịch Chuyển Của Đường Lm Khi Cung Tiền Tăng

Sự Dịch Chuyển Của Đường Lm Khi Cung Tiền Tăng

Xem toàn bộ 184 trang tài liệu này.

Danh mục bảng

Bảng 2.1: Tổng hợp nội dung lược khảo các nghiên cứu trước 54

Bảng 3.1: Giải thích các biến trong mô hình 74

Bảng 4.1: Mục tiêu và thực hiện chỉ tiêu lạm phát và tăng trưởng kinh tế Việt Nam (% năm) 94

Bảng 4.2: Chỉ số Z bình quân của 30 ngân hàng trong giai đoạn 2008 – 2017 103

Bảng 4.3. Kết quả thống kê mô tả 108

Bảng 4.4: Ma trận hệ số tương quan 111

Bảng 4.3. Kết quả ước lượng tác động của chính sách tiền tệ thông qua lãi suất tái chiết khấu đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam 112

Bảng 4.4. Kết quả ước lượng tác động của chính sách tiền tệ thông qua lãi suất tái cấp vốn đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam: 115

Bảng 4.5. Kết quả ước lượng tác động của chính sách tiền tệ thông qua tăng trưởng tín dụng đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam: 117

Bảng 4.6. Kết quả ước lượng tác động của chính sách tiền tệ thông qua tăng trưởng dự trữ ngoại hối đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam: ..119 Bảng 4.7. Kết quả ước lượng tác động của chính sách tiền tệ thông qua tăng trưởng cung tiền M2 đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam 122

Danh mục hình, biểu đồ

Hình 1.1. Quy trình thực hiện nghiên cứu 8

Hình 2.1: Các chỉ tiêu được sử dụng làm mục tiêu trung gian 18

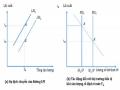

Hình 2.2: Sự dịch chuyển của đường LM khi cung tiền tăng 27

Hình 2.3: Sự dịch chuyển của đường LM khi cầu tiền tăng 27

Hình 2.4: Tác động của chính sách tiền tệ trong trường hợp tỷ giá cố định hoàn toàn

...................................................................................................................................29

Hình 2.5: tác động của chính sách tiền tệ trong trường hợp tỷ giá thả nổi hoàn toàn

...................................................................................................................................29

Biểu đồ 4.1: Tốc độ tăng trưởng kinh tế bình quân của Việt Nam giai đoạn 2008- 2017 85

Biểu đồ 4.2: Tỷ lệ lạm phát bình quân của Việt Nam giai đoạn 2008- 2017 88

Biểu đồ 4.3: Chất lượng thể chế của Việt Nam giai đoạn 2008- 2017 93

Biểu đồ 4.4: Biến động lãi suất Việt Nam giai đoạn 2008 - 2017 97

Biểu đồ 4.5: Biến động tỷ giá USD/VND giai đoạn 2008 - 2017 100

Biểu đồ 4.6: Biến động chỉ số Z bình quân của NHTM trong giai đoạn 2008 – 2017

.................................................................................................................................105

Biểu đồ 4.7: Chỉ số Zscore bình quân 10 năm 2008-2017 của từng NHTM Việt Nam

.................................................................................................................................106

Biểu đồ 4.8: Chỉ số Zscore bình quân của NHTM Việt Nam giai đoạn 2008-2017 phân theo nhóm 107

TÓM TẮT

Trong bối cảnh hội nhập của Việt Nam vào nền kinh tế thế giới trong thời gian qua đã tạo ra sức ép ngày càng lớn hơn cho hoạt động kinh doanh của các NHTM Việt Nam, làm tăng các giao dịch vốn và rủi ro của hệ thống ngân hàng, trong khi cơ chế quản lý và điều hành chính sách tiền tệ tại Việt Nam chưa hoàn thiện. Thông qua các công cụ chính sách như điều tiết cung tiền, chính sách tỷ giá, lãi suất, đặt ra hạn mức tín dụng cho hệ thống ngân hàng thương mại, các công cụ gián tiếp như quy định dự trữ bắt buộc, tái cấp vốn, thị trường mở…ảnh hưởng trực tiếp tới hoạt động kinh doanh, đặc biệt làm tăng rủi ro trong kinh doanh tiền tệ trong đó có rủi ro mất khả năng thanh toán của NHTM. Mối liên kết giữa chính sách tiền tệ và rủi ro mất khả năng thanh toán của ngân hàng đã thu hút sự quan tâm ngày càng tăng của các nhà nghiên cứu cũng như nhà hoạch định chính sách trong những năm gần đây.

Nghiên cứu sử dụng dữ liệu bảng cân đối cho 30 NH TMCP tại Việt Nam trong giai đoạn 2008-2017 nhằm đánh giá tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán của các ngân hàng thương mại Việt Nam. Thông qua kết quả nghiên cứu thực nghiệm, nghiên cứu đưa ra các giải pháp để xây dựng chính sách tiền tệ nhằm hạn chế rủi ro mất khả năng thanh toán cho ngân hàng.

Kết quả ước lượng mô hình (1) và (2) bằng phương pháp GMM cho thấy hệ số hồi quy của 4 biến: độ trễ của biến ZSCORE (L1), lãi suất tái chiết khấu (MP_I1), lãi suất tái cấp vốn (MP_I2), mức độ cạnh tranh của NHTM (LERNER); chất lượng thể chế (INS) ảnh hưởng có ý nghĩa thống kê đến rủi ro mất khả năng thanh toán của các ngân hàng trong mẫu nghiên cứu tại mức ý nghĩa 1%; Biến dự trữ ngoại hối (FXI), tăng trưởng tín dụng (CR) tốc độ tăng trưởng cung tiền M2 (SM) ảnh hưởng có ý nghĩa thống kê đến rủi ro mất khả năng thanh toán của các ngân hàng trong mẫu nghiên cứu tại mức ý nghĩa 5%. Hệ số hồi quy của các biến này khi ước lượng bằng phương pháp GMM cũng phù hợp với kỳ vọng về dấu.

Ngoài ra, hệ số hồi quy biến tác động của chính sách tiền tệ dưới ảnh hưởng của chất lượng thể chế ảnh hưởng có ý nghĩa thống kê đến rủi ro mất khả năng thanh

toán của các ngân hàng trong mẫu nghiên cứu tại mức ý nghĩa 1% cho thấy khi chất lượng thể chế tăng lên, tác động của chính sách tiền tệ thông qua các công cụ chính sách đến rủi ro mất khả năng thanh toán của các NHTM Việt Nam giảm xuống. Nói cách khác, khi hiệu quả của việc thực thi hợp đồng và minh bạch thông tin của các thay đổi trên thị trường đối với các ngân hàng, quy tắc luật pháp, tăng cường các quy định, chế tài chặt chẽ hơn, ổn định chính trị, kiểm soát tham nhũng được tăng cường, NHNN thực thi chính sách tiền tệ mở rộng làm rủi ro mất khả năng thanh toán của NHTM được giảm xuống nhiều hơn

Kết quả nghiên cứu sẽ góp phần bổ sung vào cơ sở lý thuyết về mối quan hệ tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán của NHTM. Ngoài ra, cho thấy bằng chứng thực nghiệm về tác động này trong điều kiện ảnh hưởng của các yếu tố đặc trưng của ngân hàng, đặc điểm của nền kinh tế. Về mặt thực tiễn, kết quả nghiên cứu sẽ giúp cho các nhà hoạch định chính sách nắm bắt được tác động của tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán của NHTM tại Việt Nam. Từ kết quả này, họ có thêm cơ sở để đưa ra những điều chỉnh về mức độ điều tiết của các công cụ chính sách tiền tệ, đồng thời cải thiện thể chế nhằm giảm thiểu rủi ro mất khả năng thanh toán của NHTM trong tương lai cũng như tăng cường hiệu quả các công cụ chính sách.

CHƯƠNG 1. GIỚI THIỆU CHUNG

1.1. Lý do chọn đề tài

Toàn cầu hoá, hội nhập kinh tế quốc tế và tự do hoá thương mại đã và đang là xu thế nổi bật của kinh tế thế giới. Hiện nay, Việt Nam đã là thành viên chính thức của ASEAN, APEC, ASEM và WTO, tham gia ký kết 12 hiệp định thương mại tự do (FTA), tiến tới ký kết hiệp định đối tác xuyên Thái Bình Dương (TPP) và cộng đồng Kinh tế ASEAN (AEC). Việc hội nhập kinh tế quốc tế, mở rộng giao lưu mối quan hệ thương mại với các nước, các tổ chức là xu hướng tất yếu và cũng là cơ hội để đưa Việt Nam trở thành quốc gia có nền kinh tế phát triển. Tuy nhiên, việc hội nhập của Việt Nam vào nền kinh tế thế giới trong thời gian qua đã tạo ra sức ép ngày càng lớn hơn cho hoạt động kinh doanh của các NHTM Việt Nam, làm tăng các giao dịch vốn và rủi ro của hệ thống ngân hàng, trong khi cơ chế quản lý và điều hành chính sách tiền tệ tại Việt Nam chưa hoàn thiện. Thông qua các công cụ chính sách như điều tiết cung tiền, chính sách tỷ giá, lãi suất, đặt ra hạn mức tín dụng cho hệ thống ngân hàng thương mại, các công cụ gián tiếp như quy định dự trữ bắt buộc, tái cấp vốn, thị trường mở…ảnh hưởng trực tiếp tới hoạt động kinh doanh của NHTM, đặc biệt làm tăng rủi ro trong kinh doanh tiền tệ. Ngoài ra, cơ chế thanh tra, giám sát, thiếu sự phối hợp chặt chẽ, đồng bộ giữa các bộ ngành liên quan làm khả năng kiểm soát tiền tệ hạn chế, rất dễ gây ra rủi ro hệ thống trong đó có rủi ro mất khả năng thanh toán cũng sẽ là một thách thức không nhỏ đối với hoạt động kinh doanh của các NHTM Việt Nam.

Rủi ro mất khả năng thanh toán là một trong những rủi ro được đề cập trong giai đoạn gần đây đặc biệt khi các cuộc khủng hoảng trên phạm vi toàn cầu nói chung và từng khu vực nói riêng liên tiếp xảy ra. Các nghiên cứu của Laetitia, Strobel và Frank (2013), Mohamed Aymen Ben Moussa (2015) cho thấy rủi ro mất khả năng thanh toán giữ một vị trí quan trọng trong các loại rủi ro do có liên quan đến sự tồn tại của một ngân hàng và đôi khi là cả hệ thống tài chính của một quốc gia. Trong đó vấn đề đảm bảo khả năng thanh toán rất quan trọng đối với sự tồn tại và phát triển của các ngân hàng. Khả năng thanh toán dưới góc độ ngân hàng được hiểu là khả

năng đáp ứng tức thời nhu cầu rút tiền của khách hàng tại mọi thời điểm phát sinh. Khi ngân hàng mất khả năng thanh toán sẽ khiến cho nền kinh tế rơi vào ảm đạm. Thực tế điều này đã được kiểm chứng qua cuộc khủng hoảng kinh tế thế giới năm 2007 – 2008 vừa qua, rủi ro của các khoản tín dụng dưới chuẩn kéo theo tình trạng mất khả năng thanh toán và phá sản của những tập đoàn, công ty lớn trong ngành ngân hàng như Lehman Brothers, Merrill Lynch đã đẩy nền kinh tế Mỹ rơi vào suy thoái.

Các nghiên cứu thực nghiệm về tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán ngân hàng cho thấy nhiều kết quả khác nhau như: Sự thay đổi lãi suất tham chiếu giảm khi ngân hàng trung ương thực thi chính sách tiền tệ mở rộng ảnh hưởng đến hành vi của khách hàng tiền gửi, các ngân hàng gặp khó khăn trong việc huy động nguồn vốn kinh doanh và khả năng chịu rủi ro giảm. Nghiên cứu của Laeven, L., Levine, R., (2009) cho thấy lãi suất thấp làm cho mục tiêu tìm kiếm lợi nhuận của các ngân hàng trở nên khó thực thi hơn, điều này dẫn đến các hoạt động đầu tư trở nên mạo hiểm hơn. Theo Rajan (2006) và Borio và Zhu (2012), điều tiết của chính sách tiền tệ làm cho các ngân hàng điều chỉnh đòn bẩy tài chính của họ, điều này sẽ ảnh hưởng đến việc định giá rủi ro và mức độ rủi ro thực tế của các ngân hàng. Ngoài ra, theo Adrian và Shin (2010), Dell'Ariccia và Marquez (2009), Dell'Ariccia (2014) lãi suât giảm khi thực thi chính sách tiền tệ mở rộng có thể làm giảm lựa chọn bất lợi trên thị trường tài chính, và do đó làm suy yếu nỗ lực của các ngân hàng trong việc giám sát và theo dõi các khoản vay vốn. Delis và Kouretas (2011) cho thấy đối với các nước trong khu vực đồng euro, chính sách tiền tệ mở rộng làm tăng đáng kể rủi ro mất khả năng thanh toán của ngân hàng, đặc biệt đối với các ngân hàng có vốn hóa thấp hơn và các khoản ngoại bảng cao. Jiménez (2014) nhận thấy rằng, sau khi mở rộng tiền tệ, các ngân hàng ở Tây Ban Nha tăng tín dụng cho những người đi vay ít có khả năng thanh toán tín dụng. Vì vậy, sự thay đổi rủi ro mất khả năng thanh toán của ngân hàng trước các cú sốc chính sách tiền tệ như thế nào vẫn là một câu hỏi quan trọng cần được lấp đầy.

Tại các quốc gia đang phát triển như Việt Nam, kinh nghiệm về tăng cường kinh tế, tự do hoá tài chính và xử lý khủng hoảng còn nhiều bị động. Chính sách tiền tệ thường được sử dụng với nhiều mục tiêu như kiềm chế lạm phát, ổn định tỷ giá hối đoái và thúc đẩy tăng trưởng kinh tế, nhưng tiềm ẩn sự cân bằng giữa ổn định giá và ổn định tài chính đã bị bỏ qua.

Mặt khác, tại các quốc gia này, ngân hàng vẫn chiếm phần lớn trong hệ thống tài chính và đóng vai trò là nguồn tài chính chủ yếu trong nền kinh tế. Do đó, rủi ro mất khả năng thanh toán tăng cao có thể có những tác động bất lợi hơn so với những rủi ro tại các nước mà ngân hàng chiếm phần nhỏ hơn trong hệ thống tài chính (Kroszner và cộng sự, 2007). Tại Việt Nam, đảm bảo khả năng thanh toán của hệ thống NHTM là một trong những mục tiêu quan trọng của ngành ngân hàng. Trong những năm qua, việc mua bán, sáp nhập và cơ cấu lại hoạt động của các ngân hàng đã diễn ra vô cùng sôi động, trong đó ưu tiên xử lý các TCTD yếu kém; triển khai sáp nhập, hợp nhất, mua lại TCTD trên nguyên tắc tự nguyện; tăng vốn điều lệ và xử lý nợ xấu của các TCTD, từng bước tái cơ cấu hoạt động, quản trị, điều hành. Điều này giúp gia tăng khả năng thanh toán cho hệ thống NHTM Việt Nam. Tuy nhiên, việc làm này chỉ nhằm giải quyết hậu quả chứ chưa thực sự giải quyết được nguyên nhân gây ra rủi ro mất khả năng thanh toán. Việc điều hành các công cụ của chính sách tiền tệ trước các tình trạng dư thừa hoặc thiếu hụt thanh khoản của hệ thống NHTM sẽ góp phần làm giảm rủi ro mất khả năng thanh toán. Vì vậy, tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán có ý nghĩa quan trọng không chỉ đối với việc điều chỉnh chính sách tối ưu mà còn cho sự ổn định tài chính dài hạn và tăng trưởng kinh tế của Việt Nam. Xuất phát từ những lý do đó, tác giả lựa chọn đề tài “Tác động của chính sách tiền tệ tới rủi ro mất khả năng thanh toán tại các ngân hàng thương mại Việt Nam” để làm luận án tiến sĩ.

1.2. Mục tiêu nghiên cứu

Mục tiêu tổng quát của nghiên cứu là đánh giá tác động của chính sách tiền tệ đến rủi ro mất khả năng thanh toán của các ngân hàng thương mại Việt Nam. Từ đó