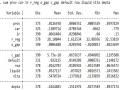

(Nguồn: tác giả tổng hợp từ kết quả nghiên cứu)

Kết quả cho thấy bằng chứng mạnh mẽ về tác động của chính sách tiền tệ đến tính ổn định tài chính dựa trên mô hình (1). Có thể thấy là khi NHNN sử dụng công cụ lãi suất tái chiết khấu để thực hiện chính sách tiền tệ thắt chặt (nâng lãi suất) sẽ làm các NHTM chấp nhận mức rủi ro cao hơn (tăng tỷ lệ dự phòng cho vay) kết quả ở mô hình (2), dẫn tới giảm hệ số an toàn vốn kết quả ở mô hình (3).

Các yếu tố đại diện cho nhóm yếu tố vĩ mô như khe hở sản lượng đại diện cho tính chu kỳ kinh tế và khe hở tín dụng thể hiện tác động đến mức độ chấp nhận rủi ro và tính ổn định tài chính như kỳ vọng đặt ra ban đầu. Các yếu tố khác thuộc nhóm đặc trưng ngân hàng cũng cho thấy mối liên hệ chặt chẽ đúng như mong đợi với biến phụ thuộc ngoại trừ biến hệ số rủi ro chưa tìm thấy bằng chứng cho tác động của nó đến hệ số an toàn vốn.

Các kết quả đạt được ở chương 4 đã giúp tác giả trả lời được các câu hỏi nghiên cứu cũng như đặt được các mục tiêu nghiên cứu đặt ra ban đầu.

4.7 Kết luận chương 4

Thông qua mô hình nghiên cứu, luận án đã trình bày chi tiết kết quả hồi quy của các mô hình về tác động của CSTT đến tính của các ngân hàng thương mại Việt Nam, tác động của CSTT đến mức độ chấp nhận rủi ro của các ngân hàng thương mại Việt Nam và tác động của mức độ chấp nhận rủi đến ổn định tài chính của các ngân hàng thương mại Việt Nam. Kết quả nghiên cứu được thực hiện cho mẫu 30 ngân hàng thương mại Việt Nam giai đoạn 2007 đến 2019. Sử dụng phương pháp Moment hệ thống tổng quát (S-GMM) với dữ liệu vi mô được thu thập được từ báo cáo tài chính đã được kiểm toán của các ngân hàng, dữ liệu vĩ mô được thu thập từ Tổng cục thống kê Việt Nam

Kết quả nghiên cứu chỉ ra rằng CSTT có tác động đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro. Khi NHNN thực hiện CSTT nới lỏng (hạ lãi suất) sẽ tác động làm các NHTM Việt Nam

giảm mức độ chấp nhận rủi ro. Các NHTM Việt Nam có xu hướng chấp nhận rủi ro nhiều hơn trong thời kỳ tăng trưởng so với thời kỳ suy thoái. Các yếu tố thuộc về đặc thù của NHTM Việt Nam như tỷ lệ nợ xấu, tỷ suất sinh lợi cũng có tác động tới mức độ chấp nhận rủi ro của ngân hàng theo hướng các NHTM có quy mô lớn hơn, tỷ suất sinh lợi cao hơn và tỷ lệ nợ xấu cao hơn sẽ có mức độ chấp nhận rủi ro thấp hơn.

Mức độ chấp nhận rủi ro có tác động đến ổn định tài chính của NHTM Việt Nam: cụ thể khi NHTM tăng mức độ chấp nhận rủi ro thì ổn định tài chính giảm. Điều này phản ánh sự khó khăn để tăng vốn của các NHTM Việt Nam trong giai đoạn từ 2007 - 2019. Ổn định tài chính của các NHTM Việt Nam trong thời kỳ suy thoái có xu hướng cao hơn thời kỳ tăng trưởng do các NHTM có xu hướng giữ vốn để duy trì hoạt động. Các yếu tố thuộc về đặc thù của NHTM Việt Nam như tỷ suất sinh lợi, tỷ lệ nợ xấu, hệ số thanh khoản, hệ số rủi ro, tỷ lệ tiền gửi cũng có tác động đến ổn định tài chính của NHTM Việt Nam.

Có thể bạn quan tâm!

-

Mô Hình Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro – Mô Hình (2).

Mô Hình Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro – Mô Hình (2). -

Thảo Luận Kết Quả Hồi Quy Gmm Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro.

Thảo Luận Kết Quả Hồi Quy Gmm Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro. -

Thảo Luận Kết Quả Hồi Quy Gmm Mô Hình Tác Động Mức Độ Chấp Nhận Rủi Ro Đến Tính Ổn Định Tài Chính.

Thảo Luận Kết Quả Hồi Quy Gmm Mô Hình Tác Động Mức Độ Chấp Nhận Rủi Ro Đến Tính Ổn Định Tài Chính. -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 21

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 21 -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22 -

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car

Xem toàn bộ 203 trang tài liệu này.

Tóm lại, hầu hết kết quả nghiên cứu đều phù hợp với kỳ vọng nghiên cứu, các kỳ vọng được xây dựng trên cơ sở lý thuyết liên quan. Do đó, kết quả nghiên cứu là đáng tin cậy về tác động của CSTT đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam, tác động của CSTT đến mức độ chấp nhận rủi ro của các ngân hàng thương mại Việt Nam và tác động của mức độ chấp nhận rủi ro đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

CHƯƠNG 5. KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH

Trên cơ sở nghiên cứu tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro, chương 5 của luận án sẽ trình bày kết luận của nghiên cứu và từ đó đề xuất một số gợi ý chính sách, quản trị nhằm đảm bảo ổn định tài chính của ngân hàng thương mại Việt Nam. Ngoài ra, luận án cũng nêu lên những đóng góp mới; hạn chế và hướng nghiên cứu tiếp theo.

5.1. Kết luận.

Luận án cung cấp bằng chứng tin cậy để kiểm chứng tác động của chính sách tiền tệ đến sự ổn định tài chính thông qua mức độ chấp nhận rủi ro dựa trên số liệu của 30 NHTM Việt Nam giai đoạn từ năm 2007 đến 2019. Thông qua hồi quy S- GMM trên 3 mô hình tách biệt, mô hình (1) tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam, mô hình (2) tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro của các ngân hàng thương mại Việt Nam và mô hình (3) tác động của mức độ chấp nhận rủi ro đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam. Trong các phương pháp ước lượng FEM, REM và GMM biến lãi suất tái chiết khấu (IR) là biến đại diện cho chính sách tiền tệ tác động đến mức độ chấp nhận rủi ro đều mang dấu dương và đồng nhất về dấu trên cả 3 phương pháp hồi quy khác nhau lần lượt có ý nghĩa thống kê đúng như kỳ vọng ban đầu.

Khi phân tích tác động của CSTT đến tính ổn định tài chính thì: dựa vào kết quả nghiên cứu, tác giả đưa ra kết luận có tồn tại tác động của chính sách tiền tệ đến tính ổn định tài chính, khi NHNN nới lỏng chính sách tiền tệ (giảm lãi suất) sẽ tác động làm tăng tính ổn định tài chính thông qua việc điều chỉnh hệ số an toàn vốn của các NHTM; ngược lại, thắt chặt chính sách tiền tệ (tăng lãi suất) sẽ tác động tiêu cực đến tính ổn định tài chính thông qua việc làm giảm hệ số an toàn vốn. Điều này trái với lý thuyết kênh chấp nhận rủi ro nhưng đồng kết quả nghiên cứu với Dang & Dang (2020).

Mức dự trữ bắt buộc (R_REG) có quan hệ nghịch biến với ổn đinh tài chính. Mức dự trữ bắt buộc khác nhau ở các NHTM có tác động đến ổn định tài chính, điều này chứng tỏ rằng đặc điểm của từng ngân hàng sẽ có ảnh hưởng đến tính ổn

định tài chính của ngân hàng. Cụ thể có dự trữ bắt buộc cao hơn sẽ có tính ổn định tài chính thấp hơn.

Tỷ suất sinh lợi trên tổng tài sản (ROA) có quan hệ đồng biến với ổn định tài chính. Điều này thể hiện các ngân hàng có tỷ suất sinh lợi cao hơn sẽ có tính ổn định tài chính cao hơn.

Tỷ lệ nợ xấu (DEFAULT) có quan hệ đồng biến với ổn định tài chính. Điều này được giải thích các ngân hàng thương mại tăng vốn để hấp thụ các khoản lỗ dự kiến (hoặc rủi ro dự kiến) đến từ hoạt động tín dụng, một nguyên nhân khác các nhà quản trị ngân hàng đã có hoạch định cơ cấu nợ phù hợp nhằm hạn chế rủi ro từ nợ xấu; và cũng đồng thuận với nghiên cức của Osama El-Ansary (2019).

Khe hở sản lượng (O_GAP) có quan hệ nghịch biến với ổn định tài chính, nghĩa là trong thời kỳ tăng trưởng thấp thì tính ổn định tài chính của ngân hàng thương mại cao hơn.

Khe hở tín dụng (C_GAP) có quan hệ nghịch biến với ổn định tài chính, nghĩa là trong thời kỳ tăng trưởng tín dụng nóng thì tính ổn định tài chính của ngân hàng giảm.

Tỷ lệ thanh khoản (LIQUID) có quan hệ cùng biến với ổn định tài chính, nghĩa là các ngân hàng có tính thanh khoản cao hơn thì tính ổn định tài chính cũng cao. Nguyên nhân là ngân hàng có lượng tài sản lưu động lớn hơn dẫn đến giảm bất cân xứng thông tin và tăng khả năng về vốn. Ngoài ra, hệ số thanh khoản cao là khi ngân hàng gặp rủi ro thì khả năng chi trả của ngân hàng cao hơn, tăng tính ổn định tài chính của ngân hàng.

Hệ số rủi ro (NLTA): đối với biến này thì không có ý nghĩa. Về mặt lý thuyết thì khi các ngân hàng gia tăng hệ số rủi ro (tỷ lệ cho vay trên tài sản tăng) có thể làm giảm do không quản lý được chất lượng khoản vay. Tuy nhiên, nếu một hệ thống tài chính đưa ra các quy định quản lý dựa trên rủi ro (ví dụ Basel) thì các ngân hàng sẽ duy trì được tính ổn định ứng với các mức cho vay khác nhau.

Tỷ lệ tiền gửi (DEPTA): có quan hệ nghịch biến với ổn định tài chính, các ngân hàng có tỷ lệ tiền gửi cao thì tính ổn định tài chính của ngân hàng giảm. Do tiền gửi là nguồn vốn rẻ hơn các nguồn huy động khác nên nếu không có các quy định hiệu lực để đảm bảo quyền của người gửi tiền và duy trì khả năng thanh toán

của ngân hàng thì tỷ lệ tiền gửi cao sẽ làm giảm ổn định tài chính ngân hàng.

Khi phân tích tác động của CSTT đến mức độ chấp nhận rủi ro: dựa vào kết quả nghiên cứu, tác giả đưa ra kết luận có tồn tại tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro, khi NHNN nới lỏng chính sách tiền tệ (giảm lãi suất) sẽ tác động làm giảm mức độ chấp nhận rủi ro của ngân hàng thương mại. Điều này trái với lý thuyết kênh chấp nhận rủi ro nhưng đồng kết quả nghiên cứu với Dang & Dang (2020). Tác động này được lý giải cụ thể như sau:

- Dell’Ariccia và cộng sự (2011) và De Nicolò và cộng sự (2010) gần đây đã gợi ý rằng, về mặt lý thuyết, mối liên hệ giữa chính sách tiền tệ và việc chấp nhận rủi ro thể hiện một cơ chế cùng chiều.

- Soedarmono và cộng sự (2012) kết luận thị trường mà trong đó đa phần các doanh nghiệp phụ thuộc vào nguồn vốn vay ngân hàng, xác suất xảy ra rủi ro đạo đức là rất cao, điều này đúng với Việt Nam khi mà đa phần nguồn vốn các doanh nghiệp được cung cấp bởi hệ thống ngân hàng, khi NHNN tăng lãi suất để thắt chặt cung tín dụng, thay vì giảm mức độ chấp nhận rủi ro thì các NHTM lại sẵn sàng chấp nhận các khoản vay có độ rủi ro cao (lựa chọn đối nghịch và rủi ro đạo đức) từ đó tăng mức trích lập dự phòng. Tình trạng bất cân xứng thông tin thể hiện rõ trong mối quan hệ giữa các doanh nghiệp nhỏ và ngân hàng, lý do là các ngân hàng còn thiếu cơ chế thu thập và nắm bắt thông tin cũng như cơ cấu tài chính yếu của các doanh nghiệp vừa và nhỏ là yếu tố chính dẫn đến sự mù mờ trong mối quan hệ này (Abdelhafid và Mohammed, 2019). Lý giải này phù hợp với tình hình thực tiễn tại Việt Nam, khi mà trong những năm trở lại đây làn sóng khởi nghiệp và sự xuất hiện của các doanh nghiệp vừa và nhỏ tăng mạnh là nguyên nhân xuất hiện hiện tượng bất cân xứng thông tin làm ảnh hưởng đến thị trường và hệ thống ngân hàng thương mại.

- Dựa trên thành quả nghiên cứu về kênh chấp nhận rủi ro của Borio và Zhu (2012) nhiều nghiên cứu thực nghiệm chứng minh cho sự tồn tại của kênh chấp nhận rủi ro như (Montes và cộng sự, 2014; De Moraes và cộng sự, 2016) trong đó biến dự phòng rủi ro đại diện cho mức độ chấp nhận rủi ro của NHTM. Thông qua các nghiên cứu này, công cụ lãi suất tác động đến khả năng chấp nhận rủi ro thông qua

ba hiệu ứng. Hiệu ứng từ sự thay đổi của lãi suất lên định giá, thu nhập và dòng tiền từ đó ảnh hưởng đến nhận thức rủi ro của các NHTM.

Mức dự trữ bắt buộc (R_REG) có quan hệ đồng biến với mức độ chấp nhận rủi ro. Theo kết quả nghiên cứu thì ngân hàng có mức dự trữ bắt buộc cao hơn sẽ có mức độ chấp nhận rủi ro cao hơn. Mức dự trữ cao hàm ý nguồn lực có sẵn để cho vay sẽ ít đi, ngân hàng phải giảm cung tín dụng. Để duy trì lợi nhuận, ngân hàng phải gia tăng mức độ chấp nhận rủi ro.

Khe hở sản lượng (O_GAP) có quan hệ nghịch biến với mức độ chấp nhận rủi ro, nghĩa là trong thời kỳ tăng trưởng cao thì mức độ chấp nhận rủi ro thấp hơn.

Tỷ lệ nợ xấu (DEFAULT) có quan hệ đồng biến với mức độ chấp nhận rủi ro. Khi nợ xấu tăng sẽ làm tăng nhận thức rủi ro của các ngân hàng thương mại, từ đó tăng dự phòng rủi ro cho vay. Các ngân hàng có nợ xấu cao sẽ có mức độ chấp nhận rủi ro cao hơn.

Tỷ suất sinh lợi trên tổng tài sản (ROA) có quan hệ đồng biến với mức độ chấp nhận rủi ro. Các ngân hàng có lợi nhuận lớn hơn có mức độ chấp nhận rủi ro cao hơn.

Mức độ chấp nhận rủi ro có tác động ngược chiều đến tính ổn định tài chính của ngân hàng thương mại. Các phương pháp ước lượng FEM, REM và GMM đều có kết quả đồng nhất mang dấu âm. Điều này cho thấy có sự đánh đổi giữa mức độ chấp nhận rủi ro và tính ổn định tài chính. Nghĩa là khi ngân hàng tăng mức độ chấp nhận rủi ro thì tính ổn định tài chính ngân hàng sẽ giảm. Điều này thống nhất với lý thuyết về kênh chấp nhận rủi ro.

5.2. Hàm ý chính sách.

Dựa vào kết quả nghiên cứu của luận án, tác giả đưa ra hàm ý cho các nhà quản lý chính sách và các nhà quản trị ngân hàng nhằm gia tăng tính ổn định tài chính cho các NHTM Việt Nam.

5.2.1. Hàm ý chính sách đối với ngân hàng Nhà nước.

- Khi giảm lãi suất thì sẽ làm tăng tính ổn định tài chính của các NHTM. Vì vậy, khi thay đổi lãi suất chính sách thì NHNN cần phải thận trọng vì có thể ảnh hưởng đến tính ổn định của các ngân hàng.

- Cần có các quy định hiệu lực để đảm bảo quyền của người gửi tiền và duy trì khả năng thanh toán của ngân hàng nhằm hạn chế tác động ngược chiều giữa tỷ lệ tiền gửi với ổn định tài chính ngân hàng.

- Trong thời kỳ tăng trưởng cao, tăng trưởng tín dụng nóng thì ổn định tài chính của ngân hàng có xu hướng giảm. Ngân hàng Nhà nước phải tăng cường hoạt động kiểm tra, giám sát hệ thống NHTM; đồng thời đưa ra các quy định phù hợp nhằm duy trì ổn định tài chính của NHTM.

- Hệ số rủi ro không có ý nghĩa về mặt thống kê, điều này cho thấy hệ thống NHTM đang hoạt động theo các quy định quản lý dựa trên rủi ro (Basel). NHNN cần tiếp tục duy trì các quy định về thực hiện Basel ở hệ thống NHTM.

- CSTT có tác động đến mức độ chấp nhận rủi ro của NHTM, nên khi thay đổi các quy định cũng như các CSTT thì phải cân nhắc đến mức độ chấp nhận rủi ro của ngân hàng.

- Trong thời kỳ tăng trưởng thấp thì các ngân hàng có mức độ chấp nhận rủi ro cao hơn. Nên trong giai đoạn này NHNN phải tăng cường hoạt động kiểm tra, giám sát, đánh giá việc quản lý của hệ thống ngân hàng; đồng thời đưa ra các quy định phù hợp nhằm duy trì mức độ chấp nhận rủi ro của NHTM.

- Các ngân hàng có tỷ lệ nợ xấu cao sẽ có mức độ chấp nhận rủi ro cao hơn, nên trong hoạt động kiểm tra giám sát của mình, NHNN cần ưu tiên những ngân hàng có tỷ lệ nợ xấu cao.

- Các ngân hàng có tỷ suất sinh lợi cao sẽ có mức độ chấp nhận rủi ro cao hơn, nên trong hoạt động kiểm tra giám sát của mình, NHNN cần ưu tiên những ngân hàng có tỷ suất sinh lợi cao.

- Mức độ chấp nhận rủi ro có tác động đến tính ổn định tài chính của ngân hàng. Do đó, NHNN cần phải quan tâm đến thái độ đối với rủi ro của các NHTM nhằm duy trì ổn định tài chính của các NHTM.

5.2.2. Hàm ý quản trị đối với ngân hàng thương mại.

- Khi NHNN tăng lãi suất thì các NHTM cần quản lý chặt hơn hoạt động cho vay của mình để duy trì ổn định tài chính.

- Luôn theo dõi, giám sát nội bộ mức dự trữ bắt buộc và tỷ lệ tiền gửi.

- Tỷ suất sinh lợi cao thì dẫn đến tính ổn định tài chính của NHTM cao. Các NHTM cần duy trì và cải thiện hiệu quả hoạt động nhằm gia tăng tính của ngân hàng.

- Để đảm bảo ổn định tài chính, các NHTM phải đảm bảo lượng tài sản lưu động phù hợp để ứng phó với các rủi ro có khả năng xảy ra.

5.3 Những điểm mới của luận án.

Thứ nhất là, dựa trên dữ liệu của 30 NHTM Việt Nam, luận án đã phân tích được tác động của CSTT đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro. Cụ thể là phân tích tác động của CSTT đến của các ngân hàng thương mại Việt Nam, tác động của CSTT đến mức độ chấp nhận rủi ro của các ngân hàng thương mại Việt Nam, tác động của mức độ chấp nhận rủi ro đến của các ngân hàng thương mại Việt Nam.

Thứ hai là, từ việc làm rõ tác động của CSTT đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam, tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro và ảnh hưởng của chấp nhận rủi ro đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam; luận án đưa ra hàm ý chính sách giúp các nhà quản trị và hoạch định chính sách trong việc duy trì tính ổn định tài chính của ngân hàng.

Thứ ba là, mặc dù không đề cập đến kênh chấp nhận rủi ro như một mục tiêu của luận án nhưng thành quả kênh chấp nhận rủi ro như hiệu ứng truyền dẫn của chính sách tiền tệ đến mức độ chấp nhận rủi ro do Borio và Zhu (2012) và nhiều nghiên cứu thực nghiệm khác đã kiểm chứng như (Montes và cộng sự, 2014; De Moraes và cộng sự, 2016; Dang & Dang, 2020) đã được sử dụng làm cơ sở giải thích cho cơ chế tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro. Kết quả sẽ cung cấp thêm bằng chứng góp phần cho những nghiên cứu về kênh chấp nhận rủi ro tại Việt Nam.

5.4. Hạn chế, hướng nghiên cứu tiếp theo.

Mặc dù luận án đã có những đóng góp nhất định cả về mặt thực tiễn và lý thuyết song cũng còn một số hạn chế như sau:

Thứ nhất, việc thu thập số liệu đối với nhóm 30 NHTM Việt Nam trong giai đoạn 2007 đến 2019 sẽ góp phần làm tăng số quan sát trong mô hình định lượng,