tuy nhiên, do số liệu của các NHTM Việt Nam không được công bố công khai, đồng nhất, điều này làm cho dữ liệu bảng thu thập bị thiếu nhiều quan sát, mặc dù số lượng quan sát bị thiếu không ảnh hưởng đến dữ liệu bảng, không làm mất tính cân bằng và luận án đã cố gắng khắc phục những khoảng trống về dữ liệu nhưng đây vẫn là một hạn chế của luận án do đó hướng nghiên cứu tiếp theo là mở rộng mẫu nghiên cứu kết hợp với việc so sánh mức độ chấp nhận rủi ro và ổn định tài chính của các nhóm ngân hàng tại Việt Nam.

Thứ hai, nghiên cứu chỉ mới xem xét đến công cụ lãi suất tái chiết khấu đại diện cho CSTT. Do đó hướng nghiên cứu tiếp theo là phân tích thêm ảnh hưởng của các công cụ khác đến mức độ chấp nhận rủi ro của các ngân hàng thương mại.

Thứ ba, mặc dù đã cập nhật thêm nhiều yếu tố trong quá trình xây dựng mô hình nghiên cứu tác động đến mức độ chấp nhận rủi ro và tính ổn định tài chính, tuy nhiên, các nghiên cứu sau cần xét thêm các yếu tố như cấu trúc sở hữu, cạnh tranh đến mức độ chấp nhận rủi ro.

Thứ tư, các nghiên cứu tiếp theo có thể bổ sung hệ số Z-Score để đánh giá tính ổn định tài chính của các NHTM nhằm củng cố thêm tính vững của các kết luận cũng như mở rộng biến phụ thuộc cho nghiên cứu; qua đó cung cấp nhiều góc nhìn và bằng chứng hơn cho hướng nghiên cứu này.

5.5 Kết luận chương 5.

Chương 5 đã đưa ra được kết luận có tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro. Đồng thời đưa ra hàm ý chính sách, quản trị giúp ngân hàng Nhà nước quản lý và điều hành tốt hơn trong việc quản lý và điều hành ngân hàng thương mại.

CÔNG TRÌNH KHOA HỌC LIÊN QUAN ĐẾN LUẬN ÁN ĐÃ CÔNG BỐ CỦA TÁC GIẢ

1. Nguyễn Thị Kiều Nga, Trần Huy Hoàng (2020). Các yếu tố ảnh hưởng đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam. Tạp chí công thương, tháng 12/2020, trang 406 – 411.

2. Nguyễn Thị Kiều Nga, Trần Huy Hoàng (2021). Tác động của chính sách tiền tệ đến mức độ chấp nhận rủi ro của các ngân hàng thương mại Việt Nam. Tạp chí công thương, tháng 3/2021, trang 108 – 115.

TÀI LIỆU THAM KHẢO

Có thể bạn quan tâm!

-

Thảo Luận Kết Quả Hồi Quy Gmm Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro.

Thảo Luận Kết Quả Hồi Quy Gmm Tác Động Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro. -

Thảo Luận Kết Quả Hồi Quy Gmm Mô Hình Tác Động Mức Độ Chấp Nhận Rủi Ro Đến Tính Ổn Định Tài Chính.

Thảo Luận Kết Quả Hồi Quy Gmm Mô Hình Tác Động Mức Độ Chấp Nhận Rủi Ro Đến Tính Ổn Định Tài Chính. -

Hàm Ý Chính Sách Đối Với Ngân Hàng Nhà Nước.

Hàm Ý Chính Sách Đối Với Ngân Hàng Nhà Nước. -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22 -

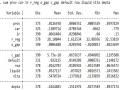

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24

Xem toàn bộ 203 trang tài liệu này.

Tiếng việt

Nguyễn Phi Lân (2010). Cơ chế truyền dẫn tiền tệ dưới góc độ phân tích định lượng. Tạp chí Ngân hàng, tháng 9/2010.

Chu Khánh Lân (2012). Nghiên cứu thực nghiệm về truyền dẫn chính sách tiền tệ qua kênh tín dụng tại Việt Nam. Tạp chí ngân hàng, số 5 trang 17 – 23.

Tô Kim Ngọc (2012). Tiền Tệ - Ngân Hàng, tái bản lần thứ 4. Nhà xuất bản Dân Trí.

Trần Ngọc Thơ & cộng sự (2013). Cơ chế truyền dẫn chính sách tiền tệ ở VN. Tạp chí Phát triển & hội nhập, 10(20), 8-16.

Nguyễn Thị Ngọc Trang & Nguyễn Hữu Tuấn (2013). Minh bạch chính sách tiền tệ và truyền dẫn lãi suất bán lẽ ở Việt Nam. Tạp chí phát triển và hội nhập, số 15 (25) 3 – 4/2013, trang 18 – 21.

Nguyễn Khắc Quốc Bảo (2013). Truyền dẫn chính sách tiền tệ Tại VN. Tạp chí Phát triển & hội nhập, 13(23),15-22.

Nguyễn Phúc Cảnh (2014). Truyền dẫn của chính sách tiền tệ qua kênh giá tài sản tài chính: nghiên cứu thực nghiệm tại Việt Nam. Tạp chí phát triển và hội nhập 19 (29), 11-12/2014, p.11-18.

Phạm Thị Tuyết Trinh (2016). Tỷ giá trong cơ chế truyền dẫn chính sách tiền tệ Việt Nam. Tạp chí Công nghệ Ngân hàng - No. 123 (2016)

Nguyễn Văn Tiến, Nguyễn Kim Anh, Nguyễn Đức Hưởng (2016). Tiền tệ - Ngân hàng & Thị trường tài chính. Nhà xuất bản Lao động.

Nguyễn Văn Tiến (2017). Quản trị rủi ro trong kinh doanh ngân hàng. Nhà xuất bản Lao động.

Trần Huy Hoàng (2018). Quản trị ngân hàng thương mại. Nhà xuất bản Lao động xã hội.

Tiếng anh

Abdelhafid, M., Mohamme, S., 2019. The Impact of Information Asymmetry on the Bank Financing of SMEs in Algeria: An Econometric Study. International Journal of Inspiration & Resilience Economy 2019, 3(1): 17-23

Abedifar, P., Molyneux, P., Tarazi, A., 2013. Risk in Islamic banking. European Financial Review 17, 2035–2096.

Adrian, T., & Shin, H. S. (2009). Money, liquidity, and monetary policy. American Economic Review, 99(2), 600–605.

Adrian, T., & Shin, H. S. (2010). Financial intermediaries and monetary economics.

Trong Handbook of monetary economics (Vol 3, tr 601–650). Elsevier.

Agénor, P.-R., & Pereira da Silva, L. A. (2012). Macroeconomic stability, financial stability, and monetary policy rules. International Finance, 15(2), 205–224.

Agur, I., & Demertzis, M. (2012). Excessive bank risk taking and monetary policy.

Ahmet Büyükşalvarci and Hasan Abdioğlu, Determinants of capital adequacy ratio in Turkish Banks: A panel data analysis, African journal of business management (2011), DOI: 10.5897/AJBM11.1957

Akerlof, G. A. (1970). The market for’lemons’: Quality uncertainty and the market mechanism. The quarterly journal of economics, 84(3), 488–500.

Alessandri, P., & Nelson, B. D. (2015). Simple banking: Profitability and the yield curve. Journal of Money, Credit and Banking, 47(1), 143–175.

Ali Atıf Polat, Hassan A Al-khalaf (2014). What determines capital adequacy in the banking system of kingdom of saudi arabia? A panel data analysis on tadawul banks. Journal of Applied Finance and Banking

Allen, F., & Gale, D. (2004). Competition and financial stability. Journal of money, credit and banking, 453–480.

Altunbas, Y., Gambacorta, L., & Marques-Ibanez, D. (2014). Does Monetary Policy Affect Bank Risk? International Journal of Central Banking, 10(1), 95–136.

Anandarajan, A., Hasan, I. and McCarthy, C. (2007), “Use of loan loss provisions for capital, earnings management and signalling by Australian banks”, Accounting & Finance, Vol. 47 No. 3, pp. 357-379.

Anandarajan, A., Hasan, I., & Lozano-Vivas, A. (2003). The role of loan loss provisions in earnings management, capital management, and signaling: The Spanish experience. Advances in International Accounting, 16(0), 45-65

Anjom, W., Karim, A.M. 2016. Relationship between non-performing loans and macro-economic factors (with specific factors: a case study on loan portfolios-

SAARC countries prespective). Asia Pacific Journals of Finance and Risk Managment. 15(3), 84-103.

Apel, M., & Claussen, C. A. (2012). Monetary policy, interest rates and risk-taking.

Sveriges Riksbank Economic Review, 2, 68–83.

Araújo, E. (2015). Monetary policy objectives and Money’s role in US business cycles. Journal of Macroeconomics, 45, 85–107.

Asarkaya, Y., & Ozcan, S. (2007). Determinants of capital structure in financial institutions: The case of Turkey. Journal of BRSA banking and financial markets, 1(1), 91–109.

Asarkaya, Y., and Ozcan, S., 2007, “Determinants of capital structure in financial institutions: The case of Turkey”, Journal of BRSA and Financial Markets, 1(1), 91-109.

Ayuso, J., Perez, D., Saurina, J., 2004. Are capital buffers pro-cyclical? Evidence from Spanish panel data. Journal of Financial Intermediation 13, 249–264.

Balasubramanian, B., Cyree, K.B., 2011. Market discipline of banks: Why are yield spreads on bank-issued subordinated notes and debentures not sensitive to bank risks? Journal of Banking and Finance 35, 21–35.

Basel Committee on Banking Supervision (BCBS), 2010. Guidance for national authorities operating the countercyclical capital buffer. Basel Committee on Banking Supervision, Bank for International Settlements.

Beck, T., Demirgüç-Kunt, A., Merrouche, O., 2013. Islamic vs. conventional banking: Business model, efficiency, and stability. Journal of Banking and Finance 37, 433–447.

Belkhir, M., Maghyereh, A., Awartani, B., 2016. Institutions and corporate capital structure in the MENA region. Emerging Markets Review 26, 99–129.

Berger, A. N., & Udell, G. F. (2004). The institutional memory hypothesis and the procyclicality of bank lending behavior. Journal of financial intermediation, 13(4), 458–495.

Bernanke, B. S. (1983). Non-monetary effects of the financial crisis in the propagation of the Great Depression. National Bureau of Economic Research.

Bevan, A. A., & Danbolt, J. (2002). Capital structure and its determinants in the UK-a decompositional analysis. Applied financial economics, 12(3), 159–170. Bikker, J. A. and Metzemakers, P. A. (2005), “Bank provisioning behaviour and procyclicality”, Journal of International Financial Markets, Institutions and

Money, Vol. 15 No. 2, pp. 141-157.

Bikker, J.A. and H. Hu. (2002). Cyclical Patterns in Profits, Provisioning and Lending of Banks and Procyclicality of the New Basle Capital Requirements. BNL Quarterly Review, 221, pp. 143-175.

Bitar, M., Hassan, M.K., Hippler, W.J., 2017. The determinants of Islamic bank capital decisions. Emerging Markets Review, forthcoming.

Bitar, M., Saad, W., Benlemlih, M., 2016. Bank risk and performance in the MENA region: The importance of capital requirement. Economic Systems 40, 398– 421.

Black, F., & Scholes, M. (1973). The pricing of options and corporate liabilities.

Journal of political economy, 81(3), 637–654.

Blommestein, H. J., Eijffinger, S. C., & Qian, Z. (2011). Monetary Policy Rules, Adverse Selection and Long-Run Financial Risk. European Banking Center Discussion Paper, 2011–032.

Blose LE (2001). Information asymmetry capital adequacy, and market reaction to loan loss provision announcements in the banking industry. Q. Rev. Econ. Finan., 14 (2): 239-258.

Borio, C. (2005). Monetary and financial stability: So close and yet so far? National Institute Economic Review, 192(1), 84–101.

Borio, C. (2006). Monetary and financial stability: Here to stay? Journal of Banking & Finance, 30(12), 3407–3414.

Borio, C., & Zhu, H. (2008). Capital regulation, risk-taking and monetary policy: A missing link in the transmission mechanism, BIS Working Paper No. 268. Retrieved from Bank or International Settlements website: http://www. bis. org/publ/work268. pdf.

Borio, C., & Zhu, H. (2012). Capital regulation, risk-taking and monetary policy: A missing link in the transmission mechanism? Journal of Financial stability, 8(4), 236–251.

Borio, C., Furfine, C., & Lowe, P. (2001). Procyclicality of the financial system and financial stability: Issues and policy options. BIS papers, 1(3), 1–57.

Boyd, J. H., & Graham, S. L. (1986). Risk, regulation, and bank holding company expansion into nonbanking. Quarterly Review, Spr, 2–17.

Brunnermeier, M. K., Markus, K., & Brunnermeier, M. K. (2001). Asset pricing under asymmetric information: Bubbles, crashes, technical analysis, and herding. Oxford University Press on Demand.

Brunnermeier, M.K., 2001. Asset Pricing under Asymmetric Information - Bubbles, Crashes, Technical Analysis and Herding. Oxford University Press.

Buch, C. M., Eickmeier, S., & Prieto, E. (2014). In search for yield? Survey-based evidence on bank risk taking. Journal of Economic Dynamics and Control, 43, 12–30.

Bushman, R. M., and Williams, C. D (2012) ‘Accounting discretion, loan loss provisioning, and discipline of banks’ risk-taking’, Journal of Accounting and Economics, Vol. 54 No. 1, pp. 1-18.

Calmes, C., Theoret, R. 2013. Market-oriented banking, financial stability and macro-prudential indicators of leverage. Journal of International Financial Markets, Institutions and Money 27, 13–34.

Campbell, J. Y., Champbell, J. J., Campbell, J. W., Lo, A. W., Lo, A. W., & MacKinlay, A. C. (1997). The econometrics of financial markets. princeton University press.

Cecchetti, S. G., & Krause, S. (2002). Central bank structure, policy efficiency, and macroeconomic performance: Exploring empirical relationships. Review- Federal Reserve Bank of Saint Louis, 84(4), 47–60.

Challe, E., Mojon, B., & Ragot, X. (2013). Equilibrium risk shifting and interest rate in an opaque financial system. European Economic Review, 63, 117–133.

Changjun Zheng, Shumaila Meer Perhiar, Naeem Gul Gilal and Faheem Gul Gilal.,2019. Loan Loss Provision and Risk-Taking Behavior of Commercial

Banks in Pakistan: A Dynamic GMM Approach. Economic and Business Aspects of Sustainability.

Chant, J. (2003). Financial stability as a policy goal. Essays on financial stability, 1, 57–58.

Chol G (2000). The macroeconomic implications of regulatory capital adequacy requirements for Korean banks. Econ. Notes by Banca Monte Dei Paschi Di Siena Sp A, 29(1): 111-143.

Cifter, A, Yilmazer, S, Cifter E 2009, ‘Analysis of sectoral credit default cycle dependency with wavelet networks: evidence from Turkey’, Economic Modelling, vol. 26, pp. 1382- 1388.

Čihák, M., & Schaeck, K. (2010). How well do aggregate prudential ratios identify banking system problems? Journal of Financial Stability, 6(3), 130–144.

Clichici, D., Colesnicova, T. 2014. The impact of macroeconomic factors on non- performing loans in the Republic of Moldova. Journal of Financial and Monetary Economics, Centre of Financial and Monetary Research "Victor Slavescu", 1(1), 73-78.

Collin-Dufresn, P., Goldstein, R. S., & Martin, J. S. (2001). The determinants of credit spread changes. The Journal of Finance, 56(6), 2177–2207.

Daley, J., Matthews, K., Whitfield, K., 2008. Too-big-to-fail: Bank failure and banking policy in Jamaica. Journal of International Financial Markets Institutions and Money 18, 290–303.

Dang, V. D., & Dang, V. C. (2020). The conditioning role of performance on the bank risk-taking channel of monetary policy: Evidence from a multiple-tool regime. Research in International Business and Finance, 54.

Danı́elsson, J., Shin, H. S., & Zigrand, J.-P. (2004). The impact of risk regulation on price dynamics. Journal of Banking & Finance, 28(5), 1069–1087.

Danielsson, J., Shin, H., Zigrand, J.P., 2004. The impact of risk regulation on price dynamics. Journal of Banking and Finance 28, 1069–1087.

De Moraes, C. O., Montes, G. C., & Antunes, J. A. P. (2016). How does capital regulation react to monetary policy? New evidence on the risk-taking channel. Economic Modelling, 56, 177–186.