Salas-Fumas, V, Perez, D, and J, Saurina, 2006, ‘Earnings and capital management in alternative loan-loss provision regulatory regimes’, Banco de Espađa Working Papers: 0614.

Sánchez, M. (2012). Inflation uncertainty and unemployment uncertainty: Why transparency about monetary policy targets matters. Economics Letters, 117(1), 119–122.

Saunders, A., Strock, E., & Travlos, N. G. (1990). Ownership structure, deregulation, and bank risk taking. the Journal of Finance, 45(2), 643–654.

Schaeck, K., Cihak, M., & Wolfe, S. (2009). Are competitive banking systems more stable? Journal of Money, Credit and banking, 41(4), 711–734.

Schaeck, K., Cihak, M., 2012. Banking competition and capital ratios. European Financial Management 18, 836–866.

Shrieves, R. E., & Dahl, D. (1992). The relationship between risk and capital in commercial banks. Journal of Banking & Finance, 16(2), 439–457.

Smaoui H, Salah IB, Diallo B, The Determinants of Capital Ratios in Islamic Banking, Quarterly Review of Economics and Finance (2019), doi: https://doi.org/10.1016/j.qref.2019.11.002

Soedarmono, W.,Tarazi, A., Agusman, A., et al., 2012. Loan Loss Provisions and Lending Behaviour of Banks: Asian Evidence During 1992-2009. Available SSRN 2131583.

Spyromitros, E., & Tuysuz, S. (2012). Do Monetary Policy Transparency, Independence and Credibility Enhance Macro-Financial Stability? International Journal of Economics and Finance, 4(4), p44.

Srairi, S. (2013). Ownership structure and risk-taking behaviour in conventional and Islamic banks: Evidence for MENA countries. Borsa Istanbul Review Volume 13, Issue 4, December 2013, Pages 115-127

Có thể bạn quan tâm!

-

Hàm Ý Chính Sách Đối Với Ngân Hàng Nhà Nước.

Hàm Ý Chính Sách Đối Với Ngân Hàng Nhà Nước. -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 21

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 21 -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22 -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24 -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 25

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 25

Xem toàn bộ 203 trang tài liệu này.

Stiglitz, J. E., & Weiss, A. (1981). Credit rationing in markets with imperfect information. The American economic review, 71(3), 393–410.

Suhartono, 2012. Macroeconomic and bank-specific determinants of loan loss provisioning in indonesia. Journal of economics, business, and accountancy ventura volume 15, no. 3, december 2012, pages 359 – 372.

Tabak, B. M., Noronha, A. C., & Cajueiro, D. (2011). Bank capital buffers, lending growth and economic cycle: Empirical evidence for Brazil. 2nd BIS CCA Conference on “Monetary policy, financial stability and the business cycle.

Tabak, B.M., Laiz, M.T., Cajueiro, D.O., 2013. Financial stability and monetary policy — the case of Brazil. Rev. Bras. Econ. 67 (4), 431–441.

Tabak, B.M., Noronha, A.C.B., Cajueiro, D.O., 2011. Bank capital buffers, lending growth and economic cycle: empirical evidence for Brazil. Paper Prepared for the 2nd BIS CCA Conference on “Monetary Policy, Financial Stability and the Business Cycle”.

Taylor, J. B. (1995). The monetary transmission mechanism: An empirical framework. journal of Economic Perspectives, 9(4), 11–26.

Taylor, J. B. (2009). The financial crisis and the policy responses: An empirical analysis of what went wrong. National Bureau of Economic Research.

Thalassinos, I.E., Stamatopoulos, D.T. and Thalassinos, E.P. 2015. The European Sovereign Debt Crisis and the Role of Credit Swaps. Chapter book in The WSPC Handbook of Futures Markets (eds)

van der Cruijsen, C., & Demertzis, M. (2007). The impact of central bank transparency on inflation expectations. European Journal of Political Economy, 23(1), 51–66.

VanHoose, D. (2007a). Theories of bank behavior under capital regulation. Journal of Banking & Finance, 31(12), 3680–3697.

Vithessonthi, C., 2014. The effect of financial market development on bank risk: Evidence from Southeast Asian countries. International Review of Financial Analysis 35, 249–260.

Vo, X. V., & Nguyen, P. C. (2017). Monetary policy transmission in Vietnam: Evidence from a VAR approach. Australian Economic Papers, 56(1), 27–38.

W. T. Ziemba and A.G. Malliaris, in memory of Late Milton Miller (Nobel 1990) World Scientific Handbook in Financial Economic Series Vol. 5, Chapter 20, 605-639, (doi: 10.1142/9789814566926_0020).

Wall, larry d., and timothy w. Koch, 2000. "Bank loan-loss accounting: a review of theoretical and empirical evidence." economic review [atlanta, ga.], vol. 85, no. 2, apr. 2000.

Wellink, N. (2002). Central banks as guardians of financial stability. speech to the Central Bank of Aruba, De Nederlandsche Bank, November, 14.

Woodford, M. (2002). Financial market efficiency and the effectiveness of monetary policy.

Zheng, C., Meer Perhiar, S., Gilal, N. G., & Gilal, F. G. (2019). Loan Loss Provision and Risk-Taking Behavior of Commercial Banks in Pakistan: A Dynamic GMM Approach. https://doi.org/10.3390/su11195209

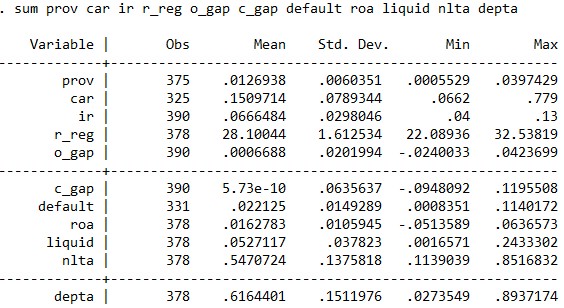

Phụ lục 1: Thống kê mô tả

PHỤ LỤC

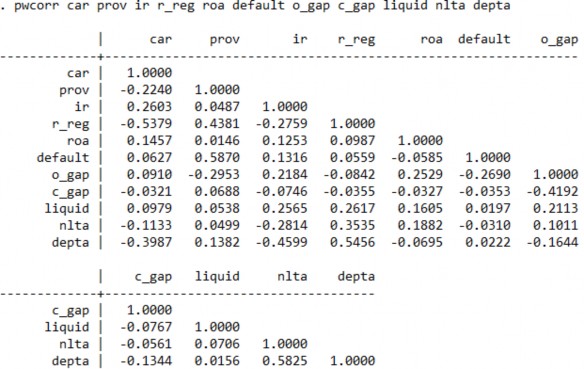

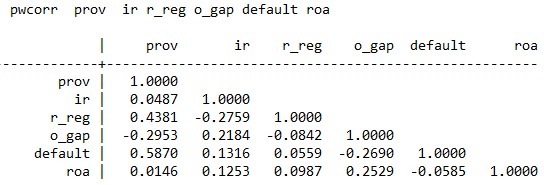

Phụ lục 2: Ma trận hệ số tương quan mô hình tác động của chính sách tiền tệ, PROV đến CAR

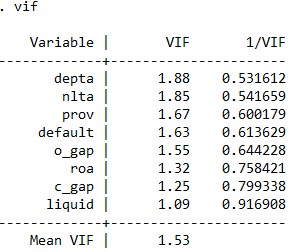

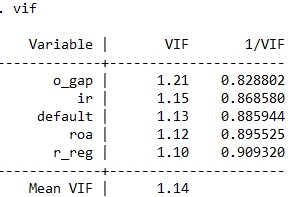

Phụ lục 3: Hệ số VIF mô hình tác động của chính sách tiền tệ, PROV đến CAR

Phụ lục 4: Ma trận hệ số tương quan mô hình biến phụ thuộc PROV

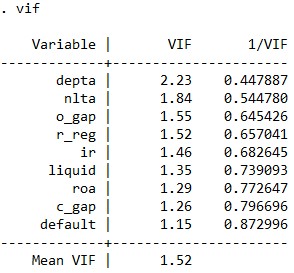

Phụ lục 5: Hệ số VIF mô hình biến phụ thuộc PROV

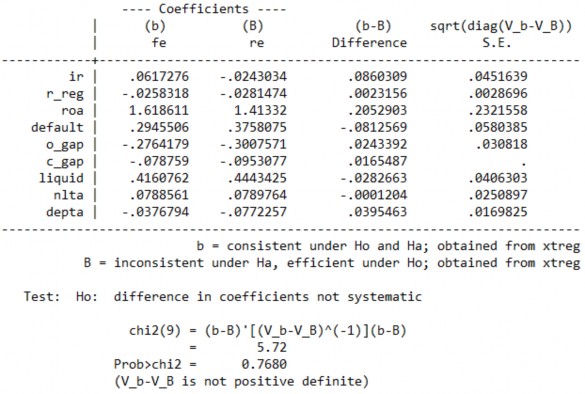

Phụ lục 6: Kết quả kiểm định mô hình chính sách tiền tệ tác động đến CAR Hausman Test

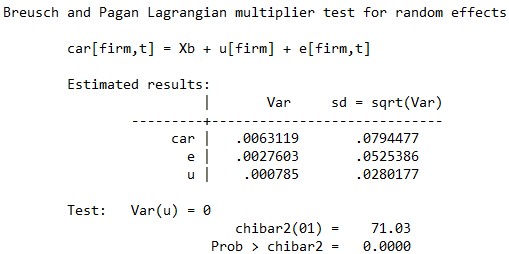

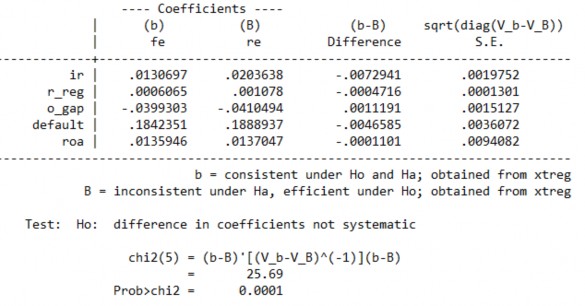

LM-Test

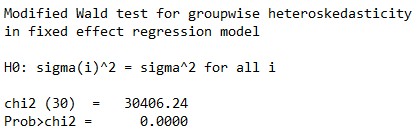

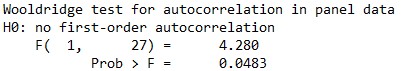

Kiểm định phương sai thay đổi và tự tương quan

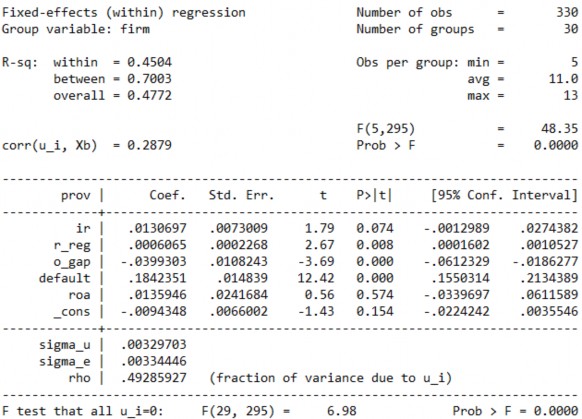

Phụ lục 7: Kết quả kiểm định mô hình chính sách tiền tệ ảnh hưởng đến PROV Hausman Test

F-Test