81.545.968 | 14,99% | 384.889.836 | BIDV | 10.568.462 | SGB | 107.196.360 | |

2014 | 96.069.548 | 17,81% | 439.070.127 | BIDV | 11.139.340 | SGB | 124.400.565 |

2015 | 121.799.891 | 26,78% | 590.917.428 | BIDV | 11.520.181 | SGB | 158.546.015 |

2016 | 149.327.829 | 22,60% | 713.632.772 | BIDV | 12.430.861 | SGB | 191.375.840 |

2017 | 179.433.955 | 20,16% | 855.535.525 | BIDV | 13.988.536 | SGB | 227.932.575 |

Có thể bạn quan tâm!

-

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 1

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 1 -

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 2

Tác động của cấu trúc vốn đến lợi nhuận của các ngân hàng thương mại Việt Nam - 2 -

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam

Các Vấn Đề Cần Quan Tâm Đối Với Các Ngân Hàng Thương Mại Việt Nam -

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ

Tình Hình Đa Dạng Hóa Sản Phẩm Tài Chính Và Dịch Vụ -

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng

Các Nghiên Cứu Thực Nghiệm Về Tác Động Của Cấu Trúc Vốn Lên Lợi Nhuận Của Ngân Hàng

Xem toàn bộ 92 trang tài liệu này.

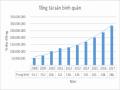

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

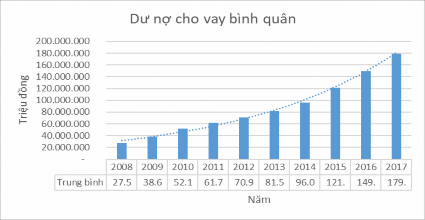

Biểu đồ 2.2: Dư nợ cho vay của 24 NHTM Việt Nam từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017 Từ các dữ liệu thu thập được, từ năm 2008 – 2017, dư nợ cho vay của các ngân hàng đã tăng trưởng đáng kể, đến hết năm 2017, mức dư nợ cho vay bình quân của các NHTM Việt Nam là 179.433.955 triệu đồng tăng gấp 6,5 lần so năm 2008 là 27.532.918 triệu đồng. Cũng giống như phần tổng tài sản mà tác giả đã phân tích ở trên, qua các năm dư nợ cho vay có gia tăng nhưng đó vẫn là một sự tăng trưởng

không đồng đều qua các năm.

Việc gia tăng mở rộng mạng lưới của các ngân hàng thu về một lượng lớn tiền nhàn rỗi nhờ huy động trong dân chúng cộng với sự hỗ trợ về lãi suất và chính sách kích cầu từ Chính phủ nhằm ngăn chặn suy thoái kinh tế dẫn tới việc tăng trưởng tín dụng một cách ồ ạt vào năm 2009 – 2010. Ước tính năm 2009, tốc độ tăng trưởng của dư nợ cho vay là 40.2% so với năm 2008 và năm 2010 gia tăng 35% so với năm 2009. Với những điều kiện thuận lợi trên làm bùng nổ các hoạt động cho vay đầu tư bất động sản, đầu tư chứng khoán, tiêu dùng,… điều này đã dẫn đến hệ lụy nợ xấu sau đó. Trước tình hình đó, Chính phủ đã thực hiện chính sách tiền tệ thắt chặt bằng

chỉ thị số 01/CT-NHNN ra đời ngày 01/03/2011 yêu cầu các NHTM xây dựng kế hoạch tăng trưởng tín dụng dưới 20% so với sư nợ cuối năm 2010 và phải được NHNN thông qua, điều này làm cho dư nợ cho vay có xu hướng tăng trưởng chậm lại vào các năm sau đó, đỉnh điểm là năm 2012, giảm còn 14,78%. Từ 2015 - 2016, tình hình dư nợ cho vay đã ổn định trở lại do các quy định từ thông tư 36/2014 có hiệu lực từ tháng 01/02/2015 đã tạo sự thuận lợi cho thị trường bất động sản phục hồi cụ thể là tỷ lệ cho vay trung và dài hạn tăng từ 30% lên 60%, giảm hệ số rủi ro cho vay bất động sản từ 250% xuống 150%, hạn chế dòng vốn tín dụng chảy vào thị trường chứng khoán, ngoài ra với sự xuất hiện của hai gói tín dụng: gói tín dụng trị giá 30.000 tỷ đồng nhằm giải quyết khó khăn về nhà ở và gói tín dụng trị giá 50.000 tỷ đồng dưới hình thức là một gói tín dụng thương mại thông thường và kết quả là mức tăng trưởng tín dụng vào năm 2015 là 22,78% so với 2014 và năm 2016 là 22,66% so với 2015.

Sau đây, tác giả xin trình bày tình hình cho vay của các NTHM Việt Nam trong năm 2017. Đứng đầu về dư nợ cho vay đó là BIDV (855.535.525 triệu đồng), CTG (782.385.236 triệu đồng), VCB (535.321.404 triệu đồng) và thấp nhất là SGB (13.988.536 triệu đồng và kém hơn xấp xỉ 61,2 lần của BIDV), PGB (21.192.835 triệu đồng và kém hơn xấp xỉ 40,4 lần của BIDV), KLB (24.465.617 triệu đồng và kém hơn xấp xỉ 35 lần của BIDV). Và cuối cùng, chúng ta có thể thấy rõ sự phân tán mạnh mẽ hay sự chênh lệch lớn về dư nợ cho vay giữa nhóm những ngân hàng lớn với nhóm những ngân hàng nhỏ và đang có xu hướng tăng dần đều qua các năm.

2.1.2 Về nguồn vốn

Phân tích về vốn chủ sở hữu

Vốn chủ sở hữu của NHTM bao gồm các khoản vốn ngân hàng được cấp, hoặc được đóng góp bởi những người chủ ngân hàng khi mới thành lập, cộng với những khoản được trích lập, giữ lại từ lợi nhuận hoạt động. Vốn chủ sở hữu của NHTM chiếm một tỷ trọng nhỏ trong các khoản mục tạo nên nguồn vốn (thường chỉ

chiếm 5% trong tổng nguồn vốn) nhưng có vai trò cực kỳ quan trọng đối với các ngân hàng. Do tính chất thường xuyên ổn định nên ngân hàng có thể sử dụng nó vào các mục đích khác nhau như trang bị cơ sở vật chất kỹ thuật, tạo tài sản cố định phục vụ cho bản thân ngân hàng, có thể sử dụng cho vay, đặc biệt là đầu tư góp vốn liên doanh. Mặt khác với chức năng bảo vệ, vốn thuộc sở hữu của ngân hàng được coi như là tài sản đảm bảo gây lòng tin với khách hàng, duy trì khả năng thanh toán cho khách hàng khi ngân hàng hoạt động thua lỗ. Hơn nữa nó là một căn cứ quyết định đối với qui mô và khối lượng vốn huy động cũng như hoạt động cho vay và bảo lãnh của ngân hàng. Quy mô và sự tăng trưởng vốn thuộc sở hữu của ngân hàng sẽ quyết định năng lực phát triển của NHTM.

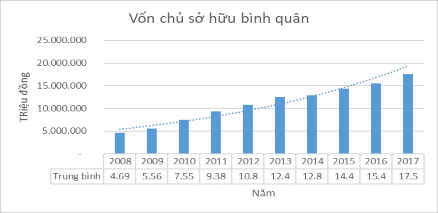

Cũng giống như diễn biến của tổng tài sản có, vốn chủ sở hữu của các NHTM Việt Nam tăng liên tục trong giai đoạn 2008-2017 nhưng tốc độ tăng thì không đều, nói cách khác ngân hàng có tốc độ tăng trưởng vốn chủ sở hữu không ổn định. Dữ liệu đã được được thống kê ở bảng 1.7 và xu hướng đó được biểu diễn cụ thể hơn qua biểu đồ 1.4.

Bảng 2.3 Vốn chủ sở hữu bình quân của 24 NHTM từ 2008-2017

(Đvt: Triệu đồng)

Bình quân | % Thay đổi | Cao nhất | Tên NH | Thấp nhất | Tên NH | Độ lệch chuẩn | |

2008 | 4.692.383 | 13.790.042 | VCB | 1.020.728 | TPB | 4.399.643 | |

2009 | 5.568.186 | 18,66% | 17.639.330 | BIDV | 1.093.485 | PGB | 5.150.713 |

2010 | 7.551.119 | 35,61% | 24.219.730 | BIDV | 2.022.338 | NCB | 6.301.810 |

2011 | 9.384.230 | 24,28% | 28.638.696 | VCB | 2.590.976 | PGB | 7.982.249 |

2012 | 10.830.254 | 15,41% | 41.546.850 | VCB | 3.184.908 | NCB | 10.001.069 |

2013 | 12.496.852 | 15,39% | 54.074.666 | CTG | 3.203.537 | NCB | 12.911.405 |

2014 | 12.870.819 | 2,99% | 55.033.833 | CTG | 3.211.672 | NCB | 13.202.117 |

2015 | 14.410.347 | 11,96% | 56.110.146 | CTG | 3.217.325 | NCB | 14.323.864 |

2016 | 15.473.750 | 7,38% | 60.306.764 | CTG | 3.228.165 | NCB | 15.304.428 |

2017 | 17.586.790 | 13,66% | 63.765.283 | CTG | 3.218.141 | NCB | 16.803.591 |

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

Biểu đồ 2.3: Vốn chủ sở hữu bình quân của 24 NHTM từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017 Dẫn chứng cho sự bất ổn này, vốn chủ sở hữu bình quân từ năm 2008 đến 2010 tăng trưởng đều đặn và ổn định, trong giai đoạn từ năm 2011 đến 2014 chứng kiến sự sụt giảm của tốc độ tăng vốn chủ sở hữu mà đỉnh điểm là năm 2014 (tăng trưởng 2,99% so với năm 2013), đến năn 2015 thì vốn chủ sở hữu đã tăng trưởng nhanh trở lại sau đó lại giảm vào năm 2016. Lý giải cho sự tăng trưởng đột biến của vốn chủ sở hữu từ 2008 đến 2010 là: thứ nhất, do quy định của Nhà nước về vốn pháp định của ngân hàng theo Nghị định số 141/2006/NĐ-CP ngày 22/11/2006 và Nghị định số 10/2011/NĐ-CP ngày 26/01/2011 của Chính phủ; thứ hai, các ngân hàng muốn mở rộng quy mô, tăng sức cạnh tranh với các ngân hàng khác; thứ ba, do lợi nhuận giữ lại được nhập vào vốn chủ sở hữu. Bên cạnh đó, vốn chủ sở hữu bình quân của các NHTM Việt Nam tăng nhẹ và giảm mạnh trong những năm còn lại là do quá trình tái cơ cấu ngành ngân hàng mà cụ thể là việc trích lập dự phòng

rủi ro để xử lý các khoản nợ xấu trước đây.

Tính đến cuối năm 2017, những ngân hàng có vốn chủ sở hữu lớn nhất vẫn là nhóm các NHTM Nhà nước theo thứ tự trừ lớn đến nhỏ: CTG (63.765.283 triệu đồng), VCB (52.557.959 triệu đồng), BIDV (48.834.010 triệu đồng), VPB (29.695.710 triệu đồng). Bên cạnh đó cũng có thể nhắc đến những ngân hàng như NCB, SGB, KLB hiện đang có rất ít vốn chủ sở hữu so với các ngân hàng NHTM Nhà nước.

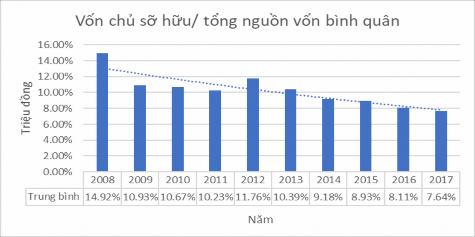

Phân tích về tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn

Tỷ số tự tài trợ (CAP) = vốn chủ sở hữu/tổng nguồn vốn. Chỉ tiêu này phản ảnh khả năng tự đảm bảo về mặt tài chính và mức độ độc lập về mặt tài chính của doanh nghiệp. Chỉ tiêu này cho biết trong tổng nguồn vốn tài trợ cho tài sản doanh nghiệp, nguồn vốn chủ sở hữu chiếm bao nhiêu phần trăm và bao nhiêu phần trăm là nợ phải trả. Trị số của chỉ tiêu này càng lớn, chứng tỏ khả năng tự đảm bảo về mặt tài chính càng cao, mức độ độc lập về mặt tài chính của doanh nghiệp càng tăng, và ngược lại khi trị số của chỉ tiêu càng nhỏ, khả năng tự đảm bảo về mặt tài chính của doanh nghiệp càng thấp, mức độ độc lập về mặt tài chính của doanh nghiệp ngày càng giảm.

Bảng 2.4 Vốn chủ sở hữu/tổng nguồn vốn của 24 NHTM từ 2008-2017

(Đvt: %)

Bình quân | % Thay đổi | Cao nhất | Tên NH | Thấp nhất | Tên NH | Độ lệch chuẩn | |

2008 | 14,92% | 42,20% | TPB | 5,46% | BIDV | 9,78% | |

2009 | 10,93% | -26,74% | 22,04% | LPB | 5,16% | CTG | 5,03% |

2010 | 10,67% | -2,43% | 25,54% | KLB | 4,94% | CTG | 5,15% |

2011 | 10,23% | -4,08% | 21,51% | SGB | 4,26% | ACB | 4,63% |

2012 | 11,76% | 14,91% | 23,83% | SGB | 5,47% | BIDV | 5,25% |

2013 | 10,39% | -11,59% | 23,84% | SGB | 5,84% | BIDV | 3,72% |

2014 | 9,18% | -11,71% | 22,03% | SGB | 5,12% | BIDV | 3,49% |

2015 | 8,93% | -2,69% | 19,11% | SGB | 4,89% | SCB | 3,29% |

2016 | 8,11% | -9,20% | 18,45% | SGB | 4,27% | SCB | 3,52% |

2017 | 7,64% | -5,82% | 16,03% | SGB | 3,46% | SCB | 3,03% |

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

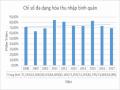

Biểu đồ 2.4: Vốn chủ sở hữu/tổng nguồn vốn bình quân của 24 NHTM từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

Tỷ lệ vốn chủ sở hữu/tổng nguồn vốn bình quân giảm liên tục qua các năm và dần tiến về mức 7%, cho thấy phần lớn nguồn vốn hiện có xuất phát từ huy động trong các tầng lớp dân cư. Tuy nhiên, trong quá trình giảm đó cũng có 1 sự tăng nhẹ vào năm 2012. Tỷ lệ này khá thấp đối với những ngân hàng lớn như: BIDV, CTG, VCB, ACB, TCB và duy trì trong khoảng 6% - 8%. Đáng chú ý là ở các ngân hàng nhỏ như: KLB, NAB, OCB, PGB, SGB, VIB tỷ lệ này khá cao và nằm trong khoảng trên 10%, nguyên nhân là do theo lộ trình tăng vốn của Chính phủ mà hoạt động kinh doanh của các ngân hàng này chưa theo kịp tốc độ tăng trưởng của nguồn vốn. Đến hết năm 2017, những ngân hàng có tỷ lệ này thấp nhất là SCB (3.46%), BIDV (4,06%), NCB (4,48%), và cao nhất là SGB (16,03%), MSB (12.23%), PGB

(12.51%).

2.1.3 Về lợi nhuận

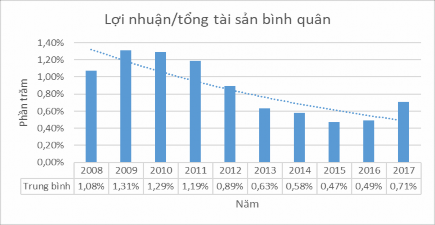

Phân tích về tỷ suất sinh lợi/tổng tài sản (ROA)

Tỷ suất này được tính bằng cách lấy lợi nhuận sau thuế chia cho tổng tài sản, có nghĩa là 100 đồng tài sản được tạo ra được bao nhiêu đồng lợi nhuận ròng hay nói cách khác chính là hiệu quả của công ty trong việc sử dụng tài sản để kiếm lời. Kết quả bình quân của tỷ suất này qua các năm từ 2008 đến 2016 và xu hướng biến động được thể hiện trong bảng 1.6 và biểu đồ 1.6.

Bảng 2.5 ROA bình quân của 24 NHTM Việt Nam từ 2008-2017

(Đvt: %)

Bình quân | % Thay đổi | Cao nhất | Tên NH | Thấp nhất | Tên NH | Độ lệch chuẩn | |

2008 | 1,08% | 2,10% | ACB | 0,165% | NAB | 0,005 | |

2009 | 1,31% | 21,69% | 3,11% | LPB | 0,514% | NAB | 0,006 |

2010 | 1,29% | -1,33% | 4,73% | SGB | 0,462% | SCB | 0,008 |

2011 | 1,19% | -8,20% | 2,54% | PGB | 0,659% | VIB | 0,004 |

2012 | 0,89% | -24,85% | 2,00% | SGB | 0,010% | NCB | 0,005 |

2013 | 0,63% | -29,25% | 1,47% | KLB | 0,024% | SCB | 0,004 |

2014 | 0,58% | -8,40% | 1,25% | MBB | 0,022% | NCB | 0,004 |

2015 | 0,47% | -17,88% | 1,24% | VPB | 0,013% | NCB | 0,003 |

2016 | 0,49% | 3,04% | 1,34% | TCB | 0,016% | NCB | 0,003 |

2017 | 0,71% | 44,88% | 2,39% | TCB | 0,028% | SCB | 0,006 |

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

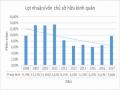

Biểu đồ 2.5: ROA bình quân của 24 NHTM Việt Nam từ 2008-2017

Nguồn: Tác giả thống kê từ BCTC của 24 NHTM Việt Nam từ 2008-2017

Từ số liệu BCTC của các NHTM Việt Nam, ta thấy ROA bình quân của các NHTM Việt Nam trong khoảng thời gian từ năm 2008 đến 2017 không cao và biến động xung quanh 1%, đặc biệt tăng trưởng từ 2009 - 2010 và có dấu hiệu suy giảm từ 2011-2015, nhìn chung thì ROA đang có xu hướng giảm chứng tỏ các hiệu quả kinh doanh của các NTHM Việt Nam không tốt trong giai đoạn này. Nhờ vào gói kích cầu mà Chính phủ đưa ra vào năm 2009 đã góp phần làm gia tăng lợi nhuận của các NHTM trong năm đó. Bên cạnh đó, nguyên nhân của sự sụt giảm là do nền

kinh tế của nước ta không được tốt, bắt nguồn từ những ảnh hưởng từ nền kinh tế thế giới; do tỷ lệ nợ xấu tăng cao làm giảm nguồn vốn cho vay cộng với việc trích lập dự phòng rủi ro để xử lý nợ xấu đã làm giảm lợi nhuận sau thuế, cộng với việc tổng tài sản lại tăng qua các năm dẫn đến giảm ROA; ngoài ra, sự xuất hiện của các ngân hàng nước ngoài làm tăng tính cạnh tranh trong hoạt động ngân hàng đã chia sẽ bớt đi phần lợi nhuận của các ngân hàng nội địa. Giai đoạn từ 2013 – 2015, ROA có xu hướng giảm chậm lại, do diễn ra quá trình xử lý nợ xấu. Đến hết năm 2016, lần đầu tiên ROA đã tăng nhẹ sau quá trình giảm liên tục qua các năm. Năm 2017 vừa qua, chỉ số ROE đã có sự tăng vọt quá trình xử lý nợ xấu đã nhiều thành công nhất định và nên kinh tế của nước ta đang dần phục hồi. Chỉ số ROA cao nhất ở năm này là ở các ngân hàng tầm trung như là TCB (2,39%), bám sát TCB là VPB (2.32%), MBB (1,11%), HDB (1.02%), và OCB (0,97%) có thể thấy các ngân hàng ngoài quốc doanh đã chiếm ưu thế lớn ở chỉ số này và bên cạnh đó thấp nhất là SCB (0,02%), NCB (0,031%), MSB (0,1%), VAB (0,15%).

Phân tích về tỷ suất sinh lợi/vốn chủ sở hữu (ROE)

Gần giống như tỷ suất sinh lợi/tổng tài sản (ROA), đó là tỷ suất sinh lợi/vốn chủ sở hữu (ROE), tỷ suất này được tính bằng cách lấy lợi nhuận sau thuế chia cho vốn chủ sở hữu, có nghĩa là 100 đồng vốn chủ sở hữu được tạo ra được bao nhiêu đồng lợi nhuận ròng. Tỷ lệ ROE càng cao càng chứng tỏ doanh nghiệp đang sử dụng hiệu quả đồng vốn của cổ đông, có nghĩa là doanh nghiệp đã cân đối một cách hài hòa giữa vốn cổ đông với vốn đi vay để khai thác lợi thế cạnh tranh của mình trong quá trình huy động vốn, mở rộng quy mô. Kết quả bình quân của tỷ suất này qua các năm từ 2008 đến 2017 và xu hướng biến động được thể hiện trong bảng 1.7 và biểu đồ 1.7.

Bảng 2.6 ROE bình quân của 24 NHTM Việt Nam từ 2008-2017

(Đvt: %)

Bình quân | % Thay đổi | Cao nhất | Tên NH | Thấp nhất | Tên NH | Độ lệch chuẩn |