triển công cụ rủi ro tỷ giá, bảo đảm an toàn vốn mặt khác có thể xử lí trạng thái luồng tiền, gia tăng vốn ngắn hạn tạm thời mà không làm gia tăng những rủi ro kèm theo như hoán đổi tiền tệ là điều hết sức cần thiết. Hơn thế nữa, với chiến lược đầu tư hợp lí, các nhà đầu tư có thể sử dụng hoán đổi tiền tệ như một công cụ kiếm lời hiệu quả trên thị trường ngoại hối đang khởi sắc như Việt Nam. Do đó, khóa luận tốt nghiệp với đề tài “Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối” sẽ đề cập đến một số ứng dụng cũng như vai trò của hoán đổi tiền tệ trong việc giúp các nhà đầu tư phòng ngừa rủi ro hay đầu cơ kiếm lời trên thị trường ngoại hối dựa trên việc nghiên cứu tìm hiểu hệ thống lý thuyết về thị trường ngoại hối. Đồng thời, khóa luận sẽ nghiên cứu về tình hình sử dụng hoán đổi tiền tệ trên thị trường ngoại hối thế giới và Việt Nam, từ đó đưa ra nguyên nhân khiến thị trường hoán đổi tiền tệ Việt Nam chưa phát triển và một số giải pháp nhằm góp phần mở rộng phạm vi ứng dụng của nghiệp vụ này trên thị trường ngoại hối Việt Nam

2. Mục đích nghiên cứu của đề tài

Mục đích nghiên cứu của đề tài là nghiên cứu các ứng dụng của hoán đổi tiền tệ trên thị trường ngoại hối nhằm mục đích phòng ngừa rủi ro và đầu cơ để từ đó tìm hiểu những cơ hội và thách thức đối với việc sử dụng hoán đổi tiền tệ trên thị trường ngoại hối Việt Nam, trên cơ sở này, đưa ra những giải pháp nhằm hoàn thiện và phát triển thị trường ngoại hối phái sinh Việt Nam nói chung và phát triển sản phẩm hoán đổi tiền tệ nói riêng.

3. Đối tượng nghiên cứu

Đối tượng nghiên cứu của đề tài là nghiệp vụ hoán đổi tiền tệ, thị trường ngoại hối thế giới và thị trường ngoại hối Việt Nam.

4. Phạm vi nghiên cứu

Đề tài tập trung nghiên cứu giai đoạn từ khi hoán đổi tiền tệ bắt đầu được sử dụng trên thị trường ngoại hối thế giới và Việt Nam, đặc biệt là giai đoạn cuộc khủng hoảng tài chính Mỹ tới nay (2007-2009).

5. Phương pháp nghiên cứu

Khóa luận sử dụng phương pháp phân tích, so sánh, đối chiếu và dẫn giải, sử dụng số liệu bảng biểu minh họa.

6. Kết cấu của khóa luận

Có thể bạn quan tâm!

-

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 1

Sử dụng nghiệp vụ hoán đổi tiền tệ nhằm mục đích phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối - 1 -

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối:

Vai Trò Của Hợp Đồng Hoán Đổi Tiền Tệ Trên Thị Trường Ngoại Hối: -

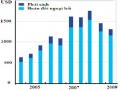

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm -

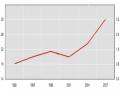

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối :

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối :

Xem toàn bộ 102 trang tài liệu này.

Ngoài lời mở đầu, kết luận và tài liệu tham khảo, nội dung của khóa luận được kết cấu thành 3 chương:

Chương I: Trình bày cơ sở lý luận về thị trường ngoại hối, quản trị rủi ro và đầu cơ trong kinh doanh ngoại hối, đồng thời đưa ra một số ứng dụng của hoán đổi tiền tệ trong việc phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối

Chương II: Trình bày về thực trạng sử dụng hoán đổi tiền tệ trên thị trường ngoại hối thế giới và thị trường ngoại hối Việt Nam, đưa ra một số nguyên nhân khiến thị trường ngoại hối phái sinh nói chung và hoán đổi tiền tệ nói riêng chưa phát triển ở Việt Nam

Chương III: Dự báo định hướng phát triển thị trường ngoại hối Việt Nam trong tương lai và triển vọng phát triển của thị trường ngoại hối phái sinh nói chung và hoán đổi tiền tệ nói riêng ở Việt Nam, đề xuất những giải pháp để khắc phục những khó khăn, và phát triển việc ứng dụng hoán đổi tiền tệ trong phòng ngừa rủi ro và đầu cơ trên thị trường ngoại hối Việt Nam trong giai đoạn mới.

CHƯƠNG I. CƠ SỞ LÝ LUẬN VỀ THỊ TRƯỜNG NGOẠI HỐI VÀ QUẢN TRỊ RỦI RO, ĐẦU CƠ TRONG KINH DOANH NGOẠI HỐI

1. Thị trường ngoại hối:

1.1. Khái niệm:

Thị trường ngoại hối là bất cứ đâu diễn ra việc mua, bán các đồng tiền khác nhau.1

Trên thị trường ngoại hối, ngoại tệ và các phương tiện thanh toán có giá trị như ngoại tệ được giao dịch, trao đổi với nhau. Trong đó, đối với một quốc gia, ngoại tệ được hiểu là đồng tiền nước ngoài (bao gồm cả đồng tiền chung của các nước khác như EUR và Quyền rút vốn đặc biệt SDR). Phương tiện thanh toán có giá trị như ngoại tệ là các giấy tờ có giá ghi bằng ngoại tệ như séc thương mại, chấp phiếu ngân hàng, kỳ phiếu, hối phiếu, trái phiếu, cổ phiếu và các giấy tờ có giá khác. Tuy nhiên, giấy tờ có giá ghi bằng ngoại tệ không được giao dịch trực tiếp trên thị trường ngoại hối mà trước hết phải bán (chiết khấu) cho ngân hàng thương mại để nhận ngoại tệ, sau đó mới tiến hành mua bán trên thị trường ngoại hối. Vàng tiêu chuẩn quốc tế cũng được coi là phương tiên thanh toán có giá trị như ngoại tệ, nhưng vai trò tiền tệ của vàng ngày nay đã giảm đáng kể. Vì vậy, nói đến thị trường ngoại hối, người ta thường hiểu đó là thi trường mua bán ngoại tệ - nơi đồng tiền của quốc gia này có thể đổi lấy đồng tiền của quốc gia khác.

Trên thực tế, hoạt động mua bán tiền tệ xảy ra chủ yếu giữa các ngân hàng. Chính vì vậy nếu hiểu theo nghĩa hẹp, thị trường ngoại hối là thị trường mua bán tiền tệ giữa các ngân hàng – tức thị trường liên ngân hàng (Interbank).

1 Theo định nghĩa trong “Cẩm nang thị trường ngoại hối và các giao dịch kinh doanh ngoại hối” – PGS.TS Nguyễn Văn Tiến, Xuất bản lần thứ 5, trang 17

Thị trường ngoại hối

- FOREX

Thị trường liên ngân hàng

– Interbank – 85%

Thị trường ngoài ngân hàng -

Non Interbank – 15%

Ngân hàng – Khách hàng

14%

Khách hàng – Khách hàng

1%

1.2. Một số vấn đề cơ bản:

1.2.1. Một số đặc điểm thị trường ngoại hối:

Thị trường ngoại hối vượt lên tất cả các loại thị trường khác để trở thành thị trường tài chính lớn nhất và phổ biến nhất trên thế giới, được giao dịch bởi hàng triệu cá nhân và tổ chức quốc tế bởi một số đặc điểm sau đây:

Thị trường ngoại hối là thị trường toàn cầu hay thị trường không ngủ do sự chênh lệch múi giờ giữa các khu vực trên thế giới.

Thị trường ngoại hối là thị trường không gian, vì nó là bất cứ đâu diễn ra hoạt động mua bán các đồng tiền khác nhau. Câc thành viên tham gia thị trường có thể duy trì quan hệ liên tục thông qua điện thoại, mạng vi tính, telex và fax.

Thị trường liên ngân hàng (Interbank) là trung tâm của thị trường ngoại hối với doanh số chiếm trên 85% tổng doanh số giao dịch toàn cầu.

Thị trường ngoại hối có nhiều ưu thế hơn so với các thị trường khác với chi phí giao dịch thấp, không phí dịch vụ, không giới hạn giao dịch và độ thanh khoản cao.

Thị trường ngoại hối rất nhạy cảm với các sự kiện kinh tế, chính trị, xã hội…nhất là các chính sách tiền tệ của các quốc gia.

Với những đặc điểm trên, trong mấy thập kỉ qua thị trường ngoại hối đã có tốc độ phát triển rất nhanh, không chỉ về mặt doanh số mà còn tạo ra nhiều loại hình nghiệp vụ kinh doanh mới, phức tạp hơn, tinh vi hơn, và cũng trở nên rủi ro hơn.

1.2.2. Một số rủi ro thường gặp trong kinh doanh ngoại hối:

Trong hoạt động kinh doanh ngoại hối, các thành viên tham gia thị trường phải đối mặt với rất nhiều loại rủi ro như rủi ro tín dụng, rủi ro tỷ giá, rủi ro lãi suất, rủi ro thanh khoản… Trong phạm vi đề tài nghiên cứu, khóa luận tốt nghiệp sẽ chỉ đề cập đến hai loại rủi ro lớn nhất và thường xảy ra nhất mà các thành viên tham gia thị trường ngoại hối phải đối mặt và có biện pháp phòng ngừa hoặc dựa vào đó để đầu cơ kiếm lời. Đó là rủi ro ngoại hối (foreign exchange risk) và rủi ro lãi suất (interest rate risk).

1.2.2.1. Rủi ro ngoại hối:

Rủi ro ngoại hối (foreign exchange rate) là loại rủi ro xảy ra khi sự biến động của tỷ giá hối đoái khiến các thành viên tham gia thị trường ngoại hối phải gánh chịu thua lỗ.2

Sự biến động tỷ giá chính là một trong những nguồn gốc rủi ro chính khiến nhiều doanh nghiệp trên thế giới rơi vào lao đao, và cũng là nguyên

2 Theo định nghĩa trên http://www.investopedia.com/terms/f/foreignexchangerisk.asp

nhân dẫn đến sự ra đời của rất nhiều công cụ phòng chống rủi ro ngoại hối. Trong quá khứ, việc tỷ giá biến động có tác động nhiều hơn kể từ sau sự sụp đổ của chế độ tỷ giá Bretton Woods vào đầu thập niên 1970. Nhiều công ty lớn trên thế giới, đặc biệt là những công ty tên tuổi của Mỹ và Nhật như Laker Airlines, Caterpillar, Toyota, Honda, v.v. đều gặp nhiều khó khăn trong kinh doanh do những biến động bất lợi của tỷ giá trong các thập niên 1980 - 1990, và khiến cho doanh thu lẫn lợi nhuận giảm thấp.

Về lý thuyết, biến động tỷ giá có thể tác động đến doanh nghiệp theo nhiều cách và được đo lường bằng độ nhạy cảm đối với rủi ro tỷ giá. Nhìn chung có ba loại rủi ro ngoại hối mà các doanh nghiệp phải đối mặt: nguy cơ độ nhạy cảm tỷ giá bắt nguồn từ các giao dịch thương mại (Transaction exposure); nguy cơ từ bảng cân đối kế toán (Translation exposure); nguy cơ độ nhạy cảm tỷ giá ảnh hưởng đến khả năng cạnh tranh (Economic exposure).

Nguy cơ độ nhạy cảm tỷ giá bắt nguồn từ các giao dịch thương mại (Transaction exposure) xảy ra khi một công ty có một khoản tiền được cam kết trả bằng ngoại tệ từ các hoạt động giao dịch như bán hàng trả chậm hoặc cho vay. Nguy cơ này liên quan đến các dòng tiền công ty chắc chắn nhận được trong tương lai như các khoản trả lãi vay hay doanh thu từ bán hàng được cam kết trước trong các hợp đồng thương mại. Đây là một rủi ro lớn với doanh nghiệp nếu trong khoảng thời gian từ khi bán hàng đến lúc nhận được tiền, tỷ giá biến động và khiến khoản doanh thu sau khi chuyển sang nội tệ bị giảm đi đáng kể. Để minh họa tác động tiềm ẩn của độ nhạy cảm giao dịch đối với các rủi ro tỷ giá, hãy xem các nhà xuất khẩu Mỹ đã bán sản phẩm của họ cho các nước châu Á trong suốt cuộc khủng hoảng 1997 – 1998, khi một vài đồng tiền các nước châu Á giảm giá khoảng 80%. Nếu các nhà xuất khẩu

thu tiền bằng tiền của các nước châu Á, thì dòng tiền của họ có thể ít hơn 80% so với dự định. Nếu các nhà xuất khẩu thu tiền bằng USD họ sẽ không phải gánh chịu độ nhạy cảm giao dịch đối với rủi ro tỷ giá. Trong trường hợp này, các công ty nhập khẩu ở các nước châu Á sẽ là người phải chịu rủi ro này. Tác động của sự thay đổi lớn trong giá trị tiền tệ có thể tàn phá các công ty kinh doanh chủ yếu dựa vào giao dịch quốc tế.

Nguy cơ độ nhạy cảm tỷ giá ảnh hưởng khả năng cạnh tranh (economic exposure) xảy ra khi biến động tỷ giá làm dòng tiền công ty nhận được trong tương lai thay đổi, ảnh hưởng đến giá trị hiện tại hay vị thế cạnh tranh của công ty trên thị trường. Nguy cơ tiềm ẩn này liên quan đến các dòng tiền tương lai không được cam kết trước trong các hợp đồng giao dịch hay đơn giản nó chỉ là các khoản tiền ước tính, không chắc chắn (khác với nguy cơ độ nhạy cảm tỷ giá từ các giao dịch thương mại cũng liên quan đến các dòng tiền tương lai nhưng đã được xác định cụ thể trong các hợp đồng giao dịch ngay từ thời điểm hiện tại). Nguy cơ tiềm ẩn có thể được coi như tác động tương lai của biến động tỷ giá lên tính thanh khoản, hoạt động, tình hình tài chính và lãi lỗ của một công ty. Ví dụ, các khoản chi phí của một công ty đa quốc gia được tính theo một loại tiền tệ, và doanh thu được tính theo một loại tiền tệ khác. Doanh thu của công ty sẽ giảm nếu đồng tiền để tính chi phí lên giá so với đồng tiền tính doanh thu. Công ty sẽ phải bỏ chỉ phí nhiều hơn để mua nguyên vật liệu và bán hàng rẻ hơn. Điều này chắc chắn sẽ làm thay đổi dòng tiền tương lai ước tính và giá trị hiện tại của công ty. Một ví dụ thực tế, việc lên giá mạnh mẽ của đồng Yên nhật giữa thập niên 90 đã khiến hàng xuất khẩu của Nhật trở nên đắt hơn so với những nước khác, vì vậy ảnh hưởng đến tính cạnh tranh về giá của các công ty xuất khẩu Nhật. Mặt khác, một nhà nhập khẩu nước ngoài nhập hàng Nhật sẽ phải bỏ ra nhiều chi phí hơn để mua đồng Yên để thanh toán tiền hàng, ảnh hưởng đến cơ cấu chi phí vốn của công ty.

Nguy cơ từ bảng cân đối kế toán (Translation exposure) xảy ra khi chuyển đổi giá trị bảng cân đối kế toán từ ngoại tệ sang nội tệ. Nguy cơ này thường xảy ra với một công ty khi mà công ty đó hợp nhất mọi kết quả hoạt động của công ty con (hay chi nhánh) ở nước ngoài và phải chuyển mọi giá trị tài sản, nguồn vốn, doanh thu, chi phí tính bằng ngoại tệ sang một loại tiền tệ thống nhất. Giá trị tiền tệ của một dòng lưu chuyển lợi nhuận không đổi từ công ty con về công ty mẹ sẽ thay đổi cùng với bất kỳ sự thay đổi nào về tỷ giá giữa hai nước. Do vậy nó sẽ tác động đến báo cáo kết quả kinh doanh hợp nhất của công ty mẹ. Giá trị bảng cân đối kế toán của công ty con tính theo đồng tiền của công ty mẹ sẽ biến động theo tỷ giá. Biến động đó không ảnh hưởng tới báo cáo kết quả kinh doanh của công ty nhưng nó có thể làm thay đổi các tỷ số tài chính quan trọng như các tỷ số đòn bẩy tài chính (sử dụng nợ). Loại nguy cơ rủi ro này sẽ không xảy ra với công ty con nhưng lại ảnh hưởng tới các tài khoản của công ty mẹ. Minh họa trong thực tiễn là cuộc khủng hoảng tài chính châu Á tác động đến độ nhạy cảm chuyển đổi đối với rủi ro tỷ giá. Thu nhập hợp nhất của công ty Black & Decker, công ty Coca- Cola cũng như những công ty khác của Mỹ rất nhạy cảm đối với tỷ giá hối đoái bởi vì hơn 1/3 tài sản và doanh số của các công ty này là ở nước ngoài. Khi các đồng ngoại tệ giảm giá so với đô la thì thu nhập của các công ty mẹ cũng giảm theo. Trong giai đoạn từ 1985 – 1988 khi đồng đô la yếu thì thu nhập của các công ty mẹ tại Mỹ gặp thuận lợi bởi vì các khoản thu nhập từ nước ngoài chuyển về Mỹ được tính theo tỷ giá cao hơn. Trong suốt cuộc khủng hoảng tài chính châu Á, đồng tiền của các quốc gia này giảm giá hơn 50% so với đồng đô la làm cho ngoại tệ của các công ty con đặt tại châu Á chuyển sang đô la ít hơn phân nửa so với dự kiến trước đây. Theo đánh giá của tổ chức tư vấn nghiên cứu thế giới (WRA), tổng cộng thu nhập các công ty giảm khoảng 20 tỷ đô la trong quý 3/1998 chỉ với lý do đồng tiền các nước châu Á giảm giá so với đô la.