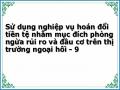

Đơn vị: tỉ đôla Mĩ

04/06 | 10/06 | 04/07 | 10/07 | 04/08 | 10/08 | 04/09 | 10/09 | |

Giao dịch giao ngay | 326 | 311 | 335 | 408 | 567 | 616 | 445 | 522 |

Kì hạn | 89 | 70 | 109 | 111 | 177 | 211 | 146 | 171 |

Tương lai | - | - | - | - | 23 | 19 | 16 | 27 |

Hoán đổi ngoại hối | 500 | 568 | 799 | 755 | 930 | 727 | 662 | 711 |

Tổng doanh thu giao dịch ngoại hối | 915 | 949 | 1243 | 1274 | 1697 | 1573 | 1269 | 1430 |

Hoán đổi tiền tệ | 5 | 6 | 13 | 14 | 24 | 18 | 17 | 18 |

Quyền chọn ngoại hối | 82 | 83 | 118 | 100 | 112 | 108 | 70 | 101 |

Tổng doanh thu công cụ phái sinh ngoại hối OTC | 87 | 89 | 131 | 114 | 136 | 126 | 87 | 119 |

Có thể bạn quan tâm!

-

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm

Doanh Thu Bình Quân Một Ngày Của Công Cụ Ngoại Hối Phái Sinh Và Hoán Đổi Ngoại Hối Trên Thị Trường Ngoại Hối Trong Tháng 4 Và Tháng 10 Từ Năm -

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối :

Ứng Dụng Hợp Đồng Chéo Tiền Tệ Để Đầu Cơ Trên Thị Trường Ngoại Hối : -

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007

Doanh Thu Bình Quân Mỗi Ngày Của Hoán Đổi Ngoại Hối Tại Các Nước Phát Triển Năm 2007 -

Biến Động Tỷ Giá Usd/vnđ Từ Tháng 10/2006 – 10/2007

Biến Động Tỷ Giá Usd/vnđ Từ Tháng 10/2006 – 10/2007 -

Nguyên Nhân Khiến Thị Trường Hoán Đổi Tiền Tệ Chưa Phát Triển Ở Việt Nam:

Nguyên Nhân Khiến Thị Trường Hoán Đổi Tiền Tệ Chưa Phát Triển Ở Việt Nam: -

Định Hướng Phát Triển Thị Trường Ngoại Hối Việt Nam Trong Thời Gian Tới:

Định Hướng Phát Triển Thị Trường Ngoại Hối Việt Nam Trong Thời Gian Tới:

Xem toàn bộ 102 trang tài liệu này.

(Nguồn: báo cáo định kì vào tháng 4 và tháng 10 hàng năm của Hội đồng Ngoại hối Anh từ năm 2006- 2009)

Bảng 5. Doanh thu bình quân một ngày của thị trường ngoại hối Anh từ 4/2006 – 10/2009

(Nguồn: số liệu từ báo cáo định kì vào tháng 4 và tháng 10 hàng năm của Hội đồng Ngoại hối Anh

từ năm 2006 – 2009, tính toán của tác giả)

Biểu đồ 10. Doanh thu bình quân một ngày trên thị trường ngoại hối Anh từ 4/2006 – 10/2009

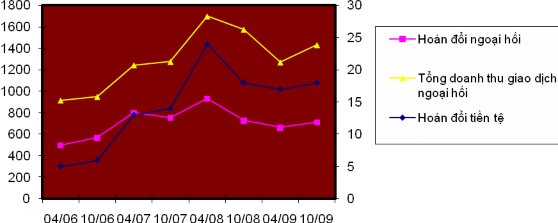

Trong thời kì khủng hoảng, sự khan hiếm đồng đôla Mĩ cùng với nỗi lo sợ về rủi ro từ các đối tác (counterparty risk) trên thị trường tài chính là hai nguyên nhân chính dẫn đến sự biến động trên thị trường hoán đổi tiền tệ. Trên thực tế, đồng đôla Mĩ là đồng tiền được giao dịch nhiều nhất trên thị trường ngoại hối nói chung và thị trường hoán đổi tiền tệ nói riêng. Đặc biệt khi cuộc khủng hoảng tài chính diễn ra, nhu cầu về đôla Mĩ để tài trợ cho các hoạt động của các thành viên thị trường càng tăng cao, trong khi nguồn cung lại bị hạn chế do nỗi lo sợ về rủi ro tín dụng. Các thành viên trên thị trường liên ngân hàng không còn sẵn sàng tài trợ đôla Mĩ bằng các khoản vay như trước kia nữa. Chính vì vậy, nhiều thành viên tham gia thị trường ngoại hối đã sử dụng hoán đổi tiền tệ để có được nguồn tài trợ đôla Mĩ. Hành động này càng khiến nhu cầu về đôla Mĩ trên thị trường hoán đổi tiền tệ tăng lên, và biến thị trường này thành thị trường “một phía” (với nhu cầu đôla Mĩ ngày càng tăng cao, còn cung thì rất khan hiếm, hầu như không có). Mặt khác, cuộc khủng hoảng tài chính đã tác động mạnh mẽ lên thị trường ngoại hối, khiến tỷ giá có những thời điểm dao động mạnh chưa từng thấy, đặc biệt là sau sự kiện ngân hàng Lehman Brothers sụp đổ. Nỗi lo về rủi ro tỷ giá đã khiến các nhà đầu tư tìm kiếm đến những đồng tiền mạnh như một nơi trú ẩn an toàn, và đôla Mĩ là đồng tiền được lựa chọn đầu tiên. Trong suốt cuộc khủng hoảng tài chính, dù có những thời điểm đôla Mĩ bị mất giá (do sự cắt giảm lãi suất của Cục dự trữ liên bang Mĩ), nhưng nhìn chung đôla Mĩ vẫn lên giá mạnh so với các đồng tiền khác (kể cả các đồng tiền mạnh như Euro, JPY, GBP), đặc biệt là từ cuối năm 2008 (Biểu đồ 11).

(Nguồn: báo cáo “The crisis in the foreign exchange market” của Micheal Melvin và Mark

P.Taylor, tháng 3/2009)

Biểu đồ 11. Biến động tỷ giá của các đồng tiền chính trên thế giới so với đôla Mĩ từ 2007-2009

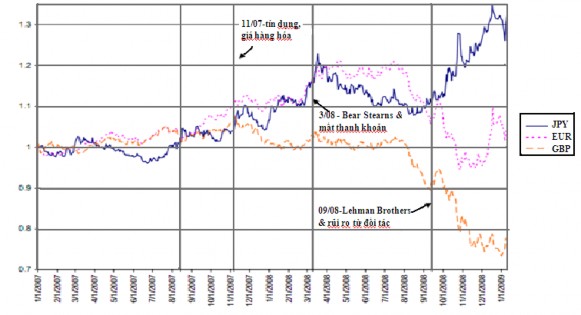

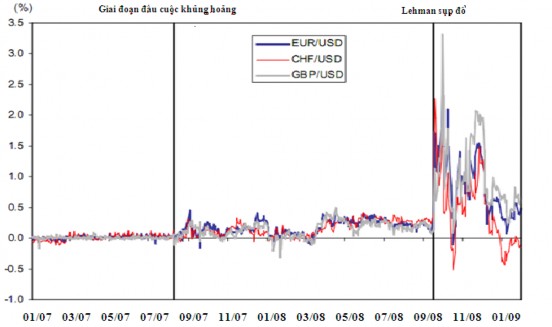

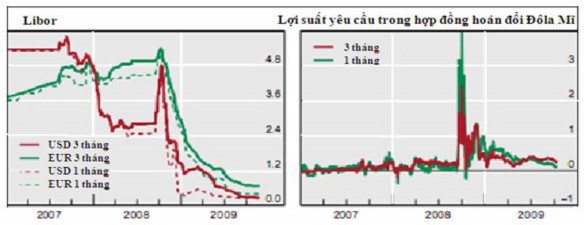

Ngay cả khi các thành viên tham gia thị trường sử dụng hợp đồng hoán đổi để đáp ứng nhu cầu Đôla Mĩ của mình, thì chi phí để vay đồng tiền này cũng trở nên đắt hơn rất nhiều so với trước kia.Nguyên nhân là do đồng đôla Mĩ lên giá cùng với sự khan hiếm của mình đã khiến tỷ giá hoán đổi tăng cao. Theo báo cáo của Ngân hàng Thanh toán Quốc tế13, chi phí để vay đôla Mĩ bằng hợp đồng hoán đổi ngoại tệ với những ngoại tệ chủ yếu khác như Euro, CHF hay bảng Anh đều tăng đột biến. Chênh lệch giữa lãi suất Libor US dollar trong hoán đổi tiền tệ 3 tháng với đồng Euro và bảng Anh dao động từ 260 – 330 điểm vào đầu tháng 10 năm 2008, sau sự sụp đổ của Lehman Brothers (Biểu đồ 12 và 13).

13 Báo cáo của Naohiko Baba và Frank Packer, 2009, “From turmoil to crisis: dislocations in the FX swap market before and after the failure of Lehman Brothers”, BIS

(Nguồn: Bloomberg, tính toán của Ngân hàng Thanh toán Quốc tế)

Biểu đồ 12. Điểm tỷ giá hoán đổi ngoại hối 2007 – 2009

(Nguồn: Báo cáo hàng quí của Ngân hàng Thanh Toán Quốc Tế tháng 12 năm 2009)

Biểu đồ 13. Lợi suất yêu cầu của hoán đổi USD và LIBOR từ 2007 – 2009

Nỗi lo sợ về rủi ro từ phía đối tác và thị trường “một phía” đã làm cho chênh lệch tỷ giá mua vào – bán ra (bid – ask spread) mở rộng, và chi phí cho việc vay đôla Mĩ trên thị trường hoán đổi tiền tệ còn tăng cao hơn so với thị trường tiền mặt. Báo cáo “The crisis in the foreign exchange market” của Micheal Melvin và Mark P.Taylor (2009) đã cho thấy rõ sự chênh lệch giữa tỷ

giá hoán đổi trước và sau khi sự kiện Lehman Brothers xảy ra. Ví dụ như trong thời kì chưa xảy ra khủng hoảng, điểm kì hạn trong hợp đồng hoán đổi đối với EUR/USD là 0.2 điểm. Nhưng sau sự kiện Lehman Brothers, điểm kì hạn đã tăng lên đến 10 điểm, trong khi chênh lệch giá mua/bán của tỷ giá giao ngay chỉ tăng từ 1 lên 5 điểm (Bảng 6).

Trước cuộc khủng hoàng tài chính 2007 | Sau sự kiện Lehman Brothers | |||

Giao ngay | Hoán đổi | Giao ngay | Hoán đổi | |

EUR/USD | 1 | 0.2 | 5 | 10 |

GBP/USD | 3 | 0.3 | 12 | 12 |

USD/JPY | 3 | 0.2 | 12 | 10 |

USD/CHF | 4 | 0.4 | 16 | 15 |

AUD/USD | 4 | 0.4 | 20 | 20 |

USD/CAD | 4 | 0.3 | 20 | 30 |

NZD/USD | 8 | 0.5 | 40 | 10 |

(Nguồn: báo cáo “The crisis in the foreign exchange market” của Micheal Melvin và Mark

P.Taylor, 2009)

Bảng 6. Chênh lệch giữa tỷ giá mua vào-bán ra của tỷ giá giao ngay và tỷ giá hoán đổi trước và trong thời kì cuộc khủng hoảng tài chính 2007 – 2009

Chi phí của việc sử dụng hợp đồng hoán đổi tiền tệ tăng cao vào cuối năm 2008 đã khiến doanh thu cũng như khối lượng giao dịch của thị trường hoán đổi tiền tệ giảm mạnh. Khối lượng giao dịch mỗi ngày của hoán đổi ngoại hối trên thị trường Mĩ giảm 27% vào tháng 4 năm 2009 so với một năm trước đó. Hay như tại Anh, doanh thu của hoán đổi ngoại hối giảm gần 29% trong khoảng thời gian từ tháng 4 năm 2008 đến 2009. Thêm vào đó, trong thời kì khủng hoảng, nỗi lo sợ về rủi ro tín dụng và tính thanh khoản khiến

các thành viên trên thị trường ngoại hối không còn sẵn lòng cho vay ngoại hối trong thời gian dài. Chính vì vậy mà kì hạn của các hợp đồng hoán đổi tiền tệ cũng bị thu ngắn.

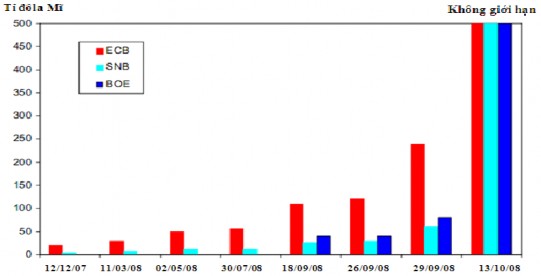

Theo báo cáo của Ngân hàng Thanh toán quốc tế14, sự khan hiếm đôla Mĩ đã khiến vấn đề về tính thanh khoản đồng đôla ở các ngân hàng Châu Âu thêm trầm trọng. Và các ngân hàng trung ương đã phải hành động để làm giảm nhẹ cú sốc về sự thiếu hụt đôla Mĩ thông qua thị trường hoán đổi tiền tệ toàn cầu và giúp ổn định tính thanh khoản của thị trường ngoại hối. Tháng 12 năm 2007, Cục dự trữ liên bang Mĩ (Fed), Ngân hàng trung ương Châu Âu (ECB) và Ngân hàng quốc gia Thụy Sĩ (SNB) cùng bắt tay nhau, giúp giải quyết vấn đề thiếu hụt đôla Mĩ của các ngân hàng Châu Âu. Fed đã thông báo thiết lập kênh hoán đổi tiền tệ (swap lines), hay “thỏa thuận tiền tệ tương trợ lẫn nhau” (reciprocal currency arrangements) với ECB và SNB vào ngày 12 tháng 12 năm 2007. Theo thỏa thuận tại thời điểm đó, ECB sẽ hoán đổi đồng EURO lên tới 20 tỉ đôla Mĩ, và SNB sẽ hoán đổi france Thụy Sĩ cho 4 tỉ đôla Mĩ cho đến cuối tháng 6 năm 2008. Nhờ đó, ECB và SNB có thể tạm thời đáp ứng nhu cầu vay đôla Mĩ của các thành viên trên thị trường Châu Âu và Thụy Sĩ. Tuy nhiên, trước những nỗi lo về rủi ro hệ thống và những áp lực trên thị trường hoán đổi tiền tệ, Fed đã tăng cường kênh hoán đổi tiền tệ với ECB và SNB lên tới 30 tỉ đôla Mĩ và 6 tỉ đôla Mĩ vào ngày 11 tháng 3 năm 2008. Nhưng số tiền hoán đổi trên vẫn không đáp ứng đủ nhu cầu đôla Mĩ trên thị trường, buộc Fed một lần nữa tăng kênh hoán đổi tiền tệ lên đến 50 tỉ đôla Mĩ cho ECB và 20 tỉ đôla Mĩ cho SNB. Sau sự kiện Lehman Brothers, áp lực về tính thanh khoản của đôla Mĩ không chỉ đè nặng lên thị trường tài chính mà còn tác động mạnh lên thị trường hoán đổi tiền tệ, buộc Fed cung cấp một khoản hoán đổi hơn gấp đôi tới 110 tỉ đôa la Mĩ cho ECB và 27 tỉ đôla Mĩ cho

14 Báo cáo của Naohiko Baba và Frank Packer, 2009, “From turmoil to crisis: dislocations in the FX swap market before and after the failure of Lehman Brothers”, BIS

SNB. Đồng thời tại thời điểm đó, Fed mở các kênh hoán đổi tiền tệ mới với Ngân hàng Nhật Bản (BoJ), Ngân hàng Anh (BoE) và Ngân hàng Canada (BoC) vào 18 tháng 9 năm 2008. Tuy nhiên vì cuộc khủng hoảng tài chính vẫn tiếp tục, kênh hoán đổi tiền tệ vẫn tiếp tục tăng lên nhanh chóng và cuối cùng vào ngày 13 tháng 10, Fed công bố thực hiện các kênh hoán đổi tiền tệ không giới hạn với ECB, SNB, BoE và BoJ (Biểu đồ 14). Với việc nhận thức về vai trò là người cung cấp tính thanh khoản đồng đôla Mĩ trên toàn cầu trong bối cảnh cuộc khủng hoảng vẫn tiếp tục, Fed thiết lập các kênh hoán đổi tiền tệ với các ngân hàng trung ương khác như Ngân hàng dự trữ Úc, Sveriges Riksbank, Ngân hàng quốc gia Đan Mạch, Ngân hàng Norges, Ngân hàng dự trữ New Zealand, Banco Central do Brazil, Banco de Mexico, Ngân hàng Hàn Quốc và Cục quản lý tiền tệ Singapore (Moneytary Authority of Singapore). Nếu các kênh hoán đổi tiền tệ thực hiện trước khi Lehman Brothers sụp đổ được đánh giá là không mấy hiệu quả, thì những kênh hoán đổi sau này đã giúp sự biến động trên thị trường hoán đổi tiền tệ dần ổn định vào đầu năm 2009, như có thể thấy trong biểu đồ 12 và 13.

(Nguồn: Các ngân hàng trung ương, báo cáo Ngân hàng Thanh toán Quốc tế)

Biểu đồ 14. Kênh hoán đổi giữa Fed và ECB, SNB, BOE từ tháng 12 năm 2007 đến tháng 10 năm 2008

Tóm lại, hoán đổi tiền tệ là một trong những sản phẩm phái sinh phát triển nhất trên thị trường ngoại hối thế giới trong điều kiện thị trường hiệu quả và ổn định, giúp các doanh nghiệp phòng ngừa được những rủi ro tỷ giá trên thị trường cũng như là một công cụ để đầu cơ kiếm lời hiệu quả. Trong giai đoạn khủng hoảng tài chính, việc thực hiện các hợp đồng hoán đổi có thể không hiệu quả như trong giai đoạn nền kinh tế bình thường do chi phí thực hiện hợp đồng tăng cao. Nhưng đây vẫn là công cụ phái sinh ưa thích của các nhà đầu tư khi thị trường trở lại bình thường. Đặc biệt, nhờ có hoán đổi tiền tệ mà ngân hàng trung ương các nước đã có được nguồn USD đáng kể, giúp bình ổn lại thị trường trong giai đoạn khủng hoảng tồi tệ nhất.

2. Thực trạng ứng dụng hoán đổi tiền tệ trên thị trường ngoại hối Việt Nam

2.1. Thực trạng thị trường ngoại hối và hoán đổi tiền tệ ở Việt Nam:

Trong quá trình hội nhập kinh tế quốc tế của Việt Nam, chính sách ngoại hối đóng vai trò rất quan trọng, làm sao để vừa tranh thủ được các nguồn vốn quốc tế, thúc đẩy hoạt động thương mại, đầu tư, du lịch, kiều hối, nhưng lại phải đảm bảo được chủ quyền của đồng Việt Nam, thực hiện được mục tiêu của chính sách tiền tệ. Trong thời gian qua, chính sách ngoại hối của Việt Nam đã có những thay đổi quan trọng, một số quy định đã thông thoáng hơn, mở ra nhiều nghiệp vụ mới, đặc biệt là các nghiệp vụ phái sinh ngoại hối.Tuy nhiên cho đến nay, ở Việt Nam các nghiệp vụ phái sinh nói chung và nghiệp vụ hoán đổi tiền tệ nói riêng vẫn còn kém phát triển.

Nghiệp vụ hoán đổi tiền tệ đã được Nhà nước cho phép thực hiện từ cuối năm 1997 với Quyết định số 430/1997/QĐ/NH13 ngày 24/12/1997 và sau này là Quyết định số 893/2001/QĐ-NHNN ngày 17/7/2001 của thống đốc NHNN. Tuy nhiên, đây mới chỉ là những giao dịch hoán đổi thuận chiều giữa NHNN và NHTM và chỉ được sử dụng trong trường hợp các NHTM dư thừa