Bước 1: Khi có nhu cầu vay vốn, hộ nghèo viết Giấy đề nghị vay vốn theo mẫu của NHCSXH, gửi cho Ban quản lý Tổ TK&VV.

Bước 2: Tổ TK&VV cùng HĐT nhận ủy thác tổ chức họp để bình xét những hộ nghèo đủ điều kiện vay vốn, và thống nhất mức vay lập danh sách khách hàng trình UBND cấp xã xác nhận là đối tượng được vay và cư trú hợp pháp tại xã.

Bước 3: Tổ TK&VV gửi danh sách hộ nghèo đề nghị vay vốn theo mẫu 03/TD tới ngân hàng.

Bước 4: Ngân hàng phê duyệt cho vay và thông báo tới UBND cấp xã, Ban quản lý tổ TK&VV.

Bước 5: UBND cấp xã thông báo cho HĐT nhận ủy thác cấp xã.

Bước 6: HĐT cấp xã thông báo cho Ban quản lý tổ TK&VV.

Bước 7: Ban quản lý tổ TK&VV thông báo cho tổ viên/hộ gia đình vay vốn biết thời gian và địa điểm giải ngân.

Bước 8: Ngân hàng tiến hành giải ngân trực tiếp đến người vay.

Bước 9: Người vay trả lãi định kỳ theo thỏa thuận cho ngân hàng thông qua Tổ TK&VV.

Bước 10: Người vay trả nợ gốc trực tiếp cho ngân hàng theo phân kỳ trả gốc đã thỏa thuận

Từ quy mô mạng lưới hoạt động, ủy thác cho vay và quy trình cho vay hộ nghèo đang thực hiện tại NHCSXH chi nhánh thành phố Hà Nội, có thể thấy được sự tham gia của các HĐT, Ban quản lý tổ TK&VV vào nhiều khâu quan trọng trong quy trình quản trị rủi ro tín dụng tại NHCSXH.

2.1.3.2 Cơ cấu tài sản - nguồn vốn

* Cơ cấu nguồn vốn

Bảng 2.1: Cơ cấu nguồn vốn tại NHCSXH chi nhánh thành phố Hà Nội

Năm 2017 | Năm 2018 | Năm 2019 | Tỷ lệ | |||||

tăng trưởng (%) | ||||||||

Tiền gửi | Tỷ trọng | Tiền gửi | Tỷ trọng | Tiền gửi | Tỷ trọng | 2018/ | 2019/ | |

(triệu đồng) | (%) | (triệu đồng) | (%) | (triệu đồng) | (%) | 2017 | 2018 | |

1. Vốn huy động | 829,682 | 12.56 | 1,214,913 | 15.94 | 1,372,914 | 15.48 | 46.43 | 13.01 |

Tiền Gửi của các cá nhân tại trụ sở | 377,540 | 624,596 | 654,738 | 65.44 | 4.83 | |||

Tiền gửi cá nhân, tổ chức tại điểm GDXA | 177,290 | 237,983 | 321,154 | 34.23 | 34.95 | |||

Tiền gửi của tổ TK&VV | 274,852 | 352,334 | 397,022 | 28.19 | 12.68 | |||

2. Vốn nhận ủy thác, đầu tư | 2,079,800 | 31.49 | 2,655,057 | 34.82 | 3,361,402 | 37.90 | 27.66 | 26.60 |

Vốn Ngân sách Thành phố ủy thác | 1,851,318 | 2,342,353 | 2,946,916 | 26.52 | 25.81 | |||

Vốn Ngân sách quận, huyện ủy thác | 213,419 | 297,641 | 414,486 | 39.46 | 39.26 | |||

Vốn MTTQ TP, quận, huyện | 15,063 | 15,063 | 0 | - | -100 | |||

3. Vốn trung ương điều chuyển | 3,694,114 | 55.94 | 3,754,126 | 49.24 | 4,133,817 | 46.61 | 1.62 | 10.11 |

Tổng nguồn vốn quản lý | 6,603,596 | 7,624,096 | 8,868,133 | 15.45 | 16.32 | |||

Có thể bạn quan tâm!

-

Các Yếu Tố Tác Động Đến Quản Trị Rủi Ro Tín Dụng

Các Yếu Tố Tác Động Đến Quản Trị Rủi Ro Tín Dụng -

Kinh Nghiệm Tại Việt Nam Và Một Số Ngân Hàng Ở Các Nước Có Mô Hình Tín Dụng Đối Với Người Nghèo Về Phòng Ngừa Rủi Ro Tín Dụng Trong Hoạt Động Cho

Kinh Nghiệm Tại Việt Nam Và Một Số Ngân Hàng Ở Các Nước Có Mô Hình Tín Dụng Đối Với Người Nghèo Về Phòng Ngừa Rủi Ro Tín Dụng Trong Hoạt Động Cho -

Tình Hình Hoạt Động Của Tại Ngân Hàng Chính Sách Xã Hội - Chi Nhánh Thành Phố Hà Nội.

Tình Hình Hoạt Động Của Tại Ngân Hàng Chính Sách Xã Hội - Chi Nhánh Thành Phố Hà Nội. -

Nợ Rủi Ro Cho Vay Hộ Nghèo Theo Đơn Vị Ủy Thác.

Nợ Rủi Ro Cho Vay Hộ Nghèo Theo Đơn Vị Ủy Thác. -

Quy Trình Và Kỹ Thuật Quản Lý Rủi Ro Tín Dụng Trong Cho Vay Hộ Nghèo Tại Nhcsxh Chi Nhánh Thành Phố Hà Nội.

Quy Trình Và Kỹ Thuật Quản Lý Rủi Ro Tín Dụng Trong Cho Vay Hộ Nghèo Tại Nhcsxh Chi Nhánh Thành Phố Hà Nội. -

Định Hướng Phát Triển, Đề Xuất Một Số Giải Pháp Và Các Kiến Nghị Về Quản Trị Rủi Ro Trong Cho Vay Hộ Nghèo Tại Ngân Hàng Chính Sách Xã Hội

Định Hướng Phát Triển, Đề Xuất Một Số Giải Pháp Và Các Kiến Nghị Về Quản Trị Rủi Ro Trong Cho Vay Hộ Nghèo Tại Ngân Hàng Chính Sách Xã Hội

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: NHCSXH thành phố Hà Nội)

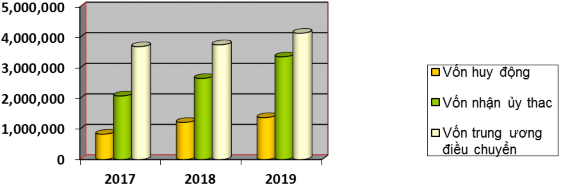

Qua bảng số liệu 2.1 cho thấy, Nguồn vốn tại NHCSXH Thành phố Hà Nội từ năm 2017 đến 2019 luôn giữ mức tăng trưởng cao vượt gần gấp đôi so với chỉ tiêu trong định hướng chiến lược giai đoạn 2016-2020 của NHCSXH (định hướng là 8%/năm). Năm 2018 đạt 7,624. tỷ đồng, tăng 1,020.5 tỷ đồng,

tương đương tăng 15.45% so với năm 2017. Năm 2019, tổng nguồn vốn của NHCSXH Thành phố Hà Nội đạt 8,868.1 tỷ đồng, tăng 1,244 tỷ đồng, tương đương tăng 16.32% so với năm 2018. Tỷ lệ vốn huy động từ dân cư rất nhỏ chiếm khoảng 12-15%% tổng nguồn vốn. Cơ cấu nguồn vốn với tỷ trọng nguồn vốn trung ương điều chuyển lớn chiếm 46.61%, đây là do NHCSXH nhận vốn từ Chính phủ chuyển sang và qua việc huy động vốn được Nhà nước cấp bù chi phí gồm phát hành trái phiếu, nhận tiền gửi của các NHTM theo kế hoạch tăng trưởng tín dụng hàng năm, khi thiếu hụt NHCSXH giao các chi nhánh huy động từ dân cư. Bên cạnh đó với tỷ lệ 37,9% là nguồn nhận ủy thác đầu tư, đây là nguồn vốn do UBND thành phố và UBND các quận, huyện, thị xã chuyển, để thực hiện cho vay các đối tượng chính sách tại địa phương, đặc biệt là cho vay hộ nghèo, hộ cận nghèo chuẩn thành phố, giải quyết việc làm cho người dân bị mất đất nông nghiệp do quá trình đô thị hóa.

Qua số liệu về huy động vốn ủy thác từ địa phương có thể thấy tỷ lệ vốn này tương đối lớn và tăng dần qua các năm, năm 2017 là 2,079.8 tỷ đồng, năm 2018 là 2,655 tỷ đồng, năm 2019 là 3,361.9 tỷ chiếm hơn 37.9% tổng nguồn vốn.

Biểu đồ 2.1: Cơ cấu nguồn vốn tại NHCSXH thành phố Hà Nội

(Nguồn NHCSXH thành phố Hà Nội)

2.1.3.3 Cơ cấu dư nợ các chương trình cho vay a)Cơ cấu dư nợ theo chương trình vay

Bảng 2.2 Cơ cấu dư nợ theo các chương trình cho vay

Chương trình cho vay | Dư nợ 31/12/17 (triệu đồng) | Dư nợ 31/12/18 (triệu đồng) | Dư nợ 31/12/19 (triệu đồng) | Tăng (+),giảm (-) % 2018/2017 | Tăng (+),giảm (-) % 2019/2018 | |

TT | ||||||

1 | Hộ nghèo | 387,777 | 282,243 | 166,933 | -27.22 | -40.85 |

2 | Hộ cận nghèo | 501,239 | 231,599 | 187,007 | -53.79 | -19.25 |

3 | Hộ mới thoát nghèo | 1,793,334 | 2,265,670 | 2,446,853 | 26.34 | 8.00 |

4 | HSSV có HCKK | 181,033 | 123,775 | 90,949 | -31.63 | -26.52 |

5 | Giải quyết VL | 2,144,737 | 2,776,547 | 3,676,652 | 29.46 | 32.42 |

6 | XKLĐ | 1,119 | 775 | 483 | -30.74 | -37.68 |

7 | NSVSMT | 1,187,695 | 1,302,874 | 1,463,884 | 9.70 | 12.36 |

8 | Doanh nghiệp Vừa& nhỏ | 2,625 | 1,700 | 1,000 | -35.24 | -41.18 |

9 | Hộ SXKD VKK | 90,540 | 92,536 | 94,532 | 2.20 | 2.16 |

10 | Thương nhân VKK | 1,720 | 1,687 | 1,666 | -1.92 | -1.24 |

11 | Dự án NIPPON | 600 | 1,650 | 1,910 | 175.00 | 15.76 |

12 | Hộ gia đình và người nhiễm HIV, sau cai nghiện... (QĐ 29) | 1,000 | 830 | 180 | -17.00 | -78.31 |

13 | Trồng rừng NĐ 75/2015/NĐ-CP | 800 | 661 | 581 | -17.38 | -12.10 |

14 | Hộ nghèo về nhà ở | 45,486 | 135,471 | 124,240 | 197.83 | -8.29 |

15 | HN nuôi Bò s.sản | 88 | 81 | 14,548 | -7.95 | 17860.49 |

16 | Nhà ở xã hội NĐ100 | 61,999 | 141,993 | 100.00 | 129.02 | |

Tổng cộng | 6,339,793 | 7,280,098 | 8,413,411 | 14.8 | 15.6 |

(Nguồn NHCSXH thành phố Hà Nội)

NHCSXH chi nhánh thành phố Hà Nội đang thực hiện cho vay 16 chương trình tín dụng với tổng dư nợ đến thời điểm 31/12/2019 là 8,413,411 triệu đồng, trong đó 6 chương trình có dư nợ lớn đó là: cho vay Hộ nghèo, hộ cận nghèo, Hộ mới thoát nghèo, cho vay giải quyết việc làm và cho vay NSVSMT và chương trình Nhà ở xã hội. Trong đó một số chương trình cho vay có dư nợ giảm mạnh gồm cho vay Hộ nghèo, Hộ cận nghèo do số hộ nghèo giảm hàng năm giảm dẫn đến giảm đối tượng vay; các chương trình có tăng trưởng mạnh là Hộ mới thoát nghèo (là những khách hàng mới thoát nghèo trong vòng 3 năm tính từ ngày vay), giải quyết việc làm (chủ yếu tăng do nguồn địa phương chuyển cho vay Hộ nghèo, hộ cận nghèo chuẩn thành phố Hà Nội), Nước sạch vệ sinh môi trường.

Đa số khách hàng đều được vay vốn bằng hình thức tín chấp, trừ một số chương trình như nhà ở xã hội, từ chương trình cho vay doanh nghiệp vừa và nhỏ và một số đối tượng vay vốn là các doanh nghiệp vay vốn sản xuất kinh doanh có thu hút được lao động vào làm với mức vay trên 100 triệu đồng

Bảng 2.3 Phân loại nợ theo hình thức cho vay

Năm 2017 | Năm 2018 | Năm 2019 | Tốc độ tăng giảm (%) | ||||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | 2018/ 2017 | 2019/ 2018 | ||

(triệu đồng) | (%) | (triệu đồng) | (%) | (triệu đồng) | (%) | ||||

I. Cho vay trực tiếp | 1,381,439 | 21.79 | 85,972.00 | 1.18 | 25,711 | 0.31 | -93.8 | -70.1 | |

II. Cho vay ủy thác | 4,958,354 | 78.21 | 7,194,126 | 98.82 | 8,387,700 | 99.69 | 45.09 | 16.59 | |

1 | Cho vay ủy thác Hội phụ nữ | 2,868,343 | 4,116,132 | 4,730,303 | 43.50 | 4.92 | |||

2 | Cho vay ủy thác Hội nông dân | 1,277,203 | 1,763,262 | 2,067,007 | 38.06 | 17.23 | |||

3 | Cho vay ủy thác HCBB | 646,735 | 1,031,074 | 1,244,515 | 59.43 | 20.70 | |||

4 | Cho vay ủy thác ĐTN | 166,073 | 283,658 | 345,875 | 70.80 | 21.93 | |||

Tổng | 6,339,793 | 7,280,098 | 8,413,411 | ||||||

(Nguồn NHCSXH thành phố Hà Nội)

Từ bảng số liệu 2.3, NHCSXH chủ yếu cho vay tín chấp qua việc ủy thác một số công đoạn cho vay thông qua 4 tổ chức hội, đoàn thể, dư nợ ủy thác đến 31/12/2019 chiếm 99.69% tổng dư nợ.

2.1.3.4 Kết quả hoạt động kinh doanh

NHCSXH là một tổ chức tín dụng đặc biệt hoạt động trong lĩnh vực tiền tệ, tín dụng, hoạt động không vì mục tiêu lợi nhuận, tuy nhiên kết quả hoạt động kinh doanh của ngân hàng đánh giá kết quả hoạt động của Ngân hàng và góp phần vào việc hạn chế sử dụng tiền từ ngân sách Nhà nước và duy trì hoạt động của hệ thống ngân hàng.

Bảng 2.4: Kết quả hoạt động kinh doanh của NHCSXH Thành phố Hà Nội

Năm 2017 | Năm 2018 | Năm 2019 | |||

Số tiền | Số tiền | Tỷ lệ tăng | Số tiền | Tỷ lệ tăng | |

(triệu đồng) | (triệu đồng) | (%) | (triệu đồng) | (%) | |

Tổng thu | 495,290 | 543,750 | 109.8% | 616,384 | 113.36% |

Thu lãi tín dụng | 490,337 | 538,312 | 109.8% | 610,220 | 113.36% |

Thu lãi ngoài tín dụng | 4,953 | 5,438 | 109.8% | 6,164 | 113.35% |

Tổng chi | 463,622 | 480,036 | 103.5% | 571,508 | 119.06% |

Lợi nhuận | 31,668 | 63,714 | 201.2% | 44,876 | 70.43% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh - NHCSXH Hà Nội)

Từ bảng biểu 2.4 ta thấy thu lãi từ hoạt động tín dụng luôn chiếm một tỷ trọng cao trong tổng thu nhập, chiếm trên 99% tổng thu nhập. Điều này là do NHCSXH tập trung thực hiện tín dụng chính sách và chưa mở rộng được các dịch vụ có thu phí khác.

2.2 Tình hình quản trị rủi ro tín dụng trong cho vay hộ nghèo tại Ngân hàng Chính sách xã hội - chi nhánh Thành phố Hà Nội.

2.2.1 Tình hình nợ rủi ro.

2.2.1.1 Cơ cấu phân loại nợ.

Rủi ro tín dụng được Ngân hàng nhìn nhận, đánh giá qua số liệu thực tế theo loại nợ và từ tình hình hoạt động của mình.

Số liệu đánh giá dựa vào cơ cấu nợ quá hạn, nếu nợ quá hạn lớn chứng tỏ hoạt động cho vay có nhiều bất cập, công tác quản trị rủi ro tín dụng có thể có vấn đề, số liệu này là thể hiện bề nổi của chất lượng tín dụng của Ngân hàng.

Bảng 2.5 Tình hình nợ xấu, nợ khoanh

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | |

(triệu đồng) | (%) | (triệu đồng) | (%) | (triệu đồng) | (%) | |

Dư nợ trong hạn | 6,334,383 | 99.91 | 7,274,359 | 99.92 | 8,408,599 | 99.94 |

Dư nợ quá hạn | 4,440 | 0.07 | 4,222 | 0.06 | 3,544 | 0.04 |

Dư nợ khoanh | 970 | 0.02 | 1,517 | 0.02 | 1,268 | 0.02 |

Tổng Dư nợ | 6,339,793 | 7,280,098 | 8,413,411 |

(Nguồn NHCSXH thành phố Hà Nội) Từ bảng số liệu 2.5, ta thấy về bề nổi chất lượng tín dụng tại NHCSXH thành phố Hà Nội là rất tốt, nợ quá hạn giảm qua các năm, kết quả này có được là do Ngân hàng tập trung đôn đốc thu hồi và một phần khách hàng gặp

rủi ro tín dụng được xác nhận và chuyển sang nợ khoanh, hoặc được xóa nợ.

Tuy nhiên thực tế trong những năm qua, nợ rủi ro của NHCSXH chi nhánh thành phố Hà Nội cũng phát sinh tương đối nhiều và đã được xử lý, thu hồi. Nợ đã được xử lý bao gồm các trường hợp bị rủi ro tín dụng do nguyên nhân khách quan như hộ vay chết không có người thừa kế, không có tài sản xử lý, hộ vay bị rủi ro trong sản xuất kinh doanh như dịch bệnh, những hộ này

đã được xóa nợ. Một số trường hợp xâm tiêu chiếm dụng thường liên quan đến tổ trưởng tổ TK&VV và sự quản lý không chặt chẽ của HĐT nhận ủy thác, tuy nhiên khi phát hiện các món vay này đã được ngân hàng thu hồi.

2.2.1.2 Nợ rủi ro theo chương trình tín dụng.

Bảng 2.6 Phân loại nợ bị rủi ro theo chương trình cho vay

Đơn vị, triệu đồng

CHƯƠNG TRÌNH VAY | Tổng NQH, NK năm 2019 | Tổng nợ NQH, NK năm 2018 | Tổng nợ NQH, NK năm 2017 | ||||

Nợ quá hạn | Nợ khoanh | Nợ quá hạn | Nợ khoanh | Nợ quá hạn | Nợ khoanh | ||

(1) | (2) | (11) | (12) | (11) | (14) | (11) | (14) |

1 | Hộ nghèo | 324.36 | 217.71 | 446.18 | 304.37 | 531.41 | 407.16 |

2 | Hộ cận nghèo | 257.51 | 19.55 | 441.82 | 19.55 | 315.74 | 21.00 |

3 | Hộ mới thoát nghèo | 295.31 | 139.44 | 161.99 | 109.44 | 0.00 | 0.00 |

4 | HSSV có HCKK | 1,019.68 | 0.00 | 1,381.61 | 12.50 | 1,563.12 | 24.50 |

5 | NSVSMT | 111.33 | 20.00 | 80.80 | 8.00 | 126.39 | 8.00 |

6 | Giải quyết VL | 1,388.34 | 783.00 | 1,584.62 | 810.84 | 1,712.70 | 205.14 |

7 | XKLĐ | 63.90 | 20.00 | 52.00 | 152.90 | 52.00 | 177.10 |

8 | Hộ SXKD VKK | 60.00 | 70.00 | 72.50 | 36.50 | 139.00 | 57.10 |

9 | Thương nhân VKK | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

10 | Nhà ở xã hội NĐ100 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

11 | Hộ nghèo về nhà ở | 23.60 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

12 | Trồng rừng NĐ 75/2015/NĐ-CP | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

13 | Hộ gia đình và người nhiễm HIV, sau cai nghiện... (QĐ 29) | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

14 | Cho vay doanh nghiệp vừa và nhỏ (KFW) | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

15 | Dự án NIPPON | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

16 | Cho vay bò sinh sản | 0.00 | 0.00 | 0.00 | 63.07 | 0.00 | 70.00 |

TỔNG CỘNG | 3,544.03 | 1,268 | 4,221.53 | 1,517.17 | 4,440.36 | 970.00 | |

(Nguồn NHCSXH thành phố Hà Nội)