3.1.3.3. Chất lượng hoạt động tín dụng và tình hình rủi ro tín dụng tại chi nhánh Rủi ro hoạt động tín dụng của chi nhánh

Bảng 3.4. Chất lượng hoạt động tín dụng của chi nhánh các năm 2015 - 2017

Nội dung | Giá trị (tỷ đồng) | Tỷ lệ (%) | |

2015 | Tổng dư nợ | 2990 | 100 |

Nợ quá hạn Trong đó: - Nợ quá hạn bán lẻ | 3.947 3.947 | 0.132 | |

2016 | Tổng dư nợ | 3327 | 100 |

Nợ quá hạn Trong đó: - Nợ quá hạn bán lẻ | 14.9488 14.9488 | 0.449 | |

2017 | Tổng dư nợ | 3786 | 100 |

Nợ quá hạn Trong đó: - Nợ quá hạn bán lẻ | 21.459 21.459 | 0.5668 |

Có thể bạn quan tâm!

-

Các Yếu Tố Ảnh Hưởng Đến Công Tác Quản Trị Rủi Ro Tín Dụng Bán Lẻ

Các Yếu Tố Ảnh Hưởng Đến Công Tác Quản Trị Rủi Ro Tín Dụng Bán Lẻ -

Các Chỉ Tiêu Phản Ánh Nợ Quá Hạn Và Quản Trị Nợ Quá Hạn

Các Chỉ Tiêu Phản Ánh Nợ Quá Hạn Và Quản Trị Nợ Quá Hạn -

Mô Hình Tổ Chức Nhân Sự Tại Bidv- Chi Nhánh Nam Thái Nguyên

Mô Hình Tổ Chức Nhân Sự Tại Bidv- Chi Nhánh Nam Thái Nguyên -

Phân Loại Nhóm Nợ Tín Dụng Bán Lẻ Tại Bidv- Chi Nhánh Nam Thái Nguyên Giai Đoạn 2015 - 2017

Phân Loại Nhóm Nợ Tín Dụng Bán Lẻ Tại Bidv- Chi Nhánh Nam Thái Nguyên Giai Đoạn 2015 - 2017 -

Chỉ Tiêu Hệ Số Sử Dụng Vốn Tại Bidv - Chi Nhánh Nam Thái Nguyên Giai Đoạn 2015 - 2017

Chỉ Tiêu Hệ Số Sử Dụng Vốn Tại Bidv - Chi Nhánh Nam Thái Nguyên Giai Đoạn 2015 - 2017 -

Phân Tích Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Bán Lẻ Tại Bidv - Chi Nhánh Nam Thái Nguyên

Phân Tích Các Nhân Tố Ảnh Hưởng Đến Quản Trị Rủi Ro Tín Dụng Bán Lẻ Tại Bidv - Chi Nhánh Nam Thái Nguyên

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo tổng kết BIDV Nam Thái Nguyên các năm 2015-2017)

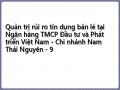

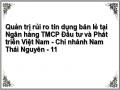

Bảng 3.5. Phân loại rủi ro nợ quá hạn của chi nhánh năm 2015 - 2017

Nợ quá hạn | ||||||

Nợ nhóm 2 | Nợ xấu | Tổng nợ quá hạn | ||||

Giá trị (tỷ đồng) | Tỷ lệ trong nợ quá hạn (%) | Giá trị (tỷ đồng) | Tỷ lệ trong nợ quá hạn (%) | Giá trị (tỷ đồng) | Tỷ lệ (%) | |

2015 | 2.691 | 68.178 | 1.256 | 31.822 | 3.947 | 100 |

2016 | 1.996 | 13.35 | 12.9528 | 86.65 | 14.9488 | 100 |

2017 | 3.323 | 15.49 | 18.136 | 84.51 | 21.459 | 100 |

(Nguồn: Báo cáo tổng kết BIDV - Chi nhánh Nam Thái Nguyên các năm 2015-2017)

Hình 3.3: Biểu đồ rủi ro nợ nhóm 2 và nợ xấu tín dụng bán lẻ của chi nhánh giai đoạn 2015 - 2017

(Nguồn: Báo cáo tổng kết của BIDV - Chi nhánh Nam Thái Nguyên giai đoạn 2015 - 2017)

Bảng số liệu trên cho thấy số dư nợ quá hạn (gồm nợ nhóm II và nợ xấu) của chi nhánh tăng dần qua các năm. Đặc biệt nợ quá hạn tăng mạnh vào năm 2016, với tỷ lệ từ 0.132% trên tổng dư nợ năm 2015 lên thành 0.449% tổng dư nợ năm 2016, đưa số nợ quá hạn cuối năm 2016 thành 14.9488 tỷ đồng. Trong đó, năm 2016 ghi nhận tăng mạnh về tỷ lệ nợ xấu trong tổng nợ quá hạn, từ 31.822% năm 2015 lên thành 86.65% năm 2016, đưa con số nợ xấu của chi nhánh thành 12.9528 tỷ đồng. Năm 2017, tỷ lệ nợ quá hạn/tổng dư nợ và tỷ lệ nợ xấu/nợ quá hạn trong tổng nợ quá hạn vẫn tăng, đưa hai chỉ tiêu trên lần lượt đạt mức 0.5668 % và 84.51%. Giá trị nợ quá hạn của tín dụng bán lẻ trong giai đoạn từ năm 2015 - 2017 trùng với số liệu nợ quá hạn của cả chi nhánh, điều này chứng tỏ rủi ro tín dụng của chi nhánh chỉ xuất phát từ tín dụng bán lẻ. Mặc dù các tỷ lệ nợ xấu/tổng dư nợ vẫn dưới mức

3% - mức mà chính phủ cho phép, nhưng điều đó cho thấy việc quản lý, kiểm soát rủi ro tín dụng tại chi nhánh cần được quan tâm, chú trọng hơn nữa.

3.2. Thực trạng quản trị rủi ro tín dụng bán lẻ tại Ngân hàng TMCP Đầu tư và phát triển - Chi nhánh Nam Thái Nguyên

3.2.1. Thực trạng về hoạt động tín dụng bán lẻ tại BIDV- Chi nhánh Nam Thái Nguyên

3.2.1.1. Khái quát tình hình tín dụng

Năm 2015 - 2017, mặc dù còn nhiều khó khăn song kinh tế Việt Nam đã xuất hiện một số tín hiệu khởi sắc cho thấy dấu hiệu phục hồi kinh tế hậu khủng hoảng. Ngân hàng Nhà nước liên tục có văn bản điều chỉnh trần lãi suất cho vay, yêu cầu quản lý rủi ro tín dụng, kiểm soát nợ xấu giúp bình ổn hoạt động kinh tế. Hoạt động tín dụng trong BIDV - chi nhánh Nam Thái Nguyên năm 2015 - 2017 được điều hành chủ động, linh hoạt, kịp thời vừa thể hiện vai trò tiên phong trong việc thực hiện chính sách tiền tệ, góp phần bình ổn thị trường tiền tệ, ổn định kinh tế vĩ mô đồng thời phù hợp với diễn biến thị trường và tình hình nguồn vốn của hệ thống. Tính đến thời điểm 31/12/2017, tổng dư nợ của BIDV - chi nhánh Nam Thái Nguyên đạt 3786 tỷ đồng (dư nợ này không bao gồm cho vay ODA, cho vay ủy thác đầu tư), tăng trưởng 13.796% so với thời điểm cuối năm 2016, và gấp 1.267 lần so với cuối năm 2015. Đóng góp kết quả chung, dư nợ tín dụng bán lẻ (của khách hàng cá nhân) đạt được 1086 tỷ đồng - chiếm 28,68% tổng dư nợ, tăng

22.022 % so với năm 2016 chứng tỏ hoạt động tín dụng của chi nhánh ở mức khá tốt và là một hoạt động mũi nhọn được chú trọng.

3.2.1.2. Cơ cấu dư nợ tín dụng bán lẻ

Dư nợ cho vay theo thời gian:

Để giảm thiểu rủi ro tín dụng BIDV - Chi nhánh Nam Thái Nguyên đã rất chú trọng việc phát triển cân đối các khoản vay theo các kỳ hạn khác nhau. Tuy nhiên, sự tăng trưởng dư nợ các kỳ hạn còn phụ thuộc nhiều vào nhu cầu của khách hàng. Kết quả dư nợ theo thời gian tại chi nhánh như sau:

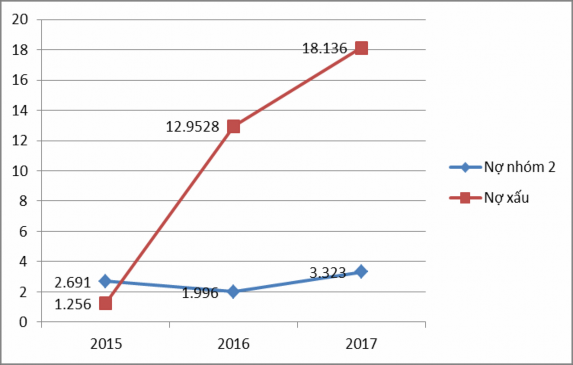

Bảng 3.6: Tỷ trọng cơ cấu tín dụng bán lẻ theo thời gian

Đơn vị: tỷ đồng, %

Năm 2015 | Năm 2016 | Năm 2017 | ||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | |

Dư nợ cho vay ngắn hạn | 459 | 61.78 | 642 | 72.13 | 815 | 75.05 |

Dư nợ cho vay TDH | 284 | 38.22 | 248 | 27.87 | 271 | 24.95 |

Tổng dư nợ cho vay bán lẻ | 743 | 100 | 890 | 100 | 1086 | 100 |

(Nguồn: Báo cáo thường niên năm 2015 - 2017 của BIDV - Chi nhánh Nam Thái Nguyên)

Đơn vị: tỷ đồng

Hình 3.4: Cơ cấu cho vay theo thời gian giai đoạn 2015 - 2017

(Nguồn: Báo cáo tổng kết các năm 2015 - 2017 của BIDV - Chi nhánh Nam Thái Nguyên)

Trong cơ cấu cho vay bán lẻ tại chi nhánh Nam Thái Nguyên thì dư nợ tín dụng ngắn hạn chiếm tỷ trọng tương đối cao. Tỷ lệ dư nợ ngắn hạn trên tổng dư nợ

luôn trên 60%, đặc biệt đạt mức 75.05 % tổng dư nợ bán lẻ năm 2017. Số dư tín dụng ngắn hạn của chi nhánh cũng tăng trưởng qua các năm, lần lượt đạt mức 459 tỷ năm 2015, 642 tỷ năm 2016 và 815 tỷ năm 2017. Hoạt động tín dụng trung, dài hạn tại chi nhánh có xu hướng ổn định về số lượng và giảm nhẹ về tỷ trọng theo đúng định hướng tín dụng toàn hệ thống, ưu tiên tăng trưởng dư nợ ngắn hạn do tình hình biến động của nền kinh tế rất phức tạp ngày nay như: lãi suất ngân hàng luôn biến động khó lường, thị trường tiêu thụ hàng hoá chậm đã khiến cho các ngân hàng thay đổi lại cách quản lý khoản nợ của mình theo hướng bảo toàn giá trị. Thực tế cho thấy việc quản lý các khoản vay trung, dài hạn phức tạp như chi phí quản lý tốn kém, thu hồi vốn chậm, rủi ro mất vốn xảy ra cao hơn so với cho vay ngắn hạn.

Nhìn chung việc cho vay ngắn hạn, đặc biệt cho vay hạn mức, giúp cho ngân hàng có thể kiểm soát được luồng tiền của khách hàng và thuận lợi hơn trong việc phát hiện các rủi ro và thu hồi vốn về nhanh.

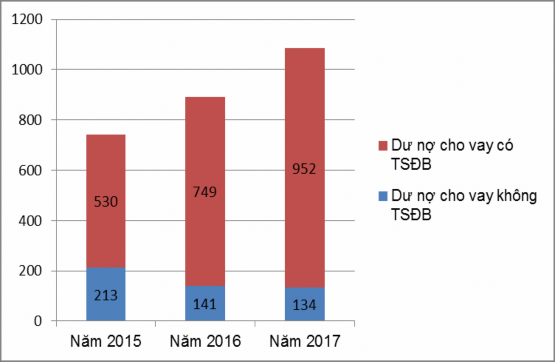

Dư nợ cho vay theo tài sản đảm bảo:

Bảng 3.7. Tỷ trọng cơ cấu tín dụng bán lẻ theo tài sản đảm bảo

Năm 2015 | Năm 2016 | Năm 2017 | ||||

Dư nợ (tỷ đồng) | Tỷ trọng (%) | Dư nợ (tỷ đồng) | Tỷ trọng (%) | Dư nợ (tỷ đồng) | Tỷ trọng (%) | |

Dư nợ cho vay không TSĐB | 213 | 28.67 | 141 | 15.8 | 134 | 12.34 |

Dư nợ cho vay có TSĐB | 530 | 71.33 | 749 | 84.2 | 952 | 87.66 |

Tổng dư nợ cho vay bán lẻ | 743 | 100 | 890 | 100 | 1086 | 100 |

(Nguồn: Báo cáo thường niên năm 2015 - 2017 của BIDV - Chi nhánh Nam Thái Nguyên)

Đơn vị: tỷ đồng

Hình 3.5: Cơ cấu cho vay theo tài sản đảm bảo giai đoạn 2015 - 2017

(Nguồn: Báo cáo tổng kết các năm 2015 - 2017 của BIDV - Chi nhánh Nam Thái Nguyên)

Dư nợ cho vay không có TSĐB tại chi nhánh chiếm tỷ trọng tương đối nhỏ, và xu hướng giảm qua các năm. Cụ thể: năm 2015 dư nợ cho vay không có TSĐB là 213 tỷ đồng, chiếm 28.67% tổng dư nợ bán lẻ, thì sang năm 2016, chỉ tiêu này giảm còn 15.8%, và năm 2017 còn 12.34%. Việc tăng tỷ trọng dư nợ cho vay có TSĐB giúp giảm thiểu rủi ro cho hoạt động tín dụng bán lẻ. Tại chi nhánh, đối với với các khách hàng có mức xếp hạng tín dụng nội bộ cao và đáp ứng được các điều kiện cho vay không tài sản bảo đảm thì được ngân hàng cấp tín dụng không có bảo đảm bằng tài sản. Đối tượng khách hàng áp dụng hình thức tín dụng này chủ yếu là khách hàng cá nhân có uy tín, có công việc ổn định, làm việc tại các đơn vị hành chính Nhà nước hoặc có số dư tiền gửi cao tại ngân hàng. Đối với khách hàng không đủ điều kiện cấp tín dụng không có tài sản bảo đảm thì 100% dư nợ đều có bảo đảm bằng tài sản.

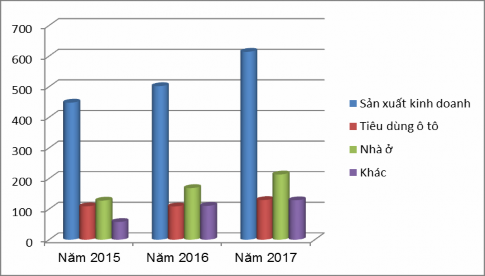

Dư nợ cho vay theo hoạt động sử dụng

Bảng 3.8. Tỷ trọng cơ cấu tín dụng bán lẻ theo hoạt động sử dụng

Đơn vị tính: tỷ đồng/%

Năm 2015 | Năm 2016 | Năm 2017 | ||||

Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | Dư nợ | Tỷ trọng | |

Sản xuất kinh doanh | 448.029 | 60.3 | 501.792 | 56.381 | 614.194 | 56.556 |

Tiêu dùng ô tô | 89.903 | 12.1 | 108.783 | 12.223 | 129.669 | 11.940 |

Nhà ở | 127.796 | 17.2 | 168.691 | 18.954 | 213.225 | 19.634 |

Khác | 77.272 | 10.4 | 110.734 | 12.442 | 128.912 | 11.870 |

Tổng dư nợ cho vay bán lẻ | 743 | 100 | 890 | 100 | 1086 | 100 |

(Nguồn: Báo cáo thường niên từ năm 2015 - 2017 của BIDV Nam Thái Nguyên)

Hình 3.6: Biểu đồ cho vay theo hoạt động sử dụng giai đoạn 2015 - 2017

(Nguồn: Báo cáo tổng kết các năm 2015 - 2017 của BIDV Nam Thái Nguyên

Trong các mục đích sử dụng vốn của khách hàng cá nhân, hộ gia đình thì mục đích vay để sản xuất kinh doanh chiếm tỷ trọng lớn, luôn trên 50% tổng dư nợ so với các mục đích sử dụng vốn khác. Ngoài ra, việc đa dạng hóa mục đích cấp tín dụng từ khách hàng vay kinh doanh, khách hàng vay xây nhà ở, hay mua ô tô tới các mục đích khác cũng giúp BIDV- Chi nhánh Nam Thái Nguyên tiếp cận với nhiều đối tượng khách hàng, có nhiều điều kiện tăng doanh số cho vay khách hàng.

3.2.2. Thực trạng quản trị rủi ro tín dụng bán lẻ tại Ngân hàng BIDV- Chi nhánh

Nam Thái Nguyên

3.2.2.1. Thực trạng rủi ro tín dụng bán lẻ tại Ngân hàng BIDV- Chi nhánh Nam Thái Nguyên

Bảng 3.9. Nợ quá hạn của khách hàng cá nhân tại BIDV - Chi nhánh Nam Thái Nguyên giai đoạn năm 2015 - 2017

Đơn vị: Tỷ đồng

Chỉ tiêu | 2015 | 2016 | 2017 | So sánh | ||

2016/2015 (%) | 2017/2016 (%) | |||||

1 | Dư nợ bán lẻ | 743 | 890 | 1086 | 119.78 | 122.02 |

2 | Nợ quá hạn bán lẻ. Trong đó: - Nợ xấu | 3.947 1.256 | 14.9488 12.9528 | 21.459 18.136 | 378.738 1,031.27 | 143.55 140.016 |

3 | Số khách hàng nợ quá hạn | 9 | 21 | 30 | 233.3 | 142.8 |

4 | Tỷ lệ nợ quá hạn/ tổng dư nợ bán lẻ | 0.531(%) | 1.68(%) | 1.976(%) | ||

5 | Tỷ lệ nợ xấu/tổng dư nợ bán lẻ | 0.169(%) | 1.455(%) | 1.67(%) | ||

6 | Tỷ lệ nợ xấu/Tổng nợ quá hạn | 31.82(%) | 86.65(%) | 84.51(%) | ||

7 | Trích l ập DPRR cụ thể | 0.527 | 3.498 | 4.842 | 663.757 | 138.422 |

(Nguồn: Báo cáo thường niên của BIDV - Chi nhánh Nam Thái Nguyên từ 2015 - 2017)